(画像=編集部作成)

【目次】

①️AB&CompanyIPOの基礎情報

②ビジネスモデル解説

③IPOジャパン編集長 西堀敬 氏のコメント

- 会社名

- 株式会社AB&Company

- コード

- 9251

- 市場

- マザーズ

- 業種

- サービス業

- 売買単位

- 100株

- 代表者名

- 代表取締役 市瀬 一浩 / 1981年生

- 会社住所

- 東京都新宿区新宿二丁目16番6号 新宿イーストスクエアビル6階

- 設立年

- 2018年

- 社員数

- 14人(2021年9月30日現在)

- 事業内容

- 「Agu.」ブランドを中心とした直営店舗の運営、フランチャイズ運営、インテリアデザイン

- URL

- https://ab-company.co.jp/jp/

- 資本金

- 90,000,000円 (2021年10月15日現在)

- 上場時発行済み株数

- 14,786,320株

- 公開株数

- 4,732,100株

- 連結会社

- 6社

- スケジュール

- 仮条件決定:2021/11/02→1,470~1,490円に決定

- ブックビルディング期間:2021/11/04 - 11/10

- 公開価格決定:2021/11/11→1,490円に決定

- 申込期間:2021/11/12 - 11/17

- 上場日:2021/11/19→初値1,400円

- シンジケート ※会社名をクリックすると外部サイトへ飛びます

- 主幹事証券:大和証券

- 引受証券:マッコーリーキャピタル証券

- 引受証券:野村證券

- 引受証券:三菱UFJモルガン・スタンレー証券

- 大株主

- Sunrise Capital III, L.P. 34.4%

- Sunrise Capital III (JPY), L.P. 18.6%

- Sunrise Capital III (Non-US), L.P. 14.9%

- 丹内悠佑 10.0%

- (株)Logotype 6.8%

- (株)SunFlower 6.8%

- 市瀬一浩 3.3%

- (株)I.M.C 2.9%

- 永島光 0.5%

- 樋口和貴 鈴木紀彦 曽我克 0.3%

- 業績動向(単位:1千円)

売上高 経常利益 当期利益 純資産 - 2018/10 単体実績

76,000 -162,000 -163,000 5,025,000 - 2019/10 連結実績

8,700,000 905,000 614,000 5,415,000 - 2020/10 連結実績

9,630,000 912,000 584,000 5,998,000 - 2021/07 第3四半期連結実績

8,230,000 1,070,000 695,000 6,695,000 - ロックアップ情報

- 指定された株主は上場後180日目の2022年5月17日までは普通株式の売却ができず(例外あり)

- 調達額(公開株数×仮条件上限)

- 70億5082万9000円(4,732,100株×1,490円)

- 潜在株数(ストックオプション)

- 445,400株

- ビジネスモデル解説(執筆=株価プレス管理人)

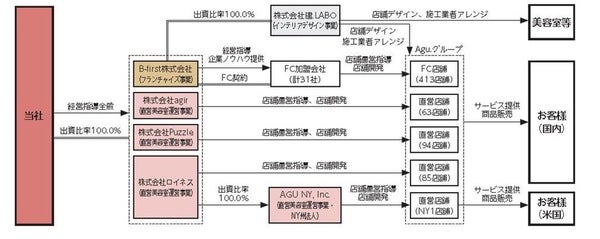

- 株式会社AB&Company<9251>は美容室チェーン「Agu.」の直営店及びFC店の管理運営を行う持株会社である。投資ファンドが株式の68%を所有している。

■沿革

同社グループの実質的なスタートは、店舗「Agu.」の前身である「Alice hair salon」が東京都豊島区に設立された2009年2月である。その後2011年1月に直営美容室チェーン運営を目的に株式会社ロイネスが設立された。また2011年12月にAgu. hairグループのFC本部としてB-first株式会社が設立されている。

2018年2月に美容室チェーン運営事業者の持株会社として同社が設立され、同年3月に投資ファンド運営会社のSunrise Capitalと資本提携を行い、順次事業再編が行われた。

■事業内容詳細

同社は下記3事業を手掛けている。

・直営美容室運営事業

・フランチャイズ事業

・インテリアデザイン事業

●直営及びフランチャイズによる美容室運営事業について

同社では美容室のスタイリストの低賃金及び長時間労働が常態化している正規雇用モデルではなく、スタイリストのライフスタイルに応じて柔軟に働くことができる業務委託モデルを採用している。

また同社では外部からFCオーナーを募ることなく、同社グループで育ったスタイリストをFCオーナーに起用する独自モデルを採用する。帰属意識の高いFCオーナーが輩出され、また人材採用、マーケティング戦略、資金調達、計数管理などをフランチャイザーである同社グループが支援することで、同社グループに所属するメリットを提供している。2021年9月末時点で31人のFCオーナーが日本各地に散在する。

●インテリアデザイン事業

連結子会社の株式会社建.LABOは美容室等の内装デザイン業者であり、グループの美容室の出店に加えグループ外の店舗デザインや施工業者のアレンジ等のサービスを提供する。インテリアデザインを内製化することで、店舗の内装工事費用を比較的安価に抑えることができ、また短期間での開業を可能としている。

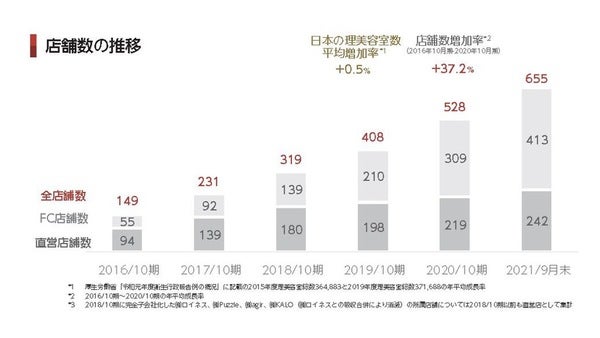

■店舗数

同社の地域別売上高及び店舗数は下記となっている。

直営店は東北・中部・近畿の3地区中心の展開であるが、FC店舗は3地区に加え関東地区も多く出店されている。2020年10月期末時点で直営219店、FC309店の合計528店体制である。2021年9月末時点では直営店242店、FC店413店の合計655店まで拡大した。

尚、2021年9月末時点で直営店1,227店、FC店1,788店の合計3,015名のスタイリストが所属している。

■業績推移

2019年10月期 売上収益87億円、営業利益11億円、当期利益6.1億円

2020年10月期 売上収益96億円、営業利益11億円、当期利益5.8億円

2021年10月期(予想) 売上収益110億円、営業利益15億円、当期利益9.0億円

2022年10月期(予想) 売上収益134億円、営業利益22億円、当期利益14億円

※同社は国際会計基準(IFRS)を採用、当期利益=親会社の所有者に帰属する当期利益

2020年10月期は対前年同期比で増収となったが、利益は概ね横ばいである。

2021年10月期は売上収益110億円、営業利益15億円の予想であり、売上収益は100億円の大台突破が予想される。2021年10月期(Q3累計)は売上収益82億円、営業利益11億円であり、通期予想に対する進捗は順調。21店の店舗増を背景に増収増益が予想されている。

2022年10月期は売上収益134億円、営業利益22億円の予想であり、更なる増収増益を予想する。尚、店舗増加は26店舗を前提としている

■財務状況

2020年10月期末時点で資産合計188億円に対し資本合計60億円、自己資本比率32%である。借入金65億円に対し現預金12億円を有している。

非流動資産に企業再編時に計上されたのれんが75億円存在しており、資産合計のうち最大科目となっている。

キャッシュ・フロー計算書において、営業活動によるキャッシュ・フローが2019年10月期19億円、2020年10月期17億円計上されている。減価償却費及び償却費を2019年10月期11億円、2020年10月期12億円計上しており、税引前利益(2019年10月期、2020年10月期のいずれも9.1億円)比で営業活動によるキャッシュ・フローは大幅に増加している。

■資金使途

IPOにより0.6億円の資金調達を行い、POSレジシステム開発関連資金(0.4億円)中心に調達資金は充当される。

公募50,000株に対し、売出4,682,100株であり売出中心のIPOである。売出はファンド保有株により行われる。尚、売出総額は68億円。

■株主構成

Sunrise Capitalが3ファンドで投資を行っており、Sunrise Capitalのファンドで合計68%を所有している。

株式会社Logotype(株式シェア6.8%)、株式会社SunFlower(同6.8%)、株式会社I.M.C(同2.9%)は市瀬社長が代表取締役を務める企業である。市瀬社長の個人所有株式(同3.3%)と合わせて、市瀬社長の関係先で株式の20%が所有されている。

■まとめ

美容室チェーン「Agu.」の直営店及びFC店の管理運営を行う持株会社のIPO案件である。投資ファンドが株式の68%を所有するファンド傘下の企業である。

直営及びFCにより全国展開しており、店舗数は直営とFC合わせて600店を越える(2021年9月末時点)。2020年10月期は売上収益96億円、営業利益11億円と業績は一定規模に達した。2021年10月期以降は着実な増収増益を予想している。

スタイリストの業務委託モデルにより直営及びFCの拡大を続けてきたが、少子高齢化が進む中で安定的な成長及び利益確保を維持出来るのか、という点が今後の注目ポイントになると考えられる。 - IPOジャパン編集長 西堀敬 氏のコメント

- 当社は、美容室チェーンで、ブランド名は「Agu.」。持ち株会社のもと、各子会社で9月末現在で全国655店舗(直営242店舗、FC413店舗)を展開している。特徴としては、業務委託契約によるスタイリスト起用、内部のみからのフランチャイズオーナー募集、ウェブ広告による集客、地方展開と空中店舗、が他社との差別化要因として挙げられる。上場市場は東証マザーズ。

株価のバリュエーションは、公開価格時価総額が約220億円、2022年10月期の業績予想ベースのPERは16.05倍となっている。ファンドが約7割の株式を保有しているが、売出しでその持ち分が38%まで減ることになるが、上場後に売り圧力となる。上場当日の株価動向は、資金吸収力が約80億円と大きいため、初値は前場の早い時間帯に付くと推測する。

セカンダリーマーケットに関しては、ビジネスモデル的に、業績予想の上方修正がかかる可能性は少ないと考えるが、ここ2年間のコロナ下の状況が改善することで環境は追い風と考えられる。しかしながら、ファンド保有の株式が公開価格の1.5倍になると売りが出て来るので、上場後にファンド保有の株式がなくなるまでは、上値は重いと考えておいたほうがよさそうだ。