近年、キャッシュレス決済は急速に普及し、現金を持ち歩かないという人が多くなってきています。

キャッシュレス決済できるクレジットカードには大きく、QRコード決済対応のカード、電子マネー払いできるカード、デジタルカードの3種類があります。利用シーンに合ったものを選ぶと、買い物が快適でよりお得になります。

しかし、その種類の多さゆえに、自分に合ったカードを選ぶのは難しいでしょう。

そこで、本記事ではキャッシュレス決済におすすめのクレジットカードを厳選して7枚紹介します。

キャッシュレス決済におすすめのクレジットカード7選

| クレジットカード | 特徴 | キャッシュレス対応 |

|---|---|---|

| JCB CARD W | Apple Pay・Google Payに対応 | デジタルカード、電子マネー |

| dカード | d払いでポイント二重取りできる! | QRコード決済対応、電子マネー |

| 楽天カード | 楽天Payと連携可能 | QRコード決済対応、電子マネー |

| dカードGOLD | d払いでポイント二重取りできる! | QRコード決済対応、電子マネー |

| リクルートカード | 電子マネーチャージもポイント付与対象となる | 電子マネー |

| au PAYカード | au PAYと連携で1.5%還元 | QRコード決済対応、電子マネー |

| ファミマTカード | iD対応で便利 | QRコード決済対応、電子マネー |

さらに、キャッシュレス決済でお得になるクレジットカードの選び方や選ぶ際の注意点、決済アプリとの紐づけ方についても解説しているので、キャッシュレス決済できるクレジットカードを探している人は参考にしてください。

詳細はこちら

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

■SNS・HP等リンク

キャッシュレス決済できるクレジットカードの3つの種類

キャッシュレス決済とは、現金を使わずクレジットカードやスマホを使って支払いができる仕組みです。

キャッシュレス決済は、近年急速に普及しています。「決済動向2021年4月調査」」によると、QRコード決済の利用率は2019年10月では36%なのに対し、2021年4月では54%と、1年半で10%もの増加を見せています。

キャッシュレス決済には、大きく分けてQRコード決済、電子マネー払い、デジタルカードによる決済の3種類があります。それぞれの決済方法は以下のとおりです。

QRコード決済、電子マネー払い、デジタルカードの比較

| QRコード決済 | 電子マネー払い | デジタルカード | |

|---|---|---|---|

| 決済手段 | スマホ上のQRコードやバーコードを提示して(かざして)支払う | 使用する前にお金をチャージして支払う | スマホアプリ上のクレジットカードで、店頭の端末にスマホをかざして支払う |

| 例 | PayPay、au PAY、楽天ペイ、LINE Pay | Suica、PASMO、iD、QUICPay | 三井住友カード(NL)、JCB CARD W、dカード |

| メリット | クレジットカードと紐づけることでポイント特典などが受けられる | チャージ額のみの支払いのため使いすぎを防げる | クレジットカード現物を持ち歩く必要がない |

QRコード決済と電子マネー払いはクレジットカードと紐づけられます。またデジタルカードはスマートフォン上で利用できるクレジットカードを指します。

具体的に、それぞれのクレジットカードの特徴を詳しく解説します。

QRコード決済対応のクレジットカード

キャッシュレス決済ができるクレジットカードの1つとして、QRコード決済対応のクレジットカードが挙げられます。

QRコード決済とは、スマートフォン上でQRコードやバーコードを読み取ったり、QRコードを提示したりするだけで簡単に支払いができる決済手段です。いわゆる「〇〇ペイ」と呼ばれるものが多く、たとえば、PayPay、au PAY、楽天ペイなどのサービスがあります。

QRコード決済対応のクレジットカードは、決済アプリと紐づけることでポイント還元率アップなどの特典を受けられるものが多く、お得に買い物を楽しむことができます。

たとえばPayPayカードは、PayPayアプリと紐づけることで還元率が1.0%から1.5%にアップします。

QRコード決済対応クレジットカードは、キャッシュレス決済の利便性とクレジットカードのポイント還元率を兼ね備えた、お得な決済手段と言えるでしょう。

電子マネー払いができるクレジットカード

キャッシュレス決済できるクレジットカードの1つとして、電子マネー払いができるクレジットカードが挙げられます。

電子マネーとは非接触ICカードを使った決済手段で、カードやスマホを決済端末にかざすことで支払いができるものです。クレジットカードに付帯するものには、SuicaやPASMO、iDやQUICPayなどがあります。

また、電子マネーの利用でポイント還元率がアップするカードもあるのでお得です。たとえば、セゾンパール・アメリカン・エキスプレス(R)・カードは通常ポイント還元率は0.5%ですが、QUICPayで支払いをすると還元率が2%にアップします。

デジタルカードで発行されるクレジットカード

キャッシュレス決済ができるクレジットカードの1つとして、デジタルカードが挙げられます。

デジタルカードとは、スマートフォン上で利用できるクレジットカードです。従来のプラスチック製のカードとは異なり、物理的なカードではなく、スマホの画面にカード番号や有効期限などが表示されます。

Apple PayやGoogle Payなどに連携すると、店頭の端末にスマホをタッチするだけで支払いが完了する便利な決済方法です。

現物のクレジットカードを受け取る必要がないので申し込み後すぐに利用することができ、紛失や盗難のリスクも低くなります。

キャッシュレス決済におすすめのクレジットカード7選

急速に普及するキャッシュレス決済は利便性だけではなく、ポイント還元や特典サービスなど、お得なメリットがたくさんあります。

しかし、数多くのクレジットカードの中から自分に合った1枚を選ぶのは容易ではありません。

そこで、NETMONEY編集部では数あるカードの中なら、キャッシュレス決済におすすめのクレジットカードを厳選して7枚紹介します。

それぞれの特徴やポイント還元率、特典などを詳しく解説しているので、自分にぴったりの1枚を見つけてください。

| カード名 | JCB CARD W | dカード | 楽天カード | dカード GOLD | リクルートカード | au PAYカード | ファミマTカード |

|---|---|---|---|---|---|---|---|

|

|

|

|

|

.png?v=1618530415) |

|

|

| 年会費 | ◎ 無料 |

◎ 無料 |

◎ 無料 |

◯ 11,000円(税込) |

◎ 無料 |

◎ 無料 |

◎ 無料 |

| 還元率 | 1.00%~10.50% | 1.0%~4.5% | 1.0%~3.0% | ◎ 1.0%~10.0% |

0.5%~1.0% | 1.0% | 0.5%~2.0% |

| スマホ決済 | Apple Pay/Google Pay | Apple Pay | Apple Pay/Google Pay/ | Apple Pay | Apple Pay/Google Pay | Apple Pay/Google Pay | Apple Pay/Google Pay |

| 電子マネー | QUICPay | iD | 楽天Edy | iD | - | - | - |

| 注目ポイント | Apple PayとGoogle Payの両方に対応していて、スマホ決済はすぐ利用可能 | 電子マネーiDに対応しており、おサイフケータイ、Apple Payならスマホ1台で支払い可能 | Apple PayとGoogle Payに加えて楽天Edyもカードに搭載されており、Edyで支払うことも可能。 | 普段利用するお店から宿泊まで、IDでのキャッシュレス決済が可能 | SuicaやEdy、ICOCAへのチャージでもポイントがしっかり貯まる | 自身のスマートフォンにau PAYカードを登録することでキャッシュレス 決済が可能 | iD対応のカードでコンビニのちょっとした買い物もスムーズに決済できる |

| 特徴 | ネットショッピングでも普段使いでもポイントがどんどんたまる最強のカード | dポイント加盟店でd払いを利用すればポイント3重どりもできる! | 楽天経済圏で利用すれば通常ポイントに加えてボーナスポイントがもらえ、さらにお得に | 年間100万円以上の利用で年会費が実質無料に | 還元率はいつでも1.2%の高還元率クレジットカード | auPAYと連携すれば支払い時のポイント還元率が1.5%に | ファミリペイへのチャージと利用でポイント還元率が2%に |

| ポイント種類 | OkiDokiポイント | dポイント | 楽天ポイント | dポイント | リクルートポイント | Pontaポイント | Vポイント |

| ポイント 利用例 |

・JCBギフトカード ・Amazon ・スターバックス ・楽天Edyにチャージ ・東京ディズニーリゾート ・パークチケット |

・携帯料金の支払い ・Amazonギフト券 ・マイルへ交換 |

・楽天市場 ・楽天証券でポイント投資 ・楽天モバイル ・楽天トラベル |

・dカード特約店での買い物 ・公共料金の支払い ・リボ払いで利用 |

・モンパレール ・Oisix ・Pontaポイント ・dポイントに変更可能 (1ポイント=1ポイント |

・携帯料金の支払い ・au PAYにチャージ ・リクルート系サービス (じゃらん、ホットペーパービューティーなど) |

・コンビニでの買い物 ・クレジットカードの支払い料金 |

| 国際ブランド | JCB | Visa/Mastercard® | Visa/Mastercard®/JCB/AmericanExpress | Visa/Mastercard® | JCB | Visa/Mastercard® | JCB |

| 発行スピード | 最短3営業日 | 最短5営業日 | 最短3営業日 | 最短5営業日 | 最短1週間 | 最短1週間 | 通常2週間 |

| 付帯保険 | 海外旅行/ショッピング | ショッピング | 海外旅行 | 海外旅行:最大1億円 国内旅行:最大5,000万円 ショッピング:最大300万円 |

海外旅行/国内旅行/ショッピング | 海外旅行/ショッピング | ショッピング |

| 交換マイル | ANA/JAL/スカイマイル | JAL | JAL | JAL | - | - | ANA |

| 申し込み条件 | 18歳~39歳 | 18歳以上(高校生を除く) | 18歳以上 | 18歳以上(高校生を除く)&安定収入 | 18歳以上 | 18歳以上 | 18歳以上 |

| 追加カード | ETCカード/家族カード | ETCカード/家族カード | ETCカード/家族カード | ETCカード/家族カード | ETCカード/家族カード | ETCカード/家族カード | ETCカード |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

公式サイト

|

JCB CARD WはApple PayとGoogle Pay両方に対応している

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~10.5% |

| ポイント種類 | Oki Dokiポイント |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード 家族カード |

| 付帯保険 | 海外旅行/ショッピング |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA/JAL/スカイマイル |

JCB CARD Wの基本還元率は1%であり、ネットショッピングやスターバックス、コンビニなど日常生活のあらゆる場面で1%以上のポイント還元が狙えるカード。JCB CARD Wは入会が39歳以下限定である点以外は申し分ない最強の1枚。

JCB CARD Wの特徴

● 39歳以下限定の高還元クレカ

JCB CARD Wは、年会費無料で39歳以下の入会条件があるクレジットカードだ。入会条件はあるがJCBカードSと比べて、還元率は常時2倍の高還元カードだ。ちなみに39歳までに加入をすることで、40歳以降も使い続けることが可能に。

● Apple PayとGoogle Pay対応

キャッシュレス払いの頻度が多い方であれば、JCB CARD Wはおすすめだ。Apple PayとGoogle Payの両方に対応しており、スマホ決済に対応している端末であれば、キャッシュレス決済をすぐに始められる。

● 安全のセキュリティーサービス

クレジットカードを使い始めるなら、セキュリティーに関してもしっかりと対策しておきたい。JCB CARD Wなら不正検知システム、本人認証サービス、紛失・盗難の補償が用意されているため、安心して買い物できるだろう。

JCB CARD Wのおすすめポイント:通常でも還元率が高いが、優待店ならさらに還元率がアップするクレジットカード

● 優待店なら還元率アップ

JCBの優待店であるJCBオリジナルシリーズパートナーなら、ポイントが常に2倍の還元を受けることが可能に。スターバックスカードへのチャージなら10倍、ウェルシアやビックカメラなら2倍、Takashimayaなら3倍など、それぞれの店舗でしっかりと還元を受けられる。

● 海外旅行傷害保険が付帯

年会費無料のクレジットカードに保険付帯を期待する方は少ないかもしれない。だがJCB CARD Wなら、最高2,000万円の海外旅行傷害保険が付帯する。海外旅行のためだけに保険付きのクレジットカード入会はもったいないと考える方にもおすすめのクレジットカードだ。

● ポイントは他社ポイントへ移行可能

カードの利用で貯まるOkiDokiポイントは、他社のポイントへ移行をすることが可能だ。nanacoポイントやdポイント、Pontaポイント、楽天ポイント、ビックポイント、スターバックスカードへのチャージにも対応しており、しっかりと貯めたポイントを普段使うポイントに交換できる。

- Amazon:ポイント3倍

- セブンイレブン:ポイント3倍

- 一休.comレストラン:ポイント3倍

- スターバックス:ポイント10倍

- 出光昭和シェル:ポイント2倍

- 国内宿泊オンライン予約JCBトラベル:ポイント3倍

JCB Card Wの口コミ・評判

トータルマネー

コンサルタント

新井智美

年会費は永年無料で、ポイント還元率も通常のJCBカードの2倍にあたる1%と高還元率を誇っている点にも注目です。さらに、ポイント優待サイト経由で利用すれば、ポイントが最大20倍になる点は高評価と言えるでしょう。国内旅行の補償はありませんが、海外旅行での補償はショッピングガード保険も合わせて付帯されているので、安心して利用できます。JCBカードの中でも高還元率のカードであることからも、若い世代だからこそ持つべき1枚としておすすめします。

40代 | 男性

5

このクレジットカードは39歳までしか入会ができないので、特別感をとても感じています。入会は39歳までですが、使用は40歳以上になっても可能です。年会費は無料でポイント還元率も優遇されていますので、これは発行しておいて良かったと思いました。Amazonやセブンイレブンを良く利用するので、このクレジットカードで利用するとそうした所で買い物をすればさらにポイント還元率がアップするので重宝しています。

40代 | 男性

5

このクレジットカードはとにかく特別感があるクレジットカードです。それは39歳までしか申し込むことができないからです。40歳になってからは発行ができないので、年齢によって申し込むことができるのが制限されているのが大きな特徴を有しています。また、年会費が無料でありながらも通常時のポイント還元率は1%となっているのでお得です。

30代 | 男性

5

還元率がJCBカードSの2倍です。JCBカードSはOki Dokiポイントが1,000円につき1ポイント貯まるのに対し、JCB CARD Wは1,000円当たり2ポイント貯まります。Oki Dokiポイントは1ポイント=5円相当のため、JCB CARD Wの還元率は1.0%相当です。 さらに、セブンイレブンとAmazonで利用するとポイントが3倍、ポイント倍率がアップします。

20代 | 男性

4

年会費が無料で、そこに負担がかからないのはお得だと思います。また、それだけではなく、ポイント付与率も高く、通常のカードと比べてみても2倍以上ポイント付与率が高くなっているのです。さらに、特定の通販サイトやショップで利用することによってさらにポイント付与率をアップすることもできます。キャッシング機能も付いているのですが、あまり特化しておらず、こちらはおすすめできません。

40代 | 男性

4

39歳以下限定のクレジットカードと言うことで、年齢ギリギリで作りました。 スターバックス、セブンイレブン、Amazon でのお買い物が還元率が高いですし。 無料で保険が充実している点や、ETCもつけられる点は、非常に良いと思います。 以前は、Vポイントに還元できたのですが。それが無くなってしまった点が残念です。

30代 | 女性

4

JCB CARD Wは常にポイント2倍。さらにセブンイレブンやAmazonの利用ではポイント3倍になるので、とてもお得です。普段よく利用するコンビニがセブンイレブンですし、Amazonもよく利用するので自分にピッタリでした。18歳~39歳の入会に限定されていますが、一度作れば40歳以降も引き続き利用できます。

30代 | 女性

4

JCBカード Wが入っていた財布ごと落としてしまったのですが、JCBの場合は紛失時の手続きが簡単でした。 JCBは対応がスムーズで素早く、カード番号が変更になりましたが公共料金の支払いなどは新しく作成したカードに自動的に引き継がれるとのことでした。 電話もすぐに繋がり、その点もすごくよかったです。

40代 | 男性

5

一般のJCBカードよりもポイント還元率が優遇されているので、これは持っておきたいクレジットカードになります。39歳までならば申し込むことができるので、年齢制限がありますが比較的入会はしやすいです。それとクレジットカードのデザインはシンプルなものになっていますので格好良さはないですが、ポイント還元率の観点から考えれば申し分のない恩恵を受けることができますので満足度は高いです。

30代 | 女性

5

JCBカードWは、39歳までに入会すれば年会費が無料という点が一番気に入って、カードを作りました。 年会費は、クレジットカードを何枚か持っていると、意外と予算がかかるものです。 年会費が無料であると、安心ですし、長年利用しようと思えます。 また、アマゾンを利用すると還元率がアップするという点もいいと思いました。 ネット通販では、ほとんどアマゾンを利用しているので、ポイントがたまりやすいです。

20代 | 女性

4

『JCBカード W』について、ポイントを様々な商品に交換できることが良いところだと感じています。カードを利用して貯まったポイントを、ポイント数に応じて他の種類のポイントに交換できたり、ギフト券に交換できたり、キャッシュバックしたりということまでできるので、その時の状況に応じて自由に使い道を選べるので、便利だと思っています。

30代 | 女性

5

ポイントがよく貯まります。 公共料金を支払えば、何もしなくても毎月ポイントが入ってきます。 AmazonやYahoo、楽天など主要な通販サイトをよく使って買い物する方はJCBのアプリを経由するとポイントが何倍かになって獲得できます。 ポイントの二重取りも可能です。

30代 | 男性

4

ややAmazonで強めの、普通に使える普通のカードです。普通過ぎて面白味が無いという意見も分かります。 年齢制限が設けられている事から察せますが、このカードのターゲット層は若者のクレジットカード初心者の方でしょう。 ライバルは同じく初心者向けカードの楽天カードでしょうが、楽天市場を使わないAmazon派の方にはこちらがオススメです。

30代 | 女性

5

JCBカードとWが付くだけで何がオトクかどうかというとまだまだ使いきれてはいないけれど、JCBカードそのものは1枚あっても損は無いと思います。何せ、超大手のカード会社ですから、連携している会社やサービスがたくさん!QUICPayやプレモといった支払い方法も色々あるし、JCBのポイントをスタバとか他のお店のポイントに還元できるところが優秀だと思います。

30代 | 男性

5

私が、JCBカード Wで感激した内容としましては、年会費永年無料の凄さでありました!また、新規入会特典として、二つの特典が用意されており、一つ目の特典としては、アマゾンプライムギフトコードが、3か月プレゼントされること。入会後では、アマゾンで利用することで、30%のキャッシュバックを頂ける特典があり、最高の特典を頂くことができると思いました。

dカードはd払いでポイントの二重取りができる

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.00%~4.50% |

| ポイント種類 | dポイント |

| 発行スピード | 最短即日 |

| 追加カード | ETCカード 家族カード |

| 付帯保険 | ショッピング |

| スマホ決済 | Apple Pay |

| 交換可能マイル | JAL |

dカードの特徴

● 年会費無料の還元率1%クレカ

dカードは年会費無料で還元率が1%あるクレジットカードだ。いつでもどこもで100円(税込)のショッピングで1ポイント還元される。国際ブランドはMastercadとVisaに対応。

● 電子マネーiDが使える

現金からキャッシュレスに変えたいと考える方にdカードはおすすめだ。電子マネーiDに対応しており、おサイフケータイ、Apple Payならスマホ1台で支払いができる。さらにVisaのタッチ払いにも対応しているので、カードをかざすだけでもキャッシュレス可能だ。

● 家族カードとETCカードを追加可能

家族カードとETCカードを追加できる。それぞれの利用で本カードにポイントを貯めることが可能で、どちらのカードも初年度の年会費は無料だ。前年度に1度でも利用があれば翌年度の年会費は無料となるため、難なく年会費無料で持ち続けることが可能だ。

dカードのおすすめポイント:ドコモユーザーでもドコモユーザー以外でもお得なクレジットカード

● dカードケータイ補償

dカードケータイ補償は、万が一にスマートフォンを壊してしまったり紛失したりした場合、最大10,000円を補償してくれる。補償は新規スマートフォン購入代金からの割引ではなく、dカードの利用代金から差し引かれる。

● dカードポイントアップモールがお得

ネットショッピングはAmazonや楽天を利用する方も多いかもしれないが、dカードポイントUPモールを使えば、それぞれのショップでdポイントを貯めることが可能に。方法はポイントUPモールを経由して、普段利用するネットショップで買い物をするだけなので簡単だ。

● dカード特約店なら還元率上昇

dカード特約店での買い物ならポイント還元率が上昇する。JALや高島屋なら+2%、紀伊国屋書店や洋服の青山も+2%、スターバックスやドトールなら+4%、など店舗によって還元率が異なり、特約店で買い物をすればどんどんポイントを貯められる。

● d払いとの連携でポイント二重取りができる!

dカードは、d払いと連携させることでポイントの二重取りができます。

d払いとは、NTTドコモ社が提供しているQRコード決済サービスのことです。通常還元率は0.5%ですが、支払い方法にdカードを設定すると還元率がアップし、1.0%となります。

簡単な設定だけで還元率がアップするので、dカードを利用するならd払いと連携することをおすすめします。

- 新規入会&カードの利用で最大8,000ポイントプレゼント

dカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

通常のポイント還元率は1%ですが、dポイント加盟店ではdカードを提示するだけでdポイントが貯まります。さらに、dカード特約店で利用すると、ポイントの還元を受けられるなど、非常にポイントが貯まりやすい仕組みになっています。年会費が永年無料にもかかわらず、海外旅行での補償はもちろん、dカードを利用して買い物をした際の盗難や破損に対する補償が付帯していることも注目です。ドコモユーザーならぜひ持っておきたいカードです。

30代 | 男性

5

年会費無料なのに加え、毎月のスマホ(携帯)代の支払いをdカードに設定すれば1%自動的にdポイントに還元されるため負担を少しでも抑えたいドコモユーザーの学生には打って付けのカードだと思います。また、授業間などの暇な時間にdポイントコンテンツを利用してdポイントを貯めれば更にお得になります。

40代 | 女性

5

年会費無料なのに加え、毎月のスマホ(携帯)代の支払いをdカードに設定すれば1%自動的にdポイントに還元されるため負担を少しでも抑えたいドコモユーザーの学生には打って付けのカードだと思います。また、授業間などの暇な時間にdポイントコンテンツを利用してdポイントを貯めれば更にお得になります。

30代 | 男性

5

dカードのメリットとして私が実感した内容としましては、入会特典が凄まじく絶大で、合計最大で、35000ポイントのプレゼントを受けることができるものでありました。それだけではなく、U29限定のボーナスや、キャンペーンが嬉しくて、キャッシュレスに嬉しいので、学生さんでもお得な大変便利なカードです。

30代 | 男性

5

dカードを利用していてメリットに感じている点は「ポイントが貯まりやすく、利用できる店舗や交換先も多い」ところです。コンビニなどの店舗でdポイントが多く貯まるキャンペーンなどしているため、ポイントが貯まりやすいですし、貯まったポイントが利用できる店舗も多く、貯まったポイントを交換できる交換先の選択肢が多いのもとても魅力に感じて利用しています。

20代 | 女性

5

ローソンでのカード利用がお得にできるという点で非常に満足しています。ローソンでの買い物では、カード請求時に金額が3%オフにして引き落としがされるようになっています。そのため、ローソンをよく利用する人には特にdカードの利用をオススメしたいです。

40代 | 男性

5

コンビニエンスストアのローソンを良く使うので、ここでこのクレジットカードを利用すれば、3%オフの恩恵を受けることができるので気に入っています。また年会費無料でありながらもポイント還元率が1%もありますので、満足しています。それと1万円のケータイ補償が付いている点も良いです。

60代 | 男性

4

ドコモ機種変更と同時dカード作成。年会費は永年無料だし1年間最大1万円のケータイ補償も付いています。ドライブに欠かせないETCカード初年度無料という利点もあります。肝心のポイントは通常のショッピング利用で100円(税込)ごとに1%のdポイント、そしてd払いなら支払いをdカードにすると最大2%還元されます。dポイントは最近いろいろなお店で貯めたり使えたりしてとても便利だと思います。

40代 | 女性

5

ポイント還元率が高いので、支払いをまとめていたら毎月ポイントがたくさん入ってきます。 dカードのアプリが有るのでカードを持ち歩かなくても大丈夫です。 提携しているお店も多いのでお店のアプリにdカードを提携しておくとすぐに使えるので便利です。 ポイントが使える、付くお店がどんどん増えているので、貯めたポイントも無駄なく使えます。

40代 | 男性

5

このクレジットカードは年会費が無料でありながらも、最大1万円のケータイ補償といった特典が付いています。それとポイント還元率も通常時でも1%貯まります。さらにd払いの支払い方法をdカードに設定することによって、dポイントが2重で貰えるのでこれはお得感があります。それとETCの年会費が初年度無料ですが、2年目以降も1回でもETCを利用すれば翌年度のETCの年会費は無料にできます。

20代 | 女性

5

カード利用で貯まったポイントの使い道が非常に多いという点で大満足しています。JALマイルへの交換、iDキャッシュバック、ケータイ料金への充当、データ量の追加、携帯電話やスマホアクセサリーなどのドコモ商品の購入にもポイントが使えるのでカードを利用してポイントを貯める価値がとても高いです。

30代 | 男性

3

使い買ってよいdポイントも1%たまって、非ドコモユーザーならd払いを利用してく上で必須のカードでした。そして利用頻度かなり高くて、カード自体電子マネーidの機能付帯していて、支払いがスピーディーにすむのがよいところです。そして、ローソンで割引されてとてもいいです。

30代 | 女性

3

Dカードは今は何処でも使えてポイントも貯まるし、携帯の支払いにも当てれるから便利だと思うが、Dカードをドコモユーザー以外が作ろうとは中々思わないと思う。 理由としては、Dカードを作ってポイントを貯めるより今は他のクレジットカード会社の方がカード作成簡単で色んなご飯やさんでポイント貯まるし、ネットでの買い物をしたらポイント貯まって使えて、こっちの方が作りやすいという理由です

20代 | 女性

3

dカードはまずドコモの利用者であれば持っていて損は絶対にしないカード。ドコモの回線があるならその支払いをdカードにするだけで毎月120円の割引がついてお得だし、dカードで買い物をするだけでポイントがたまるので損することがない。年会費は一度でも使えば無料になるので携帯や公共料金の支払いに設定をしておけばかからない。

40代 | 男性

4

ドコモのスマホを家族で利用しているので、dカードの普通の物を利用しています。ポイント還元率が高いと言っても年会費を払ってゴールドにする気分にはなりません。普通のカードでも良い所は多く、使えるお店が多く事、dポイントも貯まる、使えるお店が多く事、年会費は無料な事、カードが使えればdポイントが貯まるから良いですね。カード自体の利用頻度が低いから年会費無料は絶対条件ですね。

20代 | 女性

4

使用頻度も高く、最近ではdポイントを使用できるお店も増えてきたのでよく使用しています。携帯用金をdカードで支払うとdポイントつくのでいつの間にかたまっていることが多いです。現在年会費のかからないdカードを使用していますが、ポイント還元率を考えるとdカートGOLDを契約してもよかったかなと思っています。契約する場合は、自分のカードの使用頻度を一度よく考えて選ぶと良いと思います。

20代 | 女性

5

dカードは年会費もかからず、100円につき1ポイント貯まるのでクレジットカードの中では還元率は良いと思います。d払いと併用することでポイント二重取りにもなるし、dポイントカードが貯まるところであれば何重取りにもなります。溜まったポイントを運用することもできるので可能性は無限大なカードだと思います。

50代 | 女性

4

携帯のキャリアをdocomoに変えた時に、お得なキャンペーンをやっていたのがきっかけで利用する事にしました。docomoの利用料金の10%がポイントで還元されるのが魅力的です。コンビニなどの毎日の買い物でのキャンペーンが多いところも気に入っています。使えるところがどんどん増えているのも嬉しいです。

40代 | 女性

4

ドコモユーザーは、持っているとお得だと思います。dカードの付随されているiDを使って支払いできるお店も増えてきているし、期間限定でお店と提携して還元率高いキャンペーンなどしているので、お得にポイントどんどん貯まります。しかしドコモユーザーでなければ、dカードでドコモポイントを貯めるのにはあまりメリットないと思います。

50代 | 女性

3

マックやマツキヨなどいろんな店舗で使え、ポイントもためられるし、ポイントで支払いもできるし、またどこもサイト提供のくじやゲームでもポイントがためられます、またアンケートなどてもためられ、また一番は、年会費がかからないの が一番のメリットですし、どこも料金の支払いでも使えポイントもつきます。

20代 | 女性

4

私は携帯もdocomoを使っていますが毎月支払いをdカードから引き落としにしてます。年会費はかからないのでお得なのと、毎月定期的に引き落としがあるのでポイントがいつのまにか貯まってます!あとはコンビニや他の店舗でも結構貯めれるお店がたくさんなので便利なのでとてもお得だと思います!!

30代 | 男性

4

まずはドコモユーザーでなくても作ることができます。dポイントカードとしての役割を果たすのは勿論のこと、ID機能が付いていますのでそのままタッチして支払いができるので使い勝手が良いです。ドコモユーザーでない方でも十分いお得だと思います。ただ以前やっていたローソンで支払いに使用するとポイント付与に加えて、請求時に3%還元される特典が終了してしまったのでそれが難点です。

30代 | 男性

2

ステータス性はないので、専用デスクに期待しましたが全くダメでした。 不正利用防止でセキュリティが掛かっても、カード会社から連絡はありません。 こちらから確認しようにも電話が繋がらない、こりゃダメでしょう。 年会費無料の他社カードは、利用から1分もしないうちに確認の連絡をしてくれました。

30代 | 女性

5

dポイントカードとしても使用出来るので、1枚あればかなり便利だと思います。無料で作れるようになりましたし、ドコモユーザーでなくてもお買い物でdポイントも溜まってポイ活としてもかなり利用出来るカードだと思います。dポイントのお店もかなり増えているので、1枚にポイントを集約するという意味でもかなり便利だと思います。

30代 | 女性

3

ドコモユーザーの方なら毎月の携帯料金の1000円の利用につきdポイントを10%還元してもらえるので携帯料金の支払いにあてたりできて便利だけど、そうでない方ならdポイントを貯めるメリットがあまりない。でも年会費が無料というのは良いと思います。

30代 | 女性

5

元々docomoユーザーで、すべての支払いをdカードに一本化しています。本当にあっという間にポイントがたまり、尚且つコンビニなどでポイントが使えるので使い勝手が良いカードだと思います。ポイントらd fashionで使ったり、映画のチケットに交換したりしています。毎月高額利用しているので、dカード GOLDへのランクアップ営業が頻繁に来るのがネックです。

20代 | 女性

4

dカード自体のポイント還元率は1%程度ですが、特約店での買い物をするとポイント還元率が高くなる点が魅力的です。 メルカリもその特約店の一つであり、一般的な商品が安く手に入り、なおかつポイントをゲットできるというお得な状況になっています。 そして、そのポイント自体使い道が多くありd払いを使用すれば殆どのお店でポイントを使い支払いができる点が他のポイントより使いやすい所になります。

20代 | 男性

5

コンビニエンスストアを始め、マクドナルドや、ドラックストアなどあらゆるお店で、dカードを使えるお店が増えています。 基本100円で1p貯まり、1pを1円として使うことが出来るカードです。 貯まったポイントは、お金として使うことも出来ますが、ドコモの通信費や、公共料金の支払いにも使えます。 私自身コンビニエンスストアでよく買い物をするので、重宝しています。

40代 | 男性

5

クレジットカードの決済で、dポイントがざくざくたまります。 dポイントは携帯の購入や、通常のショッピングでも使うことができるので、 重宝しています。つかいやすいです。 今後も継続してポイントをためていきたいと思います。 携帯の支払いにもつかえるので、一石二鳥です。

30代 | 男性

4

夫婦でドコモユーザーなので、二人ともdカードを使っています。 日頃の買い物は、ほぼdカードなのでポイントもある程度貯まります。 毎月ある程度の額を使うので、年に1回2万円分のポイントも特典でもらえます。 ポイントを使って投資もできるので、コツコツ貯めて先日アップルウォッチをポイントで購入しました。 dカード決済ならポイントを多くもらえるキャンペーンもあるので、気が付いたらポイントが貯まっててうれしいです。

40代 | 男性

5

現在ドコモの携帯2回線+ドコモ光を契約していてdカードのゴールドを持っています。 携帯料金以外も普段使いしていますが、ポイントがよく溜まります。 ゴールドカードの年会費などは軽くペイできるスピードで溜まっていきます。 これからも末永くお付き合いしたい1枚です。

30代 | 男性

4

カードとしては一般的な内容です。全体的にVポイントの様に何倍、といった特典は少ないです。ただ、基本的には100円1ポイントが付くため、それなりに還元があります。またdポイントのサイトでポイントを運用することができるため、生活費をカード払いにして、全て運用にして、放っておけばそれなりに数万円分は貯まってきました。

40代 | 女性

5

docomoの携帯電話代や普段のお買い物をD払いして、dカードから引きおとしすると、Dポイントがさらに付いてとてもお得です。 特に、D払いは、スマホでIDアプリに登録しておくと、Suicaのようにタッチするだけで、支払も一瞬で出来て便利です。

40代 | 男性

5

このクレジットカードは年会費が無料でdポイントが貯まりやすい仕組みになっています。それは通常時のポイント還元率が1%もあるからです。またd払いの支払い方法をこちらのdカードに設定することによってdポイントが2重で付与されるため、dポイントがより貯まりやすくなります。それにdカード特約店での支払いでさらにdポイントが貯まるようになっています。そうした理由からdポイントがみるみる貯まっていきます。

20代 | 女性

4

『dカード』について、幅広い用途があり、毎日便利さを感じています。私は、ドコモユーザーでもあり、dカードを数年に渡って使用していますが、近所のスーパーなどで買い物をする時に利用できるのはもちろん、公共料金を払う時にも使うことができるので、面倒に感じていたお金の支払いを楽しみながら簡単に済ませることができて助かっています。

30代 | 女性

4

なんといっても、iDが使えるのが大変便利です。 少額の買い物やクレジットカード決済ができないお店でも、電子マネーとして使えば手軽で便利ですし、電子マネーなのにチャージがいらないのが本当に楽です。 dポイントも100円で1ポイトたまるので、還元率が高くて嬉しいです。

40代 | 女性

4

dカードはとにかくポイントを貯めたいという一心で使っています。使える加盟店も多く、クレジットカード払いだと、電気、光熱費の支払いなどでもしっかりポイントが付くのがいいですね。もちろんネットでの買い物や普段コンビニなどでもしっかり活用。特にネットショップでは、ポイントアップモールというdカード会社を通して購入すると、通常より倍の約1.5倍~10倍ほどのポイントが貯まるのでさらにお得なのが良いですね。

30代 | 女性

5

dカードの通常のポイント還元率は1%ですが、プラスでポイントの貯まる特約店が多くあるので、普段の買い物でも効率的にポイントを貯めることができます。 更にdocomoの携帯電話やドコモ光を契約していれば、利用料金1000円毎に10%のポイントが還元されます。dカードはdocomoユーザーに特にオススメのカードです。

40代 | 女性

4

一般的なカードはポイント還元率が0.5%と言うところが多いですが、ディーカードなら1%のポイント還元率なのでかなり高めだと思います。最近はdカードのキャンペーンを行っていることも多く、さらにお得なことが増えました。dポイントは、使えるお店が多いので使いやすいと思います。

30代 | 女性

4

docomoと契約してdポイントをためているなら断然dカードをつくる方がお得です。審査も厳しくはないですし、年会費も無料なのでクレジットカードが初めての方も作りやすいと思います。ネットやドコモだけでなく街のお店でもd払いを使いdカードの支払ならポイント2重取りもできるのでポイントもたまりやすいです。

30代 | 女性

4

通常なら100円ごとに1%dポイントが貯まりますが、d払いなら支払いをdカードに設定すると店舗だと1.5%、ネットだと2%貯まるので、ポイントが貯まりやすいです。また、使える店舗も多いので、使いやすいです。利用明細がスマホやパソコンで確認できますが、郵送で届かないのでちょっと確認しずらいです。

30代 | 女性

5

ドコモユーザーなら絶対です。 自宅周辺に100円LAWSON、マクドナルドなどがあり、 生活する上で頻繁に利用します。 買い物で日常的にdカードを出すのでポイントが自然とたまります。最近ではメルカリと連携できるようになったので、 メルカリで購入する際にその自然と貯まったポイントで商品代が安く購入できるので、私にとっては最高なカードです!

40代 | 女性

3

dカードはドコモで作ったのですが、ドコモだけでなく家電量販店やドラッグストアでも使えます。「dカードお持ちですか?」とよく聞かれます。ポイントもかなりたまっているとは思いますが、私はその肝心なポイントの使い道が分かっていません。聞いてみようかな、とは思いますが今さらと言う感じで聞くに聞けません。もったいないなと思っています。今はコロナの事も有るのでまた聞いてみようと思っています。

20代 | 男性

3

dカードのメリットは基本的にドコモと契約している人ならばそれなりにメリットはあります。なぜならば、携帯電話に対するサポートが無料でついてくるからです。この点がメリットです。デメリットは旅行傷害保険の付帯がないので、それをしたい場合には他のカードを使わないといけません。

30代 | 男性

5

dカードは、スマホがドコモを利用している人にはおすすめです。dカードには、「携帯紛失、故障のサポート」が無料で付いています。新しい端末を購入して1年以内に紛失や盗難、修理不能になった場合は「新端末の購入代金や頭金、事務手数料を最大1万円まで補償」してくれます。dカードを持っているだけでいいので、とてもありがたいサービスだと感じています。

40代 | 男性

4

dカードは、ドコモの携帯料金を払う度にポイントが付与されるので、dポイントを利用している私にとって最強のカードです。 また、d払いとの連携や他ポイントとの連携も充実しているので、dカードがあればポイント生活を送っていきやすいです。 ポイント還元率も高いので、ポイントを貯めるならdカードがおすすめです。

40代 | 男性

5

Dカードはドコモが発行しているクレジットカードです。買い物や携帯利用でポイントがたまります。 特にドコモの携帯電話を家族全員で使っている方やドコモ光に加入している人であれば、ポイント還元率が高いです。 ポイントについては、携帯料金の割引に充てることもでき、固定費の低減にもつながり非常にお得なカードになっています。

40代 | 男性

5

Dカードを使うことで、dポイントがたまります。カードをd払いの支払いクレジットにすることで、2重にポイントがたまるので、使っていて楽しいです。たまったdポイントは日興フロッギーで、100ポイントから株式を購入するのに使えます。期限付きポイントも使用できるので、カードを使ってポイントをどんどん貯めていきたいと思います。

40代 | 男性

5

このクレジットカードは年会費が無料で通常時のポイント還元率が1%となっていますので、持っておこうと思いました。それに入会特典が手厚かったので、入会した際からポイントがもらうことができたので嬉しかったです。その入会特典も利用条件とかも難しいものではないので、最大までもらうことができました。またETCの発行も年会費が翌年度からはかかりますが、翌年度の年会費を無料にできる条件が用意されています。

20代 | 女性

4

Dカードはほとんどのお店でポイントをためることができるのですごいです。たまったポイントは携帯料金を支払うこともできたりお店でお金として利用することもできるため使い方によってはお得に使えます。利用するによってクーポンを貰えたり他のカードを使わずにこれ一つでまとめるとお得になるのでおすすめです。

20代 | 男性

4

まずメリットとしては、年会費が無料であることです。年会費の負担が無ければ、大きく利益を得ることが可能ですし、初心者にとっては助かるものだと思います。また、ポイントの還元率も高めで、ポイントをたくさん稼ぎたいという方にはおすすめできるでしょう。しかし、対応しているブランドが2種類しかなく、もう少し増やしてほしいです。

40代 | 男性

3

他の銀行やカード会社との違いは、あまり違いはありませんがうと、リボ払いを選択した場合になかなか元金が減りません。他のカード会社や金融機関に比べ、かなりしつこい連絡や、ダイレクトメールが来ます。コロナ禍の中、良くもえげつない請求が出来るなと思います。

30代 | 男性

4

カードを持つ意味は、ポイント還元力です。Dカードを持つきっかけは、NTTXで家電やパソコンのパーツを購入した際、Dポイント~と書いてあるのを見て、すぐDポイントのアカウントを作り、がっちり20%還元を受けてから、味をしめ、Dクレジットカード保有者に還元が良いと理解してすぐ申し込み、ゲット。

70代 | 男性

3

使い勝手は他のカード(ヤフーや楽天など)とあまり違う感じは受けません。ただ、他のカードに比べると色々なキャンペーンがあって、きちんと計算してみたことはありませんが全体的にみるとポイント還元率は高いのかな、という気はします。しかし、キャンペーンの種類が多すぎてフォローするのが大変です。なおこれは私の個人的体験ですが、ある店に限ってd払いの読み取りができません(ドコモに相談してもダメ)でした。

30代 | 男性

3

お得だったのはスマホ使用料を払う時便利です。そしてdポイントサイトでたまりやすいサイトを見つけそこで買い物するぐらいです。3千ポイントたまっていてうれしい気分になったことを覚えています。ドコモのカードでもつかうことできないといわれ不便と感じることも多くて、最近タワレコなどでも使えるもので、ポイント貯められることがよいと思いますが、タワレコカードにポイント入れられないといわれました。

40代 | 男性

5

クレジットカードをdCARDに変更してから、dポイントがザクザクたまります。 いままでは、カードのポイントにしていましたが、dポイントの方が、携帯購入時や、通常のショッピングでも使えるため、 なにかと重宝しています。 今後も継続して使いたいと思います。

20代 | 女性

5

付与率も申し分ない上に、他社に比べて付与されたポイントが幅広く利用できるのがとても魅力です。 また、ドコモユーザーなら必ず持っておくのがおすすめです。 店頭でも必ずおすすめされると思いますが、後々使ってみると納得の価値があります。 そして途中でドコモから乗り換えたとしても、dポイントカードとしてポイント利用のみでも使用できるので1枚あると便利です。

楽天カードは年会費が永年無料

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~3.0% |

| ポイント種類 | 楽天ポイント |

| 発行スピード | 最短3営業日 |

| 追加カード | ETCカード 家族カード |

| 付帯保険 | 海外保険 |

| スマホ決済 | Apple Pay/Google Pay/楽天ペイ |

| 交換可能マイル | JAL |

顧客満足度13年連続1位の人気カード。特に楽天サービスの利用でポイントがお得にたまるカード。公共料金支払いの還元率が下がったものの、メインカードとしては十分の性能を持つ。

楽天カードの特徴

● 年会費永年無料の高還元クレカ

楽天カードは、永年年会費無料のクレジットカードだ。通常利用から還元率1%(100円につき1ポイント)と高めに設定されている。楽天市場や楽天トラベルなどの楽天サービスでの利用なら、ポイントが2倍以上もらえる高還元クレジットカードでもある。

● 豊富な海外旅行優待サービス

楽天サービスでの利用がお得なイメージがある楽天カードだが、海外旅行に嬉しい優待サービスが付帯することもメリットだ。海外レンタカー10%オフ、携帯・WiFiルーターレンタル20%オフ、手荷物宅配優待サービスなどが付帯する。

● 選べるデザインとブランド

複数のデザインと国際ブランドを選ぶことが可能だ。楽天イーグルスやミッキーマウス、YOSHIKIデザインなどを選べて、国際ブランドはJCB・Visa・Mastercad、アメリカンエキスプレスから選択できる。

楽天カードのおすすめポイント:楽天サービスだけではなく豊富なキャッシュレスに対応しているクレジットカード

● 楽天Edyやスマホ決済に対応

キャッシュレス派の方に楽天カードはおすすめだ。Apple PayとGoogle Payに対応しており、スマートフォンに登録をすればスマホ決済ができる。さらに楽天Edyもカードに搭載されているため、Edyで支払うことも可能だ。

● 楽天Payでポイント付与

楽天Payへのチャージでポイントが付与されるクレジットカードは、楽天カードのみだ。さらに楽天ペイからSuicaへチャージすることも可能で、その場合も楽天カードでの対応となるので、楽天Payを利用するなら必須のクレカだ。

● セキュリティ面も安心

さまざまなキャッシュレスを使える楽天カードは、セキュリティ対策も安心安全だ。カードの利用お知らせメール、不正検知システム、本人認証サービス、カード盗難保険などによって守られている。

- ファミリーマート

- マクドナルド

- くら寿司

- はま寿司

- デイリー山崎

- ほっかほっか亭

- 吉野家

- 銀だこ など

- 楽天市場の利用で+2倍

- 楽天市場アプリからのお買い物で+0.5倍

- 楽天ビューティの利用で+1倍

- 楽天トラベル利用で+1倍

- 楽天モバイル利用で+ 1倍

- 最大5,000ポイントプレゼント

楽天カードの口コミ・評判

トータルマネー

コンサルタント

新井智美

年会費が永年無料でインターネット上で簡単に申し込めるので、初めてクレジットカードを作ろうと思っている人におすすめです。楽天市場での買い物で楽天カードを利用すると、ポイントが4倍になるほか、「5」と「0」が付く日の買い物ではポイントが2倍になるなどの特典があるので、賢く使ってポイントを貯めることができます。

50代 | 女性

5

カードを初めて作るときのポイントもとても高額で感動しますが、街中でポイントがつく店舗が多いことがとてもいいです。店舗のポイントと楽天ポイント両方がつく店舗もあってカードを作成して良かったと思います。カード請求連絡後、たまったポイントを使って請求額を減らすこともできるシステムが使用者のことをよく考えているなと感じます。

50代 | 女性

5

初回申し込みの特典ポイントが最高にいいカードです。作るだけでもお得感を感じます。年会費無料だし、街中のお店でもポイントがたまる店舗が多いし、ネットショッピングやアンケード回答、ネット検索を5回/日以上するだけでもポイントがつくのでポイントがたまりやすいと思います。新しく樂天内のサービスを利用すると1000ポイント付与してくれるサービスもありとってもお得なカードだと思います。

30代 | 女性

5

楽天市場で買い物が多い人には特にポイントが貯まりやすくおすすめのカードで、ポイント還元率が幾倍かになるキャンペーンの頻度もかなり高く、とてもお得です。また、公共料金の支払いに楽天カードを用いると、100円で1ポイント貯まる制度もあるので、賢く利用すればザクザクとポイントは貯まります。また、専業主婦でも作りやすいカード審査基準で、申し込みもWEBで簡単にできて、家に届くまでも大変スピーディーです。

30代 | 女性

5

楽天カードは街での買い物で楽天ポイントが100円につき1ポイント溜まり、楽天市場や楽天トラベルなどの関連サービスを利用すると、よりポイントが溜まりやすくなる、とてもお得なカードです。使用目的に合わせて複数種類の楽天カードを所持できますし、そのほとんどが年会費が永年無料なので、1枚は持っておくと便利です。

20代 | 女性

5

楽天ポイントが貯まれば、そのポイントでクレジットカードで使った分を支払うことができるという点で非常に素晴らしいなと感じています。ポイントから払えた分口座からお金が引き落とされる分も少なくなるため、得した気分になれます。さらにアプリなどを取得すれば誰でも簡単にポイントを貯めることができるので、ポイ活好きな人には特にオススメです。

70代 | 男性

4

主にインターネットのショッピングで使うことが多いです。ヤフーやアマゾンとくらべながら、コスパの良いものを選ぶようにしていますが、若者向けのグッズや、子供向けのおもちゃや便利グッズに気の利いたものが多く取り揃えてあるように感じます。実際の買い物では、近所のお気に入りのレストランで使うことが多いです。気が付かないうちにポイントが結構溜まっているのがいいですね。

20代 | 女性

5

年会費永年無料であるという点で非常に満足しています。1年に一度も使わなくても年会費がかからないのはとてもお得です。また、楽天市場でお買い物をすればポイントが3倍に設定がされているのでありがたいです。アプリを取得すれば、カードの利用履歴を簡単に確認することができるのでこの点においても満足しています。

40代 | 男性

5

楽天カードは、楽天ポイントを貯めるのであれば持っていた方が良いカードです。とにかくポイントが貯めやすいのでかなり重宝します。年会費もかからないところが良いです。また、アプリで全て管理ができ、楽天ポイント関係のアプリとも紐付けできるので管理がとても楽です。

30代 | 女性

4

年会費が永年無料でお得なだけでなく、楽天関連サービスでのカード利用で通常よりもアップした倍率でポイントが貯められるので、ポイントがいつの間にかたっぷり溜まっている高還元クレジットカードです。入会時特典としてもらえてるポイントサービスも魅力です。

40代 | 男性

5

年会費がかからないクレジットカードですが、楽天ユーザーにとってはこのクレジットカードを利用すると通常のポイント還元率をさらに上げることができるので、持っていて損はないです。特に楽天市場との相性が良いです。ここでネットショッピングで楽点カードを使うことで、さらにポイント還元率を高めることができます。ただし、デザイン性は格好良いとは言えません。あくまでポイント還元率の観点から言えばかなり良いです。

30代 | 男性

5

楽天カードは、楽天市場での買い物はもちろん、楽天トラベルでの旅行や楽天車検で車検を受けるなど様々なシーンでポイントサービスが受けられるカードです。 楽天市場では、楽天スーパーセールやお買い物マラソンなど高い倍率でのポイント還元を受けることができるので、普段使う日用品の買い物を楽天市場で買えば、その都度高いポイント還元が受けられるお勧めなカードです。

30代 | 男性

3

とても満足度がか高い会員専用サイトで申し込みは割と簡単で審査も約1日ととても速いです。そして、新入社員として入社してすぐ申し込みして、s枠100万円で承認下りました。また楽天カードにステータスはなくて、無職でも発行されるなどだれもが持てます。

30代 | 男性

4

楽天のオンラインバンクをメインで使っており、楽天市場もしばしば利用するため、楽天カードは相性が良好です。年会費無料で加入もしやすく、ポイントプレゼントキャンぺーンがあるので非常に有利。ポイント還元率は少し不満なのですが、交換先も多いし決して悪くはないと思います。

20代 | 女性

5

楽天カードのクレジットで買い物をすると100円あたり1ポイントもらえるので、ポイント還元目当てに楽天カードを使用しています。もらったポイントは、楽天市場でのお買い物や、翌月支払い分の請求金額に充当することも可能です。 マクドナルドやファミリーマートなど頻繁に使用するお店でも楽天ポイント付与制度が拡がっているので、とても有難いです。今後も楽天カードをメインカードとして使用していく予定です。

40代 | 女性

4

楽天ユーザーにとってはとてもメリットがあるカードだと思います。 私は楽天市場をよく利用するので、お買い物マラソンやスーパーセールのポイントアップ期間を狙ってお買い物します。お買い物をするたびにポイントが倍になりとてもお得感があります。 通販だけでなく、外出先での支払い時にカードを提示するだけでポイントが貯まるので重宝しています。 貯まったポイントは投資や月々の返済にも利用できて便利です。

20代 | 女性

5

楽天カードを使えば、楽天市場でお買い物をするたびに、通常よりも多く楽天ポイントがもらえます。 また、楽天証券で積み立てNISAをしている人は、毎月の投資額を楽天カードで支払うと、積み立て金額に応じたポイントがたまるので、年間で数千円分のポイントがもらえてお得です。

20代 | 女性

5

とにかくポイントの還元率が良く、使える店舗が多いので便利です。ネットショッピングで楽天市場を利用する場合、決済で楽天カードを選択するとよりポイント付与が多くなってお得です。楽天ユーザーには必須のカードと言えると思います。カードのデザインも自分の好みのものを選べて楽しめます。

30代 | 男性

4

当時はフリーターでしたが、スムーズにカードを作ることができ助かりました。 楽天市場やラクマをよく利用する私にとっては、楽天カードを持っていると「ポイント10倍」などポイント還元で大幅に得することができます。 毎日自然とポイントが貯まり、自然と消費できるのが使いやすくていいですね。

30代 | 女性

5

カードのデザインがまずかわいいです。お買い物パンダ、ディズニーも選べます。キャンペーンがたくさん行われていて、ポイントが貯まりやすい。ポイント還元は1%ですが、楽天市場で買い物すると3倍になるのが楽天市場で買い物することが多いので便利です。 年会費もかかりません。

20代 | 男性

5

還元率がすごく高いので楽天のポイントが溜まりやすくてすごく便利ですしお得です。年会費もかからないのでその点でもお得です。また、カードのデザインもたくさんあるので選ぶのも楽しいです。また、初回の特典で5000ポイント入るキャンペーンもしているのですごくお得です。

20代 | 女性

4

『楽天カード』について、使えるお店の種類が多いところが気に入っています。楽天カードという名前のため、楽天関連のお店でしか使えないのではと思っていたのですが、実際はスーパーマーケットやコンビニはもちろん、ドラッグストアや洋服店、書店でも使用できるので、手持ちの現金が少ない時でもお金を下ろしに行かずに買い物できて時間を有効活用できるので、毎日便利さを実感しています。

20代 | 女性

4

楽天市場でよく買い物をする人は絶対に持っておくべきカードです。通常の買い物でもポイント3倍ですし、お買い物マラソンの期間なら複数のショップで買い物するごとにどんどんポイントが倍になります。さらにマラソン期間に5か0のつく日に購入すればもっとポイントがもらえるのでとてもお得!逆を言えば楽天で買い物をすることがない人にはあまり魅力のないカードだと思います。

30代 | 女性

5

楽天の買い物でポイントが貯まるほか、ラクマなどのサービスを利用する時に、ポイント10倍のキャンペーンもあるので、貯まりやすい。また、楽天以外のところの利用でも、100円ごとにポイントが貯まるので、他のカードよりもポイントが貯まりやすい。また貯まったポイントは、1ポイント1円で楽天の買い物時に使うことができる!

40代 | 男性

5

3年前から楽天カードを使用しています。 楽天でんき、楽天モバイルの支払いで使っています。 街での買い物、楽天市場の買い物、公共料金の支払いなどで、ポイントがザクザク貯まります。 また買い物以外でも、入会する際にはキャンペーンでもポイント付与、その他クリックするだけでポイントが貯まるなどのサービスも充実していて、大満足です。

30代 | 女性

4

よく楽天のオンラインショッピングで買い物をするのでカードを作りました。 楽天ショッピングだけでなく、日常の買い物で使えるお店が多く、 ファーストフードショップ、本屋、ホームセンターなど頻繁に使用しているお店でカードを出すだけでポイントが付くのでお得です。

50代 | 男性

4

TVCMでも大々的に宣伝しているので、既に周知の事実となっておりますが、楽天カードのポイント還元率は他に類を見ないものです。その仕組みは、カードのみではなく、カードに付随するさまざまなサービスによる還元が高いからです。楽天市場から楽天銀行、楽天証券等各種サイトやポイントアプリ等の組み合わせによって、楽天カードは普及率も№1になっているのです。

20代 | 女性

5

楽天カードは、楽天経済圏以外の通常のクレジット払いでも100円で1ポイント溜まるので、あっという間にポイントが貯まります。携帯の支払いや、保険の支払いなどでも貯まります。また、楽天市場などの買い物では、さらにポイントがつくので、楽天を利用することが多い方はポイントがたくさん溜まると思います。溜まったポイントは、楽天だけでなく、Macなど街中でも使うことができて便利です。

30代 | 女性

4

楽天カードを使用するとポイントがたくさん貯まります。貯まったポイントをそのまま楽天証券の投資信託に回していて元手ゼロで資産運用もできるのでとても嬉しいです。基本的にスーパーやネットショップ等どこでも使うことができてとても楽に買い物ができるようになりました。

20代 | 女性

5

楽天経済圏なる言葉が生まれた今、楽天ユーザーには必須のカードです。楽天市場で購入時に使うとポイント倍率が上がります。セール時は特にポイントが溜まりやすく、通常ポイントであれば、カード支払いの請求にも使えます。楽天ペイでは期間限定ポイントを支払い時にポイント引き落としにできるのでコンビニの買い物でもよく使います。

20代 | 女性

5

昨年の12月に楽天カードから楽天プレミアムカードに移行しました。楽天市場でのポイント還元などはかなり高く、外での買い物でもポイントがかなりたまるところがオススメです。楽天ディールや、お買い物マラソンなどを利用すればすぐに年会費分のpointは回収できます。ビジネスカードを子カードとして作れるのも個人事業主としてはありがたいです。

20代 | 女性

5

初めてクレジットカードを作るならまずこれで充分だと思います。楽天で買い物をすればポイントもたくさんもらえるのも地味に嬉しい。ポイント還元率重要って人じゃなくても使っていれば自然とポイントが増えていくのでたまにポイント確認するとびっくりします。基本的にどこのお店でも使えると思うので、普段使いにちょうどいいカードだと思います。

20代 | 男性

5

楽天カードのいいところは還元率が高いところです。100円で楽天ポイントが1ポイントもらえます。クレジットカードの中でも高い還元率となってます。また、貯まったポイントの使い道がなく、失効しがちですが、楽天ポイントは楽天ペイでも使用できるので、日頃の買い物で使用でき、失効の心配がないのもおすすめです。

40代 | 男性

5

この楽天カードはカード自体のデザイン性はぱっとしませんが、ポイント還元率は年会費無料のクレジットカードの中では最強レベルのものとなります。特に楽天市場でこのカードを使うのが一番恩恵を受けることができます。また楽天カードの入会特典も手厚くなっています。入会しただけで大量の楽天スーパーポイントをもらうことができるのが良いです。

40代 | 女性

5

キャンペーン中に加入したため、ポイントプレゼントでかなりのポイントを頂きました。同時に、楽天銀行の口座を開設もしたので、更にポイントを頂けて大満足です。しかも家族でポイントを共有して貯めれるのでザクザクたまります。楽天スーパーセールも定期的に開催され、その際には早いもの順ですが、半額以下のお値打ち商品も多く、ポイントもかなり還元されます。年会費も無料だし、作って良かったなと思うカードです。

30代 | 女性

5

楽天市場で買い物をしたり、買い物でも楽天カードを使うとポイントが付くのでかなりお得です。 楽天で買い物する人はカード必須です。 ポイント加算の加盟店舗も沢山あるのでカードを使えばポイントも数倍。ついたポイントはカードの支払いにも使える。 つみたてnisaなどの投資の支払いにも使える。 とにかく1枚持っていないと損なカードです。

30代 | 女性

5

楽天市場で買い物をしたらポイントがたまり、いろんな店で使えます。楽天証券や楽天銀行と紐付けすると、ポイントが入ります。何も買い物しない月でもポイントが入り、NISAでもポイントがつかえるのでとてもお得です。ただ改悪の噂があるのでこれからどうなるか少し困ります。

30代 | 女性

5

友達に薦められた事がきっかけで、カードを作りました。 年会費が無料だし、ポイントも貯めやすいです。 カードを作る時のキャンペーンで5000ポイントくらい貰えて、楽天系のアプリでもポイントを貯める事が出来るので、ぽちぽち貯めたり、お買い物マラソンなどのイベント時もポイントアップがあります。 貯めたポイントは、街のお店でもポイント支払い出来る事もあるので便利です。 海外保険も付帯されているのも嬉しいです。

40代 | 男性

4

楽天カードは、入会キャンペーンがお得で5000p付きます。 クレジットカードを使えるところならほとんど使えて、 公共料金、車の保険、飲食店、スーパーなど様々な商品に利用できます。 還元率も基本は1%ですが、楽天ショップなどで利用するとアップします。 もう10年以上使ってますが、非常に使いやすいです。

40代 | 女性

4

楽天カードは、クレジットカード使用時のポイントの還元率もいいですし、楽天市場での買い物の時には、ポイントアップの時や、スーパーセールの時など、上手に使えば沢山ポイントの還元があるので、お得感があります。忘れがちになってしまいそうな期間限定のポイントもありますが、楽天では、楽天ペイなどの支払いにもポイントを使用する事が出来るので、しっかり使い倒せます。

20代 | 男性

4

楽天カードは使用できる店舗が多く、常に持ち歩いているカードになります。またポイントの還元率も高いところから家賃の支払いだったりとか、車のローンの高い金額の支払いにも使用しております。 年間で2万ポイントくらい溜まったので、そのポイントで旅行に行ったり贅沢をさせていただいております。

50代 | 男性

5

楽天グループが発行する「楽天カード」は、楽天関連のサービスをよく使われる方によっては、満足のいくカードだと思います。 私も楽天をよく使うので持っています。 具体的には次のようなメリットがあります。 ・カード発行時、5000ポイント程度が付与されます。 ・通常の買い物では1%のポイント付与ですが、楽天市場の買い物では3%付与とお得です。 ・楽天モバイル等、他のサービスとの併用でさらにポイントが付与されます。

40代 | 女性

5

10年以上使用していますが、ざくざくポイントが貯まります。 街中で使えるお店も増え(飲食店、ドラッグストア、ミスタードーナツ等々)楽天ポイントを貯められる機会も増えたため、毎日のように使っています。 楽天市場での買い物の際も、楽天カードを持っていると貰えるポイントが増えるので、お得だと思います。 大変満足しているので今後も使い続けるつもりです。

30代 | 男性

5

100円で1ポイントなので通常の買い物でポイント還元率が高いのでメインで使っています。また楽天で買い物もしますが、キャンペーン時にはさらに大きなポイントバックがありとてもたまりやすいです。ネットショッピングをする方には特におすすめしたいです。

40代 | 男性

4

買い物するとドンドンポイントがたまります。楽天市場での買い物が一番溜まりやすいですね。アプリとの連携で、楽天ポイントや口座の支払いに関する案内が、明瞭なので非常に助かります。ポイント利用の自由度が高いのでかなり一生懸命に貯めるようにしています。

30代 | 女性

5

無職時代にどうしてもクレジットカードを作る必要があり、審査が優しめという噂を頼りに楽天カードをチョイス。 審査にドキドキしましたが、無事に通過! 以来数年間使い続け、他のクレジットカードを作っても、楽天カードを一番に贔屓しています。 やっぱり辛い時の恩は年月が経っても忘れません。去年、無事に更新もできました!

50代 | 女性

5

町中のどこでも使えるお店が多く、使えば使うほどポイントが貯まってお得感が大きいです。実店舗ではもちろんのこと、ECサイトでも利用可能で、特定の日に使えばさらにポイント率アップになるのも嬉しい点です。溜まったポイントで、さらに新たなお買い物をしようという気になります。

40代 | 男性

5

楽天カードのクレジットカードは、楽天ユーザーであれば持たない理由はないというくらい使えます。特にこのカードは楽天市場との相性が抜群に良いです。ただでさえポイント還元率が通常時でも高くなっていますが、楽天カードで支払うことでさらにポイント還元率を上げることができます。それとネットショッピングの不正利用に対する補償もしっかりしているので、万が一不正利用されても安心できます。

40代 | 男性

3

2021年6月1日より、電気料金や水道料金などの公共料金や、国民年金保険料の支払いを行うとそれまで100円に1ポイントもらえていたところ、500円に1ポイントに大幅に改悪されました。このカードは楽天市場や楽天ポイントと連携しているような実店舗でも利用、そして楽天ペイとの紐付けの使用に限定したほうが、これからはお得だと思います。

20代 | 男性

4

クレジットカードを初めて発行する人にはおすすめできる、とても利用しやすいカードになっています。その理由としては、ポイントを稼ぎやすいという点です。ポイント還元率は高めですし、スマホアプリなどでコツコツとポイントを稼ぐこともできますし、便利です。しかし、カードのランクを上げるハードルがかなり高めだと感じました。

20代 | 女性

4

ポイントサイトで契約するとポイントがもらえるということもあり、契約に至りました。還元率はamazonなどのように直結しているサービスがないため、お得感は少ないですがさすがJCB、どこでも使いやすいのでその便利さがすごいなと感じます。お出かけが多い人にはおすすめです。

40代 | 女性

5

楽天でよく買い物する人は持っておくべきカードだと思います。還元率が高く、セールの時に合わせて高級なものを買うようにするとポイントだけで数千円もらえます。普段の日常の買い物でもいいですが、特に楽天での買い物の時に効果絶大です。入会時も必ず楽天カードマンが、たくさんポイントをくれる時に入ることをお勧めします。私は入会時ポイント10000もらいました。

30代 | 女性

5

楽天カードを持って8年位になります。 まず、入会費や年会費がいらずに作れるので、誰でも持ちやすいです。 他のクレジットカード会社では200円で1ポイント貯まるところ、楽天カードは100円で1ポイント貯まるので、ポイントが貯まりやすく、そのポイントを使える実店舗も多いので、お得に買い物が出来ます。

30代 | 男性

3

セブンでナナコをたくさん使う方は1%還元で、それ以外は還元率1%未満で、普通の1%還元カードを期待してる方はやめたほうがいいです。私はjcbであるメリットは感じなくて、タッチ決済がカード搭載されてないのはもちろん海外で使えないところが多いです。

50代 | 男性

4

カードはポイントが貯まりやすいことが特徴の一つで、楽天ショップでの買い物以外でも、毎日メールで送付されるアンケートや、レシートをスマートフォンで撮影する等ポイントの貯め方が多数用意されています。 またグループが展開している楽天銀行や楽天モバイル等の提携サービスを利用すると、1,000ポイント以上が貰えるので、カードと様々なサービス連携すれば簡単に多くのポイントを貯めることが可能です。

30代 | 女性

5

他社とくらべたときにいちばん私がうれしいと感じたのは、街のお買い物でポイント支払してもポイントが付与されていたことです。 100円で1ポイントという、いまとなっては高還元率もそうですが、それだけなら例えばdカードもそうです。 が、dポイントでの支払いにはポイント付与はないので、そこの差で楽天カードがメインカードです。

30代 | 男性

5

楽天カードでは、100円につき1ポイントもらえます。 普段買っている日用品の多くを、楽天スーパーセールやお買い物マラソンというポイント倍率が上がるキャンペーン中にまとめて購入すると、普通にお店で買うより遥かに多いポイントが貰えるのでオススメです。

20代 | 女性

5

楽天カードで生活費の引き落とし、商品の購入をしていますがとにかくポイントが貯まります。楽天市場を利用するとより貯まり、その貯まったポイントでくら寿司やマクドナルドで食事をしています。また、楽天ポイントを利用できるお店が多いことも魅力のひとつです。今後も、私の生活に楽天カードは、手放せません。

dカード GOLDは還元率の高いゴールドカード

| 年会費 | 11,000円(税込) |

|---|---|

| ポイント還元率 | 1.0%~10.0% |

| ポイント種類 | dポイント |

| 発行スピード | 最短5営業日 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| スマホ決済 | Apple Pay |

| 交換可能マイル | JAL |

※注釈

※dカード GOLD会員数が1,000万人突破、ゴールドカード利用者数No.1のカード

※券面がリニューアル(選べる3デザイン)

※カード情報の裏面印字でセキュリティ面にも配慮

※環境に配慮したリサイクル素材を使用

※利用速報通知・利用制限通知が届く

年間100万円以上利用すると11,000円相当の選べるクーポンがもらえるため年会費を実質無料にできる。ポイント還元率の高さだけでなく、空港ラウンジや付帯保険などゴールドカードとして申し分ないサービスが付帯。

dカード GOLDの特徴

● 還元率が高いゴールドカード

dカード GOLDは年会費11,000円(税込)が掛かるクレジットカードだが、還元率1%(100円につき1ポイント)ある。ゴールドカードの多くは還元率が低く設定されていることもあるので、dカードの上位版としてしっかり利用できる。

● 電子マネーiD搭載

iD搭載のクレジットカードであるため、カードをかざすだけで支払うことが可能で、おサイフケータイやApple Payによりスマホに登録して支払うキャッシュレス決済を利用できる。

● 国内とハワイの主要空港ラウンジが無料

国内とハワイの主要空港のラウンジを無料で利用できる。出張や旅行で飛行機を頻繁に利用する方なら、出発前に静なラウンジで快適なひと時を無料で過ごせるだろう。

dカード GOLDのおすすめポイント:ドコモユーザーがお得に使えるクレジットカード。iD対応店舗でキャッシュレス決済を始められる

● ドコモのケータイ/「ドコモ光」がお得

ケータイ/「ドコモ光」の利用料金1,000円(税抜)につき、10%の100ポイントが進呈される。もし、毎月10,000円分の利用があれば毎月1,000ポイント貯まり、年間で12,000ポイントをほぼ自動的に貯めることが可能に。

● dカードケータイ補償が最大10万円

通常のdカードにもある、3年間保証のdカードケータイ補償がdカード GOLDなら最大10万円の補償を受けられる。落としたり水没をさせた場合に同一機種・同一カラーのスマートフォンをdカード GOLDで購入すると、後日利用代金から差し引かれる。

● iDが使えるお店は増加中

iDでキャッシュレスができるdカード GOLDだが、対応店舗も日々増加しているため、使えるお店が増えている。マクドナルドやモスバーガー、タリーズやドトール、ウェルシアやツルハドラッグなど、普段利用するお店から宿泊などさまざまな店舗で利用できる。

- ENEOS:200円で1ポイント

- JAL:100円で1ポイント

- JTB:100円で2ポイント

- 高島屋:100円で1ポイント

- マツモトキヨシ:100円で2ポイント

- スターバックスカード:100円で3ポイント

- dカード GOLD入会&ご利用で最大11,000dポイントプレゼント

※ dポイント(期間・用途限定)

dカード GOLDの口コミ・評判

トータルマネー

コンサルタント

新井智美

dカードGOLDの最大の特徴はドコモの携帯およびドコモ光の利用料の10%がポイント還元されることだ。補償内容もdカードと比べて充実しており、携帯の故障については購入後3年間最大10万円まで補償されます。買い物の際の補償額もdカードの3倍である300万円となっています。ドコモユーザーであればdカードGOLDを持つほうがおすすめと言えるでしょう。

40代 | 男性

5

このゴールドカードは年会費が11000円と一見すると高いように思えますが、ドコモユーザーならばそれ以上の恩恵を受けることができています。スマホと光回線がドコモなのでポイント還元率がかなり貯まります。それは1000円ごとに10%のdポイントが貯まる仕組みがあるからだ。毎月かなりのdポイントが貯まるので嬉しい限りだ。また、家族カードが1枚目は無料になるので家族にも持たせています。

30代 | 女性

5

dカード GOLDは年会費が10000円かかりますが、docomoを利用している方はdocomoの携帯、docomo光の料金の10%が還元されるのでポイントはかなり貯まります。カードにはケータイ補償というものもついていて、10万円までは補償してくれるのでありがたいだ。docomo料金者にとってはかなりお得なカードだ。

40代 | 男性

5

年会費が11000円と高額ではありますが、使ってみると分かりますが恩恵が大きいので年会費分の元は取れてしまいます。特にスマートフォンがドコモを使っているのでよりその恩恵を受けています。ドコモの料金の1000円につきポイントが100ポイントも付きます。つまり、ポイント還元率が10倍になります。さらに携帯電話の補償が最大で3年間で最大10万円分まで補償してくれる特典もあります。

50代 | 女性

5

使えば使うほど、ポイントがたまることが一番の納得。提携店舗で使うと還元率がアップするのでそれが良い。いろいろな特典もあるので、dカードサイトにアクセスするのが楽しみで、お得な特典を毎日探してしまいます。「ちりも積もれば山となる」感が半端ない。

リクルートカードは電子マネーチャージもポイント付与の対象

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.2%~4.2% |

| ポイント種類 | リクルートポイント |

| 発行スピード | 最短1週間 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行/国内旅行/ショッピング |

| スマホ決済 | Apple Pay/Google Pay/楽天ペイ |

| 交換可能マイル | - |

ポイント還元率が常に1.2%と高還元な点が魅力的なカード。リクルートが提供するサービスを利用すればさらに還元率が上がるため、ポンパレやHOT PEPPERなどの利用をよくする方にとってはポイントをためやすいカードといえる。

リクルートカードの特徴

● 年会費無料の高還元クレジットカード

リクルートカードは年会費無料の高還元クレジットカードだ。クレジットカードの多くが還元率0.5%~1.0%で設定されている中、リクルートカードは年会費無料でありながらも1.2%の還元率を誇る。

● リクルートサービスなら還元率アップ

高還元クレジットカードのリクルートカードだが、リクルートのネットサービスならさらに還元率が上昇する。ポンパレモールでの買い物なら3.0%の追加還元、じゃらんでの宿泊予約なら2.0%の追加還元などを受けることが可能だ。

● Apple PayとGoogle Pay対応

普段現金ではなくスマートフォンでキャッシュレス払いをしている人にとって、リクルートカードはおすすめだ。Apple PayとGoogle Payの両方に対応しており、スマートフォンに登録をすることでキャッシュレス払いができる。

- HOT PEPPER Beauty

- HOT PEPPER グルメ

- じゃらんnet

- じゃらんゴルフ

- ポンパレモール

- Airウォレット

- リクルートかんたん支払い

- 人間ドックのここカラダ

- Oisix×Pontaポイント

リクルートカードのおすすめポイント:高還元だけではなく付帯保険やポイント利用も充実のクレジットカード

● 他社ポイントに交換可能

カードの支払いで貯めたポイントは、じゃらんやホットペッパーなどのリクルートサービスでの利用以外に、他社ポイントと交換することも可能だ。Pontaポイントやdポイント、ベネポやポイントタウンポイントなどと交換できる。

● 付帯保険が充実

年会費無料のクレジットカードでも付帯保険が充実している。海外旅行損害保険が最高2,000万円、国内旅行傷害保険は最高1,000万円、ショッピング保険は国内海外共に年間200万円まで補償を受けられる。

● 電子マネーへのチャージもポイントの対象

SuicaやEdy、ICOCAへのチャージではポイントが貯まらないこともあるが、リクルートカードならチャージでポイントをしっかり貯められるため、他の電子マネーをよく使う方にもおすすめだ。(月間30,000円まで)

- 最大6,000円分ポイントプレセント

- 新規入会特典で2,000ポイント

※カードマイページより受取り手続きが必要だ。【リクルート期間限定ポイント】

- カード初回利用特典で2,000ポイント

※後日自動加算されます。【リクルート期間限定ポイント】

- 携帯電話料金決済特典で2,000ポイント

※後日自動加算されます。【リクルート期間限定ポイント】

- 初めてのカード(JCB)ご利用で1,000円分ポイントプレゼント

※入会後60日以内

- 携帯料金の支払いで4,000円分ポイントプレゼント

※入会後60日以内

リクルートカードの口コミ・評判

トータルマネー

コンサルタント

新井智美

ポイント還元率が1.2%と高く、かつ年会費無料であることがリクルートカードの特徴だ。電子マネーへのチャージでも1.2%のポイントが付与され、チャージ先のポイントも付与されることから、効率よくポイントを貯めていきたい方におすすめだ。

30代 | 男性

5

リクルートカードには、還元率が高くて、多くのクレジットカードが多くあって、どんなロコミがあっても、簡単にカードを利用してみたら、メリットやデメリットなどが多くあって、リクルートカードを利用してみたら、期限なども多く書いてあって、カードの特徴なども多く書いてありました。

30代 | 男性

5

年会費無料のクレジットカードは、ほとんどのカードが還元率0.5%だ。年会費無料で1%に達していたら高還元と言えます。しかしリクルートカードの還元率は1.2%だ。有料のクレジットカード並みの還元率と言えるでしょう。 しかもリクルートカードのポイント還元対象は、月の利用総額だ。会計ごとではないので、 中途半端な端数が切り捨てられることはありません!1ポイントも無駄にしない設計になっているのです

20代 | 男性

4

ポイント還元率が最低でも1%以上あるので、どんな買い物をしたとしても決まった還元率の恩恵を受けることができます。また、特定の店舗でこのカードを利用することによってポイント還元率がさらにアップする場合もあります。しかし、得られるリクルートポイントはあまり使い道がなく、他のポイントに移行できるサービスが欲しいだ。

40代 | 男性

4

リクルートカードと言えば、じゃらんポイントと連動しているため使えば使うほどじゃらんでの旅行が安くなっていきます。公共料金の引き落としなどで使えば、還元率は1.2%なので年間にすればかなりたまります。旅行好きな方にはお勧めのカードといえます。

au PAY カードはau PAYと連携で1.5%還元

.png?v=1618530415)

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0% |

| ポイント種類 | Pontaポイント |

| 発行スピード | 最短1週間 |

| 追加カード | ETCカード/家族カード |

| 付帯保険 | 海外旅行/ショッピング |

| スマホ決済 | Apple Pay/楽天ペイ/au PAY |

| 交換可能マイル | - |

ためたポイントを携帯料金の支払いに使うことができる。au PAYとの連携でポイント還元率が上がったり専用サイトのショッピングでポイント還元率が上がるなどauユーザーでなくともお得なカード。

au PAY カードの特徴

● 年会費無料で還元率1%クレカ

au PAYカードは、年会費無料で通常還元率1%のクレジットカードだ。MastercadおよびVisa加盟店での利用なら100円ごとに1Pontaポイントが貯まるので、しっかり還元が受けられる使い勝手のよいカードだ。

● auでんきでポイント還元

auスマホやauひかりを利用するなら、auでんきへ加入すると電気料金の支払いでポイントを貯められる。4,999円以下なら1%、7,999円以下なら3%、8,000円以上なら5%の還元を受けることが可能だ。

● キャッシュレス対応クレカ

Apple Payやau PAYのキャッシュレス決済を利用することも可能。自身のスマートフォンにau PAYカードを登録するか、au PAYへチャージすることで買い物できるため、キャッシュレス派の方にもおすすめのクレカだ。

au PAY カードのおすすめポイント:キャッシュレスでしっかりポイントを貯められるクレカ

● au PAYなら還元率1.5%

au PAY残高へのチャージをau PAYカードで実施すると、還元率が1.5%に上昇する。au PAYカードからのチャージで1%還元が受けられて、au PAYの支払いで0.5%の還元、合計1.5%になるのでお得だ。

● 提携店なら通常ポイントが1.5倍

au PAYカードの提携先の店舗ならポイントが常時1.5%還元となる。かっぱ寿司や紀伊国屋書店、ビッグエコー、出光などさまざまな店舗が対応しており「ポイントアップ店」のマークが目印となるのでわかりやすい。

● 貯めたポイントの使い道が豊富

カードの支払いで貯めたポイントは、さまざまな使い道が用意されている。au PAYカードの請求額への支払い、au PAYへの残高チャージ、auの携帯料金の支払い、デジタルコンテンツやauSTARギフトセレクションなどで使うことが可能だ。

au PAY カードの口コミ・評判

トータルマネー

コンサルタント

新井智美

auPAYカードの最大の魅力はPontaポイントの貯めやすさでしょう。auPAYカードで支払うことでポイント還元率が2倍になります。auが運営するショッピングサイト「au PAYマーケット」の利用で最大16%が還元されるポイント還元プログラムも見逃せません。auユーザー以外でも優れる年会費無料カードを探している人におすすめだ。

30代 | 男性

5

a年会費無料で発行でき、最近pontaポイントと連携したので、利用できる幅が増えました。基本的に100円の利用で1ポイント貯まりますが、au pay残高にチャージして購入することで、それぞれにポイントが貯まるため、直接カードを使う機会が少ない方が貯まるシステムになっています。auショップに行くと提案されるカードですが、引き落とし先をじぶん銀行に設定する事も併せて提案されます。こちらはご自由にどうぞ。

20代 | 女性

5

年会費無料で発行でき、最近pontaポイントと連携したので、利用できる幅が増えました。基本的に100円の利用で1ポイント貯まりますが、au pay残高にチャージして購入することで、それぞれにポイントが貯まるため、直接カードを使う機会が少ない方が貯まるシステムになっています。auショップに行くと提案されるカードですが、引き落とし先をじぶん銀行に設定する事も併せて提案されます。こちらはご自由にどうぞ。

30代 | 男性

5

auの携帯電話を使用している人には、aupayカードはとてもおすすめできます。ローソンでカードを利用しますと5%還元になり、3日が付く日は11%還元になりますので、とてもお得に買い物をすることができます。aupayマーケットというところでもお買い物を楽しんでいます。カードの利用金額が増えれば、ステータスも上がってきますので、おすすめできるカードになります。

30代 | 男性

5

「au PAYカード」を作ると、「au PAYマーケット」で買い物をすることが出来ます。ファッションや雑貨、家電など様々な商品を購入する事が出来ますが、この買い物でも最大で15%のポイント還元率があります。 貯まったポイントは「au PAYマーケット」の買い物に使う事も出来ますし、App Store や iTunes ギフトカードなども購入する事が出来ます

ファミマTカードは使い勝手の良いid決済対応

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~2.0% |

| ポイント種類 | Vポイント |

| 発行スピード | 通常2週間 |

| 追加カード | ETCカード |

| 付帯保険 | ショッピング |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA |

ファミマTカードの特徴

● 年会費無料でETCも追加可能クレカ

ファミマTカードは、年会費無料の還元率0.5%のクレジットカードだ。追加カードとしてETCカードを発行することが可能で、入会費と年会費無料で持てる。ETCカード利用でもポイントが貯まるので、車を持つ人や高速道路を利用する方におすすめだ。

● iD対応でキャッシュレス可

iD対応のクレジットカードであるため、iD対応店舗ならカードをかざすだけで支払うことが可能で、スマートフォンに登録することでスマホ1台で支払いを済ませられる。ファミリーマートでのちょっとした買い物なら財布を出さなくても支払えるので便利だ。

● この1枚でTSUTAYAレンタル可能

クレジットカードであるファミマTカードだが、Tカード一体のタイプであるためTUTAYAレンタルサービスもこの1枚で利用できる。逆に現在クレジットが付いていないTカードを利用しているなら、ファミマTカードへの移行がおすすめだ。

おすすめポイント:ファミリーマート特化のクレジットカード

● ファミリーマートの買い物がお得

通常時の還元率は0.5%だが、ファミリマートでの買い物なら追加で0.5%還元が受けられ、合計1%の還元を受けられる。そのため、ファミリーマートで使う際には高還元となるので、ファミリーマートをよく利用する方におすすめのクレジットカードだ。(200円につき1ポイント)

● トラベル最大8%割引

ポケットカードトラベルセンターからファミマTカードを使って旅行を予約すると、旅行代金の3%~8%割引を受けられる。旅行代理店にあるパンフレットからツアーを選び申し込みするだけなので、簡単にポイントを付与できるはずだ。

● Tマネーでもキャッシュレス可能

ファミリーマートやウェルシア、蔦屋書店、TUTAYAで利用できる電子マネーのTマネーであるファミマTカードは、クレジット決済でチャージできる数少ないクレジットカードだ。Tマネーをよく使う方にとっては必要となるクレジットカードと言える。

キャッシュレス決済できるクレジットカードの注意点

キャッシュレス決済は、手軽で便利な支払い方法ですが、その反面、利用できない店舗があったり、キャッシュレス決済と紐づけてもポイント還元率が上がらないカードがあるなど注意すべき点があります。

ここでは具体的に、以下2つの注意点を解説します。

キャッシュレス決済を使えない店がある

キャッシュレス決済できるクレジットカードの注意点は、キャッシュレス決済の使えない店舗があるということです。

近年、政府の推進もあって、キャッシュレス決済は普及してきていますが、まだキャッシュレス決済を導入していない店舗も多く存在します。

なぜなら、店舗側はキャッシュレス決済の導入に初期費用がかかるためです。特に、小規模な個人経営のお店にとっては、これらの費用が大きな負担となる場合があります。

そのため、いざという時に困らないよう、少額の現金をもつなどの対策が必要です。

キャッシュレス決済と紐づけてもポイント還元率が上がらないクレジットカードがある

すべてのクレジットカードがキャッシュレス決済との紐づけで還元率がアップするわけではないので注意しましょう。

なかには、キャッシュレス決済と紐づけても還元率が低いままで、せっかくのポイント還元率アップのチャンスを逃してしまうカードも存在します。

キャッシュレス決済を利用するなら、キャッシュレス決済と紐づけることでポイント還元率がアップするクレジットカードを選ぶようにしましょう。

クレジットカードを発行してスマホ決済アプリに紐づける方法

クレジットカードを発行してスマホ決済アプリに紐づけるには、クレジットカードの発行後、簡単な手続きを行う必要があります。

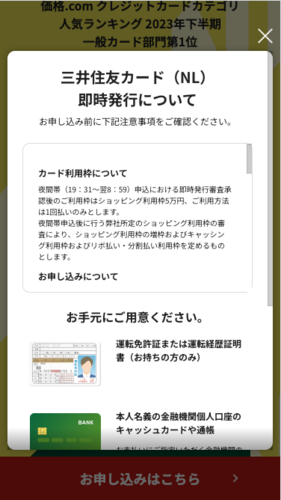

ここでは、三井住友カード(NL)を例にあげて説明します。

1.必要書類を用意してWebサイトから申し込む

クレジットカードを発行するには、まず必要な書類を準備しましょう。

三井住友カード(NL)の申込みに必要な書類は以下の通りです。これらの書類は、本人確認と審査のために必要となります。

- 運転免許証または運転経歴証明書(持っている場合)

- 本人名義の金融機関個人口座のキャッシュカードや通帳

- 通話可能な携帯電話または固定電話

もし、運転免許証や運転経歴証明書を持っていない場合は、パスポートや住民票、健康保険証などの公的機関発行の本人確認書類を用意しましょう。

また、クレジットカードの利用料金は、本人名義の金融機関口座から自動引き落としされます。そのため、申し込み時に引き落としに使用する口座の情報が必要になります。

書類の準備が整ったら、Webサイトから申し込み手続きを行います。

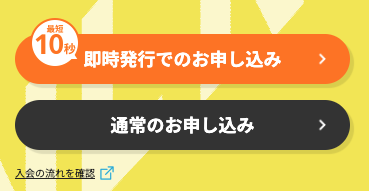

2.「即時発行のデジタルカード」を選択して必要情報を入力する

申し込み方法は2種類あり、「通常発行でお申し込み」と「即時発行でお申し込み」のうち、どちらかを選択します。デジタルカードを発行する場合は、「即時発行でお申込み」を選びます。

申し込み方法を選択したあとは、注意事項や会員規約が表示されます。それぞれの内容を確認して、問題がなければ「同意のうえ、入力画面へ進む」をタップして、申し込み内容の入力へ進みます。

申込み画面では、本人情報を入力します。氏名、生年月日、住所、電話番号、メールアドレス、勤務先情報、年収など、正確に入力してください。これらの情報に基づき、審査が行われます。

3.審査通過したら専用アプリでカード番号を確認

審査に通過したら、専用アプリ「Vpass」に登録して、スマートフォンアプリにログインしましょう。Vpassは三井住友カードの会員向けWebサービスです。

三井住友カード(NL)にはカード番号や有効期限、セキュリティコードが記載されていないため、アプリを経由しないとカード情報が確認できません。

4.Apple PayやGoogle Payに設定する

デジタルカードの発行が完了したら、Apple PayやGoogle payに設定しましょう。アプリにログインし、SMS認証など必要な手続きを踏めば設定は完了です。

キャッシュレス決済でお得になるクレジットカードの選び方

キャッシュレス決済をもっとお得に活用したいなら、ポイント還元率や特典が充実したクレジットカードを選ぶことが重要です。

ポイントを二重取り、三重取りできるカードや高還元率になるカードなど、自分に合った1枚を見つけることで、日々の買い物がもっと楽しく、そしてお得になります。

具体的に、以下2つの選び方を解説します。

ポイントの二重取り、三重取りができるクレジットカードを選ぶ

キャッシュレス決済ができるクレジットカードを選ぶ際は、ポイントの二重取り、三重取りができるカードを選ぶとよいでしょう。

ポイントの二重取り、三重取りとは、1回の買い物で複数のポイントを獲得できる仕組みです。たとえば、楽天カードやdカードのように、独自のポイントプログラムと提携店のポイントプログラムを同時に利用できるクレジットカードがあります。楽天カードで楽天市場で買い物すると、楽天ポイントと楽天カードのポイントの2重取りが可能になります。

ポイントを効率的に貯めたい人は二重取り・三重取りできるクレジットカードを選びましょう。

キャッシュレス連携でポイント還元率がアップするクレジットカードを選ぶ

キャッシュレス決済でお得になるクレジットカードを選ぶなら、キャッシュレスとの連携でポイント還元率がアップするクレジットカードを選びましょう。キャッシュレス決済と連携させると還元率がアップするカードがあります。

たとえばセゾンパール・アメリカン・エキスプレス(R)・カードは、QUICPayと連携して支払うと還元率が通常の4倍の2%となります。

また、ビューカードは、モバイルSuica定期券購入でポイント還元率が最大5%になるなどICカードとの連携でポイントアップが受けられます。

キャッシュレス決済に関するよくある質問

キャッシュレス決済に対応するクレジットカードについて、よくある質問をまとめました。これから利用してみたいと考えている人はチェックしてください。

- 電子マネーの種類

- スマホ決済の種類

- 還元率

「前払い」とは、事前にスマホ決済アプリにお金をチャージしておき、支払いの都度、チャージ分から引落しとなる仕組みのことです。

「即時払い」とは、デビットカード同様、レジで決済時に口座残高から利用額が引落とされる仕組みのことです。

「後払い」とは、あらかじめ登録しておいたクレジットカードの利用代金と一緒に請求される仕組みです。

クレジットカードを利用したキャッシュレス決済は、主に「後払い」機能を利用したものになります。

- お財布を持たなくてもケータイやカードのみで決済できて便利ということ

- おつりや暗証番号のやりとりがないので、スムーズに会計ができるということ

- 支払い履歴を確認できるものが多いので家計簿代わりに記録が残せるということ

- セキリュティに注意してアプリやスマートフォンを管理する必要がある。

- 各サービスの加盟店でなければ使えないので、利用できるかどうか事前に確認が必要

- クレジットカードや口座の登録など、事前登録が必要