外貨預金は、為替レートの動きで口座残高にある資産価値や利益と損失の金額が変わります。そのため外貨預金をはじめるタイミングは非常に大切です。しかし為替の変動が大きく、円高に振れたり円安に振れたりを繰り返している昨今では、「いつはじめればいいのだろうか」と迷っている人もいるのではないでしょうか。

本記事では、外貨預金で資産形成する際のタイミングの考え方について解説します。

外貨預金の仕組み

まずは、外貨預金の仕組みや円預金との違いについて確認しましょう。外貨預金は、「お金を銀行に預ける」という預金方法自体は円預金と変わりません。また預けたお金に対して銀行が定める金利およびタイミングで利息がつくことも同じです。

ただし円預金で日本円を預けた場合、利息も日本円で支払われますが、外貨預金の場合は日本円を外貨に交換して預け、利息は外貨で支払われます。また円預金は、日本円で払い戻しますが、外貨預金は基本的に日本円に交換して払い戻す仕組みです。銀行によっては、そのまま外貨で払い戻せるところもあります。

まとめると主な違いは、次の通りです。

| 円預金 | 外貨預金 | |

|---|---|---|

| 通貨 | 円 | 外貨(米ドル、ユーロなど) |

| 金利 | 低い(例:定期1年:0.125%) | 比較的高い(例:米ドル定期1年:5.30%) |

| 為替変動の影響 | 受けない | 受ける |

| 預金保険(ペイオフ制度) | 有 | 無 |

| 為替手数料 | 無 | 有 |

外貨預金は円預金に比べて一般的に金利が高く、より多くの利息を期待できます。また払戻時に円安になることによる為替差益が期待できるため、資産を増やせる可能性があります。しかし逆に円高になれば為替差損となるため、資産額が為替の影響を受けやすく安定しない点は注意が必要です。

またペイオフ制度(※預金者保護として銀行破たん時の預金残高を一定額まで保証する制度)の対象外となるなどのリスクもあります。

資産形成において外貨預金を選択する目的は?

資産形成するための金融商品は、円預金だけでなく投資信託や株式、FXなどさまざまなものがあります。そのなかで外貨預金を選ぶ理由には、どのようなものがあるのでしょうか。まず円預金ではなく外貨預金を選ぶ理由は、金利が高いことが挙げられます。また前述したように「円預金にはない為替差益を期待できる」ことも理由の一つです。

次に投資信託や株式ではなく外貨預金を選ぶ理由は、銀行が定める金利にもとづき、きちんと利息を受け取れることが挙げられます。投資信託や株式でも分配金や配当のインカムゲインを期待できますが、これらはあくまでも運用状況や企業業績によるため、確定されたものではありません。

また「(円ベースで)投資元本が変動する」という共通点はありますが、外貨預金は「外貨」で資産を保有できるため、「資産分散ができる」という理由も挙げられます。

為替差益・為替差損とは?

外貨預金は、入金時に円貨を外貨に、出金時には外貨を円貨へ両替する(※外貨のまま他の外貨に再両替する場合や外貨建ての決済にそのまま使用できる場合もあります)ため、為替レートの影響により円ベースでの預入額・受取額に差が出ます。預入額より受取額が多い場合の差額を「為替差益」と呼び、預入額より受取額が少ない場合の差額のことを「為替差損」と呼びます。

外貨預金をはじめるタイミングとは

外貨預金では、預入時に比べて払戻時が円安になっていれば為替差益、円高になっていれば為替差損となります。そのため、基本的に為替変動による利益を得るには、円高時にはじめるほうが有利です。

近年は、頻繁に新聞やニュースで「円安」や「円高」を繰り返していることが取り上げられています。こういった為替動向が予測しにくい状況下においては、外貨預金をはじめるべきではないのでしょうか。具体的に、外貨預金をはじめると良い、以下の2つのタイミングについて解説します。

1.円預金の金利が低いと感じるタイミング

多くの外貨預金では、円預金よりも高い金利による利息を得られます。日本銀行のマイナス金利政策解除によって円預金金利も少しずつ上昇傾向ですが、例えばメガバンクの円定期預金(1年定期)の金利相場は0.125%(2024年10月6日時点)と低い水準で、100万円を1年間預けても受け取れる利息は課税前で1,250円です。

一方、外貨預金は、例えば大和ネクスト銀行で円からの預け入れであれば1年ものの米ドル定期預金の金利は5.30%(2024年10月6日時点)と、約42倍です。為替レートと為替手数料を考えず、円ベースで考えたときの100万円に対する利息額は1年間で、5万3,000円(課税前)受け取れる計算になります。

ただし、実際には為替変動による為替差損が発生する場合もあるため、引出時に円預金のように利息分が増え、必ず受取額が増えるわけではないことに注意しましょう。

| 米ドル定期預金 (1ヶ月) |

|---|

| 年8.60% (税引後 6.852%) |

・上記金利で1ヶ月(30日)1,000米ドルお預入れいただく場合の受取利息計算例:1,000米ドル×8.60%×30日÷365日×79.685=約5.63米ドル

・外貨定期預金の通常金利は、個人のお客さまが1,000米ドルお預入れの場合、米ドル1ヶ月定期:年3.00%(税引後2.390%)です。

・外貨定期預金の初回満期日以降の利息は、「自動継続」の場合は満期日(継続日)当日の同一期間・同一通貨の大和ネクスト銀行所定の外貨定期預金金利によります。

大和ネクスト銀行は、取扱通貨が12種類

いつでも好金利で預けられるので、分散投資をしたい方におすすめです。

2.円安になると予想するタイミング

外貨預金は、円高のときにはじめ円安になって払い戻しをするのがベストです。しかし過去と比較して今が円安の状態でも将来的にさらに円安が進めば利益を得られます。そのため過去と比較して「今が円高か?円安か?」と考えるよりは、各国の金融政策や経済情勢の動向などをウォッチして将来の為替予想をしながら外貨預金をはじめるタイミングを検討することが賢明です。

為替は、各国の政治や経済、社会情勢などさまざまな要因で変動するため、円安・円高の将来予測をすることは容易ではありません。しかし、さまざまなニュースや情報を参考に予測を立てることは可能です。基本的に預金する通貨発行国の経済情勢が良くなるとその国の通貨は強くなる傾向があります。この予測の参考となる情報例は、以下の通りです。

・利上げや利下げ

・経済成長率

・物価指数

・雇用統計 など

外貨預金を引き出すタイミングとは?

外貨預金をはじめる際は、外貨預金をいつ引き出すのがよいか、タイミングを理解し、あらかじめ想定しておくことも大切です。ここでは、外貨預金を引き出すのに良いと思われるタイミングを3つ紹介します。

1.預入時より円安になったタイミング

預入時よりも為替が円安になった場合は、為替差益が得られます。資産増大を目的として外貨預金を利用する場合は、預入時より円安になったタイミングで引き出すといいでしょう。特に「住宅購入や子どもの教育費の支払いが控えている」「将来的に老後資産が必要で資金確保しておきたい」など日本円でのまとまった支出の予定がある場合は、円安時に利益確定させておく方法もあります。

2.海外旅行など外貨を使いたいタイミング

海外旅行に行く予定があるなどで、外貨預金をしている通貨と旅行先の国の通貨が同じ場合、海外旅行に行くタイミングで引き出すといいでしょう。例えば、宅配サービスのある銀行では、旅行前に自宅に外貨を送ってもらうことができます。外貨決済に対応したデビットカードを提供している銀行では、貯めた外貨を使ってそのまま決済することも可能です。

将来的な為替動向によっては「口座残高を使わずそのまま置いておきたい」と考える人もいるかもしれません。しかしすでに保有している外貨をそのまま使うことで海外旅行時に外貨両替する手間や両替手数料を節約できます。両替所によっては為替レートが不利である場合もあります。外貨預金をお得かつ便利に活用しましょう。

3.円高になると予想するタイミング

預入時よりも円高のタイミングで引き出すと為替差損が発生します。しかし「円高が長く続きそう」「さらなる円高になりそう」という場合は、為替差損がある程度小さい状態で引き出すことも選択肢の一つです。

特に将来的に支出の予定があり、外貨預金の引き出しを予定している場合は、少しの損失を確定しておくことで損失拡大を防げます。また金融政策の方針転換や経済情勢に陰りが出るなど、長期的に円高になりそうなニュースが出たときには、引き出しを検討しましょう。

外貨預金の3つのメリット

外貨預金への預け入れや引き出しのタイミングを理解したところで、あらためてメリットを確認しておきましょう。ここでは、外貨預金の主なメリットを3つ紹介します。

1.為替変動を活用した資産形成ができる

外貨預金のメリットとして、まず挙げられるのが銀行預金でありながら為替変動を活用した資産形成ができることです。例えば円預金の場合でも預入時と払戻時に円貨と外貨を両替するため、為替レートの差が利益(または損失)となります。

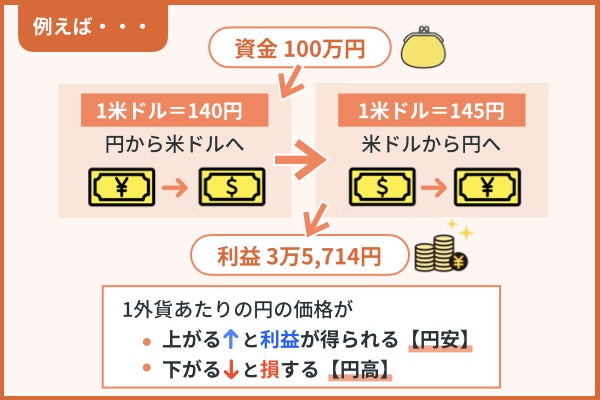

例えば1米ドル=140円のときに100万円を米ドルに両替して預け入れると7,142.86米ドル(100万円÷140円=7,412.857……米ドル)、これを1米ドル=145円のときに円に戻して引き出すと約103万5,715円(7,142.86米ドル×145円)となり、為替変動により得られる利益は約3万5,715円です(為替手数料は考慮しない)。

「○○高」とは他国通貨と日本円の相対的な関係を示しており、一方が高くなるときは他方が安くなり、一方が安くなるときは他方が高くなります。米ドル高はすなわち、円安でもあるのです。このように基準の外貨をもとに考えると理解しやすいでしょう。

また、外貨預金では外貨を基準として1外貨と交換するために必要な円の価格が上がれば(円安になれば)利益が得られ、下がれば(円高になれば)損すると考えれば簡単に理解できます。

2.高金利の外貨預金で預けることで円預金より多くの利息を得られる

日日本はマイナス金利政策を解除し、預金金利も少しずつ引き上げられていますが、世界のなかではまだまだ低金利の状態です。銀行が取り扱っている主な外貨を自国通貨とする国の政策金利は以下の通りです。

■各国の政策金利

| 日本 | アメリカ | EU | イギリス | トルコ | 南アフリカ |

| 0.25% | 4.5%~ 4.75% |

3.25%※ | 4.75% | 50.00% | 8.00% |

2024年に入ってからは、米国や欧州など諸外国でも金利の引き下げが行われています。「日本との金利差が縮んできている」というニュースを耳にすることもありますが、まだまだ大きな金利差があることは一目瞭然です。政策金利が高ければ預金金利が高くなる傾向があり、受け取る利息が大きくなると期待できます。

3.預金した外貨を使うことができる

資産形成の観点でいえば、円安状況下では資産増大につながります。しかし例えば海外旅行などで円貨を外貨へ両替しようとする場合は「両替後に受け取る外貨が少なくなる」「両替により多くの円貨が必要になる」など不利になることも忘れてはいけません。

外貨預金のなかには、預金を日本円へ両替せずにそのまま外貨で払い出しができるものもあります。そうすることで円安時でも不利に感じることなく外貨を入手できるでしょう。

海外旅行に行く機会の多い人は、便利でお得な外貨準備手段として外貨預金を利用することもできます。

外貨預金のデメリット

外貨預金のメリットは、状況によってはデメリットになりえます。特に外貨預金特有のリスクもあるため、注意が必要です。ここでは、主に4つのデメリットを紹介しますので、外貨預金をはじめる際にはしっかり理解しておきましょう。

1.元本割れリスクがある

外貨預金は元本割れとなるリスクがあります。円預金は、100万円を預ければ100万円とその利息を受け取ることができますが、外貨預金ははじめたときの為替レートよりも円高になった場合は預けた100万円が減ってしまいます。

元本割れのリスクを減らす方法としては、円貨をまとめて外貨に交換してしまうのではなく「外貨預金をするタイミングを分ける」というものがあります。予定の資金を1度で外貨へ交換するのではなく毎月一定額ずつ外貨へ交換し、積み立てする外貨積立てサービスを利用したり、指定したレートになったら交換したりして買い方を工夫すると良いでしょう。

2.手数料がかかる

外貨預金は、円と外貨を交換する際に、銀行ごとに定める手数料がかかり、円を外貨に、外貨を円にする際の両方で為替手数料が必要です。一般的に為替手数料は「1通貨単位(米ドル・ユーロなど)あたり○円」と決められており、為替レートの差が往復でかかる手数料を上回らないと利益を得られません。

例えば預入時が1米ドル=140円で、払戻時が1米ドル=142円の場合、1米ドルあたり2円の為替差益が得られるはずです。しかし円と米ドルの交換時、それぞれに1円ずつ手数料がかかる場合、実質的な為替差益はゼロ(142円-140円-2円=0円)となります。

外貨預金をする通貨が同じでも、為替手数料は銀行によって違うため、手数料が安い銀行を選ぶことも大切です。また、手数料無料キャンペーンや積立預金に限って手数料を無料にしている銀行もあるため、チェックしてみましょう(※キャンペーン内容は銀行によって異なり、時期に応じて変更される場合があります)。

3.預金保険制度の対象外になる

円預金は、万が一金融機関が破たんした場合でも1金融機関ごとに元本1,000万円までと破たん日までの利息等が保護される預金保険制度の対象ですが、外貨預金は対象外です。そのため外貨預金をする際は、銀行の財務体質をしっかりと確認し、できるだけ健全性の高い銀行で行うことも大切です。

4.税金の負担と確定申告が必要になる場合がある

外貨預金の利息には、円預金と同じく20.315%(復興特別所得税を含む)の税率で税金がかかりますが、受け取った利息は源泉徴収後のものなので、確定申告は不要です。しかし為替変動によって発生した為替差益は、雑所得になり原則確定申告が必要です。

ただし会社員や公務員など給与所得者の場合、年末調整を受けた給与所得以外の年間所得が雑所得(為替差益)を含めて20万円以下であれば確定申告は必要ありません。ただし所得税の確定申告は不要でも地方自治体の規定に従い住民税の申告が必要な場合があります。

外貨預金のはじめ方

外貨預金をする際は、まずどの銀行ではじめるかを選びましょう。銀行が決まったあとは、どの通貨で預金するかを選びます。しかし銀行も通貨も選択肢が多いため、悩んでいる人もいるかもしれません。そこでここでは、外貨預金の通貨やおすすめ銀行の選び方について説明します。

外貨預金におすすめの銀行を選ぶ3つのポイント

外貨預金をはじめる銀行を選ぶ際は、以下の3つのポイントを押さえて選びましょう。

1. 取扱通貨

米ドル、ユーロ、英ポンドといった世界の主要通貨は、多くの銀行が取り扱っています。しかしそれ以外の通貨でも預金したい場合は、希望する通貨を取り扱っている銀行を選ぶことが必要です。外貨預金で選べる通貨は、銀行によってさまざまで、なかには10種類を超える通貨を取り扱っている銀行もあります。

詳しくは後述しますが、通貨によって金利や為替変動リスクが異なるため、通貨選びも大切です。

2. 手数料

円から外貨、外貨から円にするときに為替手数料が発生するため、為替手数料の安さもポイントです。為替手数料は、銀行や通貨によって異なります。基本的に手数料は、店舗のある銀行よりもネット銀行のほうが安く、無料の銀行もあります。また為替手数料は、流通量の多い米ドルやユーロなどのメジャーな通貨のほうが安い傾向です。

3. サービス

銀行ごとにさまざまなサービスが提供されています。例えば、あらかじめ指定した為替レートに到達すると自動で取引が実行される予約サービスや、毎月一定額を自動で入金する積立サービス、預金している外貨を引き出して届けてくれる宅配サービスなどです。

また期間を定めて金利を上乗せしたり、為替手数料を無料にしたりするなどのキャンペーンを定期的に実施している銀行もあります。これらのサービスを外貨預金開始時から払戻時までのトータルで検討し、自分にとって使い勝手の良い銀行を選ぶのがおすすめです。

| 米ドル定期預金 (1ヶ月) |

|---|

| 年8.60% (税引後 6.852%) |

・上記金利で1ヶ月(30日)1,000米ドルお預入れいただく場合の受取利息計算例:1,000米ドル×8.60%×30日÷365日×79.685=約5.63米ドル

・外貨定期預金の通常金利は、個人のお客さまが1,000米ドルお預入れの場合、米ドル1ヶ月定期:年3.00%(税引後2.390%)です。

・外貨定期預金の初回満期日以降の利息は、「自動継続」の場合は満期日(継続日)当日の同一期間・同一通貨の大和ネクスト銀行所定の外貨定期預金金利によります。

大和ネクスト銀行は、取扱通貨が12種類

いつでも好金利で預けられるので、分散投資をしたい方におすすめです。

外貨預金の通貨の選び方

どの通貨で外貨預金をするかによって金利や為替変動リスクが変わり、資産形成に大きな影響を与えます。通貨を選ぶ際には、できるだけ為替動向などに関する情報収集をしやすい通貨がいいでしょう。情報収集がしやすいのは、取引量が多い通貨です。通貨の取引量ランキングは、以下の通りです。

■世界の外為市場取引額の通貨別ランキング

| 順位 | 通貨 | シェア |

|---|---|---|

| 1 | 米ドル | 44.2% |

| 2 | ユーロ | 15.3% |

| 3 | 円 | 8.3% |

| 4 | 英ポンド | 6.5% |

| 5 | 中国元 | 3.50% |

| 6 | 豪ドル | 3.20% |

| 7 | カナダドル | 3.10% |

| 8 | スイスフラン | 2.60% |

出所:BIS 2022 年外国為替及びデリバティブに関する中央銀行サーベイ

ランキング上位の外貨はテレビや新聞、インターネットから得られる情報量が多く、政策金利の動向やはじめるタイミングおよび引き出すタイミングを見極めやすいと言えます。もちろん、海外旅行などで使う予定がある通貨を選ぶこともおすすめです。

外貨預金に関するよくある質問

- 外貨預金はしたほうがいいですか?

- これから円安になると予想する人、円預金の金利が低いと感じている人、日本の経済情勢に不安を感じている人は、外貨預金を検討してみると良いでしょう。これらのニーズに対する解決方法の一つが外貨預金です。

外貨預金を行うメリットは、為替変動による利益を狙えること、円預金より高金利であること、外貨を取得できることの3つがあります。

ただし、外貨預金には元本割れリスクや手数料がかかるなどの注意点もあるため、外貨預金の引き出しレートはあらかじめ想定しておき、予想外のことが起きたときの行動も預入時に決めておくと良いでしょう。

- 外貨預金を始める際は、円高、円安どちらの局面で始めるとよい?

- 外貨預金をはじめるにあたって、円高時にはじめるほうが有利でしょう。しかし、円安時に外貨預金をはじめるのが不利かというと、必ずしもそうとはいえません。

外貨預金をはじめたときより円安になったかどうかで利益が発生します。円高時にはじめたとしても、その後さらに円高が進んだ場合は損失が発生し、為替レートが横ばいであれば利益が出ません。将来的に円安になると予想できるタイミングで外貨預金をはじめると良いでしょう。

- 円安の時にやるべきことは?

- 円安になると予想されるときには、外貨建て資産を持つと良いでしょう。円安になると為替変動による利益を得ることができます。

外貨建ての資産とは、外貨預金で外貨を保有したり外国資産に投資する為替ヘッジな無しの投資信託を購入したり、外国株式や外国債券に投資したりする方法があります。リスク許容度に応じてそれぞれの資産の保有割合を決めると良いでしょう。

- 外貨預金が円高になるとどうなる?

- 円高になると、預け入れた外貨預金の元本に損失が発生したり、元本の含み益が減ったりします。 ただし、損失が発生した場合、円に交換して引き出さない限り、この損失は確定しません。

為替レートは日々変動しているため、その円高が一過性の動きなのか長期的なトレンドの転換なのか、ニュースなどでその動きの背景を確認し、外貨を保有し続けるのか、あるいは引き出すのか判断しましょう。

| 米ドル定期預金 (1ヶ月) |

|---|

| 年8.60% (税引後 6.852%) |

・上記金利で1ヶ月(30日)1,000米ドルお預入れいただく場合の受取利息計算例:1,000米ドル×8.60%×30日÷365日×79.685=約5.63米ドル

・外貨定期預金の通常金利は、個人のお客さまが1,000米ドルお預入れの場合、米ドル1ヶ月定期:年3.00%(税引後2.390%)です。

・外貨定期預金の初回満期日以降の利息は、「自動継続」の場合は満期日(継続日)当日の同一期間・同一通貨の大和ネクスト銀行所定の外貨定期預金金利によります。

大和ネクスト銀行は、取扱通貨が12種類

いつでも好金利で預けられるので、分散投資をしたい方におすすめです。