いくらお金が欲しくても手元の100万円をすぐに1000万円にするような投機的な資金投下はおすすめしません。じっくりと時間をかけて運用すれば100万円程度でも確実に資産を増やしていくことは可能です。

この記事では、100万円でできるおすすめの投資法について解説します。あわせて100万円を投資するためにおすすめの証券会社も紹介します。

100万円で投資や資産運用を行う前に知っておきたいこと

投資や資産運用を行う前に知っておくべきことはたくさんあります。中でも重要なポイントを説明します。

そもそも100万円で投資や資産運用は可能なのか

100万円の元手があれば投資や資産運用を行うことは十分可能です。少額投資といって一口100円単位、1000円単位などの少ない金額で株式や投資信託などの投資商品を購入できるようにしている証券会社もあります。

しかし投資商品と一口に言っても特徴はさまざま。100万円を投資に費やす前に各投資商品の特徴を理解し、自分に合った投資対象を見つけることが大切です。

100万円で投資や資産運用を行う上で大切なこと

100万円を「どのくらいの期間でどのくらいの額に増やしたいのか」についてあらかじめ目標を作っておくことが大切です。株式や投資信託などの投資商品は、銀行預金と違ってあらかじめ金利が決まっていない商品もあります。そのため「いつ・いくら増えるか(減るか)」を前もって予測できない商品もあるのです。

しかし随時市場の様子を見ながらその時々でポートフォリオを組み換えることはできます。

投資や資産運用に失敗しないためのポイント

投資に費やす100万円が大金かどうかは人によっても異なります。しかしこれまでコツコツと貯めてきた100万円がもし投資で0円になるとしたら、ほとんどの人は困ってしまうでしょう。投資で失敗しないためにもポイントをしっかりと把握し、できるだけリスクを抑えることが大切です。

余剰資金で運用する

投資は、もし損をしても生活に支障が出ない余剰資金で行うことが大前提です。あくまで使い道が決まっていないお金で投資しましょう。

リスク分散を行う

100万円を一つの商品や銘柄に集中させず複数の商品や銘柄に分けて投資しましょう。投資対象を分けることで、どれかの価格が下がっても他の商品によって損失を相殺することが期待できます。

投資のタイミングは慎重に選ぶ

冷静かつ慎重に投資タイミングを選べるよう、あらかじめ自分でルールを定めておきましょう。株価の動きに一喜一憂してしまうと、うまく利益を出せなかったり損失を膨らませてしまったりする可能性もあります。投資のタイミングを選ぶのが難しいと感じる人には、少額から毎月定額を購入していく積立式の投資方法もおすすめです。

リカバリーしきれないリスクは絶対に避ける

投資には、投資した100万円がゼロになる可能性があるだけでなくマイナス分を補てんしなければならなくなる投資方法もあります。例えば株式の信用取引やFXなどはその一例です。各投資法の特徴を十分に知ったうえで、あらかじめリカバリーしきれない状態になるリスクは絶対に避けましょう。

100万円でできる投資や資産運用①投資信託

ここからは、実際に100万円でできる投資や資産運用の方法について説明します。まずは、投資初心者でも始めやすい投資信託について見ていきましょう。

投資信託とは

投資信託は、資産運用のプロが、多くの投資家から集めたお金で国内外の株式や投資信託などに分散投資する金融商品です。分配金や値上がり益が期待できます。

投資信託のメリットとデメリット

投資信託のメリット

- プロが判断して運用するため安心

投資信託のデメリット

- さまざまな手数料がかかる

投資対象や売買タイミングは、プロが判断して運用するため安心です。投資信託1本を購入するだけでも分散投資できていることになり、リスクも比較的低い商品といえるでしょう。一方で購入手数料・信託報酬・売却(解約)手数料などのさまざまな手数料がかかる点はデメリットです。投資信託購入前に必ず目論見書でどれぐらいのコストがかかるのか確認しておきましょう。

投資信託の始め方

まずは、銀行や証券会社で証券口座の開設をします。自分が選んだ手続き方法に従ってオンライン・郵送・窓口などで開設手続きをしましょう。口座開設後は入金し、投資信託の銘柄を選んで注文します。注文前に投資信託の投資対象や運用目標、過去の運用実績、分配方法、手数料などについてしっかりと確認しておきましょう。

100万円でできる投資や資産運用②iDeCo(個人型確定拠出年金)

老後資金準備のために投資を検討している人には、iDeCoがおすすめです。

iDeCoとは

iDeCo(個人型確定拠出年金)は、自分で運用商品を選んで原則毎月掛金を拠出しながら運用し、60歳以降に年金または一時金として受け取ることができる制度です。掛金の上限額や運用商品、税制ルールなどが法律で決められています。自分が選択した運用商品の運用結果で受取金額が変わるのが特徴です。

iDeCoのメリットとデメリット

iDeCoは、税制上のメリットが3つあります。

iDeCo税制上のメリット

- その年の掛金全額が所得から控除でき所得税と住民税を節税できる

- 運用益が非課税となる

- 給付金受取時も税金が安くなる優遇制度がある

iDeCo税制上のデメリット

- 掛金(運用資産)を、原則60歳まで払い出しできない

一方、掛金(運用資産)を、原則60歳まで払い出しできない点がデメリットです。iDeCoは老後資金に特化した運用方法のため、税制上の優遇はあるものの換金性が低いことは理解して始めることが必要です。

iDeCoの始め方

iDeCoで運用できる商品は、大きく分けると「元本確保商品(定期預金・保険など)」と「投資信託」の2つです。金融機関によって取り扱う商品が異なるため、事前に確認しておきましょう。また掛金の上限額は、国民年金の被保険者第1~3号のどれかによって年14万4000~81万6000円までの間で決められているため、自分の上限額を事前に確認しておくことが大切です。

運用商品と掛金額が決まった後は、iDeCoを取り扱っている金融機関で申し込みをします。

100万円でできる投資や資産運用③債券投資

価格変動リスクをできるだけ避けたい人は、債券投資もおすすめです。

債券投資とは

国や地方公共団体(自治体)、企業などが発行する債券を購入する投資方法です。あらかじめ償還日および利払日が決められており、償還日前までは利息、償還日には債券の額面金額を受け取ることができます。債券価格は、常時変動しているため、売却益を期待することも可能です。

債券投資のメリットとデメリット

債券投資のメリット

- 銀行の預金よりも高金利

- 売却益も狙える

- 低リスク

債券投資のメリット

- 破綻のリスク

銀行の定期預金の金利が0.01%にされていることが多い一方、債券は最低金利が0.05%に設定されていることが多く、社債であればもっと金利が高くなっています。

購入してから満期までの間に価格が上がれば株式投資のように、中途売却をすることで「売却益」で利益を得ることができます。債券には償還期間があり、その間保有しているだけで利息を受け取ることができます。価格が上がらなくても満期時には額面金額が戻るため、価格変動リスクを避けることができるメリットがあります。

しかし債券の発行元が満期前に破たんし、償還されなくなるリスクもあるため、債券投資をする前に経営状態、格付けなどを事前にしっかりと調べておきましょう。

債券投資の始め方

債券は、種類によって購入時期や数量が限定されている場合があります。まずは、証券会社のホームページでどのような債券の取り扱いがあるかについて確認することが大切です。

一口に債券といっても個人向け国債から海外債券などリスクは大きく異なるため、商品の特徴をよく把握することが大切になります。購入したい債券が見つかった後は、オンライン取引や窓口で購入申し込みをしましょう。

100万円でできる投資や資産運用④株式投資

100万円未満で購入できる株式も多々あります。

株式投資とは

株式投資とは、売却益や配当金、株主優待などを期待して、証券取引所に上場している企業の発行する株式へ投資する方法です。原則として売買単位は1単元(100株)ですが、証券会社によっては100株未満でも購入できるところもあります。

株式投資のメリット・デメリット

株式投資のメリット

- 安く買い高く売る=売却益

- 株主優待

株式投資のデメリット

- 株価の動きを予測するのが難しい

株価は、取引時間内であれば常に動いているため、上がったタイミングで売れば売却益を得ることができます。また日本株の場合、株主優待制度を実施している企業も多くあり、一定の条件を満たせば自社商品や金券などがもらえる点がメリットです。

一方で株価の動きを予測しにくいことはデメリットといえるでしょう。また投資している企業が倒産した場合は、資産価値がゼロになる可能性もあります。

株式投資の始め方

株式投資は、証券会社で口座を開設することが必要です。証券会社によって売買委託手数料やサービス内容、取扱商品が異なるため、自分の投資スタイルに合う証券会社を選びましょう。証券口座を開設した後は、入金し銘柄を選んで買い注文を出します。

100万円でできる投資や資産運用⑤つみたてNISA

投資をする際には、つみたてNISAを利用するのもおすすめです。

つみたてNISAとは

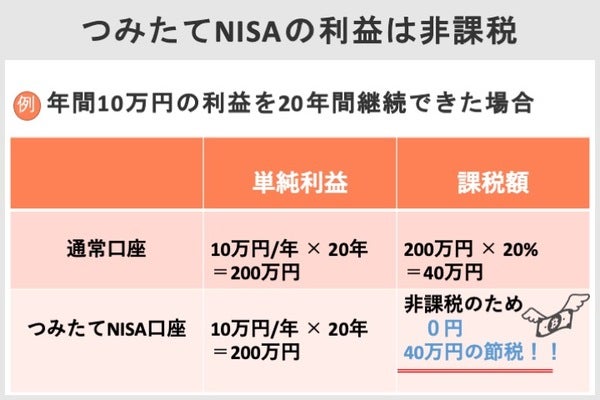

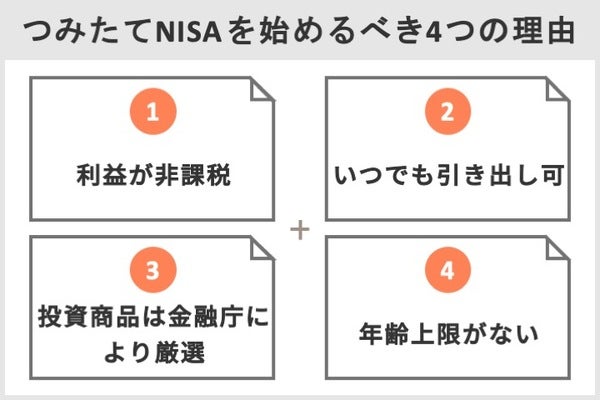

専用の口座を使って投資信託などを積立購入していくことで、分配金や売却益などの利益が年間40万円、最長20年間非課税になる制度です。

つみたてNISAのメリット・デメリット

100万円でできる投資や資産運用⑤つみたてNISA

最大800万円(年間40万円×20年)を非課税で運用できる点が最大のメリットです。また投資できる商品は、販売手数料のかからないノーロードの投資信託に限られているため、投資コストを抑えることができます。一方で損益通算ができない点は、デメリットです。一般口座や特定口座で株式や投資信託へ投資した場合は、同年内の利益と損失を相殺してかかる税金を少なくする方法があります。

しかしつみたてNISA口座内での損失は、他の利益と相殺することができません。

つみたてNISAの始め方

つみたてNISAの専用口座を開設します。証券会社に口座がない場合は、まず証券総合口座を開設する必要があります。つみたてNISAは、すべての金融機関の中で1人1口座に限られているため、どの金融機関を選ぶかも大切になります。申し込み後、金融機関によるチェックを受けて開設完了したら、入金および積み立てを行う商品と金額を決めて申し込みましょう。

なおつみたてNISAと一般NISAは、どちらか一つしか選べません。

100万円で資産運用を始めるならこのネット証券会社

100万円で資産運用を始める際におすすめのネット証券を6つ紹介します。

楽天証券

楽天証券では、1日の取引額が100万円までなら手数料が0円になる「いちにち定額コース」を提供しており、手数料なしで100万円を投資できます。取扱商品の種類も多く投資信託は、約2700本と業界最高水準です。

SBI証券

2021年時点でネット証券口座開設数ナンバーワンを誇るSBIグループ(SBI証券、SBIネオモバイル証券、SBIネオトレード証券)。業界1、2を争う豊富な商品ラインナップと手数料の安さで人気の証券会社です。例えば楽天証券と同じく株式の現物取引が100万円まで手数料がかからない「アクティブプラン」があります。1株単位で株式投資ができる「S株」の取り扱いもあり、分散投資もしやすいでしょう。

岡三オンライン証券

2021年オリコン顧客満足度調査で3年連続となる「ネット証券 分析ツール」1位を獲得した岡三オンライン証券。個人投資家にとって投資ツールは、損得を分ける投資判断や投資実行をするための大切なポイントです。手数料は、現物(定額プラン)・信用取引共に100万円まで無料となっている点も魅力。

マネックス証券

米国株や中国株などあわせて6 000銘柄以上のラインナップがあり外、国株に興味がある人にはおすすめの証券会社です。またIPO(新規公開株)では完全平等抽選を採用しているため、投資資金が100万円程度でもIPO株に当選する可能性があります。

松井証券

25歳以下の人なら1日の取引額がいくらでも手数料がかかりません。(26歳以上からは50万円まで手数料無料)100年以上の歴史を持つ老舗のネット証券でサポート体制もしっかりしている点は、投資初心者にも安心です。

LINE証券

LINE証券は、2019年8月のサービス開始から2年で80万口座を突破したスマホ証券利用率No.1の証券会社です。株式や投資信託のほかETF(上場投資信託)やREIT(不動産投資信託)も取り扱いしています。単元未満株となる1株からの投資もできるため、分散投資をしやすいのが魅力です。また2021年5月末からIPOサービスも開始しています。

まとめ

100万円あったらどうするか、人によってさまざまな考えがあるでしょう。100万円で投資できる金融商品はたくさんあります。分散投資や非課税制度の活用などで大切な100万円を大きく育てていきましょう。