FX取引を始めた人や興味がある人の中には、「FX取引で利益が出たらどうやって申告すればいいの?」と疑問に思っている人も多いのではないでしょうか?

FX取引で利益が出た場合、原則確定申告が必要です。そこで本記事では、FX取引の確定申告をしたことがない人に向けて、確定申告のやり方をわかりやすく解説します。

確定申告が必要な場合と不要な場合についても紹介するので、ぜひ参考にしてみてください。

詳細はこちら

慶應義塾大学商学部会計ゼミにて会計を学んだ後、東京海上日動火災保険株式会社に就職。企業が事業活動を行ううえでの自然災害や訴訟に対するリスク分析・保険提案を3年間行う。「企業が倒産しない」・「事業で安定的に利益を出す」ための適切な保険でのリスクヘッジの提案に努めた。特に、製造業者や工事業者に対する賠償責任保険や工事保険の提案が得意。取引先企業の社長・経理・人事・プロジェクト担当者など様々な部署への営業活動を行った。上場企業の新規事業に対する保険提案が評価され、全国社員への社内プレゼンを実施した経験もある。 また、1級ファイナンシャル・プランニング技能士の資格を活かし、取引先従業員に対するNISAやふるさと納税に関するセミナーの実施経験有。 現在は、フリーランスとして保険や投資、税金などのお金に関する記事の執筆や個別相談・ライフプランニングの作成・実行支援を行っている。■保有資格

1級ファイナンシャル・プランニング技能士

■SNS・HP等リンク

FXの確定申告とは(概要)

FXの確定申告とは、FX取引で発生した損益を税務署に申告する行為です。確定申告により納めるべき「所得税」を計算します。

申告の対象となるのは1月1日~12月31日の1年間におけるFX取引で発生した所得です。申告期間は、原則翌年の2月16日~3月15日となっています。

期日までに確定申告をおこなわないと、税務署から「税務調査」を受けて無申告加算税や延滞税などのペナルティーが課される場合もあるため注意が必要です。

FXの確定申告の対象(売買差益とスワップポイント)

FX取引で確定申告の対象となる所得にはどのようなものがあるのでしょうか?FX取引で確定申告が必要な所得は以下の2つです。

- 売買差益

- スワップポイント

売買差益は、為替変動によって獲得した利益です。例えば、米ドル/円取引において1ドル=130円で購入した1万通貨を1ドル=150円のタイミングで売却した場合、売却差益は20万円(手数料等は考慮しない)となります。

年間に20万円の売買差益と5万円の売買差損が出た場合は、差額の15万円(20万円-5万円)を売買差益として申告することが必要です。なお、未決済の含み益や含み損は確定申告の対象になりません。

スワップポイントは、金利の低い国の通貨を売却して金利の高い国の通貨を保有した際に得られる金利です。日本は低金利が続いているため、日本の円を売って他国の通貨を保有すれば、多くの場合にプラスのスワップポイントを獲得できます。

1万通貨の保有で1日あたり100円のスワップポイントがもらえる通貨ペアを50日保有すると、スワップポイントの総額は5,000円(100円×50日)です。

年間で生じた売買差益とスワップポイントを確定申告により申告します。

必要経費

FXの確定申告では、取引による損益だけでなく必要経費も申告します。1年間にFX取引で得た利益が50万円で発生した必要経費が5万円の場合、申告する所得は45万円(50万円-5万円)です。

FX取引で必要経費となる主な費用は以下のとおりとなります。

- パソコンやタブレットの購入費用

- セミナー参加費

- 書籍代

- ソフトウエア購入費用

上記は、FX取引に関わる費用の場合に経費計上が可能です。例えば、FX取引専用のパソコンやタブレットを購入した場合はFX取引の必要経費に計上できます。

一方で、購入したパソコンやタブレットを普段の仕事で使っている場合は購入費用全額の経費計上はできません。例えば、8万円で購入したパソコンを普段の仕事で使う割合が8割、FX取引での使用が2割の場合、1万6,000円(8万円×20%)を経費として計上します。

経費の案分方法に自信がない場合は、事前に税務署に問い合わせてみてください。また、経費として購入したもののレシートや領収書を必ず保管しておくようにしましょう。保管期間は5~7年です。

FXの確定申告が必要/不要になるケース

FX取引で発生した利益の額などによっては、確定申告は不要です。FXの確定申告が必要なケースと不要なケースを紹介します。

必要なケース

FXの確定申告が必要となる場合をケースごとに紹介します。自分に当てはまる見出しを確認してみてください。

年収2,000万円以下の会社員の場合

1つの企業に勤める年収2,000万円以下の会社員は、給与所得と退職所得以外の所得合計額が20万円を超える場合に確定申告が必要です。

「給与所得と退職所得以外の所得」には、FX取引で得た所得や副業で得た所得などが含まれます。

そのため、FX取引で年間20万円を超える所得(利益)がある人は確定申告が必要です。また、FX取引で年間10万円の所得、副業で年間10万円の所得がある人も確定申告が必要となります。

年収2,000万円を超える会社員の場合

会社員で年収2,000万円を超える人は、FX取引の有無にかかわらず確定申告が必要です。

会社員は、一般的に会社が源泉徴収や確定申告の手続きをおこないます。ただし、年収2,000万円を超える場合は自分で確定申告することが必要です。

FX取引の所得(利益)が20万円以下でも確定申告をおこないましょう。FX取引で得た所得(利益)20万円以下の部分にも税金が発生します。

「FX取引などの所得合計額が20万円以下であれば申告不要」というルールは、年収2,000万円以下の会社員にのみ適用されるものなので注意してください。

2ヵ所以上から給与をもらっている会社員の場合

2ヵ所以上から給与をもらっている会社員は、本業以外の給与とほかの所得金額(給与所得と退職所得を除く)が20万円を超える場合に確定申告が必要です。

例えば、本業以外の会社から年間50万円の給与をもらっている場合は確定申告をおこないます。また、本業以外の会社からの給与が年間15万円でFX取引の所得が年間10万円の場合も確定申告が必要です。

年金受給者の場合

国民年金や厚生年金などの公的年金をもらう人は、以下のいずれかを満たす場合に確定申告が必要となります。

- 公的年金等の収入金額が年間400万円超

- 公的年金等に係る雑所得以外の所得金額が20万円超

年金収入が年間400万円を超える人は確定申告が必要です。また、年金以外の所得が20万円を超える場合も確定申告をおこないます。

そのため、年金をもらいながらFX取引で20万円を超える所得(利益)がある人は確定申告をおこないましょう。また、年間10万円の事業所得と年間10万円のFX取引での所得がある人も確定申告が必要です。

個人事業主やフリーランスの場合

個人事業主やフリーランスは、事業所得やFX取引での所得などを含む合計所得金額が48万円を超える場合に確定申告が必要です。

そのため、事業所得が48万円を超える場合はFX取引の有無にかかわらず確定申告をおこないます。この場合、FX取引で得た所得(利益)が20万円以下でも、FX取引の所得に対して税金が発生するため注意してください。

また、青色申告特別控除の適用を受ける個人事業主やフリーランスは、合計所得金額が48万円以下でも確定申告が必要です。

専業主婦(夫)の場合

FX取引以外に所得のない専業主婦の場合、FX取引の所得(利益)が48万円を超えると確定申告が必要です。

また、課税される金額は48万円を超えた所得部分に限定されます。例えば、年間のFXによる所得が60万円の場合、課税対象となる所得は12万円(60万円-48万円)です。

医療費控除や住宅ローン控除(1年目)を受ける場合

医療費控除や住宅ローン控除(適用初年度のみ)などを申請する場合は、会社員や個人事業主、専業主婦などに関係なく確定申告が必要です。FX取引による所得金額にかかわらず、確定申告をおこないましょう。

不要なケース

確定申告が必要なケースで説明した内容と重複する部分がありますが、確定申告が不要となるケースを紹介します。

年収2,000万円以下の会社員の場合

年収2,000万円以下の会社員は、給与所得と退職所得以外の所得合計額が20万円以下の場合に確定申告が不要となります。FX取引や副業などによる所得の合計金額が20万円以下であれば、確定申告の必要はありません。

年収2,000万円を超える会社員の場合

年収2,000万円を超える会社員で、確定申告が不要となるケースはありません。FX取引の有無にかかわらず確定申告が必要です。また、FX取引による所得20万円以下であっても、20万円以下の部分に対して税金が課されます。

2ヵ所以上から給与をもらっている会社員の場合

2ヵ所以上から給与をもらっている会社員は、本業以外の給与とほかの所得金額(給与所得と退職所得を除く)の合計額が20万円以下の場合に確定申告が不要です。

本業以外の会社から年間10万円の給与をもらっていてFX取引の所得が年間5万円の場合、合計金額は15万円となるため確定申告は不要となります。

年金受給者の場合

年金受給者は、以下の2つの要件を満たす場合に確定申告が不要となります。

- 公的年金等の収入金額が年間400万円以下

- 公的年金等に係る雑所得以外の所得金額が20万円以下

「公的年金等に係る雑所得以外の所得金額」には、FX取引による所得や事業所得、給与所得などが含まれます。

個人事業主やフリーランスの場合

個人事業主やフリーランスは、事業所得やFX取引での所得などを含む合計所得金額が48万円以下の場合に確定申告が不要です。

ただし、青色申告特別控除の適用を受ける場合は確定申告が必要となります。

専業主婦(夫)の場合

FX取引以外に所得がない専業主婦(夫)は、FX取引の所得(利益)が48万円以下であれば確定申告をする必要はありません。

医療費控除や住宅ローン控除(1年目)を受ける場合

医療費控除や住宅ローン控除控除(適用初年度のみ)を受ける場合は、確定申告が必要です。確定申告が不要となるケースはないため、FX取引による所得金額にかかわらず確定申告をおこなってください。

どっちでもいいケース(申告したほうがいいケース)

「FX取引で利益が出た際に確定申告が必要」と思っている人も多いですが、実はFX取引で損失が出た場合にも確定申告が可能です。確定申告により得をするケースがあります。

そのため、FX取引によりトータルで損失が出た場合も確定申告をおこないましょう。

確定申告に必要な書類とその書き方

確定申告は、書類での申告か電子申告を選択可能です。

まずは、書類で確定申告をする場合に必要となる書類とその書き方を解説します。会社員(所得は給与所得とFX取引の所得のみ)が確定申告をする場合が前提です。

確定申告の書類を作成するために、まずは以下の書類を用意しましょう。

- 給与所得の源泉徴収票(勤務先が発行する)

- 年間損益報告書(FX会社が発行する)

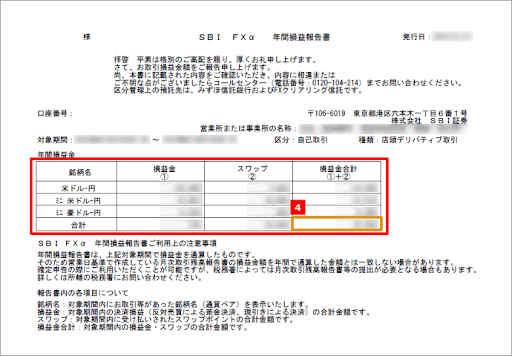

それぞれの書類サンプルは以下のとおりです。

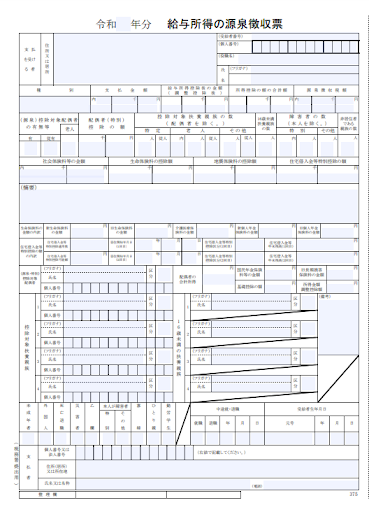

・給与所得の源泉徴収票

・年間損益報告書

「源泉徴収票」は会社が発行する書類です。年間の給与収入や各種控除、源泉徴収された所得税などが記載されています。源泉徴収票をもらっていない場合やダウンロード方法がわからない場合などは、勤務先の総務部などに確認してみてください。

また、「年間損益報告書」はFX会社が発行する書類です。多くのFX会社では、マイページなどのサイトにログインしてダウンロードできます。ダウンロード方法がわからない人は、口座を開設しているFX会社へ問い合わせてみてください。

給与所得の源泉徴収票と年間損益報告書を用意したら、次に確定申告書類の作成をおこないます。作成が必要な書類は以下のとおりです。

- 申告書第一表

- 申告書第二表

- 先物取引に係る雑所得等の金額の計算明細書

- 申告書第三表

それぞれの書類は、国税庁のHPからダウンロード・印刷が可能です。それぞれの書類の書き方を解説します。

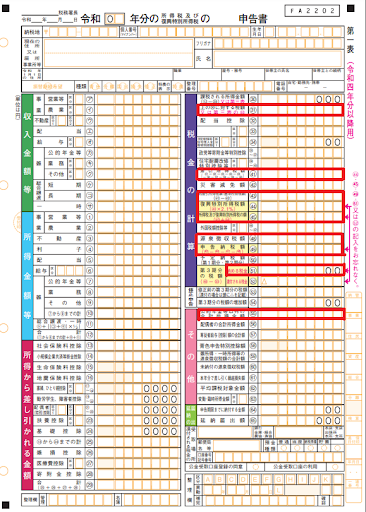

申告書第一表の左側

まずは、申告書第一表の左側の記載をおこないましょう。申告書第一表の様式は以下のとおりです。赤枠内が記載の必要な箇所となります。

給与所得の源泉徴収票を見れば多くの項目を記載可能です。給与所得の源泉徴収票と申告表第一表の対応表は以下のとおりとなります。

| 申告表第一表 | 給与所得の源泉徴収票の該当箇所 |

|---|---|

| 給与㋔ | 支払金額 |

| 給与⑥ | 所得控除の合計額 |

| 合計⑫ | 給与所得控除の合計額(調整控除後) |

| 社会保険料控除⑬ | 社会保険料等の金額 |

「所得から差し引かれる金額」は、源泉徴収票に記載されているものをすべて記載しましょう。医療費控除を申請する場合は、「医療費控除㉗」に金額を記載してください。また、基礎控除は原則48万円(所得が2,400万円以下の場合)です。

各項目の記載が完了したら㉕と㉙を計算して記載します。

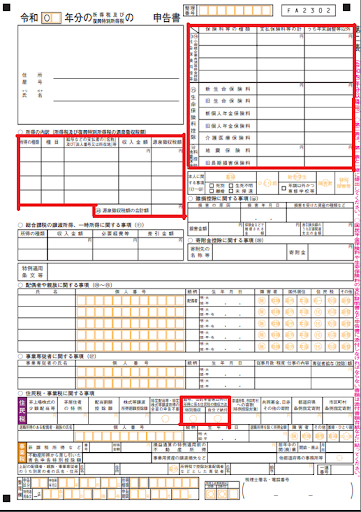

申告書第二表

申告書第二表も、原則源泉徴収票を見ながら記載します。申告書第二表の様式は以下のとおりです。赤枠内が記載の必要な箇所となります。

「所得の内訳」に記載すべき内容は以下のとおりです。

| 所得の内訳の各項目 | 記載すべき内容 |

|---|---|

| 所得の種類 | 給与 |

| 種目 | 給与 |

| 給与などの支払者の「名称」および「法人番号又は所在地」等 | 勤務先の会社名と法人番号または所在地 (法人番号は源泉徴収票の下部分を確認) |

| 収入金額 | 源泉徴収票の「支払金額」に記載の数字 |

| 源泉徴収額 | 源泉徴収票の「源泉徴収税額」に記載の数字 |

社会保険料控除に関する事項も、源泉徴収票を参考に記載してください。ただし、生命保険料控除を利用する人は、実際に支払った保険料を記載してください。

源泉徴収票には生命保険料の控除額が記載されています。そのため、申告書第二表には源泉徴収票に記載された金額ではなく、年間に支払った保険料を記載するようにしてください。

年間に支払った保険料がわからない場合は、生命保険会社に問い合わせましょう。

また、住民税を「特別徴収」か「自分で納付」のいずれかを選択してください。特別徴収を選択すると、給与から自動で住民税が天引きされます。

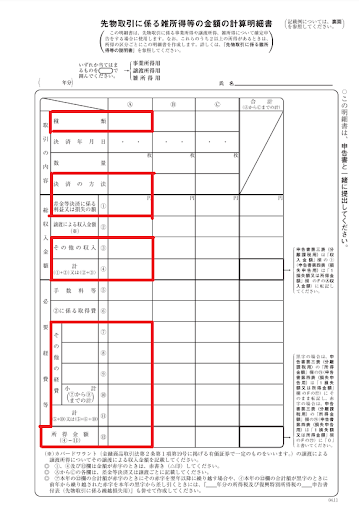

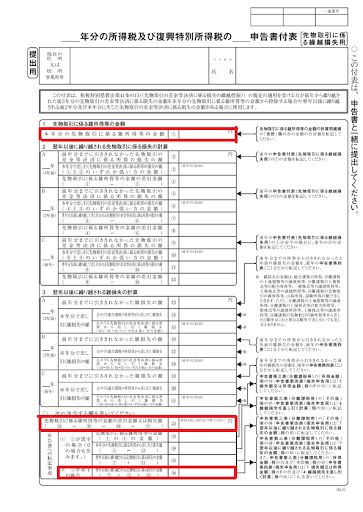

先物取引に係る雑所得等の金額の計算明細書

「先物取引に係る雑所得等の金額の計算明細書」は、FX会社が発行する「年間損益報告書」を基に作成します。先物取引に係る雑所得等の金額の計算明細書の様式は以下のとおりです。赤枠内が記載の必要な箇所となります。

まずは、用紙上部の「いずれかに当てはまるものを〇で囲んでください」で「雑所得用」に〇をつけましょう。

次に、赤枠で囲んでいる箇所に数字を記載します。それぞれの項目に記載する内容は以下のとおりです。

| 所得の内訳の各項目 | 記載すべき内容 |

|---|---|

| 種類 | 外国為替取引 |

| 決済の方法 | 仕切 |

| 差金等決済に係る利益又は損失の額 | 売買差益(損) |

| その他の収入 | スワップポイント |

| その他の経費 | FX取引に要した費用 |

売買差益(損)とスワップポイントは、FX会社が発行する「年間損益報告書」に記載されています。また、FX取引に要した費用は必要経費で説明しているため、詳細を確認してみてください。

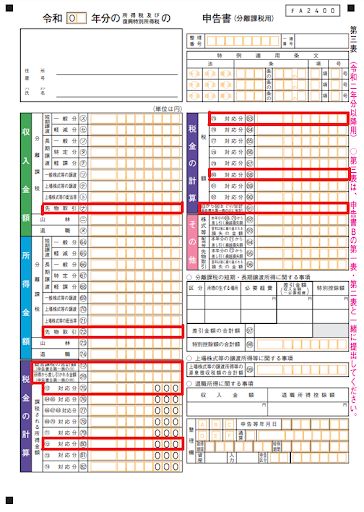

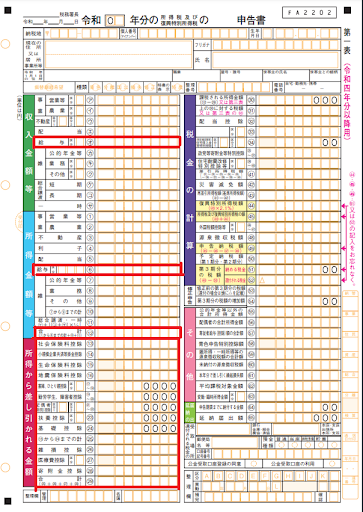

申告書第三表

申告書第三表は、給与やFX取引で得た所得や税金を記載するための表です。さきほど作成した「申告書第一表の左側」と「先物取引に係る雑所得等の金額の計算明細書」を基に作成します。

申告書第三表の様式は以下のとおりです。赤枠内が記載の必要な箇所となります。

赤枠で囲んだそれぞれの項目に記載する内容は以下のとおりです。

| 所得の内訳の各項目 | 記載すべき内容 |

|---|---|

| 収入金額 先物取引㋣ | 先物取引に係る雑所得等の金額の計算明細書の「総収入金額」計④に記載された金額 |

| 所得金額 先物取引74 | 先物取引に係る雑所得等の金額の計算明細書の「所得金額」⑫に記載された金額 |

| 総合課税の合計額⑫ | 申告書第一表の「所得金額等」合計⑫に記載された金額 |

| 所得から差し引かれる金額㉙ | 申告書第一表の「所得から差し引かれる金額」合計㉙に記載された金額 |

| 税金の計算12対応分77 | 先物取引に係る雑所得等の金額の計算明細書の「所得金額」⑫に記載された金額 |

| 税金の計算77対応分85 | 給与にかかる税金を計算して記載 |

| 税金の計算82対応分90 | FX取引にかかる税金を計算して記載 |

| 税金の計算85から92までの合計93 | 85と90に記載した金額の合計を記載 |

上記表のとおり、給与にかかる税金とFX取引にかかる税金の計算が必要です。それぞれの計算方法を紹介します。

給与にかかる所得税の計算方法

申告書第三表の税金の計算「⑫対応分77」の数字を確認します。記載された数字を基に、以下の計算式に当てはめて税金を計算しましょう。

| 所得から差し引かれる金額㉙に記載の金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円~194万9,000円 | 5% | 0円 |

| 195万円~329万9,000円 | 10% | 9万7,500円 |

| 330万円~694万9,000円 | 20% | 42万7,500円 |

| 695万円~899万9,000円 | 23% | 63万6,000円 |

| 900万円~1,799万9,000円 | 33% | 153万6,000円 |

| 1,800万円~3,999万9,000円 | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

具体的な税金の計算例は以下のとおりです。

・「⑫対応分77」に150万円と記載がある場合

150万円×5%=7万5,000円

・「⑫対応分77」に250万円と記載がある場合

250万円×10%-9万7,500円=15万2,500円

上記で計算した金額を、申告書第三表の税金の計算「税金の計算77対応分85」に記載してください。

FX取引にかかる所得税の計算方法

申告書第三表の税金の計算「74対応分82」の数字を確認します。記載された数字を基に、以下の計算式に当てはめて税金を計算しましょう。

「74対応分82」に記載の数字 × 15%

具体的な税金の計算例は以下のとおりです。

・「74対応分82」に30万円と記載がある場合

30万円×15%=4万5,000円

・「74対応分82」に100万円と記載がある場合

100万円×15%=15万円

上記で計算した金額を、申告書第三表の税金の計算「税金の計算82対応分90」に記載してください。

「税金の計算85から92までの合計93」に「税金の計算77対応分85」と「税金の計算82対応分90」を合算した金額を記載すれば、申告書第三表の作成は完了です。

申告書第一表の右側

今までに解説した書類の作成が完了したら、最後に申告書第一表の右側に数字を記載します。記載が必要となる箇所は、赤枠で囲んでいる部分です。

赤枠で囲んだそれぞれの項目に記載する内容は以下のとおりです。

| 所得の内訳の各項目 | 記載すべき内容 |

|---|---|

| 上の㉚に対する税額又は第三表の93「㉛」 | 申告書第三表の「税金の計算85から92までの合計93」に記載の金額 |

| 差引所得税額㊶ | 上の㉚に対する税額又は第三表の93「㉛」に記載の金額(配当控除などがない場合) |

| 再差引所得税額(基準所得税額)㊸ | 上の㉚に対する税額又は第三表の93「㉛」に記載の金額(配当控除などがない場合) |

| 復興特別所得税額㊹ | 再差引所得税額(基準所得税額)㊸に記載の金額×2.1% |

| 所得税及び復興特別所得税の額㊺ | 「再差引所得税額(基準所得税額)㊸」+「復興特別所得税額㊹」の金額 |

| 源泉徴収税額㊽ | 申告書第二表の「㊽源泉徴収税額の合計額」に記載の金額 |

| 申告納税額㊾ | 「所得税及び復興特別所得税の額㊺」-「源泉徴収税額㊽」の金額 |

| 第3期分の税額 納める税金51 | 申告納税額㊾に記載の金額(数値がマイナスの場合は、還付される税金52に記載する) |

| 公的年金等以外の合計所得金額55 | 「申告書第一表の所得金額等 給与⑥」+「申告書第三表の所得金額 先物取引74」の金額 |

申告書第一表の右側は、納める税金を記載するための欄です。今まで別の書類で計算・記載した情報を基に、最終の納税額を計算します。

ここでは、復興特別所得税額の計算が必要です。「再差引所得税額(基準所得税額)㊸に記載の金額×2.1%」で計算します。

例えば、「再差引所得税額(基準所得税額)㊸」に記載の金額が30万円の場合、記載すべき金額は6,300円(30万円×2.1%)です。

給与所得とFX取引で生じた所得に対する税金を計算し、すでに納めている税金(源泉徴収税額)との差額を出します。

「第3期分の税額 納める税金51(数値がマイナスの場合は、還付される税金52)」に記載した額が、追加で納税が必要な金額です。

また、「公的年金等以外の合計所得金額55」に給与所得とFX取引で生じた所得の合計額の記載も忘れないようにしましょう。申告書第一表の右側の記載が完了したら、確定申告に必要な書類の作成は完了です。

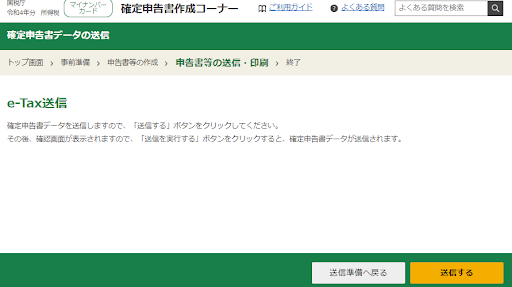

e-Taxの書き方

確定申告は、Web上での提出も可能です。確定申告をWebでおこなう手順は以下のとおりとなります。

確定申告書等作成コーナーを使えば、画面の案内に従って数字を入力するだけで税額が自動計算されます。

ただし、e-Taxで確定申告書を送信するには「マイナンバーカード」が必要です。マイナンバーカードを持っていない人は、事前に発行しておきましょう。

確定申告書等作成コーナーを利用し、e-Taxで確定申告をおこなう方法を紹介します。

確定申告書等作成コーナーにアクセスする

まずは、国税庁の「確定申告書等作成コーナー」にアクセスします。Webサイトを開いて、画面中央の「作成開始」をクリックしましょう。

提出方法を選択する

「作成開始」をクリックすると、確定申告書の税務署への提出方法の選択画面が表示されます。

スマートフォンとマイナンバーカードを持っている人は、「スマートフォンを使用してe-Tax」の選択がおすすめです。使い慣れたスマートフォンで簡単に提出を完了できます。

今回は、「スマートフォンを使用してe-Tax」を選択します。

申告する税金を選択する

次に、申告する税金の選択画面が表示されます。左側の「所得税」をクリックしましょう。

マイナポータル連携を選択する

「所得税」をクリックすると、マイナポータルとの連携有無の選択画面が表示されます。マイナポータルとは、医療費やふるさと納税などのデータを自動で取得して自動入力する方法です。

入力の手間が省けるので、ぜひ利用を検討してみてください。今回は、「連携しないで申告書等を作成する」を選択します。

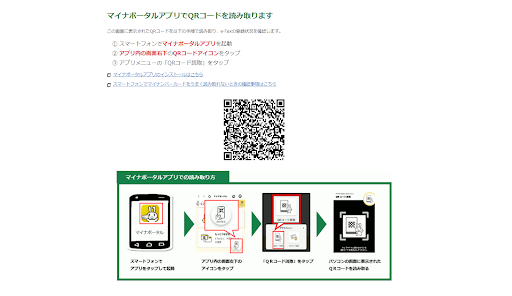

QRコードを読み取る

QRコードが表示されるので、スマートフォンのマイナポータルアプリを開いてQRコードを読み取ってください。前の画面でマイナポータルと連携しないを選択した場合でも、マイナポータルアプリのダウンロード自体は必要となります。

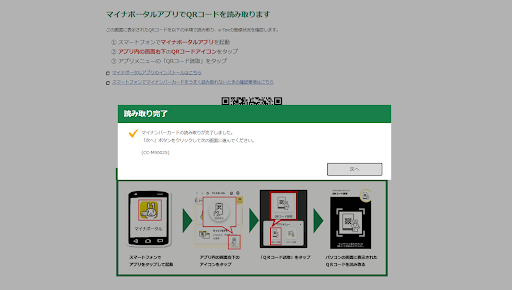

マイナポータルアプリで暗証番号の入力とマイナンバーカードの読み取りをおこなうと「読み取り完了」の画面が表示されます。「次へ」をクリックしましょう。

本人情報などが表示されるので、問題なければ「申告書等を作成する」をクリックします。訂正が必要な場合は「訂正・変更」をクリックして内容を修正してください。

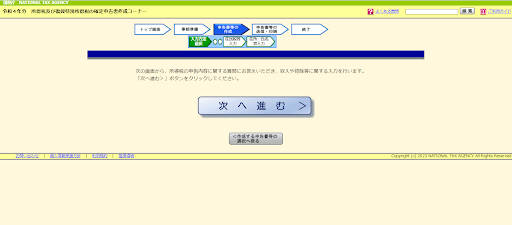

申告書を作成する

申告書作成画面が表示されるので、「次へ進む」をクリックします。

次に確定申告書の提出方法と質問に回答します。

FXの確定申告をするため、「給与以外に申告する収入はありますか?」は「はい」を選択してください。ほかの項目にも回答しましょう(給与所得とFX取引の所得のみであれば、基本は「いいえ」)。

給与所得を入力する

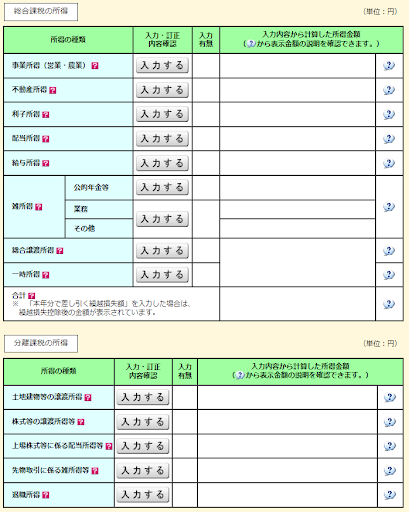

次に、収入金額と所得金額の入力をおこないます。FX取引以外の所得が給与所得のみの場合、「給与所得」と「先物取引に係る雑所得等」のみ入力が必要です。

まずは、給与所得の「入力する」をクリックしてください。

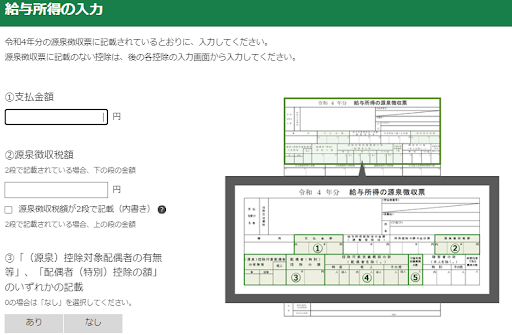

会社で交付された源泉徴収票を持っている人は、「書面で交付された年末調整済みの源泉徴収票の入力」を選択します。

画面の案内に従って入力をおこなってください。各項目を記載するために確認すべき源泉徴収票の箇所が右側に表示されているため、簡単に入力をおこなえます。

入力が完了したら、「入力内容の確認」をクリックしましょう。

FX取引の所得を入力する

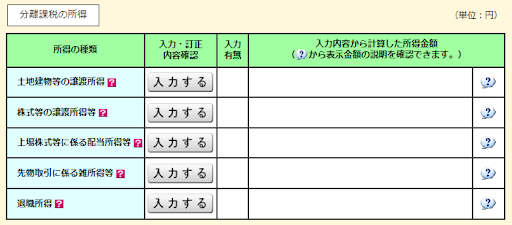

給与所得の入力が完了したら、次にFX取引による所得の入力をおこないます。「先物取引に係る雑所得等」の「入力する」をクリックしましょう。

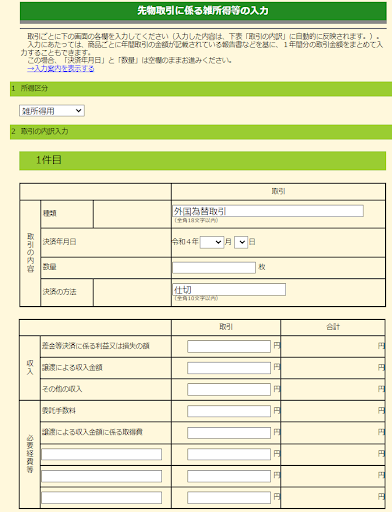

所得の入力画面が表示されます。

所得区分は「雑所得用」を選択しましょう。取引の内容は、種類に「外国為替取引」、決済の方法に「仕切」と入力します。1年間分の取引をまとめて入力する場合、決済年月日と数量はブランクで問題ありません。

収入は、FX会社が発行する年間損益報告書に記載の数字を転記します。「差金等決済に係る利益又は損失の額」に売買差益(損)、「その他の収入」にスワップポイントを入力してください。

入力が完了したら、「入力終了(次へ)」をクリックします。収入金額と所得金額の入力画面に戻るため、「給与所得」と「先物取引に係る雑所得等」を確認して、「入力終了(次へ)」をクリックしてください。

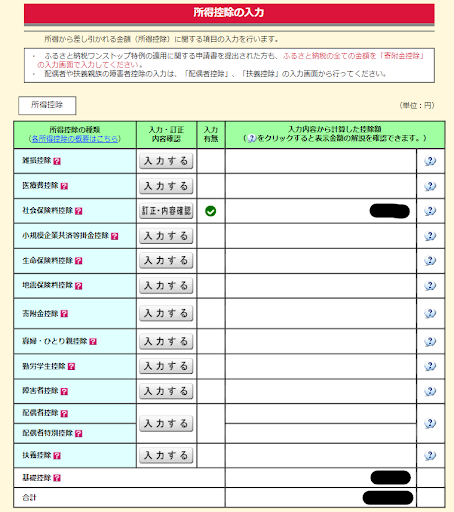

所得控除と税額控除の入力画面が表示されるため、医療費控除や住宅ローン控除などがある場合は控除金額を入力しましょう。

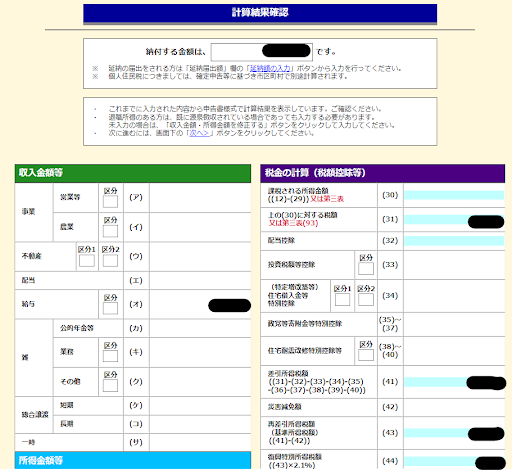

入力が完了したら、納付する金額の計算と確定申告書の作成が自動でおこなわれます。

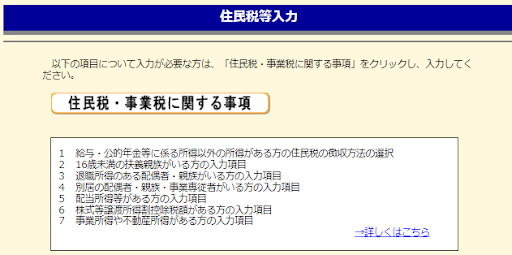

内容を確認して、「次へ」をクリックしましょう。すると、住民税と事業税の入力画面が表示されます。入力が必要な人は「住民税・事業税に関する事項」をクリックして、入力をおこなってください。

入力が必要な場合となるケースは、画面に案内が表示されます。詳しく知りたい人は「詳しくはこちら」をクリックして詳細を確認してください。

入力が不要な人は、「入力終了(次へ)」をクリックしましょう。納付方法の案内画面が表示されるので、内容を確認してください。

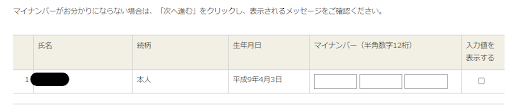

内容を確認して「次へ進む」をクリックすると、マイナンバーの入力画面が表示されます。自分のマイナンバーを入力しましょう。

入力が完了したら「次へ進む」をクリックします。送信する帳票の確認画面が表示されるため、帳票をPDFで保存して「次へ進む」をクリックしてください。

表示される各質問項目に回答して、「次へ進む」をクリックします。

送信画面が表示されるので、「送信する」をクリックすれば手続きは完了です。

確定申告書等作成コーナーを使ったe-Taxでの確定申告は、税金の計算が不要なため簡単に手続きがおこなえます。ぜひ、マイナンバーカードとスマートフォンがある人はe-Taxでの確定申告を検討してみてください。

確定申告に必要な書類の提出の仕方

作成した確定申告書を提出する主な方法は以下の3つです。

e-Taxでの提出方法はe-Taxの書き方 で解説しているので参考にしてみてください。残りの2つの提出方法を解説します。

税務署へ持参

作成した確定申告書類を税務署へ持参して提出できます。住所地の所轄税務署の受付へ提出しましょう。

また、受付時間外でも税務署の時間外収受箱への投函による提出が可能です。

税務署へ郵送

作成した確定申告書類の税務署への郵送も可能です。ただし、「郵便物」または「信書便物」として送付する必要があります。

また、「通信日付印(消印)」が提出日となるため、通信日付印(消印)が申告期限内となるように送付してください。提出が期限直前となる場合は、ポストではなく郵便窓口へ持参したほうが確実かもしれません。郵便窓口へ持参して、当日の通信日付印が必要であることを伝えましょう。

FXでトータルで損失を出した場合の確定申告の書き方

FX取引は、利益が出た際に確定申告が必要です。ただし、トータルで損失が出た場合も確定申告による「繰越控除」の申告をおすすめします。

繰越控除とは、FX取引により年間で損失が出た場合、損失の金額を翌年以後3年間にわたり繰り越せる制度です。

例えば、今年FX取引で50万円の損失が出て来年30万円の利益が出た場合、30万円の利益は今年の損失と相殺されます。そのため、来年FX取引で得た30万円分の利益に対する税金を支払う必要はありません。

また、まだ20万円分(50万円-30万円)の損失が残っているため、2年後にFX取引で20万円の利益が出た場合も、利益に対する納税は不要です。

このように、繰越控除を使うことで損失を次年度以降の利益と相殺できます。ただし、繰越控除を利用するには確定申告での申請が必要です。

繰越控除の確定申告には、確定申告に必要な書類とその書き方 で説明した書類に加えて、「所得税及び復興特別所得税の確定申告書付表(先物取引に係る繰越損失用)」の作成が必要となります。

書類の様式は以下のとおりです。初めて繰越控除を申請する場合、数字の記入が必要な箇所は赤枠で囲んでいる3ヵ所のみです。

赤枠で囲んでいる3ヵ所すべてに、「先物取引に係る雑所得等の金額の計算明細書」の「合計」欄の⑫の金額を転記します。

前年までにも繰越控除を利用している場合は、ほかの箇所も案内に従って記載しましょう。記載が完了したら、確定申告に必要な書類とその書き方 で作成した書類とともに税務署へ提出します。

これで、繰越控除の確定申告手続きは完了です。

よくあるQ&A

FXの確定申告に関するよくある質問を紹介します。

- FXの確定申告はいつまでに行えばいい?

- FXの確定申告は、原則2月16日~3月15日が申告期限です。期限内に忘れずに申告をおこないましょう。

- キャッシュバックがあった場合、確定申告はどうするのか?

- FXのキャンペーンなどでキャッシュバックを受け取った場合、原則確定申告は不要です。

FXキャンペーンのキャッシュバックなどで得た金額は、一般的に「一時所得」に分類されます。一時所得は50万円の特別控除が適用されるため、キャッシュバックなどの年間で受け取る一時所得が50万円以下の場合は確定申告が不要です。一般投資家で50万円を超えるキャッシュバックを受け取る人は珍しいでしょう。

ただし、一時所得が50万円を超える場合は確定申告が必要となります。

本記事で参考にしたサイト一覧

- 国税庁

- SBI証券