「クレジットカードの審査って、自分でも通るのかな」、「過去にクレジットカードの審査に落ちた経験があって不安」と考えている人も少なくありません。そんな疑問を解消するために、編集部ではクラウドワークスを通じて209人の方にアンケート調査を行いました。

調査対象は20代~50代の男女。人気のクレジットカードについて「審査に通ったか/落ちたか」を自己申告してもらい、その通過率をカードごとに集計しています。

本記事では、その結果をカード別に紹介するとともに、実際の口コミや体験談も紹介します。クレジットカードの審査通過率の実態を知りたい方は、ぜひ参考にしてみてください。

「今すぐ編集部おすすめのクレジットカードを知りたい!」という人は、審査が甘いクレジットカードの解説記事もぜひ参考にしてください。

調査概要

今回のアンケート調査は、クレジットカードに申込経験のある20代~50代の男女209人を対象に、2025年8月17日~8月30日に実施しました。性別・年代・職業・年収など、回答者の属性を整理した結果は下表のとおりです。

209名へのアンケート調査の結果、クレジットカードの審査に通過した人は193人と全体の92.3%という結果になりました。

| 調査方法 | クラウドワークスを通じた独自アンケート調査 |

|---|---|

| 調査対象 | クレジットカードに申込経験のある20代~50代の男女 |

| 調査対象者数 | 209人 |

| 性別比率 | 男性:121人(57.9%) 女性:86人(41.1%) その他:2人(1.0%) |

| 年代比率 | 20代:52人(24.9%) 30代:85人(40.7%) 40代:56人(26.8%) 50代:16人(7.7%) |

| 職業比率 | 無職:2人(1.0%) フリーター:13人(6.2%) 学生(アルバイト):2人(1.0%) 専業主婦・主夫:3人(1.4%) 主婦・主夫(パート):13人(6.2%) 個人事業主・フリーランス:35人(16.7%) 契約社員・派遣社員:2人(1.0%) 会社員:137人(65.6%) 公務員:2人(1.0%) |

| 年収比率 | 0円:3人(1.4%) 50万円未満:5人(2.4%) 50~100万円:12人(5.7%) 100~200万円:25人(12.0%) 201~300万円:21人(10.0%) 301~400万円:63人(30.1%) 401~500万円:40人(19.1%) 501~600万円:9人(4.3%) 601~700万円:9人(4.3%) 701~800万円:5人(2.4%) 801~900万円:3人(1.4%) わからない:1人(0.5%) 答えたくない:13人(6.2%) |

| 調査期間 | 2025年8月17日~2025年8月30日 |

| 集計方法 | 審査通過率 = 「審査に通った」と回答した人数 ÷ 有効回答数 |

| クレジットカード審査通過者の合計 | 通った人:193人(92.3%) 落ちた人:16人(7.7%) |

クレジットカードの審査通過率を徹底調査

今回の調査では、ACマスターカード(19人)、プロミスVisaカード(6人)といった消費者金融系のクレジットカードに加え、PayPayカード(30人)、楽天カード(30人)など流通系のクレジットカードを中心に、合計11種類を対象としました。

審査通過率は最低80.0%から最高100.0%まで幅があり、全体的には高めの傾向が見られます(※中には回答者数が少ないクレジットカードが含まれます)。中でも三井住友カード(NL)(30人)、Nudgeカード(8人)、デポジット型ライフカード(3人)は、回答者全員が「審査に通過した」と答えました。

各クレジットカードの回答者数と審査通過率を下表に一覧で紹介します。

| カード名 | 回答者数 | 審査通過率 | 通過人数 | 不通過人数 |

|---|---|---|---|---|

| ACマスターカード | 19人 | 89.5% | 17人 | 2人 |

| 三井住友カード(NL) | 30人 | 100.0% | 30人 | 0人 |

| プロミスVisaカード | 6人 | 83.3% | 5人 | 1人 |

| PayPayカード | 30人 | 90.0% | 27人 | 3人 |

| 楽天カード | 30人 | 96.7% | 29人 | 1人 |

| Nexusカード | 15人 | 80.0% | 12人 | 3人 |

| 三菱UFJカード | 30人 | 90.0% | 27人 | 3人 |

| Olive | 22人 | 90.9% | 20人 | 2人 |

| Nudgeカード | 8人 | 100.0% | 8人 | 0人 |

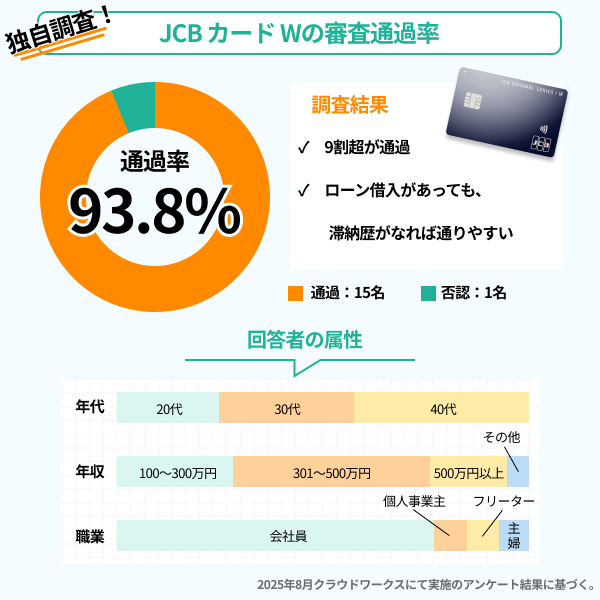

| JCB カード W | 16人 | 93.8% | 15人 | 1人 |

| デポジット型ライフカード | 3人 | 100.0% | 3人 | 0人 |

ここからは、15人以上の回答が集まった各クレジットカードについて、「回答者数属性、発行できた人の口コミ・落ちた人の口コミ」を紹介します。

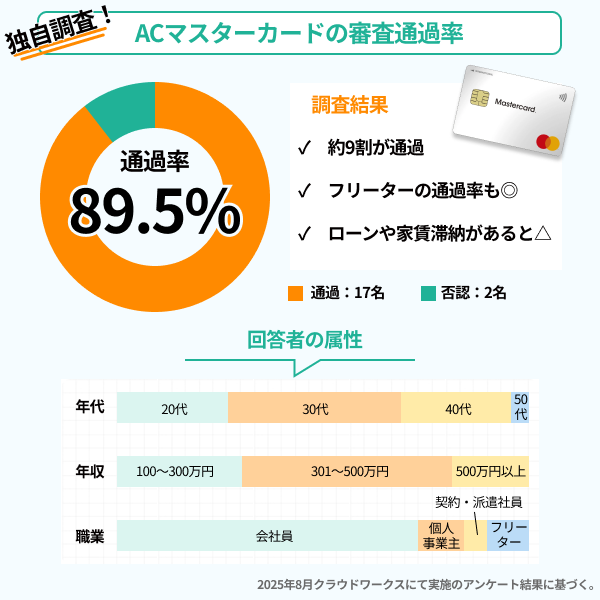

ACマスターカードの審査通過率は89.5%

ACマスターカードの審査通過率は89.5%でした。会社員を中心に幅広い年代で通過が見られる一方、フリーターや契約社員では落ちるケースも確認されています。

| 審査結果 | 通過率:89.5% 通った:17人(89.5%) 落ちた人:2人(10.5%) |

|---|---|

| 年代 | 10代:0人(0.0%) 20代:5人(26.3%) 30代:8人(42.1%) 40代:5人(26.3%) 50代:1人(5.3%) |

| 年収 | 100万円未満:0人(0.0%) 100~300万円:6人(31.6%) 301~500万円:10人(52.6%) 500万円以上:3人(15.8%) その他:0人(0.0%) |

| 職業 | 会社員:14人(73.7%) 公務員:0人(0.0%) 個人事業主・フリーランス:2人(10.5%) 契約社員・派遣社員:1人(5.3%) フリーター:2人(10.5%) 学生(アルバイト):0人(0.0%) 専業主婦・主夫:0人(0.0%) 主婦・主夫(パート):0人(0.0%) 無職:0人(0.0%) |

■ ACマスターカードの審査に通った人・落ちた人の口コミ

男性 | 20代 | 会社員

審査:通った

年収:100~200万円

滞納歴:なし

カード利用額に応じてポイントが貯まり、次回の支払いに充てたり商品と交換できるのが非常に助かります。

現金と違って手元のお金が減る感覚が薄いことから、衝動買いをしてしまうことがあります。計画的に利用しなければ、想定以上の金額を使って、支払いが困難になります。

女性 | 40代 | 会社員

審査:通った

年収:401~500万円

滞納歴:なし

銀行系カードより柔軟で、審査が通りやすく発行も速いと感じました。クレジット決済だけでなくキャッシングとしても使えるのが便利です。

買い物をした時でも、支払いがリボ払いのみしかできないことがデメリットに感じます。いつまで支払いが終えられない感じがする。

男性 | 20代 | フリーター

審査:通った

年収:201~300万円

滞納歴:なし

申し込み当日にカードを受け取れ、急な出費にすぐ対応でき助かりました。キャッシュバックが自動反映されるのでポイント管理の手間がなく、審査もスムーズで収入に不安がある人でも比較的通りやすい印象です。

リボ払い専用のため、使い方を間違えると利息が多くなりやすい点が不安です。ボーナス払いや分割払いが選べず、自由度が少ないのが残念でした。

男性 | 40代 | 会社員

審査:通った

年収:501~600万円

滞納歴:なし

急に現金が必要になったとき、すぐに借り入れできるのが安心感につながりました。

本当に今借りなくてはならないのかなどを十分に考えること無くお金を借りてしまうことがあり計画的ではないことがあります。

女性 | 30代 | 会社員

審査:通った

年収:301~400万円

滞納歴:奨学金

年会費無料なので、メインとは別ブランドのカードを持ちたい人でも気軽に申し込めます。在籍確認がないため、職場に知られる心配がないのも良かったです。毎月の支払い額を高めに設定すれば、リボでも実質一括払いにできます。

ETCカードには対応していないため、メインカードには向かないこと。海外旅行保険などの付帯保険がなく、ポイント還元がないため、高額の支払いに使うメリットがない。

男性 | 30代 | 会社員

審査:通った

年収:201~300万円

滞納歴:なし

年会費無料で、毎月自動的にキャッシュバックが受けられるのはコスパが良いと感じました。

やはりポイント還元サービスが一切ない事が大きなデメリットだと感じました。その分キャッシュバックがあるのですが買い物時のお得感はあまり感じられません。

男性 | 30代 | 個人事業主・フリーランス

審査:通った

年収:301~400万円

滞納歴:なし

当日中にカードを発行できたのは大きなメリットです。キャッシュバック機能もあり、お得感があります。

リボ払い専用カードなので、毎月の支払いが分割され、余計な費用がかかってしまいます。返済負担が増えるのは大きなデメリットです。

女性 | 30代 | 会社員

審査:通った

年収:401~500万円

滞納歴:なし

ACマスターカードは審査が早く、急にお金が必要になったときすぐ対応でき助かりました。利用明細をアプリで確認でき、全国のATMから返済できるのも便利です。

リボ払いが基本なので、最初は仕組みをよく理解していなくて、思っていたよりも利息が高くついたのが正直なところです。しっかり返済計画を立てないと、気づかないうちに負担が増える印象があります。

男性 | 30代 | 会社員

審査:通った

年収:501~600万円

滞納歴:なし

年会費無料で即日発行できた点が最大のメリットです。緊急時に借り入れができ、とても助かりました。

発行元がアコムなので仕方がないのですが、保険が付帯していないのが不満な点です。ポイントも貯まりません。

男性 | 50代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

月ごとの支払いを無理なく分割できる点が便利です。さらに、持っているだけでは年会費がかからないのも良いところだと思います。

このカードを通して一括支払いができない点です。もともとそういうカードではないのでしょうが、無理にリボをする必要がないときはこのカードの意味は全くないというところです。またカード特有のポイントなるものもないのが残念です。

男性 | 30代 | 個人事業主・フリーランス

審査:通った

年収:100~200万円

滞納歴:なし

正直、ポイント目的で作ったので1度しか利用していませんが、審査から発行までスムーズで良かったです。

特にありませんが、ポイントが溜まりにくいような感じがしています。また、サイトによっては登録が出来ない場合もあります。

女性 | 20代 | 会社員

審査:通らなかった

年収:301~400万円

滞納歴:クレカ・ローン滞納3回

直近3ヵ月のクレカ申込み:3枚

借入金額:201~500万円

【主な落ちた理由】

毎月の返済に何度も遅延があり、民間の信用機関に情報が残ってしまったため、審査不可と判断されたのだと思います。

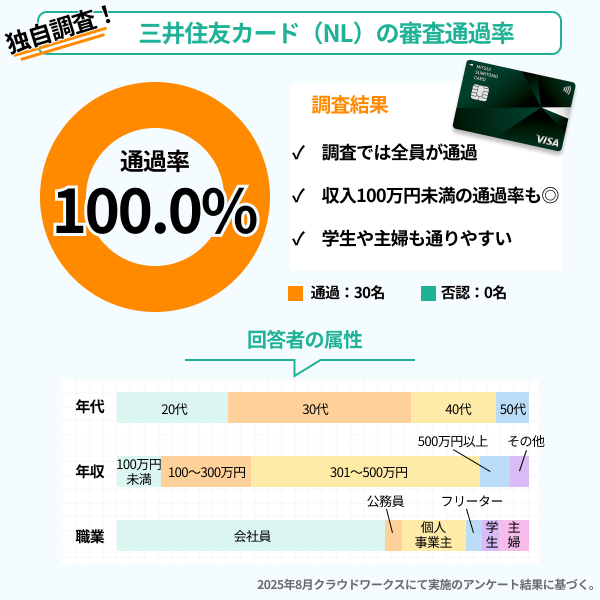

三井住友カード(NL)の審査通過率は100.0%

三井住友カード(NL)の審査通過率は100.0%でした。今回のサンプル(30人)では全員が審査に通過しており、特に30代・40代の会社員を中心に利用者が多く見られました。

| 審査結果 | 通過率:100.0% 通った:30人(100.0%) 落ちた人:0人(0.0%) |

|---|---|

| 年代 | 10代:0人(0.0%) 20代:8人(26.7%) 30代:13人(43.3%) 40代:6人(20.0%) 50代:3人(10.0%) |

| 年収 | 100万円未満:3人(10.0%) 100~300万円:7人(23.3%) 301~500万円:17人(56.7%) 500万円以上:2人(6.7%) その他:1人(3.3%) |

| 職業 | 会社員:20人(66.7%) 公務員:1人(3.3%) 個人事業主・フリーランス:5人(16.7%) 契約社員・派遣社員:0人(0.0%) フリーター:1人(3.3%) 学生(アルバイト):1人(3.3%) 専業主婦・主夫:0人(0.0%) 主婦・主夫(パート):2人(6.7%) 無職:0人(0.0%) |

■ 三井住友カード(NL)の審査に通った人の口コミ

女性 | 20代 | 会社員

審査:通った

年収:201~300万円

滞納歴:なし

スマホのタッチ決済でポイントが貯まり、Vポイントはアプリで簡単にキャッシュバック設定できるので無駄なく使えます。シンプルなデザインも気に入っています。

年会費が無料なので仕方ありませんが、旅行傷害保険が付帯していない点は少し残念に思います。また、基本のポイント還元率は0.5%と平均的なので、コンビニなど対象のお店以外で利用する際はあまりお得感がありません。

男性 | 30代 | 会社員

審査:通った

年収:401~500万円

滞納歴:なし

コンビニやマクドナルドでタッチ決済すると最大7%の還元があり、日常使いのお店で自然にポイントが貯まるのが魅力です。

デメリットは、基本のポイント還元率が0.5%と高くない点です。特定の対象店舗以外での利用では、他の高還元カードに見劣りします。また、最大7%還元の条件が「スマホでのタッチ決済」に限られるため、カード本体のタッチ決済では還元率が下がるなど、最初は少し分かりにくいと感じました。

男性 | 20代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

コンビニやファストフードをよく利用するので、ポイント還元がとても助かります。スマホでタッチするだけでポイントが貯まるのがうれしいです。

基本還元率が0.5%なので、コンビニや特定店以外での利用はあまり得した気分にならないです。ネット通販や公共料金の支払いでは還元率が低いのが正直残念。

男性 | 30代 | 会社員

審査:通った

年収:601~700万円

滞納歴:なし

年会費が永年無料で、ナンバーレス仕様なので安心感があります。タッチ決済も便利で、日常の買い物がスムーズになりました。

特に大きなデメリットは感じていません。強いて挙げるなら、家族カードもナンバーレスにしてほしかったことくらいです。ナンバーレスのメリットを最大限に活かすなら、家族カードも同様の仕様にしてほしいです。

女性 | 20代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

家族カードを設定したことでポイント還元率が上がりました。セブンイレブンなど日常利用する店舗での還元率が高いのも良かったです。

楽天やAmazonなどの通販サイトを利用することがよくあるが、大手通販サイトを利用する際に本クレジットカードを利用しても特段特典等がなかった点。

女性 | 30代 | 公務員

審査:通った

年収:501~600万円

滞納歴:なし

SBI証券でクレカ積立をしたくて作りましたが、予想以上にポイントが貯まってお得に感じています。

他にもカードを持っていて日常生活で使う場面があまりないので、カードの枚数が増えて書類などの管理が少し手間だった。

女性 | 30代 | フリーター

審査:通った

年収:50~100万円

滞納歴:なし

SBI証券のNISA積立に利用しており、付与されたポイントを投資に回せるので資産形成に大きなメリットがあります。

巷で100万円修行という言葉があるとおり、年間100万円つかわないと逆に損しているのではないかと思ってしまい、ついつい使いすぎてしまっている。

女性 | 20代 | 学生(アルバイト)

審査:通った

年収:100~200万円

滞納歴:なし

還元率が高く、Tカードとも連携できる点が便利です。支払いにポイントを充てられるのも助かります。

限度額がかなり低いと思いました。合宿などで幹事を務めた時にこのクレジットカードじゃみんなの分を一時的に支払うのは無理だと感じました。

男性 | 30代 | 会社員

審査:通った

年収:401~500万円

滞納歴:なし

スマホのタッチ決済を使えばコンビニや飲食店で高還元を受けられます。年会費無料で維持費がかからないのも魅力です。

通常のポイント還元率も0.5%と低めで、常に高還元を求める人には少し物足りない部分があると感じました。

男性 | 20代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

セブンやローソン、マクドナルドでタッチ決済をすると本当にポイントが貯まりやすいです。最大7%還元は大きいと思います。

対象店舗以外ではあまりポイントが貯まらず、日常の大半をカバーできないのが少しもったいないと感じました。

女性 | 30代 | 会社員

審査:通った

年収:201~300万円

滞納歴:なし

年会費が永年無料で、コンビニ利用時に還元率が高いのが良いです。

カード番号がカードに記載されていない為、オンラインショッピングで利用するときに、いちいち調べないといけないところが面倒だと思いました。

男性 | 50代 | 個人事業主・フリーランス

審査:通った

年収:50~100万円

滞納歴:なし

SBI証券の投信積立に利用でき、条件次第でポイントが付与されます。対象のコンビニ利用でも還元率が高いのに、年会費無料なのは魅力です。

基本のポイント還元率は0.5%なので、そこまで高くない点。楽天カード(年会費無料)の基本1%と比較すると物足りなさもある。

女性 | 30代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

Vポイントを支払いに充てられるのが便利です。年間100万円利用で1万ポイントが付与され、年会費も無料になる特典があるのは大きいです。

ポイントのために年間100万円の支出をしようとすると給料に対して大きすぎるため毎月滞納なく支払いをすることに苦労する。

女性 | 30代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

舞台のカード枠目的で作りましたが、ポイント還元率も良かったので、今ではメインカードとして利用しています。

デメリットは特に感じていません。ポイント還元率も高いので気に入っています。強いて言えばカードのデザインが可愛いと良かった。

男性 | 30代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

Vポイントが勝手に貯まり、1ポイント=1円として使えるのがありがたいです。

何年か使い続けると勝手に更新でゴールドカードが送られてくる、全然いらないし2年目から年会費がかかってくるのが意味わからない。

女性 | 30代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

ナンバーレスカードなので番号を盗み見されるリスクが少なく、安心して利用できます。

初めて使用するECサイトなどでは、カード番号を登録するときにアプリから確認する必要があるため、入力に一手間余分にかかり、ネットでの決済に使うには面倒だと感じる。

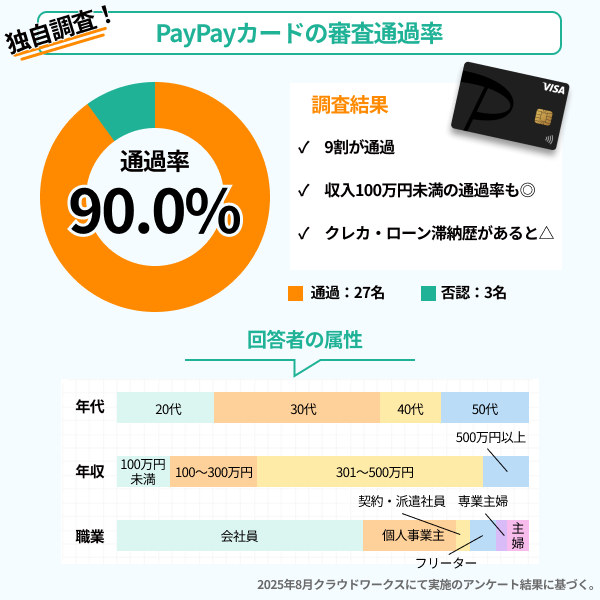

PayPayカードの審査通過率

PayPayカードの審査通過率は90.0%でした。 申込者30人のうち27人が審査を通過しており、比較的多くの人が利用できているカードといえます。20代から50代まで幅広い年代で審査通過者が見られ、とくに30代・50代がやや多めでした。

年収別では「301~500万円」の層が半数以上を占め、安定した収入を持つ会社員を中心に通過実績が目立ちます。一方で、フリーランスやパート・主婦層からの通過例もあり、必ずしも会社員だけが有利というわけではありません。

| 審査結果 | 通過率:90.0% 通った:27人(90.0%) 落ちた人:3人(10.0%) |

|---|---|

| 年代 | 10代:0人(0.0%) 20代:7人(23.3%) 30代:11人(36.7%) 40代:5人(16.7%) 50代:7人(23.3%) |

| 年収 | 100万円未満:4人(13.3%) 100~300万円:6人(20.0%) 301~500万円:16人(53.3%) 500万円以上:3人(10.0%) その他:0人(0.0%) |

| 職業 | 会社員:18人(60.0%) 公務員:0人(0.0%) 個人事業主・フリーランス:6人(20.0%) 契約社員・派遣社員:1人(3.3%) フリーター:2人(6.7%) 学生(アルバイト):0人(0.0%) 専業主婦・主夫:1人(3.3%) 主婦・主夫(パート):2人(6.7%) 無職:0人(0.0%) |

■ PayPayカードの審査に通った人・落ちた人の口コミ

男性 | 40代 | 会社員

審査:通った

年収:701~800万円

滞納歴:なし

PayPayと連携でポイント還元が多くお得です。カード番号が記載されていないナンバーレス仕様なので安心感もあります。

メリットしてナンバー記載がない事だが、逆にネット上のオンライン決済では番号を入れなくてはならないので使いにくい。

女性 | 30代 | フリーター

審査:通った

年収:50~100万円

滞納歴:なし

PayPayの支払いと同じように使え、ポイント還元率も高いです。キャンペーンの当選確率が上がるのも魅力です。

PayPayをカードを作る前の残高利用しかしていなかったころにくらべて、利用額が2倍くらいに増えている気がする。

男性 | 40代 | 個人事業主・フリーランス

審査:通った

年収:100~200万円

滞納歴:なし

Yahoo!ショッピングとの相性が良く、ポイントが貯まりやすいです。年に一度の少し高級な買い物でポイントを有効活用しています。

ヤフーショッピング以外での出番がイマイチ。あと、不正利用の疑いで利用停止されたんだけど、連絡もなくイキナリ使えなくなって焦った。

男性 | 50代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

スマホでPayPayを多用しているので、その延長で作りました。買い物時のポイント反映が早く、PayPay残高が貯まりやすい点が良かったです。

ETCカードは年会費がかかってしまうことがデメリットだと感じています。できれば無料であってほしいのですが、もう一つ上のランクのカードにしないと無理のようです。

女性 | 30代 | 主婦・主夫(パート)

審査:通った

年収:100~200万円

滞納歴:なし

店頭利用やPayPayアプリ経由の支払いでスマホに即時通知が来るので、安心して使えます。

セキュリティの面からか、カードの後ろにクレジットカードの番号や有効期限が書いてないので、確認したい時は不便。

女性 | 30代 | 会社員

審査:通った

年収:401~500万円

滞納歴:なし

普段の買い物ですぐにポイントが貯まり、PayPayアプリで明細を確認できるので家計管理が楽でした。特にYahoo!ショッピングでは還元が大きくお得感がありました。

還元率を上げるためにはPayPayステップの条件を毎月クリアする必要があり、正直面倒に感じました。また、支払い通知が多少遅れるときがあり、不安になることもありました。

男性 | 20代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

PayPay連携で還元率が高く、日常の買い物でもしっかり還元されます。年会費無料でコスパも良く、チャージも簡単で便利です。

ポイント還元の条件がやや厳しく、200円未満の支払いは対象外。スマホ限定の申し込みで、スマホを持っていない人には使いにくいところがある。

男性 | 20代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

PayPayユーザーならポイントが貯まりやすく、日常の買い物やネットショッピングでもお得です。年会費無料で気軽に使えるのも魅力です。

還元率アップには利用回数や金額の条件があり、ハードルが高い。申し込みはスマホ限定で、パソコンからは申し込めないのが不便。

男性 | 30代 | 個人事業主・フリーランス

審査:通った

年収:501~600万円

滞納歴:なし

ヤフオクでの買い物時にポイントが貯まりやすく、ヤフオクをよく利用する自分にはとてもお得でした。

特段このクレジットカードを利用してデメリットを感じたことはありません。そもそもこのクレジットカードが欲しくて申し込みました。

女性 | 30代 | 主婦・主夫(パート)

審査:通った

年収:100~200万円

滞納歴:なし

PayPayと連携しているので、アプリから利用明細や請求額を簡単に確認できるのが便利です。

利用した店舗や金額が、すぐに反映される訳ではないので、アプリ上では確認するのに日数がかかってしまうこと。

女性 | 20代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

年会費無料でPayPayポイントが1%貯まります。PayPayを多用する人にとっては還元率が良いと思います。

Paypayの還元率が良いので作成したがあまり使用しなかった。カードが増えて管理が難しくなったと思う。

女性 | 30代 | 個人事業主・フリーランス

審査:通らなかった

年収:50~100万円

滞納歴:なし

直近3ヵ月のクレカ申込み:0枚

借入金額:0円

【主な落ちた理由】

職業選択を「その他」にしていたことや、27歳で初めて家族カード以外のクレジットカードを申し込んだことが原因だと思います。その後、別のカードを作り、6か月後に再申し込みをした際、職業選択を修正したら通りました。

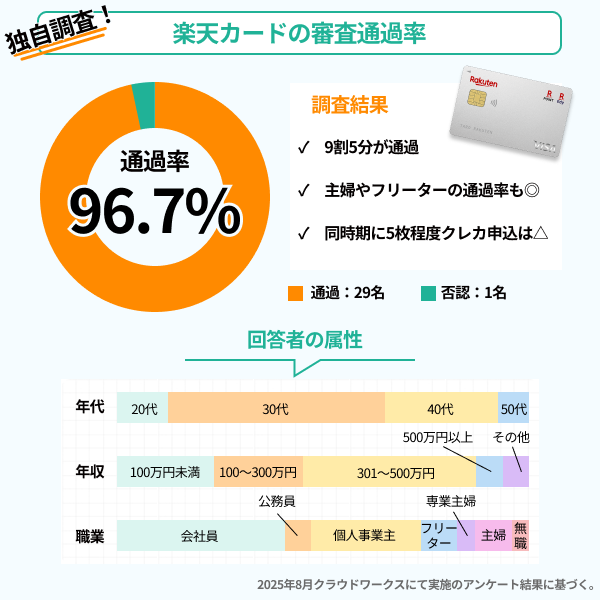

楽天カードの審査通過率

楽天カードの審査通過率は96.7%でした。 30人中29人が審査を通過しており、非常に高い通過率となっています。年代別では30代が半数を占め、次いで40代が3割強と、働き盛り世代での通過実績が目立ちました。

年収別では「301~500万円」が最も多く、全体の4割超を占めていますが、「100万円未満」の層からも通過者が確認されており、幅広い層が審査を通過していることがうかがえます。職業では会社員が約4割を占めつつも、フリーランスやパート、フリーターといった多様な立場の人にもチャンスがある結果となりました。

| 審査結果 | 通過率:96.7% 通った:29人(96.7%) 落ちた人:1人(3.3%) |

|---|---|

| 年代 | 10代:0人(0.0%) 20代:3人(10.0%) 30代:15人(50.0%) 40代:10人(33.3%) 50代:2人(6.7%) |

| 年収 | 100万円未満:7人(23.3%) 100~300万円:6人(20.0%) 301~500万円:13人(43.3%) 500万円以上:2人(6.7%) その他:2人(6.7%) |

| 職業 | 会社員:13人(43.3%) 公務員:1人(3.3%) 個人事業主・フリーランス:8人(26.7%) 契約社員・派遣社員:0人(0.0%) フリーター:3人(10.0%) 学生(アルバイト):0人(0.0%) 専業主婦・主夫:1人(3.3%) 主婦・主夫(パート):3人(10.0%) 無職:1人(3.3%) |

■ 楽天カードの審査に通った人・落ちた人の口コミ

女性 | 30代 | 専業主婦・主夫

審査:通った

年収:50万円未満

滞納歴:なし

当時から楽天経済圏を活用していたので、ポイントが一括で貯まりやすく、ほとんど楽天カードを使っていました。

楽天カードは他のカードと違ってちょっとだけ出すのが恥ずかしいです。楽天という名称もそうだし、誰でも作れるカードなので。

男性 | 30代 | 会社員

審査:通った

年収:401~500万円

滞納歴:なし

キャンペーンが頻繁にあり、ポイントが貯まりやすいです。楽天市場などポイントの使い道も多くて便利です。

デザインがありきたりでダサいので、実店舗で使用するときは少しためらわれる。また、期間限定ポイントは失効する可能性があるため注意が必要。

男性 | 40代 | フリーター

審査:通った

年収:50万円未満

滞納歴:なし

カード発行時に6,000ポイントほどもらえ、さらに普段の買い物でもポイントが貯まりやすい点が魅力です。

リボ払いを選択すると、手数料がかかる。リボ払いの時に、毎月の返済額の上限を低くすると、更に手数料がかかる。

男性 | 20代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

楽天市場での買い物でポイントがすぐ貯まり、年会費無料でコスパが良いです。スマホ決済との連携もスムーズで便利です。

キャンペーンメールが多く通知が煩わしい。公共料金のポイント還元が低く、電話サポートはつながりにくい時がある。

男性 | 40代 | 公務員

審査:通った

年収:701~800万円

滞納歴:なし

楽天ポイントの還元率は高く、楽天関連サービスを使うほど楽天市場での還元率がアップするのがメリットです。

これといって特にデメリットは感じていませんが、あえて言うなら、楽天関係の案内ハガキが頻繁に来るようになりました。

女性 | 30代 | 個人事業主・フリーランス

審査:通った

年収:答えたくない

滞納歴:なし

楽天市場で購入するとポイントが多く付く点と、二枚目のカードを簡単に申請できる点が便利です。

あまりデメリットを感じたことはないけれど、強いて言うならば楽天ポイントを貯めたいためについカードで支払いをしてしまう点かなと思う。

男性 | 30代 | 個人事業主・フリーランス

審査:通った

年収:答えたくない

滞納歴:なし

審査が簡単で迅速にカードが届くので、利用を始めるまでストレスがありません。利用できない場面もなく、利便性が高いです。

ポイント還元率や楽天カード独自のお得な強みが減っている印象があるので、手軽に作れるという以外は大きなメリットが少ない。

女性 | 20代 | フリーター

審査:通った

年収:50~100万円

滞納歴:なし

ポイントが貯まりやすく、会計時の決済もスムーズにできるので便利です。

どのくらい使ったが月の出費が分かりにくいので少し不便には思いました。使い過ぎないようにしようと思いました。

女性 | 30代 | フリーター

審査:通った

年収:50~100万円

滞納歴:なし

還元率が1%と高く、さらに楽天ペイへのチャージと利用で追加のポイントが得られるのでポイ活がはかどります。

ポイント還元率が改悪されることがあり(もともと月額利用に対して1%だったのが、途中で都度1%の計算に変わり)、少し損した気分になった。

男性 | 40代 | 個人事業主・フリーランス

審査:通った

年収:50~100万円

滞納歴:なし

ネット通販をよく利用するので、効率よくポイントが貯まる楽天カードは便利です。

管理がずさんだと、その月どのぐらい使ったか把握できてないときがあって、請求された金額が引き落とされたときにちょっと焦ることがあります。

女性 | 30代 | 主婦・主夫(パート)

審査:通った

年収:100~200万円

滞納歴:なし

審査もスムーズで不愉快な思いをせずにカードを作れました。楽天ブランドの安心感があるのも良いです。

ステータスカードではないので持っていることによる満足感は特にないし、ポイントも貯まりやすいとは言えないのがいまいちです。

男性 | 30代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

年会費無料で還元率が高く、入会キャンペーンで7,000ポイントもらえてお得でした。

限度額が最大でも100万円までなので、あまり高額の買い物を楽天カードを使ってすることができす、不便に感じることがあります。

男性 | 40代 | 個人事業主・フリーランス

審査:通った

年収:601~700万円

滞納歴:なし

楽天サービスを利用することでポイント付与率が高くなり、SPUで楽天市場の倍率もアップするので、楽天経済圏で暮らしている自分には大きなメリットです。

公共料金や税金のポイント付与率が0.2%と、クレジットカードの中ではかなり低めな付与率なのはデメリットだと思います。

女性 | 40代 | 会社員

審査:通った

年収:401~500万円

滞納歴:なし

楽天ポイントは貯まりやすく使いやすいです。楽天サイトだけでなく実店舗でも利用できるのが便利です。

特にデメリットを感じたことはありません。ポイントも他のカードよりも使いやすいし、アプリなどで明細も逐一確認できるので。

男性 | 20代 | 会社員

審査:通らなかった

年収:301~400万円

滞納歴:なし

直近3ヵ月のクレカ申込み:5枚

借入金額:0円

【主な落ちた理由】

信用情報に問題があることに加え、収入が安定していないと判断され、返済能力がないと見なされて申込条件を満たしていなかったからだと思います。

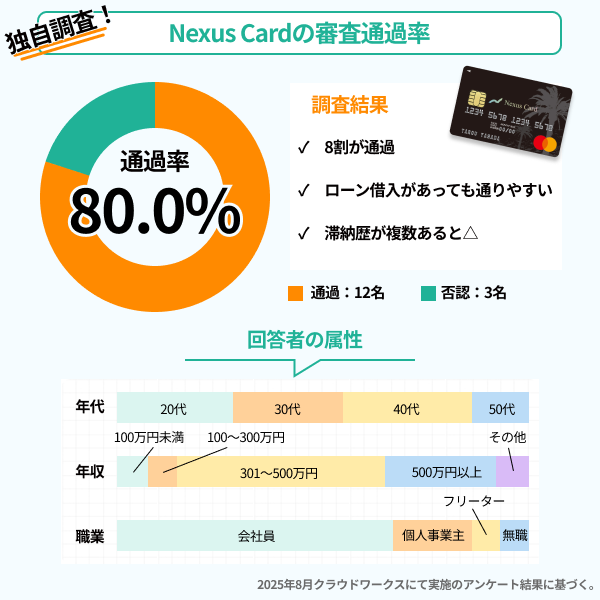

Nexusカードの審査通過率

Nexusカードは15人中12人が審査を通過しており、審査通過率は80.0%でした。他カードに比べるとやや通過率は低めです。年代別では30代と40代が中心で、合わせて全体の6割を占めています。

年収別では「301~500万円」が最も多く、全体の約半数を占めています。また、「500万円以上」の層からも一定の通過が見られる一方で、低年収層の通過率は控えめでした。職業では会社員が3分の2を占め、次いでフリーランスの通過例も見られました。

| 審査結果 | 通過率:80.0% 通った:12人(80.0%) 落ちた人:3人(20.0%) |

|---|---|

| 年代 | 10代:0人(0.0%) 20代:4人(26.7%) 30代:4人(26.7%) 40代:5人(33.3%) 50代:2人(13.3%) |

| 年収 | 100万円未満:1人(6.7%) 100~300万円:1人(6.7%) 301~500万円:7人(46.7%) 500万円以上:4人(26.7%) その他:1人(6.7%) |

| 職業 | 会社員:10人(66.7%) 公務員:0人(0.0%) 個人事業主・フリーランス:3人(20.0%) 契約社員・派遣社員:0人(0.0%) フリーター:1人(6.7%) 学生(アルバイト):0人(0.0%) 専業主婦・主夫:0人(0.0%) 主婦・主夫(パート):0人(0.0%) 無職:1人(6.7%) |

■ Nexusカードの審査に通った人・落ちた人の口コミ

男性 | 20代 | 会社員

審査:通った

年収:50~100万円

滞納歴:なし

利用額に応じてポイントが貯まり、次回の支払いに充てたり商品と交換できるのがとても助かります。

現金と違って手元のお金が減る感覚が薄いことから、衝動買いをしてしまうことがあります。計画的に利用しなければ、想定以上の金額を使って、支払いが困難になります。

男性 | 40代 | 会社員

審査:通った

年収:401~500万円

滞納歴:なし

事前にお金をデポジットしておけるので、使いすぎを防止できる点にメリットを感じました。

550円の発行費用がかかるだけでなく、年会費も有料となっているところがデメリットです。使い勝手が良いだけに、使うにはコストがかかるところが難点です。

男性 | 20代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

デポジット額を自分で設定できるため、計画的に支払いができます。ポイント還元もあり、交換先が豊富なのでお得感がありました。

年会費や発行手数料がかかるのが地味に負担。付帯サービスがほぼなく、旅行やショッピング保険を期待している人には物足りない。

男性 | 40代 | 個人事業主・フリーランス

審査:通った

年収:601~700万円

滞納歴:なし

あらかじめ設定した範囲でだけ利用できるので、使いすぎないように調整できるのがとても良いと思いました。

ポイントやマイルはやはり貯まりにくいなという点や、グレードの低さも致し方がないかなという点はデメリットだと思います。

男性 | 30代 | 会社員

審査:通った

年収:401~500万円

滞納歴:なし

Nexusカードを利用して、ポイント還元や支払いの一元管理ができるのが便利でした。オンライン決済や自動引き落としにも対応しており、日常の支払いがスムーズになりました。

利用限度額を超えないよう注意が必要で、使いすぎると支払いが負担になる点がデメリットでした。また、年会費や遅延時の手数料も発生するため、計画的な管理が求められます。

女性 | 30代 | 会社員

審査:通った

年収:701~800万円

滞納歴:なし

Nexusカードは保証金を預ける形なので簡単に作れ、使いすぎの心配もなく安心。明細も分かりやすく、副業の管理がしやすくなったのが良かったです。

年会費に加えて、カード発行にも手数料がかかることです。最近は無料で作ることができるカードも多いので負担に感じる人も多いかもしれません。

男性 | 40代 | 会社員

審査:通った

年収:答えたくない

滞納歴:なし

デポジット型なのでクレジットカードのように使いすぎる心配がなく、審査にも通りやすいのが魅力です。

ポイント還元率が0.5%しかないことです。また年会費もかかりますので、滞納歴があるなどクレジットカードの審査に通りにくい人以外は、あまりお勧めできないです。

男性 | 20代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

事前に利用枠を自分で決められるので、無駄遣いの心配がなく安心して使えました。審査も通りやすく、初めてでも発行できたのが大きな安心感につながりました。

スマホ決済やタッチ決済に対応していないのが不便でした。また、年会費が発生する割に付帯サービスが少なく、他のカードと比べて特典に物足りなさを感じました。

男性 | 20代 | 会社員

審査:通らなかった

年収:301~400万円

滞納歴:なし

直近3ヵ月のクレカ申込み:5枚

借入金額:0円

【主な落ちた理由】

クレジットカード会社の申込条件を満たしていなかったことと、収入が安定していなかったため支払い能力を疑われたのだと思います。

男性 | 50代 | 無職

審査:通らなかった

年収:0円

滞納歴:クレカ・家賃滞納2回

直近3ヵ月のクレカ申込み:0枚

借入金額:0円

【主な落ちた理由】

現在、無職のため収入に不安があると判定されたのだと思います。貯金は少しあるので支払い能力はあると思いますが、定職に就いていないことが問題なのかもしれません。

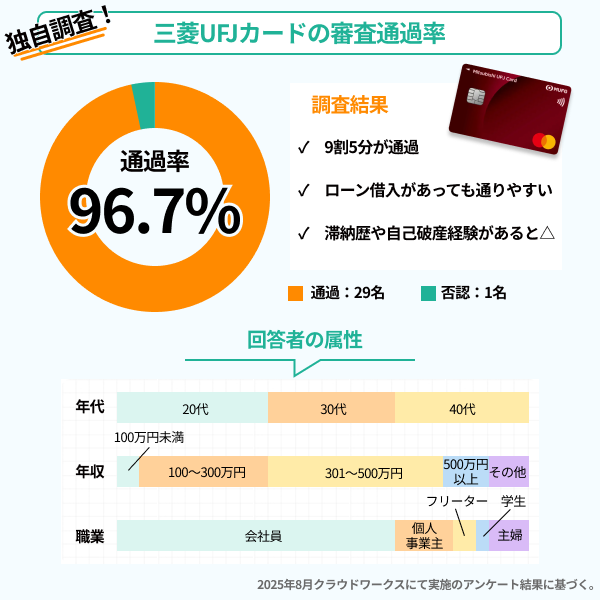

三菱UFJカードの審査通過率

三菱UFJカードの審査通過率は90.0%でした。 30人中27人が審査を通過しており、安定した水準といえます。年代別では20代・30代・40代がほぼ均等に分布しており、幅広い世代で利用されていることがわかります。

年収別では「301~500万円」が4割を占めて最多であり、次いで「100~300万円」が3割強となっています。職業別では会社員が約3分の2を占める一方、フリーランスやパートなど非正規の立場でも通過実績が確認できました。

| 審査結果 | 通過率:90.0% 通った:27人(90.0%) 落ちた人:3人(10.0%) |

|---|---|

| 年代 | 10代:0人(0.0%) 20代:11人(36.7%) 30代:9人(30.0%) 40代:10人(33.3%) 50代:0人(0.0%) |

| 年収 | 100万円未満:1人(3.3%) 100~300万円:10人(33.3%) 301~500万円:12人(40.0%) 500万円以上:4人(13.3%) その他:3人(10.0%) |

| 職業 | 会社員:20人(66.7%) 公務員:0人(0.0%) 個人事業主・フリーランス:4人(13.3%) 契約社員・派遣社員:0人(0.0%) フリーター:2人(6.7%) 学生(アルバイト):1人(3.3%) 専業主婦・主夫:0人(0.0%) 主婦・主夫(パート):3人(10.0%) 無職:0人(0.0%) |

■ 三菱UFJカードの審査に通った人・落ちた人の口コミ

男性 | 40代 | 会社員

審査:通った

年収:401~500万円

滞納歴:なし

セブンイレブンやスシローなど特定店舗で大幅に還元されるのがメリットです。タッチ決済ができるので支払いがスムーズな点も便利です。

特定店舗以外だと通常時のポイント還元率は低めになってしまうところがデメリットです。使う店舗によっては大幅なポイント還元率を受けられないところが難点です。

女性 | 40代 | 主婦・主夫(パート)

審査:通った

年収:100~200万円

滞納歴:なし

ネットで買い物をするとき、クレジットカードがないと不便なので、生活全般でメリットを感じています。

締め日、引き落とし日がバラバラで、なかなかいつ何を買ったか把握できない。いつも何の支払いか覚えていないまま引き落とされるので、不正があっても気づかないと思います。

男性 | 40代 | 個人事業主・フリーランス

審査:通った

年収:401~500万円

滞納歴:なし

三菱UFJ銀行の口座と連携しており、アプリで利用明細をスムーズに確認できるのが便利です。

ポイント還元率が他のカードに比べて少し物足りないと感じることがあります。普段の買い物で効率よくポイントを貯めたい人には、あまり向いていないかもしれません。

女性 | 40代 | フリーター

審査:通った

年収:100~200万円

滞納歴:なし

年会費が永年無料で、普段使いしやすいです。コンビニやスーパーでポイント還元率がアップするのも魅力です。

ポイントアップするけれど、特定の店舗での利用のみです。あとはデザインがシンプルすぎるから、出すときに恥ずかしい。

男性 | 40代 | 会社員

審査:通った

年収:701~800万円

滞納歴:なし

大手金融機関発行という安心感とプレミアム感があります。ゴールドカードを利用していますが、一定額以上の利用で年会費が実質無料になるので満足です。

デメリットは感じていません。他のクレジットカードと比較してポイント付与率では劣る部分が多いものの、カード自体のプレミアム感を重視して選んだので、不満はありません。

男性 | 40代 | 会社員

審査:通った

年収:501~600万円

滞納歴:なし

現金が足りないときにカード払いできて助かりました。ポイントも貯まるのでメリットがあります。

何でもカードで買い物をしてしまいいくら使ったのか管理ができなかったときに少し請求額が高かったときがありました。

女性 | 30代 | 会社員

審査:通った

年収:401~500万円

滞納歴:なし

メガバンク発行なので安心感があります。ETCカードも年会費無料で使えるのが便利です。

海外旅行に行くには最低限の補償とサービスしかないのであんまり使えない。あくまでも、普段遣いにするならないいと思う。

男性 | 30代 | 個人事業主・フリーランス

審査:通った

年収:301~400万円

滞納歴:なし

エントリーは必要ですが、よく利用する店舗で還元率が高いのは便利です。多くのポイントを獲得できます。

あまり利用可能枠を設けてくれない印象です。収入に余裕があったものの、得られた枠が30万円しかなかったので不便に感じました。

女性 | 20代 | 主婦・主夫(パート)

審査:通った

年収:わからない

滞納歴:なし

特に大きなメリットは感じませんが、カードのデザインは良いです。番号が凹凸なしで財布がかさばらない点も気に入っています。

メインカードとして毎月使用していても、ほとんどポイントが貯まらないこと。他にも何枚かクレジットカードを持っていたため、三菱UFJカードを使う利点がなくすぐに利用をやめてしまった。

男性 | 30代 | 会社員

審査:通らなかった

年収:401~500万円

滞納歴:クレカ・ローン滞納3回

直近3ヵ月のクレカ申込み:1枚

借入金額:答えたくない

【主な落ちた理由】

今の仕事の前に事業に失敗して債務整理を行ったことが原因だと思います。信用回復までの年月が足りていないのだと考えます。

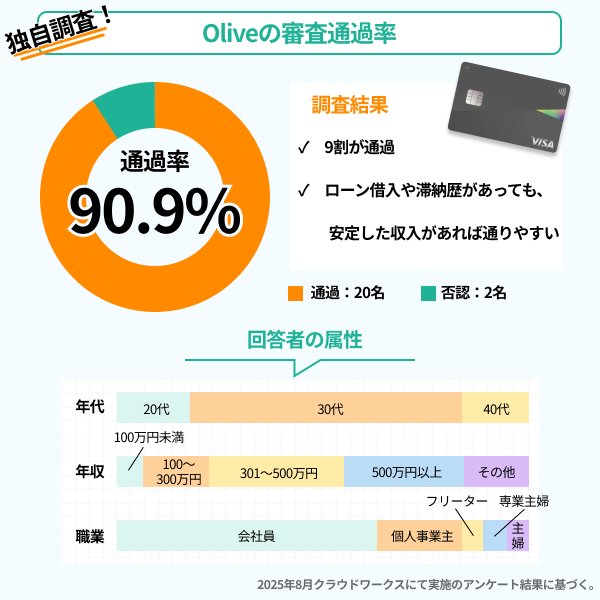

Oliveの審査通過率

Oliveの審査通過率は90.9%でした。 22人中20人が審査を通過しており、高い水準を維持しています。年代別では30代が全体の6割以上を占めており、働き盛り世代での支持が強いことがわかります。

年収別では「301~500万円」が最も多く、全体の3分の1超を占めています。また、500万円以上の高年収層や「その他(副収入や不明回答など)」からの通過例もあり、幅広い層に門戸が開かれている印象です。職業別では会社員が約6割を占めつつ、フリーランスの通過例も目立っています。

| 審査結果 | 通過率:90.9% 通った:20人(90.9%) 落ちた人:2人(9.1%) |

|---|---|

| 年代 | 10代:0人(0.0%) 20代:4人(18.2%) 30代:14人(63.6%) 40代:4人(18.2%) 50代:0人(0.0%) |

| 年収 | 100万円未満:1人(4.5%) 100~300万円:4人(18.2%) 301~500万円:8人(36.4%) 500万円以上:5人(22.7%) その他:4人(18.2%) |

| 職業 | 会社員:14人(63.6%) 公務員:0人(0.0%) 個人事業主・フリーランス:5人(22.7%) 契約社員・派遣社員:0人(0.0%) フリーター:1人(4.5%) 学生(アルバイト):0人(0.0%) 専業主婦・主夫:1人(4.5%) 主婦・主夫(パート):1人(4.5%) 無職:0人(0.0%) |

■ Oliveの審査に通った人・落ちた人の口コミ

女性 | 30代 | 会社員

審査:通った

年収:601~700万円

滞納歴:なし

銀行口座と一体になっていて、アプリで残高や利用状況を一目で確認できるのが便利でした。特にイオンや提携店舗でのポイント還元率が高く、普段の買い物でも効率よく貯まります。

キャンペーンや特典は多いのですが、仕組みが少し複雑で条件を理解しにくい部分がありました。せっかくの還元を活用しきれず損をしたと感じることもあります。

男性 | 40代 | 会社員

審査:通った

年収:答えたくない

滞納歴:なし

条件次第で最大20%還元されるところが大きな魅力です。キャッシュカードと一体型である点も便利でした。

引き落とし口座が、三井住友銀行のOliveアカウントのみしか使えないことです。私のようにクレジットカードを多数保有している人は、複数の口座から引き落とされることになり、管理が難しくなります。

男性 | 40代 | 会社員

審査:通った

年収:801~900万円

滞納歴:家賃滞納3回

キャンペーン利用で大量のVポイントを獲得できたり、よく利用する店舗での還元率が高い点に満足しています。

強いて言えば、申込時に三井住友銀行に口座開設する必要があること、既存口座を活用するとメリットが少なくなります。

女性 | 30代 | フリーター

審査:通った

年収:201~300万円

滞納歴:なし

特定のコンビニや飲食店でタッチ決済すると還元率が高くなります。銀行アプリで引き落とし日や金額をすぐ確認できるので金銭管理がしやすいです。

特定店舗以外でのポイント還元率が低いので、正直普段の使い途があまりないこと。また、アプリや会員番号の連携が多すぎて却ってややこしかったり、万一連携システム上のどこかで事故が発生した際のセキュリティがやや心配だと感じる。

女性 | 20代 | 個人事業主・フリーランス

審査:通った

年収:100~200万円

滞納歴:なし

ナンバーレス仕様で安心して使え、専用アプリで銀行残高と一緒に管理できるのが便利です。

デメリットは、一度パスワードなどを忘れてしまうとクレジットカードのアプリにログインするのにけっこう時間がかかるところです。

男性 | 30代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

三井住友銀行の口座と連動しており、複数の機能を1枚で済ませられるので財布がかさばらず便利です。

同じカード内にデビットモードもありますが、クレジットモードがある以上はほとんど使うことは無く、意味がありません。また他に複数VISAカードも持っているので、VISAに限定されているのは選択肢の幅が狭いと感じました。

女性 | 30代 | 会社員

審査:通った

年収:401~500万円

滞納歴:なし

銀行口座やアプリと一体になっているので、支出管理がしやすく、利用明細もすぐ確認できます。ポイント還元の反映も早く、得をしている実感があります。

デメリットとしては、アプリ連携が便利な反面、最初の設定が少し複雑で時間がかかったことです。また、特典やポイントのルールが細かく、きちんと理解して使わないと十分にメリットを享受できないと感じる場面もありました。

女性 | 40代 | 会社員

審査:通った

年収:801~900万円

滞納歴:なし

住宅ローン契約時に勧められて作っただけで、正直大きなメリットは感じませんでした。

カードが増えていくと管理しづらいので、使わないカード類にまとめることにしました。更新はしないと思います。

男性 | 20代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

1枚でキャッシュ、クレジット、デビット、ポイント払いに対応でき、利便性がとても高いと感じます。

ポイント還元率は高くなく、国際ブランドもvisaのみなので他ブランドを使っていたらとても使いにくいなと感じた点。

男性 | 20代 | 会社員

審査:通らなかった

年収:301~400万円

滞納歴:ローン滞納1回

直近3ヵ月のクレカ申込み:0枚

借入金額:51~100万円

【主な落ちた理由】

カードローンの滞納が大きな要因だと思います。催促の電話に気づかず放置したことが原因でブラックリストに入ったのだと思います。

JCB カード Wの審査通過率

JCB カード Wの審査通過率は93.8%でした。 16人中15人が審査を通過しており、高い通過率を示しています。年代別では30代・40代が中心で、全体の7割超を占めている点が特徴的です。

年収別では「301~500万円」が最も多く、4割以上を占めています。さらに「100~300万円」の層からも一定の通過が見られるなど、比較的幅広い年収層に対応している結果となりました。職業別では会社員が8割を占め、安定した雇用形態での通過が目立ちます。

| 審査結果 | 通過率:93.8% 通った:15人(93.8%) 落ちた人:1人(6.3%) |

|---|---|

| 年代 | 10代:0人(0.0%) 20代:4人(25.0%) 30代:5人(31.3%) 40代:7人(43.8%) 50代:0人(0.0%) |

| 年収 | 100万円未満:0人(0.0%) 100~300万円:5人(31.3%) 301~500万円:7人(43.8%) 500万円以上:3人(18.8%) その他:1人(6.3%) |

| 職業 | 会社員:13人(81.3%) 公務員:0人(0.0%) 個人事業主・フリーランス:1人(6.3%) 契約社員・派遣社員:0人(0.0%) フリーター:1人(6.3%) 学生(アルバイト):0人(0.0%) 専業主婦・主夫:0人(0.0%) 主婦・主夫(パート):1人(6.3%) 無職:0人(0.0%) |

■ JCB カード Wの審査に通った人・落ちた人の口コミ

女性 | 20代 | 会社員

審査:通らなかった

年収:301~400万円

滞納歴:クレカ・家賃・ローン滞納3回

直近3ヵ月のクレカ申込み:4枚

借入金額:201~500万円

【主な落ちた理由:延滞歴】

過去に数回、毎月の返済が2か月ほど遅延したことがあり、督促の電話やメールが頻繁に来るなど、いわゆるブラック扱いと認定されたのだと思います。

男性 | 40代 | 会社員

審査:通った

年収:答えたくない

滞納歴:なし

ポイント還元率がすぐれていることです。特にスターバックスに行く人は、10.5%ものポイントを還元してくれます。

強いてあげるなら、39歳までしか申し込めないことです。40歳以上になると審査が通らないらしいので、早めの作成をお勧めします。

男性 | 40代 | 個人事業主・フリーランス

審査:通った

年収:401~500万円

滞納歴:なし

ポイント還元率が高いのが一番のメリットだと感じています。特にAmazonでの買い物が多いので、ポイントが貯まりやすいのは非常に助かります。

JCBカードなので、海外では使えない場所がたまにあります。出張などで海外に行く機会もあるため、海外利用をメインで考えている人には少し不便かもしれません。

女性 | 20代 | 会社員

審査:通った

年収:201~300万円

滞納歴:なし

年間費が永年無料で還元率が基本1%で、amazon等の対象店舗は高還元にもなるのでポイントが貯まりやすいことです。

Suica等へのチャージは還元がなく、公共料金や税金も対象外になるので支払いには全く不向きであることです。

女性 | 30代 | 会社員

審査:通った

年収:301~400万円

滞納歴:なし

更新を続ける限り、ポイント還元率がずっと2倍で、スタバやコンビニで使うとポイントが貯まりやすいため、現金払いから切り替えると年間で意外と多く貯まる。年会費無料なのに、海外旅行保険が付帯するのもよかった。

JCBブランドだと海外では使えないところも多く、メインカードとして使うには不安が残るところ。提携店をあまり利用しないと、ポイント還元率はあまり高いと感じないこと。

女性 | 40代 | 主婦・主夫(パート)

審査:通った

年収:100~200万円

滞納歴:なし

年会費が無料なのと、Amazon、セブンイレブン、スタバでの還元率が高い。どれもよく使うお店なので、還元率が高いのはかなり嬉しい。

ポイントが永久ではなく有効期限があること。。まとめて高いものの支払いに使いたかったが、有効期限切れが怖くてちょこちょこ使うのであまり貯まらない。

女性 | 30代 | 会社員

審査:通った

年収:601~700万円

滞納歴:なし

JCBカードWは年会費が永年無料で、基本ポイントが常に2倍になるのが大きな魅力でした。Amazonやセブンイレブンなどの提携店でさらに還元率が上がるので、日常的に使うお店で自然とポイントが貯まっていくのが良いです。

ポイントの有効期限が2年間と少し短めなので、計画的に利用しないと失効してしまうのが少し気になりました。

女性 | 30代 | 会社員

審査:通った

年収:401~500万円

滞納歴:なし

都度ATMでお金をおろす手間がなくなったこと、大きい買い物の際に万札を持ち運ぶリスクがなくなったこと

明細を確認しないと残高の管理がしにくいこと、明細の反映に時間がからかること、紛失や不正利用の不安があること

男性 | 30代 | フリーター

審査:通った

年収:100~200万円

滞納歴:なし

インターネット決済などで即時にお買い物ができることが一番のメリットかなと思います。Amazonなどで代金引換で取引していたものがカードの番号を登録しておくだけで簡単に決済ができるのが楽です。

男性 | 20代 | 会社員

審査:通った

年収:401~500万円

滞納歴:なし

カード利用額によるポイントが貯まります。次回の支払いに充てながら、商品と交換できるのが非常に助かります。

現金と違って手元のお金が減る感覚が薄いことから、衝動買いをしてしまうことがあります。計画的に利用しなければ、想定以上の金額を使って、支払いが困難になります。

その他 | 30代 | 会社員

審査:通った

年収:201~300万円

滞納歴:なし

日々の支払いがスムーズになり、現金のやり取りが不要になった点が大きいです。利用実績に応じて貯まるポイントを航空会社のマイルに交換し、旅行費用を節約できるのが最大の魅力です。また、付帯する空港ラウンジサービスや旅行傷害保険も重宝しており、単なる決済手段以上の価値を感じています。

年会費がかかるカードなので、付帯サービスを使いこなさないと損をしてしまう可能性がある点です。また、現金と違って支出している感覚が薄れがちなので、意識して利用明細を確認しないと、想定以上に使いすぎてしまうリスクがあります。セキュリティ面での不正利用の心配も常に頭の片隅にあります。

女性 | 40代 | 会社員

審査:通った

年収:501~600万円

滞納歴:なし

Amazonでポイントがつくこと。Amazonヘビーユーザーなので支払いをまとめてJCBにするとあっという間にいい金額分貯まるのでおすすめです。

デメリットに感じていることは特にないですが、強いてあげればAmazonのポイント以外特にメリットは感じていないかとかまあしれないですね。