住宅ローン控除は、住宅ローンを利用してマイホームを購入した際に活用できる減税措置である。住宅ローンの年末残高の一定割合が税額控除となる、非常に魅力的な制度と言える。

原則として、所得税からの税額控となるが、中には控除可能額が控除前の所得税額を上回り、控除しきれないケースもあろう。そうした場合、控除しきれなかった分は個人住民税から税額控除する事が可能である。年間の控除額をより広く活用できる制度であるが、その手続き方法や注意点について説明していこう。

詳細はこちら

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

■SNS・HP等リンク

詳細はこちら

1960年東京都生まれ。アネシスプランニング株式会社代表取締役・ 住宅ローンアドバイザー大手ハウスメーカーに勤務した後、2006年にアネシスプランニング株式会社を設立。

住宅の建築や不動産購入・売却などのあらゆる場面において、お客様を主体とする中立的なアドバイスおよびサポートを行い、これまでに2000件以上の相談を受けている。

東洋経済オンライン、ZUU online、スマイスター、楽待などのWEBメディアに住宅、ローン、不動産投資についてのコラム等を多数寄稿。著書に『不動産投資は出口戦略が9割』『学校では教えてくれない! 一生役立つ「お金と住まい」の話』(クロスメディア・パブリッシング)がある。

■保有資格

・地盤インスペクター

・モーゲージプランナー

・ライフ・コンサルタント

・損害保険募集人

・住宅ローンアドバイザー

・相続診断士

■SNS・HP等リンク

住宅ローン控除は所得税からの税額控除が原則

- 住宅ローンを利用してマイホームを購入した際に活用できる減税措置

- 各年の控除限度額は40万円

- 原則所得税からの税額控除

- 借り換えたほうがお得になるケースが多い

住宅ローン控除とは、住宅借入金等特別控除と呼ばれる制度の通称であり、マイホームをローンで購入した場合に、その年末残高の一定割合に相当する金額が所得税から控除される制度である。

2021年までに住宅を購入して新たに適用を申請する場合、10年間、毎年の年末時点でのローン残高の1%が控除される事となる。各年の控除限度額は40万円(認定長期優良住宅等の場合は50万円)となっており、原則として所得税から税額控除される事となる。

>>出典:国土交通省:住宅ローン減税制度の概要

借り換えたほうがお得になるケースが多い

借り換えによって得られる一番大きなメリットは、住宅ローンの返済額を減らすことができるということです。

住宅ローンの残高や残りの返済期間にもよりますが、今よりも低い金利の住宅ローンに借り換えることができれば、グッと住宅ローンの返済額を減らせる可能性があります。

上記の表からもわかるように、月々約9千円の節約を行うことができます。

つまり、借り換えを行うことで年間で約11万円、 10年間で約110万円費用を抑えることが出来ます

住宅ローンの借り換えは複数申し込みが当たり前

- 最低金利でなく、実際の金利がわかる

- 比較して、条件が良いローンを選べる

- 他社の条件を提示して交渉することで、

金利が安くなるケースがある

変動金利おすすめランキング

※2024年9月現在

※日本マーケティングリサーチ機構が2020年2月18日~2020年3月17日に全国の男女にインターネットで行ったアンケート調査の結果。銀行売上上位9社と比較。回答人数は406名。

※ソニー銀行の記載金利をご利用するためには、自己資金1割以上の負担が必要

※1 適用金利は、記事作成時点の適用金利であり、金利情勢等により毎月見直されます。

固定金利おすすめランキング

※2024年9月現在

※日本マーケティングリサーチ機構が2020年2月18日~2020年3月17日に全国の男女にインターネットで行ったアンケート調査の結果。銀行売上上位9社と比較。回答人数は406名。

※ソニー銀行の記載金利をご利用するためには、自己資金1割以上の負担が必要

※1 適用金利は、記事作成時点の適用金利であり、金利情勢等により毎月見直されます。

フラット35おすすめランキング

※2024年9月現在

※日本マーケティングリサーチ機構が2020年2月18日~2020年3月17日に全国の男女にインターネットで行ったアンケート調査の結果。銀行売上上位9社と比較。回答人数は406名。

※ソニー銀行の記載金利をご利用するためには、自己資金1割以上の負担が必要

※1 適用金利は、記事作成時点の適用金利であり、金利情勢等により毎月見直されます。

住宅ローンの借り換えを複数申し込むメリットは?

- 他社の住宅ローン商品を比較検討できる

- 比較して、条件が良いローンを選べる

「住宅ローンの借り換えを手数料を含め、しっかり検討したい」と言った理由から、複数の住宅ローンの仮審査に申し込みを考えている人も多いでしょう。

そんな人におすすめなのがモゲチェックです。

モゲチェックは、一度の申し込みで、どの金融機関であれば住宅ローンを減らすことができるかがわかります。

また申し込みはwebで5分で完結し、登録や手数料など費用が一切かかりません。

年収800万円でも所得税額は40万円以下?

所得税額が40万円を超える人とは、どのような人であろうか。モデルケースを一つ提示しよう。

Aさんは35歳の会社員であり、額面年収800万円、専業主婦の妻と6歳になる子どもが1人いるとする。社会保険料は年額で115万円を納めている。所得税の計算を行う場合、各種控除額を計算し、所得税の課税所得を算出する必要がある。Aさんの控除額は次のようになる。

基礎控除……38万円(全ての納税者一律)

給与所得控除……200万円(660万円超1,000万円以下の場合、収入金額×10%+120万円)

社会保険料控除……115万円(支払った社会保険料)

配偶者控除……38万円(配偶者の年間所得が0円と仮定)

Aさんの所得税の控除額は合計で391万円となっており、所得税の課税所得は409万円と計算できる。

所得税は累進課税となるが、330万円超695万円以下の場合、20%の税率が適用され42万7,500円の控除額が与えられる。Aさんのケースに当てはめて計算すると、所得税額は次のように計算される。

409万円×20%-42万7,500円=39万500円

このように額面年収が800万円であっても、所得税額は40万円に満たないケースもある。所得税額は世帯構成や社会保険料の支払金額等、各個人の状況によって大きく変わる為、額面年収が800万円以下の場合でも所得税額が40万円を越えるケースもあろう。一方で、今回のモデルケースでは計算を簡素化する為に、生命保険料控除や医療費控除等は考慮しておらず、額面年収が800万円を超えていても、所得税額が40万円以下となるケースもあり得る。

所得税で控除しきれない分は個人住民税から控除

さて、所得税についての説明を行ってきたが、住宅ローン控除の話に戻ろう。仮にモデルケースのAさんに年末時点で4,000万円を越える住宅ローン残高がある場合、所得税から40万円の税額控除を受ける事が可能である。

ただ、Aさんの所得税額は39万500円であり、9,500円は所得税から控除しきれない事となる。その場合に、控除しきれなった9,500円は個人住民税から控除が行われる。

住宅ローン控除は所得税からの税額控除が原則であると説明してきたが、厳しい経済状況下において個人の住宅購入を活性化させる為、住宅ローン控除における負担軽減の実効性をより高める必要があった。そこで、「平成21年度税制改正」によって定められたのが、所得税で控除しきれなかった税額控除分を個人住民税へスライドさせる税制である。所得税に加え、住民税からも税額控除される事により、住宅ローン控除の税額控除額をより有効に活用できるようになった。

>>出典:国土交通省:住宅ローン減税制度の概要

年間最大40万円の税額控除は魅力的だが……

一般住宅を購入し、年末時点での住宅ローン残高が4,000万円以上ある場合、その年には40万円の税額控除を受ける事が可能である。年間40万円の税額控除と聞けば、非常に魅力的に感じるが、一度冷静に計算をしてみる必要がある。

住宅ローン控除による税額控除は原則として所得税からの税額控除である。自身の所得税額を計算してみると、実は40万円に満たない人も多いのではないだろうか。

借り換えた方が出費を抑える事ができる可能性も

住宅ローンの残高や残りの返済期間にもよるが、今よりも低い金利の住宅ローンに借り換えることができれば、住宅ローン控除より、住宅ローンの返済額を減らせる可能性がある。

例えば、借入金額が2000万円、金利が1.5%、返済期間20年で、月々の支払いは96,509円の家庭が、年金利0.750%の金利に変更した場合、年間で約8万5千円の減額になる。つまり20年間で170万円金額を減らすことが出来る。

個人住民税からの控除を受ける場合、特別な手続きは不要

住宅ローン控除で所得税から控除しきれなかった金額があり、個人住民税からの控除を受けたい場合はどのような手続きを踏めば良いのだろうか。

個人住民税からの税額控除を受ける場合、特別な手続きは不要である。基本的に、所得税で控除しきれない金額があれば、自動的に個人住民税からの控除が行われる。

これは、個人住民税の税額を計算し、徴収する市区町村が、税務署や勤務先から住宅ローン控除を受ける人の申告情報を受け取っている為である。確定申告や源泉徴収の記録を市区町村も把握する事により、特別な手続き無しに、個人住民税からの控除が行われる。

もちろん、そもそもの住宅ローン控除に必要な確定申告や年末調整の手続きが必要な事は言うまでも無いが、その他の特別な手続き無しに、住宅ローン控除の控除額を個人住民税にまで適用できる。

>>出典:国税庁:住宅借入金等特別控除について

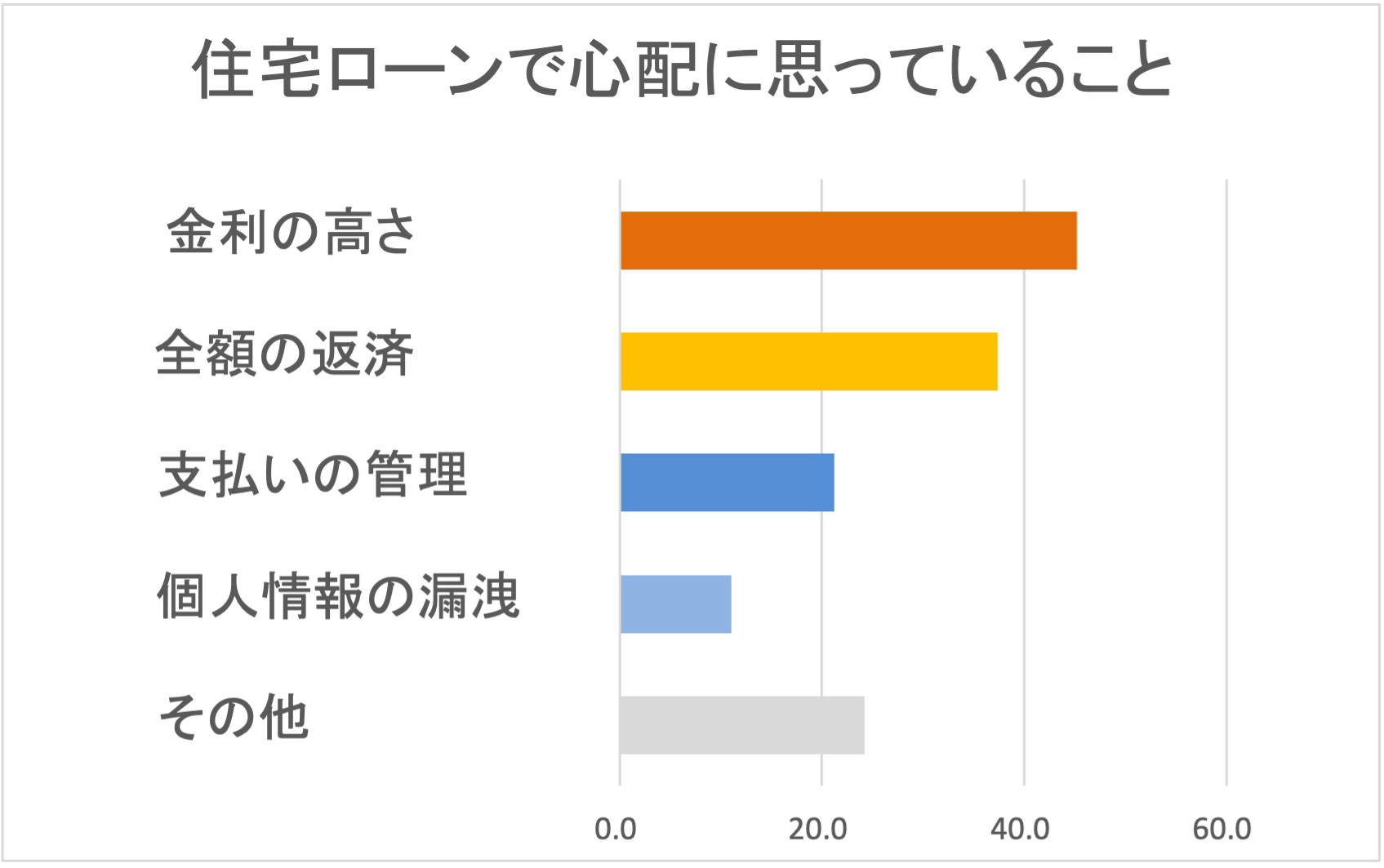

また下の表は、株式会社ZUUが2021年4月に住宅ローンの経験者500人に行った調査です。 (調査会社:クロスマーケティング)。

控除残額全てが個人住民税からの控除に適用されるわけではない?

住宅ローン控除における個人住民税からの税額控除であるが、個人住民税からの控除額には制限がある点には注意したい。

住宅ローン控除の対象となるマイホームへの居住年が2014年4月から2021年12月の場合、個人住民税からの控除額は次のいずれか少ない方の金額となる。

・住宅ローン控除の控除可能額の内、所得税から控除しきれなかった金額

・所得税の課税所得金額の7%(上限13万6500円)

つまり、これから2021年末までにマイホームを購入して居住する場合、個人住民税からの控除額は最大で13万6,500円となる。所得税から控除しきれなかった金額が13万6,500円を超える場合、超えた分の金額は控除される事無く手続きが終了してしまう。

また、2009年1月から2014年3月までの間にマイホームを購入して居住している場合には、個人住民税からの控除額は次のいずれか少ない方となる。

・住宅ローン控除の控除可能額の内、所得税から控除しきれなかった金額

・所得税の課税所得金額の5%(上限9万7,500円)

購入したマイホームに居住するタイミングによって、個人住民税からの控除額が異なってくる。なお、これから2021年末までにマイホームを購入する場合でも、消費税が8%か10%以外の税率となる場合には、2009年1月から2014年3月までに居住を開始した場合と同額の控除額となる。

住宅ローン控除における個人住民税からの税額控除においては、控除限度額がある事を忘れてはならない。

税額控除は翌年の個人住民税に反映

住宅ローン控除による所得税からの税額控除は確定申告や年末調整の対象年に支払うべき所得税から控除が行われる。確定申告によって所得税を納める場合には、税額控除を考慮した上で計算された所得税額を納付すれば良い。また、会社員で源泉徴収されている場合には、確定申告や年末調整によって、既に支払った所得税から控除額分が還付される事となる。

一方で、個人住民税からの税額控除がある場合には、翌年の個人住民税額への反映となることを理解しておきたい。個人住民税からの税額控除では、既に支払った個人住民税の還付ではなく、翌年の住民税額の減額という形で控除が行われる。

先程説明したように、個人住民税からの税額控除は特別な手続き無しで行われる。個人住民税からの税額控除がある場合、毎年5~6月にかけて発行される「住民税決定通知書」に控除額が反映されているかの確認を行う必要がある。「住民税決定通知書」は会社員の場合には勤務先から手渡され、個人事業主等の場合には自宅に送付される。各自治体によって名称は異なるが、住民税額の通知書を確認するという事を覚えておきたい。

また、確定申告等の手続きが遅れ、個人住民税額の決定までに住宅ローン控除の申請が間に合わない場合、個人住民税からの税額控除は受けられない可能性がある。住宅ローン控除の申請手続きは必ず期限内に行うようにしたい。

個人住民税に関する窓口は市区町村役場の税務課に

住宅ローン控除における個人住民税からの税額控除であるが、不明点等を相談する窓口にも注意が必要だ。

所得税は国税であり、国税庁が所管している。一方で、個人住民税は地方税で、その所管は総務省となる。つまり所管省庁が異なる為、その問い合わせ窓口も異なるということだ。住宅ローン控除は国税と地方税をまたいだ制度設計となっており、相談や問い合わせの際にはその内容を確認し、適切な窓口を選択する必要がある。

住宅ローン控除は国税である所得税からの税額控除が原則であるが、特例措置として、控除しきれなかった金額に個人住民税からの控除が認められている。住宅ローン控除の一般的な質問や所得税からの税額控除に関する問い合わせは税務署へ、個人住民税からの税額控除に関しては居住地の市区町村役場の税務課に問い合わせよう。

住宅ローン控除は一般住宅の最大控除額が40万円であり、積極的に活用したい制度である。一方で、所得税額が控除可能額を下回るという人も多くいるだろう。個人住民税からの税額控除は住宅ローン控除の効果をより高める事のできる特例制度となっている。自身の住宅ローン控除における控除可能額と所得税額や住民税額を把握し、控除額を余す事無く活用できる方法を探るべきだろう。(ZUU online編集部)

住宅ローン控除に関するよくある質問

ここでは住宅ローン控除に関するよくある質問をQ&Aにしましたので、ご参考にしてみてください。

- Q1.住宅ローン控除とは?

- 住宅ローン控除とは、住宅ローンを借入れて住宅を取得する場合に、取得者の金利負担の軽減を図るための制度です。毎年末の住宅ローン残高又は住宅の取得対価のうちいずれか少ない方の金額の1%が10年間に渡り所得税の額から控除されます。

>>借り換えランキングを見る - Q2.住宅ローン控除の適用を受ける方法とは?

- 住宅ローン控除の適用を受けるためには、次章で説明する要件を満たしたうえで、取得・入居1年目は確定申告、2年目以降は年末調整を行い、申請しなければなりません。

>>借り換えランキングを見る - Q3.住宅ローン控除の計算方法とは?

- 住宅ローン控除額は、居住開始時期や購入形態、住宅性能の違いによって金額が変わりるため、一概に 定義することはできません。

>>借り換えランキングを見る

調査概要

| 調査目的 | 住宅ローンのご利用経験のある方への満足度に関する調査 |

|---|---|

| 調査対象 | 住宅ローンのご利用経験者 |

| 調査方法 | クロス・マーケティング |

| 調査対象者数 | 500名 |

| 調査実施期間 | 2021年4月 |

| 調査対象地域 | 日本国内 |

| 母集団 | 住宅ローン利用経験者、20歳~69歳の男女500名 |

「通期引下げプラン」と「当初引下げプラン」の2種類が用意されています。通期引下げを選択すると、全期間において基準金利から所定の金利幅が引き下げられます。当初引下げの場合は、借り入れから5年後もしくは固定金利プランに変更するまでの期間の引き下げ幅が通期引下げよりも優遇されます。変動金利で借り入れた後も、固定金利プランへの変更が可能となっています。