住宅ローンの審査は、申し込み先によって難易度が変わるといわれます。ある人にとっては審査が甘くとも、別のある人にとっては審査が厳しい、ということがあるようです。AさんとBさんが同じ銀行の住宅ローン審査を受けたとして、2人の年収は同額なのにAさんは審査に通って、Bさんは審査に落ちる、という場合もあるのです。

住宅ローンの審査が不安になる大きな理由として、審査基準がわからないからという点が挙げられます。審査基準の目安を把握したり、審査が易しい住宅ローンに申し込んだりすることで、こうした不安を軽減させることが期待できるでしょう。

今回は、住宅ローンの一般的な審査基準や、審査が甘いといわれる住宅ローンをご紹介します。また、住宅ローンをスムーズに利用したい方におすすめの、比較的審査がスピーディなネット銀行についても見ていきましょう。

詳細はこちら

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

■SNS・HP等リンク

詳細はこちら

1960年東京都生まれ。アネシスプランニング株式会社代表取締役・ 住宅ローンアドバイザー大手ハウスメーカーに勤務した後、2006年にアネシスプランニング株式会社を設立。

住宅の建築や不動産購入・売却などのあらゆる場面において、お客様を主体とする中立的なアドバイスおよびサポートを行い、これまでに2000件以上の相談を受けている。

東洋経済オンライン、ZUU online、スマイスター、楽待などのWEBメディアに住宅、ローン、不動産投資についてのコラム等を多数寄稿。著書に『不動産投資は出口戦略が9割』『学校では教えてくれない! 一生役立つ「お金と住まい」の話』(クロスメディア・パブリッシング)がある。

■保有資格

・地盤インスペクター

・モーゲージプランナー

・ライフ・コンサルタント

・損害保険募集人

・住宅ローンアドバイザー

・相続診断士

■SNS・HP等リンク

住宅ローン審査は銀行の審査基準をもとに、通過率を調べてから申し込もう!

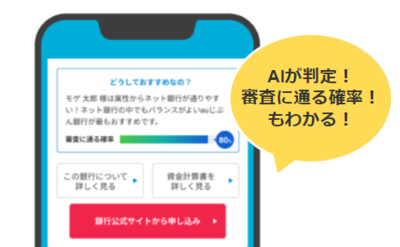

住宅ローンの審査が不安な方は、 銀行の審査基準をもとに通りやすい銀行を提案してくれる「モゲチェック」がおすすめです。

モゲチェックで、年齢、年収、職種など12項目のユーザー情報を入力し登録を完了させると、「融資承認確率(≒審査通過率)」付きの住宅ローンランキングが瞬時に表示されます。

モゲチェックでできること

- 審査基準をもとにおすすめ銀行を提案してもらえる

- 銀行の審査に通る確率がわかる

- 特別金利が使える銀行を探せる

審査基準からぴったりの銀行がわかったら、そのまま仮審査を受けられます。 家が決まっていない方でも、受けられるのでぜひお早めにチェックしてください。

住宅ローン審査の不安は複数申し込めば解消できる!

住宅ローンの審査が不安に感じるのは、どうしてもその住宅ローンを利用したいという思いがあるからとも考えられます。

しかし、借り入れ後に無理なく返済できる、本当に自分に合った住宅ローンを選ぶためには、選択肢をひとつに絞らず、複数の住宅ローンに申し込んだ上で比較検討することが大切です。

複数の商品を一括で比較して最適な住宅ローンを見つけたい方には住宅ローンのポータルサイト「モゲチェック」がおすすめです。モゲチェックなら、銀行の住宅ローン審査に通る確率や金利を比較して、より自分にぴったりの住宅ローンを選べます。

通過率が高くライフスタイルに合う住宅ローンをお探しの方は一度、モゲチェックを確認しましょう。

住宅ローンの審査が不安な理由

住宅ローンの審査が不安な理由としては、冒頭でも触れたように審査基準がわからないから、ということが挙げられます。ほかにも、審査が不安な理由を明確にすることで通過するための対策を取りやすくなるため、ここで確認しておきましょう。

住宅ローンの審査基準や審査が甘い住宅ローンについて詳しくはこちら

審査基準がわからないから

住宅ローンの審査が不安な理由のひとつに、「審査基準が不明瞭である」という点が挙げられます。住宅ローンの審査は、事前審査と本審査のどちらにおいても明確な審査基準は公表されていません。また、審査基準は金融機関によっても異なります。

一方で、おおよその住宅ローンで共通する、基準となる目安は存在します。そのため、申し込む住宅ローンの審査基準がわからない場合でも、住宅ローン全体の基準の目安を把握した上で無事通過できるかどうかを検討することが大切です。

ほかで借り入れをしているから

すでに他社からの借り入れがある方は住宅ローンの審査を不安に感じてしまうでしょう。ほかの金融機関などにおける借り入れは住宅ローンの審査に影響を及ぼす可能性があります。これは、「返済負担率」という年間のローン返済額を年収で割った割合が、審査でチェックされる項目のひとつであるためです。

返済負担率は、住宅ローンだけでなくカーローンやフリーローンなどのほかのローンの返済額も含めて算出されます。この返済負担率が高すぎると、安定した返済が見込めないと判断され、審査でも落とされやすくなるため注意が必要です。

勤続年数が短いから

大学卒業後、就職してまだ幾年もたっていない方は、住宅ローンの審査に不安を覚えるものです。住宅ローンの審査では、勤続年数が長い人ほど長期にわたって安定した収入があると判断され、通過しやすくなります。

基準の目安としては、勤続年数1年以上とされていますが、中には3年以上を基準とする金融機関も存在するため、一概には言えません。

勤続年数の短い新社会人の方は、まだ安定した収入がないとみなされやすいため、審査落ちの可能性が出てきます。

最近転職したから

社会人としての経験が長くても最近転職したばかりの方は、住宅ローンの審査に対する不安を覚えるかもしれません。

住宅ローンの審査において勤続年数は重視される項目のひとつであるため、転職したばかりの方も通過できない可能性が高いです。転職して1~3年未満の方の場合、安定した収入がないとみなされやすく、審査に通過できないことがあります。

審査に無事通過するには、転職してから最低でも1年以上経過した時点で申し込む必要があるでしょう。あるいは、住宅ローンの審査に通過できるまで転職は避けるのもひとつの方法です。

信用情報に傷があるから

信用情報に傷があると自覚されている方や、身に覚えがある方にとって、住宅ローンの審査は怖いものです。

信用情報とは、信用情報機関に記録されている各種ローンやクレジットカードの利用や申し込みに関する履歴です。住宅ローンに申し込んだ本人の信用情報に傷があると、審査で大きく不利になってしまいます。

信用情報の傷は、各種返済、支払いの滞納、債務整理などによって残ります。このような履歴が信用情報機関に残っているあいだは、住宅ローンの審査に通りにくくなるでしょう。特に、自己破産や任意整理、個人再生などの記録が残っている場合、住宅ローンを組むことは難しいといえます。

なお、一般的に信用情報機関に記録された情報は、5~10年程度残ります。

審査が甘い住宅ローンは?

審査が比較的甘いといわれる住宅ローンは「フラット35」です。住宅ローンの審査が甘いと明確にいえる銀行はありません。 住宅ローンの審査基準は各銀行ごとに個別に設けられており、非公開だからです。とはいえ、一般的に「フラット35」や「ネット銀行」は審査が甘いといわれています。

フラット35は、民間の各金融機関と公的機関である住宅金融支援機構が共同で提供しています。 金融機関はフラット35を販売する窓口、というポジションであり直接申込者に融資する商品ではありません。 貸し倒れリスクが低いため、金融機関が審査基準をそれほど厳しくする必要がないのです。

フラット35とは:民間の各金融機関と公的機関である住宅金融支援機構が共同で提供する「全期間固定金利型住宅ローン」商品

そのため、一般的な金融機関より審査基準は緩くなるといわれます。また、フラット35は団体信用保険への加入が任意である点も、甘いといわれる理由です。フラット35であれば、健康状態に不安がある方でも申し込みのハードルが低いといえます。 一方のネット銀行は、各銀行ごとにさまざまな特徴を打ち出しているため、自分に合った銀行を選ぶことで審査の難易度を下げられます。たとえばソニー銀行は、勤続年数による申し込み条件を設けていないため、勤続年数が短くて審査に通らないといった方にとってはメリットがあるでしょう。

\転職したてで申し込める!/

審査に通りやすい銀行は、それぞれの人の状況によっても変わってきます。各銀行の申し込み条件や特色を比較した上で、自分に合った住宅ローンを選ぶことが大切です。

審査がスピーディでおすすめ!ネット銀行ランキングTOP3

住宅ローンをスピーディに契約してできるだけ早く借り入れるには、審査のスピードが速い住宅ローンを選ぶのもひとつの方法です。

そこで、審査がスピーディなネット銀行の住宅ローンを3つピックアップしてご紹介します。

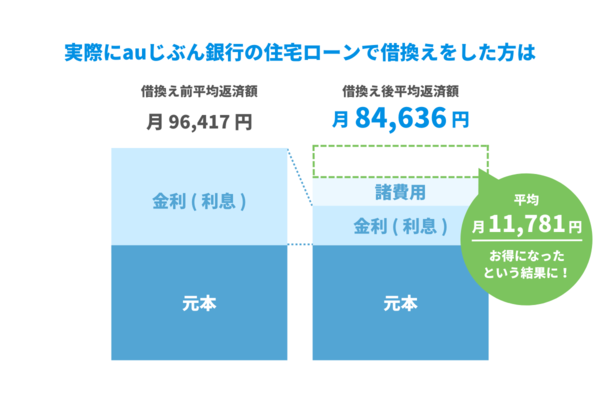

auじぶん銀行住宅ローン|全期間引き下げプラン・変動金利

- 金利:年0.389%~

- おすすめポイント:WEBで手続きが完結。「au金利優遇割」で金利の引下げが可能

- 審査基準とスピード:審査基準は非公開。仮審査申し込みから仮審査終了までおよそ1日~数日、本審査申し込みから本審査終了までおよそ数日で結果を通知

auじぶん銀行が提供する住宅ローンは、仮審査と本審査どちらも最大数日で結果がわかります。住宅ローンは審査結果がわかるまでに10日以上かかるケースもあるため、スピーディに手続きを進めることができるでしょう。ネット銀行のため、自宅からスマートフォンやパソコンで手続きが完了。原則として、契約書の記載や捺印も不要です。

また、「au金利優遇割」によって、適用金利を最大年0.1%まで引き下げられる点や、団体信用生命保険はニーズに合わせて5つのプランから選べる点も魅力です。団信に関しても、申し込みは原則ネット上で完結します。

2022年6月時点

※2022年6月現在の金利に金利引下げキャンペーンの金利引下幅を適用した金利であり、実際のお借入日の金利により変動します。

※審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。

※auじぶん銀行の保証料につきまして、審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。

【金利引下げキャンペーン】

※キャンペーン期間:2022年6月1日(水)~2022年9月30日(金)

※auじぶん銀行の金利適用月は6月となります。

※2022年6月現在の金利にau金利優遇割および金利引下げキャンペーンの金利引下幅を適用した金利であり、実際のお借入日の金利により変動します。

※審査の結果によっては、本金利プランおよび本キャンペーンをご利用いただけない場合がございます。

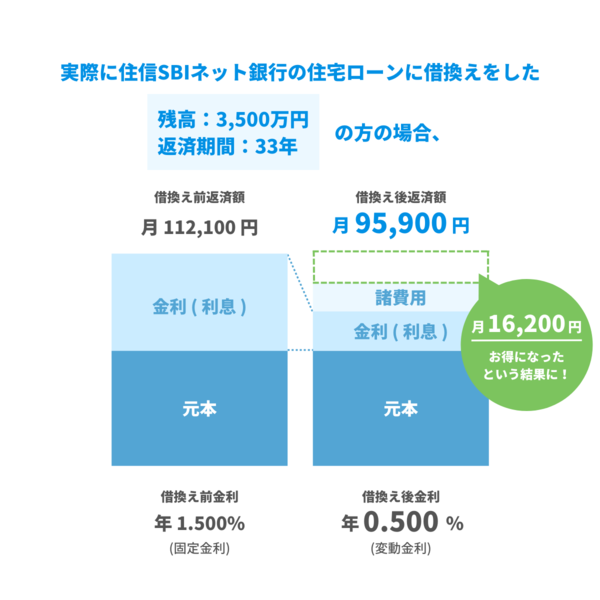

住信SBIネット銀行住宅ローン|通期引下げプラン・変動金利 新規借入

- 金利:年0.448%~

- おすすめポイント: WEBで全ての手続きが完結するため来店不要

- 審査基準とスピード:審査基準は非公開。仮審査は申し込み当日~3営業日以内、正式審査は必要書類到着後、通常1週間~10日程度で結果を通知

借入期間を35年超~40年以内でお借入れいただく場合は、ご利用いただく住宅ローン金利に年0.07%、40年超でお借入れいただく場合は住宅ローン金利に年0.15%が上乗せとなります。

新規借入は物件価格の80%以下で住宅ローンをお借入れの場合

住信SBIネット銀行の住宅ローンは、仮審査は3営業日以内、正式審査は通常1週間から10日程度で結果がわかります。手続きは全てWEBで完結。事前に必要書類を用意しておけば、よりスムーズに進めることができるでしょう。

また、新規の借り入れでも借り換えでも、お得な低金利を適用できる点や、団体信用生命保険の保障内容が充実している点もメリットです。

さらに、一部繰上返済は何度でも手数料が無料で利用できたり、「定額自動入金サービス」によって他行口座から返済口座へ自動で資金を移動できたりと、契約後の手数料に関してもお得かつ便利なサービスが揃っています。

\業界人気NO.1!全疾病保障も無料/

PayPay銀行|全期間引下型・変動金利

- 金利:0.380%~ ※新規借入れは自己資金優遇10%以上の場合は0.315%適用

- おすすめポイント:業界最低水準の金利

- 審査基準とスピード:審査基準は非公開。事前審査は申し込み当日~5営業日、本審査は3~10営業日で結果を通知

PayPay銀行が提供する住宅ローンは、事前審査は申し込み当日から5営業日以内、本審査は3~10営業日以内に結果がわかります。

必要書類はスマートフォンまたはパソコンでアップロードして提出できるため、郵送の手間がかかりません。なお、 WEBからほとんどの契約手続きが行えますが、登記について法書士との面談が必要となる点には留意しましょう。

PayPay銀行の住宅ローンは、業界最低水準の金利を適用できる点や、保証料や印紙代、一部繰上返済手数料が無料な点も魅力です。また、毎月の給与が別の銀行に振り込まれる場合は、「定額自動入金サービス」で、手数料なしで自動的にPayPay銀行口座へ資金を移動させることができます。

\来店不要で審査がスピーディ!/

住宅ローン審査に甘い金融機関はある?

住宅ローンをできるだけスムーズに借り入れるためには、審査が甘い金融機関に申し込むに越したことはありません。審査に甘い金融機関、厳しい金融機関を大まかに区別すると以下のようになります。

- 【フラット35】

- 【ネット銀行】

フラット35は審査が厳しくないといわれている

審査が甘い住宅ローンとしてよく知られているのがフラット35です。提供は住宅金融支援機構は政府系金融機関であり、営利目的ではなく国民の住宅購入を支援することを目的としています。このため、民間金融機関とは審査基準が大きく異なり、申込者の人的要素よりも物的要素を重視しているのです。

雇用形態や勤務年数による制限はなく、物件の担保価値や返済負担率に問題がなければパートやアルバイトの人でも住宅ローンを組むことができます。

>>出典:住宅金融支援機構

フラット35取扱い件数,14年連続NO.1!!※

ネット銀行もおすすめ

ネット銀行は審査が厳しいといわれることがあります。実際に住宅ローンを組むための最低年収を300~400万円に設定している場合が多く、これは一般的な金融機関よりも厳しい条件であるといえます。

しかし部分的に条件が緩いこともあります。例えば、ソニー銀行では勤続年数による申し込み条件を設けていません。そのため、勤続年数1ヶ月の人でも申し込むことができるのです。申し込む人の属性によってはネット銀行は、一般の金融機関より審査に通りやすくなるといえます。

住宅ローンおすすめランキング

※2024年10月現在

※日本マーケティングリサーチ機構が2020年2月18日~2020年3月17日に全国の男女にインターネットで行ったアンケート調査の結果。銀行売上上位9社と比較。回答人数は406名。

※ソニー銀行の記載金利をご利用するためには、自己資金1割以上の負担が必要

※SBIマネープラザの金利について適用金利は、記事作成次点の適用金利であり、金利情勢等により毎月見直されます。3大疾病保険は原則として40歳未満の方が対象です。

※住信SBIネット銀行の金利について審査結果によっては、表示金利に年0.1%~0.3%上乗せとなる場合があります。

借入期間を35年超~40年以内でお借入れいただく場合は、ご利用いただく住宅ローン金利に年0.07%、40年超でお借入れいただく場合は住宅ローン金利に年0.15%が上乗せとなります。

新規借入は物件価格の80%以下で住宅ローンをお借入れの場合

※1 適用金利は、記事作成時点の適用金利であり、金利情勢等により毎月見直されます。

三菱UFJ銀行 ※変動金利は年0.345% ~ 年0.475%。※適用金利や引下幅は、お申込内容や審査結果等により決定いたします。

※Webで手続きした場合にのみ無料となります。

※2024年10月現在

※日本マーケティングリサーチ機構が2020年2月18日~2020年3月17日に全国の男女にインターネットで行ったアンケート調査の結果。銀行売上上位9社と比較。回答人数は406名。

※ソニー銀行の記載金利をご利用するためには、自己資金1割以上の負担が必要

※SBIマネープラザの金利について適用金利は、記事作成次点の適用金利であり、金利情勢等により毎月見直されます。3大疾病保険は原則として40歳未満の方が対象です。

※住信SBIネット銀行の金利について審査結果によっては、表示金利に年0.1%~0.3%上乗せとなる場合があります。

借入期間を35年超でお借り入れいただく場合は、ご利用いただく住宅ローン金利に年0.15%が上乗せとなります。

新規借入は物件価格の80%以下で住宅ローンをお借入れの場合

※1 適用金利は、記事作成時点の適用金利であり、金利情勢等により毎月見直されます。

三菱UFJ銀行 ※金利は年1.12% ~ 年1.25%(固定10年)。※適用金利や引下幅は、お申込内容や審査結果等により決定いたします。 ※Webで手続きした場合にのみ無料となります。

※2024年10月現在

※日本マーケティングリサーチ機構が2020年2月18日~2020年3月17日に全国の男女にインターネットで行ったアンケート調査の結果。銀行売上上位9社と比較。回答人数は406名。

※ソニー銀行の記載金利をご利用するためには、自己資金1割以上の負担が必要

※住信SBIネット銀行の金利について審査結果によっては、表示金利に年0.1%~0.3%上乗せとなる場合があります。

借入期間を35年超でお借り入れいただく場合は、ご利用いただく住宅ローン金利に年0.15%が上乗せとなります。

新規借入は物件価格の80%以下で住宅ローンをお借入れの場合

※1 適用金利は、記事作成時点の適用金利であり、金利情勢等により毎月見直されます。

住宅ローンの複数申し込みのメリットは?

- 他社の住宅ローン商品を比較検討できる

- 比較して、条件が良いローンを選べる

- 複数申し込みのデメリットは一切ない

「万が一審査に落ちたときに、滑り止めがあると安心」と言った理由から、複数の住宅ローンの仮審査に申し込みを考えている人も多いでしょう。

そんな人におすすめなのがモゲチェックです。

モゲチェックは、一度の申し込みで、複数の住宅ローンに申し込みをすることができます。

また申し込みはwebで5分で完結し、登録や手数料など費用が一切かかりません。

三菱UFJ銀行住宅ローンの評価表

| 三菱UFJ銀行住宅ローンの評価 | ||

|---|---|---|

| 口コミ評価 | ★★★★★ | |

| 金利 | 変動型金利 | 年0.345% ~ 年0.475%※ |

| 3年固定金利 | 年0.73% ~ 年0.86%※ | |

| 10年固定金利 | 年1.12% ~ 年1.25%※ | |

| 借り換え(変動型)の金利 | 年0.345%~年0.475%※ | |

| 団体信用 生命保険料 |

無料 | |

| 申し込み手続き | ネットで完結!簡単申し込み | |

| 保険内容 | 7大疾病保証など保険が充実! | |

| 仮審査結果までの日数 | 最短翌日 | |

| 借入金額 | 500万円~1億円 | |

| 実績 | 民間金融機関住宅ローン取扱残高として、実績16年連続No.1※。 | |

※日本における民間金融機関住宅ローン取扱残高No.1(2007年3月時点より現在まで)

※適用金利や引下幅は、お申込内容や審査結果等により決定いたします。

※繰上げ返済手数料はWebで手続きした場合にのみ無料となります。

- 無料で全疾病保障を利用したい

- 金利を安く住宅ローンを借りたい

- 来店不要でそのまま借入したい

- 銀行口座を開設している方

→金利優遇でより安くなる可能性がある

住宅ローンの変動金利の相場が年0.770~であるため、大手銀行に関わらず、

変動金利の年0.345~は非常に低いです。

また三菱UFJ銀行のご利用経験がある場合、信用があると判断される場合があるため,

優遇金利が適応され、安くなる場合が多いです。

ARUHI住宅ローンの評価表

| ARUHI住宅ローンの評価 | ||

|---|---|---|

| 口コミ評価 | ★★★★★ | |

| 金利 (各金利タイプ) |

変動型金利 | 年0.650% ~ |

| 3年固定型金利 | ~年1.500% | |

| フラット35 | 年0.650%~ | |

| 団体信用 生命保険料 |

無料 | |

| 保証料 | 無料付帯 | |

| 実績 | 最短即日審査が可能! | |

「ARUHI」は、住宅ローン専門の金融機関として国内最大手の会社※。ARUHIでは、家の検索から住宅ローンを使った購入、住宅購入後の新生活のサポートまでトータルに行っています。ARUHIの住宅ローンは、主にフラット35。2004年に取り扱いをはじめ、ARUHI独自のサービスを展開しています。

2021年には、フラット35の融資実行件数シェアが27.3%を超え、14年連続でシェアNo.1を達成するなど、実績と信頼のある住宅ローン専門金融機関です。

※2010年度-2023年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2024年3月末現在、ARUHI調べ)

そもそも住宅ローン審査とはどのような仕組み?

住宅ローンの審査に通るには、審査の仕組みを知る必要があります。

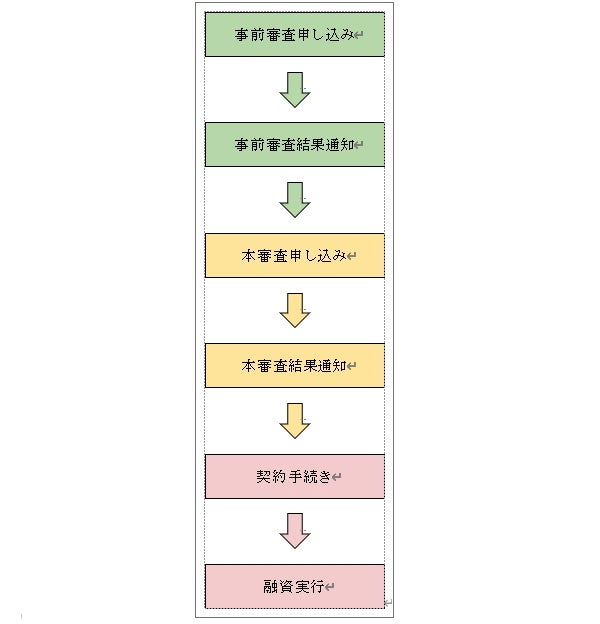

住宅ローンの事前審査と本審査

下図のとおり、住宅ローンの審査には事前審査と本審査があります。

事前審査と本審査では、それぞれ審査の目的が異なるのがポイントです。

事前審査(仮審査)

事前審査でチェックするのは、申込者の返済能力です。勤務先や勤続年数、年収などのほかに、信用情報機関に照会して債務状況を調べることで申込者の返済能力を測ります。

本審査

本審査でチェックするのは信用リスク(債務不履行に陥るリスク)です。現時点での返済能力だけではなく、健康状態や購入物件の担保価値を調べ、将来的に返済能力が低下するリスクや、債務不履行に陥った場合のリスクも含めて審査していきます。

明確な基準はない

事前審査も本審査も審査基準は公表されておらず、金融機関によっても審査基準が異なります。明確な基準はなく、大体の金融機関で共通する大まかな基準が分かっているだけです。 明確な審査基準を知って綿密な対策を立てたいと思う人もいるかもしれませんが、大まかな基準を把握して対処するのが現実的です。

信用情報を基準に審査をする

ほとんどの金融機関で共通する大まかな基準のうち、最も分かりやすいのが信用情報です。 信用情報機関に照会することで、申込者の現在の債務状況やこれまでの返済履歴などが分かります。過去に金融事故を起こしているなどの大きな問題があれば、金融機関は絶対に融資しません。

信用情報に問題があるかどうかを基準に審査すれば、融資の見込みがない申込者をすぐに断ることができるため、信用情報は審査の重要な基準となっています。

何度も審査を出すと信用情報に記録される

信用情報では債務状況や返済履歴だけではなく、あらゆるローンの申し込み履歴も記録されます。ローンの申し込みを受けて金融機関が信用情報を照会すると、照会の事実と目的が記録されるのです。

そのため、金融機関Aの審査に落ちた後に金融機関Bに申し込んだ場合、金融機関Bが信用情報を照会すると「金融機関Aがローン審査のために照会した」事実を知ることになります。同時に金融機関Bに申し込んできている事実によって、金融機関Aの審査に落ちたことも分かります。

このような情報がわかることによって、金融機関Bが融資を渋る可能性が高くなるわけです。同業者の金融機関Aが融資すべきではないと判断した案件を、金融機関Bが警戒するのは当然のことでしょう。これは、あまり知られていない落とし穴であるとはいえ、住宅ローン審査の知識として知っておくべきです。

>>出典:国土交通省のアンケート調査

地方の信用金庫など

地方の金融機関も審査が比較的厳しくないといわれます。地方銀行や信用金庫、労働金庫などがこれにあたります。これらの地域金融機関は地域の金融の担い手であると同時に、地域の人々に対する金融サービスによって利益を得ているため、営業エリアの個人を大切にしているのです。

また、小口取引が多い中、数千万円単位で融資できる住宅ローンは地域金融機関にとってもぜひ融資したい案件であるため、審査がさほど厳しくなくなる傾向にあります。

大手銀行などは厳しいといわれる

住宅ローンの審査が最も厳しいのは、メガバンクなどの大手金融機関です。そもそも、大手金融機関は住宅ローンをそれほど重視していません。大手金融機関の融資は案件ごとの規模が非常に大きいため、個人に営業をかけて数千万円規模の融資を積み重ねていくよりも、業容の大きい企業などに億単位の融資を行ったほうが効率的です。

住宅ローンはあまり魅力のない融資案件ですから、それをカバーできるだけの魅力(属性が非常によく、貸し倒れリスクがほとんどないなど)がなければ融資することはありません。上記の金融機関に比べて、大手銀行の審査はかなり厳しいといえます。

住宅ローン審査に落ちないためには

住宅ローン審査に落ちないためには、信用情報を意識することが大切です。ここに問題があれば金融機関はお金を貸してくれません。信用情報を調べて、審査に落ちる要素を取り除きましょう。

信用情報を取り寄せて自分でチェック

信用情報は個人も照会できるもので、インターネットでの開示も可能です。 確認できる情報は、現在契約しているクレジットやローンの契約内容や残高、過去の支払い履歴などです。これらの情報に問題がないかどうかをチェックしていきます。

ここでもしも「異動」という記載があると必ず審査に落ちます。「異動」とは、延滞や債務整理などを意味する記録であり、いわゆる「ブラックリスト」とはこのことです。

まずは「異動」の有無をチェックしましょう。

消費者金融でお金を借りない

このほか、消費者金融からの借り入れが記録されている場合には要注意です。消費者金融は金利が高く返済負担が重いため、住宅ローンの審査に大きなマイナスとなります。消費者金融から借りている人は、住宅ローンの申し込みをひとまず先送りにして、完済してから申し込んだほうが審査に落ちにくいでしょう。

きれいに完済しても、完済後5年間は消費者金融から借り入れていた記録が残り続けます。とはいうものの、金融機関にとって重要なのは借り入れによる返済負担であり、完済して返済負担にならない状態であれば問題ありません。きちんと完済した履歴が残ることによって、かえって信用が高まる場合もあります。

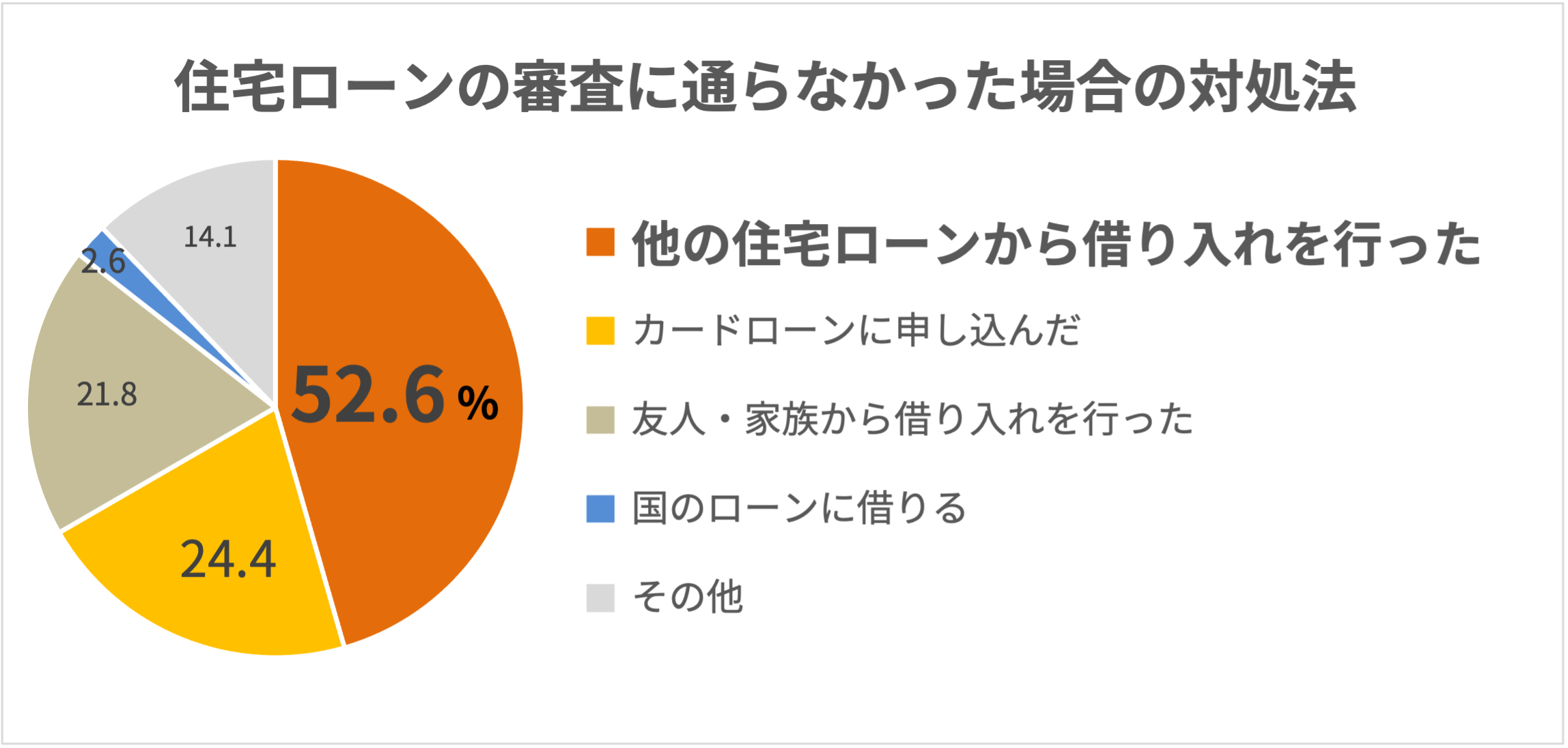

>>出典:国土交通省のアンケート調査

住宅ローン審査に落ちたら?

住宅ローンの審査に落ちた場合には、以下の取り組みによって次回の申し込みに備えましょう。

原因を考えてみる

まずは、審査に落ちた原因を考えましょう。信用情報に問題がなかったのであれば、返済能力や信用リスクに問題があったと考えられます。自分自身の信用リスクを見積もることは難しいですが、返済能力はそれなりに把握できるはずです。

返済能力は年収や勤続年数、雇用形態、現在の債務状況などを総合したものです。このうち、マイナスの影響が大きい要素を排除することが次回の対策につながります。例えば、勤続年数が短い人は勤続年数を重視しないネット銀行に申し込む、年収が低い人は夫婦の収入を合算できる金融機関に申し込むといった対策が挙げられるでしょう。

信用情報が書き換えられるのを待つ

ただし、原因を知って対策を練ったとしても、すぐに申し込むのは控えましょう。前述したとおり、信用情報には住宅ローンを申し込んだ事実が記録されます。記録が書き換えられないうちに申し込むと落ちる可能性が高く、せっかくの対策が台無しになってしまいます。 住宅ローンを申し込んだ記録が残るのは6ヶ月間です。これを待ってから申し込むようにしてください。

なお、この期間中は住宅ローンだけではなく、クレジットカードやそのほかのローンにも申し込んではいけません。これらの情報も信用情報に記録されるため、住宅ローンの審査でマイナスになります。

新たな借金はもちろんNG

信用情報の書き換えを待っている6ヶ月間に注意すべきことは、新たな借金をしないことです。債務が増えれば返済負担が大きくなり、相対的に返済能力が低下します。返済能力に問題ありとみなされて審査に落ちたのですから、新たな借金をすれば次回の審査にも落ちる可能性が高くなるわけです。むしろこの期間は新たに借金するのではなく、債務を少しでも減らすことを心がけるべきです。

審査について理解した上で、自分に合った住宅ローンを

一口に金融機関といっても、メガバンクや地方銀行、ネット銀行など様々な種類があります。それぞれ方針や規模が違うため、住宅ローンの審査基準も同じではありません。審査が甘い金融機関もあれば厳しい金融機関もあり、金融機関との相性によって審査の難易度が変わることもあります。

そのため住宅ローンの審査が不安な人は、審査が甘いとされる金融機関を選んで申し込むことが重要です。その際にはできるだけ審査に落ちにくくなるよう、信用情報なども活用しながら対策を練ることが欠かせません。申し込み先と申し込み方法を工夫して住宅ローン審査を攻略していきましょう。

住宅ローンの審査に関するよくある質問

ここでは、住宅ローンの審査に関するよくある質問をQ&Aにしましたので、参考にしてみてください。

- 審査が通りやすい住宅ローンとは?

- 審査が甘い住宅ローンとしてよく知られているのがフラット35です。提供は住宅金融支援機構は政府系金融機関であり、営利目的ではなく国民の住宅購入を支援することを目的としています。このため、民間金融機関とは審査基準が大きく異なり、申込者の人的要素よりも物的要素を重視しているからです。

おすすめの比較表を見る - ネット銀行は審査に通りやすい?

- ネット銀行は審査が厳しいといわれることがあります。実際に住宅ローンを組むための最低年収を300~400万円に設定している場合が多く、これは一般的な金融機関よりも厳しい条件であるといえます

おすすめの比較表を見る - 住宅ローンの審査基準とは?

- 国土交通省「令和元年度民間住宅ローンの実態に関する調査結果報告書より、健康状態、勤続年数、借用状況などが挙げられます。

おすすめの比較表を見る

調査概要

| 調査目的 | 住宅ローンのこ゛利用経験のある方への満足度に関する調査 |

|---|---|

| 調査対象 | 住宅ローンの利用経験者 |

| 調査方法 | クロス・マーケティング |

| 調査対象者数 | 500名 |

| 調査実施期間 | 2021年4月 |

| 調査対象地域 | 日本国内 |

| 母集団 | 住宅ローン利用経験者、20歳~69歳の男女500名 |

ネット専用の住宅ローン商品として変動金利は常に上位の位置にあります。金利は通期引き下げプランと当初引き下げの2通りあり、変動金利のメインとして考えるのであれば通期引き下げプランは魅力的と言えます。また、当初引き下げプランを選択した場合、特約期間後の変動金利引き下げ幅は変わりますので注意が必要です。