しかし、調査結果などから、金融機関の審査項目を知ることは可能です。審査で落ちる理由を事前に把握し、対策を打つことで、審査の通過率を上げることができます。

本記事では、住宅ローンの事前審査と本審査で落ちる理由、その対策方法を分かりやすく解説します。また、自分に合う住宅ローンを探すヒントもお伝えするので、ぜひ参考にしてください。

審査に通るか不安な方、銀行の審査基準をもとに、ピッタリの銀行を提案してくれて それぞれの審査に通る確率が一括でわかる 「モゲチェック」を利用してみてはいかがでしょうか。

モゲチェックでできること

- ・審査基準をもとにおすすめ銀行を提案してもらえる

- ・銀行の審査に通る確率がわかる

- ・住宅ローンのプロに無料で質問・相談ができる

審査基準からぴったりの銀行がわかったら、そのまま仮審査を受けられます。 家が決まっていない方でも、受けられるのでぜひお早めにチェックしてください。

詳細はこちら

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

■SNS・HP等リンク

詳細はこちら

1960年東京都生まれ。アネシスプランニング株式会社代表取締役・ 住宅ローンアドバイザー大手ハウスメーカーに勤務した後、2006年にアネシスプランニング株式会社を設立。

住宅の建築や不動産購入・売却などのあらゆる場面において、お客様を主体とする中立的なアドバイスおよびサポートを行い、これまでに2000件以上の相談を受けている。

東洋経済オンライン、ZUU online、スマイスター、楽待などのWEBメディアに住宅、ローン、不動産投資についてのコラム等を多数寄稿。著書に『不動産投資は出口戦略が9割』『学校では教えてくれない! 一生役立つ「お金と住まい」の話』(クロスメディア・パブリッシング)がある。

■保有資格

・地盤インスペクター

・モーゲージプランナー

・ライフ・コンサルタント

・損害保険募集人

・住宅ローンアドバイザー

・相続診断士

■SNS・HP等リンク

国土交通省調査から見る住宅ローンで落ちる理由

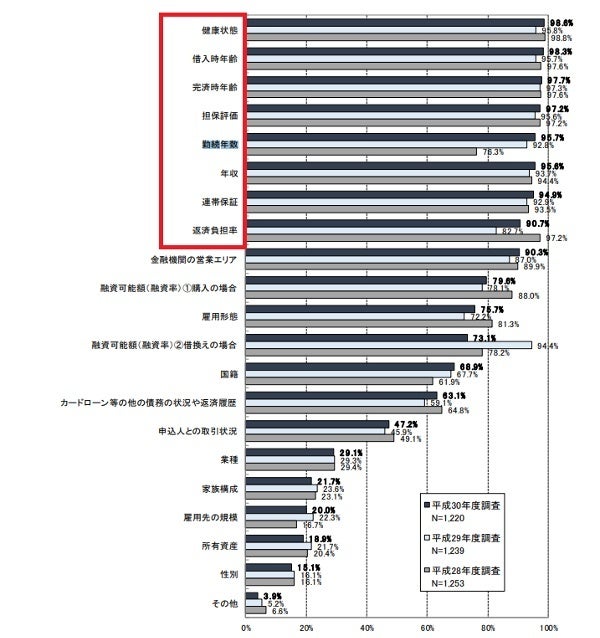

国土交通省・住宅局が1,300以上の金融機関を対象に行った「民間住宅ローンの実態に関する調査」によると、住宅ローンの審査では下記の内容がチェックされることがわかっています。

多くの金融機関が重視しているのは「健康状態」「借入時年齢」「完済時年齢」「担保評価」「勤続年数」「年収」「連帯保証」「返済負担率」といった項目です。

住宅ローンの審査で年収を気にされる方は多いですが、健康状態と聞いて、意外に思った方もいるのではないでしょうか? 住宅ローンを組む時は、団信(団体信用生命保険)への加入がセットになることが一般的です。そのため、健康状態も住宅ローンに大きく影響します。高血圧や糖尿病などの持病が原因で、団信に加入できず、審査に落ちてしまうこともあり得ます。

また、担保評価というのも、イメージしにくい項目かもしれません。具体的には、担保として提供するマイホームの土地・建物の評価額が影響するということです。金融機関によって評価方法は異なるものの、事前見積りが実施されているのです。

住宅ローンの審査では、さまざまな項目が影響します。「自分は大丈夫」と安易に考えていると審査に落ちてしまうリスクがあるので、しっかり対策しておくことが大切です。

【事前審査】住宅ローンで落ちる理由

一般的に審査基準は公開されませんが、住宅ローンの審査に落ちる理由はある程度共通しています。ここでは、代表的なものをご紹介します。

完済時の年齢が80歳以上

97.7%の金融機関が、完済時の年齢を審査項目に加えています。年齢の基準は「80歳未満」が圧倒的に多いものの、「85歳未満」「75歳未満」「70歳未満」など金融機関によって異なります。

住宅の取得時期を迷っているなら、年齢が審査に影響することを考慮し、早めに行動を起こしましょう。また、完済時年齢は返済期間にも影響するため、返済期間を検討するのも1つです。

どうしても完済時年齢が80歳以上になるときは、完済時年齢の基準が比較的ゆるやかな金融機関を選ぶという方法もあります。たとえば、ソニー銀行なら、完済時年齢の基準は85歳未満です。

また、二世帯住宅を建てるなら、親から子へとバトンを引き継ぐように返済できる「親子リレーローン」を検討するのも良いでしょう。

\完済時年齢が緩やか!/

継続的な収入がない

95.6%の金融機関が、年収を審査項目に加えています。また、住宅ローンの審査では、年収が高いか低いかだけでなく、継続性や安定性が重視されます。

個人事業主で一時的に高収入を得ていても、安定性がないと判断されれば、審査に落ちるリスクがあります。継続性や安定性の面では、会社員や公務員のほうが有利といえるでしょう。

また、「派遣社員・契約社員・自営業者は対象外」などの基準を設けている金融機関もあります。

住宅ローンの審査に申し込む前に、職業や雇用形態に制限が設けられていないかチェックしておきましょう。

職業や雇用形態が影響しにくいといわれる「フラット35」の利用を検討するのも1つです。ただし、金利は高い傾向があるため、注意しましょう。

「収入合算」や「ペアローン」を利用して、夫婦や家族で協力して住宅ローンを返済していく方法もあります。ただし、収入合算では連帯保証人が団信に加入できないことに注意が必要です。また、ペアローンには事務手数料等が2倍になるというデメリットがあります。

最近転職している

95.7%の金融機関が、勤続年数を審査項目に加えています。勤続年数の基準は「1年以上」「3年以上」など金融機関によって変わります。勤続年数は収入の継続性にもかかわるため、重視されている項目といえます。

健康上に問題がある

98.6%の金融機関で、住宅ローンを組むには団信(団体信用生命保険)への加入が必要です。団信とは、住宅ローンの返済中に返済者に万一のことがあった場合、保険金で住宅ローンが支払われ、残高が0円になる仕組みのことです。

健康状態に不安がある場合、事前審査の段階で、正直に伝えておくことが大切です。事前審査で伝えた内容と、本審査で伝えた内容に食い違いがあると、審査に落ちるリスクが高まります。

ほかに借り入れがある

多くの金融機関で、返済負担率も審査項目に加えられています。返済負担率とは、年収に占める年間返済額の割合のことです。たとえば「フラット35」の返済負担率の基準は、年収400万円未満なら30%、年収400万円以上なら35%です。

自動車ローンなどほかの借り入れがある場合、返済負担率が基準内に収まらなくなり、審査に落ちてしまう可能性があります。

また、過去にクレジットカードの支払いやリボ払いの返済が遅れていると、信用情報に傷がつき、住宅ローンの審査に落ちるリスクが高まります。過去の延滞は数年間は信用情報機関に登録されるため、要注意です。

事前に住宅ローン以外の借り入れの状況を整理し、年収に対する割合がどのくらいかを計算しておきましょう。その上で、返済負担率を超えないよう、借り入れ金額・返済期間を設定する必要があります。

また、事前審査の前に完済しておくのも1つです。カードローンやキャッシングなど、金利の高い借り入れから返済を進めてください。

「クレジットカードの督促の電話がきたことがある」「住所変更後、督促に気づかず支払が遅れたことがある」など、不安がある方は、事前審査を受ける前に信用情報を確認しておくと安心です。

手数料はかかりますが、CIC、JICCなどの信用情報機関に問い合わせれば、情報開示を受けられます。

借入希望額が多すぎた

金融機関によっては「融資率90%以内」など、住宅の購入価格、建築価格に対する融資の割合に基準が設けられていることがあります。そのため、借入希望額が多すぎると、審査に落ちてしまうことがあります。

融資率の基準があるかどうかを確認し、余裕を持たせた金額で審査に申し込みましょう。融資率が基準に満たない時は、頭金の割合を増やすなど、予算を改めて見直してください。

頭金の割合を増やすのが難しい時は、購入する物件価格を見直したり、減額調整で建築価格を下げたりといった方法もあります。

【本審査】住宅ローンで落ちる理由と対策

一般的に住宅ローンの本審査では事前審査より多くの情報がチェックされます。 返済能力を厳密にチェックするため「事前審査には通ったのに本審査で落ちてしまった」ということもあるのです。

「事前審査に通ったとしても本審査には落ちるのでは?」そんな不安がある方に向け、本審査で落ちる理由と対策を解説します。

健康状態に問題がある

住宅ローンの本審査では、団信に加入するための診査を受ける必要があります。診査で健康状態に問題があると分かれば、本審査に落ちてしまうリスクがあります。

健康状態に不安があるなら、「ワイド団信」を提供している住宅ローンを選びましょう。持病があるなど健康上の理由で団信に加入できなくても、引受基準緩和型の「ワイド団信」なら加入できる可能性が高まります。

ただし、ワイド団信に加入する場合、金利が上乗せされることがあるため、よく確認しておきましょう。

また、団信への加入が任意である「フラット35」の利用を検討するのも1つです。

購入物件の担保価値が低い

住宅ローンでは、土地や建物を担保に融資を受けることが一般的です。担保は、お金を貸す側のリスクを軽減するためのものです。たとえば、住宅ローン返済者が失業し、返済できなくなった場合、金融機関は担保として提供された土地・建物を売却することで、損害を補うことができます。

担保となる土地や建物の価値が低いと、金融機関としてはリスクヘッジができないため、住宅ローンの審査に落ちてしまうリスクがあります。

担保の価値は、金融機関ごとに独自に評価するため、正確な評価を知ることはできません。しかし、固定資産税評価額や公示価格などを参考に、ある程度の価値を見積もることはできます。

公示価格は国土交通省の「標準地・基準地検索システム」で検索できるため、借り入れ金額と大きくかい離していないかチェックしておくと安心です。

本審査の申込内容が事前審査の申告内容と異なった

住宅ローンの審査は、事前審査(仮審査)と本審査の2回に渡って行われることが一般的です。事前審査で伝えた内容と本審査で伝えた内容に食い違いがあると、事前審査で「虚偽の申告をした」とみなされ、本審査に落ちてしまうリスクがあります。

「どうせ本審査があるから」と事前審査を軽く考え、年収や職業などを適当に申告しないよう注意しましょう。

正確な情報が分からない時は、必要な証明書等を取り寄せてください。たとえば昨年の年収(給与)は、市町村で取り寄せられる「住民税納税証明書」に記載されています。

本審査までに転職をした

事前審査と本審査の間に転職すると、審査に落ちる可能性が高まります。

転職したことを伝えていなければ、事前審査と内容が変わったことで「虚偽の申告をした」とみなされることがあります。

また、転職の事後報告をしていたとしても、勤続年数などの属性が変化することから、本審査に通らなくなる可能性があります。

住宅ローンの審査中は、転職や廃業といった行動はなるべく避けましょう。金融機関が返済能力に不安があると判断すれば、住宅ローンを借りられなくなったり、金利などの条件が不利になったりする可能性もあります。

住宅ローンの審査前にモゲチェックを利用しよう!

住宅ローンの審査基準ははっきりとは公表されておらず、金融機関ごとに独自の基準が設けられていることもあります。そのため、「この金融機関なら審査に落ちない」という保証はどこにもありません。事前審査に通ったとしても、本審査で落ちてしまうこともあり得ます。

しかし、住宅ローンの過去の審査通過率や、ライフスタイルとの相性を考慮することで、自分自身の属性に合った住宅ローンを見つけられる可能性があります。

住宅ローンの審査に不安を抱えている方や、自分にぴったりの住宅ローンに申し込みたいと考えている方は、事前審査を受ける前にモゲチェックで診断してみましょう。

モゲチェックでは、住宅ローンの金利や審査通過率を一括比較し、金融機関ごとの通過率がわかります。また、よりお得に借りる方法について、アドバイスも受けられます。

住宅ローンの返済は、長期間にわたって続くものです。金融機関ごとの違いをしっかり把握し、自分に合った住宅ローンを選び、無理なく返済を続けていきましょう。

住宅ローンの審査で落ちた人の体験談

住宅ローンの審査は、必ず通るものではありません。さまざまな理由で、審査に落ちてしまう人もいます。実際に住宅ローンの審査に落ちてしまった人の声を見てみましょう。

私の会社で落ちるって、どんだけ私個人に信用がないのか

https://twitter.com/oo0x0oo/status/1505394429615816707?s=20&t=oa_CfPvfte3LFBaPJu84WA

住宅ローンの本審査落ちた。私の会社で落ちるって、どんだけ私個人に信用がないのか。仲介不動産の担当も、なんなら銀行の担当も動揺していた。

「NPOだから」という理由で落とされたのだと思うと非常に残念

https://twitter.com/shunsuke_1223/status/1509697137021710338?s=20&t=oa_CfPvfte3LFBaPJu84WA

住宅ローンの審査に落ちたようだ。

収入が足りないならば減額した額が提示されて通るようだが、今回はそういうのもなく全く不可とのこと。

NPOを10年経営し、もう一つのNPOも5年経営しているが、それらは収入が不安定とみられたのか?

「NPOだから」という理由で落とされたのだと思うと非常に残念。

転職して、在職三年未満

https://twitter.com/solt_0214/status/1507141867959250946?s=20&t=oa_CfPvfte3LFBaPJu84WA

2人とも転職して、在職三年未満ってのもあって住宅ローン落ちた?? 家欲しいー??

住宅ローンの審査に落ちてしまった理由はさまざまですが、体験談を見ると、もともと不安を抱いていた人だけでなく、想定外に落とされてしまう人も存在していることがわかります。どのような点が問題になり得るのかを知り、事前にできる限り対策を取っておきましょう。

住宅ローン審査は通過率を調べてから申し込もう!

住宅ローン審査基準は金融機関がそれぞれ独自の審査基準を設けているので、一概に甘い、厳しい、とはいえません。しかし、通過率や、ライフスタイルとの相性を比較することで通りやすい住宅ローンが見つかります。

通過率が高くライフスタイルに合う住宅ローンをお探しの方は一度、モゲチェックを確認しましょう。

住宅ローンの審査に落ちる理由は?

住宅ローンの審査は、それぞれの金融機関が独自の基準を設けて行っていて、落ちてしまったときに具体的な理由を教えてもらうことはできません。ただし、審査項目はどの金融機関もおおよそ同じため、そこから落ちる理由を推測することが可能です。

国土交通省による「民間住宅ローンの実態に関する調査」の結果も踏まえながら、住宅ローンの審査に落ちる7つの理由について解説します。

勤続年数が十分でなかった

勤続年数が短いということは、それだけ収入が安定していないとみなされる原因になります。

住宅ローンは、何十年という長い期間をかけて多額の借金を返済するローンです。長期に渡って返済を続けるためには、安定的な収入が必須だといえるでしょう。勤続年数が短い人は、長期的な返済を行うのが困難であるとみなされて審査に落ちてしまう可能性があります。

具体的にどのくらいの勤続年数があればよいのかは、それぞれの金融機関にごとに決められています。国土交通省の調査では、回答した金融機関の58.0%が「1年以上」という回答でした。つまり、申し込む金融機関を選べば、勤続年数1年でも審査に通過できる可能性があるということです。

一方、「3年以上」と答えた金融機関も17.3%存在しています。勤続年数が不安な方は、事前に問題がないか銀行担当者や提携している不動産仲介業者に質問してみましょう。過去の実績等から、おおよその目安を教えてもらえます。

完済時年齢に引っかかった

住宅ローンは、完済時の年齢が一定以下でないと組むことができません。

たとえば、50歳の方が35年ローンを組もうとすると、完済年齢は85歳です。一般的な企業の定年は65歳ですから、85歳まで返済を続けるというのは現実的ではないでしょう。そこで、金融機関ではあらかじめ完済時の年齢について規定を設けています。完済時年齢は、他の審査項目とは異なり基準となる年齢が公開されているため、条件に合致する金融機関を選んで申し込みましょう。

国土交通省の調査では、「その他」を除けば「70歳未満」と答えた金融機関が最多となっています。実際に支払い続けられるかという問題もありますから、あまり高齢まで続く住宅ローンは避けた方が良いでしょう。

ほかでも借入していた

カードローンやキャッシング、分割払いといった他社からの借り入れは、「生活費等が不足している」とみなされるため審査上不利になります。

加えて、年収に対する年間の返済額を示す「返済負担率(年間の返済額÷年収)」も、他社からの借り入れを含めて計算されますから、借入額が多ければその分借りられる金額が少なくなってしまうでしょう。

返済負担率は、30%~45%に設定している金融機関が多くなっています。例えば年収400万円で年間の返済額が150万円の場合、返済負担率は37.5%です。返済負担率の基準が40%の金融機関であれば、審査上の問題はないといえます。ところが、住宅ローン以外の返済が年間30万円ある場合、返済負担率が45%になってしまいます。返済負担率の基準が40%の銀行では、希望の金額を借りられない可能性が高いでしょう。

健康面に懸念があった

多くの住宅ローンでは、団体信用生命保険への加入を融資の条件にしています。このような住宅ローンでは、健康状態に問題があって団体信用生命保険に加入できない場合、ローンを組むことができません。

ただし、団体信用生命保険の加入が必要ない住宅ローンや、加入するかどうかを任意で選択できる住宅ローンもあります。このような住宅ローンであれば、健康面に問題があっても組むことができます。

ただし、健康面の懸念があって保険に入れない場合、万一のことがあった際に住宅ローンの残債をどうするかについてあらかじめ考えておかなければいけません。引受基準を緩和した「ワイド団信」なども検討してみましょう。

借入希望金額が高すぎた

借入希望金額が高額だと、結果的に年間の返済額も高くなり、返済負担率が審査基準を超えてしまうことがあります。借入希望額は、年収に見合った金額にとどめましょう。

なお、そもそも住宅ローンの借入額は住宅の金額を上限としている場合がほとんどです。諸費用などを含めてローンを組める住宅ローンもありますが、物件価格を大幅に上回るローンは組めない可能性が高いです。

信用情報に傷があった

過去に債務整理をしている人は、信用情報機関に事故情報が記録されています。このような人は、基本的に住宅ローンを組むことができません。事故情報が消えるまで待って再度申し込みをするか、家族など、信用情報に問題がない人がローンを組みましょう。

なお、事故情報が消えるまでの期間は、クレジットカードや分割払いの61日以上の延滞が5年、自己破産が7年、銀行ローンの自己破産が10年など、内容によって異なります。基本的に5~10年程度ですから、不安な場合は事前に信用情報の開示請求を行ってみてください。

物件の担保価値が低かった

購入する物件が現在の耐震基準を満たさなかったり、再建築不可物件だったりすると、担保価値が極端に低くなり、住宅ローンの審査に通らない可能性が出てきます。

住宅ローンを組む際は、購入する物件を担保にいれます。これは、万一返済が滞った際に金融機関が物件を処分して、残債を整理するためです。ところが、借入額よりも物件の担保価値が低い場合、物件を処分しても残債をカバーしきれない可能性が出てきます。

金融機関側は「回収ができなくなるリスクがある」と判断するため、審査上不利になります。

住宅ローンに落ちないための事前対策

住宅ローンの審査が不安な方は、できるだけ事前の対策を取っておきましょう。4つの対策を紹介するので、できることがないか確認してみてください。

保証人を立てる

住宅ローンでは、基本的に保証人を立てる必要がありません。その代わり、保証会社の保証を受けます。ただし、状況によっては金融機関側から「連帯保証人を立てて欲しい」と求められることがあります。

連帯保証人が必要かどうかは審査の結果によって決まるため、事前にはわかりません。しかし、審査が不安な場合はあらかじめ連帯保証人になってくれる人を探しておくと安心です。

借入希望金額を下げる

借入希望額が少なければ、それだけ返済負担率が下がって審査にも通りやすくなります。

- 住宅のグレードを下げる

- 不要なオプションなどがないか契約内容を見直す

- 新居の家具代などを借入額に含めている場合は、取り急ぎ現在保有しているものを使う

- 親族や会社など、金融機関以外から一部を借りられないか検討する

また、返済期間を長くするのも1つの方法です。借入希望金額自体は変わらなくても年間の返済負担率を下げられますから、審査に有利に働く可能性があるでしょう。

例)

年収400万円の方が、3,000万円を金利0.5%で借りる場合

● 20年ローン……157万6,560円、返済負担率39.4%

● 35年ローン……年間返済額93万4,500円、返済負担率23.4%

できるだけ頭金を用意する

頭金が多いということは、それだけ多くの現金を準備できる計画性があるということのアピールになります。また、その分借入額も減らせるので、返済負担率を下げることが可能です。

決まった使い道がない貯金がある方は、頭金に回すことを検討しましょう。また、親族から援助を受けられる場合は、住宅ローンを組んだ後ではなく前に贈与してもらうと頭金を増やせます。

住宅ローンの審査が甘い銀行は?

住宅ローンの審査が甘いと明確にいえる銀行はありません。住宅ローンの審査基準は各銀行ごとに個別に設けられており、非公開だからです。とはいえ、一般的に「フラット35」や「ネット銀行」は審査が甘いと言われています。

フラット35は、公的機関である住宅金融支援機構が提供している住宅ローンです。そのため、一般的な金融機関の住宅ローンよりも利用しやすい可能性が高いでしょう。また、フラット35は団体信用保険への加入が任意のため、健康状態に不安がある方でも住宅ローンが組めます。

一方のネット銀行は、各銀行ごとにさまざまな特徴を打ち出しているため、自分に合った銀行を選ぶことで審査の難易度を下げられます。たとえばソニー銀行は、勤続年数による申し込み条件を設けていないため、勤続年数が短くて審査に通らないといった方にとってはメリットがあるでしょう。

審査に通りやすい銀行は、それぞれの人の状況によっても変わってきます。各銀行の申し込み条件や特色を比較した上で、自分に合った住宅ローンを選ぶことが大切です。

事前審査で通ったのに、本審査で落ちる理由

事前審査に通っても本審査で落ちる理由は2つ考えられます。

書類の不備

事前審査はスピーディに行われます。スピーディな審査であるだけに事前審査では調査できない項目も多く、本審査で入念に調査する必要があります。記入内容を誤った場合、本審査に落ちることがあるのです。

>>※出典: 「令和元年度 民間住宅ローンの実態に関する調査 結果報告書」(国土交通省)

申請と実際の乖離

事前審査では、申込者が自己申告した情報を基準に審査します。

その際に、事前審査に用いた自己申告の情報と、本審査で用いる証明書類の情報が異なる情報が記載された場合、本審査で落ちる可能性が高まるわけです。

住宅ローン審査に落ちた対処法

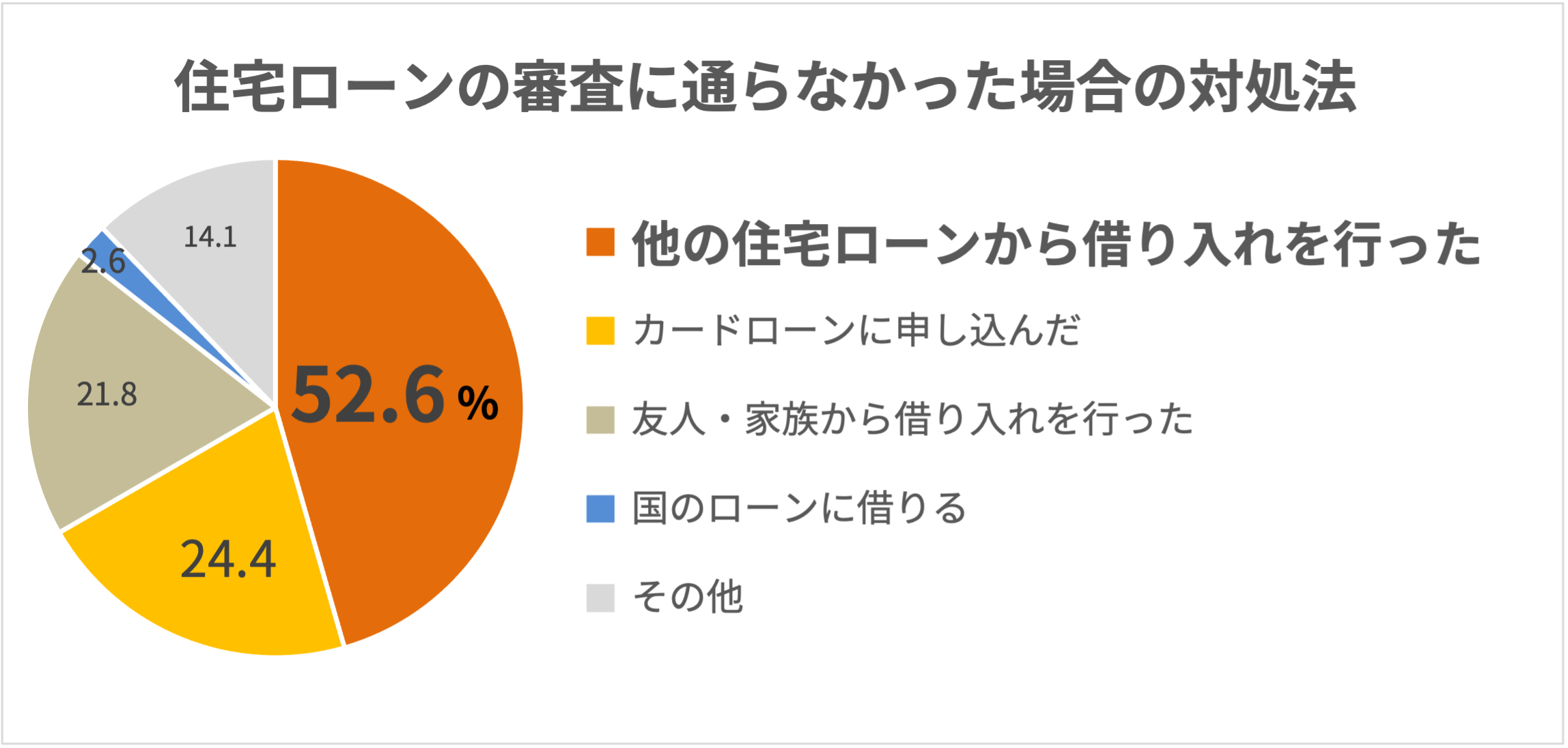

上表は、株式会社ZUUが2021年4月に住宅ローンの経験者500人に行った調査です。(調査会社:クロスマーケティング)。

別の住宅ローンに申し込んでみる

信用情報に大きな問題がない人は、別の住宅ローンに申し込むのがおすすめです。金融機関ごとに審査基準が異なるため、別の金融機関の住宅ローンであれば通る可能性があります。

このとき、審査が厳しくないとされている住宅ローンに申し込むのがポイントです。

- 【フラット35】

- 【ネット銀行】

住宅ローンおすすめランキング

変動金利おすすめランキング

※2025年8月現在

※日本マーケティングリサーチ機構が2020年2月18日~2020年3月17日に全国の男女にインターネットで行ったアンケート調査の結果。銀行売上上位9社と比較。回答人数は406名。

※ARUHI:最新の貸付条件はこちら

※ソニー銀行の記載金利をご利用するためには、自己資金1割以上の負担が必要

※SBIマネープラザの金利について適用金利は、記事作成次点の適用金利であり、金利情勢等により毎月見直されます。3大疾病保険は原則として40歳未満の方が対象です。

※1 適用金利は、記事作成時点の適用金利であり、金利情勢等により毎月見直されます。

三菱UFJ銀行 ※1 金利は年0.345%~年0.475%。適用金利や引下幅は、お申込内容や審査結果等により決定いたします。

※2 Webで手続きした場合にのみ無料となります。

固定金利おすすめランキング

※2025年8月現在

※日本マーケティングリサーチ機構が2020年2月18日~2020年3月17日に全国の男女にインターネットで行ったアンケート調査の結果。銀行売上上位9社と比較。回答人数は406名。

※ARUHI:最新の貸付条件はこちら

※ソニー銀行の記載金利をご利用するためには、自己資金1割以上の負担が必要

※1 SBIマネープラザの金利について適用金利は、記事作成次点の適用金利であり、金利情勢等により毎月見直されます。3大疾病保険は原則として40歳未満の方が対象です。

三菱UFJ銀行 ※1 金利は年0.73% ~ 年0.86%(固定3年)~。適用金利や引下幅は、お申込内容や審査結果等により決定いたします。

※2 Webで手続きした場合にのみ無料となります

フラット35おすすめランキング

※2025年8月現在

※日本マーケティングリサーチ機構が2020年2月18日~2020年3月17日に全国の男女にインターネットで行ったアンケート調査の結果。銀行売上上位9社と比較。回答人数は406名。

※ARUHI:最新の貸付条件はこちら

※ソニー銀行の記載金利をご利用するためには、自己資金1割以上の負担が必要

※1 適用金利は、記事作成時点の適用金利であり、金利情勢等により毎月見直されます。

フラット35は審査がさほど厳しくないといわれている

住宅金融支援機構が提供しているフラット35は、以下の理由から住宅ローンの中でも審査が厳しくないといわれています。

住宅金融支援機構は政府系金融機関であり、営利を目的としていません。最も重要なのは購入物件の担保価値であり、これによって債権の保全が可能であれば審査に通る可能性が高いのです。

ネット銀行もおすすめ

ネット銀行も一般的な金融機関と異なる基準で審査しているため、審査の通りやすさでもネット銀行もおすすめです。

ネット銀行では「勤続年数を審査対象にしない」、「自己資金ゼロでも融資する」など、ある部分で審査が緩い場合も多いです。審査に落ちる原因を考え、それをあまり問題にしないネット銀行を探してみましょう。

三菱UFJ銀行住宅ローンの評価表

| 三菱UFJ銀行住宅ローンの評価 | ||

|---|---|---|

| 口コミ評価 | ★★★★★ | |

| 金利 | 変動型金利 | 年0.345%~年0.475%※ |

| 3年固定金利 | 年0.73% ~ 年0.86%※ | |

| 10年固定金利 | 年1.12% ~ 年1.25%※ | |

| 借り換え(変動型)の金利 | 年0.345% ~ 年0.475%※ | |

| 団体信用 生命保険料 |

無料 | |

| 申し込み手続き | ネットで完結!簡単申し込み | |

| 保険内容 | 7大疾病保証など保険が充実! | |

| 仮審査結果までの日数 | 最短翌日 | |

| 借入金額 | 500万円~1億円 | |

| 実績 | 民間金融機関住宅ローン取扱残高として、実績No.1※。 | |

三菱UFJ銀行「住宅ローン」は民間金融機関住宅ローン取扱残高として、 16年連続No.1の実績です。

※日本における民間金融機関住宅ローン取扱残高No.1(2007年3月時点より現在まで)

※ 適用金利や引下幅は、お申込内容や審査結果等により決定いたします。

- 無料で全疾病保障を利用したい

- 金利を安く住宅ローンを借りたい

- 来店不要でそのまま借入したい

- 銀行口座を開設している方

→金利優遇でより安くなる可能性がある

住宅ローンの変動金利の相場が年0.770~であるため、大手銀行に関わらず、

変動金利の年0.345~は非常に低いです。

また三菱UFJ銀行のご利用経験がある場合、信用があると判断される場合があるため,

優遇金利が適応され、安くなる場合が多いです。

ARUHI住宅ローンの評価表

| ARUHI住宅ローンの評価 | ||

|---|---|---|

| 口コミ評価 | ★★★★★ | |

| 金利 (各金利タイプ) |

変動型金利 | 年0.650% ~ |

| 3年固定型金利 | ~年1.500% | |

| フラット35 | 年0.650%~ | |

| 団体信用 生命保険料 |

無料 | |

| 保証料 | 無料付帯 | |

| 実績 | 最短即日審査が可能! | |

「ARUHI」は、住宅ローン専門の金融機関として国内最大手の会社※。ARUHIでは、家の検索から住宅ローンを使った購入、住宅購入後の新生活のサポートまでトータルに行っています。ARUHIの住宅ローンは、主にフラット35。2004年に取り扱いをはじめ、ARUHI独自のサービスを展開しています。

2021年には、フラット35の融資実行件数シェアが27.5%を超え、15年連続でシェアNo.1※を達成するなど、実績と信頼のある住宅ローン専門金融機関です。

※2010年度-2024年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2025年3月末現在、SBIアルヒ調べ)

・原因を考えてみる

本審査に落ちたとき、まずは原因を考えることから始めましょう。本審査に落ちた人は、大まかにいえば返済能力か信用力のどちらかに原因があるものです。

年収が低い、勤続年数が短い、既に借り入れているローンの返済負担が重い、過去に借入金の返済が遅れた経験がある、消費者金融から借り入れているなど、審査にマイナスになる要素を洗い出していきましょう。原因が分かれば対策を練ることができ、次回の申し込みでは審査に通りやすくなります。

・信用情報が書き換えられるのを待つ

住宅ローンの審査では信用情報を重視します。信用情報に大きな問題があれば審査には通りません。

過去に延滞などの金融事故を起こしたことがある人は、事故情報が5年間残ります。この期間中に住宅ローンの審査に通る可能性はゼロなので、信用情報が書き換えられるまで待つ必要があります(信用情報のチェックについては後述します)。

地方の信用金庫など

メガバンクをはじめとする大手金融機関で審査に落ちた人は、居住エリアの地方銀行や信用金庫など地域の金融機関に申し込むのがおすすめです。その理由は以下のとおりです。

地域金融機関は地域金融の担い手であるため、地域住民の相談に積極的に応じるのが一般的です。大手金融機関で住宅ローンに断られた人でも相談しやすいといえるでしょう。

また、地域金融機関の主な顧客は営業地域の住民や企業です。顧客の絶対数が限られている中で融資を伸ばし、収益を確保していく必要があります。このような事情から、個人に数千万円単位で融資できて住宅という担保も確実に押さえることができる住宅ローンは、基本的に優良案件であるため審査に通りやすいといわれます。

その上で「給与振込口座に指定している」、「個人向けローンを借りたことがある」など地域金融機関と何らかの関係がある場合に審査に通りやすくなります。

住宅ローンの事前審査と本審査

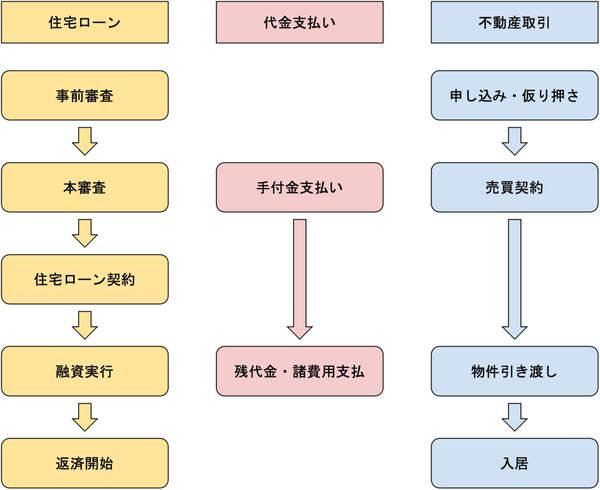

住宅ローンには事前審査と本審査があり、審査の進捗に応じて不動産取引や代金の支払いも進めていきます。一般的な流れは下図のとおりです(新築建売住宅を購入する場合)。

事前審査に通っても本審査で落ちることがあるのは、この二つの審査の内容や目的が異なるためです。事前審査と本審査には、以下のような違いがあります。

事前審査(仮審査)

事前審査では、年齢や勤続年数、年収などの申込者の属性と、返済計画によって返済能力を審査します。申し込みをWebで受け付けている金融機関も多く、大体一週間以内に審査結果が出ます。

なお事前審査に通った後、売買契約にあわせて手付金を支払います。このとき本審査に落ちた場合に、手付金を返金してもらえるかどうかをよく確認しておくことが大切です。

本審査

返済能力に問題がなければ、申込者は物件の売買契約を結んで本審査を受けます。本審査は購入を前提に行われるため、仮審査よりも詳細に審査されます。融資した後、長期間にわたって返済を続けていく中で想定される信用リスクを測ることが目的だからです。

具体的には自己申告の情報から把握している返済能力を確認し、加えて購入物件の担保価値や申込者の健康状態なども審査されます。

>>出典元:SBIマネープラザ公式サイト

住宅ローン審査に落ちないためには

次回の住宅ローン審査で落ちたいためにも、以下の対策をおすすめします。

・信用情報を取り寄せて自分でチェック

信用力に問題があるかどうかを調べるには、信用情報機関に自身の信用情報を照会します。信用情報機関といえば、金融機関などが調査目的で利用するイメージがあるかもしれませんが、個人でも自分の信用情報を調べることができるのです。

信用情報にネガティブな要素があると審査に落ちる可能性が高いといえます。特に注意すべきは、いわゆる「ブラック」と呼ばれる情報です。正式には「異動情報」といい、過去に延滞や債務整理をした場合に記録されます。個人情報に異動の記録がある人が住宅ローンを組むことは不可能です。

異動情報を確認すると同時に、自分の債務状況も詳しくみておく必要があります。住宅ローンに申し込む際に債務状況の申告を求められることがありますが、実際の債務残高より少なめに申告してしまうと審査に落ちる可能性が高い です。意図せず少なめに申告してしまうことのないように、自分の債務状況をしっかりと把握しておきましょう。

・消費者金融でお金を借りない

消費者金融から借り入れると、信用情報に消費者金融から借り入れた事実や借入額、残高、返済状況などが記録されます。これらはネガティブな情報として扱われます。

消費者金融からの借り入れは、金利が高く返済負担も大きいのが一般的 。これによって返済能力が低いと判断されると、審査に落ちる可能性が高まります。したがって、住宅ローンの申し込みを予定している人は、消費者金融からの借り入れを避けるべきでしょう。

また、すでに消費者金融から借り入れている人は、完済してから申し込んだほうが審査に通りやすいため、残高が少なければ完済しておくことをおすすめします。

・自分の収入や財産などに見合ったローンを組む

最後に、ローン内容の再検討もしておきましょう。

金融機関が重視する「返済能力」は、収入に対する返済額の比率(返済負担率)によって考えるものです。収入に対して返済額が小さければ返済負担率は低いため、余裕をもって返済していける、つまり「返済能力が高い」と判断されます。

住宅ローンを組むための返済負担率の目安は、多くの金融機関で共通しています。一般的な返済負担率の目安は以下のとおりです。

- 年収100~299万円:20%以下

- 年収300~449万円:30%以下

- 年収450~599万円:35%以下

- 年収600万円以上:40%以下

返済負担率の目安が分かると、審査に落ちにくいローンの組み方も分かります。目安の返済負担率を超えてしまう場合には、頭金を増やして借入希望額を減らす、返済期間を長くして返済額を減らすなどの工夫をすれば、審査に落ちにくくなるでしょう。

審査の内容を理解した上で万全の対策を

住宅ローンを組むとき、事前審査では10%程度、本審査では5%程度の人が落ちるといわれます。事前審査に通っても本審査で落ちることがあります。このため事前審査で問題がなかったとしても、気を抜くことはできません。むしろ 厳しい審査に備えて対策を図るべきです。

住宅ローンに落ちた人も、しっかりと対策して再チャレンジすれば審査に通る可能性は十分にあります。本稿の内容を参考にしながら審査に臨んでください。

住宅ローンの本審査で落ちる原因に関するよくある質問

ここでは、住宅ローンの本審査についてよくある質問をQ&Aにしましたので、参考にしてみてください。

- 住宅ローンの本審査で落ちる原因とは?

- 本審査で落ちる理由は2つ考えられます。一つは書類の不備です。本審査で入念に調査する必要があるため、記入内容を誤った場合、本審査に落ちる場合があります。2つ目は、申請と実際の乖離です。自己申告の情報と、本審査で用いる証明書類の情報が異なる情報が記載された場合、本審査で落ちる可能性があります。

おすすめの比較表を見る - 住宅ローンの本審査とは?

- 本審査でチェックするのは信用リスク(債務不履行に陥るリスク)です。現時点での返済能力だけではなく、健康状態や購入物件の担保価値を調べ、将来的に返済能力が低下するリスクや、債務不履行に陥った場合のリスクも含めて審査していきます。

おすすめの比較表を見る - 住宅ローンの審査基準とは?

- 国土交通省「令和元年度民間住宅ローンの実態に関する調査結果報告書より、健康状態、勤続年数、借用状況などが挙げられます。

おすすめの比較表を見る

調査概要

| 調査目的 | 住宅ローンのこ゛利用経験のある方への満足度に関する調査 |

|---|---|

| 調査対象 | 住宅ローンの利用経験者 |

| 調査方法 | クロス・マーケティング |

| 調査対象者数 | 500名 |

| 調査実施期間 | 2021年4月 |

| 調査対象地域 | 日本国内 |

| 母集団 | 住宅ローン利用経験者、20歳~69歳の男女500名 |

商品は変動セレクト住宅ローンというもので、金利は業界でもトップクラスの水準と言われています。借入額が比較的少ない、今後も低金利が継続すると判断された方にはメリットがあります。ただし、事務手数料は借入額の2.2%となりますので、初期費用を抑えたい人にはデメリットになります。また、変動金利と固定金利の組み合わせや乗り換えが自由にできるので、例えば、変動金利100%から一部を固定金利に変更、残りを変動金利のままということができます。