住宅を購入する際、住宅ローンを利用する人がほとんどではないでしょうか。そして、住宅ローンを利用して住宅を購入した際に、購入した住宅や住宅ローンの内容、本人の所得などの要件を満たした場合、一定期間において「住宅ローン控除」の適用を受けることができます。住宅ローン控除は課税所得金額を減額する所得控除ではなく、所得税額さらには住民税額を減額する税額控除ですので、節税効果が高く、ぜひ活用したい制度です。住宅ローン控除を受けるには、期限内にさまざまな書類を提出しなければなりません。準備が遅れ間に合わず結局受けられなかったとなると、非常にもったいないです。今回は、住宅ローン控除の仕組みや、受けるために必要な確定申告書類について、住宅ローンアドバイザーの筆者が詳しく解説。ふるさと納税と併用できるか?など、よくある質問にも回答します。

これから住宅を購入しようと思っている人や、すでに購入し、今年から住宅ローン控除の適用開始になる人はぜひ参考にしてください。

住宅ローン控除とは?

住宅ローン控除とは、正式名称を「住宅借入金等特別控除」といい、新築および住宅の購入だけでなく、増改築を行った際にも利用できます。利用する際には、要件に当てはまっているかどうかをしっかりと確認しておきましょう。

住宅ローン控除の要件を満たせば、一定期間において年末時点の住宅ローン借入残高に該当する控除率を乗じた額が所得税から差し引かれ、所得税から引き切れなかった部分については住民税から差し引かれます。

ただし、住宅ローン控除が適用されれば、誰しもが所得税および住民税の一部が還付されるという訳ではありません。所得にはさまざまな種類があり、給与所得以外にも不動産所得がある人もいれば、譲渡所得や一時所得などがある人もいるでしょう。その際には確定申告にて、所得税額を確定する必要がありますが、その際最終的に納める所得税額よりも住宅ローン控除額の方が多ければ還付金を受け取れます。所得金額によっては住宅ローン控除の額よりも多くの所得税を支払わなければならない人もいるかもしれませんが、本来納める所得税の額が住宅ローン控除によって減額されるのは非常に助かるといえるのではないでしょうか。

住宅ローン控除を受けるには?

住宅ローン控除を受けるためにはどのような手続きを行う必要があるのでしょうか。手続き方法は、その人の属性や住宅ローン控除の適用年(1年目か2年目以降か)によって異なります。

個人事業主の場合

個人事業主の場合は、毎年確定申告によって所得税の申告および納税を行います。そのため、住宅ローン控除についても毎年の確定申告時にあわせて行うことになります。

個人事業主の確定申告では青色もしくは白色が用意されており、作成する帳簿や提出書類が異なるほか、青色申告であれば「青色申告特別控除」の適用を受けられます。

申告の際には、その年(1月1日~12月31日まで)の収入から、事業のためにかかった経費を差し引いて所得金額を求めます。その後、所得金額から所得控除額を差し引いて課税所得金額を求め、金額に応じた税率を乗じて所得税額を求める流れです。住宅ローン控除額はこの最終的に求めた所得税額から該当する金額を差し引く仕組みです。

確定申告時期は、翌年の2月16日から3月15日までと決まっていますので、早めに書類を作成し、申告および納税を行うようにしましょう。

会社員の場合

会社員が住宅ローン控除を受ける手続きは、住宅ローン控除適用初年度と2年目以降で異なります。初年度は、必ず確定申告にて行わなければなりません。その際には、あわせて提出しなければならない書類もありますので、事前に必要書類を確認し、準備しておきましょう。

2年目以降は、住宅ローン控除に必要な書類(借入残高等証明書など)を会社に提出することで、年末調整で行うことができます。ただし、医療費控除やワンストップ特例を利用しないふるさと納税などの申告は確定申告で行わなければなりませんので、住宅ローン控除分は年末調整で、医療費控除や寄付金控除(ふるさと納税)などの申告は確定申告で行うことを忘れないようにしましょう。

住宅ローン控除の適用期間は原則として10年間ですが、契約した時期や入居時期によっては13年間適用を受けられます。そして、住宅ローン控除額は年末時点の借入残高の1%ですので、できるだけ住宅ローン控除を最大限活用することをおすすめします。

具体的には、「住宅ローン控除適用期間中に繰り上げ返済を行うことはできるだけ避け、適用期間が終わってから行う」ことで、住宅ローン控除の恩恵を最大限受けることができます。

・何のために行う?誰が?

確定申告とは毎年1月1日から12月31日までに発生したすべての所得金額と、それに対する所得税額を計算し、申告期限までに提出することです。そうすることにより、すでに源泉徴収や予定納税で納めている税金との過不足を調整する仕組みです。日本では、「申告納税方式」を採用しているため、納税者が最終的な所得税額を算出し、申告そして納税を行います。

・いつ?

確定申告時期は、翌年の2月16日から3月15日までです。

・どこで?

税務署に直接持参して申告する方法もありますし、郵送で申告することもできます。また、最近ではオンラインでの申請が推進されています。直接持参するためには平日の昼間に税務署に赴く必要がありますし、郵送の場合は切手代が必要です。オンラインだと、e-Taxを利用し、パソコンやスマートフォンで時間や場所を気にせず申告できるため、非常に便利だといえるでしょう。

確定申告をオンラインで行う方法について詳しくはこちら:国税庁 【e-Tax】国税電子申告・納税システム(イータックス)

住宅ローン控除を受けるための確定申告必要書類

ここからは、住宅ローン控除を受けるために必要な書類について説明します。どこで入手するのかもあわせて紹介しますので、参考にしてください。

■住宅ローン控除を受けるための確定申告必要書類

| 必要書類 | 入手できる場所 |

|---|---|

| 確定申告書 | 税務署 |

| 源泉徴収票 | 勤務先 |

| 本人確認書類 | 市区町村窓口 |

| (特定増改築等)住宅借入金等特別控除額の計算明細書 | 税務署 |

| 住宅ローンの残高を証明する「残高証明書」 | 金融機関など |

| 建物・土地の登記事項証明書 | 法務局 |

| 建物・土地の売買契約書、請負契約書の写し | 売主、仲介業者、建設業者など |

| 耐震基準適合証明書又は住宅性能評価書の写し | 建築士、住宅瑕疵担保責任保険法人、登録住宅性能評価機関 |

| 認定通知書の写し | 市区町村窓口 |

では、それぞれの必要書類について、具体的にどのようなものなのか、また記入時や取得する際の注意点などもあわせ、詳しく解説していきます。

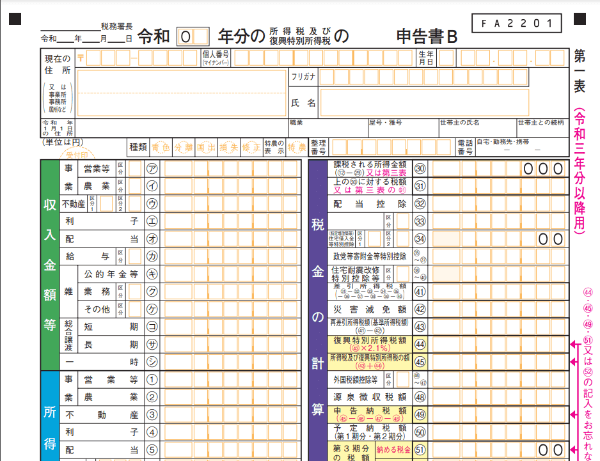

確定申告書

確定申告書類は国税庁のホームページからダウンロードできます。確定申告書はAとBに分かれており、Aは申告する所得が「給与所得」「公的年金等・その他の雑所得」「総合課税における配当所得」「一時所得」の人だけが利用できます。それ以外の人は確定申告書Bを使用します。ちなみに令和5年1月より確定申告書Aは廃止され、確定申告書Bに統一されることも覚えておきましょう。

申告書の記載にあたっては、給与所得者であれば、源泉徴収票を参考に記入していくやり方もありますが、手書きで行うよりも国税庁が用意しているサイト「確定申告書作成コーナー」を利用する方が、間違いがなく簡単です。

作成途中で保存もできますし、住宅ローン控除を利用する方向けの詳しい説明やチャットでの質問も受け付けていますので、安心して作成できます。

確定申告書類のダウンロードや書き方について詳しくはこちら

国税庁|確定申告書等の様式・手引き等(令和3年分の所得税及び復興特別所得税の確定申告分)

源泉徴収票

会社員の人はもちろん、個人事業主でも、仕事の内容によっては源泉徴収(10.21%)された額の報酬を受け取っている人もいます。そのような人には必ず、支払先から源泉徴収票が発行されますので、大切に保管しておきましょう。

確定申告はすでに納めている源泉徴収や予定納税の過不足を精算する目的もあります。そのためにも源泉徴収票は大切なものですので、忘れないように取得しましょう。会社員であれば、年末調整後の1月に会社から交付されるはずですので、忘れずに受け取るようにしてください。

本人確認書類

本人確認書類

- マイナンバーカード

- マイナンバー通知カード

- マイナンバーが記載されている住民票

確定申告書を提出する際には、本人確認書類の添付もしくは貼付が必要です。

マイナンバーカードを持っている人は、その表面と裏面の写しを持参もしくは添付します。マイナンバーカードを持っていない場合は、マイナンバーを確認できる書類とあわせて身元確認書類が必要です。

- ・マイナンバーを確認できる書類:マイナンバー通知カード、住民票の写しまたは住民票記載事項表明書(マイナンバーの記載があるものに限る)のいずれか1つ

- ・身元確認書類:運転免許証、公的医療保険の被保険者証、パスポート、身体障害者手帳、在留カードなどのうち、いずれか1つ

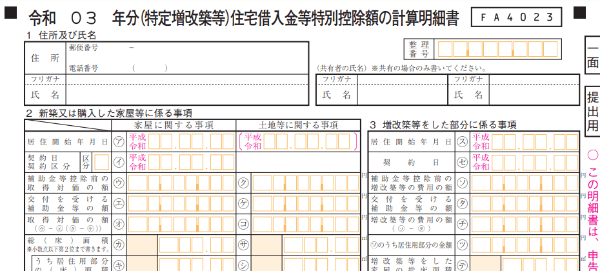

(特定増改築等)住宅借入金等特別控除額の計算明細書

この計算明細書は住宅ローン控除の適用期間中必ず記載して提出しなければなりません。書類は税務署に常備されているほか、国税庁のホームページからダウンロードできます。

計算明細書の作成に当たって必要な情報

- 住宅の購入金額

- 共有持分・住宅の延べ床面積・敷地面積

- 住宅借入金等の年末残高

作成の前に上記の情報がわかる書類を準備しておきましょう。

計算明細書の作成は非常に複雑です。そのため、年末調整済みの給与所得者ならば、国税庁のホームページで作成することをおすすめします。国税庁のホームページの確定申告書作成コーナーでは、源泉徴収票や売買契約書および登記事項証明書、さらには住宅取得資金に関わる借入金の年末残高等証明書の内容を入力することで確定申告書を作成できます。そのときにあわせて提出する計算明細書も作成できますので、ぜひ活用してください。

住宅ローンの残高を証明する「残高証明書」

住宅ローンの残高を証明する「残高証明書」は、住宅ローンを借り入れている金融機関から、10月上旬から中旬にかけて郵送されるケースが多く見られます。届いたら紛失しないように保管しておくことはもちろん、届かない場合や万が一紛失してしまった場合は、すぐに金融機関に問い合わせ、再発行を依頼してください。

ただ、住宅ローンの契約時期が9月以降になった場合の、最初の残高証明書の送付は翌年の1月になるケースもありますので、事前に金融機関に確認しておきましょう。フラット35を利用している場合は、住宅金融支援機構の「住・My Not(す・まい のーと)」で依頼できます。

建物・土地の登記事項証明書

登記事項証明書は原則として法務局に赴いて取得します。交付手数料は1通600円ですが、申請者情報を登録することによる、オンラインでの交付請求も可能です。オンラインで申請すると、交付手数料が郵送の場合500円、指定した登記所などでの窓口受け取りなら480円と安くなります。

窓口で受け取る場合の対応時間は平日21時まで(通常の窓口受け取りの場合平日17時15分まで)となりますので、平日の昼間に時間がとれない人は、ぜひオンライン申請の利用をおすすめします。急いでいる場合は、郵送よりも平日の21時に間に合うように、窓口で受け取る方が賢明です。

建物・土地の売買契約書、請負契約書の写し

建物や土地の売買契約書は、売主もしくは仲介業者との売買契約時に本書を受け取っているはずですので、その写しを準備しておきましょう。もし、見当たらない場合は、売主もしくは仲介業者も同じものを保管していますので、確認してください。

また、注文住宅を購入した場合は、建設業者と請負契約を結びます。注文住宅を購入した方が、住宅ローン控除を受けるには請負契約書の写しも必要になります。いずれも金額がわかるもの、収入印紙が貼付しているもの、双方の実印が押印されているものの写しであることが求められますので、契約締結の際にはなくさないように保管しておきましょう。

耐震基準適合証明書又は住宅性能評価書の写し

耐震基準適合証明書は、その建物が建築基準法上の耐震基準を満たしていることを証明するもので、中古住宅を購入した際などに必要です。証明書は建築士もしくは指定確認検査機関、登録住宅性能評価期間、住宅瑕疵担保責任保険法人から取得できます。

住宅性能評価書は国土交通省の定めた第三者機関が公平な立場で住宅性能を評価したもので、耐震基準適合証明書と同様に登録住宅性能評価機関などから取得できます。

これらの書類は、住宅ローン控除の適用以外でも、住宅ローンを借りる際に金融機関に提出することで、金利引き下げなどの優遇を受けられるケースがあります。

認定通知書の写し

購入した住宅が、認定長期優良住宅もしくは認定低炭素住宅に該当する場合、控除期間が13年間となる「認定住宅の新築等に係る住宅借入金等特別控除の特例」を受けることができます。

この特例を受ける際には、その住宅が認定長期優良住宅に該当することを証明するための、「認定通知書」の写しが必要です。認定通知書は、住宅の引き渡し時に不動産会社から受け取ります。また、「住宅用家屋証明書」で代用できます。

住宅ローン控除を受けるための確定申告手続きの流れ

住宅ローン控除を受けるための確定申告手続きの流れを理解しておきましょう。特に住宅ローン控除の初年度は必ず確定申告で行う必要があるため、手順をしっかりと認識しておくことが大切です。

ステップ1.確定申告の必要書類を準備する

まずは確定申告書などの必要書類をそろえましょう。住宅によっては、適合証明書や性能評価書、認定通知書などの取得も必要となりますので、忘れずに行ってください。

書類がそろったら、確定申告書の作成に移ります。確定申告書の作成は、国税庁が用意している確定申告書作成コーナーを利用することで、簡単に作成できます。データを保存し、翌年にまた活用することもできますので、必要に応じて保存しておくことをおすすめします。

ステップ2.税務署に提出

確定申告書の作成が終わり、必要書類および添付書類に漏れのないことを確認したら、税務署に提出します。提出先の税務署はどこでもいいわけではなく、納税者の住所地(納税地)を管轄する税務署になります。納税地を管轄する税務署がどこかわからない場合は、国税庁のホームページ内「国税局・税務署を調べる」のページで確認できます。

郵送で提出する場合や、e-Taxを使ってオンラインで提出する場合も、提出先は納税地を管轄する税務署になりますので、不安がある場合は事前に必ず確認しておきましょう。

ステップ3.還付金が振り込まれて完了

確定申告書を作成し、還付金が発生することがわかった場合は、確定申告書内に振込先口座情報を記入して提出することで、還付金が振り込まれます。還付金の振り込みは、確定申告書提出後1ヵ月~1ヵ月半程度かかります。ちなみに、還付申告のみの場合は、確定申告の期間と関係なく、翌年の1月1日から提出できますので、確定申告書ができあがったら早めに提出しましょう。そうすることで通常よりも早めに還付金を受け取れます。

【2年目以降】住宅ローン控除の受け方

住宅ローン控除適用2年目以降の手続きは、会社員と個人事業主で異なります。会社員は会社に所定の書類を提出することで、年末調整で行えますが、個人事業主は引き続き確定申告で行う必要があります。

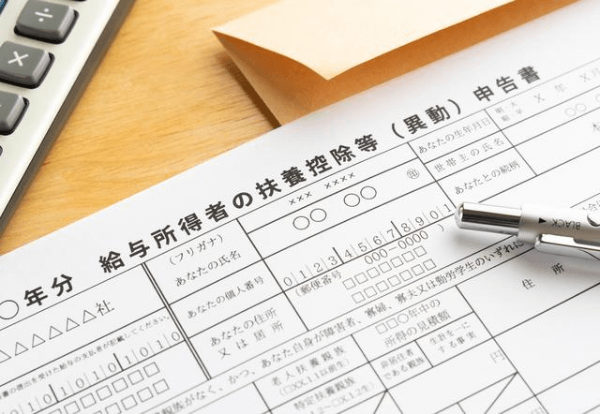

会社員の場合

必要書類

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書

- 年末調整のための(特定増改築等)住宅借入金等特別控除証明書

会社員の場合、初めて住宅ローン控除の確定申告を行った年の10月頃に、管轄の税務署から「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」および「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」が送られてきます。送られてくるのは、その後適用を受ける年数分ですので、紛失しないように保管しておきましょう。

そして、年末調整の際にこの控除申告書および証明書に記入のうえ、住宅ローンを借り入れている金融機関から送られてくる「住宅取得資金に係る借入金の年末残高等証明書」(金融機関によって名称が異なります)を添付して会社に提出します。

これで、その年の住宅ローン控除の手続きが完了します。

個人事業主の場合

必要書類

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 住宅ローンの残高を証明する「残高証明書」

個人事業主の場合は、まず「(特定増改築等)住宅借入金等特別控除額の計算明細書」を国税庁のホームページからダウンロードします。そして、金融機関から届いたその年の年末時点の住宅ローン残高を証明する「残高証明書」を元に、計算明細書を作成します。計算明細書の作成については、国税庁が用意している確定申告書作成コーナーで必要事項を入力し、作成できますので、自身の確定申告書作成の際にあわせて行いましょう。この明細書と残高証明書は確定申告書の提出時に添付する必要がありますので、作成および受領後はなくさないようにしておきましょう。

住宅ローン控除と併用できる「すまい給付金」とは?

住宅ローンを利用して住宅を購入した場合、住宅ローン控除と併用できる「すまい給付金」があることをご存じでしょうか?こちらも利用のためには要件を満たす必要がありますが、該当するならばあわせて申請することを忘れないようにしましょう。

すまい給付金について詳しくはこちら

すまい給付金とは?

すまい給付金とは、消費税率の引き上げに伴う税負担の増加を平準化する目的で創設された制度です。対象は住宅ローン控除の適用を受けてもなお効果が限定的な所得層となっており、適用されれば住宅取得に係る消費税の負担が軽減されます。

すまい給付金制度の特徴は、現金が給付されることです。対象者は令和4年12月31日までに住宅を引き渡され、入居する方です。

すまい給付金を受け取るためには、給付申請書を作成し、確認書類を添付して申請しなければなりません。

すまい給付金の対象者・条件は?

- ・対象者

-

すまい給付金の対象者は、「住宅を取得し、登記上の持分を保有するとともに、その住宅に自分で居住」しており、「収入が一定以下」の人です。収入基準の目安は、消費税率8%で購入した場合510万円以下、10%で購入した場合は775万円以下です。

なお、住宅ローンを利用せずに住宅を取得する場合は、対象者の年齢が50歳以上に限定され、収入基準は10%で購入した場合で650万円以下になります。

- ・対象住宅

-

<新築>

- 床面積が50㎡以上(ただし、以下の期間に契約した住宅は40㎡以上も対象となる)

注文住宅:令和2年10月1日から令和3年9月30日

分譲住宅:令和2年12月1日から令和3年11月30日 - 施工中に以下の品質を保証する第三者の現場検査を受け、一定の品質が確認されること

・住宅瑕疵担保責任保険へ加入した住宅

・建設住宅性能表示を利用する住宅

・住宅瑕疵担保責任保険法人により、保険と同等の検査が実施された住宅

<中古>

- 床面積が50㎡以上(ただし、以下の期間に契約した住宅は40㎡以上も対象となる)

注文住宅:令和2年11月1日から令和3年11月30日 - 売買時などに第三者の現場検査を受け、現行の耐震基準および一定の品質が確認されること

・既存住宅売買瑕疵保険へ加入した住宅

・既存住宅性能表示制度を利用した住宅(耐震等級1以上のものに限る)

・建設後10年以内で、住宅瑕疵担保責任保険に加入している住宅または建設住宅性能表示を利用している住宅

- 床面積が50㎡以上(ただし、以下の期間に契約した住宅は40㎡以上も対象となる)

- ・対象期間

-

平成26年4月から令和3年12月まで。)ただし、以下の期間に契約した住宅については令和4年12月31日まで。)

注文住宅:令和2年10月1日から令和3年9月30日

分譲住宅:令和2年12月1日から令和3年11月30日

住宅ローン控除のよくある質問

最後に住宅ローン控除において、よくある質問およびその回答について掲載します。住宅ローン控除を利用するにあたっての疑問点や不安点の解消に役立ててください。

Q1. 借り換えをしても控除は受けられる?

A. 以下のすべての要件を満たす場合であれば、借り換え後も住宅ローン控除の適用が可能です。

- 新しい住宅ローンが、当初の住宅ローンの返済のためのものであることが明らかなこと

- 新しい住宅ローンが10年以上の償還期間であることなど、住宅ローン控除の対象となる要件に当てはまること

なお、借り換え後の住宅ローン控除の適用期間は、居住開始日に遡って適用されます。

また、借り換えを行った場合の年末残高の計算は、以下のとおりです。

- 借換え直前における当初の住宅ローン等の残高≧借換えによる新たな住宅ローン等の借入時の金額の場合:借換えによる新たな住宅ローン等の年末残高

- 借換え直前における当初の住宅ローン等の残高<借換えによる新たな住宅ローン等の借入時の金額の場合:借換えによる新たな住宅ローン等の年末残高✕(借換え直前における当初の住宅ローン等の残高÷借換えによる新たな住宅ローン等の借入時の金額)

Q2 ふるさと納税と住宅ローン控除は併用できる?

A. ふるさと納税と住宅ローン控除の併用は可能です。ただし、住宅ローン控除の適用1年目は確定申告の必要があるため、ワンストップ特例制度は利用できない点に注意が必要です。

また、ふるさと納税額によって課税所得金額が減少し、そのため所得税額が少なくなることにより、住宅ローン控除額が全額引ききれない可能性がある点にも注意しておきましょう。

ふるさと納税と住宅ローン控除を併用する際には、住宅ローン控除を全額利用できるようにふるさと納税額を調整することが大切です。

Q3. 確定申告の期限を過ぎてしまったら住宅ローン控除は受けられない?

A. 住宅ローン控除の適用により還付金が発生する場合であれば、確定申告期限を過ぎても5年間はさかのぼって還付申請を行えます。もし、確定申告の期限を過ぎてしまったことに気づいた場合は、速やかに還付申請を行いましょう。

また、還付でなくても、確定申告のときに住宅ローン控除の申請を忘れていた場合には、「更正の請求」を行うことにより、納め過ぎた税金の還付を受けることができます。

更正の請求は法定申告期限から5年以内となっていますので、こちらも気づいた際には速やかに更正の請求書を提出するようにしましょう。

住宅ローン控除に必要な書類は早めに準備しよう

住宅ローン控除は、住宅ローンを利用し住宅を購入した際に、要件を満たすことで、一定期間において年末時点の借入残高の1%が税額控除される制度です。ただし、令和4年度の税制改正によって、今後は控除率が0.7%となるほか、購入する住宅の種類によって最大控除額や控除期間が異なる点に注意が必要です。さらに、改正後は、所得要件が2,000万円以下に変更となっていることも覚えておきましょう。

住宅ローン控除の適用を受ける初年度は必ず確定申告で行う必要があります。必要書類も多く、取得に時間がかかることが予想されます。スケジュールを調整し早めに準備に取り組むことがスムーズに確定申告を終えるためのポイントといえるでしょう。

CFP®資格認定者・住宅ローンアドバイザー・ファイナンシャル・プランニング技能士1級取得者。個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン住宅購入)のアドバイスを行う。 新井智美氏