三菱UFJ銀行が提供するカードローン「バンクイック」は、日常生活で必要な資金が借り入れできるサービスです。

カードローンによっては土日に利用できなかったり、利用できる機能に制限があったりするなど、利用者にとって不便な場合もあります。今回は「バンクイック」の特徴や、土日でもスムーズに利用できるのかという点などに注目して、解説していきます。他のカードローンも気になる方はおすすめのカードローンをチェックしてみてください。

- ・金利を低く設定できる

- ・最大500万円まで借り入れ可能

- ・土日でも申し込み可能

- ・在籍確認の時間は大まかに指定できる

\はじめてなら30日間利息0円**/

** 契約がはじめての方。契約日の翌日から適用。

詳細はこちら

立教大学法学部卒業後、東証一部上場企業に入社。その後、保険業界に転身し、ファイナンシャルプランナ(FP)として活動を開始。FPの最上級資格CFP資格を取得し、個人・法人のお金に関する相談を受けながら、北海道のテレビ番組のコメンテーターなどとしても活動している。■保有資格

CFP(R)

住宅ローンアドバイザー

損保マスター

■SNS・HP等リンク

詳細はこちら

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

■SNS・HP等リンク

.jpeg?v=1619486567)

詳細はこちら

元みずほ銀行執行役員、前J.Score代表取締役社長CEO大阪大学法学部卒業後、旧富士銀行入行。みずほ銀行の個人部門にて、金融マーケティングやコンサルティングビジネス、チャネル開発を中心に行う。2012年から4年間ローン業務開発部長をつとめ、2015年みずほ銀行執行役員に就任。

2016年、みずほ銀行とソフトバンクが共同出資するFintech事業である「株式会社J.Score」代表取締役社長CEOに就任。日本初のAIスコアサービスをローンチ、「情報銀行」参入を整備するなど創業期としての事業基盤を構築し、2020年3月退任。その後、株式会社みずほプライベートウエルスマネジメントの取締役副社長に就任。

2020年9月より株式会社ZUUに参画し、新たなスコアビジネスの立ち上げを推進。

■SNS・HP等リンク

- 三菱UFJ銀行のカードローン「バンクイック」を利用するメリット

- 三菱UFJ銀行のカードローン「バンクイック」は土日でも申し込みできる?

- 三菱UFJ銀行のカードローン「バンクイック」の申請方法とは?

- 土日に三菱UFJ銀行のカードローン「バンクイック」を申し込む場合の注意点

- 三菱UFJ銀行のカードローン「バンクイック」の申し込みをスムーズにするコツとは?

- 三菱UFJ銀行のカードローン「バンクイック」の返済方法とは?

- 三菱UFJ銀行のカードローン「バンクイック」を返済する際の注意点とは?

- 三菱UFJ銀行のカードローン「バンクイック」の特徴を理解したうえで借り入れしよう

- バンクイックの審査について

- バンクイックと他社(楽天銀行カードローン、三井住友銀行カードローン、オリックス銀行カードローン、みずほ銀行カードローン)との比較

- 三菱UFJ銀行「バンクイック」に関するQ&A

三菱UFJ銀行のカードローン「バンクイック」を利用するメリットとは?

「バンクイック」を利用することで、いくつかのメリットがあります。どのような人が利用に適しているのか、サービスの特徴とともに理解しておくことで、カードローンを上手に活用できるでしょう。

- ・金利を低く設定できる

- ・利用限度額が高い

・金利を低く設定できる

金利を低く設定できる点は「バンクイック」の魅力の一つです。適用される金利の幅が年1.4%~年14.6%となっており、利用限度額によっては大幅に金利を抑えることができます。

ほかの金融機関でも利用限度額によって金利を抑えられるようになっていますが、「バンクイック」ほど低く金利を抑えられるカードローンはほとんどありません。

・利用限度額が高い

利用限度額が高く設定されているのも、「バンクイック」のメリットです。最大800万円まで借り入れ可能なので、余裕をもってカードローンを利用できます。

※1 必ずしもすべての楽天会員様が審査の優遇を受けられるとは限りません。

引用元: 三菱UFJ銀行「バンクイック」、 三井住友銀行、 楽天銀行、 オリックス銀行、 みずほ銀行

| 関連記事 |

|---|

| 三菱UFJ銀行のカードローン「バンクイック」は利息の安さが魅力 |

| 三菱UFJ銀行カードローン「バンクイック」の返済方法は?返済時の注意点も解説 |

| 三菱UFJ銀行のカードローン「バンクイック」の増額方法は?増額の流れや注意点を解説 |

三菱UFJ銀行のカードローン「バンクイック」は土日でも申し込みできる?

- 土日でも申し込み可能

- 在籍確認の時間は大まかに指定できる

カードローン会社によっては、土日の申し込みに対応していなかったり、利用が制限されたりするケースもあります。

三菱UFJ銀行の土日の対応を知っておくことで、突然まとまったお金が必要になったときでも、スムーズに現金を借り入れできるようになるでしょう。

土日でも申し込み可能

「バンクイック」は土日でも申し込みが可能です。週末を挟むことで審査が大きく遅れることもなく、スムーズに現金を借り入れできます。

インターネットなら24時間申込可能です。

引用元:よくあるご質問|バンクイック

在籍確認の時間は大まかに指定できる

審査を進めるにあたり、申請した住所に居住しているか、勤務先に間違いはないかを確認するために在籍確認が行われます。

在籍確認をしたときに不在だと、審査が進まなくなってしまいます。三菱UFJ銀行では在籍確認の時間を大まかに指定できます。指定した時間帯に電話対応ができるようにしておけば、スムーズに審査を進められるでしょう。

| 関連記事 |

|---|

| 誰にもバレずにお金を借りるには?家族や会社に内緒で借りる方法を紹介! |

| 妻に内緒でお金を借りられる?妻バレ対策のカードローンも紹介 |

| 会社にバレずにお金を借りる方法は?勤務先や家族に内緒で借入れできるカードローンを紹介! |

三菱UFJ銀行のカードローン「バンクイック」の申請方法とは?

- ・インターネットから申請する

- ・電話で申し込む

三菱UFJ銀行のカードローン「バンクイック」の利用を考えている場合、申請方法を知っておくことで、スムーズに借り入れ手続きができるようになります。

ここでは、三菱UFJ銀行のカードローン「バンクイック」の申請方法について、詳しく説明します。

インターネットから申請する

三菱UFJ銀行のカードローン「バンクイック」は、インターネットから申請できます。三菱UFJ銀行の口座を持っていなくても、24時間申請できるので、いつでもどこでも申請できるのが魅力です。

電話で申し込む

オペレーターに相談しながら手続きを進めたいという場合は、電話で申し込みするのがおすすめです。

バンクイックのお借入方法には、「ATMでのお借り入れ」と「お振り込みでのお借り入れ」があります。

引用元:よくあるご質問|バンクイック

土日も申請できるので、1人で申請手続きを進めるのが不安な人にうってつけです。ただし、利用時間帯が限られているので、あらかじめ確認したうえで余裕をもって連絡しましょう。

土日に三菱UFJ銀行のカードローン「バンクイック」を申し込む場合の注意点

- 利息が発生するカードローンであることを知っておく

- 夜間は対応してもらえない

- 営業時間の違いを知っておく

- 混み合う時間帯を避けて申し込みをする

土日に三菱UFJ銀行のカードローン「バンクイック」を申し込む場合、注意点を理解して手続きを進めていかなければ、思わぬトラブルが発生するおそれがあります。

利息が発生するカードローンであることを知っておく

カードローンによっては、30日間無利息の商品など、利息が発生しないタイプもあります。しかし、三菱UFJ銀行のカードローン「バンクイック」は借入金額や借入期間にかかわらず利息が発生します。

そのため、カードローンを利用する前に、どれくらいの金利が適用されるのかを明確にして、返済計画を立てたうえで借り入れ手続きをするようにしましょう。

夜間は対応してもらえない

三菱UFJ銀行のカードローン「バンクイック」は、提携ATMなどを利用すれば夜間でも借り入れできます。しかし、夜間は営業時間外のため、トラブルなどが発生しても、電話相談に対応してもらえません。

不安なことがあれば、日中の営業時間中に問い合わせておくと安心でしょう。

営業時間の違いを知っておく

土日は、平日の営業時間とは異なる時間帯で、サービスを提供しています。連絡手段によっても営業時間が異なるため、「バンクイック」を利用する前に確認しておきましょう。

混み合う時間帯を避けて申し込みをする

土日になると多くの人が「バンクイック」を申し込み、現金の借り入れを行います。それに伴って問い合わせ窓口への連絡も増え、電話がつながりにくいといった事態が起こりやすいといわれています。

そんなときは営業開始直後や終了間近など、問い合わせが多くなりそうな時間帯を避けることで、スムーズに申し込みを進められるでしょう。

お申込み受付後、可能な限りはやくご連絡できるよう心掛けておりますが、混雑時はお時間をいただく場合がございます。また、メールでご連絡させていただく場合もございます。

引用元:よくあるご質問|アイフル

三菱UFJ銀行のカードローン「バンクイック」の申し込みをスムーズにするコツとは?

- ・必要な書類を事前に準備しておく

- ・約定返済の延滞などの履歴を残さない

三菱UFJ銀行のカードローン「バンクイック」を申し込む場合、申請方法によっては手続きがスムーズに進み、より早く現金を借り入れできるようになります。

必要な書類を事前に準備しておく

「バンクイック」の申し込み手続きを進めるためには、必要書類を三菱UFJ銀行に提出しなければなりません。

審査に必要な書類は、本人確認書類や収入または課税状況が証明できる書類など、あらかじめ決まっていることが多いです。必要になりそうな書類をあらかじめ用意しておくことで、スムーズに手続きが進むようになります。

「年収を証明する書類」としては、法令上、以下の書類が定められています。

引用元:貸金業法Q&A|金融庁

(1) 源泉徴収票(直近の期間に係るもの)

(2) 支払調書(直近の期間に係るもの)

(3) 給与の支払明細書(直近の2カ月分以上(地方税額の記載があれば1カ月分)のもの)

(4) 確定申告書(直近の期間に係るもの)

(5) 青色申告決算書(直近の期間に係るもの)

(6) 収支内訳書(直近の期間に係るもの)

(7) 納税通知書(直近の期間に係るもの)

(8) 納税証明書(直近の期間に係るもの)

(9) 所得証明書(直近の期間に係るもの)

(10) 年金証書

(11) 年金通知書(直近の期間に係るもの)

※上記(4)から(9)の書類については、複数年分の事業所得を用いて年収を計算する場合には、その複数年分の書類が必要となります。

約定返済の延滞などの履歴を残さない

過去に約定返済の延滞などのトラブルを経験した場合、審査に時間がかかってしまうケースもあります。カードローンやキャッシングをよく利用するのであれば、なるべくトラブルを起こさないように事前に対応しておくことで、スムーズに審査が進むようになるでしょう。

三菱UFJ銀行のカードローン「バンクイック」の返済方法とは?

- 返済方法は3種類から選べる

- 利用できない時間帯や入金が反映する時期に注意

カードローン会社ごとに返済方法が異なるため、三菱UFJ銀行においても返済方法の種類や特徴について知っておかなければ、計画的に返済できなくなってしまいます。

返済方法は3種類から選べる

三菱UFJ銀行のカードローン「バンクイック」の返済方法は、以下の3種類から選べます。

・自動返済(口座引き落とし)

・提携ATMでの返済

・振り込みによる返済

これらの方法から返済しやすい方法を選ぶことで、スムーズに借入残額を減らしていけるようになるでしょう。

・利用できない時間帯や入金が反映する時期に注意

「バンクイック」の返済をするにあたり、返済方法ごとに利用できない時間帯や入金が反映される時期が異なることに注意が必要です。

返済期日に間に合わなくなってしまうと、返済が遅延したとして信用度が低下したり、利用可能額が少なくなったりする危険性があるので、余裕をもった返済を心がけましょう。

三菱UFJ銀行のカードローン「バンクイック」を返済する際の注意点とは?

- 返済期日を事前に確認しておく

- 支払期日が土日祝日の場合は期限が変わる

三菱UFJ銀行のカードローン「バンクイック」の返済をするうえで注意すべき点を解説します。

返済期日を事前に確認しておく

三菱UFJ銀行のカードローン「バンクイック」は、35日ごとに返済するか毎月指定日に返済するかを選べるようになっています。

35日ごとの返済にすると、返済する日によっては返済が終了する日を短くできます。しかし、返済するたびに次回の返済期日が変わるため、延滞しないように気をつけましょう。

支払期日が土日祝日の場合は期限が変わる

支払期日が土日祝日になる場合、翌平日窓口営業日が返済期日になります。正確な返済期日を理解することがスムーズな返済につながるので、計画的に返済が進むよう返済スケジュールをしっかり立てておきましょう。

三菱UFJ銀行のカードローン「バンクイック」の特徴を理解したうえで借り入れしよう

今回は三菱UFJ銀行のカードローン「バンクイック」について、特徴やメリット、申請する際の注意点などを説明しました。

カードローンを利用しながら安定した日常生活を送るためには、カードローン会社ごとの特徴や注意点をよく理解することが大切です。

説明した内容を参考にして、正しい知識のもとでカードローンを利用できるようになり、計画的に返済を進められるようにしましょう。

バンクイックの審査について

バンクイックでお金を借りる前に、審査の流れをたしかめておきましょう。銀行カードローンなので、消費者金融よりも難易度が高いと推測されることに気をつけてください。

見落としがちなポイントに在籍確認があります。審査時は担当者が勤務先に電話確認します。プライバシーがバレないか気になる人は、対策を考えておきましょう。

ほかにも急いでいるときの利用に備えて、即日融資の可能性も知っておきたいところです。以下からはバンクイックの審査を受けるうえで、注意すべきポイントを解説していきましょう。

バンクイックの審査の流れ

バンクイックで審査を受けるには、書類準備が重要です。本人確認書類に加え、収入証明書が必要なときもあります。 申請はPC・スマートフォンから可能です。運転免許証のような写真つき本人確認証明書をアップロードする必要があります。さらに借入限度額50万円超を希望するなら、収入証明書も出さなければいけません。

メールか電話で審査結果がわかります。連絡は平日午前9時~午後9時、土日祝日は午後5時までです。

バンクイックの審査難易度

バンクイックの審査は消費者金融より難易度が高いといえます。大手消費者金融よりも金利が低いぶん、申請者を厳しく見極めているからです。これには銀行ならではの社会的な影響力もかかわっているでしょう。

銀行はカードローン以外のサービスも多く展開しているので、社会的な影響力が高いのです。信用できない人に貸してトラブルが多くなると、信頼にかかわります。バンクイックの審査が消費者金融より難しい背景は、金利の低さと社会的な影響力です。

バンクイックの在籍確認の有無について

バンクイックでは在籍確認があります。申請内容に記された職場で本人が働いているかどうかをたしかめることです。金融機関は申請内容が本物で、収入の根拠があるかを知るために進めます。

ただし週末で会社が営業していないなど、特段の事情もあるでしょう。バンクイックでは申請後に在籍確認が難しいことを問い合わせれば、書類で対応できることもあります。収入証明書や社員証などをみせればよいでしょう。

在籍確認をクリアできないと審査に通過できないので、見落とさないように気をつけてください。

バンクイックで即日融資を受ける方法

バンクイックでは即日融資を受ける方法はありません。実は2018年1月以降は、日本のすべての銀行カードローンにおいて即日融資ができなくなりました。

これには過剰な貸しつけや、反社会勢力への融資を止める意味合いがあります。即日融資はお金を急ぐ人にローンを貸す機会が多くなります。金融機関にとって1日の融資額が多いほど、お金が返ってこないリスクも高まるのです。加えて反社会勢力への対策も見逃せません。これについて銀行に対し、警察庁のデータベース照会が義務づけられました。反社会勢力に貸さないためにも、銀行側は申請者の素性を調べる時間を長く設けているのです。

アイフルやプロミスといった消費者金融は、お金を貸すサービスに特化しているため即日融資がを認められます。しかし銀行はお金を貸すだけでなく決済や預金、引き出しなどさまざまな形でサービスを提供しています。お金を動かす役割が大きいため、トラブルを避けるためにあらゆる対策を施しているのです。

銀行カードローンで即日融資がないのは、金融機関としての信頼性を守るためでしょう。

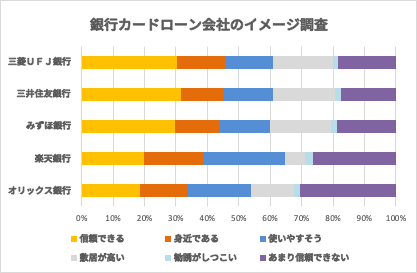

バンクイックと他社(楽天銀行カードローン、三井住友銀行カードローン、オリックス銀行カードローン、みずほ銀行カードローン)との比較

バンクイックが利用しやすいかは、ほかの銀行カードローンとの比較で考えてみましょう。銀行によって細かい部分でのサービス内容が違うからです。

比較検討すべき項目は主に最大限度額、金利、貸付対象、審査への通りやすさ、在籍確認です。プライバシーが気になったり、休日に会社に電話がかかって在籍確認を見逃さないか、不安になったりする人もいるでしょう。

審査前に知るべき情報を認識するうえでも、比較検討が大切です。次の章ではバンクイックに対して、楽天銀行・三井住友銀行・オリックス銀行、みずほ銀行の4社をサービスの違いで比べてみましょう。

貸付対象・審査通過率・勤務先への在籍確認が心配な方

バンクイックとほかの銀行カードローンとの比較表は以下のとおりです。

他社(5社)との比較

アイフルのサービス内容や審査通過率などを、ほかの金融機関と比較をしていきます。

| 金融機関 | 限度額 | 金利 | 貸付対象 | 審査通過率 | 在籍確認 |

|---|---|---|---|---|---|

| バンクイック | 800万円 | 年1.4%~年14.6% | 満20歳~65歳未満 | ◯ | ◯(書類対応に変更できる) |

| オリックス銀行カードローン | 800万円 | 1.7%~14.8% | 20歳~69歳 | △ | ◯ |

| 三井住友銀行 カードローン | 10~800万円 | (年)1.5%~14.5% | 20歳~69歳 | △ | ◯ |

| 楽天銀行スーパーパーローン | 800万円 | 1.9%~14.5% | 満20歳~69歳 | △ | ◯ |

| みずほ銀行カードローン | 800万円 | 2.0%~14.0% | 満20歳~66歳未満 | ◯ | ◯ |

バンクイックはほかの4社より最大借入限度額が低いといえます。500万円を超えるほどのお金が必要になったときは、ほかの銀行を頼った方がよいでしょう。一方で金利は最小が1%台、最大が14%台と平均的です。

在籍確認ができない事情を伝えたときに、代わりの対応をしてもらえる点もバンクイックの特徴です。ほかの銀行ではそうした動きが望めないでしょう。以上からバンクイックは審査から契約まで進めやすいといえます。

バンクイックのアプリでの申込方法

バンクイックはパソコンだけでなく、スマートフォンアプリでも申し込めます。まずはバンクイックの公式アプリをインストールしましょう。事前に返済シミュレーションを使えば計画を想定可能です。お借入診断を使えば、質問に答えて審査通過の可能性を知れます。

診断結果がよければ、専用の申し込みフォームに入りましょう。必要事項を明記したら本人確認書類のアップロードです。希望限度額が50万円超なら収入証明書も示しましょう。以上が終われば審査に入り、通過なら契約手続きに移ります。

実査会社:クロス・マーケティング

三菱UFJ銀行「バンクイック」に関するQ&A

- バンクイックは土日も申込可能ですか?

- 申込可能です。インターネットなら24時間申込可能できます。

- 収入が年金のみですが、申し込みできますか?

- お申し込みいただけます。原則安定した収入がある方であれば、お申し込みいただけます

- バンクイックは何円単位で借りられますか?

- ATMでのお借り入れは1千円単位、お振り込みでのお借り入れは1万円単位でお借入可能です。利用限度額の範囲内なら何回でもお借り入れできます。

- 審査結果はいつごろ分かりますか?

- 審査結果のご連絡はお申込日の最短当日以降の9時~21時(土・日・祝日は9時~17時)です

調査概要

当ページは、株式会社ZUUによるカードローン利用者のユーザー満足度アンケート調査を元に、客観的なデータを算出しております。

| 実査機関 | 株式会社クロス・マーケティング |

|---|---|

| 調査目的 | カードローンのご利用経験がある方への満足度に関する調査 |

| 調査対象 | カードローンのご利用経験がある方 |

| 調査方法 | インターネットリサーチ |

| 調査対象者数 | 500名 |

| 調査実施期間 | 2021年4月 |

| 調査対象地域 | 日本国内 |

| 母集団 | カードローンのご利用経験がある、20歳~69歳の男女500名 |

前J.Score代表取締役社長CEO 大森隆一郎氏

バンクイックは三菱UFJ銀行が提供するカードローンの一つで、実質金利が年1.4%~年14.6%と一般的な消費者金融の18%と比較して低いことが特徴です。極度は500万円と高額ではありませんが低金利を実現しているのが特徴です。何よりメガバンクが提供しているという安心感が魅力のカードローンです。インターネットから24時間いつでも申し込み可能で、銀行の中では審査が早く、最短当日に審査結果の回答を得ることができます。