新NISA(旧NISA・つみたてNISA)は18歳以上の主婦の方なら始めることができ、利益が出ても扶養から外れることなく、確定申告も必要ありません。

夫のお金で妻名義の口座を運用する場合は、年間110万円以内の資金移動に制限すると贈与税もかかりません。

この記事ではパート主婦や専業主婦の方が新NISAを始める際の活用やメリットデメリット、iDeCoとの違いも説明します。

新NISAはパート主婦や専業主婦も始められる

新NISAは日本に住んでいる18歳以上(口座を開設する年の1月1日現在)であれば誰でも利用できるため、パート勤めの主婦や専業主婦でも始められます。

NISAとは「少額投資非課税制度」のことで、NISA口座で購入した商品から得た利益が非課税になる制度です。

2024年から始まった「新NISA(新しいNISA)」は、2023年までの旧NISAから多くの点で改善されました。

- 非課税保有期間が無期限に

- 年間投資枠が拡大(最大360万円)

- 非課税保有限度額の拡大(1,800万円)し、投資枠の再利用も可能に

- 旧NISAとの併用、つみたて投資枠と成長投資枠の併用が可能に

| 項目 | つみたて投資枠 | 成長投資枠 |

|---|---|---|

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有期間 | 無期限 | 無期限 |

| 非課税保有 限度額 |

1,800万円 (成長投資枠1,200万円) |

|

| 口座開設期間 | 恒久化 | 恒久化 |

| 投資対象 | 積立NISAと同様 | 一般NISAとほぼ同じ |

| 対象年齢 | 18歳以上 | 18歳以上 |

出典:金融庁|新NISA

まだ始めていない方は、子どもの教育資金や老後の生活費を貯めるために、新NISAの口座開設を検討しましょう。

ここからは、主婦の方が新NISAを始める上で抑えておくべきポイントや活用方法を解説します。

新NISAで稼いでも扶養からは外れない

新NISAで稼ぐと扶養から外れないか心配する方もいるかと思いますが、NISAを使ってどれだけ稼いでも扶養からは外れないので安心してください。

なぜなら、NISAで得た利益は「非課税所得」であるため、扶養の判定となる世帯主の所得に加算されないからです。

NISAで投資すると運用益(売却益・配当/分配金)が非課税になります。

引用:はじめてみよう!NISA早わかりガイドブック

また新NISAは非課税であるため、確定申告も不要で特別な手間はかかりません。

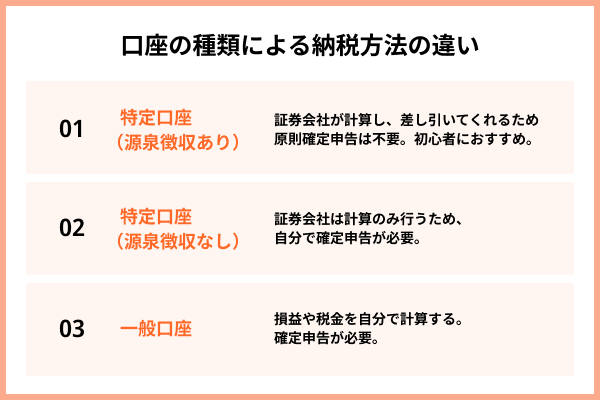

なお、NISA口座を開設する際にはNISA口座以外に総合口座の開設も必要となります。

総合口座の申込時に「特定口座(源泉徴収あり)」を選択しておけば、NISA以外の口座を利用した場合でも確定申告が不要です。

夫のお金も活用できる

新NISAでは、夫のお金を活用して投資をすることも可能です。

専業主婦の方の中には夫の収入をメインとした生活をしている方もいるかと思いますが、夫のお金をお金を使って妻名義のNISA口座を活用することは問題ありません。

もちろん夫名義の口座を開設し、夫のお金を運用していくことも可能です。

ただし後述しますが、夫のお金を使って妻名義の口座を運用する場合は、金額によっては贈与税がかかる点にはご注意ください。

我が家は妻は専業主婦なので、夫の僕が妻にお金を渡して積立をしてもらってます!年間110万円以上を送金すると贈与税がかかってしまうので、年間100万円くらいを積立してもらうようにしてます!証券口座引落でもクレジットカード積立でも、送金は手数料がかからないように同じネット銀行を活用してます!夫婦で同じネット銀行を活用していれば積立投資以外でも役に立つことが多いのでおすすめです!我が家は夫のお金を使っています。なぜなら、夫のお給料で毎月やりくりしているからです。

-

夫婦それぞれ毎月5万円ずつ積み立てをしていて、平等に貯まるように意識しています。万が一、離婚してしまった場合は、NISAも財産分与の対象。夫名義に偏っていては、トラブルのもとになるかもしれません。 また、相続が発生した場合にも、口座を分けておくことは有効です。相続財産の対象となるため、NISAの資産が多いと税金がかかってしまう可能性があるからです。 夫婦それぞれで分けておくことで、万が一のリスクにも対応ができますよ!

-

夫名義のNISA口座を私が開設しました。夫名義の口座であれば、贈与税の心配もないので安心です。毎月の積立設定をしておけば、あとはほったらかしでも資産が増えていくので、夫の口座でも楽に管理できると思います。夫婦の非課税投資枠を両方活用しないのはもったいないので、最初は面倒ですが、夫のNISA口座も開設して夫婦別でNISA口座を運用するのがおすすめです!

-

NISAは家族で取り組んでいます。まず、妻にも投資の良さや実際に自分が長期で取り組んだ結果を見てもらって理解してもらうが大事ですね。まだ実績がなければ、youtubeなどでも長期投資について気軽に学べるものがあるので一緒に見ると良いかもしれません。基本はセンスも技術も必要なく、低コストなインデックスファンドに長期で積立投資するだけ。です。

あと子供に関しては、親戚から貰うお年玉や入園祝いなどなどを全て投資に回しています。小さい時に貰うお金は「大きくなるまで銀行に預けておこう」と思う親御さんも多いと思いますが、それこそ18年以上は手を付けないお金なので、ぜひ投資して寝かせるべきです。

子供が大きくなって、「投資するとこんなに増えるんだ」と実感すれば良いマネー教育になります。ただし、未成人はNISAを開設できないので親のNISAm成長投資枠を使ってなければ子供用のお金として分けて運用できます。使っている場合は、利益に税金が掛かってしまいますが子供本人の未成年口座で運用します。銀行預金の利息でも同じく2割税金掛かるので、どうせなら大きく増える投資の方が良いですよね。 -

ただし、妻名義のNISA口座で夫の資金を運用する場合においても、妻の非課税投資枠を利用することになるという点については注意が必要です。冒頭の表にあるようにイチ個人に対しての非課税投資枠には限りがあるので、夫の資金を妻が運用する際にも非課税恩恵を最大限活用したい場合には計画的に資金を投じることが大切です。

-

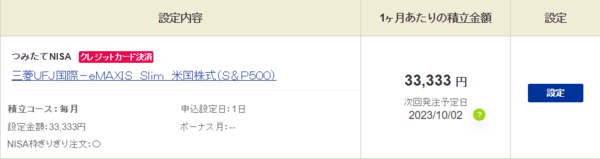

私は毎月33,333円新NISAで積立投資をしています。夫のお金は使っていませんが、夫に生活費の一部を払ってもらい、浮いた分のお金で投資しています。私が仕事で稼いだお金の中から投資するので、贈与税の心配はありません。夫のお金をもらって運用するだけでなく、生活費の一部を負担してもらえば、夫婦で協力しながら、将来に備えられますよ!

-

自分の給与や夫のお金を使って新NISAでインデックスファンドの積立をしています。夫のお金で投資をする場合、相続税がかからない110万円以内で積立をするように気をつけています。生活の基本は夫の給与で暮らし、貯金や私の給与を新NISAに回すようにしています。夫と今後のライフプランを考えながら、資産運用の内容や現在の損益額、投資の方向性を随時共有するようにしています。

-

夫婦二人で資産形成していくのであれば、毎月の余剰資金(給料-生活費)を使って新NISAで積立投資をしていくのがいいでしょう!実際私自身もネット証券を使って毎月10万円ずつ積立投資をしています!投資をする上では「株で買い時を考えて!」みたいな"工夫"をしたくなると思いますが、むしろ毎月コツコツ余裕資金で積立て行くほうが結果的にうまくいくことが多いです!ぜひ夫婦で家計改善に努めつつ、給料の一部を長期の積立投資に回すことで家庭での資産形成に取り組んでいきましょう。

-

18歳以上なら使用しなきゃもったいないNISA口座なので、パートなどで収入があったり、日々の家計管理で余裕があるなら即実践!私は毎月自動つみたてを行って運用中!コツコツ長期間行った方がいいので、3000円や5000円からでもすぐ始めよう!

-

私たちは夫婦でそれぞれ証券口座を作って運用しています。新NISAではそれぞれ1800万円の非課税枠がもらえるので、共働きで収入が多い夫婦の方は、2人で積立をする方が圧倒的に増えやすいのでおすすめです!私たちは、それぞれが何に投資してるかは知っていますが、口出しはしません。よっぽどリスクの高い投資法を取り始めたら言うと思いますが笑

-

我が家は共働きのため、夫婦それぞれで新NISAを活用しています。 ただ、仮にどちらの投資資金が不足しそうになった場合は、援助する予定です。その際、あまりに多額の援助をしてしまうと贈与税が発生する恐れがあります。 贈与税の基礎控除額は年間110万のため、援助する金額にはご注意ください。具体的な方法や注意点など、より詳細な話は税理士へ確認する事をおすすめします。

-

25歳、税理士受験生、既婚です。一時期は毎月10万円を積立していましたが、今は毎月3万円です。投資は短期目線で行うと、予期せぬ暴落に巻き込まれたりして、資産を大幅に減らしてしまうかもしれません。そのため、「余裕資金」で行うのが重要なのです。人生には様々な選択や分岐点があります。将来の資産形成も大切ですが、少額でも良いのです。小さく長く続けることが、老後の安心を生むのです。

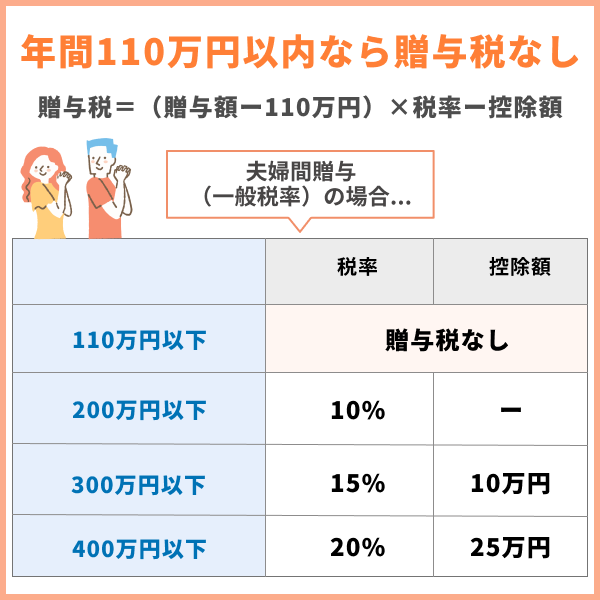

新NISAの資金移動は贈与税がかかる場合もある

NISAで得た収益は非課税ですが、夫婦間での資金の移動がある場合は贈与税がかかることもあるので気をつけてください。

例えば夫に投資資金をもらってNISAを始める場合、年間110万円を上回る金額をもらうと贈与税が発生します。

贈与税は、一人の人が1月1日から12月31日までの1年間に贈与を受けた財産の合計額から基礎控除額の110万円を差し引いた残りの額に対してかかります。したがって、1年間に贈与を受けた財産の合計額が110万円以下なら贈与税はかかりません(この場合、贈与税の申告は不要です。)。

引用:国税庁公式サイト

税金を払いたくない方は資金移動は110万円以内で収めるようにしましょう。

- 新NISAの年間投資枠は最大360万円(つみたて投資枠120万円 + 成長投資枠240万円)

- 年間360万円全てを投資する場合、贈与税の非課税枠110万円を超えます

- 正しい方法: 夫から妻の銀行口座に送金 → 妻が自分の口座から新NISA口座へ入金

- 推奨: 毎年110万円まで贈与する場合は、夫婦間でも贈与契約書を用意すると安全

■新NISAの証券会社ランキング

楽天証券のデメリットはアプリから投資信託を買えない事。個別株を買えるiSpeedというアプリはあるのですが、あくまで個別株だけ。投資信託を買う際はブラウザに飛ばされてしまいます。あまり大きなデメリットではないかもしれませんが、アプリで出来ない点はデメリットと言えるでしょう。また、しいて言うなら楽天ポイントの改悪が頻繁に起こる事。あくまでポイントはオマケのマーケティング戦略。気にしすぎてもいけませんが、そこそこの頻度でルールが変わります。

-

わたるの妻です!夫に言われて始めたのがきっかけですが、そのときに普段Tポイントでウェル活をしていたのでSBI証券で投資をしながら、よりTポイントが貯められるよって教えてもらいSBI証券でNISAを始めることにしました!難しいことはわからないですが、普段よく使ってるポイントが貯まるならって感じで選びました!

-

私は将来への漠然とした不安からNISAをはじめました。トータルで見たときのポイント還元率の高さから、楽天証券を新NISAで使っています。楽天カードでのクレカ積立や楽天銀行との連携だけでなく、楽天市場や楽天でんきを使えば、さらにポイントの還元率がアップして、かなりお得なんですよね。2020年以降だけでも、1人で16万ポイントほど貯められました。今では夫婦二人で投資しながら、ポイントをたくさんもらってお得に将来に備えています!

-

老後資金や教育資金を効率よく貯めたいと思い、NISAを始めました!投資信託で、年率5%ほどで運用できればと考えています。例えば、15年後に子供の大学資金を500万円準備したい場合、銀行預金*では毎月約2.8万円の積立金が必要です。しかし、NISAで5%の運用ができれば、毎月約1.9万円で達成することが可能。その差は9千円で、効率よく貯めることができることが分かります。

私はSBI証券でNISAをしていて、ポイントが貯まりやすい点が決め手でした。貯まったポイントは普段のお買い物に使うことができて、家計にも助かっています!

*年率0.025%で計算 -

NISAを始めるきっかけは、最初は「お金が勝手に増えないかな~」みたいなボヤキを友人に言ったから。その時、友人から「それなら投資を始めれば!」と勧められ、何も知識がない状態で楽天証券の口座開設をしました。当時は楽天証券のメリットをあまり知らずに投資をしていましたが、楽天証券を使っていくうちにお得なポイントに気付き始めました。

特にお得だなと思っているのは、「楽天証券を使えば楽天市場のポイント還元率がアップすること」です。洗剤やコンタクトレンズなどネット購入できるものは楽天市場経由で購入することで、ポイントがたくさんGETできるようになってお得に生活できています! -

私はポイ活がキッカケでNISAを始めとする資産運用に興味を持つようになりました。日頃から楽天市場で日用品や消耗品を購入することが多かったので、楽天証券で投信積み立てをすることで将来の備えになるのはもちろん、楽天市場でのポイント還元率がアップする(SPU!)ということを踏まえるとまさに願ってもない話でしたね。還元率がアップしたことによって一段と貯まりやすくなったポイントをポイント積み立てサービスで資産運用に回す、なんだかお得感たっぷりですね。

-

始めて投資を始めたきっかけは、単純にお金を増やしたかったから。当時はなんとなく有名な大和証券で口座開設して始めました。ただ、色々と調べるうちにネット証券のほうが手数料が安いことも知り楽天証券でNISAを始めました。

投資は15年以上の長期で続けるため0.1%のコストの違いが将来的に100万円近い差になります。また、楽天カード決済が使えるのでポイントもどんどん貯まるのもお得ですよね。貯まったポイントで投資商品を買えるのも良いと思います。現金と違って、元本割れしてもノーリスクという点で気楽に投資できますよね。 -

子どもが生まれたのをきっかけに、教育費をどう貯めるか、学資保険と比較した上でNISAを選びました。NISAの積立て投資枠は老後資金に、成長投資枠を教育費…といった形で分けて管理しています。私はもともと楽天ポイ活にハマっていたので、あまり比較せずに楽天証券に決めてしまいました。笑

結果使いやすくて良かったので、投資初心者には楽天証券をオススメしたいです!とりあえずインデックス投資は長く運用することで効果を発揮するので、えいやっで早く始めるのが良いですよ! -

NISAを始めたきっかけはコンビニで立ち読みした雑誌です。2018年につみたてNISAが始まることを知り、楽天証券で始めました。楽天証券は画面が全体的に見やすく、投資経験のなかった私でも問題なく操作できました。また楽天銀行や楽天モバイル、楽天市場など他のサービスとの相性・ポイント還元もよく、貯まったポイントで投資信託を毎月買ってました。お陰様で効率よくお得に資産形成できました。

-

私は最初、友人から聞いてNISAを始めました。子どもの教育費や将来の生活費を少しでも増やしたいと思ったのがきっかけで、NISAなら非課税で運用できると聞いて、これならリスクを抑えつつ資産を増やせると感じスタート。

最初はSBI証券も楽天証券も開設してみましたが、選んだのはSBI証券です。理由は手数料が安く、積立設定が簡単で分かりやすかったから。主婦目線で特にお得だと感じたのは、少額からでも始められることと、積立が自動でできることですね!毎月少しずつ積み立てることで、家計に負担をかけずに資産を増やしていけるのが良いですね。SBI証券はNISAを始めるならおすすめな証券会社です! -

以前から将来の家計のことを考えてて、どうしたら少しでも資産を増やせるか悩んでいたら、銀行に預けるより投資信託を使用した方がいいなと思い、それから色々調べたら、NISAの税制上のメリットに気づきNISAをはじめたよ!その際、楽天ユーザーだったのもあって楽天証券を調べたら、ポイントを投資に回せることがわかり、これは実際の出費を抑えながら資産運用をスタートできると感じて即決。

-

NISAを始めたのは、取引の利益に対しかかる約20%の税金が不要というメリットを活かしたかったからです。今でこそSNSで投資を発信する人も増え、「NISAは長期でインデックス型の投資信託を運用するもの」という正しい知識が広まっていますが、もともと投資=個別株のイメージで、個別株の売買後に発生する20%の税金が不要になるのはありがたいという思いがありました。NISAを開設したのはSBI証券で、今も引き続きSBI証券を愛用しています。

-

NISAを始めたきっかけは、当時の上司が積立NISAで30万円を利益を出していたのを知ったことです。同じような仕事をしてる人が「私よりもお金を増やしていて羨ましい」と思いました。NISAは楽天証券を開設して始めました。楽天カードや楽天市場をよく使っていたので、ポイントがより貯まってお得だなと感じたためです。

-

私(カブコム⇨SBIへ乗り換え予定)の妻は楽天証券でNISA口座を開設してます。選んだ理由は、日用品やふるさと納税で楽天市場を利用していた為です。妻はあまり投資に関しては前向きでなかったのですが、貯めたポイントの活用方法の一つとして勧めてみたところすんなりOK頂けました(笑)

初めての投資は不安の方が大きいと思うのでポイント投資で敷居が下がり一歩踏み出せました。ポイント投資対象もSBI証券よりも多い為、満足しています。投資対象も順調に増えている為、今では積立も検討中です。楽天銀行との連携で入出金も面倒でない為、楽天経済圏利用されている方は特におすすめです! -

投資信託でほったらし投資をして利益を出している人のブログや本を読んで、おかんでもできると思い、思い切ってスタートしたで!最初はSBI証券でつみたてNISAをしていたけど、コロナが流行ったことで、楽天市場でよく買い物をするようになり、更にお得にお買い物したいと思って、楽天証券に乗り換えたで!新NISAもそのまま楽天証券で継続中!

-

お金に無頓着なまま生きてきた際に社会に出ると思った以上にお金を貯める難しさを痛感し、将来が心配になった事をきっかけにして、NISAを始めました。当時から楽天経済圏でお得に生活していた事とサイトの操作のしやすさで楽天証券を選び、現在も愛用しています。楽天証券で取引する事で条件をクリアするとSPUが高くなるので、楽天市場での買い物がお得になるのは主婦にとっても嬉しい気がする。

-

NISAを始めたきっかけはインスタグラムでした。もともと家計簿や家計管理のアカウントを見るのが好きでよく見ていました。2018年頃、つみたてNISAを始めた方が発信された投稿を見て、資産運用に興味を持ち、私も始めることを決めました。

当時は楽天経済圏で生活し、楽天ポイントを積極的に貯めていたので、楽天証券でつみたてNISAを始めました。楽天証券で投資をしていると楽天市場でのお買い物のポイント還元率が上がるため、楽天ポイントがたくさん貯めることが出来ました。貯まったポイントを使って、家族で外食をしたり、お買い物が出来て、とてもお得だと実感していました。

主婦が新NISAを始めるメリット・デメリット

主婦が新NISAを始めるにあたって、事前に新NISAのメリットとデメリットを把握しておくことが重要です。

同じく資産運用の一つとして広く活用されているiDeCoとの違いも説明します。

主婦が新NISAを始めるメリット

主婦の方にとって、新NISAはデメリットよりもメリットの方が多くあります。

- 夫婦で非課税枠をフル活用できる

- インフレ対策になる

- クレジットカード決済にすればポイントが貯まる

①夫婦で非課税枠をフル活用できる

主婦と夫のそれぞれで新NISAの口座を開設する場合、夫婦で合わせて非課税枠が最大の720万円まで広がります。

1人当たり年間360万円までが非課税枠として設けられているので、夫婦各自で口座開設することで、1世帯の非課税投資可能額が2倍になります。

通常、株や投資信託への投資で得た利益には20.315%の税金が発生ので、利益が増えるほど非課税のメリットを多く享受できます。

例えば株で10万円の利益が出た場合、2万315円が税金として徴収されてしまいますが、新NISAであれば10万円の利益が出た場合でも税金は一切徴収されません。

新NISAは収入を問わず口座開設できるので、収入が少ない主婦でも毎月のパート代などから積立投資が始められます。

②インフレ対策になる

主婦が新NISAを始めることで、インフレ対策にもなります。

日本のインフレ率(消費者物価指数)は、2025年9月時点で年率2.90%となっています。2024年平均では2.5%上昇となり、3年連続で2%超の水準が続いています。2025年4月時点では日本のCPIが3.6%とG7で最高となるなど、物価上昇が続いています。

ロシアによるウクライナ侵略の影響も相まって、物価も高騰し日常品の値段が上がってしまっています。

一方で、大手銀行の預金金利は0.001%と非常に低く、比較的金利の高いネット銀行でも0.2%程度しかありません。

銀行預金の金利だけではインフレをカバーしきれず、このまま物価が上がれば夫婦の収入が増えない限り生活が苦しくなってしまう可能性があります。

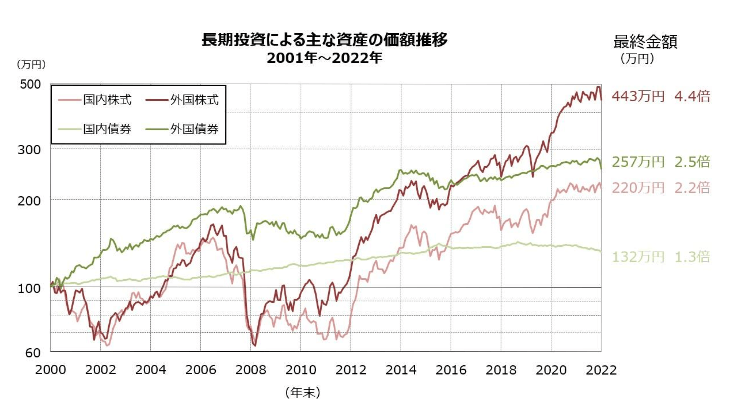

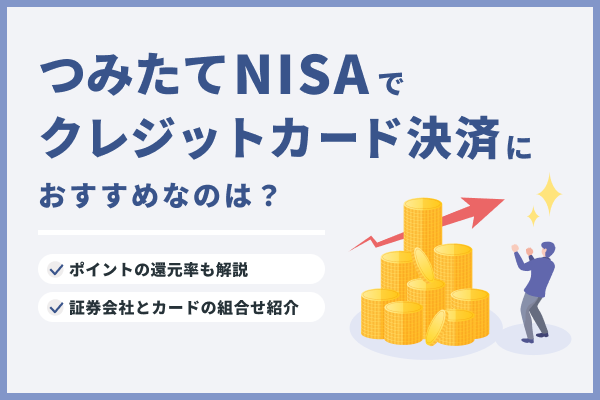

NISAによる証券投資は元本割れのリスクがあるものの、長期間運用することで大きな利益が見込める投資の1つです。

過去の実績では、ITバブル崩壊やリーマン・ショックによる株価の暴落があった時期でも、20年以上運用すれば2倍以上の株価となっています。

NISAなら毎月少しずつ積立投資できるので、株価暴落時のリスクも分散できます。

2020年のコロナショック前に始めた人のなかには投資額の40%以上の利益を出している例もあり、新NISAを始めることで十分なインフレ対策になり得るでしょう。

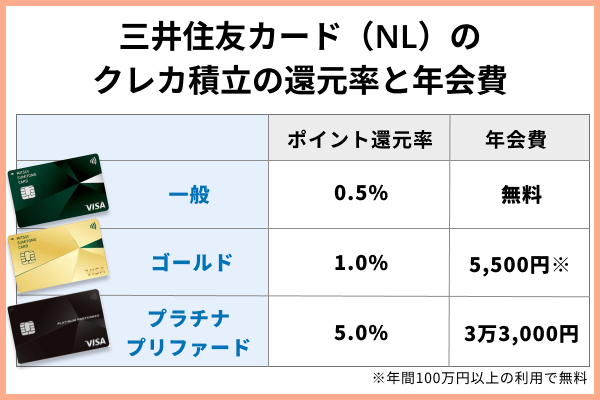

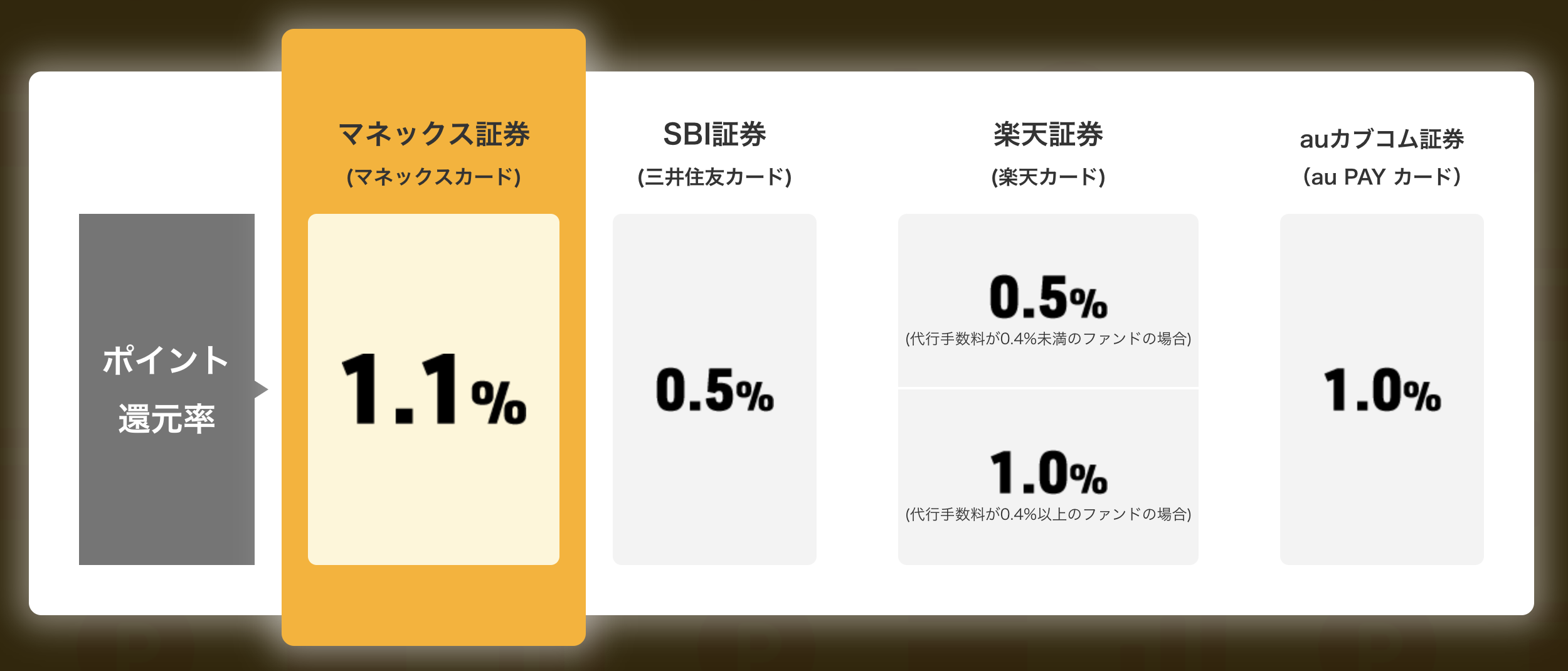

③クレジットカード決済にすればポイントが貯まる

新NISAでクレジットカード決済でつみたて投資(クレカ積立)をすると、毎月ポイントがもらえるのも嬉しい点です。

クレカ積立でもらえるポイントは証券会社ごとによって異なりますが、毎月の積立額の0.5%以上がポイントとして還元されます。

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

特に年会費無料のカードでも1.1%還元がされるマネックス証券や、ハイステータスカードで積み立てると最大5.0%還元になるSBI証券はおすすめです。

銀行預金や後述のiDeCoにはあまりないサービスなので、ポイ活したい方は新NISAが向いているでしょう。

私はSBI証券でVポイントを貯めています。積立を三井住友カードの引き落としにしていて、積立の都度ポイントが付いていますよ!また、投資信託の保有残高に応じても、毎月ポイント付与されています。合計すると、1年間で4000円分のポイントがつきました! 貯まったポイントはお買い物で日用品の購入にあてています。ご褒美用の少し高いパックを買ったりして、罪悪感なく自分にお金を使うことができてうれしいです。

-

投資は楽天証券をメインに使うことで、投資信託のクレジットカード積立などを通して楽天ポイントを貯めています!また、楽天証券を使うことで楽天市場でのポイント還元率もアップするので、日頃の楽天市場での買い物でもポイントが溜まってます。特に楽天市場の「お買い物マラソン」「5と0のつく日還元率アップ」などのキャンペーンを駆使して、まとめ買いをすることでポイントをGETするようにしてますね。

-

私はすべての証券会社でクレカ積立を行っていますが、メインで使用しているのはSBI証券です。SBI証券では三井住友カードプラチナプリファードを使ってクレカ積立をしていて、Vポイントを貯めています。2024年5月時点では月10万の積立で5%のVポイントが貯まるので、毎月5,000Pゲットしています。クレカ積立でゲットしたVポイントは毎月20日に行われるウェル活で1.5倍の価値にして日用品を買うのに使ったり、ニューオータニクラブVISAカードを作成してホテルニューオータニで使えるお食事券に交換したりしてポイ活しています。

-

夫の僕は楽天証券と楽天カードを活用して楽天ポイントを貯めてます!妻はSBI証券と三井住友カードを活用してTポイント(Vポイントと統合)を貯めています。楽天ポイントは日々の生活として、スマホ代や電気代などの支払いにあてたり、ポイントで投資信託を積立したり最近ではビットコインの購入もしています。妻のTポイントはウェルシアでお得に日用品などのお買い物に活用してます!

-

新NISAの積み立てを楽天カード決済で行うことでポイント還元がされることはもちろんですが、光熱費を始めとする固定費の支払い、日常生活で発生する支払いや決済も楽天カードやそれと紐づけた楽天Payを活用することで、さらにポイントが貯まり、貯まったポイントをポイント積み立て設定する、こうすることでとってもお得に積み立てができるのも資産運用を継続できている秘訣かもしれません。

-

楽天証券で、楽天ポイントを貯めているで!

一時期、改悪が話題になった投資信託の保有量によってポイントが付与されるサービスも改良されたことで、SBI証券と遜色なくポイントが貯まるで!楽天カードのポイント還元の条件が分かりやすいのも嬉しい! -

私はSBI証券でNISAをしていて、ポイントを貯める際に便利なのが「Vポイント」。普段の買い物やクレジットカードの利用で貯めることができ、SBI証券の投資にも使えるのが嬉しいなと思う点◎

具体的には、ネットショッピングや普段の買い物でポイントを貯め、SBI証券の口座に移行して投資信託の購入に充てています。これで、無理なく資産運用を始めることができ、家計に負担をかけずに投資を続けることができます。SBI証券ではポイントを有効活用できるので、日常の買い物がそのまま投資に繋がるのがママにとって嬉しいところです◎ -

楽天証券で楽天ポイントを貯めています。貯めた楽天ポイントは「ポイント投資」で運用もできますが、あえて日常生活で使う様にしています。例えば、スーパーでの食料品・日用品、家族での外食、子どものおもちゃや絵本など。ポイントであれば躊躇なく使う事ができるため、ちょっとした買い物やプチ贅沢に使い、日常生活の満足度を上げています。

-

私は楽天証券で楽天ポイントを貯めて、夫はSBI証券でVポイントを貯めています。楽天証券はやはりクレカ積立で楽天ポイントが貯まって、さらに条件を満たせば楽天市場でのSPUがアップするのがお得だと感じています。プレミアムカードを使っているので、1%も貯まるのは年利が1%上がるようなものなので、めちゃくちゃありがたいです!また、万が一のリスク分散のために、楽天とSBIで夫婦それぞれ分けています。

-

私は楽天証券で楽天ポイントを貯めてるよ。楽天市場でも日用品や食料品を購入すれば効率よくポイントが貯められるし、楽天証券では、投資信託や株式の取引でポイントが貯まり、貯まったポイントを再投資できちゃう。旅行中に楽天トラベルを利用して宿泊予約でポイントも貯まる。私はこれらの方法で貯めた楽天ポイントを使ってNISA投資をしてるよ。

-

楽天証券で楽天ポイントを貯めています!やっていることは簡単で、日々の支出を楽天カードや楽天ペイに集約させるだけです。また、買い物リストをあらかじめ作成しておき、楽天マラソンやスーパーセール時にまとめ買いすることで、より効率的にポイントを貯めています。このおかげでスマホ(楽天モバイル)をポイント支払いでずっと無料で使うことができています。

-

私は楽天証券をつかって楽天ポイントを貯めています。私はゴールドカードでの積立なので、積立金額の0.75%ポイントが毎月もらえるんですよね!投資で0.75%のリターンを安定して出そうとおもったらかなり大変ですが、クレカ積立のポイントを上手に活用すれば、簡単にリターンを高められます!ポイントがもらえるのは、クレカ積立の強いところだと思います。

-

現在はSBI証券で新NISAをしており、Vポイントを貯めています。そしてその貯まったVポイントをwaonポイントに変え、ウエル活をしています。ドラッグストアのウエルシアでは、毎月20日の日だけVポイントが1.5倍の価値になります。貯めたポイントを使って日用品をお得にポイント払いにすることで、実質0円で買い物が出来ており、生活費の節約に繋がっています。(waonポイントへの等価交換がこの先続くかは分からないようです)

-

楽天証券とSBI証券のどちらもポイント投資してます。NISAはSBI証券なので、クレカ積立でVポイントを貯めて、コンビニで物を買うときは三井住友カードのタッチ決済で7%のポイント還元でたっぷり貯まります。さらに、三井住友ゴールドカード(NL)は通常年会費5500円掛かりますが、年間100万円を1度でも決済すると翌年以降の年会費が永年無料になるのも推しポイントです。ただし、普段の決済は楽天カードをメインに使っていて楽天Payが使える場では還還元r

-

現在は楽天証券でクレカ積立を行い、楽天ポイントをもらっています。楽天ポイントは利用できる店舗も多く、便利なのですごく重宝しています。現金積立のままではポイント還元を受ける事はできないので、どうせ同じ事するなら、クレカ積立にしてポイント還元を受けるのがオススメです。

主婦が新NISAを始めるデメリット

新NISAは基本的にメリットが多いですが、主婦の方が気を付けなければならないデメリットも存在します。

- 元本割れのリスクがある

- 銘柄によってリスクやリターンに差がある

①元本割れのリスクがある

新NISAには元本割れするリスクがあることを念頭に置いておきましょう。そもそもNISAは投資なので、金融商品の金額が購入時よりも下回る可能性があります。

新NISAの対象商品には株式が含まれており、積立投資を選択したとしてもリスクは拭えません。

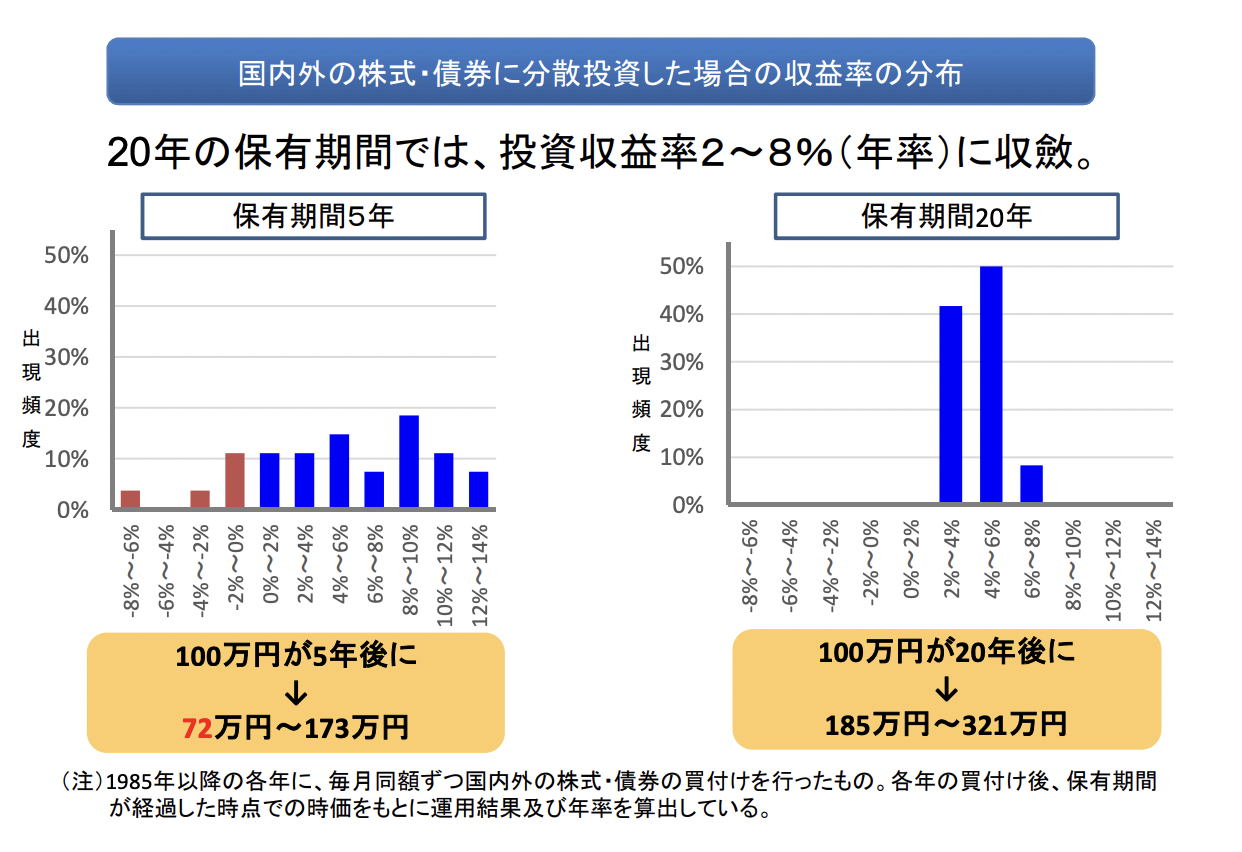

投資期間が短い場合は30%以上の確率で元本割れをするデータもある一方で、過去の実績では10年運用すると一度も元本割れしなかったという検証結果もあります。

長期間コツコツ積立投資をすることで元本割れのリスクが抑えられ、大きな利益も見込めるでしょう。

運用途中で元本割れをしてもあまり気にせずに、10年間程度を目安に広いスパンで値動きを考えましょう。

②銘柄によってリスクやリターンに差がある

新NISAは、銘柄によってリスクやリターンに差があります。「NISAだから大丈夫」とは考えず、銘柄はしっかり選びましょう。

リスクを比較的抑えてつみたて投資を行うのであれば、世界各国の株式に投資するインデックスファンドがおすすめです。

インデックスファンドとは、投資信託の基準価額がインデックスと同じ値動きを目指す運用をする投資信託のことを指します。例えば、投資信託名に「日経225連動型」がつけば日経平均株価、「TOPIX連動型」とつけばTOPIXと同じ値動きを運用目標とし、少ない資産で分散投資ができます。

参照:東海東京証券投資家に人気のあるインデックスファンドとして、「eMAXIS Slim 全世界株式(オール・カントリー)」や「eMAXIS Slim 米国株式(S&P500)」が挙げられます。

eMAXIS Slimは業界最低水準の運用コスト(投資信託の保有により発生する手数料)を目指すファンドとして人気があり、中には2兆円以上の資金を集めた銘柄もあります。

特にこだわりがなければ、人気のあるインデックスファンドから選べばよいでしょう。

新NISAとiDeCoはどっちがいい?

主婦の方にとってはiDeCoよりも新NISA(旧NISA・つみたてNISA)の方が受け取れるメリットが大きいでしょう。

2つの制度の違いは以下の通りです。

| 新NISA | iDeCo | |

|---|---|---|

| 非課税投資枠 | 360万円 | 27万6,000円 (専業主婦の場合) |

| 非課税 保有期間 |

無期限 | 75歳まで |

| 非課税 保有限度額 |

1,800万円 | ※1 |

| 投資対象商品 | 国内株式、海外株式、投資信託など | 投資信託元本確保型(※2) |

| 税制優遇 | 利益の非課税 | 利益の非課税 所得税や住民税の優遇 |

| 出金制限 | なし | 原則60歳まで 出金不可 |

| 開設時手数料 | 無料 | 2,829円 |

| 口座管理料 | 無料 | 月171円~ (投資した月) |

| 対象年齢 | 18歳以上 | 20歳以上 65歳未満まで |

まず着目したいのが非課税投資枠の大きさです。新NISAの方が年間約10倍以上多く非課税枠があり、資金に余裕が持てる方も運用しやすいでしょう。

また、2023年までの旧NISAでは以下税保有期間が20年間(つみたてNISAの場合)でしたが、新NISAでは制度変更により無期限で利益が非課税となりました。

そのため長期間で資産を運用したい方はNISAの方が向いていますが、どうしても元本割れの可能性を下げたい方や税制優遇を狙う方は「元本補償型」の商品があるiDeCoがおすすめです。

\全国の窓口で相談できる!/

主婦向けの新NISA活用方法

税金不要で資産形成できそうな新NISAに興味があるものの、具体的にどのように活用すればいいのかわからない方も多いかと思います。

ここでは主婦がどのように新NISAを活用すればいいのかを紹介します。

子どもの教育資金や老後資金の準備

新NISAの活用方法の一つが、子どもの教育資金や老後資金の準備です。

例えば、子どもは幼稚園から大学まで全て公立だった場合でも1人あたり約1,000万円の教育費がかかると言われており、子育てにはかなりの大金が必要です。

そこでおすすめなのが、新NISAの積立投資を活用した計画的な資産形成です。

NISAでは20年間の積立投資の、投資収益率は2~8%(年率)になるとされています。

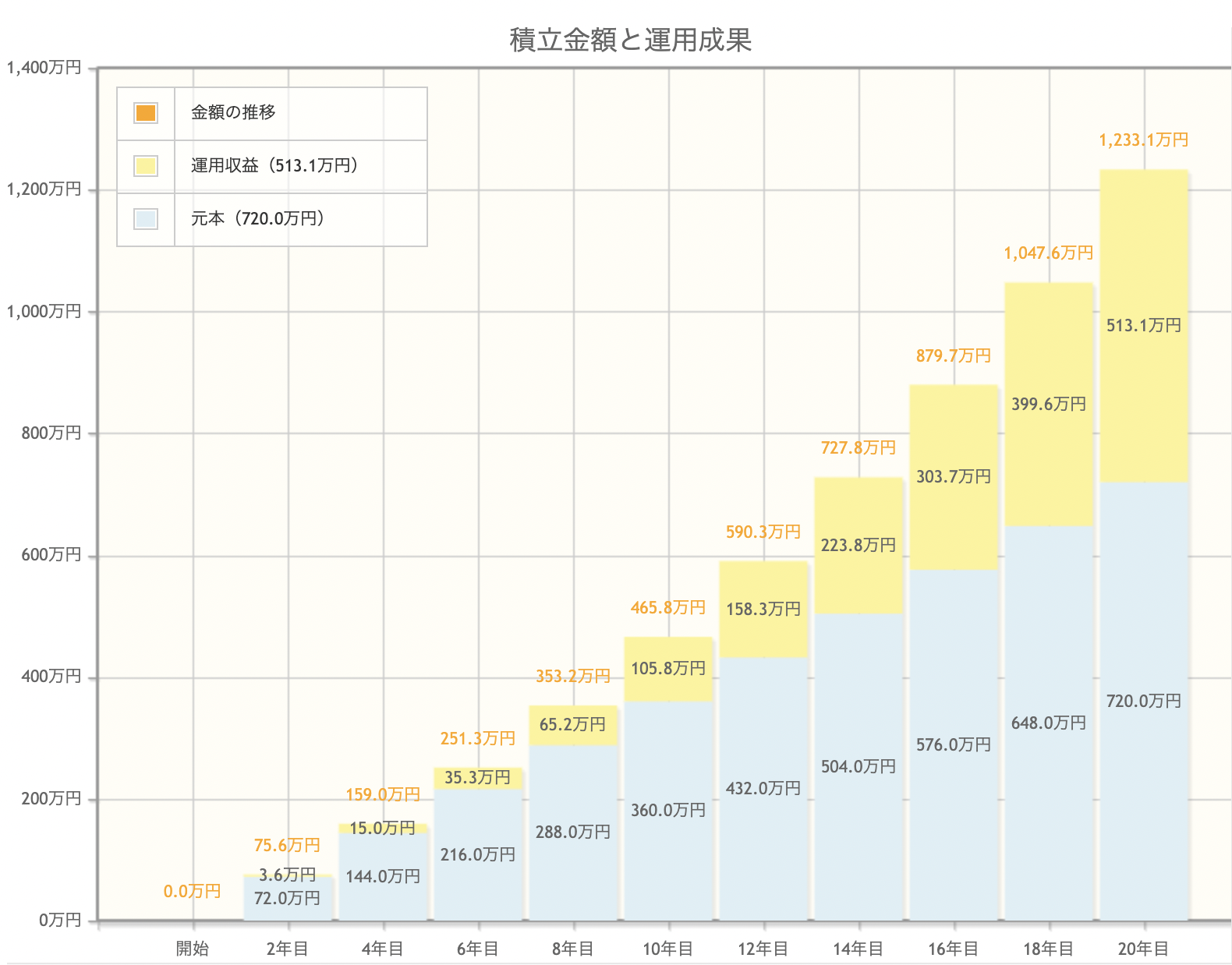

例として、年率の収益率を5%として月3万円ずつ20年間積立投資する場合のシミュレーションをしてみましょう。

3万円×12ヶ月×20年で投資した金額の元本が720万円なのに対して、収益は約513万円です。

これだけあれば、子どもの大学4年間の教育費用程度を賄えることになり、家計にとって大きな手助けになるでしょう。

12年目から14年目で約70万、14年目から16年目で約80万円増えているように、積立投資は投資期間が長いほど複利効果も大きくなる傾向にあります。

可能な限り早く始めて中・長期的に投資を続けるのがおすすめです。

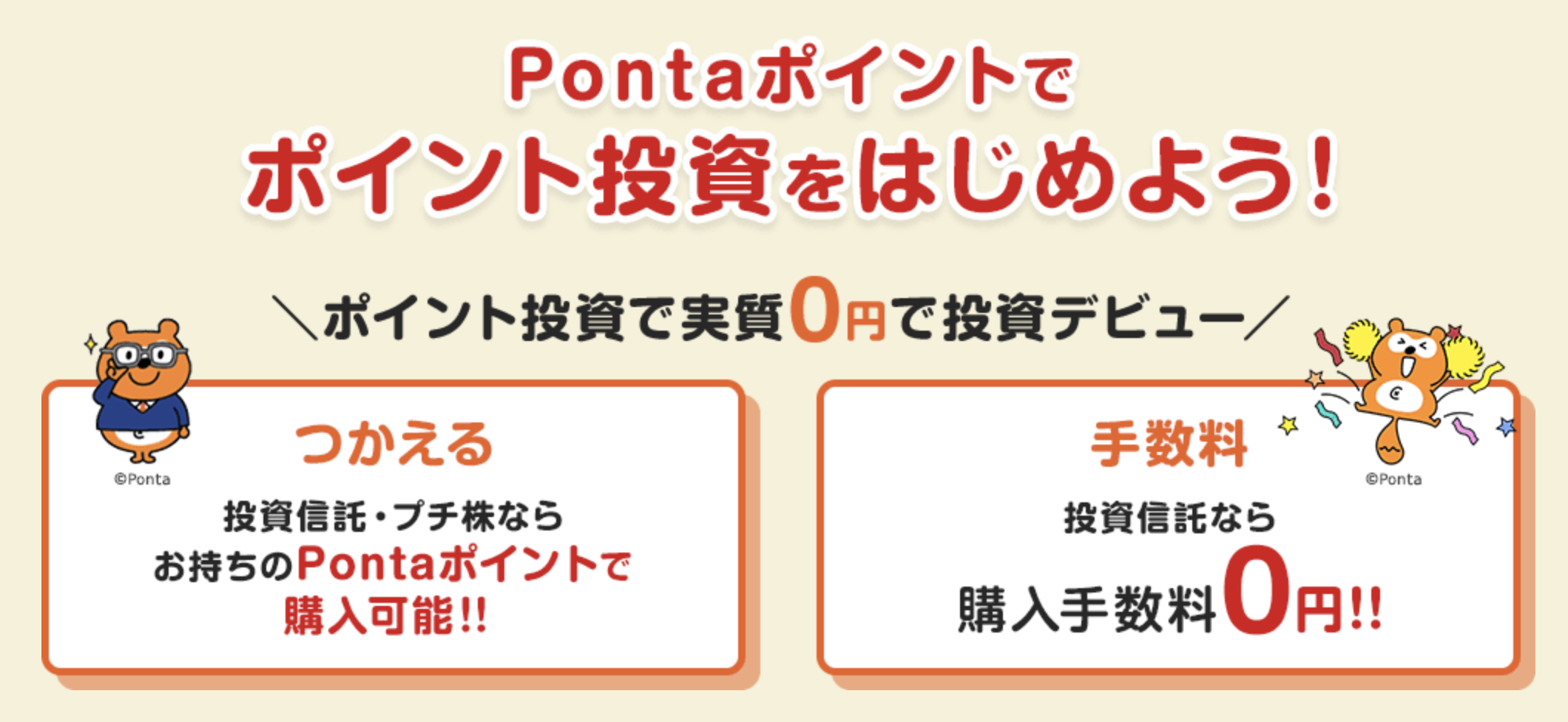

日々のお買い物で貯めたポイントを投資に回す

主婦におすすめの新NISAの活用方法の2つ目は、日々のお買い物で貯めたポイントを投資に回すことです。

ポイント投資に対応している証券会社であれば、現金だけでなくポイントを使って新NISA口座で投資をすることができます。

例えば、日常的に楽天のサービスを使って楽天ポイントを貯めている方は楽天証券でポイント投資をすることが可能です。

楽天証券では他の証券会社では対応していない「米国株へのポイント投資」に対応しています。

■ポイント投資が可能な証券会社の例

| 証券会社 |  |

|

|

|

|

|---|---|---|---|---|---|

| 使えるポイント | Tポイント Pontaポイント Vポイント |

楽天ポイント | マネックスポイント | Pontaポイント | 松井証券ポイント |

| 投資できる商品 | 日本株 投資信託 ※Vポイントは投資信託への投資のみ可能 |

日本株 投資信託 米国株 |

日本株 投資信託 |

日本株 投資信託 |

投資信託 (3銘柄のみ) |

どの会社で新NISAを始めたらいいか迷う方も多いかと思いますが、普段貯めているポイントサービスに対応している会社を選ぶのも良いでしょう。

貯めたポイントを現金化するのも使い道の一つですが、投資に回すことで自分の資産を増やせる可能性が高まり、少額からリスクを抑えた運用ができます。

株主優待や配当金狙いで投資する

新NISAの「成長投資枠」は投資信託だけでなく、株式への投資も可能です。

株式への投資では株価が上がることによる「値上がり益」以外にも、株主優待や配当金といった制度でメリットを享受することが可能です。

一定数以上の株式を持っている株主に対して、企業が自社の商品やサービス、割引券などを提供する制度のこと

保有している株式数に応じて企業から分配される現金のこと。配当金は企業の決算から2~3ヶ月後に支払われる

例えば、普段の買い物で利用する人も多い「イオンモール(8905)」にも株主優待が用意されており、毎年2月末時点で1単元(100株)以上の株式を保有している株主は「イオンギフトカード」「カタログギフト」「カーボンオフセットサービスの購入」から一つ選ぶことができます。

■イオンモール(8905)の株主優待の内容

| 保有株数 | 優待内容(※) |

|---|---|

| 100株~499株 |

|

| 500株~999株 |

|

| 1,000株 以上 |

|

引用:イオンモール公式サイト

2024年2月29日現在、イオンモールの株価は1株約1,700円のため、17万円程度あれば100株分の株主優待をもらえる権利を得ることができます。

また、イオンモールには配当金もあります。配当金は1株あたり50円(2023年の実績)なので、100株持っている場合は優待に加えて、5,000円の配当金がもらえます。

株式投資は株価の値上がり益も魅力的ですが、応援している企業から届く株主優待や配当金を楽しみたい方にも株式投資はおすすめです。

新NISAの金融機関はネット証券がおすすめ

新NISAを始めるにあたって、証券会社や銀行などどこで始めるのがよいか迷う方も多いでしょう。結論、新NISAはネット証券で始めるのが最もおすすめです。

ネット証券は、銀行や店舗がある対面型の証券会社と比較して様々なメリットがあります。

- ・投資信託、株式どちらにも投資ができ、商品数も多い

- ・手数料(信託報酬)が安い商品も取り扱っている

- ・積立頻度や金額を柔軟に設定できる

- ・クレカ積立を始め、ポイントサービスが充実

一方で、銀行でNISAを始める場合には以下のデメリットがあります。

- ・投資信託の取扱商品数が少ない

- ・商品の手数料(信託報酬)が高い傾向がある

- ・株式の取扱がなく、投資できない

- ・積立設定(頻度・金額)の選択肢が少ない

- ・クレカ積立やポイントサービスに対応していない場合がある

これらのデメリットを踏まえると、新NISAはネット証券がおすすめと言えるでしょう。

また、店舗がある対面型の証券会社は担当者に直接相談ができるという安心感はありますが、その分手数料が高く設定されています。

ネット証券でも電話やチャットによるサポートが用意されていますので、どうしても顔を合わせて相談をしたい人以外は、各種サービスが充実しているネット証券で新NISAを始めましょう。

SBI証券

新NISAにおすすめのネット証券1社目は、SBI証券です。

SBI証券は、楽天証券とともにネット証券の2強といわれており、口座数は日本一で2024年9月時点で1,500万を超えました。

クレカ積立で貯めるポイントの選択肢や積立頻度、カードの種類などが豊富で柔軟性が高いです。

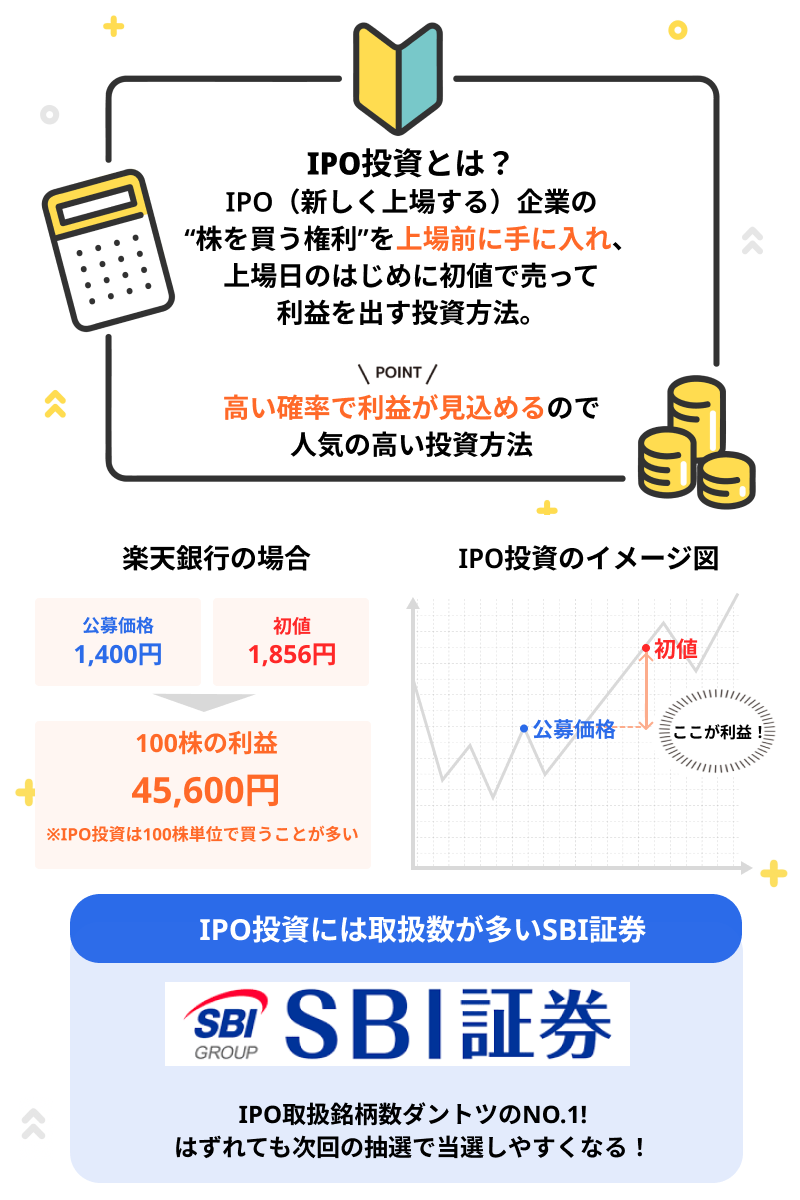

またIPO投資に強い会社で、2022年度のIPO実績数が92社で業界No.1です。

主幹事(各IPOに対して中心的な役割を担う証券会社)の実績数も、歴史のある野村證券やSMBC日興証券と比べて遜色ありません。

IPOは、主幹事が各銘柄の80~90%程度の株数を扱うこともあるため、主幹事の実績があるSBI証券なら人気のあるIPOへの当選も狙えるでしょう。

さらにSBI証券は、取扱商品が豊富です。ネット証券で最も多い9カ国の外国株式を取り扱うだけでなく、投資信託の取扱銘柄数も2,500銘柄を超えています。

20代男性投資歴:半年

4

他の証券会社に比べて取り扱っている銘柄数が多いことが一番のメリットかと思います。 選択肢が多いので投資先を比較検討して自分にあった銘柄を選べるのが良い点だと思います。 またクレジットカードでの積立にも対応しているので、ポイントを貯められるのも個人的にはメリットだと感じています。

業界最多クラスの商品ラインナップを誇る万能口座を求めている方には向いています。

| つみたて投資枠の 取扱銘柄数 |

271銘柄 |

|---|---|

| クレカ積立に 対応するカード |

三井住友カード アプラスカード タカシマヤカード 東急カード UCSマークのついた クレジットカード 大丸松坂屋カード オリコカード |

| クレカ積立で 貯まるポイント |

Vポイント アプラスポイント※ タカシマヤポイント※ TOKYU POINT※ Uポイント/majicaポイント※ QIRAポイント※ オリコポイント※ |

| クレカ積立で 使えるポイント |

Tポイント Vポイント Pontaポイント |

| クレカ積立還元率 | 一般カード:0~0.5% ゴールドカード:0~1.0% プラチナ:1.0~2.0% プレミアム:1.0~4.0% |

| 投資信託の 保有による ポイント還元率 |

最大0.25% |

| 単元未満株の投資 | ◯ |

| IPO投資 | ◯ |

| 外国株の取扱国数 | 9ヵ国 |

| 米国株の 取扱銘柄数 |

5,233銘柄 |

| IPO実績 (2023年) |

91銘柄 |

| 単元未満株の 取扱銘柄数 |

約3,500銘柄 |

楽天証券

楽天証券の新NISAは、楽天グループのサービスを利用している人に向いています。

月3万円以上の積立金額で投資信託や米国株へ投資をして、1ポイント以上の楽天ポイントを使うと、楽天市場のポイント還元率がそれぞれ0.5%ずつ上がります。

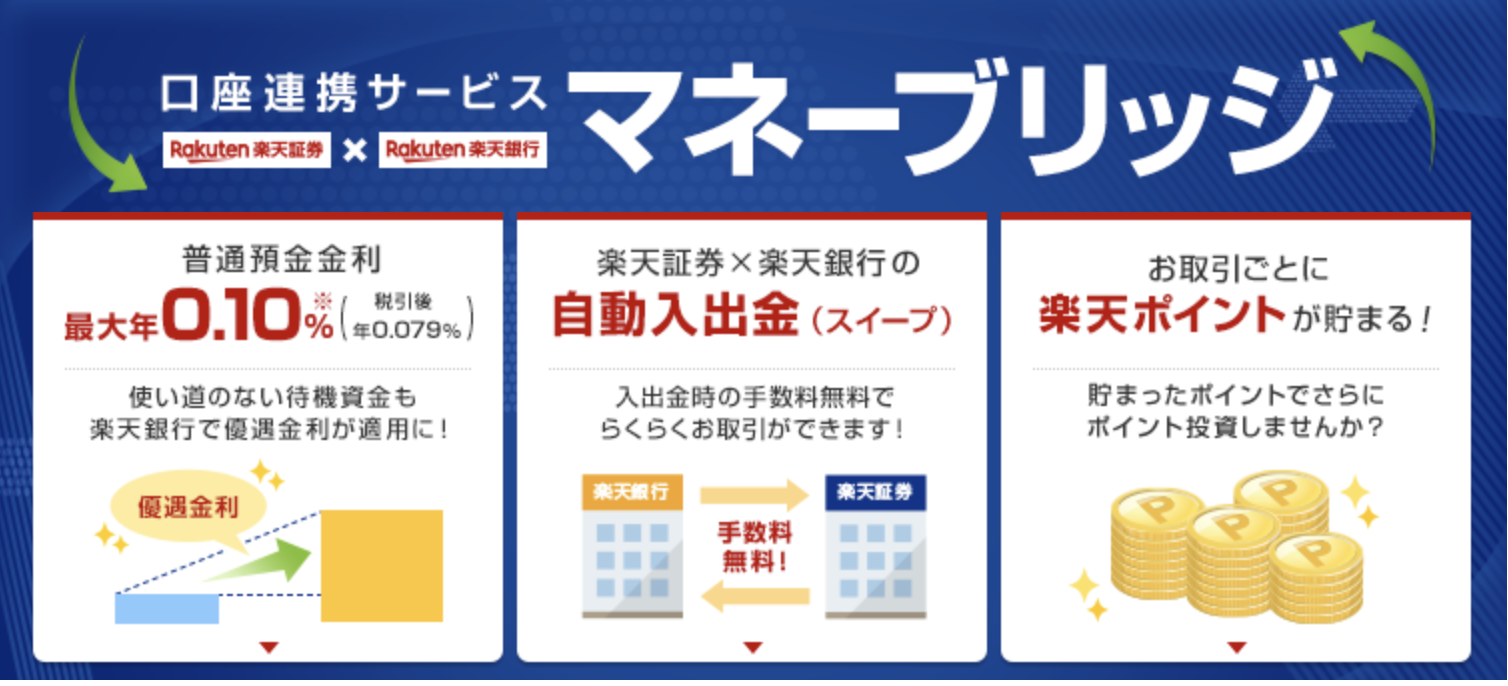

楽天銀行と連携すると銀行の普通預金金利が300万円まで0.1%になり、メガバンクの100倍の利息がもらえるのでお得です。

SBI証券と比較してウェブサイトやアプリの見やすさ、操作性に対する評価が高いため、使いやすさを重視したい方にも楽天証券が合っています。

20代女性投資歴:2年

5

アプリ上で手軽に株の購入、売却、株価のチェックができる点が一番のメリットです。 株の売買は初めてで難しそうと感じていましたが、使い方はほんとにシンプルで、分からない用語が出てきても?マークをクリックすれば説明が出てくるので、安心して取引ができます。 楽天銀行の口座を持っていれば、連携させることもでき、もっと便利にアプリが使えます。

| つみたて投資枠の 取扱銘柄数 |

213銘柄 |

|---|---|

| クレカ積立に 対応するカード |

楽天カード |

| クレカ積立で 貯まるポイント |

楽天ポイント |

| クレカ積立で 使えるポイント |

楽天ポイント |

| クレカ積立還元率 | 一般カード:0.5or1.0% ゴールドカード:0.75or1.0% プラチナ:1.0% プレミアム:1.0% |

| 投資信託の 保有による ポイント還元率 |

0.017%~0.053% |

| 単元未満株の投資 | ◯ |

| IPO投資(NISA口座で) | × |

| 外国株の取扱国数 | 6ヵ国 |

| 米国株の 取扱銘柄数 |

5,506銘柄 |

| IPO実績(2023年) | 61銘柄 |

| 単元未満株の 取扱銘柄数 |

1,602銘柄 |

マネックス証券

マネックス証券の新NISAは、米国株や中国株に低コストで投資したい人や高いポイント還元率を求める人に向いています。

年1回でも利用すれば年会費が無料になるマネックスカードでクレカ積立をすると、1.1%のポイント還元が受けられます。

楽天証券やSBI証券のポイント還元率は年会費が無料のカードだと0.5%程度なので、マネックス証券の方がお得です。

また米国株や中国への投資は、NISA口座なら購入手数料がキャッシュバックされるので実質無料になります。

さらに、多くの投資家に愛用されている日本株銘柄分析ツール「銘柄スカウター」を無料で使うことができるのもマネックス証券のメリットです。

銘柄スカウターは、企業情報や決算の状況、過去の業績が非常に見やすく整理されており、SNSでも便利と好評です。

30代男性

5

各銘柄の指標等の情報が無料で使えるツールとは思えないほどクオリティが高いので、本来ならば決算短信や有価証券報告書から調べてきて計算をしないといけないような情報でも、銘柄スカウターですぐに調べる事が可能です。このツールを利用する事で一から調べていると膨大な時間がかかる銘柄選定を効率良く進める事ができます。

| つみたて投資枠の 取扱銘柄数 |

273銘柄 |

|---|---|

| クレカ積立に 対応するカード |

マネックスカード |

| クレカ積立で 貯まるポイント |

マネックスポイント |

| クレカ積立で 使えるポイント |

マネックスポイント |

| クレカ積立還元率 | 1.1% |

| 投資信託の 保有による ポイント還元率 |

最大0.08% |

| 単元未満株の投資 | ◯ |

| IPO投資 | ◯ |

| 外国株の取扱国数 | 2ヵ国 |

| 米国株の 取扱銘柄数 |

5,016銘柄 |

| IPO実績(2023年) | 52銘柄 |

| 単元未満株の 取扱銘柄数 |

約4,100銘柄 |

auカブコム証券

auカブコム証券の新NISAではPontaポイントを貯めることができます。

auカブコム証券では、年会費無料のクレジットカードによる投資信託の積立(クレカ積立)によるポイント還元率がマネックス証券の1.1%に次いで高い1%に設定されています。

さらにauマネ活プランに加入し、ゴールドカードで決済するとポイント還元率が12ヶ月限定で最大3%になります。auのキャリアで携帯を契約している方にはおすすめの証券会社です。

貯めたPontaポイントは投資に使うことも可能なので、いきなり現金を使って投資をするのが怖いという方でもチャレンジしやすいでしょう。

| つみたて投資枠の 取扱銘柄数 |

347銘柄 |

|---|---|

| クレカ積立に 対応するカード |

au PAY カード |

| クレカ積立で 貯まるポイント |

Pontaポイント |

| クレカ積立で 使えるポイント |

Pontaポイント |

| クレカ積立還元率 | 1.0% |

| 投資信託の 保有による ポイント還元率 |

最大0.24% |

| 単元未満株の投資 | ◯ |

| IPO投資 | ◯ |

| 外国株の取扱国数 | 1ヵ国 |

| 米国株の 取扱銘柄数 |

2,179銘柄 |

| IPO実績(2023年) | 26銘柄 |

| 単元未満株の 取扱銘柄数 |

約3,200銘柄 |

松井証券

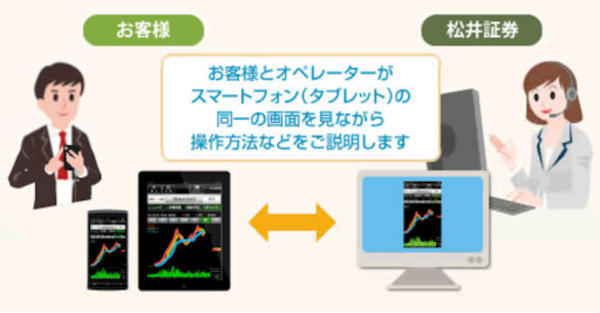

松井証券の新NISAは、手厚いサポートを求める人に向いています。

大手ネット証券で唯一「株の取引相談窓口(0120-956-784)」を設けており、日本株の銘柄選びや売買のタイミングを電話で相談できます。

日本株以外にも米国株、投資信託の相談窓口が別途設けられているので、操作方法などがわからなくなったときも安心です。

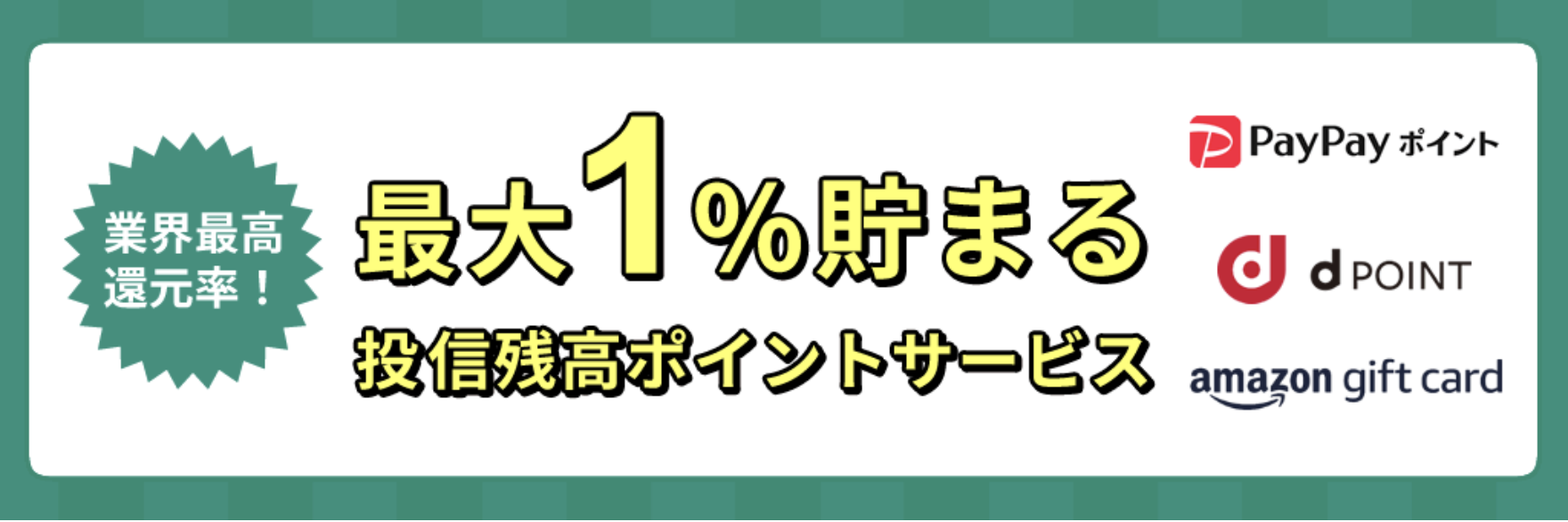

業界最高還元率の「最大1%が貯まる投信残高ポイントサービス」も松井証券ならではの強みです。

松井証券の投信残高ポイントサービスは、全銘柄で業界最高のポイント還元率が設定されており、投資信託を保有しているだけで年間で最大1%の松井証券ポイントが貯まります。

| つみたて投資枠の 取扱銘柄数 |

277銘柄 |

|---|---|

| クレカ積立に 対応するカード |

MATSUI SECURITIES CARD |

| クレカ積立で 貯まるポイント |

松井証券ポイント |

| クレカ積立で 使えるポイント |

松井証券ポイント |

| クレカ積立還元率 | 0.5% |

| 投資信託の 保有による ポイント還元率 |

最大1.0% |

| 単元未満株の投資 | ◯ |

| IPO投資 | ◯ |

| 外国株の取扱国数 | 1ヵ国 |

| 米国株の 取扱銘柄数 |

3,634銘柄 |

| IPO実績(2023年) | 70銘柄 |

| 単元未満株の 取扱銘柄数 |

◯ |

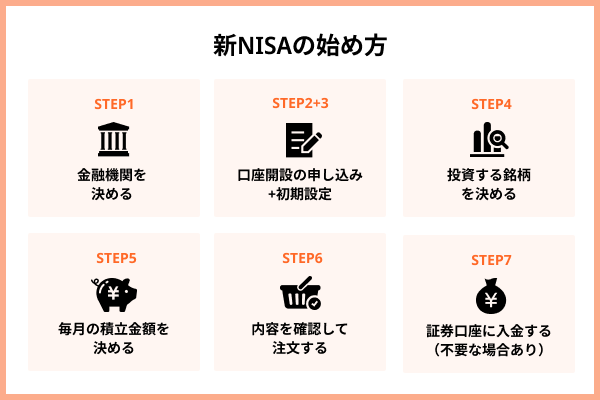

新NISAの始め方

ここからは主婦の方に向けた新NISAの始め方を解説します。今回は投資初心者の方でも始めやすい「つみたて投資枠」での買付を例に説明します。

新NISAの始め方は以下の7ステップです。

口座開設する金融機関を選ぶ

まずは口座開設する金融機関を選びましょう。

新NISAを始める金融機関は、「新NISAの金融機関はネット証券がおすすめ」で述べた通り、サービスが充実しているネット証券で始めるのがおすすめです。

中でもSBI証券、楽天証券、マネックス証券、auカブコム証券、松井証券の5社は、取り扱っている商品の数が多くポイントも貯まりやすいです。

以下の4つのポイントに従って、口座開設するネット証券を選びましょう。

つみたて投資を行う上で、投資信託の銘柄数は多い証券会社を選びましょう。

銘柄数が少ないと信託報酬(保有コスト)が高い銘柄や、リターン実績がよくない投資信託を選ばざるを得ない可能性があります。

ネット証券であれば、新NISAのつみたて投資枠で200銘柄以上取り扱っている場合が多いので安心です。

証券会社を選ぶ際はクレカ積立に対応している会社を選びましょう。

クレカ積立では月々の投資金額に応じてポイントが貯まります。証券会社によってポイントの還元率には差があるので、還元率の高さも重要です。

一般カードの還元率はマネックス証券が1.1%と一番高く、今から口座開設すると2024年9月30日までは還元率が2.2%になります。

証券会社ごとの比較は以下の通りです。| 証券会社 | クレカ積立 対応カード |

ポイント 還元率 |

|---|---|---|

|

三井住友カード | 0.5%~5.0%※ |

|

楽天カード | 0.5%~1.0% |

|

マネックスカード | 1.1% (期間限定2.2%) |

|

auPAYカード | 1.0% |

|

対応なし | 対応なし |

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

SBI証券と楽天証券は、ゴールドカードやそれ以上のハイステータスカードで一般カードよりも多くのポイントを付与しています。

例えばSBI証券で三井住友カード プラチナプリファードを使ってクレカ積立を行うと5.0%以上がポイントとして還元されます。

他社と比べて圧倒的に高い還元率ですが、その分33,000円(税込)の年会費が発生します。

主婦の方が利用するのであれば、前述のマネックス証券×マネックスカードや、SBI証券×三井住友カード ゴールド(NL)がおすすめです。

マネックスカードは年会費が無料、三井住友カード ゴールド(NL)は年間100万円以上の利用で年会費無料※となっています。

ポイント投資に対応しているかどうかも判断の基準として入れましょう。

主婦の方が普段の買い物で貯めたポイントを投資に回せるので、使い道に困ることなく少額からチャレンジすることができます。

投資信託へのポイント投資は以下に挙げた証券会社では全て対応していますが、国内株や米国株にもポイント投資を行いたい方は楽天証券がおすすめです。

投信保有ポイントがもらえるかどうかもチェックしておきましょう。

「投信保有ポイント」とは、保有している投資信託の残高のうち数%がポイントとして還元される仕組みを言います。

投資する銘柄によってポイント還元率が異なる場合が多いので、以下の表では還元率の幅と人気の投資銘柄「eMAXIS Slim全世界株式(オール・カントリー)」(通称:オルカン)で比較しています。

※楽天証券のみ「楽天・オールカントリー株式インデックス・ファンド」のポイント還元率。| 証券会社 | ポイント還元率 | オルカン還元率 |

|---|---|---|

|

0.0175%~0.15% | 0.0175% |

|

0.017%~0.053% | 0.017% |

|

0.0%~0.08% | 0.0175% |

|

0.005%~0.24% | 0.005% |

|

0.01%~1.0% | 0.0175% |

実際にSBI証券にてeMAXIS Slim 全世界株式(オール・カントリー)で月3万円ずつ20年間積立投資した場合をシミュレーションします。

月3万円×12ヶ月×20年間×0.175%=12,600円

よって、20年後には1年間で1万円以上分のポイントがもらえる計算になります。

最初は微々たる額しかポイントで還元されませんが、長期積立をする予定の方は重視すべきポイントと言えるでしょう。

口座開設の申し込みをして審査を受ける

金融機関を決めたら、口座開設の申し込みをして審査を受けましょう。

ここでは口座開設数が最も多く、主婦の方にも人気のSBI証券を例に紹介します。

申し込みはスマホやパソコンからできるため、窓口へ行く必要はありません。

申し込み画面で証券口座(総合口座)とNISA口座を開設します。口座の種類を選ぶ画面が出てきたら、確定申告を証券会社に任せたい主婦の方は特定口座(源泉徴収あり)を選びましょう。

口座開設には以下の書類も準備しておく必要があります。

- マイナンバー確認書類(マイナンバーカード、通知カードなど)

- 本人確認書類(運転免許証など)

マイナンバーカードがあれば申し込み時間を短縮できるため、すでに持っている方はマイナンバーカードを提出すると良いでしょう。

マイナンバーカードがない場合も申し込み自体は可能です。

| マイナンバー カードあり |

マイナンバー カードなし |

|

|---|---|---|

| スマート フォン |

マイナンバー カードのみ |

通知カード + 運転免許証 |

| 郵送 | マイナンバー カード + 以下の本人確認 書類1つ ・運転免許証 ・運転経歴証明書 ・住民基本台帳カード(写真つき) ・日本国パスポート ・発行後6カ月以内の住民票の写し ・各種健康保険証 ・印鑑証明書 ・在留カード/特別永住者証明書 |

通知カード + 以下の本人確認 書類2つ ・運転免許証 ・運転経歴証明書 ・住民基本台帳カード(写真つき) ・日本国パスポート ・発行後6カ月以内の住民票の写し ・各種健康保険証 ・印鑑証明書 ・在留カード/特別永住者証明書 |

本人確認書類の提出まで終えたら、最短翌日に審査が完了します。

初回ログイン時には本人確認が必要です。口座開設申込時に「ユーザーネーム」や「ログインパスワード」はメモしておきましょう。

口座開設ができたら初期設定をする

口座開設が完了したら、初期設定を行います。証券会社によって異なりますが、以下のような項目を設定するよう指示が出されます。

- 初回ログイン

- ログインパスワードの変更(郵送のみ)

- 取引暗証番号の登録

- アンケートの回答

- 勤務先の登録

- 国籍の登録

スマホで口座開設をした人は、ログインパスワードは申し込み時に記載済みなので変更不要です。

初期設定が完了すると、つみたてNISAで投資信託の積立注文ができるようになります。

投資する銘柄を決める

初期設定が完了したら、新NISAで投資する銘柄を決めましょう。

SBI証券の場合は「投資信託 パワーサーチ」で自分の投資したい銘柄を探すことができます。

投資したい銘柄(ファンド)の評価や、販売金額のランキングも表示されているので、人気上位の銘柄の中から投資したい銘柄を選びましょう。

投資信託の投資先も「地域」の列で確認できるため、全世界に分散投資している方が良いか、米国の企業に分散投資している方が良いかなどを見比べることができます。

投資銘柄に関しては以下の記事でも詳しく解説しています。

毎月の積立金額を決める

投資する銘柄を決めたら、毎月の積立金額を決めましょう。大手ネット証券の場合は、月100円~設定可能です。

クレカ積立の場合は月に50,000円までと決まっています。月に50,000円以上積み立てたい場合はクレジットカードではなく現金での決済も併せて選択すると良いでしょう。■積立設定の例:eMAXIS Slim 米国株式(S&P500)に月3万3,333円

内容を確認して注文する

積立金額を入力したら、内容を確認して注文します。目論見書(投資信託の説明書)には投資信託の重要事項がまとまっているので目を通して確認してみましょう。

積立注文の内容に問題がなければ、発注ボタンを押して注文を確定させます。

クレカ積立など証券口座以外から引き落として積み立てる場合は、設定した積立日になると自動的に設定金額分の買付が行われます。

締切日までに証券口座に入金する(不要な場合あり)

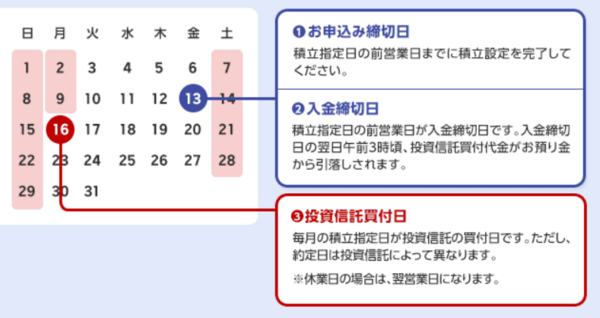

引落方法で証券口座を選んだ場合は、入金締切日までに証券口座に入金するのを忘れないようにしましょう。遅くとも積立日の前営業日までに入金する必要があります。

■証券口座で引き落とす場合のスケジュール(毎月16日に指定した場合)

入金方法は証券会社ごとに定められており、インターネットバンキングなどを介した方法なら入金手数料は無料です。

SBI証券と住信SBIネット銀行(預り金自動スィープサービス)のように、提携銀行口座の預金を利用してそのまま証券口座の買付資金にするサービスもあります。利用料無料で、入金が不要になるので便利です。

新NISAに関するよくある質問

主婦が新NISAを始めるにあたって、よくある質問を紹介します。- 主婦は新NISAでいくらまで投資できますか?

- 新NISAは1人あたり1,800万円まで非課税で投資することが可能です。また、一年間に投資できる金額は360万円(つみたて投資枠の120万円と成長投資枠の240万円の合計)に設定されています。

- 新NISAで発生した収入には税金がかかりますか?

- 新NISAで発生した収益には税金はかかりません。通常の証券口座(特定口座)の場合は、金融商品で発生した収入には20.315%の税金がかかりますが、新NISA口座の場合は非課税です。

新NISAでは収益が発生しても所得税や住民税など納めるべき税金がかからないため、確定申告も不要です。

- 新NISAは夫婦で運用した方がいいですか?

- 新NISAは夫婦で運用するのがおすすめです。夫婦2人でNISAを運用した場合、世帯の年間投資枠は720万円となり、非課税投資枠は最大3,600万円となります。自身のNISA口座を開設する際に、配偶者名義のNISA口座も一緒に開設しましょう。

ーWebメディア「NET MONEY」ー