「クレジットカードを使うと手数料を請求されることがあるって本当?」「クレジットカードで手数料がかかるのはどんなとき?」など、クレジットカードの手数料について疑問を持っている人もいるでしょう。

クレジットカードの利用時に手数料がかからないようにするためには条件があります。しかしクレジットカードの仕組みや、加盟店舗・消費者・カード会社のそれぞれの関係性を知らないと、その条件を生かすことができません。せっかくならば手数料を気にせず、クレジットカードで自由に買い物を楽しみたいものです。

この記事では、クレジットカードの利用で手数料がかかる仕組みや、手数料を請求される条件について紹介します。

詳細はこちら

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

■SNS・HP等リンク

クレジットカードで手数料がかかることがある?

店頭やネットショップでの支払いに、クレジットカードを利用する人は多いでしょう。このとき、手数料を意識することはあるでしょうか。

ほとんどの人は、クレジットカードを使うときに手数料を意識したことはないでしょう。支払いの際に小銭がいらず、便利になるとはいえ、手数料がかかるなら、なるべくカードを使いたくはないと考える人が多いはずです。

時に、飲食店でクレジットカード支払いにしたところ、手数料がかかったという事例などを耳にしたこともあるでしょう。クレジットカードの利用で手数料がかかる場合とそうでない場合には、どのような違いがあるのでしょうか。

クレジットカードの手数料が発生する仕組み

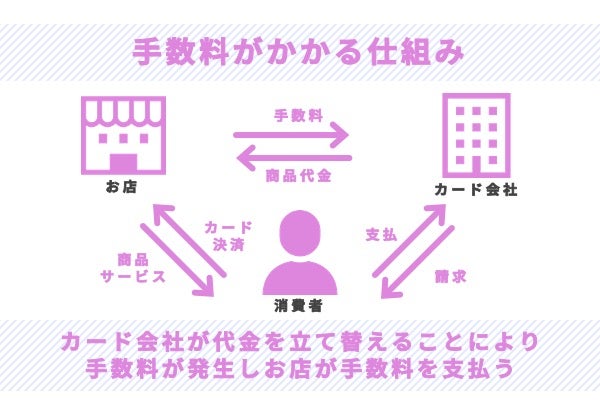

クレジットカードの取引で手数料がかかる仕組みを理解するには、加盟店舗・消費者・クレジットカード会社の3社の関係性について理解する必要があります。

クレジットカードは、加盟店舗・消費者・クレジットカード会社の3者間で取引が行われます。消費者と加盟店舗との間では、加盟店舗が商品やサービスを提供し、消費者がそれに見合った金額を支払う、というシンプルな売買取引のみが行われます。それが現金ではなく、クレジットカードで行われるというだけです。

一方、消費者が加盟店舗でカードを利用して購入すると、カード会社は一定期間後に消費者に請求明細を発行し、購入金額を口座から引き落とします。カード会社は、その金額を立て替えて加盟店舗に入金することで、加盟店舗は売り上げを担保できるわけです。ここで加盟店舗は、決済手数料をカード会社に支払います。

クレジットカードの手数料は2通り

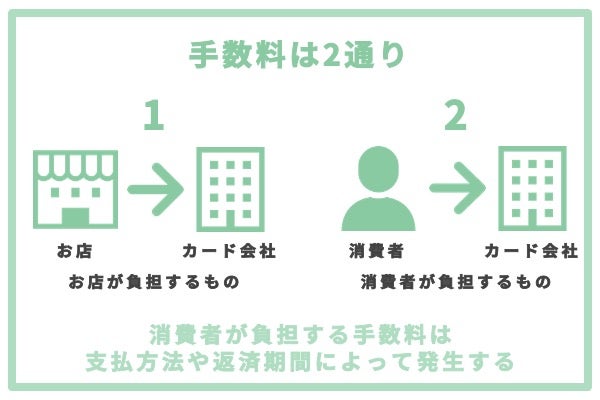

クレジットカードで発生する手数料には、加盟店舗が支払うものと消費者が支払うものの2種類があります。

・加盟店が負担するもの

1つ目は、加盟店舗が負担する手数料です。前述したようにカード会社から店舗への入金に対して支払う決済手数料が該当します。

近年では、消費者がカードの種類を選べるように、複数のカード会社と加盟店契約を結ぶ店舗も増えてきました。とはいえ、複数のカード会社とやり取りするのは手間もかかれば決済手数料も余計にかかります。

そこで、今は加盟店舗の多くが決済代行会社1社を間に入れることで、1つの店で複数のカードが使えるようになり、消費者としても支払いに使うカードを選べるようになってきました。この場合、決済代行会社が店舗の代わりに複数のカード会社に手数料を支払うため、店舗は手数料の総額を支払うだけで済みます。

・消費者が負担するもの

2つ目は、消費者が負担する手数料です。店舗がカード会社に対して支払う決済手数料を、加盟店舗で支払うときに消費者が負担する必要はありません。ただし支払い方法や返済期間によっては、カード会社に手数料を支払わなければならないのです。

基本的に一括払い、2回分割払い、ボーナス1回払いには手数料がかかりません。

クレジットカードで手数料がかかる条件

消費者がクレジットカードを使ううえで、手数料がかかるのは以下の場合です。

・リボ払い

月々の支払金額を少額にできるのがリボ払いです。リボ払いでは、支払金額が少ないほど手数料が高額になるのが特徴です。リボ払いの手数料は返済期間に比例して上がっていくため、少額かつ長期の返済になればなるほど手数料が増えることになります。最悪の場合、「手数料だけを支払っていて、肝心の返済元金は一向に減る気配がない」ということも起こり得ます。

・分割払い

支払金額を複数回にわたり均等に分ける方法です。1回の支払金額と支払い回数が決まっているので返済計画を立てやすいというメリットがありますが、こちらも分割数が多く、返済期間が長くなるほど手数料は高額になります。手数料は各カード会社の金利によって異なるので、確認しておきましょう。同じ分割払いでも2回までなら手数料がかからないことが多いようです。

・キャッシング

現金を持っていなくても買い物を可能にするのがクレジットカード最大の特徴ですが、キャッシング機能が付帯しているカードでは現金を引き出すことができます。カードに対応していない店舗での支払いなど、急に現金を必要とするときには便利ですが、キャッシングにも手数料がかかります。平均金利は、消費者金融に近い年18%程度が大半です。

・遅延損害金

カードの返済が遅れると、遅延損害金が発生します。遅延損害金の金利は、ほとんどのカード会社で年20%程度に設定されているうえ、返済が滞った日数分の手数料がかかります。返済に遅れないようにするのはもちろん、遅れてしまった場合も早めに返済するようにしましょう。

・年会費

年会費は、カード会員として支払う会費という名目ではありますが、手数料の一種です。ほとんどのカードには年会費が設定されていますが、中には永年無料だったり、カードを利用することで無料になったりするものもあるので、手数料を節約したい人はカードを選ぶ際に年会費も気にしてみるとよいでしょう。

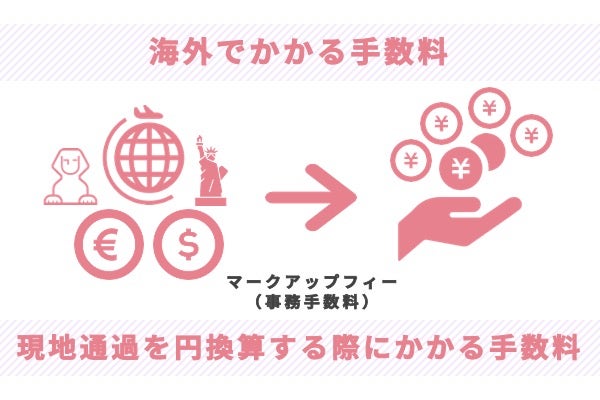

海外でかかるクレジットカードの手数料

日本国内でクレジットカードを利用しても、3回以上の分割やリボ払いにしない限り手数料はかかりませんが、海外でクレジットカードを使うと手数料がかかります。これは「マークアップフィー」と呼ばれる手数料で、海外での支払いに必要な「事務手数料」のようなものです。

海外では、VISAやMaster Cardのような国際ブランドのクレジットカードを利用することになりますが、円で決済するために現地通貨を円換算する必要があります。そこにかかる事務手数料がマークアップフィーにあたります。

ただし海外でキャッシングを利用した場合は、現地通貨を引き出すことになるので手数料はかかりません。

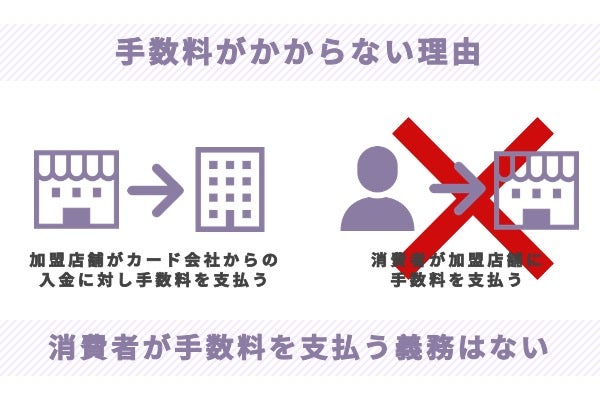

クレジットカード手数料がかからない理由

日本国内の店舗においてクレジットカードで商品やサービスを購入したとき、手数料がかかったという経験がある人はどれくらいいるでしょうか。大抵は、手数料がかかった経験はないでしょう。カード利用時にいちいち手数料がかかっていたら、消費者としてはカードを使うメリットが感じられなくなってしまいます。

前述したように、加盟店舗がカード会社からの入金に対して決済手数料を負担する必要はあっても、消費者が加盟店舗に対して手数料を負担する義務はありません。決済手数料は、あくまでも加盟店舗とカード会社との間だけでやりとりされるべきもので、加盟店舗は手数料を消費者の購入金額に上乗せして請求しない決まりになっています。

クレジットカードの手数料上乗せは規約違反!

商品やサービスの購入時にクレジットカードで支払っても消費者に手数料の負担はないはずですが、店舗によっては手数料をとるところがあるようです。

実は、加盟店舗側が消費者からクレジットカードの手数料をとるのは規約違反にあたります。法律上の定めではありませんが、カード会社の規約では店舗が決済手数料を負担すると明確に決められています。そのため、消費者に手数料を負担させることは、規約違反として加盟店舗から除名される行為なのです。

この規約を熟知せず、カード会社に決済手数料を支払っているからといって、消費者に手数料を請求する加盟店舗がまれにあるようです。

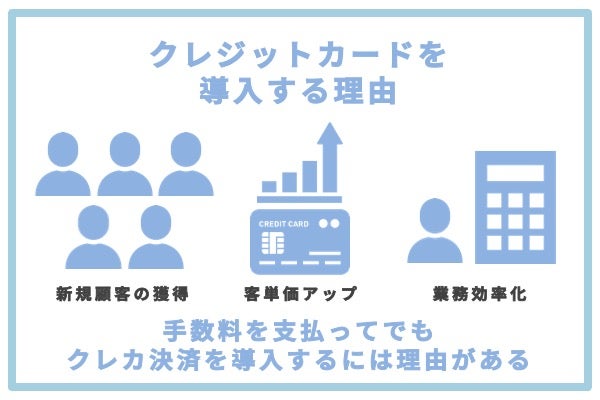

手数料がかかってもクレジットカードを導入する理由

加盟店舗としては、現金支払いのみにしておけば決済手数料を支払わずに済みますが、決済手数料を支払ってでもクレジットカード決済を導入するのには理由があります。

・新規顧客の獲得

支払い手段としてクレジットカード決済と現金決済の両方を消費者が選べるようにしておくことで、新規顧客獲得につながります。

特に、近年はキャッシュレス化が加速していることからも分かるように、「普段から買い物はすべてクレジットカードで済ませる」という人も増えています。現金支払いのみに対応していると、そうした新規顧客を取り逃がすことになるでしょう。

・顧客単価アップに繋がる

現金支払いのみだと、消費者はそのとき自分の財布の中にある金額の分しか買い物することができません。クレジットカード決済にも対応しておけば、消費者が手持ちの現金以上の買い物をしやすくなるので、顧客単価のアップが期待できます。

・業務効率化

クレジットカード決済であれば、お釣りを渡し間違えるというような細かなミスをなくすことができます。消費者としても小銭を出す手間が省けるため、支払い時間の短縮にもなるでしょう。また、通常現金支払いでは購入金額を知ることはできても、誰が購入したのかまでは把握することができません。カード決済は、購入した人の記録まで残すことができるのです。

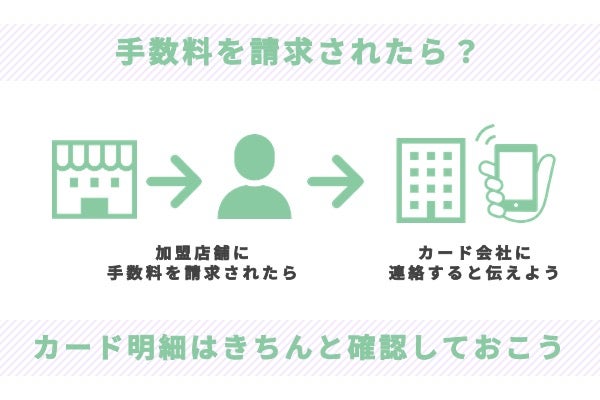

クレジットカード手数料を請求されたら?

クレジットカードの加盟店が増えたことに伴い、消費者に手数料を請求する店舗もでてきているようです。実際に、「クレジットカードを使ったときに手数料を請求された」という人もいるのではないでしょうか。

前述したように、加盟店舗でクレジットカードを使ったときに手数料を請求されても、支払う必要はありません。クレジットカードの手数料を請求されたときには、カード会社に連絡すると伝えてみましょう。規約違反になることが分かれば、多くの店舗は手数料の請求を取り下げてくれるはずです。

クレジットカード支払いに慣れていると、少額だと明細にあまり目を通さずに支払いを済ませてしまうこともあるかもしれません。しかし規約違反と知らずに手数料を上乗せしてしまう店舗があることを考えると、その場でカードの支払い明細にはきちんと目を通しておくべきです。

クレジットカードの手数料を正しく理解しよう

クレジットカードの手数料がかかる条件や、手数料が必要とされる仕組みについて解説してきました。

加盟店舗・消費者・カード会社の関係性が分かれば、どこに手数料がかかるのかを理解できるでしょう。世界的にキャッシュレス化が進んでいるとはいえ、日本ではいまだ現金主義な面も多く、消費者も加盟店舗もクレジットカードに対する理解が甘いこともあります。

これからのグローバルスタンダードとなるクレジットカードの仕組みや手数料について理解を深め、自由に楽しく買い物の幅を広げていきましょう。

クレジットカードの手数料に関するよくあるお問い合わせ

ここでは、クレジットカードの手数料に関するよくある質問をQ&Aにしましたので、参考にしてみてください。

- 消費者がクレジットカードの手数料を請求されるのはどんな時ですか?

- 消費者が支払う手数料は、リボ払い・分割払い・キャッシング・海外でクレジットカードを使う際に発生する「マークアップフィー」・遅延損害金・年会費です。 一括払い、2回分割払い、ボーナス1回払いを利用する場合は手数料はかかりません。 本来なら加盟店舗側で負担すべき手数料を、消費者が負担する必要はありません。

- 店舗が負担すべき手数料を消費者が負担するよう求められたらどうすればいいですか?

- 加盟店舗側が消費者にクレジットカードの手数料を負担させることは、規約違反となっています。手数料を消費者が負担する必要はありません。 もし請求されたら、手数料を支払う義務はないことを伝え、その場でカード会社に問合せてください。

- 加盟店が負担すべき手数料を支払ってしまった場合はどうしたらいいですか?

- 支払いの明細など手数料を含む金額を支払った記録を証拠として残しておき、カード会社に確認してください。