三井住友カードとして発行されるカードの種類は多く、一般ランクからゴールド、プラチナランクまでさまざま。さらに、「ナンバーレス」や「Olive(オリーブ)」などカードタイプも多岐にわたり、どれを選べばいいのかわからない人も少なくないでしょう。

そもそも三井住友カードとは、SMBCグループの大手クレジットカード会社である三井住友カード株式会社が発行するクレジットカードの総称です。提携カードをあわせると300種類を超えるほどになります。

本記事では、そのなかでもおすすめの三井住友カード10種類を比較して、今あなたが選ぶべき1枚をわかりやすく解説します。

また、三井住友カードに共通してあるメリットや、迷ったら選ぶべきおすすめカードも紹介。自分に合った三井住友カードを選ぶ参考にしてください。

「とにかく人気なクレジットカードが知りたい!」という人は、おすすめクレジットカードランキングの解説記事もおすすめです。選び方や属性別のおすすめカードも紹介しています!

- 三井住友カードを徹底比較

- 三井住友カード(NL)は年会費無料!ナンバーレスでセキュリティも高い

- 三井住友カード ゴールド(NL)は年間100万円の利用で年会費永年無料!旅行保険もついて安心

- 三井住友カード プラチナプリファードはポイント還元率最大10%!ポイント特化の高還元カード

- Oliveフレキシブルペイは年会費が永年無料!余計な費用をかけずにOliveを使いたい人向け

- Oliveフレキシブルペイ ゴールドは旅行保険も充実した1枚!年間100万円以上使えば年会費も永年無料

- Oliveフレキシブルペイ プラチナプリファードは通常のポイント還元率が1.0%と高い!

- 三井住友カードはショッピング保険も付帯した安心のカード

- 三井住友カード ゴールドは国内旅行保険も付帯!空港ラウンジも無料利用できる

- 三井住友カード プラチナは旅行やレストランなどで使える贅沢な優待が豊富

- 三井住友カード(CL)は新スタイルのカードレスタイプ!最短10秒で即時発行できる

- 三井住友カードの王道3枚を比較!おすすめのランクの選び方とは?

- Oliveならさらにお得!三井住友の銀行口座を持つなら考えたい選択肢

- すべての三井住友カードに共通するメリット

- 三井住友カードに関するよくある質問

三井住友カードを徹底比較

三井住友カードには、一般ランクからゴールド・プラチナランクまで幅広いランクのカードがあります。

そんな三井住友カードは、カードの機能によっても大きく3種類に分けられます。

- NLタイプ:券面がナンバーレスのタイプ

- Oliveタイプ:Oliveフレキシブルペイのタイプ

- クラシックタイプ:券面に番号がある旧来のタイプ

なお、三井住友カードには上記以外にも、さまざまな特徴を持ったカードがあります。たとえば、三井住友カード(CL)はカードレスのタイプで、実体のあるプラスチックカードが発行されません。

なかでも三井住友カードが発行する10枚のカードを徹底比較しました。

| カード名 | 三井住友カード(NL) | 三井住友カード ゴールド(NL) | 三井住友カード プラチナプリファード |

Oliveフレキシブルペイ | Oliveフレキシブルペイ ゴールド |

Oliveフレキシブルペイ プラチナプリファード |

三井住友カード | 三井住友カード ゴールド | 三井住友カード プラチナ | 三井住友カード(CL) |

|

|

|

|

|

|

|

|

|

|

|

| 年会費 | 永年無料 | 5,500円(税込)(※3) | 3万3,000円(税込) | 永年無料 | 5,500円(税込)(※3) | 3万3,000円(税込) | 1,375円(税込)(※4) | 11,000円(税込)(※5) | 55,000円(税込)(※6) | 永年無料 |

|---|---|---|---|---|---|---|---|---|---|---|

| ポイント 還元率 |

0.5%~7%(※1) | 0.5%~7%(※1) | 1%~10% ※プリファードストア(特約店)利用で通常還元率+1~9%(※1) |

0.5%~20.0%(※7) | 0.5%~20.0%(※7) | 0.5%~20.0%(※7) | 0.5%~7%(※1) | 0.5%~7%(※1) | ・通常還元率 1.0% ・下限~最大還元率の記載がある場合 1.0%~7% ・最大還元率のみの場合 7%(※1) |

0.5%~7.0%(※1) |

| 発行 スピード |

最短10秒(※2) | 最短10秒(※2) | 最短10秒(※2) | 通常1~2営業日 | 通常1~2営業日 | 通常1~2営業日 | 通常1週間 | 通常1週間 | 通常1週間 | 最短10秒(※2) |

| 海外旅行傷害保険 | ○ (最高2,000万円) ※利用付帯 |

○ (最高2,000万円) ※利用付帯 |

○ (最高5,000万円) |

○ (最高2,000万円) |

○ (最高2,000万円) |

○ (最高5,000万円) |

○ (最高2,000万円) |

○ (最高5,000万円) |

○ (最高1億円 利用条件付帯) |

○ (最高2,000万円) |

| 国内旅行傷害保険 | × | ○ (最高2,000万円) ※利用付帯 |

○ (最高5,000万円) |

× | ○ (最高2,000万円) |

○ (最高5,000万円) |

× | ○ (最高5,000万円) |

○ (最高1億円 利用条件付帯) |

× |

| ショッピング保険 | × | ○ (最高300万円) ※利用付帯 |

○ (年間500万円) |

× | ○ (最高300万円) |

○ (年間500万円) |

○ (年間100万円) |

○ (年間300万円) |

○ (年間500万円) |

× |

| 国際 ブランド |

Visa / Mastercard | Visa / Mastercard | Visa | Visa | Visa | Visa | Visa / Mastercard | Visa / Mastercard | Visa / Mastercard | Visa / Mastercard |

| 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

※注釈

※1 スマホのVisaのタッチ決済で支払うことが条件です。

※1 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 通常のポイントを含みます。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 即時発行ができない場合があります。

※3 年間100万円のご利用で翌年以降の年会費永年無料

※3 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※4 Web明細の利用で825円(税込)

※5 Web明細の利用で9,900円(税込)

※6 Web明細の利用で53,900円(税込)

※7 oliveはクレジットモード使用の場合。デビットモードは0.5%、ポイント払いモードは0.25%。

特に、三井住友カード(NL)・三井住友カード ゴールド(NL)・三井住友カード プラチナプリファードの3枚がおすすめです。

これらは、クラシックな三井住友カード(三井住友カード・三井住友カード ゴールド・三井住友カード プラチナ)に比べて年会費が割安ながら、コンビニや飲食チェーンでの7%還元が同じように受けられるため、コストを抑えてポイントを効率的に貯められるからです。

また、特徴的なのは、セキュリティの高いナンバーレス券面です。カード表面にカード番号や有効期限が記載されておらず、不正利用のリスクを避けられます。

最短10秒の即時発行に対応しているのも、この3枚だけの特徴です。

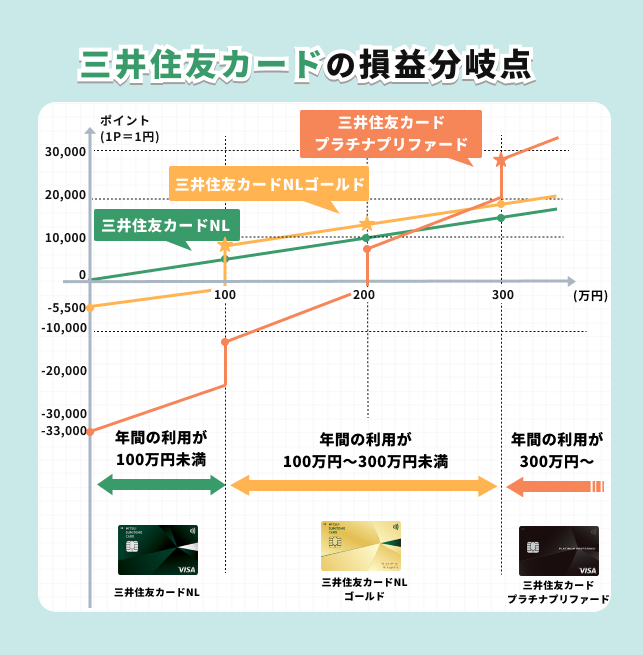

この3枚の中からあなたにとって最もお得なカードは「年間利用額」で決まります。

| 年間利用額 | おすすめの三井住友カード |

|---|---|

| ~100万円未満 | 三井住友カード(NL) |

| 100万円~300万円未満 | 三井住友カード ゴールド(NL) |

| 300万円~ | 三井住友カード プラチナプリファード |

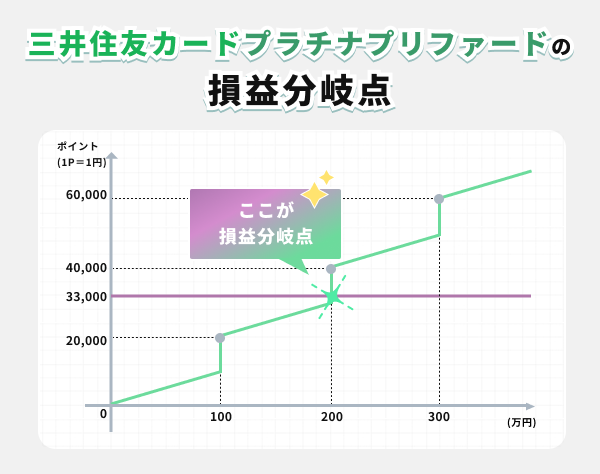

利用額ごとに上記のカードがおすすめといえる理由は、年会費ともらえるポイント数の関係を考慮した損益分岐点が関わっています。

詳しくは「三井住友カードの王道3枚を比較!おすすめのランクの選び方とは?」で解説しているので参考にしてください。

また、三井住友銀行の口座を持っている人や、これから作る予定の人であれば、Oliveフレキシブルペイもおすすめです。

Oliveタイプなら、クレジットカードはもちろん、キャッシュカード・デビットカード・ポイントカードの4つの機能を1枚にまとめることが可能。サービス開始から約1年で200万を超えるアカウントが開設された今人気のサービスです。Oliveも3つのランク(一般・ゴールド・プラチナ)に分かれています。

詳細は「Oliveならさらにお得!三井住友の銀行口座を持つなら考えたい選択肢」で説明しています。

ここからは比較対象の三井住友カードの特徴を1枚ずつ詳しく紹介していきます。

三井住友カード(NL)は年会費無料!ナンバーレスでセキュリティも高い

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5%~7%(※) |

| ポイント種類 | Vポイント |

| 発行スピード | 最短10秒(※2) |

| 追加カード | 家族カード ETCカード※ ※無料 ※入会翌年度以降、前年度に一度もETC利用のご請求がない場合は、ETCカード年会費550円(税込) |

| 海外旅行傷害保険 | ○ (最高2,000万円) ※利用付帯 |

| 国内旅行傷害保険 | × |

| ショッピング保険 | × |

| スマホ決済 | Apple Pay/Google Pay/Samsung Pay |

| 交換可能マイル | ANA |

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)は、券面にカード番号や有効期限、セキュリティーコードなどが記載されていないナンバーレスタイプのカード。不正利用や盗み見のリスクを避けられるのでセキュリティ性が高いです。

年会費は永年無料で、最短10秒の即時発行に対応しています。

対象のコンビニ・飲食店でスマホのタッチ決済をすると、ポイント還元率が7%にまで上がります。対象店舗は以下のように身近なお店が多く該当しています。

| ジャンル | 店舗名 |

|---|---|

| コンビニ | セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン など |

| ファストフード | マクドナルド、モスバーガー、ケンタッキーフライドチキン、吉野家 など |

| ファミリー レストラン |

サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、かっぱ寿司 など (※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、 魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。) |

| カフェ | ドトールコーヒーショップ、エクセルシオール カフェ など |

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

一方、付帯保険が充実したカードを求める人にはあまりおすすめできません。

三井住友カード(NL)の付帯保険は最高2,000万円の海外旅行傷害保険のみで、国内旅行傷害保険やショッピング補償などはありません。

ゴールドランク以上の三井住友カードでは国内旅行傷害保険も最高2,000万円以上ついていたり、ショッピング保険が最高300万円以上ついていたりします。また、同じ一般ランクの三井住友カードにはショッピング保険が年間100万円ついています。

なお、他の三井住友カードも共通ですが、海外旅行保険の代わりに、以下のいずれかの付帯保険を選べます。

| 付帯保険 | 保険金額 |

|---|---|

| スマホ安心プラン | 3万円 |

| 弁護士安心プラン | 最高10万円 |

| ゴルフ安心プラン | 最高20万円 |

| 日常生活安心プラン | 最高20万円 |

| ケガ安心プラン | 最高1万円 |

| 持ち物安心プラン | 最高5万円 |

キャンペーン情報

現在、三井住友カード(NL)では、新規入会と以下の条件達成で最大25,600円相当のポイントがもらえます。

- 新規入会&スマホのタッチ決済1回で5,000円分のVポイントPayギフトプレゼントご入会月+1ヵ月後末までを対象期間として、スマホのタッチ決済のご利用金額を集計し、20%を乗じた分のVポイントPayギフト(最大4,000円分)をプレゼント

- 新規入会&支払い方法を対象カードに設定した「PayPay」にてご入会月+1ヵ月後末までの決済利用額の18%(最大4,000円)相当のVポイントプレゼント

- SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

- 期間:2026年3月2日~2026年4月30日

また、学生であれば、新規入会で最大10,000円相当のポイントがもらえます。

【学生限定】三井住友カード(NL)の入会キャンペーンの内訳と条件

①新規入会&スマホのタッチ決済1回で5,000円分のVポイントPayギフトプレゼント

②新規入会&支払い方法を対象カードに設定した「PayPay」にてご入会月+1ヵ月後末までの決済利用額の18%(最大4,000円)相当のVポイントプレゼント

③学生限定 新規入会で1,000円分のVポイントPayギフトプレゼント

\最短10秒の即時発行!/

三井住友カード ゴールド(NL)は年間100万円の利用で年会費永年無料!旅行保険もついて安心

| 年会費 | 5,500円(税込) ※年間100万円のご利用で翌年以降の年会費永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 |

|---|---|

| ポイント還元率 | 0.5%~7%(※) |

| ポイント種類 | Vポイント |

| 発行スピード | 最短10秒(※2) |

| 追加カード | 家族カード ETCカード ※無料 ※入会翌年度以降、前年度に一度もETC利用のご請求がない場合は、ETCカード年会費550円(税込) |

| 海外旅行傷害保険 | ○ (最高2,000万円) ※利用付帯 |

| 国内旅行傷害保険 | ○ (最高2,000万円) ※利用付帯 |

| ショッピング保険 | ○ (最高300万円) |

| スマホ決済 | Apple Pay/Google Pay/Samsung Pay |

| 交換可能マイル | ANA |

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード ゴールド(NL)は、セキュリティが高いナンバーレスタイプのゴールドカードです。一般ランクの三井住友カード(NL)と同じように、対象のコンビニなどで7%還元が受けられます。

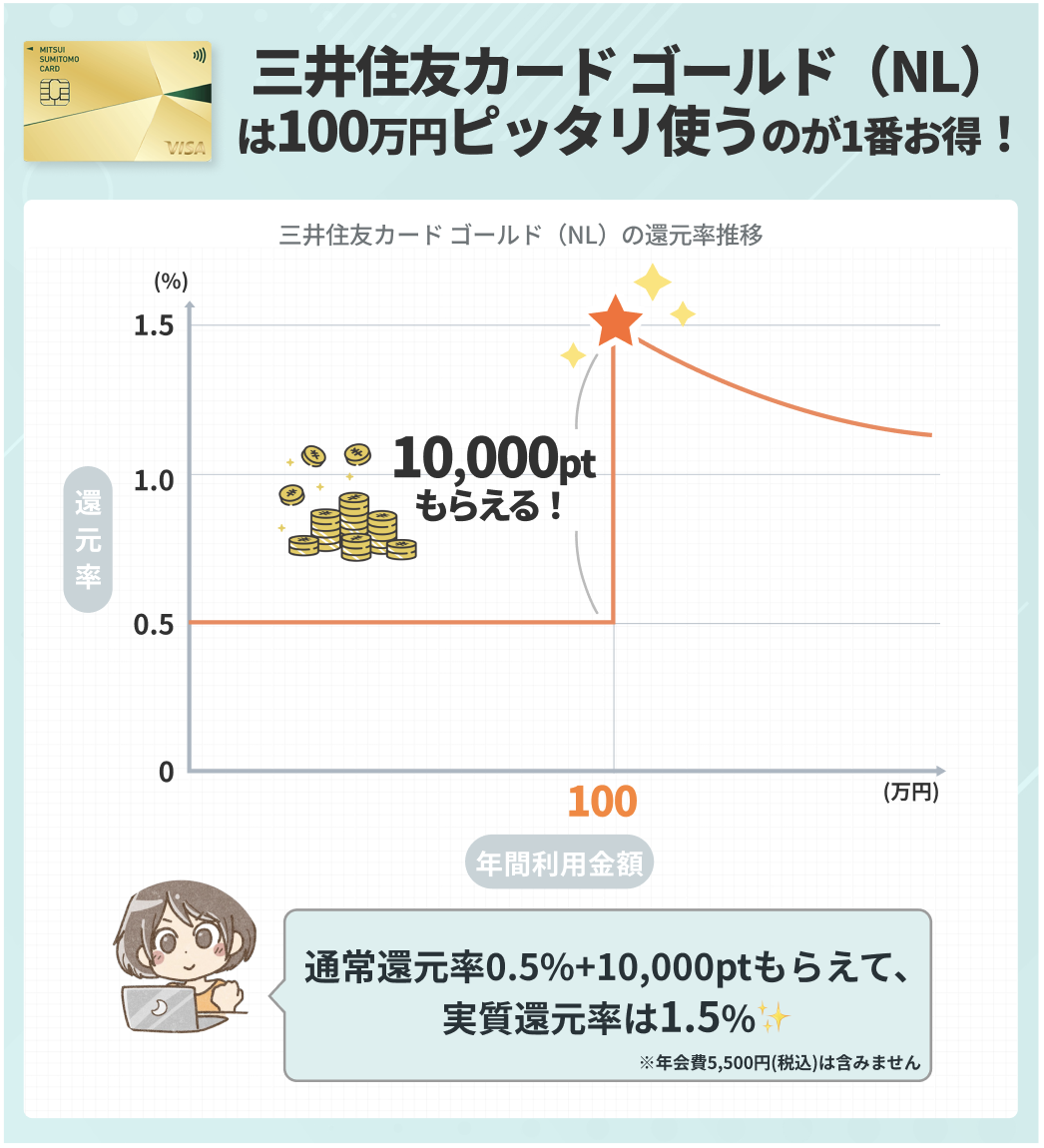

最大の特徴は、年間100万円以上の利用で年会費が永年無料になる点です。条件を1度達成すれば翌年以降ずっと無料なので、実質的に年会費無料のゴールドカードが手に入ります。

年間100万円は月に約8万4,000円使えば達成できるため、決して難しい条件ではないでしょう。

また、年間100万円以上の利用をすると、継続特典として1万ポイントがプレゼントされます。毎年100万円ちょうど使えば、実質的に還元率がアップします。通常のポイント還元率0.5%とあわせて、最大ポイント還元率は1.5%です。

さらに、一般ランクの三井住友カード(NL)に比べて、付帯保険も充実しています。海外・国内の旅行保険が最高2,000万円付帯しているだけでなく、ショッピング補償も300万円を限度に付いています。一般ランクの三井住友カード(NL)は最高2,000万円の海外旅行保険しか付帯していません。

その他にも、三井住友カード ゴールド(NL)は3種類のデザインから選べます。

ただし、注意すべきなのは、年間100万円以上利用しない場合、年会費が5,500円(税込)かかる点です。

普段から月々8万~9万円程度の出費がある人であれば、支払いをカードにまとめれば無理なく達成できるかもしれません。一方、日常的にあまりお金を使わない人は、達成が難しいでしょう。

その場合、無理してゴールドカードを選ばずに、三井住友カード(NL)のように年会費が永年無料のカードを選ぶのがおすすめです。

キャンペーン情報

現在、三井住友カード ゴールド(NL)では、新規入会と以下の条件達成で最大27,600円相当のポイントがもらえます。

- 新規入会&スマホのタッチ決済1回で7,000円分のVポイントPayギフトプレゼント

- 新規入会&支払い方法を対象カードに設定した「PayPay」にてご入会月+1ヵ月後末までの決済利用額の18%(最大4,000円)相当のVポイントプレゼント

- SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

- 三井住友カード ゴールド(NL)に新規入会いただくと初年度年会費無料

- 期間:2026年3月2日~2026年4月30日

このキャンペーンでポイントをもらうだけでも、初年度の年会費以上に得をします。

\新規入会で最大27,600円相当もらえる/

三井住友カード プラチナプリファードはポイント還元率最大10%!ポイント特化の高還元カード

| 年会費 | 3万3,000円(税込) |

|---|---|

| ポイント還元率 | 最大10% ※プリファードストア(特約店)利用で通常還元率+1~9% |

| ポイント種類 | Vポイント |

| 発行スピード | 最短10秒(※2) |

| 追加カード | ETCカード※、家族カード、バーチャルカード ※無料 ※入会翌年度以降、前年度に一度もETC利用のご請求がない場合は、ETCカード年会費550円(税込) |

| 海外旅行傷害保険 | ○ (最高5,000万円) ※利用付帯 |

| 国内旅行傷害保険 | ○ (最高5,000万円) ※利用付帯 |

| ショッピング保険 | ○ (年間500万円) |

| スマホ決済 | Apple Pay/Google Pay/Samsung Pay |

| 交換可能マイル | ANA |

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード プラチナプリファードは、通常ポイント還元率が1%と高いカードです。一般ランクの三井住友カード(NL)やゴールドランクの三井住友カード ゴールド(NL)はポイント還元率の下限が0.5%であるのに対して、プラチナプリファードは2倍です。

さらに、リワードアップ プラチナプリファード対象加盟店で利用すると、ポイント還元率が+1~9%※となります。プリファードストアには、コンビニ・ファミレスから、宿泊サイトまで幅広く用意されています。

※本特典は予告なく変更、終了する場合がございますのでご了承ください。

| カテゴリー | お店・サービス | 還元率 |

| 宿泊サイト | Expedia | 9% |

| Hotels.com | 9% | |

| ショッピング | GILT、GLADD(※) | 10% |

| 阪急百貨店、阪神百貨店 | 3% | |

| カフェ | スターバックス、プロント | 2% |

| ドラッグストア | クスリのアオキ、ココカラファイン、トモズ、マツモトキヨシ | 2% |

| スーパーマーケット | オークワ、平和堂、ライフ など | 2% |

空港ラウンジの無料利用のサービスや最高5,000万円の海外・国内旅行傷害保険なども付帯しており、プラチナランクにふさわしい充実したスペックです。

他にも、一般ランクの三井住友カード(NL)と同様に、対象のコンビニや飲食店でスマホのタッチ決済をするとポイント還元率が7%になります。

三井住友カード プラチナプリファードのデメリットは、年会費が3万3,000円(税込)と決して安くない点です。また、年間の利用額に応じて年会費が無料になるというような特典もありません。

発行を検討するなら、年会費分のポイントを貯められるか確認するのがよいでしょう。目安は、年間200万円(月間16万~17万円)以上の利用です。

通常のポイント還元率が1.0%なので、2万ポイントもらえます。さらに、年間100万円の利用ごとに1万ポイントがプレゼントされます。

キャンペーン情報

現在、三井住友カード プラチナプリファードでは、新規入会と以下の条件達成で最大73,600円相当のポイントがもらえます。

- 新規入会&スマホのタッチ決済1回で7,000円分のVポイントPayギフトプレゼント

- 新規入会&支払い方法を対象カードに設定した「PayPay」にてご入会月+1ヵ月後末までの決済利用額の18%(最大10,000円)相当

- 新規入会&ご利用特典で最大40,000円相当のVポイントプレゼント

- 新規入会&ご利用特典で最大40,000円相当のVポイントプレゼント

- SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

- 期間:2026年3月2日~2026年4月30日

\新規入会で73,600円相当もらえる/

Oliveフレキシブルペイは年会費が永年無料!余計な費用をかけずにOliveを使いたい人向け

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | クレジットモード:0.5%~20.0% デビットモード:0.5% ポイント払いモード:0.25% |

| ポイント種類 | Vポイント |

| 発行スピード | 通常1~2営業日 |

| 追加カード | ETCカード、家族カード |

| 海外旅行傷害保険 | ○ (最高2,000万円) |

| 国内旅行傷害保険 | × |

| ショッピング保険 | × |

| スマホ決済 | Apple Pay/Google Pay/Samsung Pay |

Oliveフレキシブルペイは、クレジットカード、デビットカード、キャッシュカード、ポイントカードの4つの機能が1枚に集約された、年会費無料のカードです。

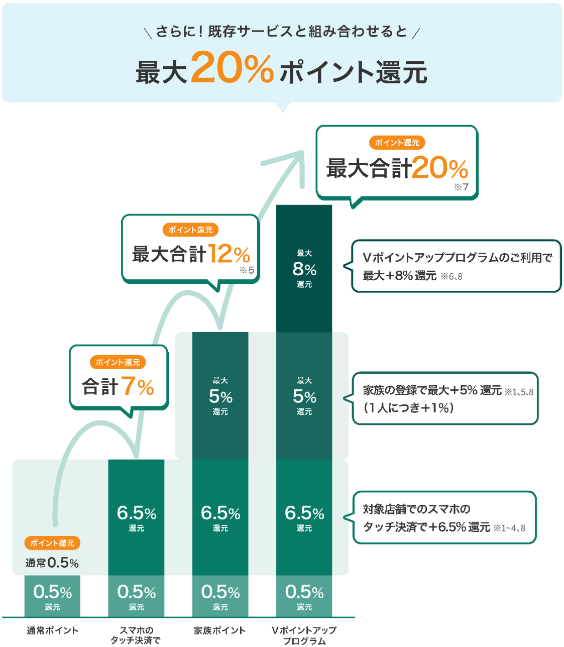

基本的なスペックは三井住友カード(NL)と同じですが、Oliveなら、コンビニなどの対象店舗でポイント還元率の最大値が20.0%にまで上がります。

通常、対象店舗でのポイントアップは7%ですが、Oliveを持っている人限定のVポイントアッププログラムがあるためです。

| 対象サービス | ポイント還元率 | 達成条件 |

| ①アプリログイン | +1.0% | Oliveアカウントに契約のうえ、三井住友銀行アプリもしくはVpassアプリへ月に1回以上ログイン |

| ②選べる特典 ※ | +1.0% | Oliveアカウントの選べる特典で「Vポイントアッププログラム+1%」を選択 |

| ③SBI証券 | 最大+2.0% | SBI証券口座を保有し、SBI証券Vポイントサービスに登録のうえ対象の取引を実施 |

| ④住友生命 | 最大+2.0% | 「Vitalityスマート for Vポイント」に加入のうえ、Vitality健康プログラムを実施 |

| ⑤外貨預金 | 最大+2.0% | Oliveアカウントにご契約のうえ、三井住友銀行で外貨の取引を実施 |

| ⑥住宅ローン | +1.0% | Oliveアカウントに契約のうえ、三井住友銀行で住宅ローンを契約 |

| ⑦SMBCモビット | 最大+1.0% | SMBCモビットの返済口座にOliveアカウントご契約口座を登録のうえ、ご利用 |

※注釈

・給与・年金受取特典:Vポイント200ポイント

・コンビニATM手数料無料:月1回無料

・Vポイントアッププログラム:還元率+1.0%

・ご利用特典:Vポイント100ポイント

詳しくは「Oliveならさらにお得!三井住友の銀行口座を持つなら考えたい選択肢」を参考にしてください。

Oliveフレキシブルペイのデメリットは、設定できる引き落とし口座が三井住友銀行のみである点です。

三井住友銀行の口座をもっておらず、新たに作るのが面倒に感じる場合、三井住友カード(NL)がおすすめです。

なお、Oliveフレキシブルペイへの申込みと同時に、三井住友銀行の口座開設も可能です。

また、選べる国際ブランドはVisaのみ。MastercardやJCBのクレジットカードがほしい場合は、Olive以外の三井住友カードか他のカードに申し込む必要があります。

キャンペーン情報

現在、Oliveフレキシブルペイでは、新規入会と以下の条件達成で最大26,000円相当のポイントがもらえます。

- Oliveアカウント特典:口座の新規入金や切替で1,000円相当のVポイント、さらにエントリー+給与受取などで最大3,400円相当のVポイント

- フレキシブルペイ特典:スマホのVisaタッチ決済1回以上で3,000円分のVポイント、さらにご利用金額に応じて10%還元(最大2,000円相当のVポイント)

- SBI証券デビュー応援特典:口座開設&クレカ積立などで最大2,600円相当のVポイント、対象取引で最大14,000円相当のVポイント

\新規発行&各種条件達成で最大26,000円相当もらえる/

※最大30,000円相当は最上位クレジットカードでのお取引が対象になります。

Oliveフレキシブルペイ ゴールドは旅行保険も充実した1枚!年間100万円以上使えば年会費も永年無料

| 年会費 | 5,500円(税込) ※年間100万円のご利用で翌年以降の年会費永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 |

|---|---|

| ポイント還元率 | クレジットモード:0.5%~20.0% デビットモード:0.5% ポイント払いモード:0.25% |

| ポイント種類 | Vポイント |

| 発行スピード | 通常1~2営業日 |

| 追加カード | ETCカード、家族カード |

| 海外旅行傷害保険 | ○ (最高2,000万円) |

| 国内旅行傷害保険 | ○ (最高2,000万円) |

| ショッピング保険 | ○ (最高300万円) |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA |

Oliveフレキシブルペイ ゴールドは、1枚にクレジットカード、デビットカード、キャッシュカード、ポイントカードの機能がまとまったカードです。三井住友カード ゴールド(NL)と同じく、年間100万円以上の利用で年会費が翌年以降も無料になります。また、毎年100万円利用で1万ポイントがプレゼントされます。

SBI証券の投資信託をクレカ積立すると最大1.0%のポイントが付与される点も特徴です。

さらに、Oliveフレキシブルペイ ゴールドならではのメリットとして、対象のコンビニ・飲食店でスマホのタッチ決済をするとポイント還元率が最大20.0%に上がる点が挙げられます。

デメリットとしては、ゴールドランクのカードにもかかわらず通常のポイント還元率が0.5%と平均的である点です。年間100万円以上使わないなら、ポイント還元率は一般ランクのOliveフレキシブルペイと変わりありません。

また、年会費が5,500円(税込)かかります。とはいえ、年間100万円(税込)利用すれば、翌年以降から永年無料になるので安心してください。

キャンペーン情報

現在、Oliveフレキシブルペイ ゴールドでは、新規入会と以下の条件達成で最大28,000円相当のポイントがもらえます。

- Oliveアカウント特典:最大4,400円相当のVポイント

- フレキシブルペイ特典:Visaタッチ決済で5,000円分のVポイント、さらに10%還元で最大2,000円相当のVポイント

- SBI証券デビュー応援特典:最大16,600円相当のVポイント

\新規発行&各種条件達成で最大28,000円相当もらえる/

※最大30,000円相当は最上位クレジットカードでのお取引が対象になります。

Oliveフレキシブルペイ プラチナプリファードは通常のポイント還元率が1.0%と高い!

| 年会費 | 3万3,000円(税込) |

|---|---|

| ポイント還元率 | クレジットモード:1.0%~20.0% デビットモード:1.0% ポイント払いモード:0.25% |

| ポイント種類 | Vポイント |

| 発行スピード | 通常1~2営業日 |

| 追加カード | ETCカード、家族カード |

| 海外旅行傷害保険 | ○ (最高5,000万円) |

| 国内旅行傷害保険 | ○ (最高5,000万円) |

| ショッピング保険 | ○ (年間500万円) |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA |

Oliveフレキシブルペイ プラチナプリファードはポイント特化のカードといえます。三井住友カード プラチナプリファードと同様に、通常のポイント還元率が他のランクのカードの2倍の1.0%です。

また、年間100万円以上の利用ごとに1万ポイントももらえます(最大4万ポイント)。

さらに、Oliveフレキシブルペイ プラチナプリファードでSBI証券のクレカ積立をすると、ポイント付与率が最大3.0%になります。一般ランクの6倍、ゴールドランクの3倍もお得です。

他にも、プリファードストアでご利用いただくと、+1.0~14.0%の追加ポイントがプレゼントされます。

| カテゴリー | お店・サービス | 還元率 |

| 宿泊サイト | Expedia | 15% |

| Hotels.com | 12% | |

| ショッピング | GILT、GLADD※ | 10% |

| 阪急百貨店、阪神百貨店 | 3% | |

| カフェ | スターバックス、プロント、モリバコーヒー | 2% |

| ドラッグストア | 大賀薬局、杏林堂、クスリのアオキ、ココカラファイン、トモズ、マツモトキヨシ、mac、ヤックスドラッグ | 2% |

| スーパーマーケット | A-プライス、オークワ、全日本食品、PLANT、平和堂、ライフ など | 2% |

また、一般ランクの三井住友カード(NL)と同じ対象のコンビニや飲食店などでスマホのタッチ決済をすると7%のポイントが還元される特典も付帯します。

Oliveフレキシブルペイ プラチナプリファードならではのメリットとして、一般ランクのOliveフレキシブルペイとOliveフレキシブルペイ ゴールドでは1つしか選べない「選べる特典」を2つ選べます。

- 給与・年金受取特典:Vポイント200ポイント

- コンビニATM手数料無料:月1回無料

- Vポイントアッププログラム:還元率+1.0%

- ご利用特典:Vポイント100ポイント

一般ランクとゴールドランクのカードよりお得に利用できます。

Olive プラチナプリファードのデメリットは、年会費が3万3,000円(税込)と高い点です。ポイントサービスが充実しているとはいえ、年会費を超えるポイントをもらえるまで利用しなければ損してしまいます。具体的には年間200万円(月額16万~17万円)以上利用するなら、Olive プラチナプリファードのほうがお得です。

キャンペーン情報

現在、Olive プラチナプリファードでは、新規入会と以下の条件達成で最大30,000円相当のポイントがもらえます。

- Oliveアカウント特典:最大4,400円相当のVポイント

- フレキシブルペイ特典:Visaタッチ決済で7,000円分のVポイント、さらに10%還元で最大2,000円相当のVポイント

- SBI証券デビュー応援特典:最大16,600円相当のVポイント。

\\新規発行&各種条件達成で最大30,000円相当もらえる//

※最大30,000円相当は最上位クレジットカードでのお取引が対象になります。

三井住友カードはショッピング保険も付帯した安心のカード

| 年会費 | 1,375円(税込) ※Web明細の利用で825円(税込) |

|---|---|

| ポイント還元率 | 0.5%~7%(※) |

| ポイント種類 | Vポイント |

| 発行スピード | 通常1週間 |

| 追加カード | ETCカード、家族カード、バーチャルカード |

| 海外旅行傷害保険 | ○ (最高2,000万円) |

| 国内旅行傷害保険 | × |

| ショッピング保険 | ○ (年間100万円) |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA |

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カードは、カード裏面にカード番号が印字されたカードです。NLタイプやOliveタイプの三井住友カードと同じく、対象のコンビニ・飲食店でスマホのタッチ決済でポイント還元率が7%に上がります。

ただし、注意点は、年会費が1,375円(税込)かかる点です。Web明細を利用すると年会費が825円(税込)に割引されるものの、それ以上に安くする特典はありません。年会費無料のカードがよければ、三井住友カード(NL)やOliveフレキシブルペイがおすすめです。

なお、三井住友カードは「三井住友クラシックカード」というカードを前身に持ちますが、現在では「三井住友カード」という名称に変更されました(2020年2月3日~)。

三井住友カード ゴールドは国内旅行保険も付帯!空港ラウンジも無料利用できる

| 年会費 | 11,000円(税込) ※Web明細の利用で9,900円(税込) |

|---|---|

| ポイント還元率 | 0.5%~7%(※) |

| ポイント種類 | Vポイント |

| 発行スピード | 通常1週間 |

| 追加カード | ETCカード、家族カード、バーチャルカード |

| 海外旅行傷害保険 | ○ (最高5,000万円) |

| 国内旅行傷害保険 | ○ (最高5,000万円) |

| ショッピング保険 | ○ (年間300万円) |

| スマホ決済 | Apple Pay/Google Pay |

| 交換可能マイル | ANA |

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード ゴールドはNLタイプやOliveタイプとは違い、券面にカード情報が記載されています。カード情報を確認したいときにアプリをいちいち開く必要がありません。

三井住友カード ゴールドのメリットは、旅行保険が充実している点です。一般ランクの三井住友カードは最高2,000万円の海外旅行保険と年間100万円までのショッピング補償のみ。一方、三井住友カード ゴールドなら、旅行保険の保険金額が最高2,000万円から最高5,000万円に上がるうえ、国内旅行も対象になります。ショッピング補償の補償額も年間300万円までに上がります。

優待も充実しており、たとえば空港ラウンジを無料で使えます。

また、一般ランクの三井住友カード(NL)と同じく、対象の店舗でスマホのタッチ決済をするとポイント還元率が7%まで上がってお得です。

ただし、年会費が11,000円(税込)と、ゴールドランクのなかでは高いです。年会費を抑えてゴールドカードを持ちたいなら、年間100万円の利用で無料になる三井住友カード ゴールド(NL)やOliveフレキシブルペイ ゴールドがよいでしょう。

三井住友カード プラチナは旅行やレストランなどで使える贅沢な優待が豊富

| 年会費 | 5万5,000円(税込) ※Web明細の利用で5万3,900円(税込) |

|---|---|

| ポイント還元率 | ・通常還元率 1.0% ・下限~最大還元率の記載がある場合 1.0%~7% ・最大還元率のみの場合 7% |

| ポイント種類 | Vポイント |

| 発行スピード | 通常1週間 |

| 追加カード | ETCカード、家族カード、バーチャルカード |

| 海外旅行傷害保険 | ○ (最高1億円 利用条件付帯) |

| 国内旅行傷害保険 | ○ (最高1億円 利用条件付帯) |

| ショッピング保険 | ○ (年間500万円) |

| スマホ決済 | Apple Pay/Google Pay/Samsung Pay |

| 交換可能マイル | ANA |

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード プラチナは、プラチナカードらしい優待が充実したカードです。たとえば、航空券やホテルの手配、高級レストランが1名無料などさまざまな種類があります。

| ジャンル | 優待内容 |

|---|---|

| レジャー・イベント | ・プラチナオファー:会員限定イベントを案内 ・宝塚歌劇優先販売:会員専用SS席を優先販売 ・ユニバーサル・スタジオ・ジャパン 三井住友カード ラウンジサービス:事前予約でラウンジ利用可能 など |

| グルメ | ・Taste of Premium限定 プレミアムダイニング by 一休.com:一休レストランで2万5,000円(税込)以上の予約で利用できる5,000円分のクーポンを毎月先着30名に進呈 ・プラチナグルメクーポン:約170店舗の高級レストランで2名以上のコース料理を利用で会員1名分無料 など |

| トラベル | ・プラチナホテルズ:国内約50のホテルと旅館で割引。部屋や料理のアップグレード、国内約10のホテルのスイートルームを50%オフでの利用など。 ・Visaプラチナ空港宅配:国際線のフライトを利用の際、自宅と空港間で往路復路、それぞれVisaプラチナ会員優待価格で荷物を運んでくれる など |

| サポート・その他 | コンシェルジュサービス、ラウンジサービスなど |

なお、一般ランクの三井住友カード(NL)にもある対象のコンビニや飲食店などでスマホのタッチ決済をすると7%のポイントが還元される特典は、三井住友カード プラチナでも適用されます。

ただし、その分年会費は5万5,000円(税込)と高いです。同じプラチナランクの三井住友カード プラチナプリファードとOliveフレキシブルペイ プラチナリファードより2万2,000円(税込)高くなっています。

また、三井住友カード プラチナを、同じプラチナランクの三井住友カード プラチナプリファードの特約店であるプリファードストアで使っても、ポイント還元率は上がりません。

三井住友カード(CL)は新スタイルのカードレスタイプ!最短10秒で即時発行できる

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5%~7.0%(※) |

| ポイント種類 | Vポイント |

| 発行スピード | 最短10秒(※2) |

| 追加カード | ETCカード※、家族カード ※無料 ※入会翌年度以降、前年度に一度もETC利用のご請求がない場合は、ETCカード年会費550円(税込) |

| 海外旅行傷害保険 | ○ (最高2,000万円) |

| 国内旅行傷害保険 | × |

| ショッピング保険 | × |

| スマホ決済 | Apple Pay/Google Pay/Samsung Pay |

| 交換可能マイル | ANA |

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(CL)は、カードレスタイプのクレジットカードで、物理的なプラスチックカードが発行されません。

それ以外のスペックは、三井住友カード(NL)と変わりありません。対象のコンビニや飲食店などでスマホのタッチ決済をすると7%のポイントが還元される特典も適用されます。

三井住友カードのポイントサービスを使いたいけれども、プラスチックカードまではほしくないという人におすすめです。

三井住友カードの王道3枚を比較!おすすめのランクの選び方とは?

300種類以上ある三井住友カードですが、一般的に三井住友カードと呼ばれているものは10枚、なかでも王道なものは以下の3枚に絞られます。

| 三井住友カード | 三井住友カード(NL) | 三井住友カード ゴールド(NL) | 三井住友カード プラチナプリファード |

|

|

|

|

| 年会費 | 永年無料 | 5,500円(税込) ※4 |

3万3,000円(税込) |

|---|---|---|---|

| ポイント還元率 | 0.5%~7%(※) | 0.5%~7%(※) | 1%~15%(※2) |

| クレカ積立ポイント付与※3 | 最大0.5% | 最大1.0% | 最大3.0% |

| ポイントサービス | なし | 年間100万円利用で1万ポイント(最大1万ポイント) | 年間100万円利用で1万ポイント(最大4万ポイント) |

| 損益分岐点 | 年間100万円未満 | 年間100万円以上300万円未満 | 300万円以上 |

| 入会特典 (新規入会&条件達成で) |

最大25,600円相当のポイント 期間:2026年3月2日~2026年4月30日 |

最大27,600円相当のポイント 期間:2026年3月2日~2026年4月30日 |

最大73,600円相当のポイント 期間:2026年3月2日~2026年4月30日 |

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

3枚の中から自分に合ったカードを選ぶ上で押さえておきたいポイントは、カードをいくら使ったら、年会費を上回ってお得になるか(= 損益分岐点)です。

カードランクが上がるにつれて年会費が高くなりますが、その分最大ポイント還元率やボーナスポイントの特典なども増えます。

つまり、一定の年間利用額を上回るなら、ランクの高いカードにしたほうが、多くのポイントをもらえたり、特典が受けられたりするのです。

日常のショッピングに利用する場合

日常のショッピングで三井住友カードを利用する場合は、年会費分の支出を差し引いたトータル獲得ポイントが、一番大きくなるカードを選びましょう。具体的には以下のとおりです。

| 年間利用額 | おすすめの三井住友カード |

|---|---|

| ~100万円未満 | 三井住友カード(NL) |

| 100万円~300万円未満 | 三井住友カード ゴールド(NL) |

| 300万円~ | 三井住友カード プラチナプリファード |

年間の利用額が100万円を下回る場合、三井住友カード(NL)がおすすめです。年会費が永年無料なので、少額の利用だとしても損することはありません。

一方、100万円を超える場合は、三井住友カード ゴールド(NL)がおすすめです。年会費が5,500円(税込)であるものの、年間100万円以上利用すれば、翌年以降から永年無料になります。

年間300万円以上利用するなら、三井住友カード プラチナプリファードを選びましょう。三井住友カード プラチナプリファードの年会費は3万3,000円(税込)ですが、通常のポイント還元率は1.0%なので、300万円使えばまず3万ポイントはもらえます。さらに、継続特典として100万円の利用ごとに1万ポイントもらえるため、300万円使えば3万ポイントをもらえます。

このように年間の利用額で選ぶと、どのカードランクを選ぶべきかわかりやすいです。

SBI証券でクレカ積立にも利用する場合

三井住友カード(NL)を使って、SBI証券でクレカ積立もする場合は、積立額と利用金額に応じてもらえるポイント数が変わり、おすすめのカードが異なります。

| 条件 | 三井住友カード(NL) | 三井住友カード ゴールド(NL) | 三井住友カード プラチナプリファード |

| クレカ積立の最大還元率 | 0.5% | 1.0% | 3.0% |

|---|---|---|---|

| クレカ積立でもらえるポイント | 6,000ポイント | 12,000ポイント | 36,000ポイント |

| 年会費 (税込) |

無料 | 5,500円 | 33,000円 |

| 実質獲得 ポイント |

6,000ポイント | 6,500ポイント | 3,000ポイント |

仮に毎月10万円の投資をするケースでは、年間の利用金額が0円でも三井住友カード(NL)より、三井住友カード ゴールド(NL)のほうがお得です。三井住友カード(NL)の場合、もらえるポイントは年間の投資額12万円に対して0.5%のみになるため、6,000ポイントになります。

一方、三井住友カード ゴールド(NL)はポイント還元率が1.0%に上がることから、1万2,000ポイントもらえます。三井住友カード ゴールド(NL)の年会費5,500円(税込)と差し引きすると実質6,500ポイント獲得できるため、三井住友カード(NL)より500ポイントお得です。

ただし、年間の利用金額が70万円を超えると、三井住友カード プラチナプリファードのほうがお得になります。

| 項目 | 三井住友カード ゴールド(NL) |

三井住友カード プラチナ プリファード |

|---|---|---|

| 通常利用 ポイント還元率 |

0.5% | 1.0% |

| クレカ積立 ポイント還元率 |

1.0% | 3.0% |

| 年間利用金額 (ショッピング) |

70万円 | 70万円 |

| 通常利用でもらえるポイント | 3,500ポイント | 7,000ポイント |

| クレカ積立でもらえるポイント | 12,000ポイント | 36,000ポイント |

| 年間獲得 ポイント合計 |

15,500ポイント | 43,000ポイント |

| 年会費(税込) | 5,500円 | 33,000円 |

| 実質獲得 ポイント |

10,000ポイント | 10,000ポイント |

毎月10万円のクレカ積立をしている人の場合、両カードの実質獲得ポイントが同じになる地点は、通常のカード利用で年間70万円以上使った場合です。

ただし、プラチナプリファードは通常利用の還元率が高い(1.0%)ため、70万円を超えた金額分のポイント差でゴールド(NL)よりお得になります。

このように年間の利用金額と積立額に応じて、お得な三井住友カードは変わってきます。あらかじめシミュレーションをして、自分が最も得するカードを選びましょう。

Oliveならさらにお得!三井住友の銀行口座を持つなら考えたい選択肢

三井住友の銀行口座を持っている人、これから持つ予定の人であれば、Oliveを作るとさらにお得です。

前述したNLタイプの三井住友カードの魅力をそのままに、さらに2つのメリットがあります。

ただし、Oliveは国際ブランドがVisaしか選べない点と、引き落とし口座に三井住友銀行の口座しか紐づけられない点には注意してください。

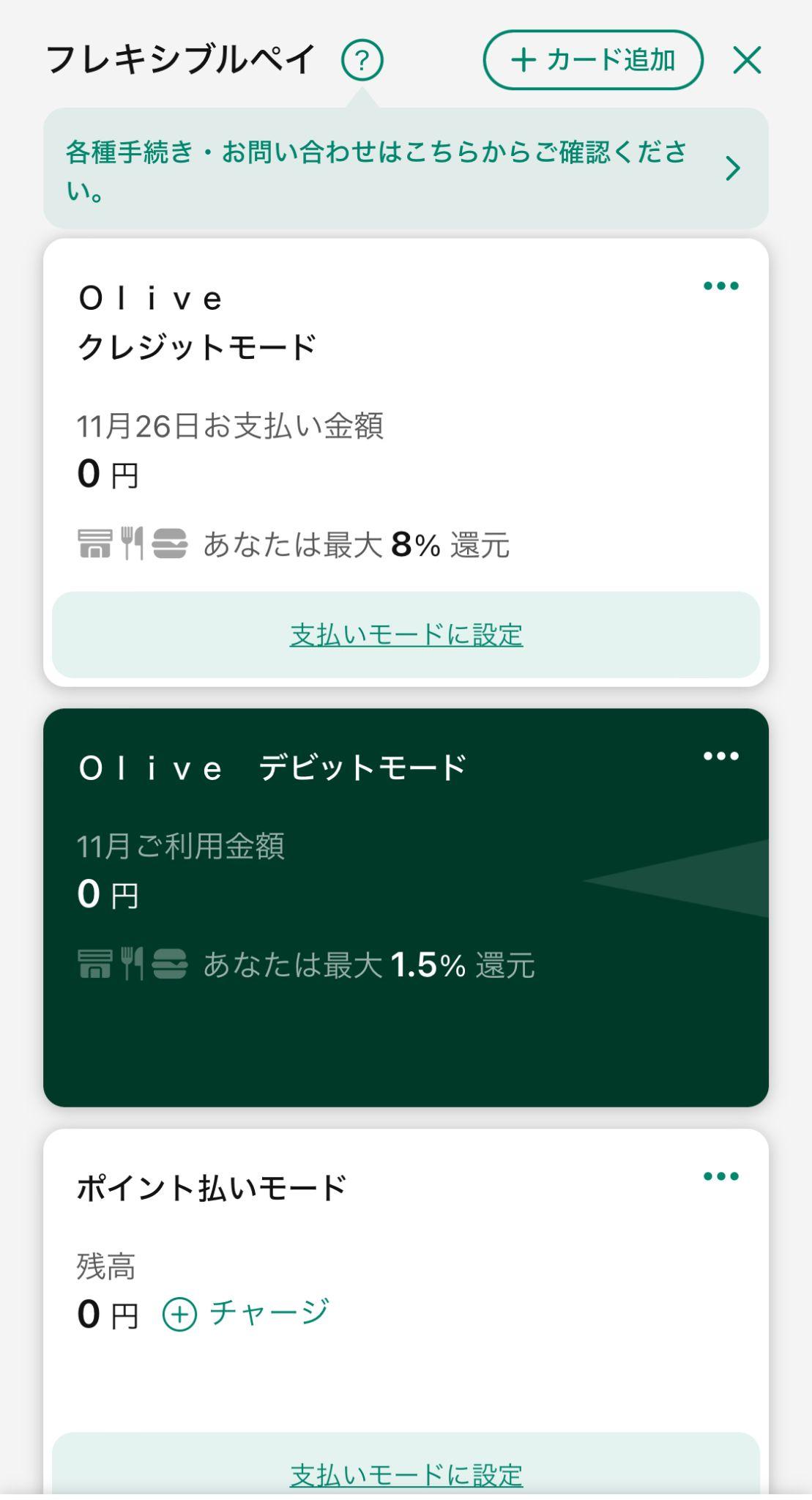

支払い方法が多様で便利

Oliveの最大の特徴は、1枚のカードで支払いモードが3つ(クレジットモード・デビットモード・ポイント払いモード)使えることです。クレジットカード以外にデビットカードやポイントカードなどを別に持ち歩く必要なく、Olive1枚さえあればよいのです。

支払いモードの切り替えも非常に簡単で、三井住友銀行アプリ内ですぐに変更できます。

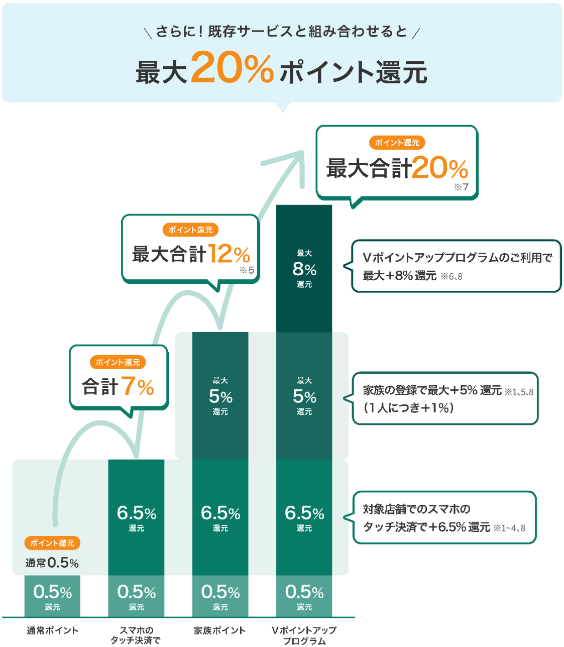

最大20.0%還元となるのはOliveだけ!

Oliveがあれば、対象のコンビニ・飲食店でのポイント還元率を最大20.0%にまで上げることができます。これはVポイントアッププログラムの条件をすべて達成する必要があり、そのなかにOliveを持っていないと達成できないものがあるからです。

まずポイント還元率が最大値の20.0%になる内訳は、以下のとおりです。

ポイント還元率最大20.0%の内訳

| 内容 | ポイント還元率 |

|---|---|

| 通常のポイント還元 | 0.5% |

| 対象店舗でのスマホのタッチ決済 | +6.5% |

| 家族の登録 | 最大+5.0%還元 (1人につき+1.0%) |

| Vポイントアッププログラム | 最大+8.0%還元 |

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

上記のすべてを達成し、対象のコンビニ・飲食店でスマホのタッチ決済をすれば、ポイント還元率は最大値の20.0%にまで上がります。

上記の内訳にあるVポイントアッププログラムは、SMBCグループ各社のサービスを利用することで、対象店舗での支払いのポイント還元率が最大8.0%上乗せされるものです。具体的には以下のサービスが対象となっています。

| 対象サービス | ポイント還元率 | 達成条件 |

| ①アプリログイン | +1.0% | Oliveアカウントに契約のうえ、三井住友銀行アプリもしくはVpassアプリへ月に1回以上ログイン |

| ②選べる特典 ※ | +1.0% | Oliveアカウントの選べる特典で「Vポイントアッププログラム+1%」を選択 |

| ③SBI証券 | 最大+2.0% | SBI証券口座を保有し、SBI証券Vポイントサービスに登録のうえ対象の取引を実施 |

| ④住友生命 | 最大+2.0% | 「Vitalityスマート for Vポイント」に加入のうえ、Vitality健康プログラムを実施 |

| ⑤外貨預金 | 最大+2.0% | Oliveアカウントにご契約のうえ、三井住友銀行で外貨の取引を実施 |

| ⑥住宅ローン | +1.0% | Oliveアカウントに契約のうえ、三井住友銀行で住宅ローンを契約 |

| ⑦SMBCモビット | 最大+1.0% | SMBCモビットの返済口座にOliveアカウントご契約口座を登録のうえ、ご利用 |

※注釈

・給与・年金受取特典:Vポイント200ポイント

・コンビニATM手数料無料:月1回無料

・Vポイントアッププログラム:還元率+1.0%

・ご利用特典:Vポイント100ポイント

※ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

上記のうち、Oliveがないと達成できないものは「①アプリログイン」「②選べる特典」「⑤外貨預金」「⑥住宅ローン」「⑦SMBCモビット」の5つで、ポイント還元率は合計最大+6.0%です。つまり、Olive以外の三井住友カード(NL)のようなカードでは、それらが達成できないため、ポイント還元率は最大14.0%までにしかなりません。

よって、対象の店舗でポイント還元率を最大の20.0%にできるのはOliveだけです。

すべての三井住友カードに共通するメリット

すべての三井住友カードに共通しているメリットは、以下の2つです。

特に対象のコンビニなどでのポイント還元率が高くてお得です。また、貯まるVポイントも使いやすくて、無駄なく使うことができます。

対象のコンビニなどでポイント還元率アップ!カードは7%、Oliveなら8%

対象のコンビニや飲食店で、三井住友カードを登録したスマホのタッチ決済をすると、カードであればポイント還元率が7%、Oliveであれば8.0%にまで上がります(利用金額200円ごと)。

カードの場合、通常のポイント還元率0.5%に加えて、スマホのタッチ決済で+6.5%されるため合計7%となります。Oliveの場合は、Vポイントアッププログラムのアプリログインの対象になるため、ポイント還元率がさらに1.0%上乗せされて、あわせて8.0%になります。

ポイントアップの対象店舗は以下のとおりです。

| ジャンル | 店舗名 |

|---|---|

| コンビニ | セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン など |

| ファストフード | マクドナルド、モスバーガー、ケンタッキーフライドチキン など |

| ファミリーレストラン | サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、その他すかいらーくグループ飲食店※(※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象)など |

| カフェ | ドトールコーヒーショップ、エクセルシオール カフェ など |

※注釈

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

身近なコンビニや飲食店などが対象となっています。

なお、主な注意点は以下の2つです。

- iDでの支払いは対象外

- カード現物でのタッチ決済はポイント還元率+5.0%に下がる

ポイントアップの対象となるタッチ決済とは、VisaとMastercardのタッチ決済のことです。iDでの支払いは対象外になるため注意しましょう。

また、スマホのタッチ決済ではなく、カード現物でタッチ決済した場合、ポイント還元率の上がり幅が+5.0%に落ちてしまいます。2025年1月1日以降はさらに+1.5%にまで下がる予定なので、必ずスマホのタッチ決済をしましょう。

Vポイントが使いやすい

三井住友カードで貯まるVポイントは、以下のようにさまざまな用途に使えて非常に便利です。ポイントが貯まったものの、使い損ねてしまうことはまずないでしょう。

- 街中の対象店舗やネットショッピングで利用

- 振込手数料の割引に利用

- クレジットカードの支払い金額にキャッシュバック

- 他社ポイントへ交換

- グルメやスイーツなどの景品との交換

- Vポイント投資

- 募金

など

特におすすめの使い道は、Vポイント投資です。これはVポイントを1ポイント1円分として、投資信託や国内株式の購入資金に充てられるというものです。投資先の商品が値上がりすれば、実質的に通常より多くのポイントを得られることになります。

また、商品を売却した際は現金になるため、ポイントの現金化も同時に達成できるのです。もちろん投資の結果次第では、損をする可能性があることを覚えておきましょう。

特に希望の使い道がなければ、クレジットカードの支払い金額に充当してキャッシュバックするのがおすすめです。この方法であれば、1ポイント1円というVポイントの価値を下げずに、無駄なく利用することができます。

ちなみに、Vポイントは、かつてのTポイントの対象店舗でも利用できます。Tポイントは2024年4月21日からVポイントに統合されたため、Tポイントの加盟店で、Vポイントが使えるようになったのです。

ただし、Vポイントの有効期限はポイントの最終変動日から1年間という点に注意しましょう。とはいえ、ポイントを「貯める・使う・交換する」のいずれかをすれば自動延長されるため、さほど大きな問題ではありません。

三井住友カードに関するよくある質問

三井住友カードの比較に際してよくある質問をまとめました。細かな疑問も解消して、どの三井住友カードを作るべきか検討してください。

- 三井住友カードの審査は厳しい?

- 三井住友カードは銀行系のクレジットカードに属するため、審査の難易度は高めです。とはいえ、申込条件を満たしていれば審査に通る可能性は十分あります。

ゴールドやプラチナランクのカードは特に審査難易度が高いので、初めてのクレジットカードであれば一般ランクのカードを申し込むのをおすすめします。

- 三井住友カードの提携カードって何?

- 三井住友カードの提携カードとは、カード会社である三井住友カード株式会社と第三者の企業が提携して作られたカードの総称です。提携先の企業のサービスの優待やポイントアップがつくなど、提携カードならではのメリットがあります。

- 三井住友カードはゴールドへの切り替えはできるの?

- 一般ランクの三井住友カードからゴールドカードへの切り替えは可能です。公式サイトから手続きできます。

- 三井住友カードとOliveとの違いは何ですか?

- 両者の違いは機能にあります。三井住友カード(NL)はクレジットカードなので決済機能のみを持つのに対し、Oliveフレキシブルペイは決済機能に加えて3つの機能 ──キャッシュカード、デビットカード、ポイントカード──を持ちます。Oliveフレキシブルペイは、金融のあらゆる機能が一体となったオールインワンのカードなのです。

- SMCCとSMBCの違いは何ですか?

- 「SMCC」は三井住友カードを発行している、三井住友カード株式会社(Sumitomo Mitsui Card Company)の略称です。これに対し、「SMBC」は株式会社三井住友銀行(Sumitomo Mitsui Banking Corporation)の略です。

三井住友銀行や三井住友カードなどで構成される企業グループが「三井住友フィナンシャルグループ」です。そして、その中核となるのが、持ち株会社である株式会社三井住友ファイナンシャルグループです。

もともとこの企業グループの呼称は、持株会社名である「三井住友フィナンシャルグループ」(Sumitomo Mitsui Financial Group)およびその略称である「SMFG」が使われていました。

しかし、2018年にグループのブランド統一が図られ、グループのブランドを「SMBC」、グループ呼称も「SMBCグループ」に統一されました。

「SMBCグループ」の中核となるのが、「株式会社三井住友フィナンシャルグループ」で、その傘下に、株式会社三井住友銀行(SMBC)や、三井住友カード株式会社(SMCC)があるかっこうです。