【2025年10月最新】無利息期間があるカードローンを利用すれば、利息0円でお金を借りられます。無利息期間内に完済できれば利息がかからないためです。

NET MONEY編集部が無利息期間のあるカードローンを徹底調査した結果、最もおすすめなのは「レイク」です。

レイクは365日間の無利息期間があり、他社の12倍長く無利息で借りられます。さらに、Webで申し込めば最短15分で融資可能です。

本記事では、無利息期間の長さや融資スピード、金利などを比較し、あなたに最適なカードローンを見つけるためのランキングをご紹介します。

- 1位:レイク:365日間

- 2位:プロミス:30日間

- 3位:アコム:30日間 ※

- 4位:アイフル:30日間

- 5位:セントラル:30日間

- 6位:PayPay銀行カードローン:30日間

- 7位:ダイレクトワン:55日間

- 8位:ライフティ:35日間

- 9位:静岡銀行カードローン「セレカ」:60日間

- 10位:ベルーナノーティス:14日間

- 11位:東京スター銀行「スターカードローンα」:30日間

※アコムでのご契約がはじめてのお客さま

本記事では、無利息期間の長さや限度額、適用開始日などの観点から、金利0円で借りられるおすすめのカードローンをランキング形式で紹介するので、自分に合った借入先を見つけられるでしょう。

また、お金を借りる方法についてもっと知りたい人は、以下の記事について参考にしてみてください。

- 無利息期間のある消費者金融・銀行カードローンおすすめランキング11選

- レイクは初回契約の翌日から365日間無利息

- プロミスは初回借入れ日の翌日から30日間金利0円

- アコムは上限額800万円まで30日間無利息※

- アイフルは女性専用ローンも30日間無利息

- セントラルは300万円まで30日間は利息無料

- PayPay銀行は初回借入れ日から30日間は無利息

- 【ダイレクトワン】初めてなら55日間利息0円

- 【ライフティ】借入れ日の翌日から35日間無利息!35日ごとの返済で余裕を持たせられる

- 静岡銀行カードローン「セレカ」は無利息期間は60日間と他社の2倍!全国から申し込める

- ベルーナノーティスは最高300万円まで14日間利息無料!何度でも無利息期間が適用される

- 東京スター銀行「スターカードローンα」は契約日から30日間利息無料!

- カードローン会社の無利息期間サービスとは?

- 無利息期間のあるカードローンでお金をキャッシングするときの注意点

- 無利息期間があるカードローンに関するよくある質問

無利息期間のある消費者金融・銀行カードローンおすすめランキング11選

無利息期間の長さ、対象金額、適用開始日などの観点からNET MONEY編集部が無利息期間のある金融機関を厳選し、ランキング形式で消費者金融9社、銀行3社を紹介します。

一番のおすすめはレイクです。

無利息期間が365日間あり、ほかのカードローンのなかでも利息無料でキャッシングできる期間がもっとも長いためです。

無利息期間のある消費者金融・銀行カードローンおすすめランキング

| 会社名 | 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | 11位 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| レイク | プロミス | アコム | アイフル | セントラル | PayPay銀行 カードローン |

ダイレクトワン | ライフティ | 静岡銀行 | ベルーナノーティス | 東京スター銀行「スターカードローンα」 | |

|

|

|

|

.jpeg ) |

|

|

|

|

|

|

|

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

詳細はこちら

|

|

| 総合評価 | |||||||||||

| 無利息期間 | 365日間 or 60日(※2) | 30日 | ご契約の翌日から30日間は金利0円(※5) | 30日 | 30日 | 30日 | 55日 (Web契約のみ) |

35日 | 60日 | 14日 | 30日 |

| 無利息適用の上限額 | 365日:500万円まで 60日:49万円まで |

~800万円 | 1万円~800万円 | ~800万円 | ~300万円 | ~1,000万円 | 1~300万円 | ~500万円 | ~1,000万円 | ~300万円 | ~1,000万円 |

| 無利息期間の適用開始日 | 初回契約日の翌日から | 初回借入れ日の翌日から | 初回契約日の翌日から | 初回契約日の翌日から | 初回契約日の翌日から | 初回借入れ日から | 初回借入れ日の翌日から | 初回借入れ日の翌日から | 初回契約日から | 借入れ日の翌日から | 初回契約日から |

| 金利 (実質年利) |

4.5%~18.0% | 2.5%~18.0% | 2.4%~17.9% | 3.0%~18.0% | 4.8%~18.0% | 1.59~18.0% | 4.9%~18.0% | 8.0%~20.0% | 4.0~14.5% | 4.5~18.0% | 1.5~14.6% |

| 融資スピード(最短) | Webで最短15分(※1) | 最短3分(※4) | 最短20分(※4) | 18分 (※3) | 即日 | 契約がある場合は30秒 | 即日 | - (即日不可) | 最短2週間 | 最短即日 | 約2~3週間 |

| 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

※注釈

※2 無利息について:

・365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

・60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

・無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

※3 お申込み時間や審査状況によりご希望に添えない場合があります。

※4 お申込時間や審査によりご希望に添えない場合がございます。

※5 適用条件 アコムでのご契約がはじめてのお客さま

【ランキングの算定基準】

このランキングは弊社が独自に行ったカードローンのイメージ調査の結果とカードローンの公式サイトの情報、当サイトからの申込数を総合的に判断し、順位をつけています。

ランキングの根拠(2023年)についてはこちら

ランキングの根拠(2024年)についてはこちら

ランキングの根拠(2025年)についてはこちら

ほかのカードローンについてもっと知りたい人は、以下の記事についても参考にしてみてください。

レイクは初回契約の翌日から365日間無利息

| 無利息期間 | 365日or60日間 |

|---|---|

| 無利息適用の上限額 | 365日間:契約額50万円以上(お借入れ額1万円でも可能) 60日間:契約額50万円未満 |

| 無利息期間の適用開始日 | 初回契約日の翌日から |

| 金利(実質年率) | 年4.5~18.0% |

| 最短審査時間 | 15秒 |

| 最短融資スピード | Webで最短15分融資も可能(※1) |

| 申込み年齢 | 満20歳~満70歳 |

| 在籍確認 | なし(※2) |

※注釈

※1 お申込完了後最短15秒で審査結果を表示。Webで最短15分。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間などを除きます。

※2 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

- 契約額50万円以上(お借入れ額1万円でも可能)なら365日間無利息が適用される

- 返済期間が長引く場合でも利息を大幅に軽減できる

- Webで申し込めば最短15秒で融資可能かどうかの目安が分かる

- 数日後にお金を借りる場合は無利息期間をフルに活用できない

- 契約額50万円未満の場合は無利息期間は60日

- コンビニATMでキャッシングする際は手数料がかかる

- 返済期間が長引きそうで、利息を最小限に抑えたい人

- 契約額50万円以上(お借入れ額1万円でも可能)の借入れを検討している人

- 最短15分で融資を受けたい人

レイクの無利息期間は契約額50万円以上(お借入れ額1万円でも可能)なら365日間無利息とほかのカードローンに比べて最長なので、完済するまでの期間が長引きそうな人に向いている消費者金融です。

ほかのカードローンの無利息期間は30日間であるのに対し、レイクの無利息期間は他社の12倍長く設定されています。

レイクは、「契約額50万円以上で365日無利息」のほか、「契約額50万円未満で60日間無利息」になるサービスがあります。サービス内容は、借入金額と期間によって異なるため、自身の状況に合わせて最適なプランを選びましょう。

レイクの2つの無利息期間サービス

| 無利息期間 | 365日間 | 60日間 |

|---|---|---|

| 無利息 対象金額 |

契約額50万円以上 (お借入れ額1万円でも可能) |

契約額50万円未満 |

| 申込み方法 | Web | Web |

レイクの口コミ・評判

30代 | 男性

4

Web完結で申し込めたので、時間や場所、周囲の目を気にすることなく安心して利用できました。急ぎだったのですが、即日融資にも対応してもらえたのでありがたかったです。返済期日を自分の都合に合わせて指定できたことも良かったポイントです。ただ、金利が高いことだけは残念でした。

30代 | 男性

5

初めて利用する人は、Webで申し込めば60日間の無利息期間が適用されます。無利息期間がほかより長いので、余裕を持って返済できました。即日融資にも対応してもらえたので助かりました。借入れや返済方法も多く、大手だからこその安心感も魅力です。

プロミスは初回借入れ日の翌日から30日間金利0円

| 無利息期間 | 30日間 |

|---|---|

| 無利息適用の上限額 | ~800万円 |

| 無利息期間の適用開始日 | 初回借入れ日の翌日から |

| 金利(実質年率) | 年2.5%~18.0% |

| 最短審査時間 | 最短3分※1 |

| 最短融資スピード | 最短3分※2 |

| 申込み年齢 | 18歳~74歳※3 |

| 在籍確認 | 電話の確認は原則なし※4 |

※注釈

※2 会員登録後振込を利用する場合の時間

※3 お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※3 高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※4 原則電話による在籍確認なし

- 契約から数日経ってお金を借りた場合でも30日間は金利0円

- 下限金利が他社より年0.5%低いので高額融資に向いている

- アプリローンなら最短3分での融資も可能

- コンビニATMで借入れや返済をする際は手数料がかかる

- 契約後すぐに借りる予定がなく、必要なときだけ借りたい人(借入れ日翌日から無利息)

- アプリで手軽に借入れ・返済をしたい人

- 最短3分で審査結果を知りたい人

プロミスの30日間無利息は、初回借入れ日の翌日から適用されるので、契約から期間を空けて借入れした場合でも、30日間の無利息期間を最大限に活用できます。

たとえば、契約から1ヵ月経ってから借入れした場合でも、プロミスなら30日間は無利息となります。

万が一に備えて契約だけしておきたい人や、急ぎで借入れするわけではない人は、プロミスを選びましょう。

プロミスの上限金利は他社と同じ年18.0%ですが下限金利が年2.5%と、ほかの消費者金融カードローンより年0.5%低くなっています。

| プロミス | 年2.5% |

|---|---|

| レイク | 年4.5% |

| アコム | 年2.4% |

| アイフル | 年3.0% |

| セントラル | 年4.8% |

| ダイレクトワン | 年4.9% |

| ライフティ | 年8.0% |

金利差はたったの年0.5%ですが、長期にわたって返済する場合や高額融資を受ける際は利息差額も大きくなります。

そのため低い金利が適用された場合、下限金利の低いプロミスがおすすめです。

プロミスの口コミ・評判

.jpeg?v=1619486567)

元みずほ銀行執行役員

前J.Score

代表取締役社長CEO

大森隆一郎

プロミスのフリーキャッシングは、初めて利用する人に限り30日間の無利息期間が適用されることが特徴です。無利息期間の適用開始日は初回借入れ日の翌日からなので、急な出費など、いつお金が不足するか分からない状況でも、無利息期間を最大限に活用できます。また、融資時間は最短3分※と早いうえ、24時間最短10秒で振込みによる融資も可能なので、急ぎの人に最適です。

※注釈

トータルマネー

コンサルタント

新井智美

プロミスは、SMBCグループのSMBCコンシューマーファイナンスが提供するカードローンです。Webで申込むことで、最短3分※で借入れできます。また、初めての利用であれば、初回利用の翌日から30日間無利息となります。次の給料日まで一時的にお金を借りたい人や、万が一に備えて契約だけしておきたい人にもおすすめです。

※注釈

プロミスは、専用アプリを利用すれば借入れ可能額や金利、返済日や返済額などの取引状況がひと目で分かるため便利です。また、LINEチャットサービスを利用すれば、LINEアプリで契約内容を確認できます。LINEならログイン情報の入力も不要で、オペレーターに直接相談することも可能です。

※注釈

40代 | 男性

5

プロミスは、ほかの消費者金融より少し金利が低く設定されています。長い目でみると返済額に大きな違いが出てくるので、利息を抑えたい人におすすめです。また、アプリにログインしたり、キャンペーンに参加したりするだけでVポイントをもらえます。Vポイントは返済に充てられたので、負担を減らせたことが良かったです。

20代 | 女性

4

急遽、引っ越し費用と医療費が必要となりプロミスを利用しました。どこでお金を借りようか迷いましたが、女性専用ダイヤルがあったことが決め手となりました。カードローンの利用に不安や恥ずかしさがあったのですが、女性担当者がていねいに対応してくれたので安心して利用できました。

20代 | 女性

5

申込みをしてから30分もしないうちに審査結果が届きました。あまりの速さに驚きつつも、急ぎだったので助かりました。オペレーターの方もとても親切で好印象でした。不明な点が結構あったので何度も電話をかけてしまいましたが、どの方も優しく対応してくれました。

※注釈

アコムは上限額800万円まで30日間無利息※1

| 無利息期間 | ご契約の翌日から30日間は金利0円※1 |

|---|---|

| 無利息適用の上限額 | 1万円~800万円 |

| 無利息期間の適用開始日 | 初回契約日の翌日から |

| 金利(実質年率) | 年2.4~17.9% |

| 最短審査時間 | 最短20分※2 |

| 最短融資スピード | 最短20分※2 |

| 申込み年齢 | 20歳~72歳 |

| 在籍確認 | 原則、お勤め先へ在籍確認の電話なし |

※注釈

※2 お申込時間や審査によりご希望に添えない場合がございます。

- 新規契約者は30日間無利息

- 無利息対象金額は1万円~800万円までと高額

- 新規契約者数が多く初めてカードローンを利用する人も安心

- 契約から数日経ってお金を借りた場合は無利息期間を最大限に活用できない

- コンビニATMで借入れや返済をする際に手数料が発生する※

- 24時間最短10秒で振込み融資を受けられるのは楽天銀行のみ※

※注釈

- 初めてカードローンを利用する人(30日間無利息は初回のみ)

- 高額の借入れを検討している人(上限額800万円)

- ATM手数料を節約したい人(アコムATMなら手数料無料)

アコムの無利息対象金額は上限額800万円と高額です。

| アコム | 上限額800万円 |

|---|---|

| レイク | 365日間:契約額50万円以上(お借入れ額1万円でも可能) 60日間:契約額50万円未満 |

| プロミス | 最大800万円 |

| アイフル | 最大800万円 |

無利息期間は契約日の翌日から30日間※のため、この期間で完済できれば、上限額800万円を借りても1円も利息を支払わずに済みます。

そのためアコムは高額融資を受けつつ、利息を抑えたい人に適しています。

他社の場合、利息0円で借入れする条件として申込み方法がWebに限定されているケースもありますが、アコムの場合だと新規契約者であれば電話や自動契約機(むじんくん)で申し込んでも30日間無利息※で利用できるので、Web以外で申込みたい人にもおすすめできます。

※アコムでのご契約がはじめてのお客さま

アコムの口コミ・評判

.jpeg?v=1619486567)

元みずほ銀行執行役員

前J.Score

代表取締役社長CEO

大森隆一郎

アコムでは、ご契約がはじめての方なら、契約日の翌日から30日間は利息がかかりません。さらに、楽天銀行への振込なら最短10秒で融資(※)を受けられるので、急な出費にもすぐに対応できます。ATMに行かなくても、いつでもどこでも手軽にお金を借りられるので、忙しい人にもおすすめです。

※注釈

トータルマネー

コンサルタント

新井智美

アコムはインターネットで借入れや返済をする場合、手数料無料で利用できます。さらに、楽天銀行の口座を持っている人なら、最短10秒(※)で振込み融資を受けられるので、急な出費にもすぐに対応できます。時間がないときでも、スピーディーに現金が必要な人に最適なサービスです。

※注釈

アコムのWeb申込みは最短20分で融資可能(※1)です。ご契約がはじめての方は、契約日の翌日から30日間利息が無料(※2)なので、金利負担を抑えながら利用できます。返済期間が長引く場合でも、最初の約1ヶ月間は利息がかからないため、返済の負担を軽減できます。

※注釈

※2 アコムでのご契約がはじめてのお客さま

20代 | 女性

5

アコムは、審査からお金を借りるまでの手続きがとても早く、急な出費にもすぐに対応できます。銀行振込も利用できるので、お金が必要になったその日に借入れが可能です。初めて利用する人なら、30日間の無利息サービス※も利用でき、とてもお得です。もし返済が難しくなってしまっても、ていねいに対応してくれるので安心できます。

※注釈

30代 | 男性

4

アコムは初めて利用する人にとって、無利息期間が30日間※設けられている点が魅力です。また急な出費にも、インターネットで24時間いつでも申込みができ、即日で親切な対応をしてくれるのでとても助かります。 さらに、プライバシーを大切にしてくれるので、原則職場への在籍確認の電話がないのも安心できるポイントです。

※注釈

※注釈

アイフルは女性専用ローンも30日間無利息

| 無利息期間 | 最大30日間 |

|---|---|

| 無利息適用の上限額 | ~800万円 |

| 無利息期間の適用開始日 | 初回契約日の翌日から |

| 金利(実質年率) | 年3.0~18.0% |

| 最短審査時間 | 18分 |

| 最短融資スピード | 18分 |

| 申込み年齢 | 満20歳~69歳 |

| 在籍確認 | 原則なし ※審査状況により実施 |

- アイフルを初めて利用する人は契約日の翌日から30日間利息0円

- 女性専用カードローンにも無利息期間が適用される

- 最短18分でキャッシング可能で優先審査を依頼できる

- 契約から数日経ってからお金を借りた場合は無利息期間をフルに活用できない

- コンビニATMで借入れや返済をする際は手数料がかかる

- 最短18分で融資を受けたい人

- 契約後すぐに借りる予定がある人(契約日翌日から無利息)

アイフルを初めて利用する人は、契約日の翌日から30日間利息0円となるため、1ヵ月以内で完済できれば利息なしでキャッシングできます。

また、アイフルの女性専用カードローン「SuLaLi」に申し込む場合でも30日間無利息サービスが適用されるため、アイフルを初めて利用する女性にもおすすめです。女性専用ダイヤル(0120-201-656)が設けられているので、カードローンの利用が初めてで不安な女性の方でも相談しやすい消費者金融です。

アイフルの口コミ・評判

.jpeg?v=1619486567)

元みずほ銀行執行役員

前J.Score

代表取締役社長CEO

大森隆一郎

アイフルのキャッシングローンは、実質年率が3.0%~18.0%と幅がありますが、ファーストプレミアムカードローンなら、3.0%~9.5%と金利を抑えることができます。さらに、どちらのローンも、初めて利用する人なら最初の30日間は金利が0円なので、返済の負担を軽減できます。ただし、ファーストプレミアムカードローンは、1回に借りられる金額が100万円以上と多いため、年収が300万円未満の人は利用できない点に注意しましょう。

トータルマネー

コンサルタント

新井智美

アイフルは、初めて利用する人への30日間の無利息サービスが人気を集めています。さらに、契約から融資まで最短18分とスピーディーに手続きできる点が魅力です。すべての手続きをWeb上で完結でき、在籍確認の電話や郵送物がないため、周囲に知られずに借入れを行いたい人にもおすすめです。

30代 | 男性

5

アイフルの審査は、とても迅速に対応していただき助かりました。給料日前に急に現金が必要になり、他のところでは間に合わないと焦っていましたが、アイフルさんなら間に合うと思いお願いしました。審査から融資までスムーズに進み、返済も簡単で気持ちよく利用できました。

20代 | 女性

3

アイフルの審査はスムーズで、電話対応もていねいでした。分からないことを質問しても、親切に教えてくれました。返済額も無理なく設定できたので助かりました。最初の月は利息がかからないので、急にお金が必要だけど、すぐに返せるという人にとっては、とてもお得なサービスだと思います。

40代 | 男性

5

アイフルの金利は、少額の借入だったので最高となる年18%の金利が適用されましたが、無利息サービスを利用して期間内に返済したため、結局利息はかかりませんでした。審査は非常に早く、25分程度で結果が分かりました。電話対応もていねいで、アイフルのサービスは全体的に満足できるものでした。また機会があれば利用したいです。

セントラルは300万円まで30日間は利息無料

| 無利息期間 | 30日間 |

|---|---|

| 無利息適用の上限額 | ~300万円 |

| 無利息期間の適用開始日 | 初回契約日の翌日から |

| 金利(実質年率) | 年4.8~18.0% |

| 最短審査時間 | 公式ホームページに記載なし |

| 最短融資スピード | 平日14時までの申込みで即日 |

| 申込み年齢 | 20歳以上の定期的な収入と返済能力を有する人 |

| 在籍確認 | 公式ホームページに記載なし |

- 新規契約日の翌日から30日間は利息無料

- 最短即日で融資が可能

- 自動契約機なら土日も即日融資可能

- 契約から数日経ってお金を借りた場合は無利息期間を最大限に活用できない

- カードレス契約ができない

- 電話による在籍確認があるため勤務先に借入れがバレる可能性あり

- 中小消費者金融で安心して借りたい人

- 300万円までの借入れを検討している人

- 30日間の無利息期間で計画的に返済したい人

セントラルでは、契約日の翌日から30日間利息は無料です。

Web申し込みはもちろん、自動契約機や電話で申し込んだ場合も、初めの30日間は利息なしで借入れできます。借入れ額300万円まで無利息なので高額融資を受けたい人にもおすすめです。

セントラルの上限金利は年18.0%ですが、これは中小消費者金融の中でも低めです(下表)。

中小消費者金融の上限金利を比較

| セントラル | フクホー | アロー | フタバ | |

|---|---|---|---|---|

| 上限金利 | 年18.0% | 年20.0% | 年19.94% | 年19.945% |

大手消費者金融の審査に落ちてしまった方にも中小消費者金融のセントラルがおすすめです。

セントラルの口コミ・評判

.jpeg?v=1619486567)

元みずほ銀行執行役員

前J.Score

代表取締役社長CEO

大森隆一郎

セントラルは、昭和48年に創業した老舗の消費者金融です。初めて利用する方は、最初の30日間金利が無料なので、気軽に利用できます。実質年率は4.8~18.0%、借入れの上限額は最高300万円となっています。また、最短1時間程度で審査が完了するため、今日中にお金を借りたい人にも向いています。

トータルマネー

コンサルタント

新井智美

消費者金融のセントラルは、インターネットや自動契約機で手軽に申し込めるカードローンを提供しています。忙しい人でも、自宅にいながら24時間いつでも申込み可能です。女性専用サービスの「マイレディス」も用意されており、女性スタッフに相談しながら申込みできます。初めての借入れで不安が多い女性も、安心して利用できるでしょう。

20代 | 男性

2

セントラルのカードローンは、最初の1ヶ月間は金利が無料なので、とてもお得だと思います。金利の負担がないため、安心して利用できます。ただし、ATMで返済する際は手数料がかかる点はデメリットです。

20代 | 女性

3

セントラルは、申込みからわずか2時間で連絡が来たので、とても助かりました。他の会社では、1日以上待たされることもあったので、セントラルの対応の速さは本当にありがたいです。電話対応してくれたスタッフの方もていねいで、安心して手続きを進めることができました。急な出費に困っている人には、おすすめのカードローンだと思います。

50代 | 女性

3

父が病気になり、お金が必要になった時、セントラルに相談しました。過去に自己破産していたことを正直に話しましたが、親切に対応していただき、2日で10万円を借りることができました。コンビニで簡単に返済できるのも助かりました。真面目に返済していたら、限度額もアップしました。

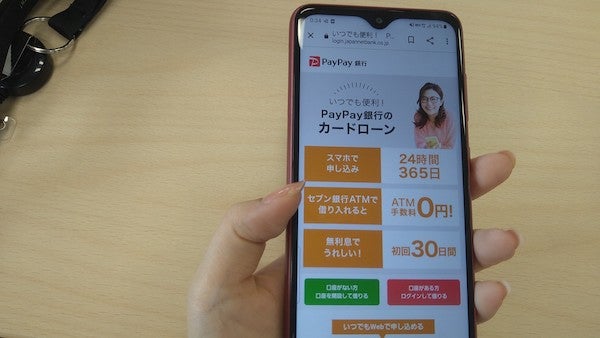

PayPay銀行は初回借入れ日から30日間は無利息

| 無利息期間 | 30日間 |

|---|---|

| 無利息適用の上限額 | ~1,000万円 |

| 無利息期間の適用開始日 | 初回借入れ日から |

| 金利(実質年率) | 年1.59~18.0% |

| 最短審査時間 | 仮審査結果は最短60分※ |

| 最短融資スピード | 契約がある場合は30秒 |

| 申込み年齢 | 20歳~70歳未満 |

| 在籍確認 | あり |

※注釈

- 後日お金を借りた場合でも30日間は利息0円

- キャッシュカードを使ってお金を借りればコンビニATMの手数料無料

- ローンカードが発行されないため周囲に借入れがバレにくい

- 上限金利は年18.0%と銀行カードローンにしては高い

- 即日融資を受けられないため急ぎの人には不向き

- PayPay銀行の口座開設が必須

- 銀行カードローンで無利息期間を利用したい人

- PayPay銀行の口座を持っている人

- 借入れ日翌日から無利息期間を開始したい人

PayPay銀行カードローンは、銀行カードローンの中でも珍しく30日間の無利息期間が適用されます。

30日間無利息の適用開始日は初回借入れ日からなので、後日お金を借りた場合でも無利息サービスをフルに活用できます。

PayPay銀行カードローンの金利は、銀行系カードローンとしては少し高めです。

上限金利で比較した場合、たとえば楽天銀行スーパーローンは14.5%ですが、PayPay銀行のカードローンは18.0%となっています(下表)。

銀行カードローン各社の上限金利比較

| PayPay銀行 カードローン |

楽天銀行 | au自分銀行 | みんなの銀行 | セブン銀行 | 三井住友銀行 | |

|---|---|---|---|---|---|---|

| 上限金利 | 18.0% | 14.5% | 17.5% | 14.5% | ~15.0% | ~年14.5% |

【ダイレクトワン】初めてなら55日間利息0円

| 無利息期間 | 55日間 (Web契約限定) |

|---|---|

| 無利息適用の上限額 | 1~300万円 |

| 無利息期間の適用開始日 | 初回借入れ日の翌日から |

| 金利(実質年率) | 年4.9~18.0% |

| 最短審査時間 | 最短即日 |

| 最短融資スピード | 即日 |

| 申込み年齢 | 20歳~74歳 ※2026年2月19日時点 |

| 在籍確認 | あり |

- 無利息期間が55日間と他社より長い※2

- 後日借入れした場合でも無利息期間を最大限に活用できる

- 最短即日で振込み融資を受けられる

- カードレス契約ができない

- 土日に即日融資を受けられない

- 電話による在籍確認と郵送物がある

※お申込みの時間帯やお客さまご利用の銀行によって振込みが翌日以降になる場合がございます。

※2 Web契約で初めて利用する方に限り55日間、借入日の翌日から無利息期間が適用

- 55日間という長めの無利息期間を利用したい人

- Web契約で手続きを完結させたい人

- 即日融資を希望する人

スルガ銀行グループの消費者金融であるダイレクトワンは、WEB契約で初めて利用する方に限り55日間、借入日の翌日から無利息期間が適用されます。

契約から数日~数週間後に借入れした場合でも、2ヵ月近い期間で完済できる人は利息が一切かからないため、返済期間に余裕を持たせたい人におすすめです。

ダイレクトワンの口コミ・評判

.jpeg?v=1619486567)

元みずほ銀行執行役員

前J.Score

代表取締役社長CEO

大森隆一郎

ダイレクトワンを初めて利用する人は、55日間金利がかからないので、金利の負担を減らせる点が一番の魅力です。また、24時間いつでもインターネットで申し込みができるので、とても便利です。最短で即日融資を受けられるだけでなく、ローンカードが届く前に振り込みで借入れすることも可能です。

トータルマネー

コンサルタント

新井智美

ダイレクトワンは、審査がスピーディーなカードローンです。インターネットで簡単に申し込みができ、最短で当日にお金が借りられます。初めて利用する人は、55日間金利がかからないので、金利の負担を減らせます。急な出費にも対応できる便利なサービスだと思います。

30代 | 女性

1

ダイレクトワンは、初めて利用する人にとって、金利がかからない期間が55日間と長いのでとても助かります。私は、申込みをしたその日に電話がかかってきて、手続きを進めることができました。カードが届く前に、お金を振り込んでもらえたので、急な出費にも対応できて本当に助かりました。

60代 | 男性

2

ダイレクトワンの魅力は無利息期間が55日間と長いことです。初めて利用する人に限りますが、金利がかからない期間が長いのは本当に有難いです。また、パートやアルバイトをしている人、学生、年金受給者の人など、幅広い方が利用できるのも嬉しいです。とくに、年金収入だけで利用できるのは、他のカードローンと比べて大きなメリットだと思います。

【ライフティ】借入れ日の翌日から35日間無利息!35日ごとの返済で余裕を持たせられる

| 無利息期間 | 35日間 |

|---|---|

| 無利息適用の上限額 | ~500万円 |

| 無利息期間の適用開始日 | 初回借入れ日の翌日から |

| 金利(実質年率) | 年8.0%~20.0% |

| 最短審査時間 | 公式サイトに記載なし |

| 最短融資スピード | 公式サイトに記載なし |

| 申込み年齢 | 20~69歳 |

| 在籍確認 | あり |

- 無利息期間が35日間と他社より長い

- 後日借入れした場合でも35日間無利息を最大限に活用できる

- 35日ごとの返済に対応しているため返済に余裕を持たせられる

- 上限金利は年20.0%と高い

- カードを受け取るまで融資を受けられないため即日融資は不可

- 電話による在籍確認や郵送物がある

- 35日間の無利息期間を活用したい人

- 35日ごとの返済サイクルで余裕を持たせたい人

- 500万円までの借入れを検討している人

ライフティを初めて利用する人は、初回借入れ日の翌日から35日間利息なしでキャッシングできます。

一般的にカードローンの無利息期間は30日間ですが、ライフティはそれよりも5日間長く設定されている分、期間に余裕ができます。

また、ライフティでは35日ごとに返済を行うので、1年間の返済回数が10回に減ります。(下表)。

| カードローン | 返済サイクル | 1年間の返済回数 |

|---|---|---|

| ライフティ | 毎月1回 | 12回 |

| 他社 カードローン |

35日に1回 | 10回 |

また、借入れ後35日間は返済が不要なので、無利息期間中に返済日が来ることもありません。すぐには返済額を用意できない場合にも重宝します。

ライフティの口コミ・評判

.jpeg?v=1619486567)

元みずほ銀行執行役員

前J.Score

代表取締役社長CEO

大森隆一郎

ライフティのカードローンは、初めて借り入れる方は、翌日から35日間、無利息で利用できます。また、1,000円から500万円まで、少額から借り入れが可能なので、必要な金額だけ借りることができます。さらに、最短30分で審査結果が出るので、急にお金が必要な時でも便利です。

20代 | 男性

4

ライフティは、初めて利用する方にとってとても優しいサービスだと思います。最初の35日間は金利がかからないので、気軽に利用できます。しかも、1,000円から借りられるので、少額の借入れでも安心です。私みたいに、ちょっとだけお金が必要な時にとても役立ちました。同じように少額の借入れを検討している方におすすめです。

30代 | 男性

2

ライフティは、初めて利用するなら、最初の35日間は金利がかからないのが嬉しいです。いつでも申し込めるし、返済も24時間OKなのでとても便利だと思います。審査もスピーディーで、頼りになるカードローン会社だと思います。

静岡銀行カードローン「セレカ」は無利息期間は60日間と他社の2倍!全国から申し込める

| 無利息期間 | 60日間 |

|---|---|

| 無利息適用の上限額 | ~1,000万円 |

| 無利息期間の適用開始日 | 初回契約日から |

| 金利(実質年率) | 4.0~14.5% |

| 最短審査時間 | 公式ホームページに記載なし |

| 最短融資スピード | 最短2週間 |

| 申込み年齢 | 20歳~70歳未満 |

| 在籍確認 | 公式ホームページに記載なし |

- 無利息期間が60日間と他社の2倍長い

- 上限金利が年14.5%と消費者金融より年3.5%ほど低い

- 融資を受けるまで2週間程度かかる

- カードローンの契約に際して静岡銀行の口座開設が必須

- カードレス契約ができない

- 60日間という他社の2倍長い無利息期間を利用したい人

- 全国どこからでも申し込みたい人

- 銀行カードローンの安心感を求める人

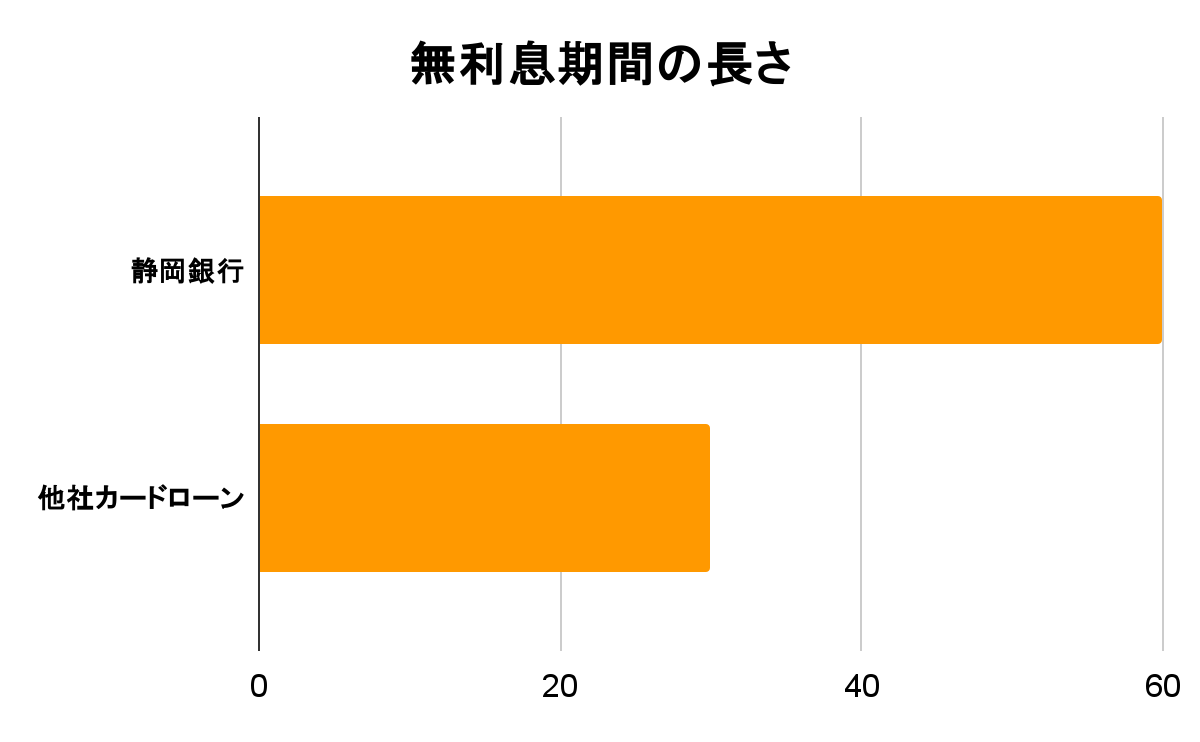

静岡銀行カードローンセレカは、初めて利用する人に限り60日間は金利が0円です。

一般的なカードローンの無利息期間は30日であるのに対し、静岡銀行カードローンの無利息期間は他社の2倍です。

また、静岡銀行カードローンセレカの上限金利は年14.5%と、ほかの消費者金融より低く設定されているので、返済期間が長引く場合でも利息額の軽減につながります。

| 静岡銀行カードローン セレカ | 年14.5% |

|---|---|

| レイク | 年18.0% |

| プロミス | 年18.0% |

| アコム | 年17.9% |

| アイフル | 年18.0% |

| セントラル | 年18.0% |

| PayPay銀行カードローン | 年18.0% |

| ダイレクトワン | 年18.0% |

| ライフティ | 年20.0% |

ベルーナノーティスは最高300万円まで14日間利息無料!何度でも無利息期間が適用される

| 無利息期間 | 14日間 |

|---|---|

| 無利息適用の上限額 | ~300万円 |

| 無利息期間の適用開始日 | 借入れ日の翌日から |

| 金利(実質年率) | 4.5~18.0% |

| 最短審査時間 | 最短30分 |

| 最短融資スピード | 最短即日 |

| 申込み年齢 | 20歳~80歳 |

| 在籍確認 | 原則あり |

- 14日間の無利息サービスを何度も利用できる

- 専業主婦や年金のみで生活している高齢者も申し込める

- 利用者のうち69%が女性で女性専用ダイヤルが設けられている

- ローンカードが発行されるため自宅への郵送物を回避できない

- 日曜日の即日融資は不可能

- 何度でも無利息期間を利用したい人(完済後の再借入れでも適用)

- 短期間の借入れを繰り返す可能性がある人

- 最高300万円までの借入れを検討している人

ベルーナノーティスは、借入れ日の翌日から14日間の無利息サービスを何度も利用できます。完済から3ヵ月が経てば再度借入れする際に14日間の無利息サービスが適用されるので、たとえばベルーナノーティスでお金を借りたあとすぐに完済できるなら1年間で4回も無利息期間を活用できます。給料日前に資金が不足しがちといった人は、ベルーナノーティスを検討しましょう。

ベルーナノーティスの対象年齢は20~80歳と幅広く設定されています。パートやアルバイトはもちろん、本人に収入がない専業主婦(主夫)や年金のみで生活する人も申込み可能です。

- 正社員

- パート

- アルバイト

- 派遣社員

- 契約社員

- 専業主婦

- 年金のみで生活する年金受給者

申込み対象者が幅広いことから、ベルーナノーティスでは柔軟に審査対応していると考えられます。他社の申込み条件を満たせず借入れできない人は、ベルーナノーティスを選びましょう。

東京スター銀行「スターカードローンα」は契約日から30日間利息無料!

| 無利息期間 | 30日間 |

|---|---|

| 無利息適用の上限額 | ~1,000万円 |

| 無利息期間の適用開始日 | 初回契約日から |

| 金利(実質年率) | 1.5~14.6% |

| 最短審査時間 | 最短2~3週間 |

| 最短融資スピード | 最短2~3週間 |

| 申込み年齢 | 満20歳以上69歳以下 |

| 在籍確認 | 原則あり |

- 最高1,000万円まで30日間無利息で借りられる

- 上限金利は年14.6%と消費者金融より低め

- 自動融資機能があるため口座残高が不足する場合も引き落とし可能

- 融資を受けるまで2~3週間かかる

- カードローンの契約に際して口座開設が必須

- ローンカードが発行されるため自宅への郵送物を回避できない

- 銀行カードローンで30日間の無利息期間を利用したい人

- 契約日から無利息期間を開始したい人

- 上限1,000万円の高額借入れを検討している人

東京スター銀行「スターカードローンα」は、初回契約日から30日間は利息0円です。最大1,000万円まで(※実際の利用限度額は審査によって決まります)30日間は無利息となるため、高額融資を受けたい人にもおすすめです。

さらに、東京スター銀行「スターカードローンα」の上限金利は年14.6%と低めであることもポイント。

無利息期間があるカードローンの多くは上限金利が年18.0%程度と高めです。無利息期間内に完済できないなら、上限金利が低い東京スター銀行で借入れしたほうが利息の負担を抑えられます。

東京スター銀行「スターカードローンα」には自動融資機能があるため、口座残高が不足する場合でも安心です。

たとえば、公共料金やクレジットカードなどの引き落とし時に口座残高が不足する場合でも、自動で融資してもらえるため返済遅延を防げます。普段から東京スター銀行の口座を支払いに利用している人には特に便利なサービスでしょう。

カードローン会社の無利息期間サービスとは?

カードローン会社の無利息期間サービスとは、契約日もしくは借入日から一定期間利息がかからないサービスをいいます。 カードローン会社によって、無利息期間の適用開始日や適用日数には違いがあります。ここでは、カードローン会社の無利息期間サービスを理解するうえで押さえておくべき3つのポイントを解説します。

無利息となる期間はカードローン会社によって異なる

無利息となる期間はカードローン会社によって異なります。

| レイク | 365日間 60日間 |

|---|---|

| プロミス | 最大30日間 |

| アコム | 最大30日間 ※適用条件 アコムでのご契約がはじめてのお客さま |

| アイフル | 最大30日間 |

| セントラル | 最大30日間 |

| PayPay銀行カードローン | 最大30日間 |

| ダイレクトワン | 最大55日間 ※Web契約で初めてお借入れするお客さま |

| ライフティ | 最大35日間 |

| 静岡銀行カードローン 「セレカ」 |

最大60日間 |

| ベルーナノーティス | 最大14日間 |

| 東京スター銀行 「スターカードローンα」 |

最大30日間 |

すぐに完済できる見込みがある人や、返済期間が長引く可能性がある場合など、自分の返済計画に応じて最適なカードローンを選びましょう。

無利息期間が適用される上限額はカードローン各社で異なる

無利息期間が適用される上限額は各社で異なります。

| レイク | 365日間:契約額50万円以上(お借入れ額1万円でも可能) 60日間:契約額50万円未満 |

|---|---|

| プロミス | 800万円まで |

| アコム | 800万円まで |

| アイフル | 800万円まで |

| セントラル | 300万円まで |

| PayPay銀行カードローン | 1,000万円まで |

| ダイレクトワン | 300万円まで |

| ライフティ | 500万円まで |

| 静岡銀行 カードローン 「セレカ」 |

1,000万円まで |

| ベルーナノーティス | 300万円まで |

| 東京スター銀行 「スターカードローンα」 |

1,000万円まで |

無利息期間の対象上限額が少額なカードローンもあるため、借りたい金額に合わせて最適なプランを選びましょう。

無利息期間の開始日は「契約日翌日」と「借入れ日翌日」の2つがある

無利息期間の開始日は「契約日翌日」と「借入れ日翌日」の2つがあります。

各カードローンの無利息期間の適用開始日は、以下のとおりです。

無利息期間の適用開始日

| 適用開始日 | カードローン | 向いている人 |

|---|---|---|

| 契約日翌日 (契約した翌日から無利息期間が適用される) |

レイク アコム アイフル セントラル 静岡銀行カードローン セレカ 東京スター銀行「スターカードローンα」 |

すぐにお金を借りたい人 |

| 借入れ日翌日 (借入れした翌日から無利息期間が適用される) |

プロミス PayPay銀行カードローン ダイレクトワン ライフティ ベルーナノーティス |

・数日後にお金を借りたい人 ・万が一に備えて契約だけしておきたい人 |

後日お金を借りたい人が「契約日翌日」から利息0円となるカードローンを選ぶと、無利息期間をフルに活用できないため注意しましょう。

無利息期間のあるカードローンでお金をキャッシングするときの注意点

無利息期間があるカードローンでキャッシングをするときは、適用条件に注意しましょう。

条件を満たしていないと、利息0円にならなかったり、希望とは異なる無利息サービスが適用されたりするためです。

また、返済日やATMの手数料にも注意が必要です。

場合によっては、借入れから数日後に返済しなければならないケースや、手数料によって返済負担が増えることもあります。

ここでは、無利息期間のあるカードローンでキャッシングをするときの注意点を解説します。

無利息期間を利用してキャッシングするには条件を満たす必要がある

無利息期間を利用してキャッシングするには、カードローン会社が定める条件を満たす必要があるため注意しましょう。

一般的に、無利息期間はカードローンを初めて利用する人のみに適用されます(下表)。

無利息期間の適用条件

| 無利息期間 | 条件 | |

|---|---|---|

| レイク | 365日60日 | 365日間: Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方 60日間: Webお申込み、ご契約額が50万円未満の方 |

| プロミス | 30日 | ・初めて契約する人 ・Web明細の利用登録をした人 ・メールアドレスを登録した人 |

| アコム | 30日 | 初めて契約する人 |

| アイフル | 30日 | 初めて契約する人 |

| セントラル | 30日 | 初めて契約する人 |

| PayPay銀行 | 30日 | 初めて契約する人 |

| ダイレクトワン | 55日 | Web契約で初めて借入れする人 |

| ライフティ | 35日 | 初めて契約する人 |

| 静岡銀行 | 90日 | 初めて契約する人 |

| ベルーナノーティス | 14日 | ・初めて借入れする人 ・完済から3ヵ月以上経ってから再度借入れする人 |

| 東京スター銀行 「スターカードローンα」 |

30日 | 初めて契約する人 |

一度、カードローンを利用したことがある人は、たとえ完済していても、そのカードローン会社で再度無利息期間の適用を受けることはできないので注意しましょう。

無利息期間中の返済日はカードローンによって異なる

無利息期間中の返済日は、カードローンによって異なるため注意しましょう。

返済日を自由に設定できるカードローンがある一方で、返済日が指定されているカードローンがあるためです。

| 返済日 | |

|---|---|

| レイク | 指定なし |

| プロミス | 5日、15日、25日、末日のいずれか |

| アコム | 口座振替は毎月6日 |

| アイフル | 指定なし |

| セントラル | 指定なし |

| PayPay銀行 | 毎月1~28日、月末のいずれか |

| ダイレクトワン | 指定なし |

| ライフティ | 35日ごと |

| 静岡銀行 | 毎月10日 |

| ベルーナノーティス | 毎月5日、または毎月27日 |

| 東京スター銀行 | 毎月4日 |

カードローンによっては、借入れから数日後に返済しなければならないケースもあります。

返済まで余裕を持たせたいなら、返済日を自由に選択できる消費者金融がおすすめです。

無利息期間内でもキャッシングすると手数料が発生する場合がある

無利息期間内であっても、コンビニなどの提携ATMでキャッシングすると手数料が発生する場合があるため注意しましょう。

提携ATMで借入れや返済をした場合の手数料は以下のとおりです。

- 1万円以下:110円(税込)

- 1万円超え:220円(税込)

たとえば、PayPay銀行カードローンや静岡銀行カードローンであれば、コンビニなどでキャッシングする際も手数料がかかりません(下表)。

| 提携ATMの手数料無料 | |

|---|---|

| レイク | × |

| プロミス | × |

| アコム | × |

| アイフル | × |

| セントラル | × |

| PayPay銀行 | ◯ |

| ダイレクトワン | × |

| ライフティ | × |

| 静岡銀行 | ◯(月3回まで) |

| ベルーナノーティス | ◯ |

| 東京スター銀行 | × |

手数料を抑えたければ、インターネットバンキングを利用することも一案です。手数料0円で借入れや返済ができるためです。

無利息期間があるカードローンに関するよくある質問

「無利息サービスはどんな人が利用できる?」「おすすめのカードローンは?」「審査は通りにくい?」そんな疑問を持っている人も多いでしょう。

ここでは、無利息期間に関する悩みや疑問を解決します。

たとえば、4月1日にレイクで契約した場合、4月2日から365日間が無利息となります。

また、現在住んでいる住所と本人確認書類の住所が異なる場合は、上記本人確認書類に加えて住所確認書類が必要になる可能性があります。公共料金の領収書や住民票の写し、印鑑登録証明書などを用意しておきましょう。

なお、カードローン会社によって必要書類が異なる可能性があります。詳細は検討中のカードローン会社のサイトなどで確認してみてください。

多くのカードローン会社は、安定した収入を得ていることを条件に、学生やパートに対しても融資を行っているためです。

ただし、審査やカードローン会社の規定によっては借入れできない可能性もあります。

まずは、気になる会社でシミュレーションや診断を受けてみてください。

※本サイトでは、アフィリエイトプログラムを利用し、アコム社含む提携業者から委託を受け広告収益を得て運用しております。