積立NISAや一般NISAは、銀行や証券会社などの金融機関で始められる。どの金融機関でも「NISA」と呼ぶので、銀行でも証券会社でも同じだと思う人は多いが、実は取扱銘柄数やサービス内容が大きく異なる。

銀行は株を扱えないため取扱銘柄数が少なく、ポイント還元率も証券会社と比べると良くないため、「お世話になっている銀行で勧められたから」といった理由でNISA口座を開設するのはデメリットのほうが多い。

この記事では、積立NISAや一般NISAの口座を銀行で開設するデメリットとメリットを解説する。

2024年に始まった新NISAも踏まえて、証券会社で口座を開設する場合と比較しながら解説するので、銀行でNISAを始めようとしている人や、どの金融機関で開設するか迷っている人は見てほしい。

- 銀行で積立NISA口座を開設するデメリット、メリット

- 銀行で一般NISA口座を開設するデメリット、メリット

- 積立NISAや一般NISAを銀行で開設するのはやめたほうがいい理由

- 積立NISAや一般NISAを銀行で始めてしまった場合の手続き

- NISA口座を開設するのにおすすめの証券会社

- 銀行で積立NISA口座を開設するデメリット

- 銀行で積立NISA口座を開設するメリット

- 銀行で一般NISA口座を開設するデメリット

- 銀行で一般NISA口座を開設するメリット

- 積立NISA口座や一般NISA口座を開設できる銀行、証券会社

- 積立NISA口座や一般NISA口座を銀行で開設するのはやめたほうがいい理由

- 積立NISA口座や一般NISA口座の開設におすすめの証券会社

- 積立NISAや一般NISAを銀行で始めてしまった場合の手続き

- NISA制度についておさらい

- 積立NISAのメリット

- 積立NISAのデメリット

- 一般NISAのメリット

- 一般NISAのデメリット

- 積立NISA口座や一般NISA口座を銀行で開設するときのよくある質問

- 積立NISA口座や一般NISA口座は銀行ではなく証券会社で開設しよう

銀行で積立NISA口座を開設するデメリット

銀行で積立NISA口座を開設するデメリットは5つある。

取扱銘柄数が少ない

銀行のつみたてNISAは、取扱銘柄数が少ない。つみたてNISA(つみたて投資枠)で購入できる投資商品は、金融庁が認めた合計343本の投資信託やETFとなっている(2025年9月1日現在)。

ただし、現状すべての銘柄を取り扱う金融機関は存在せず、金融機関によって取扱銘柄数は大きく異なる。

■主な金融機関のつみたてNISAの取扱銘柄数

| 三菱UFJ銀行 | 24本 |

|---|---|

| 三井住友銀行 | 4本 |

| みずほ銀行 | 14本 |

| ゆうちょ銀行 | 15本 |

| イオン銀行 | 20本 |

| SBI証券 | 271本 |

| 楽天証券 | 263本 |

| SMBC日興証券 | 143本 |

| 大和証券 | 36本 |

| 野村証券 | 19本 |

銀行の取扱銘柄数は4~24本と少ないのに対し、SBI証券や楽天証券は取扱銘柄数が240本を超えていて、その差はかなり大きいことがわかる。

取扱銘柄数が少ないことを「厳選」とうたっている銀行もあるが、ここまで取扱銘柄数が少ないと、あとでつみたてNISAのおすすめ銘柄を知ったときに買えないケースも十分考えられる。

さまざまな銘柄から投資対象を選びたい人は、銀行ではなく証券会社がおすすめだ。

\つみたてNISAの取扱銘柄数No.1/

取扱銘柄の信託報酬が高め

銀行のつみたてNISAは、取扱銘柄の信託報酬が高めなこともデメリットの1つだ。信託報酬とは、投資信託やETFを保有している間にかかる主なコストだ。信託報酬が年率1.0%の投資信託を100万円分保有すれば、年間1万円のコストがかかる。

つみたてNISAは長期保有が前提の制度であるため、信託報酬が高い銘柄を保有すると累計のコストも高くなる。例えば、三菱UFJ銀行とSBI証券で取り扱う銘柄の信託報酬をみると、三菱UFJ銀行のほうが高い。

■主な銘柄の信託報酬(年率)の比較

| 連動する 株価指数 |

三菱UFJ銀行 | SBI証券 |

|---|---|---|

| S&P500 | 0.22% | 0.09372% |

| 日経平均 | 0.198% | 0.143% |

(2023年8月18日現在)

米国の主要企業およそ500社で構成された株価指数「S&P500」に連動する投資信託を40万円分、20年間保有する場合、信託報酬で比べるとSBI証券のほうが1万102円安い。できる限りコストを抑えて投資を始めたい人は、銀行ではなく証券会社がおすすめだ。

\コストの安い銘柄の取扱いが豊富/

ポイント投資ができない

銀行のつみたてNISAは、ポイント投資ができない。ポイント投資とは、楽天ポイントやdポイントなどのポイントを使って投資信託を購入する方法だ。

■つみたてNISAでのポイント投資の対応有無

| 三菱UFJ銀行 | × |

|---|---|

| 三井住友銀行 | × |

| みずほ銀行 | × |

| ゆうちょ銀行 | × |

| イオン銀行 | × |

| SBI証券 | 〇 |

| 楽天証券 | 〇 |

| SMBC日興証券 | × |

| 大和証券 | × |

| 野村証券 | × |

つみたてNISAでポイント投資ができるのは、SBI証券と楽天証券の2社だ。SBI証券は、TポイントとPontaポイントを使ってポイント投資ができる。楽天証券では楽天ポイントが投資に使える。

つみたてNISAでポイント投資がしたいなら、楽天ポイントを普段使わない人はSBI証券、楽天ポイントを使う人は楽天証券を選ぼう。

ポイント還元率が悪い

銀行のつみたてNISAは、ポイント還元率が悪い。ポイント還元率を比べるうえで重要なクレカ積立と投信マイレージをみると、証券会社のほうがお得なことがわかる。

- クレジットカード決済(クレカ積立)に非対応

- 投信マイレージがもらえる銀行が少ない

銀行のつみたてNISAは、クレジットカード決済(クレカ積立)に対応していない。クレカ積立とは、クレジットカード決済で月10万円を上限として投資信託を積み立てることだ。つみたてNISAにも対応しており、毎月の積立金額に応じてポイントが貯まる。

クレカ積立に対応しているのはSBI証券や楽天証券をはじめとした大手ネット証券だが、年会費無料(または実質無料)のカードに絞ると、マネックス証券のポイント還元率が最も高い。

■クレカ積立のポイント還元率

| マネックス証券 | auカブコム証券 | 楽天証券 | SBI証券 | |

| 対応クレカ | マネックスカード | au PAY カード | 楽天カード | 三井住友カード |

| ポイント還元率 | 1.0~1.1% | 1.0% | 0.5%or1.0% | 0.5% |

(2023年8月18日現在)

マネックス証券で口座開設したあとに発行できるマネックスカードは、年1回でもクレカ積立をすれば年会費が無料だ。クレカ積立でお得にポイントをもらいたい人は、銀行ではなくマネックス証券を選ぼう。

\もらったポイントは他社ポイントに交換可/

クレカ積立に対応していないだけでなく、投信マイレージがもらえる銀行が少ない。投信マイレージとは、投資信託の保有残高に応じて毎月ポイントがもらえるサービスだ。投信マイレージがもらえる銀行は、主要な金融機関では三菱UFJ銀行とりそな銀行に限られる。

■100万円分保有した場合の投信マイレージ(年間)の比較

| 三菱UFJ銀行 | 600ポイント |

|---|---|

| SBI証券 | 415ポイント |

| マネックス証券 | 300ポイント |

| りそな銀行 | 240ポイント |

| auカブコム証券 | 50ポイント |

(2023年8月18日現在、NET MONEY編集部調べ)

なお、三菱UFJ銀行は50万円以上、りそな銀行は30万円以上の残高がなければ1ポイントももらえない。保有金額が100万円の場合は三菱UFJ銀行が多いものの、クレカ積立のポイント還元があるSBI証券やマネックス証券のほうが、もらえるポイントの合計は多い。

■1年間で還元されるポイント数の合計

| 合計 | 積立て/ クレカ積立 |

投信 マイレージ |

|

|---|---|---|---|

| 三菱UFJ 銀行 |

960 | 360 ポイント |

600 ポイント |

| SBI証券 | 1,015 | 600 ポイント |

415 ポイント |

| マネックス 証券 |

1,620 | 1,320 ポイント |

300 ポイント |

(2023年8月18日現在、NET MONEY編集部調べ)

総ポイント還元で考えるのであれば、つみたてNISAはマネックス証券がおすすめだ。

\もらったポイントは他社ポイントに交換可/

営業員が別の商品を勧める可能性がある

銀行でつみたてNISAを始めると、営業員がつみたてNISAに対応していない別の商品を勧める可能性がある。

営業員は特定銘柄の販売を目標(ノルマ)として背負っていることがあるため、つみたてNISAでは買えない投資信託を営業してくる可能性もゼロではないだろう。

つみたてNISAに対応していない商品は、信託報酬が高めで購入手数料が3.3%の投資信託も存在する。これは店舗のある野村證券などの証券会社でも同じだが、営業員からおすすめされた投資信託を購入する際は、本当に良い商品なのかを確認しよう。

銀行で積立NISA口座を開設するメリット

銀行で積立NISA口座を開設するメリットは2つある。

口座の管理や入出金手続きは楽

銀行でつみたてNISAを始めると、口座の管理や入出金手続きは楽だ。

預金口座を持っている銀行で口座を開設すれば、預金口座から自動引き落としで投資信託を購入できるので、わざわざ証券口座へ資金を移す手続きが必要ない。

ただし、SBI証券や楽天証券をはじめとしたネット証券では、グループ内にネット銀行がある。

■ネット証券と連携できるネット銀行

| SBI証券 | 住信SBIネット銀行 |

|---|---|

| 楽天証券 | 楽天銀行 |

| auカブコム証券 | auじぶん銀行 |

| GMOクリック証券 | GMOあおぞらネット銀行 |

ネット銀行と連携すれば、入金手続きなしで預金を商品の買付資金に利用できるので、銀行のつみたてNISAが特別便利とはいえない。

取扱銘柄を購入するときは手数料無料

銀行に限った話ではないが、つみたてNISAの取扱銘柄を購入するときは手数料無料だ。そもそもつみたてNISAで購入可能な投資信託は、販売手数料が無料の商品に限られる。

購入手数料が無料であることは「銀行でつみたてNISAをするメリット」というよりは、「つみたてNISAのメリット」といえるだろう。

銀行で一般NISA口座を開設するデメリット

銀行で一般NISA口座を開設するデメリットは2つある。

日本株や米国株が買えない

銀行の一般NISAは、日本株や米国株が買えない。銀行はそもそも個別株を取り扱っていないため、制度上は株が買える一般NISAでも投資信託しか購入できない。

トヨタやAppleなどの有名企業の株を直接買いたい人や、配当金などを目当てに個別株に投資したい人は、銀行で一般NISA口座を開設するのは避けよう。

IPO(新規公開株)に投資できない

銀行の一般NISAは、IPO(新規公開株)に投資できない。

IPOとは、新規で株式市場に上場(公開)する株式をいい、上場前に行われる抽選に当たれば購入できる。当選確率は決して高くはないものの、上場直後は株価が上がる可能性が比較的高く、人気がある。

また、人気銘柄のIPOは短期間で大きな利益が出ることもあるため、利益が非課税になる一般NISAと相性のいい投資手法だ。ただし、銀行の一般NISAは個別株への投資ができないため、IPOにも対応していない。

一方で、証券会社はIPOに力を入れており、楽天証券以外の主要な証券会社であれば、一般NISA口座でIPOに投資ができる。IPOへの投資を始めたいなら、2022年度の実績数が業界No.1のSBI証券を選ぼう。

\IPOの実績数が業界No.1/

銀行で一般NISA口座を開設するメリット

銀行で一般NISA口座を開設するメリットは2つある。

口座開設の手続きが楽

銀行で一般NISAを始めるメリットの1つが、口座開設手続きが楽な点だ。

銀行の窓口等で申込みをする場合、申込書類と必要書類さえ用意すれば、あとの手続きは営業員がおこなってくれる。そのため、ネット証券などで自分で申込手続きするのを手間に感じる人は、銀行の窓口等での申込手続きがおすすめだ。

ただし、現在はネット証券でも簡単に一般NISAの口座開設ができる。申込みから最短1~2日後に取引を始められるネット証券も多く、24時間365日申込みが可能だ。

仕事などで銀行の窓口へ行く時間がない人は、ネット証券のほうが楽に感じる人も多いだろう。

銀行の窓口で相談できる

銀行の窓口で相談できることも、銀行で一般NISA口座を開設するメリットだ。銀行の窓口に行けば、どの銘柄がおすすめかなどを営業員に相談できる。投資に関するアドバイスをもらいたい人は、銀行での口座開設を検討してもいいだろう。

ただし、投資信託しか扱っていない銀行の場合、営業員は投資信託の運用担当者ではないので、目論見書(投資信託の説明書)にない内容は把握していない可能性が高い。

株が買えるなら営業員によるアドバイスもある程度必要かもしれないが、目論見書にある内容を説明されるだけなら自分でチェックすればいいので、営業員がいないネット証券で十分だ。

積立NISA口座や一般NISA口座を開設できる銀行、証券会社

ここでは、積立NISA口座や一般NISA口座を開設できる銀行や証券会社を簡単に紹介する。

口座開設できる主な銀行

■口座開設できる主な銀行

| 銀行の種類 | 銀行名 |

|---|---|

| メガバンク | ・三菱UFJ銀行 ・三井住友銀行 ・みずほ銀行 |

| 地方銀行 | ・北海道銀行 ・北陸銀行 ・みちのく銀行 ・横浜銀行 ・きらぼし銀行 ・千葉銀行 ・常陽銀行 ・中国銀行 ・静岡銀行 ・福岡銀行 |

| ネット銀行 | ・ソニー銀行 ・イオン銀行 ・PayPay銀行 |

| その他の銀行 | ・ゆうちょ銀行 ・三井住友信託銀行 ・三菱UFJ信託銀行 |

一般NISAなら567、つみたてNISAなら522の銀行や信用金庫などが取り扱っており、ここで紹介した規模の大きい銀行以外でも口座開設ができる。NISA口座を銀行で開設したい人は、預金口座を持っている金融機関がNISAに対応していないか確認してみよう。

口座開設できる主な証券会社

■口座開設できる主な証券会社

| 証券会社の種類 | 証券会社名 |

|---|---|

| ネット証券 | ・SBI証券 ・楽天証券 ・マネックス証券 ・auカブコム証券 ・松井証券 |

| 独立系証券 | ・野村証券 ・大和証券 ・岡三証券 |

| 銀行系証券 | ・みずほ証券 ・SMBC日興証券 ・三菱UFJモルガン・スタンレー証券 |

一般NISAなら129、つみたてNISAなら72の証券会社が取り扱っており、ここで紹介した規模の大きい証券会社以外でも口座開設ができる(2023年3月末時点)。

証券会社のなかでも、大手ネット証券はつみたてNISAの取扱銘柄数が多く、クレカ積立やポイント投資、投信マイレージなどのサービス面も充実している。どこでNISA口座を開設しようか迷っている人は、「かんたん積立 アプリ」で簡単に投資信託の積立注文ができるSBI証券で始めてみよう。

\スマホアプリで積立投資が始められる/

積立NISA口座や一般NISA口座を銀行で開設するのはやめたほうがいい理由

積立NISA口座や一般NISA口座を銀行で開設するのはやめたほうがいい理由は3つある。

証券会社と比べて取扱商品が少ないから

銀行は、証券会社と比べて取扱商品が少ない。銀行の一般NISAは、日本株や米国株、IPOなどを取り扱っていないため、投資できる商品は投資信託のみだ。また、銀行はつみたてNISAの取扱銘柄数も少ない。

■主な証券会社と銀行のつみたてNISAの取扱銘柄数

| SBI証券 | 271本 |

|---|---|

| 楽天証券 | 263本 |

| 三菱UFJ銀行 | 24本 |

| ゆうちょ銀行 | 15本 |

| りそな銀行 | 13本 |

多くの銘柄から投資対象を選びたい人は、銀行ではなくSBI証券や楽天証券でNISA口座を開設しよう。

証券会社と比べてスマホでの操作性が悪いから

銀行は証券会社と比べて、スマホでの操作性が悪い。

特にネット証券の場合は店舗がないため、スマホであらゆる操作を完結できるようにアプリや取引ツールが充実している。例えば、SBI証券では投信積立専用の「かんたん積立 アプリ」があり、つみたてNISAでも利用可能だ。

野村證券をはじめとした大手対面証券でも営業員にタブレット端末を支給するなど効率化を進めており、SMBC日興証券ではスマホアプリも提供している。

一方で、銀行は証券会社ほどの効率化やスマホでの操作性向上が進んでいない印象だ。普段からスマホを使ってサービスの申込みや購入をする人は、銀行ではなくネット証券でNISA口座を開設しよう。

\スマホ1台で投資が始められる/

新NISAでも取扱商品が増えないから

銀行のNISA口座では投資信託しか扱っていないため、新NISAになっても取扱商品は増えていない。

新NISAは2024年1月に始まった制度で、旧制度のつみたてNISAが「つみたて投資枠」に、一般NISAが「成長投資枠」に名前を変えて併用可能になった。2023年までにNISA口座(つみたてNISAや一般NISA)があった人は、自動的に新NISAの口座が開設されている。

新NISAでは「成長投資枠」を使えば日本株や米国株、IPOなどへの投資も可能だ。ただし、銀行の新NISAでは投資信託以外の商品をそもそも購入できないため、取扱商品は旧制度のNISAと同様に投資信託のみとなっている。

積立NISA口座や一般NISA口座の開設におすすめの証券会社

積立NISA口座や一般NISA口座の開設におすすめの証券会社は、大手ネット証券5社だ。

大手ネット証券はつみたてNISAの取扱銘柄数が多く、クレカ積立や投信マイレージ、ポイント投資などのさまざまなサービスを利用できる。スマホアプリや取引ツールも充実しているため、スマホを使い慣れている人はネット証券のほうが使いやすい。

SBI証券

■SBI証券のNISA口座の概要

| 取扱銘柄数 (つみたて投資枠) |

271本 |

|---|---|

| クレカ積立 | 三井住友カード |

| ポイント還元率 (クレカ積立) |

0.5~3.0% (Vポイント) |

| ポイント投資 | つみたて投資枠 投資信託 |

| 投信マイレージ (※) |

166ポイント (毎年) |

| 付与ポイント | 5種類から選択 |

| IPO実績数 (2024年度) |

86社 |

SBI証券は、投信マイレージなどで貯まるポイントを5種類から選べる。クレカ積立ではVポイントが貯まるので、Vポイント以外を選べば2種類のポイントを貯めることも可能だ。

TポイントやPontaポイントを選べば、つみたてNISAを含む投資信託で1ポイントから投資に使える。楽天以外のポイントをメインに使っている人は、楽天証券よりもSBI証券のほうが使いやすい。また、SBI証券はIPOの実績数が業界No.1であり、各IPOで中心的な役割を果たす主幹事にも15社選ばれているので、他のネット証券と比べてIPOに当選する可能性は比較的高い。米国株をはじめとした外国株の取扱いも豊富だ。

どの証券会社でNISA口座を開設しようか迷っている人は、SBI証券を選ぼう。

\2種類のポイントが貯められる/

楽天証券

■楽天証券のNISA口座の概要

| 取扱銘柄数 (つみたて投資枠) |

263本 |

|---|---|

| クレカ積立 | 楽天カード |

| ポイント還元率 (クレカ積立) |

0.5%~1.0% |

| ポイント投資 | つみたて投資枠 投資信託 日本株/米国株 |

| 投信マイレージ | なし(※) |

| 付与ポイント | 楽天ポイント |

| IPO実績数 (2024年度) |

39社 |

楽天証券は、楽天ポイントが貯まりやすく、使いやすい。

クレカ積立だけでなく楽天キャッシュ(電子マネー決済)でも投信積立ができるため、合計月10万円までポイント還元が受けられる。2024年1月に始まる新NISAではつみたて投資枠が年120万円(月10万円)まで拡大するので、つみたて投資枠すべてをポイント還元の受けられる決済方法で積み立てられる。

ポイント投資はつみたてNISAを含む投資信託だけでなく、日本株や米国株にも1ポイントから利用可能だ。楽天ポイントは、楽天市場をはじめとした楽天グループのサービスをよく使う人であれば月2,000ポイント以上貯まるので、楽天ポイントだけで投資を始められるだろう。

楽天銀行との連携(マネーブリッジ)で普通預金金利が300万円まで0.1%になるなどの特典もあるので、楽天グループのサービスをよく使う人は楽天証券を選ぼう。

\楽天Gのサービス利用者におすすめ/

マネックス証券

■マネックス証券のNISA口座の概要

| 取扱銘柄数 (つみたて投資枠) |

273本 |

|---|---|

| クレカ積立 | マネックスカード dカード |

| ポイント還元率 (クレカ積立) |

0.2%~1.1% |

| ポイント投資 | 投資信託 |

| 投信マイレージ (※) |

120ポイント (毎年) |

| 付与ポイント | マネックスポイント dポイント |

| IPO実績数 (2024年度) |

51社 |

マネックス証券は、クレカ積立によるポイント還元率が1.1%になっており、年会費実質無料のクレカのなかでは最も高い。クレカ積立で貯まったマネックスポイントは、dポイント、Tポイント、Pontaポイント、Amazonギフトカードに等価交換できるので使いやすい。

また、一般NISAなら米国株の購入手数料が実質無料、購入時の為替手数料も無料になっているため、手数料実質無料で米国株が買える。投資信託や米国株への投資をできる限りお得に始めたい人は、マネックス証券を選ぼう。

\ポイント還元率が最大1.1%/

auカブコム証券

■auカブコム証券のNISA口座の概要

| 取扱銘柄数 (つみたて投資枠) |

260本 |

|---|---|

| クレカ積立 | au PAY カード |

| ポイント還元率 (クレカ積立) |

1.0% |

| ポイント投資 | 投資信託 単元未満株 |

| 投信マイレージ (※) |

20ポイント (毎年) |

| 付与ポイント | Pontaポイント |

| IPO実績数 (2024年度) |

25社 |

参照:三菱UFJ eスマート証券

(2025年12月現在)

三菱UFJ eスマート証券(旧auカブコム証券)は、au PAY カードを持っている人におすすめの証券会社だ。年会費実質無料のau PAY カードを使ったクレカ積立で、積立金額の1.0%のPontaポイントがたまる。

つみたて投資枠の取扱銘柄数はSBI証券や楽天証券とほとんど変わらないので、クレカ積立でポイント還元を受けたい人で、auのサービスをよく使う人は三菱UFJ eスマート証券を選ぼう。

\au PAY カードでクレカ積立ができる/

松井証券

■松井証券のNISA口座の概要

| 取扱銘柄数 (つみたて投資枠) |

277本 |

|---|---|

| クレカ積立 | JCBカード |

| ポイント還元率 (クレカ積立) |

0.5%~1.0% |

| ポイント投資 | 投資信託 (3銘柄) |

| 投信マイレージ (※) |

0ポイント |

| 付与ポイント | 松井証券ポイント |

| IPO実績数 (2024年度) |

55社 |

参照:松井証券

(2026年2月現在)

松井証券は、大手ネット証券のなかでも顧客サポートに力を入れている。

他のネット証券では操作方法など不明点の問い合わせを中心とした対応だが、松井証券の「株の取引相談窓口(0120-956-784)」なら、日本株の銘柄選びなどの相談もできる。

JCBカードでクレカ積立ができるようになり、成長投資枠で日本株に投資をしたい人におすすめだ。

\1日50万円までの日本株の手数料無料/

積立NISAや一般NISAを銀行で始めてしまった場合の手続き

積立NISAや一般NISAを銀行で始めてしまった場合、3ステップでNISA口座の変更手続きができる。NISA口座が銀行にあり、現在全く使っていない人は、大手ネット証券への口座変更がおすすめだ。

口座の変更手続きには2週間程度かかり、9月末までの手続き完了が期限になるので、2023年中のNISA口座を変更したい人は急ごう。

なお、2023年にNISA口座で商品の買付をしている場合は、2024年以降のNISA口座しか変更ができない。2024年1月からのNISA口座の変更は2023年10月から申し込めるので、変更したい人はNISA口座を移したい金融機関の証券口座をあらかじめ開設しておこう。

STEP1.銀行にNISA口座を変更したいと伝える

まずは、現在NISA口座を開設している銀行にNISA口座を変更したい旨を伝えよう。電話や窓口で申し出ると、必要な手続きを教えてくれる。

手続きが完了すると、STEP3で必要な書類(勘定廃止通知書または非課税口座廃止通知書)がもらえるので、失くさないようにしよう。

STEP2.証券会社に申込書類を請求する

次に、NISA口座を変更したい証券会社にNISA口座の申込書類を請求しよう。すでに証券会社の総合口座を開設している人は、すぐに書類の請求ができる。

一方で、まだ証券会社に口座を持っていない人は、証券口座の開設も必要だ。総合口座の開設手続きをおこなう際、NISA口座の選択で「他社から乗り換える」を選ぼう。後日、郵送でNISA口座の乗り換えに必要な申込書類が届く。

STEP3.必要書類を証券会社へ返送する

申込書類が届いたら、4つの必要書類を証券会社へ返送しよう。

- 乗り換え前の銀行が発行した書類

- NISA口座開設届出書

- 本人確認書類

- マイナンバー確認書類

なお、マイナンバーを証券会社で登録済みの人は、マイナンバー確認書類は要らない。証券会社よりNISA口座開設完了の連絡がきたら、NISA口座の変更手続きは完了だ。

NISA制度についておさらい

NISA制度について、2023年までの旧NISAと2024年に始まった新NISA(新しいNISA)をおさらいしよう。

2023年までのNISAの概要

■2023年までのNISAの概要

| 一般NISA | つみたてNISA | ジュニアNISA | |

|---|---|---|---|

| 年間投資枠 | 120万円 | 40万円 | 80万円 |

| 非課税 保有期間 |

5年 | 20年 | 5年 |

| 口座開設 期間 |

2023年12月末まで | ||

| 投資対象 商品 |

投資信託 株式など |

投資信託 (※) |

一般NISAと同じ |

| 買付方法 | 一括/ 積立て |

積立て | 一括/ 積立て |

| 対象年齢 | 18歳以上 | 18歳以上 | 0~17歳 |

参照:金融庁|NISAとは?

いずれも2023年12月末で口座開設や新規投資は終了したが、保有している商品は2024年以降も非課税で保有できる。

- 一般NISA:2027年12月末まで

- つみたてNISA:2042年12月末まで

- ジュニアNISA:18歳になるまで

なお、一般NISAとつみたてNISAは2024年から新NISAに切り替わり、ジュニアNISAは制度そのものが廃止された。ジュニアNISAで保有している商品は、18歳になるまで非課税で保有できる。

■つみたてNISAと一般NISAの対象商品の違い

| 一般NISA (ジュニアNISA) |

つみたてNISA |

|---|---|

| 投資信託/ETF 日本株/外国株 IPO(新規公開株) など |

投資信託/ETF (2465本) |

参照:金融庁|NISAとは?

つみたてNISAは、金融庁が定めた条件を満たす投資信託やETF(上場投資信託)に限られる一方で、一般NISAなら株やIPOなど幅広い商品に投資できる。日本株や米国株へ投資をしたい人は、一般NISAを選ぼう。

2024年に始まった新NISAの概要

■2024年に始まった新NISAの概要

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有期間 | 無期限 | 無期限 |

| 非課税 保有限度額 |

1,800万円 (うち、成長投資枠は1,200万円) |

|

| 口座開設期間 | 恒久化 | 恒久化 |

| 投資対象商品 | つみたてNISAと同様 | 一般NISAとほぼ同様 (※) |

| 買付方法 | 積立て | 一括/積立て |

| 対象年齢 | 18歳以上 | 18歳以上 |

参照:金融庁|新しいNISA

新NISAは、つみたて投資枠と成長投資枠を合わせて年間360万円の投資が可能だ。また、非課税期間も無期限のため、旧制度と比べてより使いやすい制度になっている。

新NISAの対象商品の違いを旧NISAと比較すると、つみたてNISAと「つみたて投資枠」は同じだが、一般NISAと「成長投資枠」は対象商品が異なる。

旧制度の一般NISAは株や投資信託全般が対象だったが、新NISAでは一部の商品が対象外になった。

- 上場廃止の可能性がある銘柄

- 運用期間が20年未満の投資信託

- 毎月分配金を出す投資信託

- レバナスをはじめとしたリスクの高い投資信託

成長投資枠の対象商品は投資信託協会が随時公表するので、詳しく知りたい人はチェックしてみよう。

積立NISAのメリット

積立NISAのメリットは4つある。

最長20年間非課税で運用できる

つみたてNISAは、最長20年間非課税で運用できる。非課税投資枠は一般NISAの3分の1しかないが、年間40万円までしか投資をしないなら、長期運用できる分非課税メリットも大きい。

■非課税メリットの比較

| つみたてNISA | 一般NISA | |

|---|---|---|

| 元本 | 40万円 | 40万円 |

| 5年後 | 56万1,021円 | 56万1,021円 |

| 20年後 | 154万7,874円 | ─ |

| 非課税メリット | 23万3,190円 | 3万2,711円 |

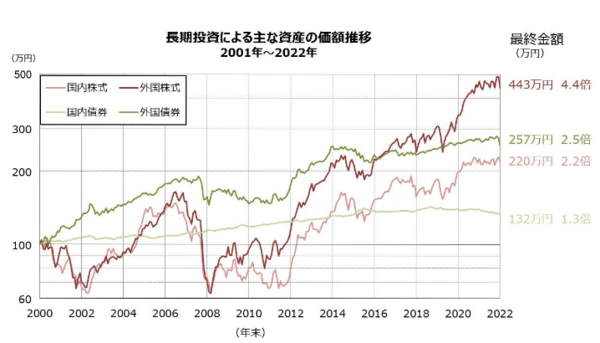

日本株を中心に経験の長い投資家のなかには「投資信託なんて儲からない」などと批判をする人がいるが、実際には20年程度保有し続ければ利益が出ている。

米国株をはじめとした外国株に分散投資をする投資信託を買えば、20年で4倍以上になる可能性もある。

\スマホで簡単に積立注文できる/

少額投資がしやすい

つみたてNISAは少額投資がしやすい。例えば、大手ネット証券なら月100円から始められる。日本株や米国株は、1株から購入できるとしても銘柄によって最低投資金額がバラバラで、なかには6万円以上必要な場合もある。

自動的に積み立ててくれる

つみたてNISAなら自動的に積み立ててくれるので、投資初心者でも始めやすい。

最初に購入銘柄や積立金額、引き落とし方法などの設定をすれば、その後の手続きは売却しない限り不要だ。非課税保有期間の20年を経過したあとは、20年後の価格で購入したとみなされて証券口座(課税口座)に移るだけなので、ほぼ何もしなくていい。

仕事や家事などで忙しい人でも、つみたてNISAなら手間をかけずに投資が始められる。

対象商品が厳選されているので選びやすい

つみたてNISAは対象商品が厳選されているので選びやすい。

つみたてNISAの対象商品は、金融庁の厳しい条件を満たした246本の投資信託とETFだけだ(2023年8月20日現在)。

投資信託は、個人投資家が自由に購入できる商品だけで5,914本あるので、つみたてNISAの対象商品は全体の4%程度に絞られている。一般NISAでは6,000本近い投資信託以外に日本株や米国株なども対象商品になっていることを考えれば、はるかに選びやすい。

246本でも多いと感じるなら、SBI証券が提供している「かんたん積立 アプリ」のファンド検索を確認しよう。投資家に人気のある投資信託がランキング形式で表示されるので、初心者でも簡単に銘柄が選べる。

\ランキングから簡単に選べる/

積立NISAのデメリット

積立NISAのデメリットは4つある。株を買いたい人や一括投資をしたい人は、一般NISAのほうがいい。

年間40万円しか非課税枠がない

つみたてNISAは年間40万円しか非課税枠がない。一般NISAなら年間120万円まで非課税で投資できるため、非課税枠だけをみると物足りないと感じるかもしれない。

ただし、実際には一般NISAでも120万円の非課税枠を有効活用できている投資家は少ない。20~60代までの口座数と年間買付額から1人あたりの投資額をみると、どの年代も年間30万~40万円程度しか非課税枠を使っていないことがわかる。

■一般NISAの年間買付額(1人あたり)

| 20代 | 33万691円 |

|---|---|

| 30代 | 44万8,978円 |

| 40代 | 44万5,041円 |

| 50代 | 43万6,413円 |

| 60代 | 44万4,176円 |

参照:日本証券業協会|NISA及びジュニアNISA口座開設・利用状況調査結果について

まとまった資金がある人は一般NISAのほうがいいが、年間40万円程度しか投資できないなら20年間非課税で保有できるつみたてNISAのほうがお得だ。

\取扱銘柄数が業界No.1/

一括投資ができない

つみたてNISAは一括投資ができない。大手ネット証券では、年の途中からつみたてNISAを始めた人のために年2回まで「増額設定(ボーナス月設定)」で追加買付できるが、毎月(または毎週、毎日)の積立注文が前提になる。

一括投資できる一般NISAのほうがタイミングさえよければ儲かるが、実際にはプロや経験者でも外すことが多い。タイミングを読める自信がないなら、つみたてNISAで自動的に積立投資をしておくほうが、結果的には儲かる可能性もある。

日本株や米国株は買えない

つみたてNISAは、対象商品が一部の投資信託とETFしかないので、日本株や米国株は買えない。配当金狙いで投資を始めたい人は、つみたてNISAでは配当金がもらえる銘柄はないので、一般NISAを選んだほうがいい。

なお、投資信託やETFには分配金はあるが、つみたてNISAの対象商品では分配金0円の商品が圧倒的に多いため、高配当銘柄などに興味がある人は一般NISAを選ぼう。

損益通算や繰越控除ができない

つみたてNISAでは、損益通算や繰越控除ができない。

損益通算とは、上場株式などの取引で損失が出た際に他の取引で出た利益と相殺する方法だ。例えば、通常の課税口座の取引で50万円の売却損が出たとする。この際、同じ年に他の取引で70万円の利益が出ていれば、損失を相殺して利益を20万円にすることで、税金を減らせる。

繰越控除とは、損益通算してもなお控除しきれない損失を翌年以後3年間にわたって繰り越せる制度だ。例えば、2023年の取引でトータル50万円の損失が出て、2024年にトータル60万円の利益が出た場合、2024年の利益を10万円にして税金を減らせる。

つみたてNISAでは損益通算と繰越控除のどちらもできないため、できる限り損失を確定させないように長期運用を心がけよう。長期投資をすれば、元本割れで損をするリスクも抑えられる。

一般NISAのメリット

一般NISAのメリットは、4つある。

最長5年間非課税で運用できる

一般NISAは、最長5年間非課税で運用できる。

証券口座(課税口座)で投資をすると、利益に対して20.315%の税金がかかる。例えば、100万円で購入した銘柄を150万円で売却した場合、証券口座では10万1,575円の税金がかかるが、一般NISAなら0円だ。

5年間の非課税保有期間が経過したあとも保有する場合は、5年後の価格で取得したものとみなされて証券口座に移される。5年後の株価が上がっていれば、株価が上がったことによる利益は非課税になる。

日本株や米国株などにも投資できる

一般NISAでは、日本株や米国株などにも投資できる。個人投資家に人気のあるIPOにも投資できるので、つみたてNISAと比べて幅広い銘柄から投資先を選べる。

投資信託以外の商品にも興味があるなら、一般NISAを選んだほうがいい。IPOの実績数や投資信託、外国株の銘柄数が豊富なSBI証券なら、他の証券会社と比べて幅広い商品ラインアップから選べるのでおすすめだ。

\IPOの実績数が業界No.1/

一括投資による短期的な利益も期待できる

一般NISAは、一括投資による短期的な利益も期待できる。売買のタイミングを見計らって価格が安いときに買い、高いときに売ることで大きな利益を狙える。

つみたてNISAでは原則として月3万3,333円までの積立投資しかできないため、短期投資では利益が出しづらい。一括投資はタイミングを見誤ると損失額も大きくなるが、リスクを恐れて少額を積み立てても数年で利益が出るものではないので、利益を求めるなら一般NISAのほうがいい。

年間の非課税枠が積立NISAの3倍

一般NISAは、年間の非課税枠が積立NISAの3倍もある。年間120万円の非課税枠を活用できるなら、40万円しかないつみたてNISAより大きな利益が出せる可能性がある。

一般NISAのデメリット

一般NISAのデメリットは、3つある。

非課税期間が積立NISAと比べて短い

一般NISAは、非課税期間が積立NISAと比べて短い。

つみたてNISAは20年、一般NISAは5年であるため、非課税期間はつみたてNISAの4分の1しかない。できるだけ長期間、非課税で運用したい人は、一般NISAではなくつみたてNISAを選んだほうがいい。

損益通算や繰越控除ができない

一般NISAは、積立NISAと同様に損益通算や繰越控除ができない。

損益通算とは、上場株式などの取引で損失が出た際に他の取引での利益と相殺する方法だ。また、繰越控除とは、損益通算してもなお控除しきれない損失を翌年以後3年間にわたって繰り越せる制度となっている。

証券口座(課税口座)の取引は、これらの損益通算や繰越控除により税金を減らすことが可能だ。ただし、一般NISAで発生した損失は、証券口座で発生した利益と損失通算ができず、また繰越控除もできない。

証券口座でも取引をしている人で一般NISAで損失が出た場合、損益通算や繰越控除ができないことによって結果的に損をする可能性もある。

対象商品のなかにはリスクが高いものもある

一般NISAの投資対象商品のなかには、リスクが高いものもある。

例えば、個人投資家に人気があり一般NISAの対象商品にもなっているレバナスは、リスクが高い商品の1つだ。レバナスとは、米国の大型ハイテク株100社で構成された株価指数「NASDAQ100」の値動きの2倍程度となる運用を目指す、レバレッジ型の投資信託だ。

レバレッジ型の投資信託は株価上昇時に大きな利益をもたらすものの、下落時のダメージも大きい。株価が乱高下している局面ではあまり儲からないどころか、下落率におびえて売ってしまったら損になる。

実際に、株価の上下が激しかった2020~2023年の間にレバナスを保有した場合、レバレッジ型ではない「NASDAQ100インデックス」のほうが価格は上昇している。

■基準価額(投資信託の価格)の推移

青:iFreeNEXT NASDAQ100インデックス

赤:iFreeレバレッジ NASDAQ100

(画像引用:楽天証券)

一方で、「iFreeレバレッジ NASDAQ100」が運用を開始した2018年10月19日から保有している場合は、レバナスのほうがリターンは高い。株価の上昇局面でハイリスクな商品を買うのは投資手法として有効だが、その分株価下落時の損失(含み損)も大きくなることは理解しておきたい。

なお、2024年1月に始まる新NISAでは、レバナスをはじめとしたレバレッジ型の投資信託には投資できなくなる。

積立NISA口座や一般NISA口座を銀行で開設するときのよくある質問

積立NISA口座や一般NISA口座を銀行で開設するときのよくある質問を紹介しよう。

- 積立NISA口座や一般NISA口座は銀行と証券会社どっちがおすすめ?

- 証券会社がおすすめだ。銀行では取扱銘柄が少なく、投資信託以外は購入できない。また、クレカ積立やポイント投資などのサービスも取り扱っていない銀行がほとんどだ。

一方で、証券会社では投資信託以外にも一般NISA口座で株式やREIT、ETFなどのさまざまな投資商品を取り扱っている。また、SBI証券をはじめとした大手ネット証券なら、ポイント投資やクレカ積立、投信マイレージなどのお得に投資ができるサービスがそろっているのも特徴だ。

- 銀行の積立NISAや一般NISAは手数料が高い?

- 積立NISAで購入できる投資信託は、銀行を含めたどの金融機関でも購入手数料は無料だ。

一方で、一般NISAでは商品によって購入手数料や信託報酬が高い商品もある。銀行の一般NISAで投資信託を買う場合は、ネット証券で扱う銘柄と比べてコストが高すぎないかを確認したほうがいい。

- 銀行でしか得られないメリットは?

- 銀行でしか得られないメリットは、住宅ローン金利の優遇だ。

例えば、三井住友信託銀行の住宅ローンでは、NISA口座などで毎月1万円以上の積立投資をすると住宅ローンの金利を年0.03%引き下げる仕組みがある。住宅ローンを借りる人は、銀行にNISA口座開設による住宅ローン金利の優遇制度がないかを確認してみよう。

積立NISA口座や一般NISA口座は銀行ではなく証券会社で開設しよう

積立NISA口座や一般NISA口座は、銀行ではなく証券会社で開設しよう。

銀行のNISAは取扱銘柄が少なく、日本株や米国株、IPOなどに投資できない。クレカ積立やポイント投資などのサービスも不十分だ。

一方で、証券会社は取扱銘柄が多く、クレカ積立やポイント投資などのさまざまなサービスが充実している。また、スマホアプリが使いやすく、専用のアプリで簡単に取引や資産状況の確認などが可能だ。

証券会社のなかでも、SBI証券は取扱銘柄数が業界最多で、クレカ積立やポイント投資などのサービスが充実している。スマホで簡単に投信積立や株の取引ができるアプリもあるので、スマホで手軽に投資を始めたい人はSBI証券を選ぼう。

\スマホ1台で投資が始められる/