政府は国民の資産所得倍増を目的に「貯蓄から投資へ」というスローガンを掲げている。しかし、投資初心者や未経験者はそもそも投資とは何かわからないという方が多いだろう。

本記事では投資とは何か、どのような種類があるのかについて詳しく解説する。投資で得られる利益やリスク、初心者におすすめの証券会社も紹介するので、自分に合った投資方法や証券会社について考えてみよう。

投資とは

投資とは利益を見込んで金融商品などに自己資金を投じることを指す。

主に資産形成の手段として用いられるが、貯蓄とは異なり「リスク」を伴うのが投資だ。投資する資産や方法によっては自己資金が大きく増える可能性がある一方で、減ってしまう可能性もある。

投資先の選択肢は非常に豊富で、代表的な資産として株式や投資信託、債券などが挙げられる。

投資初心者の中には「投資にはどのような種類があるのか分からない」という方も多いだろう。そこで、まずは投資の主な種類について紹介していく。

投資の種類

主な投資の種類や概要について、以下にまとめる。

■投資の種類と概要

| 投資の種類 | 概要 | 最低投資金額 |

|---|---|---|

| 株式投資 | 株式市場に上場する企業の「株式」を購入し、値上がり益や配当金などの利益を狙う。 | 数百円~ |

| 債券投資 | 国や自治体、企業などが発行する債券を購入し、定期的に利子を受け取る。 | 数万円~ |

| 投資信託 | 投資家から集めた資金を運用の専門家が株式や債券などに投資し、運用成果として値上がり益や分配金として還元される。 | 数百円~ |

| ETF(上場投資信託) | 株価指数や商品などの指数に連動する「上場投資信託」で、株式市場に上場している。株式と同様に売買可能。 | 数百円~ |

| REIT(不動産投資信託) | 投資家から集めたお金で不動産投資を行い、賃料収入や売却益を投資家に分配する。 | 数百円~ |

| 不動産投資 | マンションなどの実物不動産を購入し、賃料収入や売却益を狙う。 | 数千万円~ |

| 暗号資産(仮想通貨) | ビットコインなどの暗号資産を購入し、値上がり益などを狙う。 | 数百円~ |

| FX(外国為替証拠金取引) | 為替レートの変動に合わせて外貨を売買し、為替差益などを狙う。 | 数百円~ |

株式投資

| 投資対象 | 株式 |

|---|---|

| 得られるリターン | ・売却益 ・配当金 ・株主優待 |

| 主なリスク | ・企業の業績悪化、経済状況の変化などのさまざまな要因より、株価が下落する可能性がある ・企業が倒産し、株式の価値がなくなる可能性がある |

| 最低投資金額 | 数百円~ |

株式投資は国内外の証券取引所に上場する銘柄を購入し、売却益や配当金、株主優待といったリターンを狙う投資方法である。

日本であれば「東京証券取引所」が最も大きな市場であり、上場銘柄は3,800銘柄を超える。

銘柄を選ぶ基準はさまざまで、業績動向や成長性、テーマ性などから値上がりが期待できる銘柄を選ぶのも1つだ。また、投資金額に対して配当金をより多く受け取れる「配当利回り」が高い銘柄を選ぶのもよいだろう。

債券投資

| 投資対象 | 債券 |

|---|---|

| 得られるリターン | ・利子 ・売却益 ・償還差益 |

| 主なリスク | ・発行体の国や企業が破綻した場合、利息や償還金の支払いが滞る可能性がある ・償還前に売却すると損失が出る可能性がある |

| 最低投資金額 | 数万円~ |

債券投資は国や自治体、企業などが発行する債券を購入し、利子や売却益、償還差益を狙う投資方法である。

発行体の信用力にもよるが、一般的に債券投資はリスクが低い投資とされている。

債券購入時には満期まで保有した場合に受け取れる利子が確定しており、満期時には元本が償還される。

途中で売却することも可能で、債券価格が高い時に売却すれば売却益が得られる仕組みだ。また、債券価格が安い時に購入し、満期償還時に償還差益を得る方法もある。

投資信託

| 投資対象 | 株式、債券、不動産など |

|---|---|

| 得られるリターン | ・売却益 ・分配金 |

| 主なリスク | ・市場動向や経済状況などにの影響により、基準価額が下落する可能性がある |

| 最低投資金額 | 数百円~ |

投資信託は投資家から集めた資金を運用の専門家が株式や債券などに投資し、運用成果を投資家に分配する仕組みだ。

運用方針や組み入れる資産は商品によって異なり、さまざまな国や地域の資産に投資できる。

個人では買いにくい海外の資産などへの投資も可能で、さまざまな銘柄や資産に分散投資できるのが特徴である。また、商品を自分で選ぶ必要はあるが、運用自体を専門家に任せられるのも特徴だ。

ETF

| 投資対象 | 株式、債券、不動産、商品など |

|---|---|

| 得られるリターン | ・売却益 ・分配金 |

| 主なリスク | ・市場動向や経済状況などの影響により、価格が変動する |

| 最低投資金額 | 数百円~ |

ETF(上場投資信託)は特定の指標と連動するように運用される投資信託のことで、株式と同じように売買できるのが特徴だ。

日経平均株価やTOPIXなどの株価指数に連動するETFが代表的だが、そのほかにも債券や不動産、コモディティ(商品)に連動するETFなど、多種多様な商品がある。

例えば日経平均株価に連動するETFを保有すれば、日経平均に採用されているすべての銘柄に分散投資しているのと同じ効果がある。また、ETFを保有していれば分配金を受け取ることも可能だ。

REIT

| 投資対象 | 不動産 |

|---|---|

| 得られるリターン | ・売却益 ・分配金 |

| 主なリスク | ・不動産市況の悪化などにより、価格下落や分配金減少の可能性がある |

| 最低投資金額 | 数百円~ |

REIT(不動産投資信託)は投資家から集めた資金で不動産投資を行い、賃料収入や売却益を投資家に分配する仕組みの商品である。実物の不動産を持たずに、手軽に不動産へ投資できるのがREITの特徴だ。

REITはアメリカ発祥の金融商品であり、日本版のREITを「J-REIT」と呼ぶ。REITに投資する方法は以下の3つ。

- 証券取引所に上場している個別銘柄を購入する

- REITのETFを購入する

- REITの投資信託を購入する

不動産投資

| 投資対象 | 不動産 |

|---|---|

| 得られるリターン | ・賃料収入 ・売却益 |

| 主なリスク | ・所有不動産の入居者が減ると、賃料収入が減少する ・経年劣化などにより、不動産価格が下落する |

| 最低投資金額 | 数千万円~ |

不動産投資はマンションやアパートなどの収益物件を購入し、賃料収入を得る投資方法である。購入後に不動産価格が上昇すれば、売却益を狙うことも可能だ。REITとは異なり、実物の不動産を資産として所有することになる。

物件価格は数千万円~数億円に上ることから、不動産投資ローンを利用するのが一般的だ。ローンを組む場合は、ある程度自己資金が少なくても投資できる。また、物件の管理を委託会社に任せることも可能だ。

暗号資産(仮想通貨)

| 投資対象 | 暗号資産 |

|---|---|

| 得られるリターン | ・売却益 |

| 主なリスク | ・価格変動が大きい傾向にあり、損失が大きくなる可能性がある ・暗号資産によっては流動性が低く、「売りたい時に売れない、買いたい時に買えない」可能性がある |

| 最低投資金額 | 数百円~ |

代表的な暗号資産(仮想通貨)としてビットコインやイーサリアムなどが挙げられ、世界中で多数の暗号資産が発行されている。インターネットを通じて24時間いつでも取引が可能で、少額でも取引を始められる。

また、暗号資産の取引では、自己資金を担保にして大きな金額の取引ができる「レバレッジ取引」の利用が可能だ。ただし、レバレッジをかけるとリスクも高くなる点に注意が必要である。国内の取引所では、自己資金の2倍までの金額を取引することができる。

FX

| 投資対象 | 法定通貨 |

|---|---|

| 得られるリターン | ・為替差益 ・スワップポイント |

| リスク | ・経済状況の変化などにより、為替レートが変動する ・通貨間の金利差が縮小すると、スワップポイントが低下する |

| 最低投資金額 | 数百円~ |

FX(外国証拠金取引)は、外貨を売買して為替差益を狙う投資方法である。

代表的な通貨ペアとして「米ドル/円」が挙げられ、そのほかにもさまざまな通貨ペアの取引が可能だ。FXにおいてもレバレッジ取引が可能であり、国内の取引所では25倍までとなっている。高倍率での取引は非常にリスクが高く、注意が必要だ。

なお、FXではスワップポイント(金利差調整分)と呼ばれる利益を得ることもできる。日本円のような低金利の通貨を売り、豪ドルやトルコリラ、南アフリカランドなどの高金利の通貨を買うことで、より多くのスワップポイントを得られる仕組みだ。

初心者におすすめの投資は?

初心者には「株式投資」「投資信託」「ETF・REIT」への投資をおすすめする。理由は以下の通りだ。

- 少額から投資できる

- 分散投資ができる

- 長期投資ができる

- 新NISAの対象となる

通常、証券取引所で株式を購入する場合は100株(単元株)からの買付となるが、証券会社によっては「単元未満株」を買付できるサービスがある。1株から株式を購入できるため、銘柄によっては数百円から投資可能だ。

また、株式はNISA口座でも買付できる。銘柄の分散や買付タイミングを分散しつつ、長期的に保有することも可能となる。

投資信託はさまざまな資産や銘柄に分散して投資できるので、その分リスクを抑えられる。

また、証券会社によっては100円から購入可能で、積立設定をすれば自動で購入できる点もおすすめだ。なお、投資信託はNISA、つみたてNISAの両方に対応している。

ETFやREITも少額から購入でき、NISAの対象となる資産だ。複数の資産に分散投資するのと同じ効果があり、リスクも分散できる。

また、REITは実物の不動産を持てない方でも気軽に買付できるのがメリットだ。それぞれ分配金を受け取りつつ、長期的に保有することも可能だ。

| 関連記事 |

|---|

| 趣味や自分が楽しく生きていくための投資にもお金を使ってほしい。FP山内 真由美さんに聞く、資産形成の始め方 |

| 初心者におすすめのつみたてNISAの銘柄から、投資を始める上でのポイントまで紹介。金融ライター・北川真大さんインタビュー |

投資で得られる利益

投資で得られる利益は資産を保有していることで得られる利益と、資産の売却時に得られる利益に分けられる。

投資方法によって得られる利益が異なるため、それぞれ詳しく解説する。

配当金・利息

株式や債券などの資産を保有していることで得られる主な利益として、配当金や利息が挙げられる。投資信託やETF、REITの分配金、不動産投資の賃料収入、FXのスワップポイントも同じような利益と言える。

これらの利益のように、資産を保有していることによって得られる利益を「インカムゲイン」と呼ぶのが一般的である。

投資で得られるインカムゲインは銘柄や商品などによって異なる。中には配当金や利息などを得られないケースもある。

売却益

売却益とは保有する資産を売却した際に、購入時よりも価格が上昇している場合などに得られる利益のことだ。本記事で紹介している投資対象資産はすべて価格が変動するので、売却益を狙える資産ということになる。

また、株式投資の信用取引やFXのレバレッジ取引などには「空売り」と呼ばれる取引手法があり、空売りで得た利益も売却益に該当する。

空売りとは現物資産を保有せずに「借りて売る」ことができる取引手法のことである。空売りは「先に売って後から買い戻す」取引となり、価格が下落してから買い戻せば売却益を得られる。

為替差益

為替差益とは為替レートの変動によって得られる利益のことだ。

例えば、米ドルが1ドル130円の時に購入し、その後円安が進んで1ドル140円になったとする。そこで、保有している米ドルを日本円に交換すれば、1ドルあたり10円分の為替差益を得られる。

外貨建ての預貯金などを日本円に換金する場合、為替差益または為替差損が生じることになる。また、為替レートの変動によって利益を狙うFXにおける売却益も、為替差益に該当する。

投資のリスク

投資は預貯金などのように元本が保証されないので、リスクを把握してから始める必要がある。

投資のリスク度合いは投資対象資産などによって異なり、期待できるリターンが大きいほどリスクも高くなることに注意が必要だ。

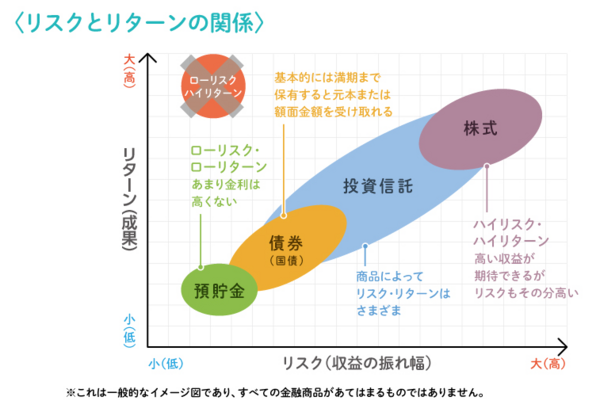

上記の画像のように、基本的にリスクとリターンは比例する。「ローリスクハイリターン」の資産はないことを頭に入れておこう。

具体的に投資には以下のようなリスクがある。

ここでは、各リスクについて詳しく解説する。

価格変動リスク

価格変動リスクは、保有資産の価格が変動することによって生じるリスクである。期待されるリターンが大きいほど、価格変動リスクも高くなるのが基本だ。

価格変動は経済情勢や景気状況の変化など、さまざまな要因によって引き起こされる。

例えば株価が変動する要因の1つとして企業の業績動向が挙げられる。業績が伸びている企業は株価が上昇する傾向にあり、反対に業績が悪化している企業は株価が下落する傾向がある。

株価の変動は投資対象に株式を組み入れている投資信託などにも影響があり、基準価額の変動要因となる。

為替変動リスク

為替変動リスクとは、為替レートの変動によって投資対象資産の価格が変動する可能性があることを指す。為替変動の影響を受けるのは、外貨預金や外貨建ての投資信託、FXなどが挙げられる。

例えば、外貨建ての資産に投資する投資信託の場合、円安になれば基準価額の上昇要因となるが、円高局面では下落要因となる。為替が変動する要因はさまざまだが、各国の金利差や貿易収支、物価変動などが要因となり得る。

信用リスク

信用リスクとは株式や債券などを発行する国や企業が、経営不振などによって債務不履行に陥る可能性があることを指す。

つまり、投資した企業が破綻して株式の価値がゼロになる可能性や、購入した債券の元本や利子の支払いが行われなくなる可能性があるということだ。

そのため、発行体の信用力が低いほど信用リスクが高くなる。例えば、信用リスクが高まっている企業は業績が低迷し、株価も低迷している可能性があるだろう。発行体が国であれば、国債の格付けが低いほど信用リスクが高くなり、一般的に先進国よりも発展途上国のほうが格付けが低い傾向にある。

投資先を選ぶ際は、国や企業の財務内容、格付けなどをよく確認することが重要だ。

金利変動リスク

金利変動リスクとは金利の変動によって資産の価格が変動する可能性があることを指す。特に、金利の変動は債券価格に与える影響が大きくなる。

金利が上昇すれば債券価格は下落し、金利が下落すれば債券価格は上昇するのが基本だ。

金利が変動する要因としては、景気動向や物価変動、為替変動などが挙げられる。例えば、不景気やデフレ下では金利が下落するのが一般的だ。

債券価格の変動は債券投資はもちろんのこと、投資対象資産に債券が組み入れられている投資信託なども影響を受けることになる。

カントリーリスク

カントリーリスクとは投資対象とする国や地域の政治的な問題や社会情勢の変化などによって生じるリスクのことだ。

例えば、投資した国が財政難で破綻した場合には、その国の国債や株式などのさまざまな資産に大きな影響を与えることになる。

近年の例でいえば、ウクライナ情勢の悪化を受けて、ロシアとウクライナ両国のカントリーリスクが大幅に高まっている。投資対象を選ぶ際は、カントリーリスクが高い国や地域の資産を避けるのが無難である。

また、債券投資やFXなどを行う場合は、カントリーリスクが高いほど金利が高い傾向にある。金利の高さだけにとらわれないように注意しよう。

初心者におすすめの証券会社

初心者には以下の証券会社がおすすめだ。

各証券会社の特徴や、おすすめする理由について詳しく解説する。

SBI証券:総合口座開設数No.1

SBI証券は、総合口座開設数が1,500万口座(2024年11月時点、SBIグループ合計)を突破しており、国内の証券会社ではNo.1の口座数を誇る。SBI証券の主なおすすめポイントは以下の通り。

・国内株式の取引手数料が無料

2023年9月30日より「ゼロ革命」として国内株式の取引手数料が完全無料化された(電子交付サービス設定等の条件あり)。

・米国株の取扱銘柄が多い

米国株の取扱銘柄数は主要証券会社の中でも最多水準を誇る。米国株への投資を考えている方におすすめだ。

・IPOの取扱実績が豊富

SBI証券はIPO(新規公開株)の取扱実績が豊富で、上場銘柄全体の8割以上を取り扱っている。抽選に参加できる機会が多い。

楽天証券:NISA口座開設数No.1

楽天証券は、NISA口座開設数で国内トップクラスを誇る。楽天証券の主なおすすめポイントは以下の通り。

・国内株式の取引手数料が無料

2023年10月1日より「ゼロコース」として国内株式の取引手数料が完全無料化された。

・楽天ポイントが貯まる、使える

楽天銀行との連携や、ほかの楽天サービスとの併用で、楽天ポイントが貯まりやすくなる。貯まったポイントを投資に回すことも可能だ。楽天経済圏を利用している方におすすめ。

・取扱商品や銘柄が豊富

国内外の株式や債券、投資信託などを幅広く取り扱っている。投資信託は2,600本以上、米国株は4,900銘柄以上を取り扱うなど、投資先の選択肢が非常に豊富だ。

auカブコム証券:au経済圏の人におすすめ

auカブコム証券は、三菱UFJフィナンシャルグループとKDDIグループのネット証券である。auカブコム証券の主なおすすめポイントは以下の通り。

・au経済圏の利用でお得に

auカブコム証券には、auユーザー向けの特典として取引手数料が1%割引されるサービスがある。

また、auPAYカードを利用したクレカ積立でPontaポイントが1%還元されるなど、auサービスとの併用でお得に利用できる。また「au割+」として、auカブコム証券の口座でKDDI株を100株以上保有すると、取引手数料が0.5~最大15%割引されるサービスもある。

・Pontaポイントが貯まる、使える

貯まったPontaポイントで投資信託や株式を購入することも可能だ。さらに投資信託の月間平均保有残高に応じて、0.005~最大0.24%(年率)のPontaポイントが貯まる。

・「プチ株」なら少額から買える

プチ株とは単元未満株を売買できるサービスのことで、上場株式を1株から買付できる。プチ株の購入にはPontaポイントを使うことも可能だ。プチ株の「プレミアム積立」なら買付手数料が無料になる。

マネックス証券:米国株の取り扱いが充実

マネックス証券の主なおすすめポイントは以下の通り。

・米国株の取扱銘柄が多い

マネックス証券で取り扱う米国株の取扱銘柄数は多く、投資先の選択肢が非常に豊富だ。米国株への投資を考えている方におすすめ。

・中国株の取扱銘柄が多い

中国株の取扱銘柄も充実しており、香港市場に上場する銘柄のほぼすべてをカバーしている。

・IPOの取扱実績が豊富

IPO(新規公開株)の取扱実績が豊富で、上場銘柄全体の6割近くを取り扱っている。また、マネックス証券は100%完全平等抽選なので、取引実績や預かり資産が少なくても当選チャンスが平等にあることも特徴の一つと言えるだろう。

よくある質問

- 投資初心者におすすめの投資方法はなんですか?

- 投資初心者におすすめなのは「株式」「投資信託」「ETF・REIT」などへの投資だ。

それぞれ少額から購入でき、新NISAの対象となる資産である。また、リスクを抑えるには「少額投資」「分散投資」を意識し、長期的な視点で行うことが大切だ。

- 投資は何円からできますか?

- 投資は数百円程度から始められる。

株式の「単元未満株」を買付できる証券会社であれば、1株からでも取引可能だ。銘柄によって金額は異なるが、500円以下で買える銘柄もある。

また、投資信託を100円から購入できる金融機関が増えている。積立方式で購入することも可能で、少額からコツコツ積み立てていくことができる。

- 投資の利益に税金はかかりますか?

- 投資の利益には20.315%(所得税および復興特別所得税15.315%、住民税5%)の税金が発生する。売却益や為替差益はもちろんのこと、株式の配当金や投資信託などの分配金も課税対象となる。

例えば、株式の売却で得た利益が10万円であれば、約2万円分の税金が差し引かれる。しかし、NISA口座内で得た利益は非課税となるので、NISAの非課税枠を有効活用するとよいだろう。

- 投資をする上で手数料はかかりますか?

- 基本的に投資をする際は手数料が発生する。

株式投資なら売買の都度、取引手数料がかかるのが基本だ。しかし、証券会社の取引プランなどによっては取引手数料が発生しないケースもある。

また、投資信託の購入時手数料は商品によって異なる。購入金額に対して数%の手数料がかかる商品もあれば、近年は「ノーロード」と呼ばれる購入時手数料が無料の商品も多い。

- 投資を始めるのは証券会社と銀行どちらがおすすめですか?

- 証券会社と銀行では、取り扱う金融商品が異なる。銀行で投資できる商品は、投資信託や債券などが基本となる一方で、証券会社では株式や投資信託、ETF、REITなど、幅広い金融商品を取り扱う。

投資を始めるなら、取扱商品が豊富な証券会社がおすすめだ。

証券会社の中でも、取扱商品が豊富で取引手数料が安いネット証券をおすすめする。初心者におすすめのネット証券は以下の通り。

・SBI証券

・楽天証券

・auカブコム証券

・マネックス証券