投資を始めようとして情報収集をしている人のなかには、人によって意見が違いすぎて何から始めればよいのか迷子になっている人もいるだろう。少額投資では意味がないなどの意見を目にして、「やっぱり投資はまだ早いのでは?」と感じている人もいるかもしれない。

ただ、判断を先送りにすればするほど、将来への備えが不十分になる。平均年収が上がらない日本では、年齢を問わず早めに投資による資産形成を考える必要があるだろう。

ここでは、投資初心者が何から始めるべきかについて、おすすめの投資や勉強法を解説する。

【勉強前に】投資初心者は少額から実際に取引がおすすめ

投資初心者は、勉強をして知識を貯めるのも大切だが、実際に少額から取引してみて投資の感覚を掴むのがおすすめだ。

新NISA(旧つみたてNISA)で買える投資信託なら最低100円から始められる。全額ポイントで投資をすれば、現金を使わずに投資家になることも可能だ。新NISAでは年間投資枠が360万円(つみたて投資枠120万円 + 成長投資枠240万円)、非課税保有限度額が1,800万円(成長投資枠のみの場合は1,200万円)、非課税期間が無期限となっています。

投資は思うようにいかないことも多いので、まずはおこづかいなどの余裕資金で始めたほうがよい。

「本などで勉強してから……」と考える人は多いが、知識を身につけるよりも実践していったほうが何倍も勉強になる。どうしても勉強から始めたい人は、【まずは勉強したい投資初心者向け】おすすめの勉強法3選からチェックしてほしい。

「お金が勝手に増えないかな?」と友人にボヤいた際に、「投資やってみれば?」と勧められ投資をスタート。最初は日本株の個別株投資から始めて、トヨタや楽天といった有名企業の株を買っていました。投資をやり始めてすぐに熱中し、当時の貯金200万円をすべて株の購入に充てていましたね!

ただ有り金をすべて投資に回していたので、下落相場ではその分ダメージが大きくメンタルが削られました。ただし、ちょっとした下落相場を何回も経験する中で、慣れていった形になります!私は「貯金を全部株に突っ込む」といったイレギュラーなスタートですが、皆さんは小額から投資をはじめて、ちょっとずつ投資に慣れていってほしいと思います!

-

おかんも、まずは始めて、やりながら勉強するのをおすすめしているで!

月100円など少額から始めれば、たとえマイナスになったとしても、ダメージは少ないで!

いつから始めよう!?と悩んでいる人は、20年などの長期投資において、この数ヶ月は誤差!今すぐ口座開設を!おかんは新NISA(旧つみたてNISA)で月3万円から投資をして、分からないことは本やネットで情報を探して、悩みや不安を解消してきたで~! -

僕は初めての投資は10万円をよく利用している企業の株へ投資しました。投資初心者の方は投資で損したくないと思っている人が多いので、慣れるまでは少額で取り組んでみるのがオススメです。少額でやってみる事で多少失敗しても傷も浅く済みます。実際に身銭を切って、学べる事は多いので、初心者の方こそ少額から取り組んでみましょう。

-

私は2014年から投資を始め、日本の個別銘柄、特にITやフィンテックなど新規テクノロジー系に投資していました。ただ、値動きも大きく心が落ち着きませんでしたし、割高で掴んでしまい大きく資産を減らした事もあります。そこで一度退場した経験から、安定した運用をしたいと考え、長期投資に舵を切り、最終的に現在行っているインデックス投資に行きつきました。現在は出口戦略まで描けているため、相場が荒れた際も軸を持って投資を続けられる様になりました。

-

私は社会人1年目に1株から投資をはじめました。最初に買った株はコカ・コーラだったので、金額にして5千円くらいでしたが、それでも小さい資金でも始めてはじめてよかったなと思っています。「投資は騙されて損する」なんて思っていた時もありましたが、少額からはじめれば、大損のリスクは低いので、少しずつ慣れることができましたね。

-

投資を始めたきっかけはコロナ禍に給付金としてもらった10万円。これが私の株式投資の出発点となりました。初めは、「もし10万円が無くなったらどうしよう」「借金したらどうしよう」といった不安がありました。皆さん、安心してください。普通に始める分であれば借金もしませんし、10万円であれば、大きな損失になることはありません。(倒産を除く)ここで言いたいのは、知識をつけるより、まず行動!です。知識をつけるのもいいですが、経験に勝るものはないと思っています。私も皆さんと同じような不安をを抱えていました。「実際取引を行ってみる」という行動により不安も消えます。皆さんの投資ライフを応援しています。

-

老後2000万問題など、将来への不安から株式投資を始めました。最初は『新NISA(旧つみたてNISA )』から始め、毎月33,333円のつみたて投資を行っていました。つみたて投資は一度設定すれば、その後は特に触る必要がないので、初心者にもオススメです。

投資を始めた当初は全く分からなかったので、多くの本を読み、毎日ネットニュースや日経電子版を見て勉強しました。最初は不安が大きかったので、少額の資金で始めましたが、経験を積んでいくうちに米国株投資にも挑戦するようになりました。

これから投資を始める方は、まず投資信託や単元未満株投資など少額の資金で取引することをおすすめします。 -

株主優待で生活する桐谷さんが出ている番組を見て、投資に興味を持ったのがきっかけで投資を始めました。まずは少額でも優待がもらえる会社を探し、自分がよく通っていたスーパー銭湯の会社(極楽湯)に投資しました。株価が下がるのは怖かったですが、株価が下がって損をしたとしても許容できる「好きな会社」を最初は選びました。笑

引っ越しでスーパー銭湯が遠くなったので、売却してしまいましたが、+12900円の利益が出て小さな成功体験を得ることができました! -

投資をいつから始めるかですが、本来なら生活防衛資金が貯まってからがいいと思いますが、今は100円からでも投資ができるので生活望遠資金を貯めながら投資も同時並行して行うのがいいと思います!

少額から始めるメリットもあって、少額だと株価の上昇や下落でメンタルがブレにくい状態で投資の効果や相場の変動率を学ぶことができます、生活防衛資金が貯まって相場の変動にも慣れたら投資額を増やしていけばいいと思っています!

投資信託だけじゃなく配当金が出る当配当系の株を買っておいて少額でも不労所得感が嬉しいと感じるなら、今後の投資方針も決めておきやすいと思うので元のうちに少額だけ買ってみるのもいいかも! -

ウンと知識をつけてから臨みたい気持ちはとてもよく理解できますが、少なくとも今この記事を読み進めている勉強熱心なあなたなら、少額からでも実際に投資を始めてみることで「どういう仕組みになっているんだろう」「他の銘柄はどうなんだろう」と日々様々な気づきが生まれることでしょう。実はこの興味や疑問を日々解消していくことこそが、自身を最も成長させてくれる自分だけの教材になっていくものです。

投資初心者におすすめの投資5選

投資初心者におすすめの投資は、以下の5つだ。

新NISA(旧つみたてNISA)やポイント投資から検討してみるといいだろう。個別株に興味がある人は、日本株や米国株から始めるのも選択肢のひとつだ。

| 最低投資金額 | 口座管理手数料 | 投資先の選びやすさ | |

|---|---|---|---|

| 新NISA (旧つみたてNISA) |

100円 | 無料 | ◎ |

| ポイント投資 | 実質0円 | 無料 | 〇 |

| iDeCo (毎月拠出) |

月5,000円 | 月171円~(※) | 〇 |

| 日本株 (単元未満株) |

銘柄による | 無料 | △ |

| 米国株 | 銘柄による | 無料 | △ |

新NISA(旧つみたてNISA)で投資信託へ投資

新NISA(旧つみたてNISA)は、投資信託の最低投資金額である100円から買えるので、投資初心者でも始めやすい。

大学生の頃、留学の費用をバイトで貯めていた時に母に薦められたのが「投資」でした。最初は「せっかく貯めたお金をギャンブルに使うなんて…」みたいな感覚。お金を稼ぐ大変さを知ったからこそ、減らすリスクは取りたくないというのが本音でした。でも母を信じて、まずは新NISA(旧つみたてNISA)を月2万円から始めてみることに。最初は少しでも資産が減ると不安で毎日何回も証券口座を開いていました。この不安を解消するためにとにかく知識を入れました。本やSNSを使って投資のメリットとデメリットを正しく理解することで、不安という感情に行動を左右されるのではなく、手に入れたい未来のために何をすべきか冷静に判断できるようになりました。

-

2019年後半から新NISA(旧つみたてNISA )を月5,000円から開始して、すぐにコロナショックに見舞われ不安でしたが、少額投資かつ長期運用を意識していたので今日まで積立が継続できてます!最初は教育資金を貯めるには貯金では時間がかかなと感じて投資を始めましたが、最近は物価高や円安などの影響もあり早くから投資を始めていてよかったと感じてます。投資が不安と感じる方も多いと思いますが、貯金だけしていることも不安な時代なので、少しずつ学びながら僕と同じように少額から始めるのがおすすめです!

-

僕が投資を始めたのは、新NISA(旧つみたてNISA )時代の3年ほど前です。ずっと「貯金こそが正義!」と思って新入社員の時代から貯金はしていたのですが、会社員10年以上貯め続けてもこれだけしか…と愕然としたのがきっかけです。

そこで貯金だけではなく投資をしよう!ということで毎月33,333円(当時のつみたてMAX額)からはじめました。

大切なお金だからこそ、初めは少しでもマイナスになると一緒に始めた友達と「やばくないか?」「大丈夫かな?」という会話をしていたのを思い出します。

こんな僕でも毎月コツコツ続けてお金が増やせてます。だから、まずは5,000円とか少額でも良いのでチャレンジする価値があります! -

初めての投資は大学生の時に預金10万円で投資信託を買いました!その時、積立投資の凄さを知らずにそれを買ったきり…。もしその時、少額でも積立て投資していたら、今はとんでもない事になってた!そして妻が妊娠してから改めて勉強。自分のおこづかいの範囲で毎月1万円から。

始めた当初は、値動きや何らかの急落で元本割れを何度も経験して「本当に増えるのかな?」って不安になる毎日を過ごしてました。そういう時は長期投資の本や、初心者向けにNISAを勧めている本を読みます。すると「売らずに持ち続けなさい」とあるのでそれを信じて長期で取り組みました。大事な事は続ける事なので5000円でも無理なく始めるのが良いですね♪ -

投資は2018年から、最初は20万弱くらいで個別銘柄に投資しました。実際に使ってみてよかったサービスを提供している企業にNISA枠を使って投資しましたが、提供しているサービスは優良なのになぜか株価は下がっていきました。その後2年間含み損。。でも、この経験のおかげで、勉強を繰り返し、今のインデックス投資にたどり着けました。きっと机上で勉強してばかりでは正解にたどり着くまでにもっと時間がかかっていたと思います。実際に自分で働いて稼いだお金を投資するとアンテナも高くなるので、とりあえず少額で始めてみることが大切だと思います。

-

漠然とした老後の不安を持っていた時に知人からのNISAの勧めを受け2021年12月口座を開設し、自身のお小遣いの中から月2万円の積み立てを開始。同時に入金力を上げる為副業も開始しました。銘柄は、eMaxisSlim全世界株式(オールカントリー)にしましたが、S&P500と悩みましたが多様でもリスクを抑えられると思いオルカンへ。

投資への不安はありましたが、主にYouTubeの「リベ大両学長」や「節約オタクふゆこさん」のYouTube動画で勉強を行い投資マインドを培いました。22年の1年間はマイナス推移の方が多かったのですがほぼ気にならずに良い意味で「ほったらかす」ことができました(笑) -

インスタグラムで新NISA(旧つみたてNISA )を始めた方の投稿きっかけに、まずは月1万円から投資を始めてみました。投資はギャンブルのような印象があったため、最初は本当に大丈夫なんだろうか?と不安しかありませんでした。

ただ発信者の方の「長期的に分散投資をすれば資産がマイナスになることは少ない」という投稿見てからギャンブルではないと知りました。ただすぐに理解は出来なかったため、その考えに至る根拠や考えを、Youtubeや投資に関する本で勉強しました

資産がマイナスになるタイミングもあるため、不安にならないようあくまでも余剰金で積立をすることに決めて、投資を始めました。 -

私たちは、過去に知識なくアクティブファンドにお金を入れて損した経験があったので、本格的に勉強した後は、全世界に投資できるインデックスファンドに積立を始めました。金額は最初は1000円でした。「投資はギャンブル」と思っていたので、とにかく少額から始めて値動きに慣れていって、3万円、5万円と積立額を増やしていきました。

-

投資を始めたきっかけは、2019年の冬に、今のまま貯金をしているだけでは満足のいく資産形成ができないのでは、と考えたことです。その後、年が明け2020年になってすぐに新NISA(旧つみたてNISA )を始め、S&P500インデックスで毎月3万円を積み立てました。 しかし、それからすぐにコロナショックで投資額が半分近くまで下がってしまいした。始めたばかりということもあり、不安に襲われましたが「投資は長期的な視点で行うことが重要」であることを意識して積立を継続した結果、当時の積立分は、現在では2倍以上に成長してくれました。 投資の知識は実践によって深められるので、まずは少額からでも始めることをお勧めします。

新NISA(旧つみたてNISA)は、2018年にスタートした少額からの長期、積立、分散投資を支援するための非課税制度だ。対象商品は投資信託とETF(上場投資信託)の合計225本に厳選されている(2023年4月7日時点)。

年間の投資枠は40万円で、投資から得られる利益や分配金(配当金)は非課税になる。対象商品は以下の条件を満たすものだけが選ばれているので、安心して投資が始められるだろう。

- 購入手数料が無料であること

- 保有コスト(信託報酬)が一定水準以下であること

- 保有コスト(信託報酬)を投資家に開示すること

- 20年以上の長期運用が前提であること

- 毎月分配金を出すものではないこと

投資家に人気のある海外株式を主な投資対象としたインデックス投信の平均保有コスト(信託報酬)は、金融庁が定める年率0.75%(税抜き)を大きく下回る年率0.30%(税抜き)になっている。

投資信託の保有コスト(信託報酬)は、高いものでは年率2.0%を超えるものもあり、新NISA(旧つみたてNISA)の対象商品が極めて低コストであることがわかる。

年率1.0%保有コストが高い投資信託で毎月3万円ずつ投資をすると、同じリターンでも20年間で100万円以上損をしてしまうので、いかに低コストな投資信託を選ぶかが重要だ。

新NISA(旧つみたてNISA)で投資をするなら、低コストな投資信託を多数取り扱っているSBI証券がよいだろう。新NISA(旧つみたてNISA)の取扱銘柄数は192銘柄(2023年4月14日)と業界トップであるだけでなく、新NISA(旧つみたてNISA)でのポイント投資にも対応している。

| 新NISA(旧つみたてNISA)の関連記事 |

|---|

| 初心者におすすめのつみたてNISAの銘柄から、投資を始める上でのポイントまで紹介。金融ライター・北川真大さんインタビュー |

ポイント投資

楽天ポイント、Pontaポイント、Tポイントをはじめとしたポイントが投資に使えるポイント投資は、現金を使わずに投資ができるので気軽に始められる。

ポイント投資に対応する商品は証券会社によって異なるが、投資信託へのポイント投資は複数のネット証券が対応している。

| 楽天証券 | SBI証券 | |

|---|---|---|

| 対象ポイント | 楽天ポイント | ・Vポイント ・Pontaポイント(※) |

| 対象商品 | ・投資信託 ・新NISA(旧つみたてNISA) ・日本株 ・米国株 ・バイナリーオプション |

・投資信託 ・つみたてNISA |

ポイント投資を始めたい人は、メインで使っているポイントに応じてネット証券を選んだほうがよいだろう。特にこだわりがないなら、ポイント投資の対象商品が豊富な楽天証券を選ぼう。

楽天証券は、投資信託だけでなく日本株や米国株にもポイント投資に対応している。2022年以降クレジットカード決済でのポイント還元率やSPU(スーパーポイントアッププログラム)条件の見直しなど何度かサービスの改悪があったものの、楽天銀行、楽天カード、楽天市場、楽天モバイルを使う人なら楽天ポイントを貯めるのは簡単だ。

そこまでヘビーユーザーにならなくても、年間2~3万ポイントの楽天ポイントを貯めることはできる。ポイント投資をきっかけにして、普段使う銀行やクレジットカードなどを見直す機会にしてもよいだろう。

iDeCo

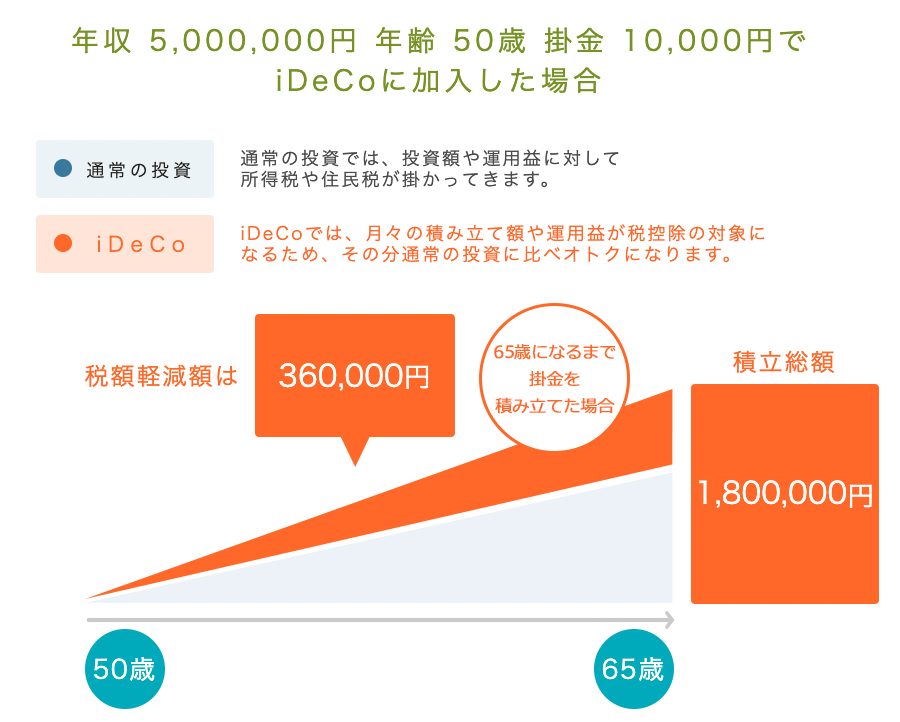

口座管理手数料が毎月かかる点や60歳まで原則出金できない点など、新NISA(旧つみたてNISA)と比べて制約の多いiDeCoだが、節税したいと考えている人なら選択肢のひとつになる。

iDeCoは個人型確定拠出年金の愛称で、私的年金制度のひとつだ。新NISA(旧つみたてNISA)と同様に利益の非課税メリットが受けられるだけでなく、毎年の掛金全額が節税(所得控除)になる。

例えば、年収500万円で50歳の人が、掛金10,000円/月でiDeCoに加入したとする。すると、以下の図の通り、65歳になるまで掛金を変しないで積み立てると、税額軽減額は36万円となる。(※)

※社会保険料控除:年収の14.39%

※2 課税所得=年収-給与所得控除-社会保険料控除-基礎控除とし、端数金額の処理はしない

※住民税:一律10%として計算

同じく投資信託の積立に対応している新NISAと比較して、税制優遇が適用されるのはメリットといえる。しかし、iDeCoは一度開設すると口座の解約や出金は原則できない点がデメリットだ。

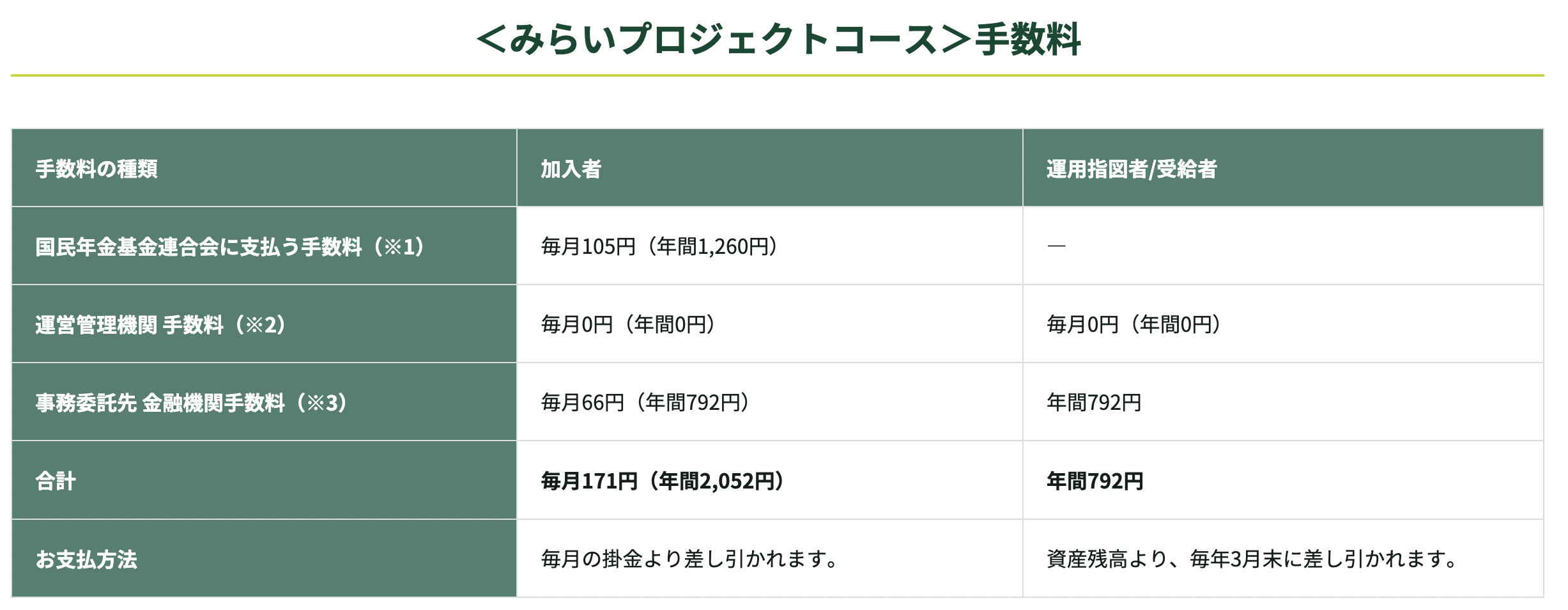

また、口座開設時に2,829円の手数料がかかり、口座管理手数料も差し引かれる。例えば三井住友銀行の「みらいプロジェクトコース」という、ESG投資や社会貢献をコンセプトにしたコースの場合は、以下の手数料がかかる。

※2運営管理業務に係る手数料として運用関連運営管理機関の三井住友銀行/ジャパン・ペンション・ナビゲーター(株)と記録関連運営管理機関の日本レコード・キーピング・ネットワーク(株)に支払い

※3国民年金基金連合会から委託を受けて個人別資産を管理する信託銀行(SMBC信託銀行/三井住友信託銀行/日本カストディ銀行)に支払う手数料

SBI証券などのネット証券においても同程度の手数料が差し引かれるため、大手金融機関の場合手数料に大きな差は出にくい。

| 国民年金基金連合会に支払う手数料 | 事務委託先 金融機関手数料 | |

|---|---|---|

| sbi証券 | 105円 (収納1回あたり) |

66円 (月額) |

| 楽天証券 | 105円 (毎月) |

66円 (月額) |

| マネックス証券 | 105円 (毎月) |

66円 (月額) |

三井住友銀行の場合は、各店舗で直接係員に相談できるため、iDeCoをこれから始めたい人は検討してみてはいかがだろう。

日本株の1株投資(単元未満株)

個別株への投資がしたい初心者は、日本株の1株投資が最も始めやすい。

トヨタ自動車や任天堂など、日本の有名企業に少額投資できる。日本株は、手数料無料かつリアルタイムで売買する場合は、SBI証券や楽天証券などで100株ずつ買わなければいけないが、手数料を払えば1株から売買できる。

たとえば、トヨタ自動車の株を100株買おうとすると18万800円必要だが、1株投資なら手数料を含めても1,900円以内で購入可能だ(2023年4月14日15:00時点)。

100株未満(1~99株)の日本株を単元未満株といい、ネット証券なら手数料は安い。

■単元未満株の手数料(ネット証券3社)

| 楽天証券 | SBI証券 | マネックス証券 | |

|---|---|---|---|

| 購入手数料 | 0.22%(※) | 無料 | 無料 |

| 売却手数料 | 11円+0.22%(※) | 0.55% (最低55円) |

0.55% (最低52円) |

| リアルタイム取引 | ◯ | × | ×/td> |

| ポイント投資 | ◯ | × | × |

頻繁に売買をする人は、手数料の安い楽天証券がおすすめだ。

ただし、2023年4月17日にスタートしたばかりであり、取扱銘柄数は473銘柄(うちリアルタイム取引は98銘柄)にとどまる。有名企業の株は取り扱っているものの、日本株全体の10%前後しか対応していない。

楽天証券の単元未満株サービスでは買えない銘柄が多いため、長期保有を前提にするならSBI証券を選んだほうがよいだろう。SBI証券なら、単元未満株でも日本株全体の9割以上を取り扱っている。

米国株

日本株に抵抗がある人は、米国株を選んでもよいだろう。

米国株には、日本株と比べてAppleやAmazonをはじめとした世界的な有名企業が圧倒的に多い。日本株とは異なり、1株でも制約なくリアルタイムで売買できる。

一方で、為替手数料がかかる証券会社が多い点や、売買手数料が日本株と比べて高い点には注意したい。

■米国株の手数料(ネット証券3社)

| マネックス証券 | 楽天証券 | SBI証券 | |

|---|---|---|---|

| 為替手数料 (1米ドルあたり) |

購入時:無料 売却時:25銭 |

25銭(※) | 25銭 |

| 売買手数料 | 0.495% (上限22米ドル) |

0.495% (上限22米ドル) |

0.495% (上限22米ドル) |

手数料が気になる人は、マネックス証券で一般NISA口座を開設して、一般NISAで米国株に投資をすると、購入時の手数料を実質無料にできる。

一般NISA口座を開設すると新NISA(旧つみたてNISA)口座は開設できないが、2024年以降は新NISAに一本化され、事実上新NISA(旧つみたてNISA)と一般NISAの併用が可能だ。

マネックス証券のメリットは米国株の手数料だけではない。クレジットカードによる投資信託の積立(クレカ積立)のポイント還元率が1.0~1.1%あり、クレジットカードの年会費も実質無料だ。クレカ積立は一般NISAや新NISA(旧つみたてNISA)にも利用できる。

米国株から投資を始めたい人は、マネックス証券のNISA口座を開設しよう。

| 米国株の関連記事 |

|---|

| NISAで米国株投資するなら知っておきたいメリットや特徴を解説 |

投資初心者が知っておきたい3つのリスクへの対応策

どの投資を選ぶにしても、投資には3つのリスクがある。投資先を選ぶ前にリスクを把握して、リスクへの対応策を知ることで大きな損失を回避することができるだろう。

信用リスク

日本株や米国株に投資をする人は、信用リスクに注意したい。信用リスクとは、投資した会社が将来も存続しているか確実ではないことをいう。最悪の場合は、会社が破綻して株式の価値がゼロになることもある。

頻繁に起きることではないが、最近ではアパレル企業のレナウンが破綻した。破綻までいかなかったとしても、ジェネリック医薬品大手の日医工は自力で経営再建ができない状態になり、私的整理によって株式の価値が大きく下がった。

有名企業でもこのようなリスクはあるので、個別企業の株を買うときは会社の利益(業績)が安定している株式に投資をすることや、投資先の業績を定期的に把握しておくことを心がけたい。

価格変動リスク

どの投資先にも価格変動リスクは必ずある。価格変動リスクとは、株価や投資信託の基準価額が毎日変動することにより、評価額が変わることをいう。投資をする以上、完全に回避することはできないリスクだ。

価格変動リスクは、分散投資(時間の分散、地域の分散、金融商品の分散)を行うことで抑えられる。

時間の分散は、毎月定期的に同じ金額を投資する手法が効果的だ。新NISA(旧つみたてNISA)なら、毎月積立(または毎週、毎日積立)が設定できるので、一度設定するだけで時間の分散ができる。

地域の分散は、世界の株式に投資する投資信託を買うのが最も手軽だ。新NISA(旧つみたてNISA)の対象商品である「eMAXIS Slim全世界株式(オール・カントリー)」なら、1本の投資信託で世界中の株式に分散投資できる。

金融商品の分散は、リスクがほとんどない商品(現金や預金)とリスクのある商品(投資信託や株)にわけるのが最もわかりやすい。それぞれを50%ずつにして、年1回のペースでバランスを整えるのがよいだろう。

分散投資は、新NISA(旧つみたてNISA)で「eMAXIS Slim全世界株式(オール・カントリー)」に積立投資をすることで簡単に実現できる。SBI証券の新NISA(旧つみたてNISA)なら、かんたん積立アプリを利用してスマホ1台で分散投資を始めることが可能だ。

流動性リスク

マイナー企業の株に投資するときは、流動性リスクにも注意したい。をいう。

トヨタ自動車やAppleのような有名企業なら十分な取引量があるので問題ないが、1日に100株しか取引されない企業もある。流動性リスクを抑えたいなら、少なくとも1日に10万株以上取引されている株を選ぼう。

投資初心者におすすめの投資先の選び方

投資初心者におすすめの投資先の選び方は、商品ごとに異なる。ここでは、投資信託、日本株、米国株にわけて紹介する。

投資信託:保有コストと投資対象から選ぶ

投資信託は、保有コスト(信託報酬)や投資対象から選ぶとよい。

投資信託には購入手数料、保有コスト(信託報酬)、売却手数料(信託財産留保額)の3つのコストがあるが、人気のある商品は購入手数料と売却手数料が無料であるものがほとんどだ。

基本的には、同種の商品同士で保有コストを比較して安いほうを選ぼう。たとえば、楽天VTI、SBI VTIはどちらも同じ米国ETF(VTI)に投資する商品だが、保有コストはSBI VTIのほうが安い。

■楽天VTIとSBI VTIの保有コスト比較

| 楽天VTI | SBI VTI | |

|---|---|---|

| 信託報酬 | 年率0.132% | 年率0.0638% |

| 保有コスト(※) | 年率0.19% | 年率0.11% |

投資対象は、基本的には海外株式に投資するものがよいだろう。直近のリターンを比べると海外株式のほうが高い。

■eMAXIS Slimシリーズの比較表

| 全世界株式(除く日本) | 全世界株式(オール・カントリー) | バランス(8資産均等型) | |

|---|---|---|---|

| 投資対象 | 海外株式 | ・国内株式 ・海外株式 |

・株式 ・債券 ・不動産 |

| 直近3年リターン (年率) |

23.62% | 23.03% | 11.26% |

投資信託へ投資をするなら、保有コストが安い銘柄の多いSBI証券がおすすめだ。スマホアプリで新NISA(旧つみたてNISA)を含む投資信託の積立が簡単に設定できるので、投資初心者でも投資が始めやすい。

日本株:配当利回りや株主優待から選ぶ

日本株は、配当利回りや株主優待から選ぼう。本来はきちんと業績をみて企業を選ぶのが筋ではあるが、初心者がいきなり決算資料を分析するのは厳しいだろう。

まずは株価に対する配当金の割合(配当利回り)が3~4%くらいの日本株を買うのがおすすめだ。優待がほしい人は優待狙いで株を選んでもよい。

ただし、1株投資をする場合は、配当は1株分もらえるが優待は一部銘柄を除いてもらえない。また、配当や優待は金額の減少や改悪、最悪の場合は廃止もある。できる限り複数企業の株を買ってリスクを抑えよう。

おすすめ銘柄などの詳細は「株初心者はいくらから始められる?少額投資のメリットや1万円で投資できる銘柄を紹介」をチェックしてほしい。

配当や優待目的で日本株への1株投資を始めたい人は、SBI証券を選ぼう。楽天証券と比べて手数料は高いものの、取扱銘柄は3,800銘柄以上と楽天証券の約8倍ある。

米国株:配当が増えている株(連続増配株)から選ぶ

米国株は、配当が毎年増えている株(連続増配株)から選ぼう。日本株と比べて情報収集しづらい面はあるので、投資初心者は冒険しすぎないほうがよい。

米国株のなかには、50年以上連続で配当を増やしている株がある。

主な連続増配株(50年以上)

- PG(プロクター・アンド・ギャンブル)

- JNJ(ジョンソン・エンド・ジョンソン)

- KO(コカ・コーラ)

連続増配株だからといって今後も増配し続けるとは限らないが、米国企業は日本企業と比べて投資家(株主)を重視する傾向がある。

長年連続増配を続けてきた企業は、増配を期待して買っている投資家を裏切らないように、できる限り増配を続けるだろう。

米国株への投資を始めるなら、一般NISAなら米国株の購入手数料を実質無料にできるマネックス証券がおすすめだ。

【まずは勉強したい投資初心者向け】おすすめの勉強法3選

投資をはじめる前に勉強したい初心者は、新聞やYouTube、経済・ビジネス番組で勉強するのがおすすめだ。初心者がいきなり本で勉強するのはおすすめしない。

本で勉強しようとしても、書いてある情報は出版当時のものであり、最新情報ではない。読むと役に立つ本はあるが、そのような本に限って内容が難しい傾向があり、初心者には理解しづらいだろう。

一方で、読みやすい本は初心者向けにわかりやすくしすぎて、語解や勘違いが起きやすいものもある。

できる限り最新情報を収集できるもので学ぼう。

日経新聞を読む

これから投資を始めようと考えている人は、日経新聞を読もう。

ほかの新聞と比べて日本経済や世界経済に関する内容が多く、勉強になる。用語解説などもあるので、数年読めばひととおりの知識は身につく。最低限の知識や世の中の流れがわかってきたら、実際に投資を始めてみよう。

証券会社のYouTubeチャンネルを見る

活字が苦手な人は、証券会社のYouTubeチャンネルを見てみよう。新聞と比べて情報の鮮度は劣るが、投資に対する考え方や商品の注文方法などが学べる。

主なネット証券のYouTubeチャンネルは以下のとおり。

テレビ東京の経済・ビジネス番組を見る

自宅にテレビがあってテレビ東京が映る地域であればなら、テレビ東京の経済・ビジネス番組を見てもよいだろう。平日夜10時(金曜日のみ夜11時)からはじまる「ワールドビジネスサテライト」は、投資初心者でもわかりやすく経済関連のニュースが学べる。

ただし、投資に直接役立つ話題は少ないため、あくまで参考程度にするのが無難だ。

投資初心者のよくある疑問・質問

ここでは、投資初心者のよくある質問や疑問をQ&A形式でまとめている。投資を始めるうえでの参考にしてほしい。

- 投資したらどれくらい増えるのかイメージがつきません

- 投資に絶対はないが、積立投資なら金融庁の資産運用シミュレーションで毎年の想定利益(利回り)、積立金額、投資期間を入力すればおおよその金額はイメージできる。あくまで目安だが、海外株式に投資する投資信託なら毎年平均5%程度の利益は見込めるので、それをもとに計算してみるとよい。

- 少額投資は意味がないのでしょうか?

- 意味がないわけではない。

投資は金額が大きいほうが効果があるのは事実だ。ただし、今資産をたくさん持っている人でも、最初は少額投資から始めた場合がほとんどである。意味がないといって投資をしなければいつまでたっても始められない。

- どうしても本で勉強したいのですがおすすめはありますか?

- 金融庁が個人投資家の投票によるランキング形式で公表した初めての投資!おススメの一冊ベスト10から選ぶのがおすすめだ。

人気だから、売れているからという基準で選ばないこと。

投資初心者は証券会社に口座開設してみよう

投資初心者は、まずは証券会社に口座を開いてみよう。証券口座は銀行口座と同様に、口座を開くだけなら無料で簡単に誰でもできる。商品を買わない限り、料金は一切かからない。

これから勉強する人でも、投資を始める人でも、証券会社に口座がなければ日本株や米国株は買えない。投資信託は銀行でも買えるが、ネット証券と比べてあまりにも取扱銘柄数が少ないだけでなく、手数料や保有コスト(信託報酬)が高い傾向もある。

どれか1社を選ぶなら、日経テレコンが利用できる楽天証券がおすすめだ。ほかのネット証券と比べて初心者向けに配慮されており、ホームページやスマホアプリも見やすく使いやすい。まずは楽天証券に口座を開設してみよう。