「他社からすでに借りているけど、もう一社から借りられるだろうか」。そんな不安を抱えている方は少なくありません。

結論からいうと、他社からすでに借り入れがあっても、新たにカードローンでお金を借りることは可能です。

ただし、審査では「借入件数」や「信用情報」などの状況が厳しくチェックされるため、事前に対策をせずに申し込むと、審査落ちのリスクが高まります。

本記事では、借入件数別に“最適な選択肢”を提案しながら、審査に通過するための具体策や、おすすめローン、万が一どこからも借りられないときの最終手段までを網羅的に解説します。

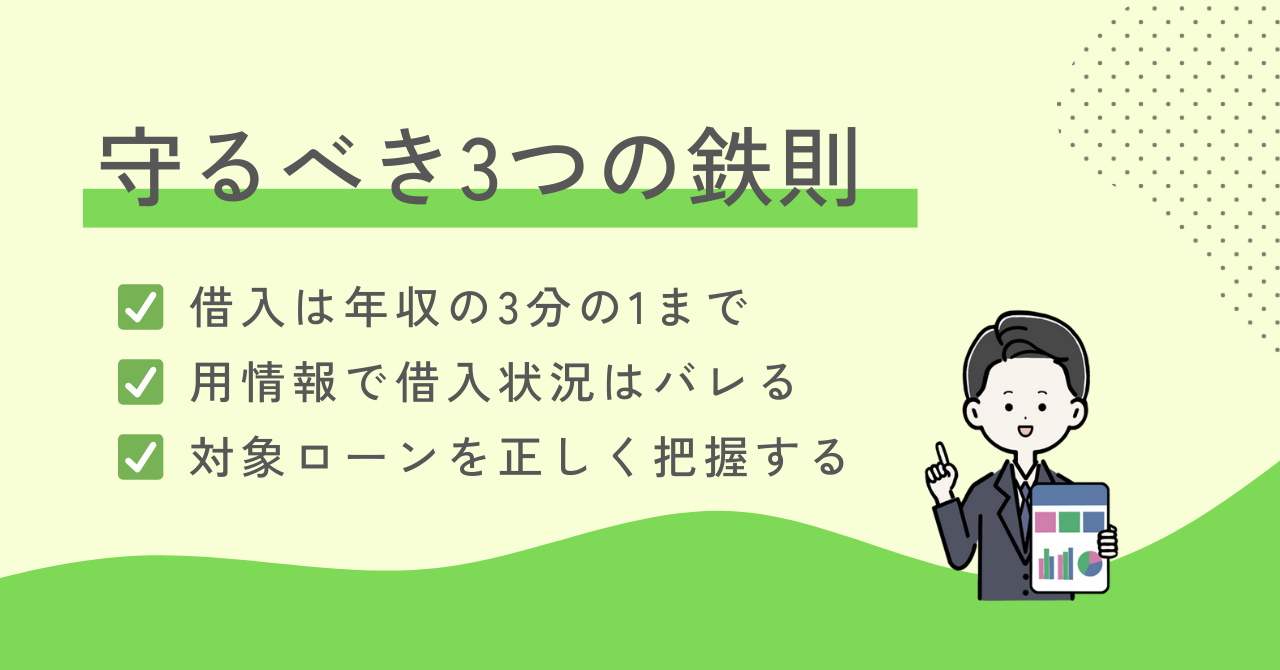

他社借入でもお金は借りれる!ただし守るべき3つの鉄則

他社からの借入があるという事実だけで、新たな融資をあきらめる必要はまったくありません。実際、他社での借り入れがある状態でも、カードローンの申込みは可能です。

しかし、金融機関が審査で重視するのは、「どのくらい借りているか」だけではありません。

年収とのバランス(=総量規制)や、信用情報にどう記録されているか、そしてどの借入が審査対象になるのかを知っておくことも重要です。

このセクションでは、審査を通過するうえで押さえておきたい“3つの鉄則”を、わかりやすく解説します。

鉄則①:借入は年収の3分の1まで(総量規制)

消費者金融やクレジットカード会社などの貸金業者からの借入総額は、原則として年収の3分の1までと法律で制限されています。

これは「総量規制」と呼ばれるルールで、貸金業法によって明確に定められているものです。金融庁や日本貸金業協会も、貸金業者に対してこのルールの遵守を徹底しています。

参照:金融庁「貸金業法Q&A」

参照:日本貸金業協会「お借入れは年収の3分の1までです」

たとえば、年収が300万円の方が借りられる上限額は100万円までです。すでにA社から50万円、B社から20万円を借りている場合、新たに借りられるのは残り30万円までとなります。

| 年収 | 貸金業者からの借入上限額(合計) |

|---|---|

| 300万円 | 100万円 |

| 450万円 | 150万円 |

| 600万円 | 200万円 |

まずは、自分の借入状況が年収の3分の1以内に収まっているかを確認することが、次の審査通過の第一歩となります。

鉄則②:信用情報で借入状況はすべて見られている

次に知っておくべき鉄則は、「他社からの借入状況を少なく申告しても、必ずバレる」という事実です。

カードローンに申し込むと、金融機関は審査の過程で「信用情報機関」にあなたのローン契約履歴を照会します。

信用情報機関とは、個人の借入状況や支払い履歴を記録・管理している第三者機関で、金融機関はこの情報を共有しています。

日本に存在する主な信用情報機関は以下の3つです。

| 信用情報機関 | 主な加盟業者 |

|---|---|

| CIC(シー・アイ・シー) | クレジットカード会社、信販会社など |

| JICC(日本信用情報機構) | 消費者金融系の業者が中心 |

| KSC(全国銀行個人信用情報センター) | 銀行、信用金庫、信用組合など |

たとえば、申込時に「他社借入は1件だけ」と申告しても、信用情報を確認されれば、実際には3社から借りていることがすぐに判明します。

虚偽の申告は、金額の多寡にかかわらず「信頼できない人物」と判断され、即座に審査落ちとなるため、最も避けるべき行為です。

金融の関係者からはよく、「虚偽申告は一発アウト」と耳にします。どんなに条件が良くても、信頼を損なう行為は通用しません。正直に、正確な情報を伝えることが審査通過への近道です。

借入状況は、いわば金融業界全体で共有されている“ガラス張り”の情報です。審査では、必ず正確かつ正直な情報を申告するようにしましょう。

鉄則③:「他社借入」に含まれるローン・含まれないローン

最後に押さえておきたいのが、総量規制の対象となる「他社借入」に何が含まれるかを正しく理解することです。

実は、あなたが抱えているすべての借金が審査に影響するわけではありません。総量規制の対象になる借入と、ならない借入を混同してしまうと、借入可能額を見誤り、申し込み前から審査結果が決まってしまうこともあります。

どのローンが「他社借入」にあたるかを理解することで、自分の借入枠を正確に把握できます。以下に主なローンの分類を表でまとめました。

| 総量規制の計算に含まれるローン | 総量規制の計算に含まれないローン |

|---|---|

| ・消費者金融からの借入 ・クレジットカードのキャッシング枠 ・信販会社のカードローン |

・銀行カードローン ・住宅ローン、リフォームローン ・自動車ローン ・教育ローン、奨学金 ・クレジットカードのショッピング枠(分割・リボ) ・個人事業主向け貸付 |

【借入例】

年収600万円の方が以下のような借入をしている場合を考えてみましょう。

- ・住宅ローン:3,000万円

- ・自動車ローン:200万円

- ・消費者金融:50万円

この場合、総量規制の計算対象になるのは「消費者金融からの50万円」のみ。 総量規制の上限は年収の3分の1=200万円なので、残り150万円までは貸金業者からの借入が可能ということになります。

このように、見た目の借金総額が多くても、総量規制上はまだ借入可能なケースもあります。この区別を正しく理解すれば、自分の借入枠を正確に把握でき、無理のないローン選びがしやすくなります。

なぜ他社借入があると審査は厳しくなる?金融機関の視点を解説

「他社からすでに借りているだけで、なぜ審査が厳しくなるのか?」そう疑問に思う方も多いでしょう。しかし、金融機関の立場に立ってみると、その理由はごくシンプルです。

金融機関は、貸したお金が確実に返済されるかどうかを重視しており、返済リスクの高い申込者を避けるのは当然の判断です。

他社借入がある場合、返済の余力やお金に対する姿勢に疑問を抱かれやすく、慎重に審査されます。

このセクションでは、金融機関が「なぜ他社借入を重く見るのか」について、以下の3つの視点から詳しく解説します。

返済能力への懸念(多重債務リスク)

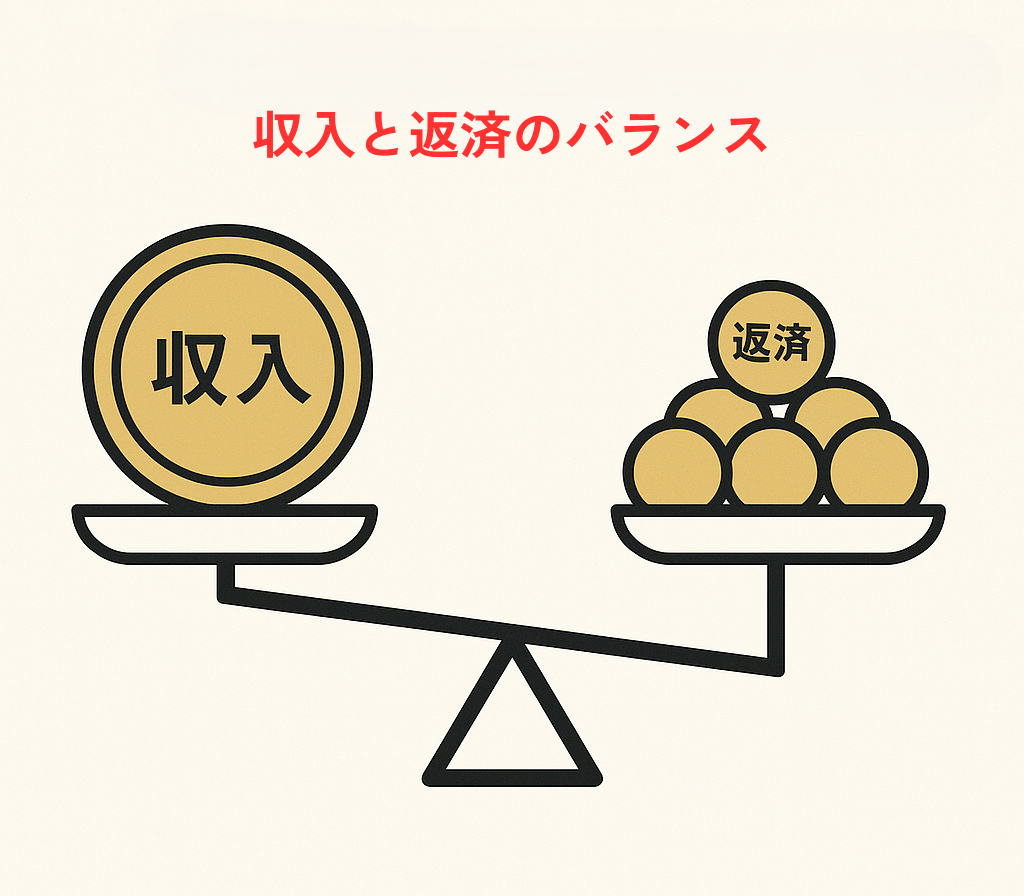

金融機関が最も慎重に見るのは、あなたに「無理なく返済できる能力があるかどうか」です。収入に対して毎月の返済額が多すぎると、新たに貸し付けることは「貸し倒れリスク」を高める行為となり、審査通過は難しくなります。

借入件数や金額が増えれば、当然毎月の返済額も膨らみます。 金融機関は、新たな貸付によって申込者の生活が破綻したり、返済のために別の会社から借入を繰り返す「多重債務」の状態に陥ったりするリスクを非常に警戒します。

そのため、収入と返済のバランスが取れていないと判断された場合、「返済能力に問題あり」と見なされ、審査落ちにつながる可能性が高くなります。

信用情報から見る「お金への姿勢」

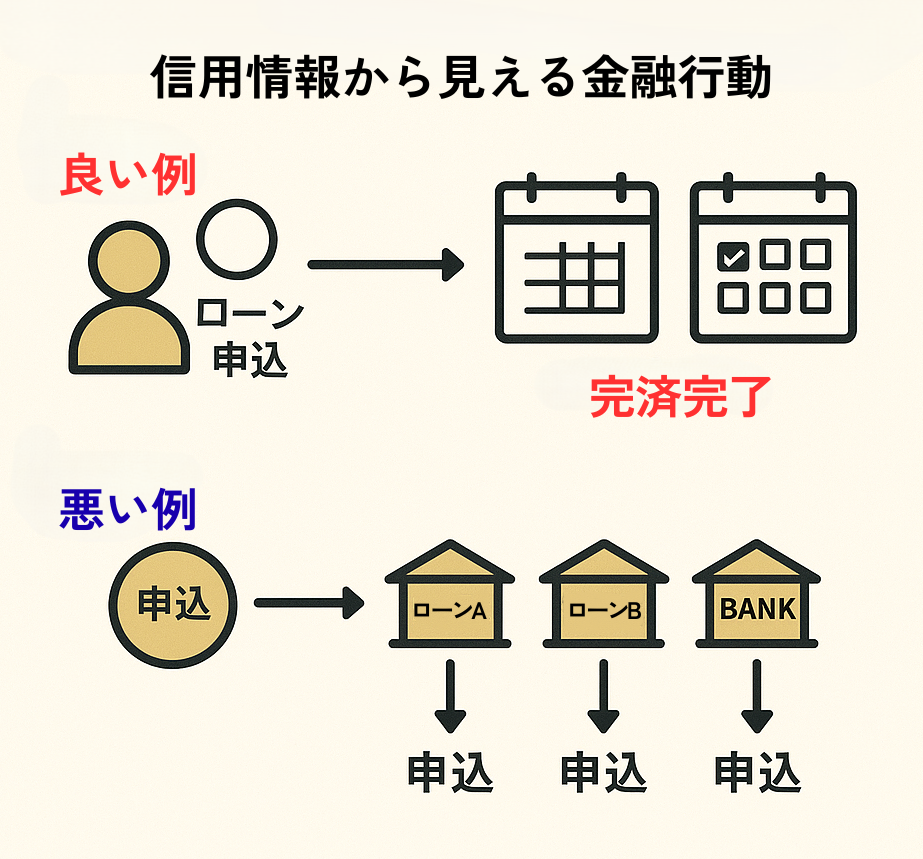

金融機関は、信用情報を通じて「お金に困っているかどうか」だけでなく、「どんなふうにお金と付き合ってきたか」という“行動の傾向”を細かくチェックしています。

たとえば、短期間に複数の金融機関へ申し込んだ履歴があると、「計画性がない」「資金繰りに困っている」と判断されることがあります。 このような状態は「申込ブラック」と呼ばれ、審査において大きなマイナス評価を受ける原因になります。

金融機関は、あなたの信用情報から「お金に対する姿勢」や「生活習慣」までも読み取り、総合的に“信頼できる人物かどうか”を判断しているのです。

執筆活動の中でよく聞くのが、「私たちは“いくら借りているか”ではなく、“どんなお金の使い方をしてきたか”を見ている」という声です。たとえば「収入日前に毎月決まって借りる」「一時的に増えた収入で一括返済をする」といった履歴から、その人の計画性や金銭感覚が透けて見えるといいます。

貸し倒れリスクの回避(ビジネス視点)

金融機関は営利企業であり、「貸したお金が利息とともに確実に回収されること」を前提にビジネスを成り立たせています。 そのため、返済不能となるリスク、いわゆる“貸し倒れ”の可能性を避けることが、審査における最重要ポイントのひとつです。

実際、他社からの借入件数が多い申込者は、統計的にも返済遅延や貸し倒れに至るリスクが高い傾向があります。

参照:金融庁「JICC:消費者向け貸金業者における 信用情報の登録・利用実態等について」

返済能力そのものや信用情報の内容だけでなく、「今この人に貸すことが、ビジネスとして成立するかどうか」が常に見極められています。

審査が厳しくなるのは、申込者の人格や意志を否定しているのではなく、金融機関が“回収不能リスク”を避けるという合理的な判断によるものです。そうしたビジネスの仕組みを理解しておくことも、審査に臨むうえで重要な心構えと言えるでしょう。

他社から借入があっても借りれるローン選びのコツ

他社借入があっても融資を受けられるカードローン(ローン)を選ぶ際は、以下の点を重視することが重要です。

| 自分の借入状況を確認する | まずは、借入件数、総額、月々の返済額を把握する |

|---|---|

| 審査基準に合ったカードローン(ローン)を選ぶ | 各金融機関が重視するポイント(収入、信用情報、借入件数など)を理解する |

| 金利や返済条件を比較する | 長期的な返済計画を立てやすいローンを選ぶ |

これらを踏まえたうえで、自分に合ったローン選びのコツを解説していきます。

借入れ件数が1件の場合は借り換えローンがおすすめ

借入れが1件のみの場合、借り換えローンを利用することで返済負担を軽減できる可能性があります。借り換えローンとは、その名のとおり、現在の借入れを別の金融機関のローンに切り替えることを指します。

金利の低いローンに変更できれば、毎月の返済額や総返済額を抑えられるため、家計の負担が減るでしょう。また、返済期間を見直せる場合もあり、毎月の支払い額を調整することも可能です。

特に、高金利のカードローンや消費者金融の借入れを利用している場合、銀行の借り換えローンを活用することで、大幅な負担軽減につながるケースがあります。

- 金利の低いローンに変更できれば、毎月の返済額や総返済額を抑えられる

- 返済期間の見直しができ、月々の支払い額を調整できる

- 高金利のカードローンや消費者金融から、低金利の銀行ローンに切り替えられる可能性がある

- 借入れが1件のみのため、比較検討がしやすく、手続きもシンプル

- 信用情報や収入状況によっては審査に通らない可能性がある

- 返済期間を延ばすと、毎月の負担は軽減されても総支払額が増えることがある

- 借り換え時に手数料や諸費用が発生する場合がある

他社借入先が2~5件の場合はおまとめローンを選ぶとよい

借入先が複数ある場合、おまとめローンを利用することで返済の負担を軽減できる可能性があります。おまとめローンとは、複数の借入れを1つのローンに統合することで、管理の手間を減らし、毎月の返済を効率的に行うための方法です。

特に、借入先が2~5件ある場合、月々の返済日や利息がばらついているため、計画的な返済が難しくなりがちです。おまとめローンを活用することで、こうした問題を解消できるでしょう。

また、金利の高いカードローンや消費者金融から借りている場合、低金利のおまとめローンに切り替えることで、総返済額を減らせる可能性があります。さらに、返済期間の見直しもできるため、毎月の負担を軽くすることも可能です。

- 複数の借入れを1つにまとめることで、毎月の返済管理が楽になる

- 高金利のローンから低金利のおまとめローンに切り替えられる可能性がある

- 返済日が統一されるため、支払い忘れのリスクが減る

- 返済期間を調整できるため、月々の負担を軽減できる場合がある

- 審査が厳しい傾向があり信用情報や収入状況によっては通らない場合がある

- すでに低金利の借入れをしている場合、おまとめによって金利が上がることもある

- 返済期間を延ばすと、月々の負担は軽くなるが、総支払額が増える可能性がある

- おまとめ時に手数料や諸費用が発生することがある

他社借入先が4件以内なら消費者金融カードローンでも借りられる可能性がある

他社からの借入れが4件以内であれば、消費者金融のカードローンを利用できる可能性があります。

ただし、借入れ件数が増えるほど審査は厳しくなります。特に、借入先が5件以上になると返済能力に対するリスクが高いと判断され、新規の借入れが難しくなる傾向があります。

また、総借入額が年収の3分の1を超えていると、貸金業法の総量規制により新たな借入れはできません。

- 即日融資に対応している消費者金融もあり、急な資金が必要なときに便利

- ネット申し込みやスマホアプリで手続きが簡単にできる

- 借入総額が年収の3分の1を超えている場合、総量規制により新規借入れができない

- 借入れ件数が増えると、信用情報に影響し、今後のローン審査に不利になることがある

- 返済管理が複雑になり、延滞リスクが高まる可能性がある

他社から借入していても※申込可能な消費者金融おすすめ6選

他社借入があっても※申込可能なおすすめの消費者金融を厳選して6社紹介します。各社の審査、金利、融資スピードなどを比較解説しているので、あなたの状況に最適な借入先をみつけてください。

| プロミス | レイク | アイフル | フタバ | セントラル | アロー | |

|---|---|---|---|---|---|---|

|

|

|

|

|

||

| 実質年利 | 2.5%~18.0% | 4.5%~18.0% | 3.0%~18.0% | 1~10万円未満 14.959~19.945% 10~50万円 14.959~17.950% |

4.8%~18.0% | 15.0%~19.94% |

| 審査時間 | 最短3分(※1) | 最短15秒 | 最短18分(※1) | 最短即日 | 最短30分 | 最短45分 |

| 融資時間 | 最短3分(※1) | Webで最短15分 融資も可能 | Web申込みなら18分 | 最短即日 | 最短即日 | 最短即日 |

| 利用限度額 | 800万円 | 500万円 | 800万円 | 50万円 | 300万円 | 200万円 |

| 在籍確認の 電話 |

原則なし | なし(※2) | 原則なし | あり | あり | 原則なし |

| 郵送物 | なし | なし | なし | あり | なし | なし |

| 無利息期間 | 初回借入日の翌日から30日間 | 初回契約日の翌日から ・60日間(※8) ・365日間(※9) のうちいずれか |

初回契約日の翌日から30日間 | 初回契約日の翌日から30日間 | 初回契約日の翌日から30日間 | 初回契約日の翌日から30日間 |

| 申込みは こちら |

申込む

|

申込む

|

申込む

|

申込む

|

申込む

|

申込む

|

| 詳細 | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る | >>詳細を見る |

※注釈

※2 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

※8 Webでお申込み、ご契約額が50万円未満の方

※9 初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

プロミスは最短3分(※)で融資を受けられる大手消費者金融

プロミスはWeb申込みで最短3分で融資を受けられるのが強みです。アプリ1つで素早く完結できるので、今すぐ借りたい消費者金融を探している方におすすめです。

初めての利用であれば初回借入日の翌日から30日間は、無利息でお金を借入れできます。

| 申込条件 | 18歳~74歳までの安定した収入のある人(※1) |

|---|---|

| 金利(実質年率) | 年2.5%~18.0% |

| 審査時間 | 最短3分(※2) |

| 融資時間 | 最短3分(※2) |

| 借入限度額 | 800万円 |

| 無利息期間 | 初回借入日の翌日から30日間 |

| 電話による在籍確認 | 原則なし(※3) |

| 郵送物 | 原則なし |

※注釈

※2 お申込み時間や審査によりご希望に添えない場合がございます。

※3 審査結果によっては勤務先に電話連絡が入る場合があります。

\最短3分で即日融資を受けられる/

レイクは申込みから借入れまでスマホで完結できる

レイクは申込みから借入れまでスマホで完結できます。審査時間は最短15秒と業界内で最速、融資についても最短15分(※)で受けられます。また、書類の郵送や在籍確認の電話はないため周囲に知られずにお金を借りられます。

レイクの「1秒診断」で、年齢や年収、他社借入れ額を入力するだけで、借入れ可能か簡易診断できるので試してみましょう。

さらに、レイクは契約額に応じて無利息期間が適応されるので、返済計画をしっかり考えた上で適切なサービスを利用しましょう。

| 申込条件 | 20歳~70歳の安定した 収入がある人 |

|---|---|

| 金利(実質年率) | 年4.5%~18.0% |

| 審査時間 | 最短15秒 |

| 融資時間 | 最短15分(※1) |

| 借入限度額 | 500万円 |

| 無利息期間 * | 初回契約日の翌日から ・60日間(※8) ・365日間(※9) のうちいずれか |

| 電話による在籍確認 | なし(※4) |

| 郵送物 | なし |

※注釈

*無利息期間はすべて初めてレイクを利用する方限定

※4 在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

※8 Webでお申込み、ご契約額が50万円未満の方

※9 初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

アイフルは柔軟な対応で審査を進めてくれる

いわゆる大手消費者金融5社の中でも唯一、銀行の傘下に入っていない独立系の消費者金融です。親会社の影響を受けない独自基準で審査を行っているため、審査が不安な方にとっては、カードローン選びの第一候補になります。

| アイフル | なし(独立系) |

|---|---|

| アコム | 三菱UFJフィナンシャル・グループ |

| プロミス | SMBCグループ |

| レイク | SBI新生銀行グループ |

| SMBCモビット | SMBCグループ |

例えば、オペレーターに急いでいることを伝えると、優先的に審査を進めてもらえるなど、柔軟な対応が期待できます。

他社で借入れできなかった人も、アイフルであればお金を借りられる可能性があるので、まずはアイフルに申し込んでみましょう。

| 申込条件 | 20歳~69歳の安定した収入がある人 |

|---|---|

| 金利(実質年率) | 年3.0%~18.0% |

| 審査時間 | 最短18分(※1) |

| 融資時間 | Web申込みなら18分 |

| 借入限度額 | 800万円 |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 電話による在籍確認 | 原則なし(※2) |

| 郵送物 | なし |

※注釈

※2 審査結果によっては勤務先に電話連絡が入る可能性があります。

\最短30分で融資を受ける/

フタバは申し込みから返済まで来店不要

フタバでは、他社の借り入れ件数が4社以内であれば申し込みが可能です。一般的に、借入先が3社以上になると審査に通過しにくくなりますが、フタバでは通過できる可能性もあります。審査が不安な方はお借入「3問」診断で、現状で融資可能か確認しておきましょう。

借入限度額は50万円と低く設定されているので、素早い完済を検討している方にも向いています。

| 申込条件 | 20歳~73歳以下の安定した収入がある人 |

|---|---|

| 金利(実質年率) | 1~10万円未満 14.959~19.945% 10~50万円 14.959~17.950% |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 借入限度額 | 50万円 |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 電話による在籍確認 | あり |

| 郵送物 | あり |

\申込みから借入れまで来店不要で融資を受けられる/

セントラルは個人の都合を考慮して審査してくれる

セントラルは、申込者の希望や都合をしっかりと聞き取ったうえで審査を進めてくれます。そのため、柔軟な対応が期待できます。

振込キャッシング(ネット申し込み)は、インターネット環境さえあれば全国どこからでも申し込め、最短30分で審査結果がわかります。即日融資も可能なので、急ぎでお金が必要な方に最適です。

| 申込条件 | 20歳~69歳の安定した収入がある人 |

|---|---|

| 金利(実質年率) | 年4.8~18.0% |

| 審査時間 | 最短30分 |

| 融資時間 | 最短即日 |

| 借入限度額 | 300万円 |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 電話による在籍確認 | あり |

| 郵送物 | 原則なし |

\丁寧なヒアリングで審査を進められる/

アローは最短即日に融資を受けられる

アローは、申し込みから返済までWebで完結でき、最短45分で審査結果が分かります。最短即日で融資も受けられるので、当日中にお金が必要な方におすすめです。

専用アプリから申し込むと、郵送物や在籍確認の電話がなく、スムーズに審査が進められます。

| 申込条件 | 20歳~69歳の安定した収入がある人 |

|---|---|

| 金利(実質年率) | 15.0%~19.94% |

| 審査時間 | 最短45分 |

| 融資時間 | 最短即日 |

| 借入限度額 | 200万円 |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 電話による在籍確認 | 原則なし |

| 郵送物 | 原則なし |

\最短即日に融資を受けられる/

他社借入れ2~5件!総量規制オーバーでも申し込める「おまとめローン」おすすめ3選

複数の借入れがあり、総量規制の上限を超えてしまった場合でも、利用できるおまとめローンがあります。おまとめローンを活用すれば、現在の複数の借入れを一本化し、月々の返済額を抑えたり、金利を引き下げたりすることが可能です。

ここでは、総量規制を超えていても申し込めるおすすめの「おまとめローン」を3つ厳選して紹介します。現在の借入れ状況を見直し、より良い条件で返済できるローンを見つける参考にしてください。

総量規制オーバーでも申し込める「おまとめローン」おすすめ3選

| プロミス おまとめローン |

レイク レイク de おまとめ |

アイフル おまとめMAX |

|

|---|---|---|---|

|

|

|

|

| 金利 | 年6.3%~17.8% | 年6.0%~17.5% | 年3.0%~17.5% |

| 限度額 | 300万円まで | 10~500万円 | 1~800万円 |

| 審査時間 | 最短即日 | 最短即日 | 最短18分 |

| 土日の 即日融資 |

◯ | ◯ | ◯ |

| 在籍確認 | 原則なし | なし | 原則なし |

| 郵送物 | なし ※自動契約機で契約した場合 |

なし | なし |

| Web完結 | × | × | ◯ |

| 申込方法 | Web申込みしてから自動契約機で契約 | 電話申込み後、自動契約機で契約 | Web |

| 銀行 カードローン |

× | ◯ | ◯ |

| クレカのショッピングリボ | × | × | ◯ |

| 詳細 |

詳細はこちら※

|

詳細はこちら

|

詳細はこちら

|

プロミスのおまとめローンは即日融資が可能!他社解約も不要

プロミスのおまとめローンは、自動契約機へ来店、もしくは電話(0120-24-0365)で申込めば最短即日で融資を受けられます。

おまとめローンの契約に際して、他社解約も不要です。他社への返済はプロミスが行ってくれるので、スピーディーに借り換えできます。

さらに、プロミスのおまとめローンは、アルバイトやパートの主婦、学生も利用可能です。収入が少ない人にも柔軟に審査対応していることが分かります。

| 金利(実質年率) | 年6.3%~17.8% |

|---|---|

| 限度額 | 300万円まで |

| 即日融資 | ◯ |

| 返済期間 | 最長10年 |

| 返済回数 | 1回~120回 |

| 適用金利の引き下げ | ◯ |

| 他社解約 | 不要 |

| 総量規制を超えた借入れ | ◯ |

レイクのおまとめローンは対象年齢が幅広い

レイクのおまとめローン「レイク de おまとめ」は、対象年齢が満20歳~70歳と、ほかの消費者金融より幅広く設定されています(下記)。

| レイク de おまとめ | 20歳~70歳 |

|---|---|

| プロミスのおまとめローン | 20歳~65歳 |

| アイフルおまとめMAX | 20歳~69歳 |

アルバイトやパートの人も申込みが可能で、銀行カードローンも借り換えできるので、幅広い人が利用できるでしょう。

また、レイク de おまとめの上限金利は年17.5%と低めです。ほかの消費者金融より上限金利が低いので、少額の借り換えでも利息を抑えやすくなっています。

| 金利(実質年率) | 年6.0%~17.5% |

|---|---|

| 限度額 | 1万円~500万円 |

| 即日融資 | ◯ |

| 返済期間 | 最長10年 |

| 返済回数 | 最大120回 |

| 適用金利の引き下げ | ◯ |

| 他社解約 | 必要 |

| 総量規制を超えた借入れ | ◯ |

アイフルのおまとめローンは銀行ローンとショッピングリボも1本化できる

アイフルのおまとめローン「おまとめMAX」は銀行カードローンやクレジットカードのショッピングリボも一本化できます。

一般的に、割賦販売法が適用されるリボ払いは立て替えに過ぎないため一本化できませんが、アイフルならそれが可能なので、クレジットカードの支払いに困っている人は、おまとめMAXを利用しましょう。

アイフルは、上限金利が年17.5%、借入れ限度額が最高800万円と消費者金融の中でも好条件なので、高額融資を受けたい人にも適しています。

| 金利(実質年率) | 年3.0%~17.5% |

|---|---|

| 限度額 | 1万円~800万円 |

| 即日融資 | ◯ |

| 返済期間 | 最長10年 |

| 返済回数 | 120回 |

| 適用金利の引き下げ | ◯ |

| 返済方式 | 元利定額返済方式 |

| 他社解約 | 必要 |

| 総量規制を超えた借入れ | ◯ |

他社から借り入れがあってもカードローン審査に通過するためのポイント

すでに他社からの借入れがあると、新たなカードローンの審査に通るか不安に感じるかもしれません。しかし、適切な対策を取ることで、審査に通過できる可能性を高めることができます。

ここでは、他社からの借入れがある場合でも審査に通るための具体的なポイントを解説します。

半年以内に2社以上の審査申し込みをしない

カードローンの借り換えを検討している場合は、半年以内に2社以上の審査申し込みを控えるようにしましょう。短期間で複数の消費者金融や銀行に審査を申し込むと、「申し込みブラック」と呼ばれる状態になり、審査通過が極めて困難になるからです。

金融機関は、申込者の信用情報を照会する際に、他の金融機関への申し込み状況も確認します。短期間に複数の申し込みがある場合、金融機関は「お金に困っている」「返済能力に問題がある」と判断し、審査で不利になる可能性が高まります。

また、申し込み情報は信用情報機関に一定期間記録されるため、時間が経過するまで不利な状況が続きます。そのため、万が一、審査に落ちてしまった場合でも、少なくとも半年は期間を空け、信用情報を改善してから再挑戦するようにしましょう。

借入希望額を少額に設定する

ローン審査を有利に進めるためには、借入希望額を必要最小限に抑えることが重要です。なぜなら、金融機関は申込者の返済能力を慎重に判断するため、高額な借入れほど審査が厳しくなる傾向があるからです。

借入希望額を少額に設定することで、金融機関は「返済負担が少ない」「計画性がある」と判断し、審査通過の可能性が高まります。また、審査に通過した後でも、利用実績を積むことで、後から増額申請を行うことも可能です。他社借り入れがある場合でも、少額融資にするのがおすすめです。

収入証明書を提出する

ローン審査をスムーズに進めるためには、収入証明書の提出が非常に有効な手段となります。なぜなら、収入証明書は、金融機関に対して安定した収入があることを客観的に証明できる書類だからです。

特に、他社からの借入れがある場合、金融機関は返済能力をより慎重に判断します。そのような状況下で、収入証明書を提出することで、返済能力に対する信頼性を高めることができるのです。具体的な書類としては、源泉徴収票や給与明細書などが挙げられます。

これらの書類を事前に準備しておくことで、審査プロセスを迅速に進めることが可能となります。

延滞・滞納している場合は支払いを進めてから審査に申し込む

ローン審査において、延滞や滞納がある状態での申し込みは、審査通過を著しく困難にします。そのため、未払いの支払いを済ませ、信用情報を改善してから審査に臨むことが不可欠です。

金融機関は、信用情報を厳しくチェックし、延滞や滞納の履歴は返済能力に疑問を持たれる大きな要因となります。たとえ少額であっても、延滞記録は信用情報に残り、一定期間は消えることがありません。

そのため、まずは未払いの支払いを済ませ、信用情報機関に記録されている情報をクリーンな状態にすることが最優先です。

銀行カードローンから借りたい場合は1件目で利用するのが最適

銀行カードローンは、消費者金融カードローンと比較して金利が低く、融資限度額も高い傾向にあります。そのため、まとまった資金を低金利で借りたい場合には非常に魅力的な選択肢となります。

しかし、銀行カードローンの審査は消費者金融カードローンよりも厳格であり、他社からの借入れ状況が審査に大きく影響します。なぜなら、銀行はリスク管理を徹底しており、多重債務者への融資には慎重な姿勢を示すからです。

他社からの借入れが多いほど、返済能力に対する懸念が高まり、審査通過は難しくなります。特に、消費者金融からの借入れがある場合は、銀行からの評価が厳しくなる傾向があります。

したがって、銀行カードローンを利用したいのであれば、他社からの借入れがない状態、つまり1件目で申し込むのが最も有利です。1件目であれば、信用情報もクリーンな状態であり、銀行からの評価も高まりやすいため、審査通過の可能性が高まります。

また、銀行カードローンは、一度利用して良好な返済実績を積むことで、その後も有利な条件で利用できる可能性があります。将来的に高額な融資が必要になる可能性も考慮すると、最初の借入れ先として銀行カードローンを選ぶことは賢明な判断と言えるでしょう。

銀行カードローンおすすめ8選

| 会社名 | 三井住友銀行 カードローン |

三菱UFJ銀行 カードローン バンクイック |

みずほ銀行 カードローン |

りそな銀行 カードローン |

楽天銀行 カードローン |

auじぶん銀行 カードローン |

イオン銀行 カードローン |

東京スター銀行 カードローン |

|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

| 金利 (実質年利) |

1.5%~14.5% | 年1.8%~年14.6% | 2.0%~14.0% | 3.5%~13.5% | 年1.9%~年14.5% | 年1.38%~年17.4% (※カードローンau限定割 誰でもコース) ※2026年1月30日現在 |

3.8%~13.8% | 1.8%~14.6% |

| 融資スピード (最短) |

最短当日(※2) | 翌営業日 | 公式サイト参照 | 1週間以内 | 最短即日 | 最短即日 | 審査完了後5日程度 | - |

| ご利用 限度額 |

10万円~800万円 | 500万円 | 10万円~800万円 | 800万円 | 10万円~800万円 | ■通常、カードローンau限定割 誰でもコース:10万円以上800万円以内 ■カードローンau限定割 借り換えコース:100万円以上800万円以内 (※注)限度額は100万円の場合のみ |

800万円 | 1000万円 |

| 口座開設 | 不要 | 不要 | 不要 | 必要 | 不要 | 不要 | 不要 | 必要 |

| 特徴 | 銀行ならではの安心のサポート納得の金利の三井住友銀行カードローン | 他行より比較的審査が早い可能性ありメガバンクの三菱UFJ銀行が提供 | 上限金利が他行より低いメガバンクのみずほ銀行が提供 | りそなクラブポイントが貯まる | 利便性・金利共に安心の1枚楽天会員なら会員ランクに応じて審査優遇(※1) | - | イオングループのイオン銀行が提供 | 東京スター銀行が運営する来店不要のローン |

| 詳細 |

申し込みは

こちら |

申し込みは

こちら |

申し込みは

こちら |

申し込みは

こちら |

申し込みは

こちら |

申し込みは

こちら |

申し込みは

こちら |

申し込みは

こちら |

他社借入れが多い人が提出する必要書類

他社借入れが多い場合でも、申込みの流れをしっかり理解し、必要書類を適切に準備することで、審査通過の可能性を高められます。

他社借り入れが多い場合、以下の書類を事前に準備しておくとスムーズです。

- 年運転免許証

- マイナンバーカード

- パスポート

- 資格確認書など

※現住所が記載されているか確認

借入総額が50万円を超える場合や、他社借入総額が100万円を超える場合は、収入証明書の提出が必要です(下記)。

- 源泉徴収票

- 給与明細書(直近2~3か月分)

- 納税証明書

- 確定申告書

また、現住所を証明するための住民票や公共料金の領収書などが求められる場合があります。特に引っ越し後間もない場合は注意が必要です。

申告漏れが審査結果に与える影響と解決策

申告漏れは、ローン審査において重大な影響を及ぼす可能性があります。申告漏れがある場合、金融機関は申込者の実際の収入を把握できず、返済能力を過小評価する可能性があります。

これは、審査落ちにつながるだけでなく、希望する融資額が減額されたり、金利が引き上げられたりする原因にもなり得ます。

他社借入がある場合、その件数や金額も申告する必要があります。また、信用情報についても報告するケースがあります。もし、信用情報に残っているかどうか分からない場合は、開示請求をすれば確認できます。

Webから開示請求すれば当日中に金融事故情報の有無が分かるため、今すぐ確認したいときに最適です。

信用情報機関別の開示請求方法

| 信用情報機関 | 登録情報 | 開示請求の方法 | 手数料 |

|---|---|---|---|

| 株式会社シー・アイ・シー(CIC) | クレジットカード会社、消費者金融、携帯電話などの情報 | ・Web ・郵送 |

Web:500円(税込) 郵送:1,500円(税込) |

| 株式会社 日本信用情報機構(JICC) | クレジットカード会社、消費者金融などの情報 | ・Web ・郵送 |

Web:1,000円(税込) 郵送:1,300円(税込) |

| 一般社団法人 全国銀行協会(KSC・JBA) | 銀行、労働金庫、信用金庫、JAなどの情報 | Web | 1,000円(税込) |

他社から借入れがあっても借りれるかどうかに関する質問(Q&A)

他社借入れがあるからといって、必ずしも新たな借入れを諦める必要はありません。ここでは、審査が不安な方からよくある質問を集めて、ていねいに回答していきます。

しかし、おまとめローンなど、例外的に借入れが可能なケースも存在します。おまとめローンは、複数の借入れを一本化することで、月々の返済負担を軽減し、返済計画を立てやすくすることを目的としています。

一方、おまとめローンであれば、総量規制の例外となるケースがあるため、年収の3分の1を超える借入れも可能です。ただし、金融機関は返済能力を慎重に判断するため、借入総額や年収、信用情報などを総合的に考慮して限度額を決定します。

まずは、信用情報機関に自身の情報を開示請求し、信用情報の状態を確認しましょう。延滞や滞納の記録があれば、それらを解消することで信用情報が改善され、借入れの可能性が開けるかもしれません。

返済が困難な場合は、弁護士や司法書士などの専門家に相談し、債務整理を検討することも一つの選択肢です。債務整理には、任意整理、個人再生、自己破産などの方法があり、それぞれの状況に応じて最適な方法を選択することで、生活再建の道が開ける可能性があります。

また、公的機関や自治体の相談窓口では、生活困窮者向けの支援制度や相談サービスを提供しています。これらの支援を活用することで、経済的な困難を乗り越えるための具体的なアドバイスや支援を受けることができます。