どうしても50万円必要な場合、クレジットカードのキャッシングや質屋、生命保険の契約者貸付などを検討できます。審査なしで即日50万円を借りられるためです。

しかし、これらの方法を利用できる人は、すでに審査に通過していたり担保があったりする人に限られます。条件を満たせない人は利用できないことから、万人向けの方法とはいえないでしょう。

今すぐ50万円を借りたいなら、申込みから最短3分で融資を受けられる大手消費者金融のカードローンが最適です。審査なしではありませんが、扶養内で働くパートやアルバイト、学生や個人事業主など幅広い人が利用できます。

今回は、50万円を借りる方法を5つ紹介します。ブラックリストに載っている人や無職の人向けに審査なしの方法も解説しているため、参考にしてください。

| 実質年利 | 最短融資時間 | 無利息期間 |

|---|---|---|

| 年3.0~18.0% | 最短20分※1 | 30日間※2 |

・Web完結で申し込めば最短20分で借入れ可能

・土日祝日も21:00まで契約できれば即日融資を受けられる

・審査通過率は39.9%※3と5人に2人は審査を通過している

審査なしで金融機関から即日50万円を借りることはできる?

審査なしで金融機関から即日50万円を借りることはできません。貸金業法や銀行法によって、申込み者の返済能力を調査することが義務付けられているためです。

ただし、条件を満たしている場合は審査なしで50万円を借りられることがあります。たとえば、質屋や生命保険の契約者貸付は担保があるため、借入れの際に審査は行われません。

条件を満たしていない人は、大手消費者金融のカードローンを検討できます。曜日を問わず最短即日で50万円を借りられるため、今すぐお金を借りたい人に最適です。

では、審査なしや即日で50万円を借りる方法を、具体的に見てみましょう。

担保がある場合は審査なしで50万円を借りられる

担保がある場合は審査なしで50万円を借りられます。万が一、返済が困難になったとしても担保で支払えることから、利用者の返済能力を調査する必要がないためです。

また、すでにキャッシングの審査を通過している場合も審査なしで50万円を借りられます。審査なしで50万円を借りる方法は、以下のとおりです。

審査なしで50万円を借りる方法一覧

| 審査なしの借入れ方法 | 担保となるもの |

|---|---|

| クレジットカードのキャッシング | - |

| 質屋 | ブランドバッグや貴金属など |

| 生命保険の契約者貸付 | 生命保険の解約返戻金 |

これらの方法であれば、金融機関の審査に通らない無職や、ブラックリストに載っている人も50万円を借りられます。早ければ最短即日で融資を受けられるため、急ぎの場合にも困りません。

消費者金融のカードローンは審査なしではないが即日融資が可能

消費者金融のカードローンは審査なしではありませんが、最短即日で融資を受けられます。自社で審査が完結することから、スピーディーな判断が可能となっているためです。

とくに、アコムやアイフルなどの大手消費者金融は審査にAIスコアリングシステムを採用しているため、最短3分~25分でお金を借りられます。Web完結で申し込めば、来店やローンカードの発行も不要です。

大手消費者金融の審査スピード

| アコム | 最短20分※1 |

|---|---|

| アイフル | 最短18分※2 |

| プロミス | 最短3分※1 |

| レイク | 最短15秒※3 |

| SMBCモビット | 最短15分 |

※注釈

※2 お申込の状況によってはご希望にそえない場合がございます。

※3 お申込み後、最短15秒。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

借入れに際して審査は行われますが、大手消費者金融は扶養内で働くパートやアルバイト、学生も申し込めます。定職についていない人も小遣い程度の稼ぎがあれば利用できることから、審査は柔軟に行っていると考えられます。

カードローンで50万円を借りられる人

カードローンで50万円を借りられる人は、今後も継続して返済を続けられる人です。毎月一定の収入を得ており、無理なく返済できると認められた人に限り50万円を借りられます。

カードローンの審査基準は非公表であるため、審査に通る具体的な基準は分かりません。しかし、審査では申込み者の属性や借入れ状況、信用情報が確認されることから、審査に通る基準について、ある程度は絞り込めます。

ここでは、カードローンで50万円を借りられる人について詳しく解説します。

年収が150万円以上ある人

カードローンで50万円を借りるには、年収が150万円以上必要です。消費者金融などの貸金業者は、総量規制によって借入れ限度額が年収の3分の1までに制限されるためです。

銀行カードローンは総量規制の対象外ですが、政府から過剰貸付を指摘されて以降、自主的に借入れ限度額を年収の3分の1~2分の1程度に引き下げています(参照:銀行カードローンのフォローアップ調査結果について │金融庁)。

2017年3月以降、銀行では審査を厳格化しているため、50万円を借りるためには最低でも年収が150万円以上必要だと考えられます。

全国銀行協会は3月にもカードローン審査の厳格化に向けた対応策を打ち出す。

引用元:銀行カードローン、厳格審査へ自主規制 全銀協 多重債務防止│日本経済新聞

返済遅延がない人

カードローンで50万円を借りるためには、返済遅延がないことも重要です。現在、他社のカードローンやクレジットカードなどの返済が遅れている人は、契約後に貸し倒れる可能性があるとみなされるためです。

カードローン審査では申込み者の信用情報を照会することが義務付けられているため、返済遅延は必ず判明します。現時点で返済が遅れている人は、返済遅延を解消したうえで申し込みましょう。

複数社からの借入れがない人

カードローンで50万円を借りる際は、複数社からの借入れがないことも重要です。他社での借入れ件数が多いほど、返済が困難となる可能性が高いためです。

一般的に他社の借入れ件数が多いほど借入れ総額も高額となり、返済負担も大きくなります。50万円という金額は決して少額ではないことから、総量規制に抵触しやすいことも理由の一つです。

とくに、3社以上から借りている人は多重債務を懸念されやすく、カードローン審査で不利になりやすい傾向にあります(参照:多重債務者対策をめぐる現状及び施策の動向│首相官邸ホームページ)。

3社以上から借りているなら、おまとめローンを利用して返済を一本化することも検討しましょう。

過去5~7年以内に滞納や債務整理をしていない人

過去5~7年以内に滞納や債務整理をし、ブラックリストに載っている人もカードローンで50万円を借りられません。契約後の貸し倒れを懸念されてしまうためです。

滞納や債務整理の情報は、信用情報機関に5~7年間登録されています(下表)。

信用情報に金融事故が登録される期間

| 61日以上の滞納 | 5年 |

|---|---|

| 任意整理 | 5年 |

| 個人再生 | 5~7年 |

| 自己破産 | 5~7年 |

たとえ現在は問題が解消していたとしても、これらの情報が信用情報に残っている期間はカードローンの審査に通りません。不安な人は開示請求をし、信用情報に問題がないか確認しておくとよいでしょう。

中小消費者金融ならブラックリストの人も借入れできる可能性あり

ブラックリストに載っている人は原則としてカードローンの審査に通りませんが、中小消費者金融であれば50万円を借りられる可能性があります。中小消費者金融では、現在の収入や借入れ状況などから審査結果を判断しているためです。

Q.他の金融機関で断られたのですが、借りられますか?

引用元:よくあるご質問│キャッシングのエイワ

A.現在の状況をご確認させて頂き、ご融資を検討します。

たとえば、「いつも」の3秒診断によると、過去に自己破産をした人も借入れできる可能性があります。

まずは、各社公式サイトにあるお借入診断で簡易的な審査結果を確認してみるとよいでしょう。

柔軟に審査している中小消費者金融

| セントラル | いつも | フタバ | エイワ | |

|---|---|---|---|---|

| 審査時間 | 最短即日 | 最短30分 | 最短即日 | 最短即日 |

| 金利/実質年率 | 年4.8~18.0% | 年4.8~18.0% | 年14.959~19.945% | 年17,9507~19.9436% |

| 借入れ限度額 | 1~300万円 | 1~500万円 | 1~50万円 | 1~50万円 |

| 特徴 | 大手と同等のサービスを受けられる | 原則として勤務先への電話や郵送物なし | 借入れ件数が4社以内なら申込み可能 | 対面審査で申込み者の事情を汲んでもらえる |

| 申込み | 申込みはこちら | 申込みはこちら | 申込みはこちら | 申込みはこちら |

即日50万円を借りられる消費者金融のカードローン5選

即日50万円を借りられる、おすすめの消費者金融のカードローン5選を紹介します。選定基準は以下のとおりです。

- 審査スピードの速さ

- 簡単に申し込めるかどうか

- 審査通過率の高さ

- 無利息期間の充実さ

なかでも、一番のおすすめはアコムです。Web申込みなら最短20分で50万円を借りられるうえ、5人に2人は審査を通過しているためです。

おすすめの消費者金融カードローン

| アコム | アイフル | プロミス | レイク | SMBCモビット | |

|---|---|---|---|---|---|

| 審査時間 | 最短20分※1 | 最短18分※4 | 最短3分※1 | 最短15秒 | 最短15分 |

| 融資時間 | 最短20分※1 | 最短18分※4 | 最短3分※1 | 最短15分※7 | 最短15分 |

| Web完結 | ◯ | ◯ | ◯ | ◯ | ◯ |

| 借入れ限度額 | 1~800万円 | 1~800万円 | ~500万円 | 1~500万円 | 1~800万円 |

| 金利/実質年率 | 年3.0~18.0% | 年3.0~18.0% | 年4.5~17.8% | 年4.5~18.0% | 年3.0~18.0% |

| 無利息期間 | 30日※2 | 30日 | 30日 | 365日 or 60日※9 | - |

| 審査通過率 | 39.9%※3 | 32.5%※5 | 35.5%※6 | 26.6%※8 | - |

| 詳細 | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら |

※注釈

※2 適用条件 アコムでのご契約がはじめてのお客さま

※3 アコムマンスリーレポート(2024年11月末)より

※4 お申込の状況によってはご希望にそえない場合がございます。

※5 月次データ | 財務情報 | アイフル株式会社 (2024年10月)

※6 月次データ|当社について|SMBCコンシューマーファイナンス株式会社 (2024年8月)

※7 Webで最短15分。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※8 SBI新生銀行「四半期データブック2023年6月末」(2023年6月)

※9 初回契約の翌日から365日間無利息

※初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

初回契約の翌日から60日間無利息

※Webお申込み、ご契約額が50万円未満の方

【アコム】最短10秒でお金が振り込まれる

| アコムの基本情報 | |

|---|---|

| 金利(年率) | 3.0~18.0% |

| 利用限度額 | 最大800万円 |

| 最短審査時間 | 最短20分(※1) |

| 最短融資時間 | 最短20分(※1) |

| 50万円の返済額 | 月々1万5,000円~ |

| 無利息期間 | 最大30日間(※1) |

| Web申込 | 可能 |

※2 アコムでの契約がはじめての方のみ適用

アコムは、契約完了後、最短10秒でお金が振り込まれます(※)。「今すぐに50万円を用意したい」という方でも安心できるでしょう。ただし、金融機関や申込んだ時間帯によって当日融資が受けられない場合もあるため、申込みは余裕を持って行いましょう。

契約も非常にスムーズです。2つのステップで借入れできます。

- 申込み・必要書類提出(審査)

- 契約

最寄りの自動契約機(むじんくん)なら、その日のうちにカードを受け取ることも可能です。

【アイフル】メール送信で審査優先対応、最短18分で借入可能

| アイフルの基本情報 | |

|---|---|

| 金利(年率) | 3.0~18.0% |

| 利用限度額 | 最大800万円 |

| 最短審査時間 | 最短18分 |

| 最短融資時間 | 最短18分 |

| 50万円の最低返済額 | 約定日制:1万3,000円 サイクル制:1万5,000円 |

| 無利息期間 | 最大30日間 |

| Web申込 | 可能 |

アイフルは申込み完了後にメールを送ると、最短18分でお金を借りることができます。

- poppo@aiful.co.jp

メールを送る際は、以下の点を記載しましょう。

- カナ氏名

- 生年月日

- 電話番号

- お急ぎの旨

審査回答時間は9:00~21:00なので、遅くなりすぎないよう時間に余裕を持って申込むことが大切です。

【プロミス】審査通過率が高く、5人に2人が通過

| プロミスの基本情報 | |

|---|---|

| 金利(年率) | 4.5%~17.8% |

| 利用限度額 | 500万円 |

| 最短審査時間 | 3分※ |

| 最短融資時間 | 3分※ |

| 50万円の最低返済額 | 1万3,000円 |

| 無利息期間 | 30日 |

| Web申込 | 可能 |

プロミスなら最短3分※で借入れ可能です。

また、他の消費者金融に比べて「審査通過率が高い」という特徴があります。

| 金融機関 | 審査通過率※ |

|---|---|

| プロミス | 42.3% |

| アコム | 40.7% |

| レイク | 26.4% |

| アイフル | 29.7% |

各社によって審査基準が異なるため、「プロミスが甘い」というわけではありません。ただ、このように審査通過率が高いのも事実です。審査に不安を感じる方でも、プロミスならスムーズに借入れできる可能性があるでしょう。

【レイク】最短15分※で無利息期間が365日間

| レイクの基本情報 | |

|---|---|

| 金利(年率) | 4.5%~18.0% |

| 利用限度額 | 500万円 |

| 最短審査時間 | 15秒 |

| 最短融資時間 | 15分※ |

| 50万円の 最低返済額 |

1万4,000円 |

| 無利息期間 | 初回契約の翌日から365日間無利息 ※初めてのご契約 ※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方 初回契約の翌日から60日間無利息 ※Webお申込み、ご契約額が50万円未満の方 |

| Web申込 | 可能 |

レイクは最短15分※で借入れることができるうえに、無利息期間が365日間あります。

ただし、365日無利息、60日無利息ともに、Webで申し込むことが条件となっています。

審査スピードも早く、最短15秒で審査結果が表示されます。21時(日曜日は18時)までに契約が完了すると、当日中の借入れも可能です。

【SMBCモビット】原則電話連絡なし、契約完了後最短3分で借入可能

| SMBCモビットの基本情報 | |

|---|---|

| 金利(年率) | 3.0%~18.0% |

| 利用限度額 | 800万円 |

| 最短審査時間 | 15分(※1) |

| 最短融資時間 | 15分(※1) |

| 50万円の最低返済額 | 1万3,000円 |

| 無利息期間 | なし |

| Web申込 | 可能 |

SMBCモビットは最短3分で契約完了後に借入れ可能です。

スマホアプリやWebで、24時間いつでも最短3分で口座に振り込んでくれます。(※)

その日のうちにお金を借りたい場合、申込み完了後にコールセンターへ電話しましょう。

0120-03-5000

(営業時間 9:00~21:00 通話料無料)

オペレーターに相談することで、優先的に審査が進めてもらえる可能性があります。また、Web完結申込で手続きすると、電話連絡による在籍確認は原則ないため、契約までスムーズに進めることができます。

50万円を長期間で返済したいなら銀行カードローン

50万円を長期間で返済したいなら、銀行カードローンを選びましょう。銀行カードローンの上限金利は年14.5%程度と、消費者金融より年3.5%ほど低めに設定されているためです。

また、銀行カードローンの最低返済額は消費者金融より低く設定されているため、毎月の家計負担を抑えられます。

50万円を借りた場合の最低返済額(目安)

| 銀行カードローン | 1万円程度 |

|---|---|

| 消費者金融 | 13,000円~15,000円程度 |

ここでは、NET MONEY編集部がおすすめする銀行カードローン6選を紹介します。おすすめの選定基準は以下のとおりです。

- 金利の低さ

- 申込みのしやすさ

- 審査スピード

なるべく早く、金利を抑えて50万円を借りたいなら、三井住友銀行カードローンがおすすめです。上限金利は年14.5%と消費者金融より低いうえ、最短当日で50万円を借りられるためです。

おすすめの銀行カードローン

※注釈

※2 本人確認をオンラインでされた方は、WEB完結が可能です。ご契約後にローン専用カード等をご自宅へ郵送します。なお、ローン契約機でローン専用カードを受け取る場合、もしくはカードレスを選択される場合は郵送物はありません。

※3 ■通常、カードローンau限定割 誰でもコース:10万円以上800万円以内

■カードローンau限定割 借り換えコース:100万円以上800万円以内

※4 利用限度額、金利優遇により金利が決定します。金利優遇条件はこちら

※7 テレビ窓口でのお受け取りを希望された場合

【三井住友銀行カードローン】銀行ならではの金利が魅力

| 三井住友銀行カードローンの基本情報 | |

|---|---|

| 金利(年率) | 1.5%~14.5% |

| 利用限度額 | 10~800万円 |

| 最短審査時間 | 最短当日(※1) |

| 最短融資時間 | 最短当日(※1) |

| 最低返済額 | 毎月のご返済額は2,000円から(※2) |

| 無利息期間 | なし |

| Web申込 | 可能(※) |

※2 毎月のご返済は、返済時点でのお借入残高によって約定返済金額が設定されます。

※本人確認をオンラインでされた方は、WEB完結が可能です。ご契約後にローン専用カード等をご自宅へ郵送します。なお、ローン契約機でローン専用カードを受け取る場合、もしくはカードレスを選択される場合は郵送物はありません。

※三井住友銀行の普通預金口座をお持ちでない方、またWEBよりお申込みのお客さまで、本人確認をオンラインで行った場合に限り「カードレス」の選択が可能

三井住友銀行カードローンは、年1.5~14.5%と銀行ならではの金利が特徴で、24時間いつでもWEB申込が可能です。

申込時に三井住友銀行の普通預金口座を開設する必要もなく、最短当日には融資を受けられるため、急ぎの方も安心して利用できます。

さらに三井住友銀行の口座を開設している人は、キャッシュカードで借入れできます。

契約後は、三井住友銀行ATMや提携コンビニATMにて、手数料無料でお金を借りられます。

※カードレスを選択の場合は(SMBCダイレクト)インターネットによるご利用となり、ATMはご利用いただけません。

【楽天銀行スーパーローン】楽天会員ランクに応じて審査優遇(※)!

| 楽天銀行スーパーローンの基本情報 | |

|---|---|

| 金利(年率) | 1.9%~14.5% |

| 利用限度額 | 最大800万円 |

| 最短審査時間 | 最短即日 |

| 最短融資時間 | 最短即日~ |

| 50万円の最低返済額 | 1万円 |

| 無利息期間 | - |

| Web申込 | 可能 |

楽天銀行では、楽天会員の人は楽天会員ランクに応じた審査優遇があります。(※一部例外あり)

普段からよく楽天市場で買い物をするなど、楽天のサービスを積極的に利用している人なら他社より審査に通過できる可能性が高まるため、利用を検討しましょう。

楽天銀行スーパーローンは口座未開設の人も申込みが可能で、申込時に楽天銀行の口座を開設する必要もありません。

今以上に銀行口座を増やしたくない人でも気軽に利用できます。

【三菱UFJ銀行カードローン「バンクイック」】提携ATM手数料0円

| 三菱UFJ銀行カードローン「バンクイック」の基本情報 | |

|---|---|

| 金利(年率) | 1.4%~14.6% |

| 利用限度額 | 500万円 |

| 最短審査時間 | 即日 |

| 最短融資時間 | 不明 |

| 50万円の最低返済額 | 1万1,790 円※ |

| 無利息期間 | なし |

| Web申込 | 可能 |

※返済期間5年以内の場合

三菱UFJ銀行カードローンバンクイックは、ATM利用手数料が無料で、時間外手数料もかかりません。

- 三菱UFJ銀行ATM

- ローソン銀行ATM

- セブン銀行ATM

- E-net ATM

バンクイックは、三菱UFJ銀行の口座を持っていなくても申込みが可能です。また、本人名義の普通預金口座なら、三菱UFJ銀行以外でも振込融資を受けられます。

早ければ翌日には融資を受けられるため、急ぎの場合にも最適です。

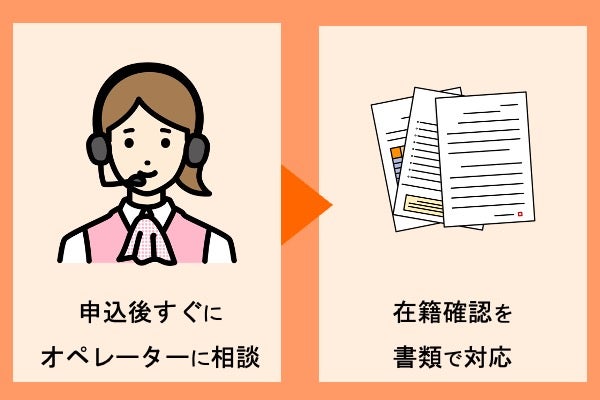

さらに三菱UFJ銀行 バンクイックは、申込後すぐにオペレーターに相談すると、在籍確認を書類で対応してもらえる可能性があります。

書類で在籍確認を実施することが認められた場合は、直近の給料明細書や健康保険証を提出しましょう。

万が一在籍確認の電話を回避できなかったとしても、オペレーターはバンクイックとは言わず、三菱UFJ銀行と名乗ります。

したがって、勤務先の人にカードローンに申し込んだことがバレる心配はありません。

【みずほ銀行カードローン】最大金利が低く小額融資向け

| みずほ銀行カードローンの基本情報 | |

|---|---|

| 金利(年率) | 2.0%~14.0% |

| 利用限度額 | 800万円 |

| 最短審査時間 | 最短当日 |

| 最短融資時間 | 不明 |

| 50万円の最低返済額 | 1万1,908円※ |

| 無利息期間 | なし |

| Web申込 | 可能 |

※返済期間5年以内の場合

みずほ銀行カードローンは、上限金利が低めに設定されています。一方で、下限金利はやや高めです。一般的に、借入希望額が低いと、金利が高くなる傾向にあるため、「50万円などの小額融資向け」といえるでしょう。

住宅ローンを契約していると、金利が0.5%引き下げられます。50万円借りる場合、金利は次のとおりです。

| ご契約 限度額 |

10万円以上~100万円未満 |

|---|---|

| 基準金利 | 14.0% |

| 引き下げ 適用後の金利 |

13.5% |

みずほマイレージクラブに加入すると、みずほ銀行やセブンイレブン、ローソン、ファミリーマートなどでATM手数料が無料になります。みずほマイレージクラブはみずほ銀行でさまざまな特典を利用できる、年会費無料のサービスです。

【auじぶん銀行カードローン】au IDがあると金利年0.1%優遇

| auじぶん銀行カードローンの基本情報 | |

|---|---|

| 金利(年率) | 年1.38%~年17.8%(通常金利) ※2026年2月15日時点 |

| ご利用限度額 | 最大800万円※1 |

| 最短審査時間 | 最短1時間 |

| 最短融資時間 | 最短即日 |

| 50万円の返済額 | 月々1万円~ |

| 無利息期間 | なし |

| Web申込 | 可能 |

・通常、カードローンau限定割 誰でもコース:10万円以上800万円以内

・カードローンau限定割 借り換えコース:100万円以上800万円以内

auじぶん銀行カードローンは、au IDがあると金利が年0.1%優遇されます。au IDはauユーザーでなくても取得可能です。

50万円を借りる場合、金利は次のとおりです。

| ご利用限度額 | 10万円以上~100万円未満 |

|---|---|

| 基準金利 | 年13.5%~年17.8% (通常金利) |

| au IDを 持っている場合 |

年13.4%~年17.7% (誰でもコース※) |

※2026年2月15日時点

他社から借り換える場合、最大年0.5%が優遇されます。

最短審査時間は最短1時間と、銀行系カードローンの中でも非常にスピーディーです。さらに、auじぶん銀行で普通預金口座を開設している場合、最短当日の借入れも可能です。

【住信SBIネット銀行カードローン】最大年0.6%の金利優遇を受けられる

住信SBIネット銀行カードローンは、最大年0.6%の金利優遇を受けられます。

住信SBIネット銀行カードローンの金利優遇

| 条件 | 金利引き下げ幅 |

|---|---|

| SBI証券口座保有登録済または、住信SBIネット銀行取り扱い住宅ローン残高がある場合 | 年0.5% |

| ミライノカード(JCB)※を保有し、住信SBIネット銀行を引き落とし口座に設定している人 | 年0.1% |

つまり、住信SBIネット銀行のグループサービスを利用している人なら、年14.19%以下の金利で借入れできるということです。

SBI証券で新NISAやiDeCoなど資産運用をしている人は、住信SBIネット銀行カードローンに申込むとよいでしょう。

住信SBIネット銀行カードローンで契約した後は、キャッシュカードや「d NEOBANK 住信SBIネット銀行アプリ」を使って借入れが可能です。

「d NEOBANK 住信SBIネット銀行アプリ」を使えば、銀行口座への振込みはもちろん、スマホATMでもお金を借りられます。

スマートフォン1つあれば全国のセブン銀行ATMやローソン銀行ATMで自由に借入れできるため、うっかり財布を忘れた場合にも困りません。

また「d NEOBANK 住信SBIネット銀行アプリ」はSBI証券と連携が可能で、資金移動をスムーズに行えるメリットもあります。

SBI証券で資産運用をしている人なら、検討したい1社です。

| 金利 | 年1.99~14.79%※ |

|---|---|

| 100万円の返済金利 | 年14.79% |

| 審査時間 | 最短数日 |

| 融資時間 | 最短数日 |

| 対象年齢 | 満20歳以上満65歳以下 |

| 限度額 | 10~1,000万円 |

| 最低借入れ額 | 1万円単位 |

| Web完結 | ◯ |

目的別ローンならカードローンより低金利で借りられる

目的別ローンなら、カードローンより低金利で50万円を借りられます。お金の使い道が決まっている分、金利は最大でも年10.0%程度と低く設定されているためです。

たとえば、車の購入や車検費用を工面したい場合はマイカーローン、子供や自分の教育資金を借りたい場合は教育ローンを利用できます。

目的別ローンの一例

| 目的別ローン | 目的 | 金利 |

|---|---|---|

| マイカーローン | ・車を購入したい ・車検の費用を借りたい |

年0.9%~4.5% |

| 教育ローン | ・教育費用を借りたい | 年1.7%~2.9% |

| ブライダルローン | ・結婚式の資金を借りたい | 年4.0%~7.0% |

| 医療ローン | ・矯正の資金を借りたい ・医療脱毛の資金を借りたい |

年3.0~10.0% |

ただし、目的別ローンは借入れ金を一度で受け取ります。追加で借りたい場合は再度審査を受けなければならないため注意しましょう。

また、借入れに際して資金使途が分かる請求書や見積書などの提出も必要です。融資を受けるまで1週間程度かかるため、急ぎの人には向いていません。

50万円を審査なしで借りる方法!ブラックリストでも即日融資が可能

50万円を審査なしで借りる方法もあります。借入れに際して信用情報は確認されないので、ブラックリストに載っている人も最短即日で50万円を借りられます。

また、カードローンの審査に通らない人は、生活サポート基金の生活再生ローンを利用することも一案です。審査なしではありませんが、金融機関の審査に通らない人に向けて、生活再建に必要なお金を貸し出しているためです。

では、50万円を審査なしで借りる方法について、詳しく解説します。

クレジットカードのキャッシング

所有しているクレジットカードにキャッシング枠が設定されている場合は、審査なしでお金を借りられます。カード発行時にキャッシングの審査に通過しているためです。

まずは、以下いずれかの方法でキャッシング枠の有無を確認してみましょう。

- カード会社に問い合わせる

- 会員サイトで確認する

- 利用明細書を見る

キャッシング枠が設定されている場合は、コンビニなどの提携ATMでカードを挿入するだけでお金を借りられます。カード会社によっては、Webから手続きすることで銀行口座へ振込みしてもらえることもあります。

一方、キャッシング枠が未設定の場合は、申込みをして審査を受けなければなりません。審査は貸金業法に基づいて行われるため、カードローンを利用できない人は借入れできない可能性が高いといえます。

質屋

貴金属やブランドバッグなど金銭価値が高いものを所有している人は、質屋に預けることでお金を借りられます。預けるものが担保となるため、借入れに際して審査は行われません。

- 貴金属

- ブランドバッグ

- アクセサリー

- 高級腕時計

- 電動工具

- スマートフォン・タブレット

- ゴルフクラブセットなど

預けるものがある場合は、本人確認書類を持参して質屋の営業時間内に来店しましょう。早ければ15分程度でお金を借りられます。

ただし、質屋で借りられる金額は預けるものの査定額に対して8割程度が上限です。50万円を借りるためには、625,000円以上の価値があるものを預ける必要があります。

また、質屋でお金を借りたあとは、原則として3ヵ月以内に完済しなければなりません。利息のみ支払えば預かり期間を延長できる質屋もありますが、質屋の金利は月2.3%(年27.6%)程度と高いため、その分負担も大きくなります。

生命保険の契約者貸付

生命保険に加入している人は、契約者貸付を利用すれば審査なしでお金を借りられます。解約返戻金の範囲内で貸付けが行われるためです。

たとえば、掛け捨てではない以下のような保険に加入している人は、契約者貸付を利用できる可能性があります。

- 医療保険

- 養老保険

- 終身保険など

生命保険の契約者貸付で借りられる金額は、解約返戻金の6~8割程度です。解約返戻金が84万円以上あれば、保険会社から50万円を借りられます。

お金を借りるまでにかかる時間は保険会社によって異なりますが、早ければ最短即日で振込みしてもらえます。

| 保険会社 | 金利※ | 申込み方法 |

|---|---|---|

| 住友生命 | 1.55%~5.75% | ・インターネット ・提携ATM ・コールセンター ・ご来店窓口 ・スミセイライフデザイナー |

| 第一生命 | 3.00%~5.75% | ・請求書 ・電話 ・インターネット |

| 明治安田生命 | 2.15%~5.75% | ・インターネット ・来店 ・コミュニケーションセンター |

| アフラック | 2.75%~4.00% | ・インターネット ・コールセンター |

| 日本生命 | 2.00%~5.75% | ・日本生命アプリ ・インターネット |

| かんぽ生命 | 2.50%~5.75% | ・インターネット ・電話自動応答サービス ・お客様サービスセンター ・ATM |

| ソニー生命 | 2.50%~8.00% | ・インターネット ・コールセンター |

| 太陽生命 | 3.00%~5.75% | ・インターネット ・コールセンター ・ATM ・本・支社窓口 ・郵送 |

| メットライフ生命 | 1.50%~6.50% | ・インターネット ・コールセンター |

生活サポート基金の生活再生ローン

ブラックリストに載っていてカードローンで借りられない人は、生活サポート基金の生活再生ローンを検討できます。審査なしではありませんが、金融機関でお金を借りられない人に向けて、生活再建に必要なお金を貸し出しているためです。

個人信用情報などにより金融機関などから借り入れできない場合の生活資金を貸付けします。

引用元:生活再生ローンのご案内│生活サポート基金

実際、過去の債務整理が原因で教育ローンを組めなかった人が生活再生ローンを利用して、子供が進学を諦めずに済んだ事例もあります(参照:利用者の声│生活サポート基金)。

お金を借りるまで2週間程度かかりますが、どこからも借りられない人は一度相談してみましょう。

生活再生ローンの概要

| 利用対象者 | 東京都・神奈川県・埼玉県・千葉県に住所がある人 |

|---|---|

| 借入れ限度額 | ~300万円 |

| 金利/実質年率 | 年12.5%以内 |

| 連帯保証人 | 原則1人以上必要 |

| 問い合わせ先 | 東京都民:03-5227-7266 神奈川・埼玉・千葉県民:03-5227-7280 |

無職が50万円借りる方法

無職でも50万円を借りられる場合があります。

たとえば、本人に収入がない専業主婦の場合、配偶者貸付に対応するカードローンであれば借入れできます。配偶者の年収を世帯年収とみなしたうえで、審査結果を判断してもらえるためです。

また、公的融資制度を利用することも一案です。国や地方自治体では、無職を含む生活困窮者に向けて低金利でお金を貸し出しているためです。借入れまで1ヵ月程度かかりますが、就労支援や家計相談などの支援も受けられます。

ここでは、無職が50万円を借りる方法について解説します。

専業主婦は配偶者貸付を利用できる

収入がない専業主婦(主夫)は、配偶者貸付を利用できます。配偶者貸付であれば、配偶者と自分の年収を合算した金額の3分の1までを借りられるためです。これは、総量規制の例外貸付けとなります。

たとえば、以下のケースでは専業主婦も100万円まで借入れが認められます。

夫婦の年収

| 夫 | 300万円 |

|---|---|

| 妻 | 0円 |

配偶者貸付は、消費者金融のベルーナノーティスで取り扱いがあります。利用客のうち69%が女性であることから、女性も安心して申し込めるでしょう。

また、一部の銀行カードローンでも専業主婦の借入れが認められています。自分の名義で最高50万円まで借りられるため、夫に内緒でお金を借りることも可能です。

- SBI新生銀行

- イオン銀行

- 愛媛銀行

- PayPay銀行

生活福祉資金貸付制度は生活に必要なお金を借りられる

無職を含む低所得世帯は、生活福祉資金貸付制度を利用できます。これは、生活が困窮する人の生活再建に向けた公的融資制度であるためです。

生活福祉資金貸付制度を利用できる世帯は以下のとおりで、無職の人もハローワークで求職活動をするなどの条件を満たせば利用できます。

生活福祉資金貸付制度を利用できる世帯

| 低所得者世帯 | 必要な資金を他から借入れするのが困難な世帯(住民税非課税程度) |

|---|---|

| 障害者世帯 | 身体障害者手帳、療育手帳、精神障害者保健福祉手帳の交付を受けた者がいる世帯 |

| 高齢者世帯 | 65歳以上の高齢者のいる世帯 |

生活福祉資金貸付制度には、お金の使い道に応じて以下4つの資金が設けられています。

生活福祉資金貸付制度の4つの資金

| 資金の種類 | 資金使途 | 借りられる金額 | 利率 | 据置期間 | 返済期限 |

|---|---|---|---|---|---|

| 総合支援資金 | 生活を再建するまでに必要な生活費用、滞納を解消する資金など | 月15~20万円 | 保証人あり:無利子 保証人なし:年1.5% |

最終貸付日から6ヵ月以内 | 据置期間が経過してから10年以内 |

| 福祉資金 | 住宅の増改築、福祉用具を購入するための費用など | 580万円以内 | 保証人あり:無利子 保証人なし:年1.5% |

最終貸付日から6ヵ月以内 | 据置期間が経過してから20年以内 |

| 教育支援資金 | 高校、大学の修学、または入学に必要な費用 | 修学:月3.5~6.5万円 入学:50万円まで |

無利子 | 卒業後6ヵ月以内 | 据置期間が経過してから20年以内 |

| 不動産担保型生活資金 | 高齢者の生活費用 | ・土地の評価額の70%程度 ・月30万円以内 |

年3.0%、または長期プライムレートのいずれか低い利率 | 契約終了後3ヵ月以内 | 据置期間が終了するまで |

連帯保証人がいる場合は無利子でお金を借りられます。また、一定期間は利息のみ支払えばよい据置期間となるため、生活を立て直してから元本の返済も可能です。

生活福祉資金貸付制度を利用したい場合は、最寄りの社会福祉協議会へ電話をかけて相談してみましょう。

どうしても50万円必要な場合の注意点

どうしても50万円必要な場合、審査なしを公表している業者やSNS上の個人融資に注意しましょう。どちらも違法業者である可能性が高いためです。

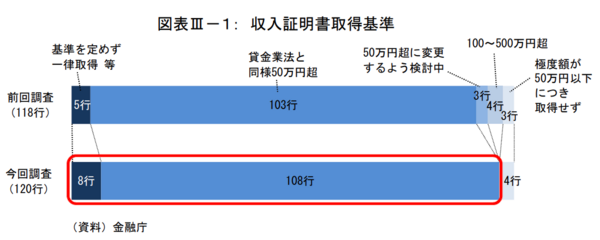

違法業者を利用すると、法外な利息を請求されたり、厳しい取り立てが行われたりします。自分だけでなく、家族にも被害が及ぶかもしれないので、絶対に利用してはいけません。

また、正規の業者から50万円を借りる場合は、収入証明書類の提出を求められる可能性があります。新卒や転職したばかりなどで提出できる書類がない場合は、50万円を借りられないこともあるため注意しましょう。

ここでは、どうしても50万円必要な場合の注意点について解説します。

収入証明書の提出が必要な場合がある

金融機関から50万円を借りる際は、収入証明書の提出が必要な場合があるため注意しましょう。以下に該当する場合、貸金業法では収入証明書の提出が義務付けられているためです。

①ある貸金業者から50万円を超えて借入れる場合

引用元:日本貸金業協会|3「収入を証明する書類」の提出が必要な場合があります

②他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合

また、銀行では貸金業者と同様、あるいはそれ以上の厳格な基準で収入証明書の提出を求めています。

とくに、新卒や転職したばかりなどで収入証明書類を持っていない人は、金融機関から50万円を借りられない可能性もあります。必要書類を事前に確認する、借入れ希望額を少額にするなどの対策を講じましょう。

審査なしを公表している業者は違法業者

審査なしを公表している業者は、違法業者であるため絶対に利用してはいけません。正規の業者では申込み者の返済能力を確認することが義務付けられており、審査なしでは貸付けできないためです。

また、正規の業者では、貸金業法によって借入れが容易であることを強調する広告を打てない決まりになっています(参照:貸金業法第16条│e-Gov法令検索)。

つまり「無審査」や「必ず貸します」などを公表している業者は、違法業者である可能性が高いということです。法外な利息の請求や過度な取り立てによって、自分だけでなく家族も脅かされる可能性があるため、利用は避けましょう。

聞き覚えのない業者を利用する場合は、金融庁の登録貸金業者情報検索サービスを利用すれば、正規の業者であるかどうかを確認できます。

50万円を借りられる個人融資は違法である可能性が高い

SNSなどで見られる個人融資は、違法である可能性が高いといえます。裏に違法業者が潜んでいるケースが多いためです。

個人間でお金を貸し借りすることは違法ではありませんが、個人であっても反復継続して貸付けを行う場合は、貸金業として登録を受けなければなりません。

貸金業法では、不特定多数が閲覧可能なSNS等で「お金を貸します」「融資します」などと書き込んで、契約の締結を勧めることは罰則の対象となります。つまり、SNS上でさまざまな人へ向けて個人融資を行っている業者は、違法業者である可能性が高いということです。

個人融資を利用すると、以下のような問題が発生する可能性があります。どうしても50万円必要な状況でも、利用はやめましょう。

- 法外な利息を請求される

- 個人情報が悪用されて犯罪に巻き込まれる

- 乱暴な取り立てが行われる

50万円を借りる際によくある質問

50万円を借りるにあたって、審査に不安がある人もいるでしょう。

とくに、カードローンの審査基準は明らかになっていないので、自分でも借りられるのかどうか、どこで借りるべきなのか分からない人も多いでしょう。

ここでは、50万円を借りる際によくある5つの質問に回答します。

- ブラックリストでも50万円を借りられるところは?

- ブラックリストに載っている人は、中小消費者金融や生活サポート基金であれば50万円を借りられる可能性があります。審査では現在の収入や借入れ状況が重視されるためです。

また、審査なしで50万円を借りる方法も検討できます。たとえば、クレジットカードのキャッシングや質屋、生命保険の契約者貸付などです。これらは、すでに審査を通過していたり担保があったりするため、ブラックリストの人も50万円を借りられます。

- 学生や無職でも50万円借りられる?

- 学生や無職でも50万円を借りられます。たとえば、高校生を除く18歳以上の学生は、アルバイトなどで収入を得ていれば学生ローンでお金を借りられます。

無職でも専業主婦の場合は配偶者貸付けを利用できます。配偶者と自分の年収を合算した金額の3分の1までであれば、借入れが認められるためです。

また、公的融資制度も無職がお金を借りる方法の一つです。生活困窮者の生活再建を目的とするため、現時点で収入がない人も生活に必要なお金を借りられます。職業訓練を受講中の人は、ハローワークで相談すれば求職者支援資金融資の利用も可能です。

- 親から50万円借りる際の口実は?

- 親からお金を借りる際は、50万円が必要な理由について正直に話しましょう。嘘をついてしまうと、トラブルになりかねないためです。

たとえ相手が親族でも、お金を借りるとご自身は債務者となり、法律上の返済義務を負うことになります。トラブルを避けるためにも、以下の点に留意しましょう。

・かならず書面で契約の内容を残す

・信用してもらえない場合は第三者に介入してもらう

・返済計画をきっちり立てる

・返済の進捗状況を報告する

- 即日50万円借りるには?

- 即日50万円を借りたければ、即日融資に対応している消費者金融のカードローンがおすすめです。なかでも、アコムやアイフルなどの大手消費者金融は、曜日を問わず最短3分~25分で50万円を借りられます。

また、多くの消費者金融で無利息期間を設けているため、1ヵ月程度で完済できる場合は利息0円で借りることも可能です。

- 審査なしで50万円借りるには?

- 審査なしで50万円借りる方法は主に3つあります。

・クレジットカードのキャッシング

・質屋

・生命保険の契約者貸付

クレジットカードの場合、契約時に審査が必要になります。質屋は審査がありませんが、質に入れる品物によって借入額が異なる点に注意してください。

生命保険の契約者貸付も基本的に審査はありませんが、解約返戻金が一定額以上貯まっていないと50万円を借りられません。また、借りたお金と利子の合計が解約返戻金を超えてしまうと、最悪の場合、保険契約が失効、または解除されてしまう可能性があることも覚えておきましょう。