ポートフォリオとは、投資の世界では「分散投資を目的とした金融資産の組み合わせ」のことをいう。分散投資はすすめられることが多く、ポートフォリオを組んだほうがいいと考えがちだが、投資信託なら1銘柄だけでも十分な分散投資ができている。

つまり、つみたてNISAで投資できる投資信託なら、必ずしもポートフォリオを組む必要はない。

この記事では、つみたてNISAでポートフォリオを組む必要がない理由や、それでもポートフォリオを作りたい人へ向けて作り方を詳しく解説する。

詳細はこちら

明治大学法学部卒業後、証券会社に入社し、個人営業に従事。証券営業の経験をもとに金融系の記事執筆やKindle出版を開始し、現在はフリーライターとして活動中。日本株、投資信託、暗号資産、不動産を保有する個人投資家でもあり、日本株の投資歴は累計7年以上に及ぶ。■保有資格

・ファイナンシャル・プランニング技能検定2級

・証券外務員一種(日本証券業協会)

■SNS・HP等リンク

詳細はこちら

慶應義塾大学商学部会計ゼミにて会計を学んだ後、東京海上日動火災保険株式会社に就職。企業が事業活動を行ううえでの自然災害や訴訟に対するリスク分析・保険提案を3年間行う。「企業が倒産しない」・「事業で安定的に利益を出す」ための適切な保険でのリスクヘッジの提案に努めた。特に、製造業者や工事業者に対する賠償責任保険や工事保険の提案が得意。取引先企業の社長・経理・人事・プロジェクト担当者など様々な部署への営業活動を行った。上場企業の新規事業に対する保険提案が評価され、全国社員への社内プレゼンを実施した経験もある。 また、1級ファイナンシャル・プランニング技能士の資格を活かし、取引先従業員に対するNISAやふるさと納税に関するセミナーの実施経験有。 現在は、フリーランスとして保険や投資、税金などのお金に関する記事の執筆や個別相談・ライフプランニングの作成・実行支援を行っている。■保有資格

1級ファイナンシャル・プランニング技能士

■SNS・HP等リンク

つみたてNISAでポートフォリオを組む必要がない理由

つみたてNISAでポートフォリオを組む必要がない理由は3つある。

投資信託そのものが分散投資をしているから

つみたてNISAで投資できる投資信託が、そもそも分散投資をしているというのが1つ目の理由だ。

例えば、つみたてNISAで人気のeMAXIS Slim 全世界株式(オール・カントリー) は合計で2,678銘柄の株式に投資している(2026年1月現在)。アメリカを中心とした国内外のさまざまな国の株式が投資対象となっている。

■ポートフォリオ上位5カ国

| アメリカ | 63.1% |

|---|---|

| 日本 | 5.0% |

| イギリス | 3.4% |

| カナダ | 2.8% |

| フランス | 2.6% |

投資信託1つだけで充分にリスクの分散ができているので、必ずしもポートフォリオを組む必要はない。

つみたてNISAの資産だけを複数銘柄に分散する意味がないから

年間40万円までしか投資できないつみたてNISAの資産だけを複数銘柄に分散する意味はないというのが2つ目の理由だ。

例えば、300万円の貯金がある人が40万円をつみたてNISAでの投資に回した場合、全体に占めるつみたてNISAの割合は13%程度だ。

わずか13%の資産のなかであれこれ分散したところで、全体に与える影響は少ないだろう。株式や債券、不動産などへの分散投資を考える目安は最低でも資産額1,000万円以上、本格的な分散投資は資産額5,000万円以上の人が考えることだ。

ポートフォリオを組むと利益率が落ちる可能性もあるから

つみたてNISAでポートフォリオを組むと、利益率が落ちる可能性があるというのが3つ目の理由だ。

ポートフォリオを組む際は、あらかじめ返済期日と利息が定められ、株式と比べてリスクが低い債券を組み合わせてリスクを軽減することが多い。しかし、株式と債券を組み合わせると株価上昇時の利益が少なくなってしまう。

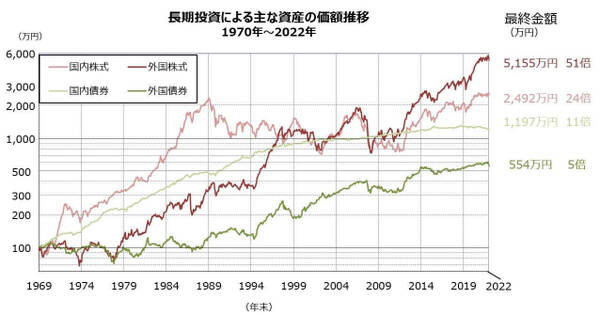

どうしても株価下落による損失を避けたいならポートフォリオを組んでもいいが、過去のリターンが高いのは株式であり債券の2倍以上だ。

資産をできるだけ増やしたい人は、株式のみを投資対象とする投資信託を購入するのがいいだろう。つみたてNISAで元本割れをする確率は、1年程度の短期間でみると高いが、10年間投資を続ければ元本割れはなかったというデータもある。

つみたてNISAで1銘柄だけ買うならインデックスファンドがおすすめ

1銘柄だけをつみたてNISAで購入する場合、株式を投資対象とするインデックスファンドがおすすめだ。

インデックスファンドとは、日経平均株価などの指数に連動した運用を目指す投資信託のことだ。信託報酬(投資信託の保有中に発生する主なコスト)が低く、長期投資がしたい人に向いている。

ここでは3銘柄のみ紹介するが、ほかの銘柄も知りたい人は関連記事を確認してみよう。

eMAXIS Slim 全世界株式(オール・カントリー)

■eMAXIS Slim 全世界株式(オール・カントリー)の概要

| 基準価額 | 3万4,209円 |

|---|---|

| 純資産総額 | 約8兆7,000億円 |

| トータルリターン (3年・年率) |

24.33% |

| 信託報酬 (年率) |

0.05775% |

| 組入上位 5カ国 |

アメリカ(63.1%) 日本(5.0%) イギリス(3.4%) カナダ(2.8%) フランス(2.6%) |

(2026年1月時点)

eMAXIS Slim 全世界株式(オール・カントリー)は、日本を含む先進国やインド、中国をはじめとした新興国の株式にまとめて投資できる。「投信ブロガーが選ぶ! Fund of the Year 」で2019年~2022年において4年連続1位となっていて、不動の人気を誇る銘柄だ。

eMAXIS Slim 米国株式(S&P500)

■eMAXIS Slim 米国株式(S&P500)の概要

| 基準価額 | 3万9,046円 |

|---|---|

| 純資産総額 | 約9兆6,000億円 |

| トータルリターン (3年・年率) |

26.23% |

| 信託報酬 (年率) |

0.0814% |

| 組入上位 5銘柄 |

エヌビディア(8.4%) アップル(6.8%) マイクロソフト(6.6%) アマゾン(3.7%) ブロードコム(3.0%) |

(2026年1月時点)

eMAXIS Slim 米国株式(S&P500)は、アメリカを代表するおよそ500社の株式に分散投資できる。組入上位銘柄には、米国株(個別株)としても人気が高いAppleやMicrosoftなど、世界を代表するIT企業が多いのが特徴だ。

日本の投資信託では最も純資産総額の大きい銘柄となっており、個人投資家の人気も根強い。

楽天・全米株式インデックス・ファンド

■楽天・全米株式インデックス・ファンドの概要

| 基準価額 | 3万9,394円 |

|---|---|

| 純資産総額 | 2兆2,398億2,600万円 |

| トータルリターン (3年・年率) |

25.79% |

| 信託報酬 (年率) |

0.162% |

| 組入上位 5銘柄 |

エヌビディア(6.7%) マイクロソフト(6.0%) アップル(5.9%) アマゾン(3.3%) メタ(25%) |

(2026年1月時点)

楽天・全米株式インデックス・ファンドは、アメリカの大型株から小型株まで購入可能な株式のほぼすべてに投資できる。楽天・VTIともいわれ、人気の米国ETF「VTI(バンガード・トータル・ストック・マーケットETF)」にほぼ100%投資している。

VTIは直接買うこともできるが、最低投資金額は3万2,000円以上と高い。投資信託なら月100円から投資できるので、米国株全体に分散投資したいなら楽天・VTIを選ぼう。

つみたてNISAでポートフォリオを組みたい人が考えるポイント

それでもつみたてNISAでポートフォリオを組みたい人が考えるポイントは4つある。

どれくらい増やしたいか

つみたてNISAでポートフォリオを組みたいなら、どれくらいお金を増やしたいかを考えよう。

「できる限り多く」といった漠然としたものではなく、「子どもの大学進学に500万円必要だから10~15年後に500万円必要」など具体的に必要な金額と時期を決めることが大切だ。目標金額と時期を決めたら、どれくらいのリターンが必要なのかを計算する。

■500万円を用意するのに必要な利回り

| 運用期間 | 必要な利回り |

|---|---|

| 10年間 | 年利13.5% |

| 15年間 | 年利4.2% |

参照:金融庁「資産運用シミュレーション」

10年後に500万円が必要な場合はかなり高い利回りが必要になるため、株式に100%投資する銘柄を選ぶしかない。もしくは、節約などで毎月投資に回すお金を増やして必要な利回りを下げたうえで、ポートフォリオを組む方法もある。

一方で、15年間で500万円を用意するにはある程度リスクを抑えた運用でも達成できるため、株式と債券などのリスクを抑えたポートフォリオを組んでもいいだろう。

自分が買う投資信託の投資対象や地域

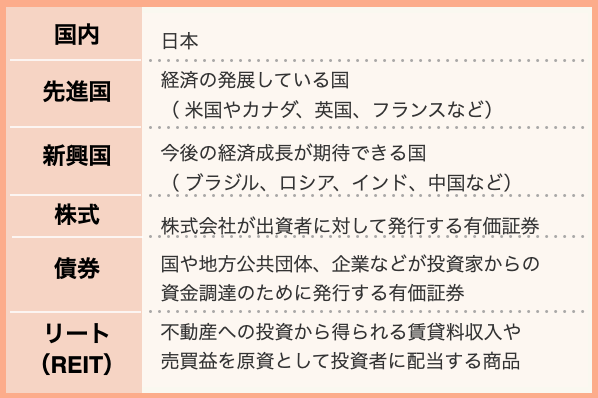

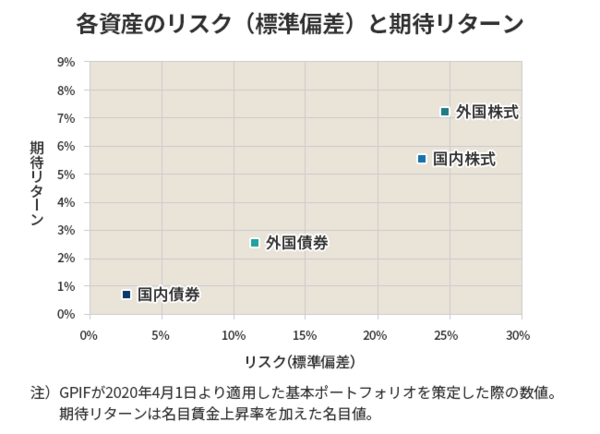

つみたてNISAでポートフォリオを組みたいなら、購入する投資信託の投資対象や地域を確認しよう。投資信託の投資対象は銘柄によって異なり、株式のほかにも債券やリート(不動産)などがある。投資対象によって、期待できるリターンやリスクが異なる仕組みだ。

なお、つみたてNISAで購入できる投資信託は、長期的なリターンがほかの資産よりも大きい株式が必ず含まれている。地域は主に国内、先進国、新興国の3つにわけられるが、つみたてNISAでは米国株をはじめとした外国株式に投資する投資信託に資金が集中している。

外国株式に集中する理由は、これまでの実績でリターンとリスクを出すと、リスクは国内株式(日本株)と大差がないのにリターンが年率2%程度も高いからだ。

リスクを抑える目的でポートフォリオを組みたいなら、外国株式と債券の組み合わせが基本となるだろう。

投資信託(ファンド)の分類

つみたてNISAでポートフォリオを組みたいなら、投資信託(ファンド)の分類とそれによる違いを理解しておこう。つみたてNISAで購入できる投資信託は、大きく3種類に分類される。

インデックスファンドとは、日経平均株価やダウ平均株価(NYダウ)などの指数に連動した運用を目指す投資信託だ。信託報酬が低い特徴があり、コストを抑えて投資したい人や長期保有を目的とする人におすすめの銘柄となっている。

バランスファンドとは、株式と債券など複数の資産に投資する投資信託だ。バランスファンドを購入すれば、1つの銘柄だけでさまざまな資産に分散投資ができる。

つみたてNISAでリスクを抑えたポートフォリオを組みたい人は、インデックスファンドとバランスファンドを組み合わて投資するのが一般的だ。

アクティブファンドは、指数(インデックス)を上回る運用を目指す投資信託だ。運用会社が独自の判断で銘柄の組み換えをおこなう。

大きなリターンを狙いたい人はアクティブファンドに投資するのも一つの手だが、リスクを抑えたい人にはおすすめできない。また、アクティブファンドはインデックスファンドと比べて信託報酬が高い。

つみたてNISA以外の資産

つみたてNISAでポートフォリオを組みたいなら、つみたてNISA以外で保有する資産がどれくらいあるかを把握し、資産全体で分散を考えるほうがいい。

例えば、つみたてNISA以外で日本株に投資している人は、つみたてNISAで購入する銘柄の投資先から日本株を外したほうがリスクを分散できる。また、これから投資を始める人は、つみたてNISAで投資をすることで保有資産全体の何%が投資信託になるのかを考えてポートフォリオを組もう。

預金が少ない人で、つみたてNISAで購入した投資信託が資産全体の50%を超えるなら、ポートフォリオを組んでリスクをある程度抑えたほうがいい。一方で、つみたてNISAの年間投資枠40万円よりはるかに多くの現預金があるなら、株式への投資割合が100%の銘柄に投資したほうがいいだろう。

ポートフォリオの作り方

ポートフォリオの作り方は、大きくわけて3つある。リターンをどこまで求めるか、リスクをどこまで抑えたいかでポートフォリオの作り方は異なるので、自分にあったものを選ぼう。

迷ったらコレ!GPIFの運用ポートフォリオ

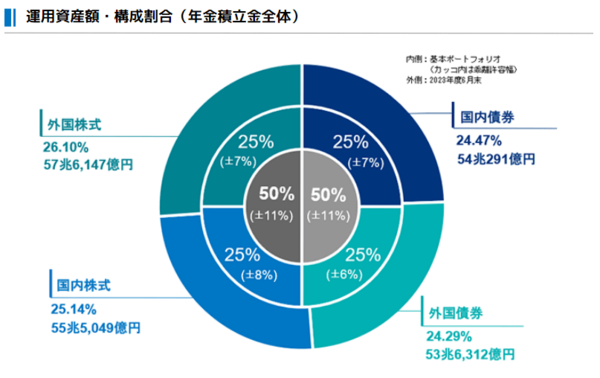

どうやってポートフォリオを組もうか迷う人は、GPIFの運用ポートフォリオを真似してみよう。GPIFは年金の支払いに充てられるお金の一部を運用する機関で、2025年6月末時点では累計180兆円を超える利益を出している。

■GPIFのポートフォリオ

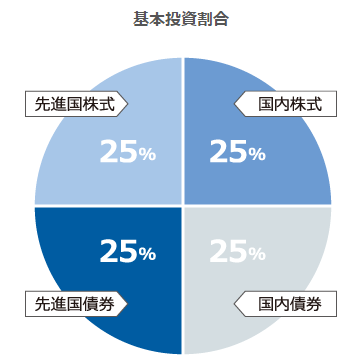

国内外の債券と株式に原則25%ずつ投資していて、2001年度~2025年度6月末の運用実績は平均で年間+4.51%だ。GPIFと似たポートフォリオを手軽につみたてNISAで組める銘柄の1つとして、ニッセイ・インデックスバランスファンド(4資産均等型)が挙げられる。

■ニッセイ・インデックスバランスファンド(4資産均等型)のポートフォリオ

つみたてNISAのポートフォリオに悩んでいる人は、ニッセイ・インデックスバランスファンド(4資産均等型)を購入してGPIFと同様のポートフォリオで運用してみよう。

株式100%は怖いけどできる限りリターンが欲しい人のポートフォリオ

株式への100%投資は怖いができるだけリターンを狙いたい人は、株式70%、債券30%のポートフォリオがおすすめだ。株式への投資で積極的にリターンを狙いつつ、債券への投資で安定的な運用をおこなえるだろう。

つみたてNISAで購入できる銘柄であれば、eMAXIS Slim 全世界株式(オール・カントリー)を40%、ニッセイ・インデックスバランスファンド(4資産均等型)を60%購入すれば、株式70%、債券30%のポートフォリオが組める。

毎月3万円の積立投資をする人なら、eMAXIS Slim 全世界株式(オール・カントリー)を1万2,000円、ニッセイ・インデックスバランスファンド(4資産均等型)を1万8,000円購入しよう。

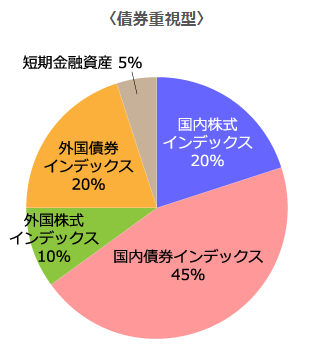

できる限りリスクを抑えたい人のポートフォリオ

できる限りリスクを抑えたい人は、債券70%、株式30%のポートフォリオを組もう。債券をメインにして安定的な運用をおこないつつ、株式でリターンを狙える。

つみたてNISAでDCニッセイワールドセレクトファンド(債券重視型)を購入すれば、債券を中心とした運用によりリスクを抑えられる。

ポートフォリオを作ったあとにやるべきこと

つみたてNISAでポートフォリオを作ったあとは、当初の割合通りに運用されているのか確認し、場合によっては見直す必要がある。

1銘柄の場合は運用方針通りに投資割合を調整してくれるため何もしなくていいが、2銘柄以上保有する場合は、株価の上下によって当初想定したポートフォリオからズレる可能性がある。

投資割合に大きな変動がないかチェックする

ポートフォリオを作ったあとは、定期的に投資割合に大きな変動がないかのチェックが必要だ。

株価が上がれば株式に100%投資する投資信託の価格が上がるため、債券と株式どちらにも投資するポートフォリオを組んでいる場合は株式への投資割合が上がる。保有する資産のうち何%が株式で何%が債券なのかなど、ポートフォリオを定期的に確認しよう。

ポートフォリオのバランスを整える

投資割合が大きく変動している場合は、ポートフォリオのバランスを整えよう。ポートフォリオのバランスを整えることを「リバランス」と呼ぶ。

数%程度の変動であれば気にしなくていいが、大きな変動があった場合はリバランスが必要だ。株価上昇で株式の保有割合が上がったら、債券をメインに投資する投資信託を購入してポートフォリオのバランスを整える。

ただし、つみたてNISAは非課税保有期間が20年と長く長期での運用が前提だ。保有割合が高くなった銘柄を売却することでリバランスするのではなく、できる限りほかの資産を買い増すことでリバランスをしよう。

つみたてNISAのポートフォリオでよくある質問

つみたてNISAのポートフォリオに関するよくある質問をまとめた。

- 今30代ですが、ポートフォリオはどうすればいい?

- 原則、ポートフォリオを組む必要はない。株式に100%投資する投資信託を購入しよう。世界の株式に投資できて信託報酬が低いeMAXIS Slim 全世界株式(オール・カントリー)への投資がおすすめだ。

どうしてもリスクを抑えて運用をおこないたい人は、債券も投資対象となっている投資信託を購入しよう。

- SBI証券のつみたてNISAでおすすめのポートフォリオは?

- できる限りリスクを抑えたい人は、債券を中心に投資するDCニッセイワールドセレクトファンド(債券重視型)への投資がおすすめだ。

株式をメインにしながら債券にも分散投資したい人は、eMAXIS Slim 全世界株式(オール・カントリー)とニッセイ・インデックスバランスファンド(4資産均等型)の2銘柄へ投資しよう。

- 債券に投資する投資信託は必要?

- リスクを抑えたい人は、債券に投資する投資信託が必要だ。一方で株式と比べると狙えるリターンが少ないため、リターン重視の人は不要だろう。