株式投資とFXは個人投資家の中でも最も代表的な金融商品ですが、この2つにはたくさんの違いがあります。

今回の記事では、投資初心者の方にもわかりやすく株式投資とFXの違いや難易度、勉強方法について解説します。

- 投資対象の違い

- 取引時間の違い

- 最低必要資金の違い

- レバレッジの違い

- マーケットの違い

- 税制の違い

- 【結論】投資初心者にはFXがおすすめ

詳細はこちら

立教大学法学部卒業後、東証一部上場企業に入社。その後、保険業界に転身し、ファイナンシャルプランナ(FP)として活動を開始。FPの最上級資格CFP資格を取得し、個人・法人のお金に関する相談を受けながら、北海道のテレビ番組のコメンテーターなどとしても活動している。■保有資格

CFP(R)

住宅ローンアドバイザー

損保マスター

■SNS・HP等リンク

詳細はこちら

1987年生まれ。明治大学理工学部卒業、東京工業大学大学院修士課程修了後に、株式会社三井住友銀行に入行し、市場営業部門(東京本店)と香港支店にて為替ディーラー業務に従事。金融投資教育のWebメディア事業を運営する株式会社フィンテラスを設立し、代表取締役に就任。公益社団法人 日本証券アナリスト協会認定アナリスト(CMA)

■保有資格

日本証券アナリスト協会認定アナリスト

■SNS・HP等リンク

株とFXにはたくさんの違いがある

具体的に株とFXにどのような違いがあるか解説していきます。株もFXもそれぞれ異なる特徴があるため、どちらが自分に向いているか比較しながら検討しましょう。

投資対象の違い

まず1つ目の違いは、投資対象の数です。株の場合、上場している株式会社は3500社ほどですが、FXの通貨ペアは殆どの国内会社でおよそ20~30個ほどとなっています。

投資先を選ぶ、という点ではFXの方が楽ですが、株においては逆に銘柄選定に時間をかけることで優位性を見つけることが出来るとも考えられます。

取引時間の違い

2つ目は、取引可能な時間帯です。株式取引は昼休みを挟み9時~15時までの取引が一般的ですが、FXの場合は営業日であれば24時間売買を行うことが可能です。 FXは日本時間の夜に値動きが大2きくなることも多く、兼業のトレーダーにとってはその点がメリットでしょう。

FXは、平日であればほぼ24時間いつでも取引を行うことができます。 株の取引ができる時間は、東京証券取引所の場合、平日の9:00から11:30(前場)と12:30から15:00まで(後場)です。

引用元:FXのことなら外為どっとコムHOME | FXが初めての方へ | FXと株の違いは?

最低必要資金の違い

3つ目は、FX、株を始めるときに必要とされる最低資金の違いです。株式投資は投資先の株式の価格が最低資金となり、1株10万円の株を買う際には10万円が必ず必要です。会社の株を保有するということは、その会社の経営に参加するという意味合いもあるので、基本的には数万~数百万円が相場となっています。 それに対し、FXは1000通貨(約4000円)という少額の資金から運用が開始できます。少額から資金運用を始めたいという方にとって、FXはおすすめな資産運用でしょう。

レバレッジの違い

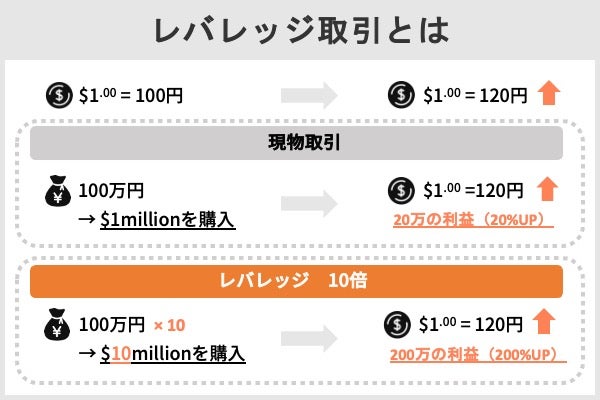

4つ目がレバレッジの大きさです。レバレッジとは元本を担保に、その元本の数倍以上の取引を行うことを指します。 株の信用取引におけるレバレッジが最大で3倍、国内FXのレバレッジは最大で25倍と、FXの方が数段大きなレバレッジとなっています。 レバレッジが大きければ大きいほどハイリスク・ハイリターンとなっており、トレードを行う際にはそのリスクケアが必要となってきますので、注意しましょう。

マーケットの違い

マーケットの違いとしては、株に比べて、FXの場合は得られる情報がやや少なめといった点が挙げられます。

株の場合は板(価格ごとに買い注文と売り注文がどのくらいあるのか一目でわかる一覧表)や歩み値(株式取引が行われた履歴のようなもの)などから需給の動向、売買の様子を確認することができますが、FXの場合はチャート(為替レートをグラフに表したもの)からトレンドを確認することが主になってきます。

海外業者を使うと板を見られるECN方式(FXにおける発注方法の事)という売買スタイルを選択することも出来ますが、国内業者でこの形態をとっているところは多くありません。

また、FXの場合は私たちの注文が一度FX業者を介してインターバンク(銀行間取引市場)へ流されるという特徴があります。

これによるスリッページなど、投資家にとって不利益となるケースもFXのマーケット方式では起こり得る可能性があります。

税制の違い

株の場合、殆どの人が口座開設の際に「特定口座(源泉徴収あり)」を選択し、証券会社に源泉徴収を委託しますが、FXの場合は一定以上の利益が出た場合、自らで源泉徴収・確定申告を行う必要があります。

所得税は一律20.315%となっており、利益のおよそ20%程度を税金として納める必要があります。通年で損益がマイナスとなっている場合は納税を行う必要はありませんが、確定申告を行うとその損益を繰り越しすることができ、翌年以降の利益と相殺することが可能です。

FXでも株式投資でも、一定の利益が出た場合は確定申告を行って税金を納める必要があります。 株式投資には「特定口座」という制度があります。特定口座を利用すれば、証券会社が損益の計算や納税を行ってくれるため、確定申告の手間が省けます。

引用元:FXのことなら外為どっとコムHOME | FXが初めての方へ | FXと株の違いは?

投資初心者が運用しやすいのはどっち?

ここまでFXと株の違いついて解説してきましたが、投資初心者にとって始めやすい投資はどちらなのか簡単に解説しますので、投資運用を始めようと考えている方は是非参考にしてください。

投資初心者におすすめなのはFX投資

FX投資が初心者におすすめな最大の理由は先述した通り、少額からスタートできる点です。少額の資金から始められるというメリットは、資金運用を初めて行う方の不安要素軽減に繋がるでしょう。

またFXは、取引時間が制限されている株と違い、24時間取引可能な面も初心者に向いている点です。サラリーマンや学生など日々の中で一定の拘束時間がある人にとって、いつでも投資ができるメリットは、非常に大きいでしょう。

そしてFXは株式投資と違い、投資先の選択肢が株式投資に比べて少ないので、基本的には投資先の金融政策や情勢をチェックするだけで、どの通貨に投資するべきか判断することができます。

以上の理由から、FXは投資初心者におすすめの投資スタイルだといえます。ただし、もちろんFXにもリスクはあるので、しっかり下調べをして準備をすることが大切だということは常に意識しておきましょう。

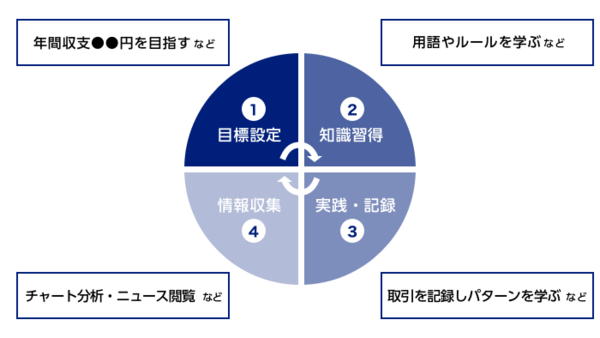

株とFX、それぞれの商品にあった勉強法を身につける

今まで見てきたように、株とFXはその特徴が大きく異なります。そのため勉強をする際も、それぞれにあった学習や努力が必要です。ここからは株とFXそれぞれに必要な勉強を解説します。

株式投資の勉強法

まず株の場合は企業分析や銘柄のクセを掴む必要があります。「何を軸にしてトレードを行うか」によって調べることや勉強の内容も変わってきますが、何をすれば良いか分からない場合は、まずはSNSやブログなどで上手いトレーダーの意見を参考にしてみたり、本を使って浅く広く知識を蓄えましょう。

そうしたうえで、最終的には取引の軸を作り、自分の考えでトレードをしていくのが良いでしょう。

FXの勉強法

FXの場合は、上に挙げたように投資対象が少ないため、通貨ペアの特徴を知ったら、いかに優位性のある取引手法を作れるかどうかが重要となります。自分でトレンドラインを引いたり、チャートの検証などをしたりするなどして、手法を確立していくことが大事になってきます。

テクニカルのみで売買を行う人もいますが、FXの場合は各国の金融政策の動向に影響を受けやすいため、ニュースにも敏感になっておく必要があります。

株とFXの勉強において、共通する点もいくつかあります。それは、トレードにおけるメンタル管理や、エリオット波動やフィボナッチをはじめとしたテクニカル分析の学習は双方に活かせる技術です。

刻一刻と変化する相場で長く生き残り、プロのトレーダーたちとしのぎを削っていくためには、それ相応の努力が必要となります。

株とFXにおいての注意点

FXや株式投資を行う際に気をつけなければならない注意点をまとめたので、是非投資開始前に読んで、リスクを回避できるように準備しておきましょう。

損益通算はできない

FXと株式投資で損益通算が可能かという疑問ですが、答えはできません。その理由として、FXの利益は「先物取引に関わる雑所得等」、株式投資は「株式等に係る譲渡所得等」といった、扱いが別々の課税対象のため、損益通算はできないとされています。

レバレッジがかかっているものは難易度が高い

先述した通り、株の信用取引における最大レバレッジが3倍ほどであるのに対し、国内FX業者における最大レバレッジは25倍と先程解説しました。

株とFXでは値動きの大きさ(ボラティリティ)が異なるため、一様に区別をすることは難しいですが、やはりレバレッジが高ければ高いほど難易度は高いとされています。

また、FXの場合は年に数回、急なレート変動が起こることがあり、その際にロスカットが追いつかず、大きな損を被ってしまうというケースが後を絶ちません。そのため適切なリスクヘッジは重要です。何年間も生き残ってきたトレーダーが一回のミスで大きく損を被ってしまうという事例もあり、いかに適切なリスク管理が出来るか、が高レバレッジの取引では重要となります。

レバレッジは取引が成功すれば大きな利益を期待できますが、失敗したときは大きな損失を出す可能性があります。例えば、レバレッジをかけて10万円の利益を得たとしても、取引に失敗したときは10万円の損失を出す可能性もあるのです。

引用元:FXのことなら外為どっとコムHOME | FXがはじめての方へ | レバレッジとは?

初心者におすすめのFX会社総まとめ!

FXを始めようと考えている方へ向けて、3大マネー雑誌である「NET MONEY」が国内FX会社をわかりやすく徹底比較しましたので、下記ページを是非参考にしてください。

何年間も生き残ってきたトレーダーが一回のミスで大きく損を被ってしまうという事例もあり、いかに適切なリスク管理が出来るか、が高レバレッジの取引では重要になってくると考えられる。(ZUU online編集部)

初心者は最低取引単位で選ぶ

FXの最低取引単位は会社によって異なり、取引単位が小さいと少額で取引することができます。

- 1通貨(ドル/円)→資金100円

- 10000通貨(ドル/円)→資金45000円

少額取引ならリスクなく、FXの実践経験を積むことができます。そこで、初心者の方には松井証券のFXをお勧めします。

松井証券のFXは1通貨単位から取引することができるFX会社です。手数料(スプレッド)も業界最狭水準に設定されていて、これからFXを始める方におすすめです。

また、FXは24時間取引可能なため、サラリーマンなど取引に使える時間が限られている人でも隙間時間を使って投資ができます。

少額で取引を続ける場合は、取引にかかるコストを抑えることが重要です。そのため、FX会社を選ぶ際にはスプレッドの低い会社を選びましょう。

レバレッジを利用すると少ない資金で効率的に投資を行えますが、ハイリスク・ハイリターンで大きな損失を出す可能性もあるので注意が必要です。

SBI FXトレードは1通貨単位から取引ができるので、例えば、米ドル円の場合、1ドル=110円だとすると約5円の証拠金でFX取引をすることができます。他のFX会社では1,000通貨単位や1万通貨単位が一般的なので、大きな資金で取引するのは怖いけど、少額からFXに慣れたいという方はSBI FXトレードに向いています。また、大手ネット証券で有名なSBIグループのFX会社なので、その点も信頼度が高いFX会社だと言えます。