FXではポジションを持っていると、通貨ペアの金利差によりスワップポイントが付与されます。このスワップポイントを狙った取引は、細かくトレードしなくてもよいため取り組むハードルが低いでしょう。

しかしながらいざ始めてみようと思うと、通貨ペアが10種類以上もあって、どれで取引したらいいのかわからないという方も多いのではないでしょうか。

この記事ではスワップポイントで利益を出すのにおすすめの通貨をご紹介していきます。

スワップポイント投資向け通貨の選び方

スワップポイント狙いで取引する場合、どのように取引する通貨ペアを選べばいいのでしょうか。多くのFX業者はスワップカレンダーを公表しており、これを見れば各通貨ペアの毎日のスワップポイントを確認できます。この数字が大きいものを選べばいいのかというと、そうではありません。

スワップカレンダーの見方を理解し、さらに通貨ごとの特徴を理解する必要があります。ここでは通貨選びに重要なポイントを3つご紹介します。

スワップポイントの利回りの高さ

FX業者のHPで確認できるスワップポイントは、多くの場合「1万通貨」に付与されるスワップポイントを表しています。そして、各通貨のレートが異なっていることから、1万通貨の価格は異なっています。

例えば、米ドル/円のレートが130円でスワップポイントが190円、トルコリラ/円のレートが7円でスワップポイントが40円だとします。スワップポイントだけを見ると、米ドル/円の方が多く見えるかもしれません。

ですが、米ドル/円を1万通貨買うと130万円分、トルコリラ/円を1万通貨買うと7万円分買うことになります。この元手に対するスワップポイント付与率で見ると、トルコリラ/円の方が4倍近く高いことがわかります

| 通貨ペア | 米ドル/円 | トルコリラ/円 |

|---|---|---|

| レート | 130円 | 7円 |

| 1万通貨の価格 | 130万円 | 7万円 |

| スワップポイント | 190円 | 40円 |

| スワップポイント 付与率 |

0.015% | 0.057% |

このように、スワップポイントの絶対値を見るのではなく、その元手に対する利回りが高い通貨こそ「スワップポイントが高い」ということになるのです。スワップポイント狙いであれば、まずはこの利回りが判断基準になるでしょう。

スワップポイントの安定性

スワップポイント狙いの取引は1日や2日で大きく稼ぐのではなく、長期間継続的にスワップポイントを得ることで利益を出していきます。しかしながら、スワップポイントには変動するリスクがあります。

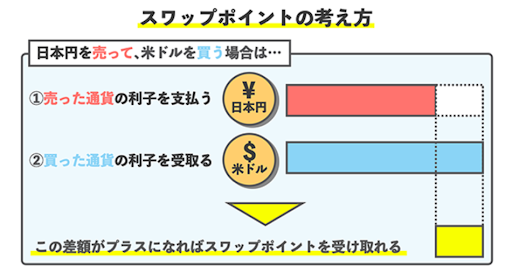

そもそもスワップポイントとはどういったものかご存じでしょうか?FXでは2つの通貨を組み合わせた「通貨ペア」を取引します。通貨それぞれには金利があり、この通貨間の金利差がスワップポイントになります。

通貨ごとの金利は国の政策金利がベースです。この政策金利は一定ではなく変更されるため、スワップポイントも変動することになるのです。

どの通貨であってもスワップポイントの変動は避けられませんが、安定して高金利となりそうな通貨を選ぶことで、長期的な利益が得られるでしょう。

通貨の価値の安定性

スワップポイントが変動する別の要因もあります。それは通貨レートです。ここで重要なのは、スワップポイントは「金利」がベースとなっていることです。金利、すなわち利率で計算されるため、レートが下がるとスワップポイントも下がってしまいます。

ある通貨ペアが20円でスワップポイントが0.02%付与される場合、1万通貨あたりのスワップポイントは20円 × 1万通貨 × 0.02% = 40円となります。

この通貨ペアが10円に下落して、スワップポイントが0.02%付与されると、1万通貨あたりのスワップポイントは10円 × 1万通貨 × 0.02% = 20円となります。

20円のときには毎日40円のスワップポイントを期待できたのに、レートが下落したことで半分の20円しか付与されなくなってしまいました。このように、付与率が同じでもレートが下がるとスワップポイントは少なくなります。

レートが下がりやすい通貨だと、取引を始めたときの期待どおりにはならないことも多いため注意しましょう。

スワップポイント投資向けおすすめ通貨

ここまで、スワップポイント狙いの取引をするために通貨を選ぶポイントをご紹介しました。これらのポイントに注意しながら、具体的におすすめの通貨をご紹介していきましょう。

米ドル/円:メジャー通貨ではトップクラスの高金利

米ドル/円はメジャー通貨の中でトップクラスにスワップポイントが高くなっています。

| 米ドル/円 | |

|---|---|

| 1日の1万通貨あたりSP | 187円 |

| 1年間の1万通貨あたりSP (推計) |

6万8,255円 |

| 1万通貨の価格 (=レバレッジ1倍) |

134万1,840円 |

| 年率 | 5.2% |

| 10万円分保有した場合の 年間SP |

5,200円 |

ただし、これは最近の傾向である点に注意が必要です。米国は2008年のリーマン・ショック以降、長らく低金利政策を採用していました。近年は金利を上げつつありましたが、高インフレに陥った2022年からは、インフレ対策で特に大きく上げています。現在では5%前後となっていますが、インフレが続けばさらに金利を上げるという意見もあれば、不況になるため金利を下げるという意見もあります。今後も高スワップポイントが続くのか、動向には注意してください。

レートの推移は、2000年以降100円から120円ほどで推移する期間が長く、下値は80円ほど、上値は150円ほどとなっています。現在は高値圏にあるので下落余地はそれなりにありますが、長期的に顕著な下落トレンドは見られません。レートが切り下がることによるスワップポイント低下はさほど大きくないでしょう。

米ドル/円のメリットは、下落トレンドではないことです。下値、つまり「どこまで下落するか」が想定しやすく、比較的安心して持てます。さらに、その下値を考慮してロスカットラインを決め、レバレッジを上げて保有すれば利益率を上げることも可能です。買うタイミングによっては売買差益を狙うことも可能でしょう。

一方でデメリットは、高金利がいつまで続くか不透明なことです。レートの下落はそこまで心配せずに保有できそうですが、金利の動向には注意しておく必要があります。

米ドル/円は、リスクは抑えつつリターンもそれなりに期待できるので、スワップポイント投資が初めてという方におすすめです。また、新興国通貨は怖いけどレバレッジは管理できるという方にとっては、レバレッジを上げて利益率を上げることで、魅力的な投資先となるのではないでしょうか。

豪ドル/円:メジャー通貨の中では長い間高金利

豪ドル/円はメジャー通貨の中では高金利として、長らく人気がある通貨です。ただし現在では、米ドル/円の方がスワップポイントがやや高くなっています。

| 通貨ペア | 豪ドル/円 |

|---|---|

| 1日の1万通貨あたりSP | 88円 |

| 1年間の1万通貨あたりSP (推計) |

3万2,120円 |

| 1万通貨の価格 (=レバレッジ1倍) |

90万6,000円 |

| 年率 | 3.6% |

| 10万円分保有した場合の 年間SP |

3,600円 |

米国や日本、EUなどゼロ金利政策を採用する国々に比べオーストラリアの政策金利は高く安定していました。そのため、メジャー通貨の安定した値動きでありながらスワップポイントも期待できる点が人気となっていました。

コロナ禍ではついにオーストラリアもゼロ金利政策を実施しましたが、現在では再び政策金利を引き上げています。インフレ対策のため米国の方が政策金利を高く設定していて魅力がありますが、長期的な安定感としてはオーストラリアの方が期待できるのではないでしょうか。

レートの推移は、2000年以降の下値が55円ほど、上値は107円ほどとなっています。米ドル/円と比べると変動は大きいですが、長期的に顕著な下落トレンドが見られないのは同じです。レートが切り下がることによるスワップポイント低下はさほど大きくないでしょう。

豪ドル/円のメリットは、下落トレンドではない、かつ長期的に金利が期待できることです。米ドル/円と同様に下値が想定しやすく、比較的安心して保有できます。それでいて、主要国の中では長期的に金利が期待できそうであり、長く保有するのに向いていると言えるでしょう。売買差益を併せて狙うことも可能です。

一方でデメリットは、米ドル/円などに比べると取引量が少ないために変動が激しいことです。トレンドが出ると値動きが大きくなり、オーバーシュート(行き過ぎ)してしまうことがあります。米ドル/円同様に下値は想定しやすいのですが、あまりタイトにロスカットラインを設定するとオーバーシュートでロスカットとなるかもしれません。レバレッジを上げるのであれば少し慎重に設定することをおすすめします。

豪ドル/円は、リスクは抑えつつ長期的なリターンが期待できるので、長期的に安定した投資がしたい方におすすめです。

トルコリラ/円:高金利通貨の代表格

トルコリラ/円はトップクラスにスワップポイントが高い、高金利通貨の代表格です。

| 通貨ペア | トルコリラ/円 |

|---|---|

| 1日の1万通貨あたりSP | 48円 |

| 1年間の1万通貨あたりSP (推計) |

1万7,520円 |

| 1万通貨の価格 (=レバレッジ1倍) |

6万9,120円 |

| 年率 | 25.3% |

| 10万円分保有した場合の 年間SP |

2万5,300円 |

トルコの政策金利を振り返ると、ほとんどの期間で8%を上回るような金利が設定されてきました。特にここ数年では20%前後に迫るような時期も見られています。主要国と比べると桁が違うくらい金利が高いのです。今後も主要国通貨よりはずっと高い金利が設定されると推測されます。

トルコリラ/円で最も気をつけないといけないのは、レートの下落です。ここ15年のチャートを見ると、ほとんど一直線に下落を続けています。この間の最高値と比べると、現在のレートは10分の1を切っていて、間もなく20分の1に迫ろうかという勢いです。

「通貨の価値の安定性」でもご紹介したように、レートの下落はスワップポイントの低下につながります。加えて、保有ポジションが大きな含み損を抱えることになります。

トルコリラ/円のメリットは、やはりスワップポイントが高いことです。主要通貨と異なり、レバレッジを上げなくても高い利益率が期待できます。

一方でデメリットは、著しい下落トレンドにあることです。スワップポイントの低下と含み損を考慮しなくてはなりません。

トルコリラ/円は、レバレッジを管理せずにとにかく高いスワップポイントを得たいという方におすすめです。ただし、レートが下落することによるデメリットを十分に理解しておく必要があります。

メキシコペソ/円:新興国通貨であり資源国通貨でもある

メキシコペソ/円はトルコリラ/円とよく比較される、こちらも高金利通貨の代表格です。メキシコには油田や鉱物などの資源が豊富にあり、高金利通貨なだけでなく資源国通貨でもあることが特徴です。

| 通貨ペア | メキシコペソ/円 |

|---|---|

| 1日の1万通貨あたりSP | 27円 |

| 1年間の1万通貨あたりSP (推計) |

9,855円 |

| 1万通貨の価格 (=レバレッジ1倍) |

7万4,430円 |

| 年率 | 13.2% |

| 10万円分保有した場合の 年間SP |

1万3,200円 |

メキシコの政策金利はほとんどの期間で4%を超える高金利となっています。特に2022年から2023年には上昇を続け、ついに10%を超えるようになりました。今後も安定して高金利が期待できるのではないでしょうか。

レートの推移を見ると、リーマン・ショックで大きく下落し、その後もなだらかに下落トレンドを描いています。ただしここ3年ほどは大きく値上がりしています。トルコリラ/円ほどではないですが、今のところは下落トレンドにあると想定して立ち回るのが良いのではないでしょうか。

メキシコペソ/円のメリットは、政策金利が安定して高く、また新興国通貨の中では下落がなだらかであることです。トップクラスに高いスワップポイントが長期間期待でき、トルコリラ/円に比べると安心して保有することができるでしょう。

そうは言うものの、下落トレンドであることはやはりデメリットではあります。主要国通貨のようにレンジを形成しているとは言えないため、下落することのリスクを把握して投資する必要があります。

新興国通貨にチャレンジしてみたい方や、リスクを取りつつも高いスワップポイントが欲しい方にはメキシコペソ/円をおすすめします。

ハンガリーフォリント/円:注目の新登場高金利通貨

ハンガリーフォリント/円は、3月からみんなのFXとLIGHT FXで取り扱いが始まった注目の高金利通貨です。現状はトルコリラ/円を上回る高スワップポイントとなっています

| 通貨ペア | ハンガリーフォリント/円 |

|---|---|

| 1日の1万通貨あたりSP | 3円 |

| 1年間の1万通貨あたりSP (推計) |

1,095円 |

| 1万通貨の価格 (=レバレッジ1倍) |

3,945円 |

| 年率 | 27.8% |

| 10万円分保有した場合の 年間SP |

2万7,800円 |

ハンガリーの政策金利は6%を長らく超えるような高金利に設定されていました。近年は世界各国が低金利政策を取る中、ハンガリーも1%付近と低くなっていましたが、2021年からは急速に金利を上げてきました。

今後の動向としては、トルコやメキシコに比べると低金利になってしまう可能性は高いかもしれませんが、主要国に比べれば引き続き高金利が期待できるのではないでしょうか。

レートの推移を見ると、メキシコペソ/円と少し似ているような値動きです。ただしこちらは、最近は安値を更新していないので、より底堅い値動きをしています。高金利通貨の中では安心して保有できるのではないでしょうか。

ハンガリーフォリント/円のメリットは、現状のスワップポイントがトップクラスに高く、それでいて比較的底堅い値動きであることです。

デメリットとしては、将来的には低金利となる可能性が否定できないことと、取扱業者が少ないことです。現在は非常に政策金利が高いですが、トルコやメキシコに比べると低金利になる可能性は高いです。また、今のところ国内業者ではみんなのFXとLIGHT FXでしか取り扱いがないことには注意が必要です。

スワップポイント投資がしたい方には幅広くおすすめできる通貨でしょう。

おすすめの通貨組み合わせ

スワップポイント投資の観点から、おすすめの通貨をご紹介してきました。他の通貨でもスワップポイントは発生するので、「スワップポイント」と「レート」を確認し、投資金額に対してどのくらいの利率が見込めるか検討してみてください。

魅力的な通貨が見つかって実際に投資する前には、1つ注意点があります。それは1点集中投資はしないことです。1つの通貨にのみ投資した場合、万が一不測の事態が起きたときに大きな損失となってしまうかもしれません。リスクを分散させるため、最低でも2~3通貨は組み合わせるべきでしょう。ここでは組み合わせる例をご紹介しますので、参考にしてみてください。

メキシコペソ/円 × ハンガリーフォリント/円:基本の組み合わせ

急激な下落トレンドではなく、それでいてスワップポイントがとても高いという特徴が共通している通貨です。レバレッジを抑えたままでも利益が大きく、初心者から上級者まで、幅広くおすすめできる組み合わせです。この組み合わせをベースとして、以下ではさらに分散を進めてみましょう。

ドル/円 × メキシコペソ/円 × ハンガリーフォリント/円:ロスカット管理ができる方向け

ロスカットの管理が得意な方におすすめする組み合わせです。ドル/円は下値が想定しやすいですし、メキシコペソ/円やハンガリーフォリント/円も余裕を持たせて下値を想定すれば、レバレッジを少し上げることができます。FXだからできるレバレッジを生かして、より高い利益率を目指せるでしょう。

トルコリラ/円 × メキシコペソ/円 × ハンガリーフォリント/円:高金利を追求したい方向け

レバレッジを上げずに高金利を追求したい方におすすめする組み合わせです。トルコリラ/円は下落トレンドが強いデメリットがありますが、レバレッジ1倍でも高金利が期待できるメリットがあります。全くの初心者にはおすすめしませんが、下落トレンドのリスクを理解できていれば、選択肢として検討してみてください。

ユーロ/ポーランドズロチ × メキシコペソ/円 × ハンガリーフォリント/円:リスク分散をさらに進めたい方向け

ユーロ/ポーランドズロチはおすすめ通貨としてご紹介しなかった通貨です。この通貨は「売り」でポジションを保有することで、スワップポイントが付与されます。売りでのポジションなので、「ロスカットされない」という管理ができず、上級者向きの通貨です。

この通貨を組み合わせるメリットは、日本円が絡まない通貨ペアをポートフォリオに入れられることです。おすすめした他の通貨ペアは、全て日本円との組み合わせです。日本円に不測の事態が起こった場合、どの通貨ペアもダメージを受けることが想定されます。ユーロ/ポーランドズロチは日本円が絡まずに高金利なため、リスク分散の観点では最もおすすめできる組み合わせです。

本記事で参考にしたサイト一覧