今回は運用者数35万人以上(※①)、預かり資産8,000億円を突破(※②)したロボットアドバイザー「ウェルスナビ(WealthNavi)」のセミナー講師として活躍する小松原さんに、ロボットアドバイザーとはどのようなサービスなのか、お話を伺いました。「投資信託を購入して自分で運用するのとどう違うのか?」という点や、利用が向いている人の特徴もお伝えします。「資産形成が重要なのはわかるけど忙しい」そんな方はぜひチェックして、実りある豊かな老後に向け第一歩を踏み出してください。

小松原 和仁(当社セミナー講師)

同志社大学卒業後、証券会社に入社。保険会社に移り保険代理店向けの経営企画や教育・研修に携わった後、信託銀行で証券投資・相続対策・不動産管理等の資産のコンサルティング業務に従事。2018年11月、働く世代が豊かさを実感できる社会をつくりたいという理念に共感し、ウェルスナビにセミナー講師として入社。これまでに、500回以上の資産運用セミナーに登壇し、参加者からの多くの質問にも答えている。1級FP技能士、宅地建物取引士。

「私らしい」が見つかる。40歳からのライフスタイルメディア「Saita」の連載記事はこちら

小松原 和仁(こまつばら かずひと) | 記事一覧 | LIMO | くらしとお金の経済メディア

人気ランキングだけで投資信託を購入するリスクとは?ー時代とともに変化する上位の顔ぶれー

ー投資信託を始める際に、人気ランキングに注目する人は多いと思います。私も、人気の銘柄を買っておけば間違いないと思っているのですが、実際はいかがでしょうか。

小松原さん:最近、公表されている人気銘柄ランキングには、グローバルな銘柄が揃うようになっており、以前よりは参考にできるようになったと思います。例えば、現在人気ランキングの上位に位置する投資信託は、米国株や全世界株に分散する銘柄です。こうした投資信託は、海外の優良企業を組み入れています。また、多くの投資家からの資金が集まるため、純資産額が大きくファンドとして安定しているのが特徴です。

ただし、今上がっている資産が人気になりやすい、という点に注意しなければなりません。資産は上がる時もあれば下がる時もあるため、リスクを抑えるには、時代の変化に合わせて、債券や金など異なる値動きをする資産を組み合わせる必要があります。

ーそのあたりの組み合わせを考えるのは、特に初心者には難しいと思います。だからこそプロが運用してくれる投資信託を買おうと思うわけですが。

小松原さん:そうですね、例えば「投資一任」というサービスであれば資産や銘柄の選択から、その後のメンテナンスまでをすべて任せられます。

ー投資信託と投資一任はどう違うのかを教えてください。

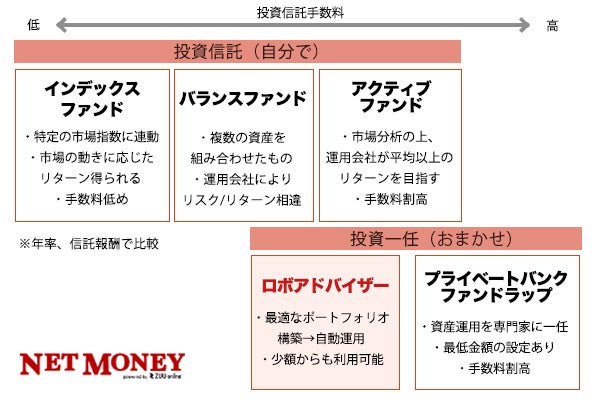

小松原さん:投資信託は、プロが多くの投資家からお金を集めて、まとめて投資を行う商品のことです。個別株投資と異なり、少額でさまざまな銘柄に分散投資できる点が魅力です。

投資信託は、大きくアクティブファンドとインデックスファンドの2種類に分類できます。インデックスファンドは、日経平均株価やTOPIXといった指数に連動するように設計された投資信託です。一方、指数を上回る、または指数に捉われずにリターンの獲得を目指す投資信託がアクティブファンドとなります。

・日経平均株価とは

日本経済新聞社が東京証券取引所プライムに上場する約2,000銘柄のうちから、市場流動性(売買の活発さや安定度)の高い225銘柄を選定し、その株価をもとに算出・公表している日本の株式市場の代表的な株価指数

・TOPIX(東証株価指数(Tokyo Stock Price Index・とうしょうかぶかしすう)とは

日本取引所グループ(JPX)の子会社である株式会社JPX総研が、東京証券取引所第一部(現在のプライム市場)上場株式銘柄を対象として、1秒毎に、算出・公表している株価指数

株式中心のものや、債券、不動産中心のもの、それらを組み合わせたものなど、公募されているファンド数は6,000種類近くあります。これらの中から自分にあったものを選ぶとき「何を選べばいいかわからない」という人も多く、そんなときはやはり、人気ランキングに頼ることになるでしょう。

それに対して、「投資一任」は、銘柄選びや売買のタイミングなども含め、すべてプロにまかせるサービスです。一人ひとりが取れるリスクや投資の目的に合わせて最適なポートフォリオを構築し、運用してくれます。

さらに長期運用に必要なメンテナンスも適宜行っており、ポートフォリオを定期的に更新したり、新しい投資対象銘柄を加えたり、新たな資産を組み入れたりすることもあります。

投資一任のサービスは、日本の大手金融機関が、富裕層向けに展開していたもので、概ね2~3%の手数料がかかります。最低投資額も数百万円から数千万円に設定されているケースが多いです。

ー投資一任は心強いサービスですが、一般の方にとっては費用の面でハードルが高いかもしれません。

そうですね。従来、資産運用をプロに任せる投資一任型のサービスは、富裕層や機関投資家など一部の人が利用していました。しかしロボットアドバイザーであれば、この投資一任サービスを低コストで受けることが可能です。

テクノロジーの力で富裕層向け投資一任サービスを誰もが利用できる時代に

ーロボットアドバイザーとはどのようなサービスか教えてください。

小松原さん:ロボットアドバイザーには、「助言型」と「投資一任型」の2種類があります。助言型ロボットアドバイザーは、例えば「あなたに合った投資信託はこれですよ」と提案・助言のみを行うタイプです。

一方、投資一任型のロボットアドバイザーは、投資家の投資目標、投資期間、リスク許容度といったニーズに応じて最適な運用プランを提案してくれます。助言型と異なり、売買の発注や運用途中における資産配分の変更などすべて任せられるので、手間になりません。自動的に適切な投資先を選んでくれるため、投資初心者でも利用しやすいのが特徴です。

テクノロジーの力を活用することで、投資一任のサービスを誰もが手軽に利用できるようになったのです。

投資信託とロボットアドバイザーの違いは変化する資産価値を最適なバランスで保てること

ーロボットアドバイザーを利用するのと、自分だけで投資信託を購入して運用するのとでは具体的にどう違いますか?

資産価値の最適なバランスをとれるかどうかが異なってきます。こちらは当社のロボットアドバイザーが構築する最適ポートフォリオのイメージです。代表的な資産が複数集まっている状態です。株だけではなく、債券とか不動産、金などいろいろな資産が入っています。

自分にぴったりの資産配分を考え、投資信託を購入してバランスを保ちながら運用するには時間と知識が必要です。資産の価値は日々変化しますし、最適な資産のバランスも変わるからです。

その点ロボットアドバイザーは、自動でリバランスしてくれます。リバランスとは上がりすぎた投資対象を売却し、下がったものを購入することで、元の最適なバランスに調整することです。

また、将来的に新しい資産を組み入れることもあり得ます。現在最適と考えられている資産であっても、将来、全く異なる資産に投資した方が良いとされる時代になるかもしれないからです。このように長期的な目線で、時代の変化に対応できる点も魅力の一つです。

ーロボットアドバイザーはどんな人に向いていますか?

小松原さん:忙しく働く世代の方に向いています。しっかりと計画的に資産形成しようと思ったら、勉強に時間をかけなければなりません。その点ロボットアドバイザーなら、まるっと一任できるので、仕事や趣味、家族や友人との時間を有効に使えます。リバランスやポートフォリオの更新も自動で行ってくれるので、専門的な知識がなくても、世界水準の資産運用が可能です。

また、心理的な影響に左右されずに、長期的に投資を続けられる点も魅力です。自分で直感的に投資することは失敗につながる恐れがありますが、ロボットアドバイザーに任せれば直感で失敗するリスクを回避できます。

時代や相場だけでなく、個人の状況に即したオリジナルなサポートが特徴の「ウェルスナビ」

ー運用者数35万人以上(※1)、預かり資産8,000億円を突破(※2)したロボットアドバイザー「ウェルスナビ」とはどのようなサービスか、ほかのロボットアドバイザーとの違いをお聞かせください。

ウェルスナビはお客様の今の気持ちや立場・状況に応じて最適な資産配分のアドバイスをする点が特徴です。

お客様の運用について、機能面と精度面の対応、メンテナンスをしっかり行い、それ以外の部分もサポートすることが大切だと考えています。

ウェルスナビは、スマホやPCから5つの質問に答えるだけで運用プランを提案し、投資の知識や経験、資産の額に関係なく、世界の富裕層と同じ「長期・積立・分散」の資産運用を行うことができるサービスです。

「ものづくりする金融機関」として、お客様の声を聴きながら、金融の専門家とテクノロジーの専門家が一つのチームでサービスを開発してきました。

ーあくまでも時代とその個人の状況を考慮した上で、 最適な提案をしてくれるということですね。年率1%(※3)という手数料も魅力に感じました。

小松原さん:テクノロジーの力によって手数料を下げることができています。富裕層向けの投資一任サービスは、基本的には対面で行うことから多くの人員が必要となり、それだけ高コストになります。しかし、テクノロジーの力で、資産配分に関する質の高い提案を低コストで提供できるようになりました。今後は、資産運用の規模が大きくなっていけば、さらに引き下げる余地があるとみています。

長期の資産形成を応援するため最大0.90%(年率・税込0.99%)まで手数料を割り引く「長期割」というプログラムを提供しております。

引用:手数料・最低投資額について|ロボットアドバイザーならWealthNavi(ウェルスナビ)

※長期割の対象は「WealthNavi」のお客様です。提携サービス(WealthNavi for 〇〇 )のお客様は対象外です。

長期割のご案内

投資を始めるのに遅すぎるということはない、ただし資産配分に注意

ー40代、50代など中高年になってから資産運用を始めるのは遅いですか?

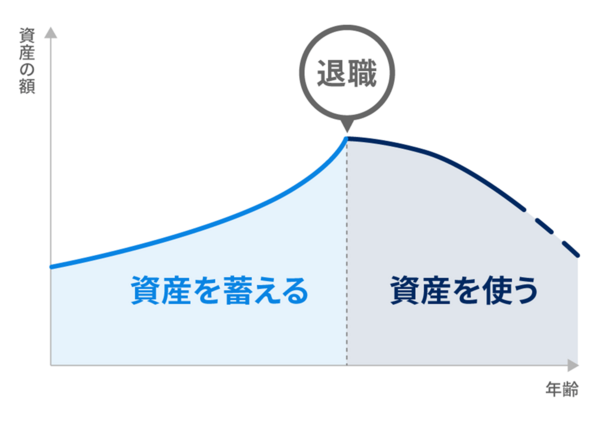

10年以上の期間をかけることできるなら、遅すぎることはありません。「長期・積立・分散」は、資産運用の王道です。

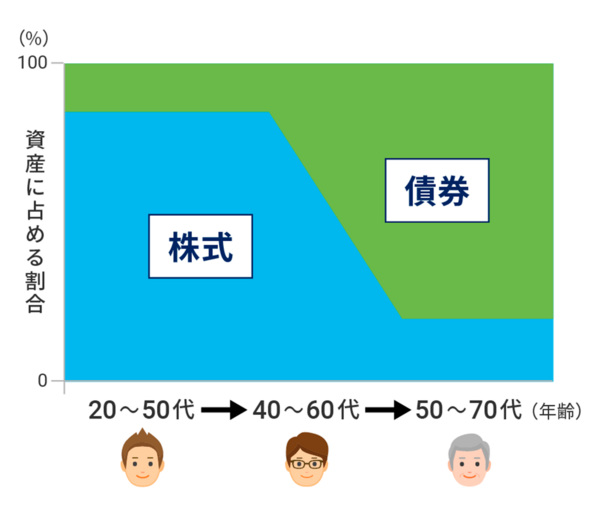

ポイントとして、退職時など、資産を使うタイミングが近づいた場合は、徐々にリスクの低い債券などの比率を高め、資産を大きく減らさないようにすることが重要です。

また、資産を引き出して使うタイミングが来たときには、すべてを一括で引き出すのではなく、使う分だけ引き出して残りで運用を続けることで、資産寿命を伸ばせます。

株式の比率は、ライフステージの変化に応じて調整していくのがいいです。

投資を続けるコツは、ネガティブな情報に惑わされず投資先の長期成長をみること

ー投資を途中でやめてしまう方もいるようですが、長く続けるコツはなんでしょうか?

投資先の長期的な成長をみることが長く続けるコツです。一時の感情やストレスで挫折しないようにすることが重要といえます。

世界経済が成長し続ける限り、金融資産を世界中に分散して保有し続けることで、高いリターンが期待できるのです。

特に、一括投資だけでなく、積立投資も取り入れることをおすすめします。短期的な相場の変動はプロでも予測が難しいです。しかし時間を分けて投資することで、リスクを分散できます。目先の運用成績にとらわれず、長期的な視野で資産運用を行うことも重要です。

ー「今はこの銘柄を買うのはダメだとか、あの銘柄を売るべきだ」とか、インターネット・SNSではさまざまな情報が流れており、判断に迷ってしまう方もいるかもしれません。

そうですね。我々も、勇気を出して投資をスタートした方が、ネガティブな情報に惑わされてやめてしまう、ということがないようサポートできたらと考えております。

すでに多数のセミナーやメルマガ等による情報発信、コールセンターにおける対応などを実施しています。

ー資産は生き物で、価値は変化し続けることを改めて認識しました。時代の波で「とりあえず資産運用を始めよう・投資信託の人気銘柄を買っておこう」という方は増えていると思います。しかし、購入した資産について、「メンテナンスを行いバランスをとる」ことの重要さを知らない方は多いです。

「資産形成で人生を豊かにしよう」と真剣に考えたとき、ウェルスナビのようなロボットアドバイザーが併走してくれたら、心強いし、確実に実りのある老後に近づくと思いました。