「みずほ銀行のカードローンサービスを利用したい」と考えている人が、最も気になるポイントの一つが「利息がどの程度なのか」ということでしょう。みずほ銀行のカードローンは消費者金融よりも低い金利で、借り入れができます。

この記事では、利息の基本的な定義やみずほ銀行カードローンの金利体系を紹介します。利息を抑えるためのテクニックも紹介するので、返済スケジュールのシミュレーションに役立ててください。他のカードローンも気になる方はおすすめのカードローンをチェックしてみてください。

\はじめてなら30日間利息0円**/

** 契約がはじめての方。契約日の翌日から適用。

詳細はこちら

立教大学法学部卒業後、東証一部上場企業に入社。その後、保険業界に転身し、ファイナンシャルプランナ(FP)として活動を開始。FPの最上級資格CFP資格を取得し、個人・法人のお金に関する相談を受けながら、北海道のテレビ番組のコメンテーターなどとしても活動している。■保有資格

CFP(R)

住宅ローンアドバイザー

損保マスター

■SNS・HP等リンク

詳細はこちら

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)の他、資産運用など上記相談内容にまつわるセミナー講師を行う傍ら、これまでに1,000件以上の執筆・監修業務を手掛けている■保有資格

・CFP(R)

・1級ファイナンシャルプランニング技能士

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

■SNS・HP等リンク

利息と金利の違いを知ろう

最初に「利息」という言葉の意味を、金利との違いを踏まえながら解説します。2つの言葉の定義を踏まえたうえで、利息の仕組みを学びましょう。

借りたお金に金利をかけたのが利息

利息とは、お金を貸したほうが、もともと貸したお金にプラスして受け取れるお金を指します。例えば、銀行が顧客に100万円を貸した場合、返済時には100万円に利息として一定割合のお金をプラスして受け取ることになります。

一方、金利とはお金を貸したほうが、返してもらう予定の金額に追加して受け取れるお金の元本に対する割合です。100万円を貸した側が契約時に14%の金利を設定していれば、利息は14万円となり、返済時には合計114万円を受け取れることになります。

金利が高いほど利息も大きくなりやすい

金利が高いほど利息も大きくなりやすいので、事前の返済シミュレーションが大切です。みずほ銀行でも公式サイト上でカードローンの返済シミュレーションができます。

同じ金額を借りていても、金利が高くなるほど利息は大きくなります。借りた金額が同じでも、金利14%と18%では利息は異なります。

以上から、カードローンを利用するなら、なるべく低い金利で借りられる場所を選ぶことが、利息を抑えるためのポイントの一つと言えるでしょう。

みずほ銀行のカードローンとは

みずほ銀行のカードローンの基本情報をまとめました。キャンペーンで負担を軽くできるなどのメリットもあります。

基本情報

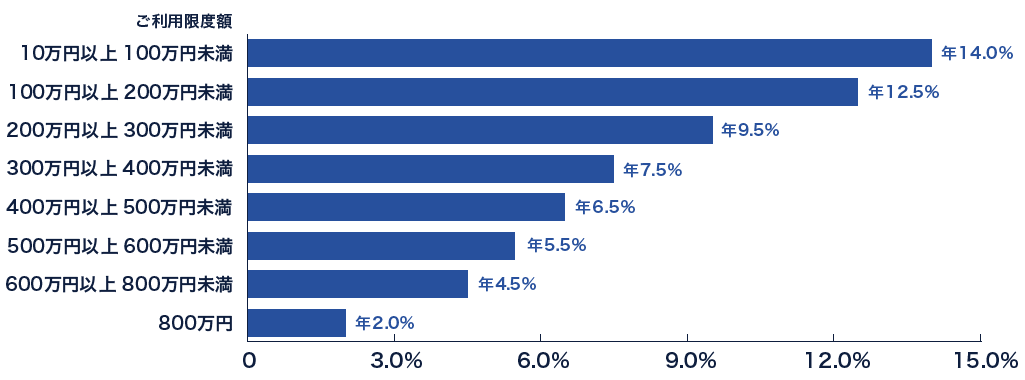

みずほ銀行カードローンは、Web完結で融資まで受けられる便利なサービスです。借入可能額は10万円~800万円で、金利は限度額により以下のように異なります。

| 限度額 | 1年当たりの基準金利 | 引き下げ後の1年当たりの基準金利 |

| 10万円以上100万円未満 | 14.0% | 13.5% |

| 100万円以上200万円未満 | 12.5% | 12.0% |

| 200万円以上300万円未満 | 9.5% | 9.0% |

| 300万円以上400万円未満 | 7.5% | 7.0% |

| 400万円以上500万円未満 | 6.5% | 6.0% |

| 500万円以上600万円未満 | 5.5% | 5.0% |

| 600万円以上800万円未満 | 4.5% | 4.0% |

| 800万円未満 | 2.0% | 1.5% |

※1 必ずしもすべての楽天会員様が審査の優遇を受けられるとは限りません。

※2 住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

みずほ銀行のカードローンを検証

みずほ銀行カードローンの利息を他社のカードローンやみずほ銀行のほかのローンサービスと比較検証します。

他の銀行カードローンとの比較

みずほ銀行カードローンの金利を、他の銀行と比べ、表にまとめてみました。

| カードローン名 | 最大限度額 | 1年当たりの金利 |

| みずほ銀行カードローン | 800万円 | 年2.0%~14.0% |

| 楽天銀行スーパーローン | 800万円 | 1.9~14.5% |

| 三菱UFJ銀行カードローン バンクイック | 500万円 | 1.8%~14.6% |

| オリックス銀行カードローン | 800万円 | 1.7%~14.8% |

| 三井住友銀行カードローン | 10~800万円 | 1.5%~14.5% |

みずほ銀行は他の銀行カードローンと比べても、最大金利が低くなっておりお得です。特に初めて融資を受ける人にとっては、余分な利息も少なくて利用しやすいでしょう。

消費者金融カードローンとの比較

消費者金融カードローンとみずほ銀行を比べた場合を表に示してみました。

| カードローン名 | 最大限度額 | 1年当たりの金利 |

| みずほ銀行カードローン | 800万円 | 年2.0%~14.0% |

| アイフル キャッシングローン | 800万円 | 3.0%~18.0% |

| レイク | 500万円 | 年4.5%~18.0% |

| プロミス | 500万円 | 4.5%~17.8% |

| SMBCモビット | 800万円 | 3.0%~18.0% |

消費者金融と比較した場合、みずほ銀行のカードローンのほうが最低、最大金利ともに低い傾向にあります。

みずほ銀行の他ローンとの比較

みずほ銀行はカードローン以外でもさまざまなローンを扱っているので、主な形式と比較してみましょう。

| ローン形式 | 1年当たりの最低金利 |

| 住宅ローン | 2.475%(変動金利) |

| 教育ローン | 3.475%(変動金利) |

| 多目的ローン | 3.975%(変動金利) |

用途がはっきりしているローンよりも、カードローンは金利が高くなる傾向があります。金融機関が扱うローンの形式をひととおりチェックし、自身の使い道にあった形式を選ぶほうがお得でしょう。

カードローン利用時に利息以外で気をつけるべき4つのこと

利息以外にもカードローンで気をつけるべきことはあります。代表的な4つのポイントを以下にまとめました。

- 消費者金融より審査内容は厳しい

- お金を借りる目的に合わせてサービスを選ぼう

- カードローンのサービス内容も比べよう

- みずほ銀行の最低返済額は他社より高め

消費者金融より審査内容は厳しい

みずほ銀行に限らず銀行カードローンは、消費者金融よりも審査が厳しい傾向にあるため注意が必要です。金利などの条件が優れている分、審査は慎重で、アイフルやレイクなどで提供している最短即日融資のサービスは期待できません。銀行カードローンは低金利ではあるものの、貸し倒れリスクに慎重なため審査は厳しい傾向にあります。

お金を借りる目的に合わせてサービスを選ぼう

カードローンの利用を検討する際には、お金を借りる目的や返済までの計画を整理しましょう。みずほ銀行には用途が決まっているローンもあり、ほとんどはカード系より低金利です。例えば子どもの学費をローンでまかないたいときは、余分な利息がついてしまうカードローンよりも教育系がお得でしょう。みずほ銀行では一律金利3.475%で、カード系より有利です。

カードローンのサービス内容も比べよう

カードローンは金利に限らず、キャンペーンなどのサービスも比較しましょう。

消費者金融は金利も高く、利息が膨らみやすいと言えますが、銀行にはない即日融資が特徴です。申し込んだその日に融資を受けられるというメリットに注目する人もいるでしょう。一方で銀行は手数料無料で使えるATMが多く、返済以外の出費に悩まなくて済むという特徴があります。

消費者金融と銀行で特徴も違うので、こだわりのポイントを明確にしたうえで比較すれば、選ぶべきサービスが分かるでしょう。

みずほ銀行カードローンの利息を抑えるポイントは?

他社より金利が低いみずほ銀行カードローンですが、さらに利息を低く済ませられるテクニックがあります。誰でも実践できる2つを以下にまとめました。

- 一括や繰り上げ返済を行う

- 住宅ローンを使う

一括や繰り上げ返済で利息をカットできる

一括や繰り上げ返済で、利息の総額をカットできます。毎月の最低限以上の返済額を返すことで、すべての借金を返すまでの期間が短くなり、その分利息も余分にかからなくなるからです。

ただし一括返済には店頭での手続きが必要で、利息も入れて貸越残高を精算してもらわなければいけません。それでも一括や繰り上げ返済ができれば、お得な早期解決ができ、信用情報でも有利になります。

住宅ローンを使えばカードローンの金利が年0.5%ダウン

みずほ銀行では住宅ローンを使うことで、カード系の金利が年0.5%ダウンします。

(※引き下げ適用後の金利は年1.5%~13.5%です。)

住宅ローンを使っている最中に、生活で必要なお金が足りなくなり、カード系も使わなければならないケースもあるでしょう。しかし住宅系の利用中なら、カード系の金利が安くなり、緊急で借りたお金に対する利息を最小限に抑えられます。

住宅ローンを毎月計画どおりに返済していれば、カードローンの審査にも通りやすく、お得に利用しやすいでしょう。

みずほ銀行に融資を申し込む前に自己分析を

利息を少なく抑えられることが魅力的なみずほ銀行ですが、どのような人が利用に適しているのでしょうか。以下の情報を参考に、自分がみずほ銀行を使うにふさわしいかを自己分析しましょう。

信用情報に自信があれば申し込んでよい

銀行カードローンは審査が厳しいので、信用情報に自信があるときのみ申し込みましょう。

みずほ銀行はメガバンクであり、カードローンサービスでも審査内容が厳しいと言えます。返済期限を守らなかった過去があると審査に通らない可能性があることにも要注意です。他社でお金を借りたことがあっても期限を守りながら返し終わったことがあれば、みずほ銀行からも好印象を受けやすいでしょう。

お金の管理に自信がなければ申し込みは控えよう

お金の管理に自信がないと、みずほ銀行でもローンを返しきれない可能性があるので申し込まないほうがよいでしょう。過去に返済期限を破ったことがあると審査にも通らない可能性があります。

融資希望額においても年収の3分の1を超えないようにしましょう。年収の3分の1を借りられないのは総量規制の定めで、各金融機関も自粛しているからです。そうでなくても金融機関は、お金の管理にルーズそうな人には貸さないと決めていることが多いと言えます。

以上からみずほ銀行に申し込むなら、返済計画を徹底し、最後までやり通せると判断したときが望ましいでしょう。

まとめ

みずほ銀行は消費者金融や他の銀行カードローンよりも金利が低く、安い利息で済ませやすいでしょう。他のローン形式よりは高めの金利ですが、お金が足りなくなったピンチをしのぎやすいところとして注目しましょう。

ただし審査内容が厳しいので、年収の割に融資希望額が高すぎたり、過去に返済期限を守らないなどのトラブルがあったりすると利用しづらいでしょう。可能な限り返済計画をしっかりと整えたうえで、みずほ銀行カードローンの利用を検討してみてください。

みずほ銀行

| 社名 | 株式会社みずほ銀行 |

|---|---|

| 社名(英文名) | Mizuho Bank, Ltd. |

| URL | http://www.mizuhobank.co.jp/ |

| 主要株主 | 株式会社みずほフィナンシャルグループ(100%) |

| 事業内容 | 銀行業 |

| 登録番号 | 関東財務局長(登金)第6号 |

| 加盟団体 | - |

| 個人信用情報機関 | 全国銀行個人信用情報センター 株式会社日本信用情報機構 株式会社シー・アイ・シー |

みずほ銀行カードローンに関するQ&A

- 利息はどのように決まるの?

- 一般的に、

元金(借入した金額) × 実質年率 × (借入日数 / 365日)

で算出します。

みずほ銀行が提供しているカードローンは、みずほ銀行のキャッシュカードを持っている方であれば、別にカードローン専用のカードを作ることなくキャッシュカードで借入れができる点が特徴となっています。また、最大利用額は800万と高額に設定されているにもかかわらず、毎月の最低返済額については2,000円と低く設定されている点も使いやすいといえるでしょう。また、カードローンの利用者であれば、みずほマイレージクラブの最高ランクの特典を利用できる点も魅力といえます。