2022年は、一時1米ドル=150円台まで円安・米ドル高が進み、32年ぶりの水準になりました。そして、金融先物取引業協会によると、2022年の日本の個人によるFX(外国証拠金取引)の取引額も1京2,074兆円となり、過去最大となりました。個人投資家のFXに対する関心は高まるばかりですが、現在の円安水準でドル円を買ってもいいのか迷っている人も多いのではないでしょうか。この記事では、現在の水準でドル円を買うのはありなのか、どのような買い方をすればいいのかについて解説します。

本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません。

詳細はこちら

学生時代にFX、先物、オプショントレーディングを経験し、FXをメインに4年間投資に没頭。その後は金融業界のマーケット部門業務を目指し、2年間で証券アナリスト資格を取得。あおぞら銀行では、MBS(Morgage Backed Securites)投資業務及び外貨のマネーマネジメント業務に従事。さらに、三菱UFJモルガンスタンレー証券へ転職し、外国為替のスポット、フォワードトレーディング及び、クレジットトレーディングに従事。その後coincheckで仮想通貨取引所のトレーダーを経験し、NYのブロックチェーン関連のVCを経て、金融コンサルティングを中心としたCWC株式会社を設立。金融業界に精通して幅広い知識を持つ。■保有資格

証券アナリスト資格

■SNS・HP等リンク

詳細はこちら

1992年宮崎県生まれ、兵庫県在住。関西学院大学アカウンティングスクールを修了後、NTTビジネスアソシエ西日本で、NTT西日本グループの決算や内部統制、DX等の業務に従事。マレーシアでの留学経験(管理会計研究)を経て、2022年10月ファイナンシャルプランナーとして独立。独立系ファイナンシャルプランナーとして、日々お金や暮らしに関する悩みに向き合っている。NISAやiDeCo、企業型確定拠出年金を活用した資産形成、クレジットカード、預金口座といった金融系はもちろん、会計税務に関する記事などオンラインメディアでも多数執筆。趣味は野球観戦と海外旅行。■保有資格

・1級DCプランナー

・AFP

・2級ファイナンシャル・プランニング技能士

・ジェネラルCFO

■SNS・HP等リンク

詳細はこちら

一橋大学経済学部卒業後、証券会社で営業、マーケットアナリスト、先物ディーラーを経て個人投資家/金融ライターに転身。ライター歴6年、投資歴20年以上。保有資格は証券外務員一種。マーケットアナリスト時代は、日経CNBCに出演。そして、ディーラー時代は主に日経225先物・オプションを取引。現在は個人投資家として株式、先物、FX、CFDなどを取引している。また、金融ライターとして、上場企業、金融機関などで年間500本以上の記事を書いている。■保有資格

証券外務員一種

■SNS・HP等リンク

円安・円高どちらの時でもドルを買うならFXがおすすめ!

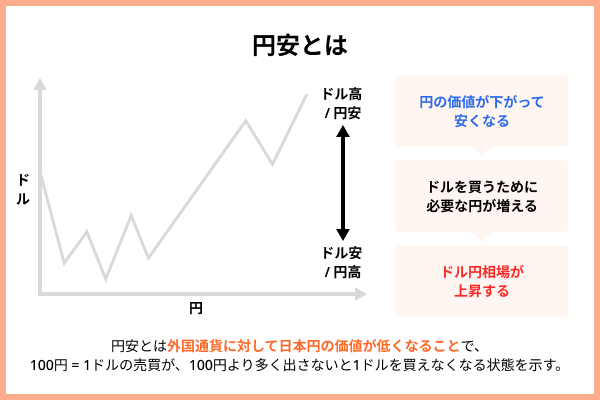

円安とは、円の価値が下がることです。2022年から大幅に円安が進み、2022年10月には1米ドル=150円を超える水準まで円安・米ドル高が進みました。2023年に入っても円安傾向は続いている一方で、これから米ドルを買うのはどうだろうと迷っている人も多いのではないでしょうか。その点、為替相場の変動を利用して投資を行うFX取引は、通貨を「買う」または「売る」ことができます。つまり、米ドルと円を取引する場合、米ドルを「買う」人は、ドルが円に対して高くなれば利益を得ることができます。逆に、米ドルが円に対して下落した場合、ドルを「売る」人は利益を得ることができるのです。

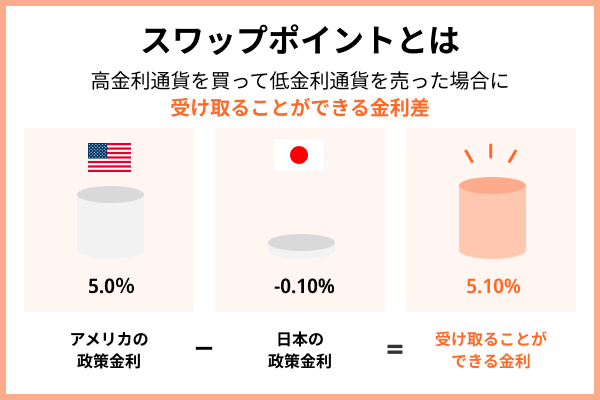

また、日本の政策金利が0.5%であるのに対して、アメリカの政策金利は高水準を維持しており、日米金利差によるスワップポイントが受け取れる点も魅力です(日本の政策金利は2025年1月時点。なお、日銀は2024年以降利上げを進めており、今後も金利動向には注意が必要です)。

スワップポイントとは、FX取引で発生する2国間の金利差のことです。金利差が大きいほど、スワップポイントも大きくなり、為替差益とは別の収入源として活用できます。

ただし、スワップポイントは、高金利の通貨を売る場合には逆に、スワップポイントを支払わなければなりません。

ドル円を取引するならFXか積立FXがおすすめ

ここでは、「(一般的な)FX」と「積立FX」で、米ドルと円を売買する取引について見ていきましょう。

FX

FXは”Foreign Exchange”の略で、ある国の通貨(お金)を他の国の通貨と交換する取引のことで、日本では「外国為替証拠金取引」とも呼ばれています。FXの大きな特徴は、取引金額の一部に相当する証拠金を預けるだけで、大きな金額を取引できることです。これを「レバレッジ取引」といい、少額で大きな利益を得られる可能性がある反面、大きな損失が発生するリスクもはらんでいます。したがって、FX取引を行う際には、以下の点に注意する必要があります。

- 自分のリスク許容度を把握する

- ストップロス・リミットを守る

- 過度のレバレッジをかけない

- 一時的な損失に振り回されない

これらを守ることで、損失を抑え、利益を出す可能性を高めることができます。リスクを理解し、適切なリスク管理を行うことで、利益を上げることができます。

積立FX

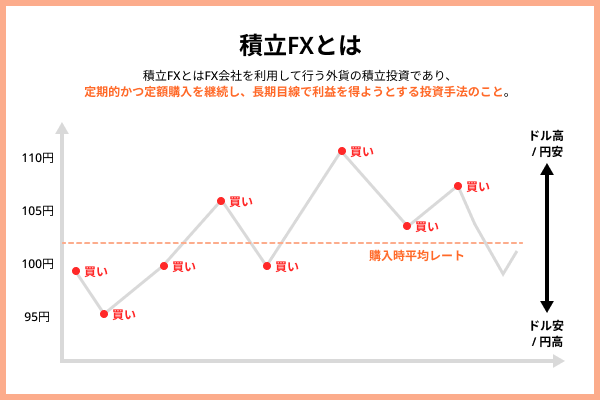

積立FXとは、あらかじめ決められた条件に従って、自動的に外貨を積み立てていく投資方法です。

積立FXの設定条件は以下の通りです。

- 購入する通貨ペア

- 購入間隔

- 購入金額

- レバレッジ

- スワップポイントの利用

これらの条件は、投資目的やリスク許容度に応じて自由に設定できます。例えば、長期投資の場合は、レバレッジを低く設定し、購入間隔を長くできます。また、スワップポイントを重視する投資スタイルもよいでしょう。積立FXは、初心者の方でも始めやすいFX投資法です。投資目的やリスク許容度に応じた条件を設定することで、効率よく外貨を積み立てることができます。

短期的に売買するならFXがおすすめ!

FXの魅力のひとつは、レバレッジ倍率を高くすることで、小さな為替変動で利益を狙えることです。しかし、高レバレッジで利益を狙う場合、常に相場を観察する必要があります。為替レートは各国の経済動向や金利だけでなく、要人発言やニュースなどによって瞬く間に大きく変動します。そのため、短期売買は、忙しくてマーケットを見る暇がない人には不向きです。

また、短期売買で成功している人は、損失が大きくなる前に早めに「損切り」しています。損切りとは、損失を確定させるために、損切りしたポジションを早めに決済することです。損切りすることで、損失を最小限に抑えることができるのです。

FX取引におすすめの通貨ペアは、取引量が多く、ボラティリティが適度で、スプレッドが狭い通貨ペアです。取引量が多い通貨ペアは、流動性が高く、取引しやすいといえます。また、ボラティリティが適度な通貨ペアは、変動が比較的落ち着いており、利益をだしやすいというメリットがあります。そして、スプレッドが狭い通貨ペアは、取引コストが低くなります。

以上の観点から、FX初心者には次の通貨ペアで取引することをおすすめします。そして、最もおすすめの通貨ペアは「米ドル/円」です。

- 米ドル/円

- ユーロ/米ドル

- ユーロ/円

その中でも米ドル/円は取引量が多く、ボラティリティが緩やかで、スプレッドが狭いため、初心者の方でも比較的取引がしやすい通貨ペアです。また、日本とアメリカは経済的にも政治的にも密接な関係にあり、両国の経済情勢を把握しやすい点も特徴です。

さらに、米ドル/円はアジア時間だけでなく、ヨーロッパやアメリカの時間帯でも活発に取引されているため、好きな時間に取引することが可能です。

FX初心者の方は、まず米ドル/円から取引を始めることをお勧めします。

ドル円を取引するのにおすすめのFX会社をまとめたのでぜひ参考にしてください。

|

|

|

|

|

|

|

|

|

|

|

|---|---|---|---|---|---|---|---|---|---|---|

| 会社名 | マネーパートナーズ | SBI FXトレード | ゴールデンウェイ・ジャパン | トレイダーズ証券 | 松井証券 | 外為どっとコム | GMOクリック証券 | DMM.com証券 | セントラル短資FX | 楽天証券 |

| サービス名 | パートナーズFX nano | SBI FXトレード | FXTF | みんなのFX | MATSUI FX | 外貨ネクストネオ | FXネオ | DMM FX | FXダイレクトプラス | 楽天FX |

| ドル円スプレッド | 5万通貨まで 0.0銭(8:00~翌4:00 4/22~11/29) 原則固定(例外あり) |

0.18銭※2 | 0.1銭 | 0.2銭 | 0.2銭 | 0.2銭 原則固定(例外あり) |

0.2銭原則固定 (例外あり) |

0.2銭 | 0.2銭 | 0.2銭 |

| 最低取引通貨量 | 10,000通貨 | 1通貨 | 1,000通貨 | 1,000通貨 | 1通貨 | 1,000通貨 | 1,000通貨 | 10,000通貨 | 1,000通貨 | 1,000通貨 |

| デモ口座の有無 | - | - | あり | あり | - | あり | あり | あり | - | あり |

| スリッページ | 調整可能 | 調整可能 | 調整不可 | 調整可能 | 調整可能 | 調整可能 | 調整可能 | 調整可能 | 調整可能 | 調整可能 |

※2 ※スプレッドは1~100万通貨を取引した場合の基準値

長期的にコツコツ取引をするなら積立FXがおすすめ!

FXでは、スワップポイントを稼ぐために、高金利の通貨を買い持ち(ロング)する手法があります。

スワップポイント狙いで取引する場合は、レバレッジをあまり高く設定しないほうがよいでしょう。ロングポジションを続けるつもりが、急激な為替変動でポジションを閉じざるを得なくなった場合、当初の目的(スワップポイントの受け取り)を達成することができません。また、レバレッジを低く設定したからといって、ポジションをそのままにしておけるわけではありません。急激な為替変動があった場合、スワップポイントが為替差損と相殺される可能性もありますので、日々の為替レートを確認するようにしましょう。

長期的にドルを買っていくメリット・デメリットとおすすめな人

米ドルは国際通貨の中で中心的な地位を占め、国際為替市場の中心として扱われる基軸通貨です。基軸通貨として世界中で貿易や金融取引に利用されているため、通貨としての信頼性や利便性に優れ、急激な価値の変動が比較的少ないという安心感はあります。

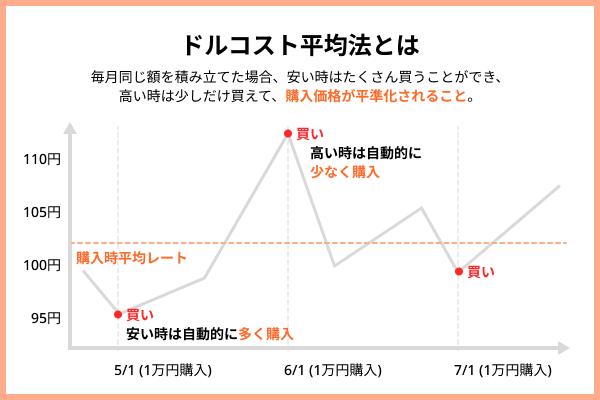

とはいえ、私たちは短期的には相場が大きく動いていることを知っています。FXで積立を行うメリットは、ドル・コスト平均法によって、平均的な取引単価を安定させる期待が持てる点にあると言えるでしょう。そして、長期間運用することで複利効果により大きな利益を得ることができます。資産運用では、短期的なリターンを得ようとすれば、その分リスクが高くなることもあります。また、利益の増減に一喜一憂することで、感情的になってしまい、投資判断を誤ることもあります。

つまり、積立を活用したFXは、長期的に運用することで大きな利益を得られる可能性があるため、初心者の方にもおすすめの投資方法と言えます。ただし、投資にはリスクが伴うことから、FXで積み立てを行う際には、以下のポイントには注意が必要です。

- 投資する金額を決める

- 投資する期間を決める

- 投資する資産を決める

- リスクを減らすために投資先を分散させる

- 定期的に投資状況を確認する

円安と円高、どっちにすすむ?

為替レートは、経済活動に大きな影響を与えます。為替レートは様々な要因で変動しますが、その中でも最も重要なのがファンダメンタルズです。ファンダメンタルズとは、その国の経済活動や通貨の健全性を示す基本的な経済状況のことで、具体的には、財政収支、経常収支、インフレ率、経済成長率、失業率などの指標を指します。

これらのファンダメンタルズが良好な国では、通貨価値が上昇する傾向にあり、逆にファンダメンタルズが悪い国では、通貨価値が下落する傾向にあります。しかし、ファンダメンタルズはあくまで為替レートを予測するための指標の一つであり、ほかにもチャート分析や市場心理など、さまざまな要素を考慮する必要があります。

とはいえ、ファンダメンタルズを理解することで、より正確な予測を目指すことは可能です。常に最新の経済ニュースや市場動向に目を向け、ファンダメンタルズを分析することが大切です。

また、需給を判断することも大切です。FX市場では、世界中のトレーダーが通貨を売買していますが、FXの需給を理解することで、為替相場の動きを予測し、利益を期待することができます。FX取引を行う場合には特に、取引時間帯ごとの値動きの特徴を理解することが重要です。例えば、東京時間は日本からの投資家が中心なので、値動きは比較的穏やかです。一方、ロンドン時間はヨーロッパの投資家が多いため、値動きが活発になります。そして、ニューヨーク時間では、アメリカの投資家が中心なので、値動きが最も活発です。

取引時間帯ごとの値動きの特徴を把握することで、より効果的なトレードを行うことができます。FXは時間帯ごとに為替相場の流れがあることを忘れないでください。

金利と為替の関係

金利と為替レートは密接な関係にあります。金利の変動は為替に影響を及ぼし、その逆もまた然りです。

例えば、日本円の金利が低く、米ドルが高い場合は有利な金利を求めてキャリートレードと呼ばれる日本円を借りて米ドルを購入して運用し、金利差を得る取引が活発になります。このような投資家の動きが円安ドル高の動きに繋がります。

円安ドル高になると、これまで1ドル=100円で買えた商品が、1ドル=110円では買えなくなることがあります。つまり、海外から輸入する商品の価格が割高になるのです。輸入業者はその値上がり分を国内で販売する価格に反映させるので、国内の物価も上昇することになる。物価の上昇が激しくなり、インフレ傾向になると、日銀は物価の上昇を抑えるために金利を引き上げます。

そして、日銀が金利を上げると、円高になる可能性があります。これは、金利が上昇すると、日本円の魅力が増し、円を買う人が増えるからです。

ただし、日銀が金利を上げたからといって、必ずしも円高になるとは限りません。為替レートはさまざまな要因によって変動するからです。日銀の金利政策だけでなく、米国の金利政策や世界経済の状況など、他の要因も為替レートに影響します。金利と為替は互いに複雑に影響し合うため、その動きを注視することが重要です。

日本の金利が上がったら円高になる可能性がある

日銀(日本銀行)は、物価を安定させるために金融政策を行っています。金融政策とは、金利や通貨の供給量を調整することで、経済活動をコントロールする政策です。

日銀は、景気が悪くなったときに金利を下げてお金を借りやすくします。そうすると、企業は投資や設備購入がしやすくなり、雇用や賃金が増えます。そして、個人も消費を増やします。

一方、景気が良くなると、日銀は金利を引き上げてお金を借りにくくします。すると、企業は投資や設備購入を控えるようになり、雇用や賃金が抑制されます。そして、個人も消費を抑えることになるのです。

このように、日本銀行の金融政策は、経済を安定させるために重要な役割を果たしているのです。

日本銀行の金融政策は、以下の3つの手段で実施されています。

- 公開市場操作

- 金利誘導

- 量的緩和

公開市場操作とは、日本銀行が国債や社債を購入したり売却したりすることです。これによって、日本銀行は市場に流通するお金の量を調整できます。

金利誘導は、日本銀行が政策金利を変更することです。政策金利とは、日本銀行が金融機関に融資する際の金利のことです。政策金利を下げることで、金融機関は企業や個人に対して低金利で融資できます。

量的緩和とは、日本銀行が国債や社債を大量に購入する金融緩和政策です。これにより、市場に流通するお金の量を増やし、金利を下げることができます。

日本銀行の金融政策は、経済を安定させるために重要な役割を果たしています。しかし、金融政策には次の3つの問題点があります。

- 金融政策は、経済のコントロールに遅効性をもたらすことがある。

- 金融政策がインフレを引き起こす可能性がある。

- 金融政策が財政政策と対立する可能性がある。

日本銀行は、これらの問題を解決しながら金融政策を実施する必要があります。

植田日銀総裁の金融政策

2023年4月に就任した植田日銀総裁は、2024年3月にマイナス金利政策を解除し、その後も段階的に利上げを実施しています。2025年1月現在、日本の政策金利は0.5%となっており、2024年以降の利上げサイクルにより金融環境は大きく変化しました。市場では、今後も経済環境次第でさらなる利上げが行われる可能性があると見られています。日銀の金融政策の動向は為替相場に大きな影響を与えるため、最新の情報を常にチェックすることが重要です。

FXトレーダー兼起業家 ドル円を取引するのにおすすめのFX会社はどこですか?

ドル円をここから保有したいと考えている方にはSBI FXトレードかFXnanoを検討するといいでしょう。SBI FXトレードは1通貨単位でも取引が可能となっているため、少額からスタートしたいというFX初心者の方にはおすすめです。 スプレッド(手数料)に関しては、FXnanoの場合少額であれば0銭で取引が可能です。SBI FXトレードはドル円のスプレッドが注文数量が少ない場合、0.18銭で取引を行うことが可能です。 短期トレードであればFXnanoでトレードを行い、何日か保有したり長期的に保有する場合はSBI FXトレードという使いわけが 良いでしょう。