新NISAとiDeCoの主な違いとして、税制優遇の内容や口座管理料の有無、出金の可否などが挙げられる。本記事では、新NISA(つみたて投資枠・成長投資枠)とiDeCoについて詳しく知らない人や、どちらを選べばよいのかわからないといった人に向けて、各制度の概要や違い、どちらを始めるべきかについて解説する。

また、新NISAとiDeCoで投資した場合のシミュレーションや、金融機関の選び方についても解説していく。各制度について理解を深め、実際に投資を始めてみよう。

詳細はこちら

証券会社で約8年間、株式や投資信託、生命保険等の販売に携わる。退職後はフリーライター兼個人投資家として活動。金融ジャンルの記事を中心に執筆しつつ、日々のマーケット動向も注視している。■保有資格

・証券外務員一種

・生命保険募集人

・2級ファイナンシャル・プランニング技能士

■SNS・HP等リンク

新NISA(つみたて投資枠・成長投資枠)とiDeCoの概要

新NISAとiDeCoは、どちらも資産形成を目的に利用される制度である。言葉自体を耳にしたことがあるという人は多いと思うが、概要を把握していない人は多いのではないだろうか。ここでは、新NISAとiDeCoの概要について詳しく解説する。

新NISA(つみたて投資枠・成長投資枠)とは

新NISAとは「少額投資非課税制度」のことで、株式や投資信託などへの投資で得た利益が非課税となる制度である。2024年1月から従来のNISA制度が大幅に拡充され、新NISAとしてスタートした。

通常、投資で得た利益(売却益や配当金、分配金など)には20.315%課税される。仮に10万円の利益を得た場合は、2万円以上の税金が引かれる計算だ。しかし、NISA口座内での取引であれば、利益に対して税金が発生しない。

新NISAでは「つみたて投資枠」と「成長投資枠」の2つの枠が設けられ、両方を併用することが可能となった。旧制度では「新NISA」と「一般NISA」の選択制だったが、新制度では両方の枠を活用できるため、より柔軟な資産形成が可能となっている。新NISAの概要を以下の表にまとめた。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間 投資枠 |

120万円 | 240万円 |

| 非課税 保有限度額 |

1,800万円(うち成長投資枠は1,200万円まで) | |

| 非課税 保有期間 |

無期限 | |

| 投資可能 商品 |

金融庁の基準を満たす投資信託 | 上場株式、ETF、公募株式投信、REITなど |

| 買付方法 | 積立 | 一括・積立 |

| 対象年齢 | 18歳以上 | |

| 併用 | 可能 | |

新NISAでは年間最大360万円(つみたて投資枠120万円+成長投資枠240万円)まで投資可能で、非課税保有限度額は1,800万円となっている。また、非課税保有期間が無期限となったため、長期的な資産形成に適した制度といえる。

iDeCoとは

iDeCoとは「個人型確定拠出年金」のことで、公的年金(国民年金、厚生年金)を補うかたちで利用される私的年金制度である。公的年金との主な違いは、任意加入である点や、掛金の拠出や運用を自身で行う点だ。

掛金は65歳になるまで拠出可能で、原則として60歳以降に老齢給付金として受け取ることができる。拠出できる金額には上限が定められており、上限金額は就労状況などに応じて異なる。

| 加入資格 | 拠出限度額 | |

|---|---|---|

| 第1号被保険者 (自営業者など) |

月額6.8万円 (国民年金基金の掛金、または国民年金の付加保険料と合算した金額) |

|

| 第2号被保険者 (会社員、公務員など) |

会社に企業年金がない会社員 | 月額2.3万円 |

| 企業型確定拠出年金のみに加入している会社員 | 月額2.0万円 | |

| DB(確定給付企業年金など)、企業型確定拠出年金に加入している会社員 | 月額2.0万円 | |

| DBのみに加入している会社員 | ||

| 公務員 | ||

| 第3号被保険者(専業主婦(夫)) | 月額2.3万円 | |

iDeCoへの加入は、iDeCoを取り扱う運営管理機関(金融機関など)で手続きを行う必要がある。取扱商品や手数料は運営管理機関によって異なるため、事前によく調べておこう。

新NISAとiDeCoの違い

新NISAとiDeCoはどちらも長期間の積み立てを前提とした制度だが、税制優遇の内容や口座管理料の有無、出金の可否など、仕組みは異なる。ここでは、新NISAとiDeCoの違いについて詳しく解説する。

税制優遇の内容

新NISAとiDeCoでは、税制優遇の内容が異なる。投資で得た利益が非課税になる点は同じだが、iDeCoにはさらに以下のような特徴がある。

・掛金全額が「所得控除(小規模企業共済等掛金控除)」の対象となる

iDeCoの掛金は所得控除の対象となり、支払った掛金の分だけ課税所得を減らすことができる。仮に所得税が10%、住民税が10%とすると、毎月1万円(年間12万円)を拠出する場合、年間2万4,000円の税負担が軽減される。掛金が多いほど税金の負担を抑えられる点が1つのメリットである。

・受取時は「公的年金等控除」または「退職所得控除」の対象となる

iDeCoの受取方法は「年金」または「一時金」となる。年金として受け取る場合は「公的年金等控除」、一時金として受け取る場合は「退職所得控除」の対象となり、年金と一時金を組み合わせて受け取ることも可能だ。これらの控除によって一定金額までは税金がかからないため、受取時も大きな控除を受けられるのがiDeCoのメリットである。

なお、一定金額を超えると課税対象となるため、公的年金や退職金の金額も加味して受け取り方を考える必要がある。最適な受け取り方は人によって異なるため、事前にシミュレーションを行っておくとよいだろう。

口座管理料の有無

新NISAとiDeCoの違いとして、口座管理料の有無が挙げられる。新NISAの口座管理料は無料、iDeCoは有料となる点を頭に入れておこう。なお、iDeCoの口座管理料は運営管理機関によって異なる。主な運営管理機関の口座管理料は以下の通り。

| 口座管理料 | |||

|---|---|---|---|

| 運営管理 機関 |

事務委託先金融機関 | 国民年金基金連合会 | |

| SBI証券 | 0円 | 66円 | 105円 |

| 楽天証券 | 0円 | 66円 | 105円 |

| マネックス証券 | 0円 | 66円 | 105円 |

| ゆうちょ 銀行 |

259円 | 66円 | 105円 |

| 三菱UFJ 銀行 |

385円 | 66円 | 105円 |

口座管理料の内、「国民年金基金連合会」については掛金を拠出する月のみ発生する手数料だ。したがって、SBI証券や楽天証券、マネックス証券では、掛金を拠出しない月は66円、拠出する月は171円の口座管理料がかかる。

運営管理機関によっては別途手数料を納める必要があり、ゆうちょ銀行や三菱UFJ銀行などがその一例として挙げられる。仮に、三菱UFJ銀行で拠出する場合は月556円、拠出しない月でも451円かかることになる。

月額数百円の違いではあるが、拠出期間が長期におよぶほど金額の差が大きくなる点に注意が必要だ。たとえば、30年間にわたって毎月拠出する場合、SBI証券の口座管理料は6万1,560円(171円×12ヵ月×30年間)、三菱UFJの口座管理料は20万160円(556円×12ヵ月×30年間)となる。iDeCoの口座を開設するなら、口座管理料が安い金融機関を選ぶのがおすすめだ。

出金の可否

新NISAとiDeCoは、出金の可否についても異なる。新NISAは保有する投資信託を売却することで、任意のタイミングで出金することが可能だ。一方で、iDeCoは原則60歳になるまで出金不可となる。

ただし、iDeCoにおいては60歳未満でも出金可能となるケースがある。加入者が一定以上の障害状態になった場合や死亡した場合は、障害給付金または死亡一時金として受け取ることが可能だ。また、以下の全ての条件を満たした場合は、iDeCoを解約して脱退一時金を受け取ることができる。

- 60歳未満であること

- 企業型確定拠出年金加入者でないこと

- iDeCoに加入できない者であること

- 日本国籍を有する海外居住者(20歳以上60歳未満)でないこと

- 障害給付金の受給権者でないこと

- 企業型確定拠出年金加入者及びiDeCo加入者として掛金を拠出した期間が5年以下であること、または、個人別管理資産額が25万円以下であること

- 最後に企業型確定拠出年金加入者又はiDeCo加入者の資格を喪失した日から起算して2年を経過していないこと

このように、iDeCoを途中解約するための条件は厳しい。運用途中で出金するケースを想定しておきたい場合は、新NISAで運用するのがよいだろう。

新NISAを始めようという人は、SBI証券を利用すれば100円から投資信託を購入できる。買付手数料や解約手数料がないのでコストを抑えることができ、投資できる商品も豊富であるため初心者にもおすすめだ。

新NISAとiDeCo、どっちから始めるべき?

新NISAとiDeCoのどちらから始めるべきかは、資金の使い方によって異なる。老後資金として使いたい場合はiDeCo、それ以外の用途で使いたい場合は新NISAを始めるのがよいだろう。

老後以外の資金に使いたいなら新NISA

老後以外の資金に使いたい場合は、新NISAを始めるとよい。新NISAは保有する投資信託を売却すれば出金できるため、私生活における資金需要に対応しやすいのがメリットだ。

一方、iDeCoは原則60歳まで出金できないため、老後資金として使うことが前提となる。20~50代までのライフステージの変化に応じた資金需要などには対応できないため、老後以外の資金に使いたい場合は、必然的に新NISAを選ぶことになるだろう。

老後に備えて運用したいならiDeCo

老後に備えて運用したい場合、iDeCoを始めるとよい。原則として途中解約できないことがデメリットではあるが、老後に備えることが目的ならば問題ない。むしろ、半ば強制的に積み立てられるため、貯金が苦手な人でも資金を準備しやすいといったメリットがある。

また、iDeCoなら掛金の全額が所得控除の対象となる点も魅力だ。たとえば、所得税が10%、住民税が10%として、毎月5,000円(年間6万円)を拠出する場合、年間12,000円の負担軽減となる。仮に、SBI証券で口座管理料が月171円(年間2,052円)かかることを考慮しても、税制優遇を受けられるメリットのほうが大きいといえる。

運用商品に関しては、新NISAに比べると選択肢が少ない傾向にあるが、金融機関によっては新NISAの対象となる一部商品をiDeCoで購入することも可能だ。たとえば、SBI証券なら新NISAで人気の商品である「eMAXIS Slimシリーズ」を、iDeCoで積み立てることも可能となる。

投資資金に余裕があるなら新NISAとiDeCoを併用してもいい

投資資金に余裕があるなら、新NISAとiDeCoを併用するのも1つの方法だ。併用することで、それぞれの非課税枠を最大限活用することができる。

たとえば、企業型確定拠出年金やDB(確定給付企業年金など)に加入していない会社員の場合、iDeCoの拠出限度額は月2万3,000円(年27万6,000円)となる。新NISAの非課税枠である年間最大360万円と合わせて、387万6,000円分投資できる計算だ。

公務員の場合も2024年12月から月2万円(年24万円)が拠出限度額となり、新NISAの非課税枠(年間最大360万円)と合わせれば384万円分投資可能だ。「企業型確定拠出年金とDBに加入している人」「DBのみに加入している人」「公務員」の拠出限度額は、2024年12月に月額1.2万円から月額2万円へ引き上げられた。

新NISAやiDeCoで投資した場合のシミュレーション

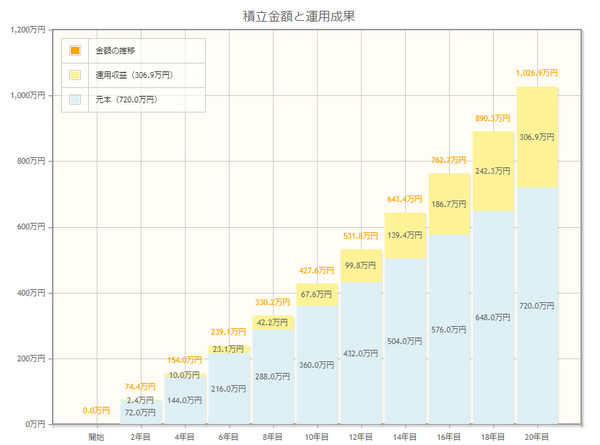

新NISAやiDeCoで投資した場合のシミュレーションを行う。今回は、月3万円ずつ20年間投資した場合と、iDeCoの税制優遇をフル活用した場合の優遇額をシミュレーションした。

月3万円ずつ20年間投資したらいくらになる?

月3万円ずつ、20年間投資したケースを想定し、金融庁のWebサイト「資産運用シミュレーション」にてシミュレーションを行う。なお、シミュレーションに利用する想定利回り(年率)は、GPIF(年金積立金管理運用独立行政法人)の運用実績である3.38%と仮定する(参照:GPIF「2022年度の運用状況」)。

シミュレーションの結果は以下の通り。

月3万円ずつ、20年間積み立てた場合、元本は720万円となる。年利3.38%で運用できれば、運用益は306万9,000円となり、合計金額は1,026万9,000円に上る。

毎月の積立額は無理のない範囲で設定しても、長期間積み立てることで大きな資産を築ける可能性がある。あくまでもGPIFの運用実績を基にしたシミュレーションだが、積み立てる商品によっては更なる運用益を得られる可能性もあるだろう。

新NISAであれば、この運用収益にかかる税金が非課税となるので、まずは口座開設から始めてみよう。

iDeCoの税制優遇をフル活用するといくらお得?

iDeCoの税制優遇をフル活用した場合の優遇額を、以下の条件でシミュレーションする。

- 所得税10%(年収195万円~329万9,000円)、住民税10%

- 年齢:25歳

- 掛金:月1万円

- 拠出期間:40年

所得税は年収に応じて異なるため、今回は10%(年収195万円~329万9,000円)と仮定する。月1万円ずつ(年間12万円)拠出する場合、年間の所得税軽減額は1万2,000円、住民税軽減額は1万2,000円となり、合計で年間2万4,000円の税制優遇額となる。掛金および所得税に変更がないと仮定すれば、40年間拠出した場合の税制優遇額は96万円となる。

40年間の積立総額(元本)は480万円となり、さらに96万円分の税制優遇を受けられる計算だ。

新NISAやiDeCoを始めるときの金融機関の選び方

新NISAやiDeCoを始める際は、以下の基準で金融機関を選ぶとよい。

信託報酬とは、投資信託にかかる手数料の一つです。投資信託は投資・運用の専門家が利用者から集めた資金を使って株式や債券、その他さまざまな資産に投資・管理し、運用益を利用者に還元する仕組みの金融商品であり、その管理や運用にはさまざまなコストがかかっています。

引用元:信託報酬とは?手数料の相場やファンドを選ぶポイントを解説

取扱銘柄数の多い金融機関を選ぶ

新NISAやiDeCoを始める際は、取扱銘柄数の多い金融機関を選ぶことが大切だ。金融機関によって取扱銘柄数に差があり、極端に少ないと「購入したい商品がない」といったケースも考えられる。取扱銘柄数が多ければよいというわけではないが、投資先の選択肢が豊富な金融機関を選んでおいて損はないだろう。

主要な金融機関の取扱銘柄数を、以下の表にまとめた。

| 取扱銘柄数 | ||

|---|---|---|

| 新NISA | iDeCo | |

| SBI証券 | 281本 | 38本 (実質35本) |

| 楽天証券 | 279本 | 37本 |

| マネックス証券 | 272本 | 10本 |

| 野村證券 | 19本 | 35本 |

| 大和証券 | 37本 | 21本 |

| 三菱UFJ銀行 | 24本 | 33本 (標準コース) |

iDeCoについては、取扱銘柄数が35以下となるように定められているため、運営管理機関によって大きな差はない。しかし、新NISAの取扱銘柄数は、対面証券や銀行などの金融機関に比べて、ネット証券の取扱銘柄数が多いことがわかる。特に、SBI証券や楽天証券の取扱銘柄数は非常に多く、豊富なラインナップから投資先を選択できるのが魅力だ。

口座管理料や信託報酬が安い金融機関を選ぶ

新NISAやiDeCoは長期間の積み立てが前提となるため、口座管理料や信託報酬が安い金融機関を選ぶことが重要だ。

iDeCoの口座管理料については、最安値が171円(拠出なしの場合は66円)となる。口座管理料が最安値の主な運営管理機関を以下にまとめた。

| 口座管理料 | |||

|---|---|---|---|

| 運営管理 機関 |

事務委託先金融機関 | 国民年金 基金連合会 |

|

| SBI証券 | 0円 | 66円 | 105円 |

| 楽天証券 | 0円 | 66円 | 105円 |

| マネックス証券 | 0円 | 66円 | 105円 |

| 松井証券 | 0円 | 66円 | 105円 |

| auカブコム証券 | 0円 | 66円 | 105円 |

| 野村證券 | 0円 | 66円 | 105円 |

| 大和証券 | 0円 | 66円 | 105円 |

| SMBC 日興証券 |

0円 | 66円 | 105円 |

| 岡三証券 | 0円 | 66円 | 105円 |

| 三井住友 銀行 (みらい プロジェクト コース) |

0円 | 66円 | 105円 |

| りそな銀行 | 0円 | 66円 | 105円 |

| イオン銀行 | 0円 | 66円 | 105円 |

新NISAは口座管理料がかからないが、投資信託を保有するコストとして「信託報酬」が発生する。信託報酬率は商品によって異なるため、なるべく低い商品を選ぶことが大切だ。新NISAで取り扱う投資信託の信託報酬については、金融庁によって以下の要件が定められている。

| 投資対象資産 | 信託報酬(税抜) | |

|---|---|---|

| インデックス型 | アクティブ型 | |

| 国内資産 | 0.5%以下 | 1.0%以下 |

| 海外資産 | 0.75%以下 | 1.5%以下 |

信託報酬から選ぶ際は上記の信託報酬率(平均)を目安にし、対象商品を取り扱っている金融機関を選ぶとよいだろう。

新NISAはポイントの貯まりやすさ・使いやすさで選ぶ

新NISAは、ポイントの貯まりやすさや使いやすさで選ぶことも大切だ。証券会社によってポイントサービスの仕組みが異なるため、以下の3点に注目して選ぶとよいだろう。

- クレカ積立でポイントが貯まる

- 投資信託の保有残高に応じてポイントが貯まる

- 新NISAでポイント投資ができる

主要ネット証券の新NISAについて、ポイント制度を以下の表にまとめた。

| クレカ積立 | 保有残高 ポイント |

ポイント 投資 |

|

|---|---|---|---|

| SBI証券 | ○ 0.5~5.0% |

○ 0.0175~0.15% |

○ |

| 楽天証券 | ○ 0.2%、0.75%、1.0% |

△ 月末時点残高が初めて基準に達した場合のみ、10~500ポイント付与(合計2,090ポイント) |

○ |

| マネックス証券 | ○ 1.1% |

○ 0.03%または0.08% |

× |

| auカブコム証券 | ○ 1.0% |

○ 0.005~0.24% |

× |

| 松井証券 | × | ○ 最大0.85% |

× |

クレカ積立に関しては、SBI証券や楽天証券はクレジットカードの種類によって還元率が異なる。ステータスが高いほど還元率が上がる仕組みだが、審査のハードルも高くなるのが一般的だ。作りやすさを考慮すれば、一般的なカードでも還元率が高いマネックス証券やauカブコム証券に軍配が上がるだろう。

投資信託の保有残高に応じたポイントについては、楽天証券以外は毎月受け取れる。ただし、還元率は銘柄によって異なるため、各社の公式サイトにて確認する必要があるだろう。最大還元率だけを比較すれば、松井証券が最も高い水準にある。

また、新NISAでポイント投資ができる証券会社は限られており、上記5社の中ではSBI証券と楽天証券のみとなる。貯まったポイントを新NISAで使いたい場合は、SBI証券や楽天証券を選ぶとよいだろう。

新NISAやiDeCoにおすすめの金融機関

新NISAやiDeCoの口座を開設するなら、「SBI証券」「楽天証券」「マネックス証券」の3社をおすすめする。それぞれ新NISAの取扱銘柄数が多く、iDeCoの口座管理料も安いため、初心者にもおすすめのネット証券だ。

SBI証券

SBI証券は、証券総合口座数が1,000万口座を超える人気ネット証券だ。新NISAやiDeCoの取扱銘柄以外にも、商品ラインナップが豊富な点が魅力である。証券会社選びに迷ったら、SBI証券を選んでおけば問題ないといえるだろう。

新NISAの取扱銘柄数は281本、iDeCoは38本と豊富なラインナップを取り揃えている。それぞれ信託報酬率が低い投資信託を選びやすく、iDeCoの口座管理料も最安値であることから、長期間の積み立てに適したネット証券といえる。

なお、新NISAのクレカ積立では「Vポイント」を貯めることができる。投資信託の保有残高に応じてポイントが貯まる「投信マイレージ」では、「Vポイント」「Tポイント」「Pontaポイント」「dポイント」「JALマイル」の中から好きなポイントを選択できるのも魅力だ。

楽天証券

楽天証券の魅力は、楽天経済圏の利用で楽天ポイントが貯まりやすく、新NISAに楽天ポイントを利用できる点だ。さらに、新NISAで月3万円以上のポイント投資(1ポイント以上利用)を行えば、楽天市場での買い物ポイントが+0.5倍になる。普段から楽天ポイントを貯めている人には、おすすめのネット証券といえるだろう。

新NISAの取扱銘柄数は279本、iDeCoは37本であり、SBI証券に次ぐラインナップとなっている。より積極的な投資を行いたい人にも向いているだろう。

マネックス証券

マネックス証券の魅力は、年会費無料のクレジットカードでも、クレカ積立のポイント還元率が高い点だ。マネックスカードを作成してクレカ積立を行うことで、1.1%の還元率となる。

SBI証券や楽天証券は、クレジットカードの種類によって還元率が異なり、カードのステータスが高いほど還元率が高くなるのが一般的である。その分、年会費も高くなってしまうのがデメリットとなるが、マネックスカードなら年会費が無料だ。

また、マネックス証券では、iDeCoでも「eMAXIS Slimシリーズ」をはじめとした信託報酬が低い銘柄を取り扱っている。口座管理料も最安値のため、保有コストを抑えつつ、長期間積み立てることが可能だ。

マネックス証券で貯まる「マネックスポイント」は、SBI証券や楽天証券に比べるとやや使いにくいところがあるものの、投資信託の買付や他社ポイント(dポイントやTポイントなど)への交換など、使い道は豊富だ。

新NISAやiDeCoは投資初心者におすすめ

新NISAとiDeCoの仕組みは異なるが、どちらも投資初心者におすすめの制度といえる。投資初心者の場合、いきなり大きな金額で投資を始めて大損してしまうケースも珍しくないが、両制度は少額から積立可能であり、初心者でもリスクを抑えて投資できるからだ。

新NISAなら最低月100円から(証券会社によって異なる)、iDeCoは月5,000円から積み立てられるため、無理のない範囲で投資できるのが魅力だ。さらに、長期間の積み立てによって投資タイミングを分散させることで、価格変動リスクを低減させる効果もある。

本記事でシミュレーションしたように、少額ずつでも長期間積み立てることで、まとまった資産を築くことが可能だ。投資期間を確保するためにも、なるべく若いうちに新NISAやiDeCoを始めておこう。

口座を開設するなら、SBI証券や楽天証券がおすすめだ。どちらも新NISAの取扱銘柄が豊富で、iDeCoの口座管理料も最安値となる。信託報酬率が低い投資信託を選びやすく、長期間の積み立てに適したネット証券といえるだろう。

新NISAやiDeCoでよくある質問

新NISAやiDeCoについて、よくある質問を以下にまとめた。

- 収入がない人(専業主婦/夫)はどちらがおすすめですか?

- 専業主婦(夫)などで収入がない人は、新NISAがおすすめだ。新NISAは手数料がかからないことに加え、証券会社によっては月100円から始めることも可能となる。

iDeCoのメリットの1つに掛金全額が所得控除の対象となる点が挙げられるが、収入がない場合は所得控除を受けられない。そのため、収入がない人がiDeCoに加入するメリットは少ないだろう。

- 40代や50代から始めるならどちらがよいでしょうか?

- 収入がある人や退職金を見込めない人は、iDeCoに加入すると税制優遇のメリットを最大限享受できるだろう。iDeCoに加入することで、以下の3つの税制優遇を受けられる。

・運用益が非課税となる

・掛金全額が「所得控除(小規模企業共済等掛金控除)」の対象となる

・受取時は「公的年金等控除」または「退職所得控除」の対象となる

収入があれば「所得控除」を受けられるため、課税所得を減らして税金の負担を抑えることができる。また、一時金として受け取る場合は「退職所得控除」が適用されるが、税額の計算には会社から支給される退職金なども含まれる。退職金が多いと退職所得控除額を上回る可能性が高いため、退職金が見込めない人は退職所得控除の恩恵を受けられるだろう。

- 新NISAとiDeCoを同じ金融機関にすることは可能ですか?

- 新NISAとiDeCoを同じ金融機関にすることは可能だ。しかし、各制度は同一の口座で管理することができないため、無理に同じ金融機関で行う必要はない。買いたい商品がなければ、どちらか一方は他の金融機関で口座を開設するのもよいだろう。

同じ金融機関で揃えるならば、取扱銘柄が豊富で口座管理料が安いSBI証券をおすすめする。SBI証券なら信託報酬率が低い商品を選びやすく、保有コストを抑えつつ長期間積み立てられるのが魅力だ。

- 元本割れすることはありますか?

- iDeCoで取り扱う「元本確保型」の商品を除けば、どの商品を選んでも元本割れする可能性がある。資産が増える可能性がある以上、必ずリスクが伴うことを理解しておこう。

ただし、長期間の積み立てによって投資タイミングを分散することで、価格変動リスクを抑える効果がある。したがって、新NISAやiDeCoは積立期間が長期におよぶほど、リスクが大幅に軽減されることになる。

どうしても元本割れしたくない場合はiDeCoの元本確保型商品か、銀行の預貯金などで積み立てる必要があるだろう。