「Change the office mirai」をビジョンに掲げ、 自社工場で製造販売するリサイクルトナーをはじめとしたサステナブル商品とITソリューションでお客様とともにオフィスの未来を考える、ケイティケイ株式会社(東証スタンダード/名証メイン:3035)が2023年8月期通期決算説明会を実施しました。

Change the office mirai 「お客様のオフィスの未来をデザインする企業」を目指して---- 青山社長による決算説明

本記事は、代表取締役社長の青山英生氏による説明会での発表の一部を抜粋・編集して紹介します。詳細については、こちらの動画を御覧ください。

ケイティケイ株式会社IRページ

主要トピックス

主要トピックスとしては、2022年3月にグループ会社化したイコリスが順調に業績を伸ばしています。ただし、イコリスはもとの決算期が異なるため、今回の会計期間は1年決算ではなく、やや短縮している影響もありますが、順調に推移しています。

また、本年より株主優待を開始しました。

(※)詳しくは決算動画を御覧ください。

2023年8月期 業績ハイライト

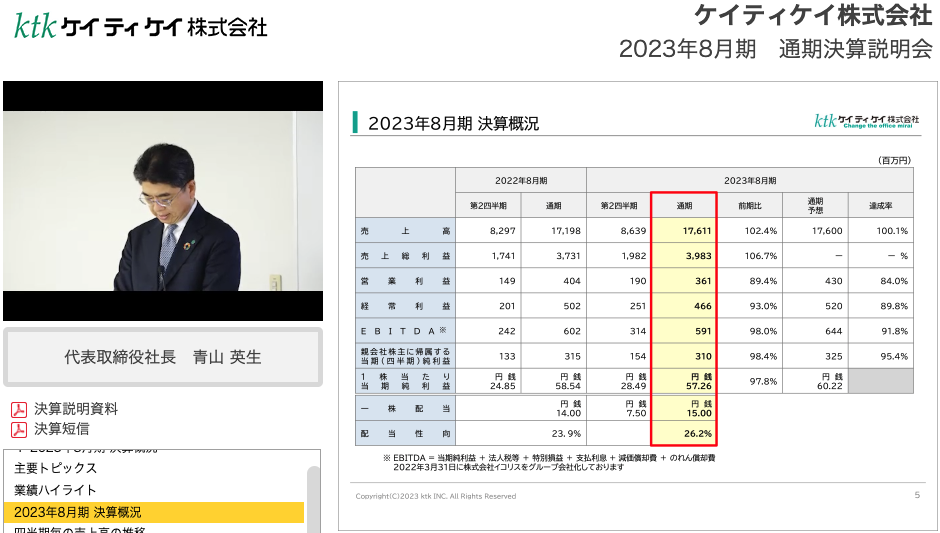

業績を見ると、売上高は前期比で102.4%と微増ではありますが、増収となりました。利益に関してはやや厳しく、営業利益は前期比89.4%、経常利益は前期比93%となっています。

配当は2022年8月期までは年1回の14円でしたが、2023年8月期より中間配当を実施し、1円増配の年間15円で、配当性向は26パーセントです。

売上高については連結子会社等の増収もありましたが、利益では販管費が増加しました。その要因には、退職給付に関する費用や、当初予定していなかった株主優待に関する費用等の増加が挙げられます。併せまして原材料費の一部値上げ等もあり、結果的に利益がマイナスとなりました。

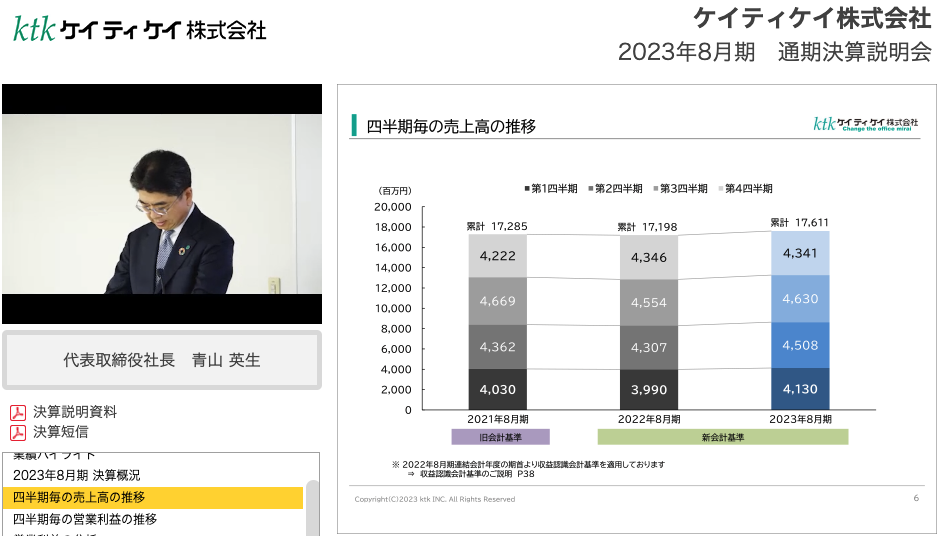

四半期ごとの売上高については、2021年8月期の172億8,500万円から2022年8月期は171億9,800万円と減少していますが、この段階で収益認識に関する会計基準に変更があったことを考慮すると、2022年8月期は前期比で増収となっております。 2023年8月期は微増ではあるものの、売上は増加しています。当社の売上高の四半期推移を見ると、第4四半期が若干厳しくなるものの、毎期ほぼ4等分されたかたちとなっています。

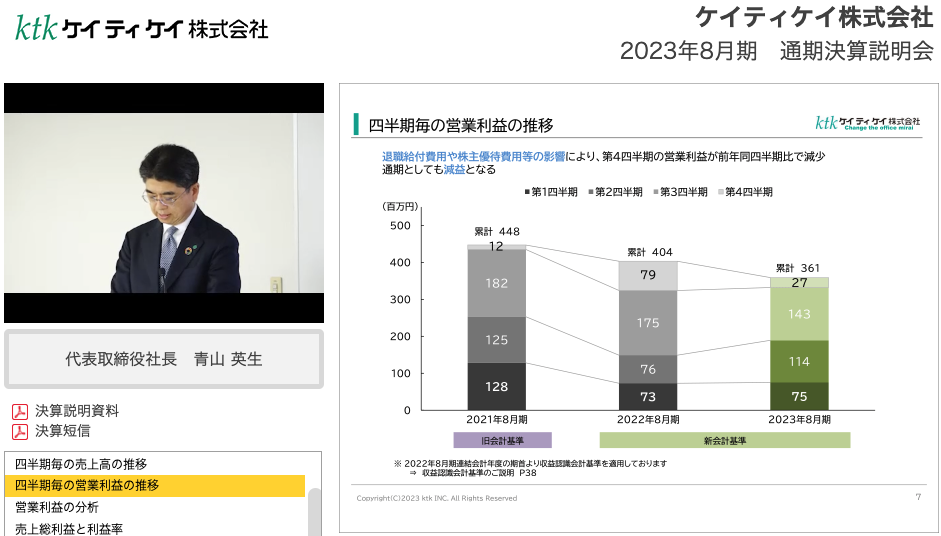

四半期ごとの営業利益については、今期は第4四半期が厳しい数字となりました。退職給付に関する運用評価損の約2,600万円に加えて、株主優待費用で約1,300万円を計上しています。この約4,000万円が当初の想定よりも厳しくなった要因となります。

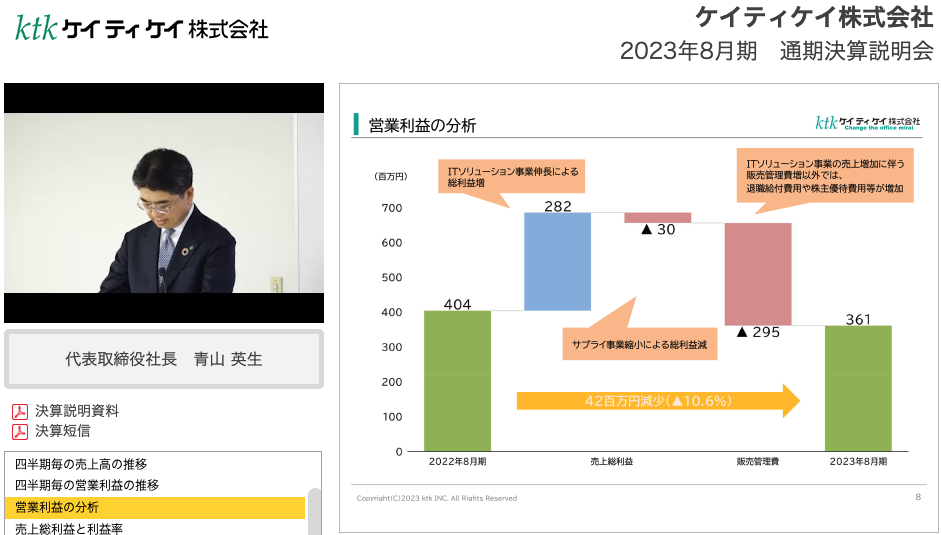

ITソリューション事業の伸長により売上総利益が順調に増加していますが、退職給付費用や株主優待費用等の販売管理費が売上総利益よりも上回ったため、営業利益は前期比で減益となりました。

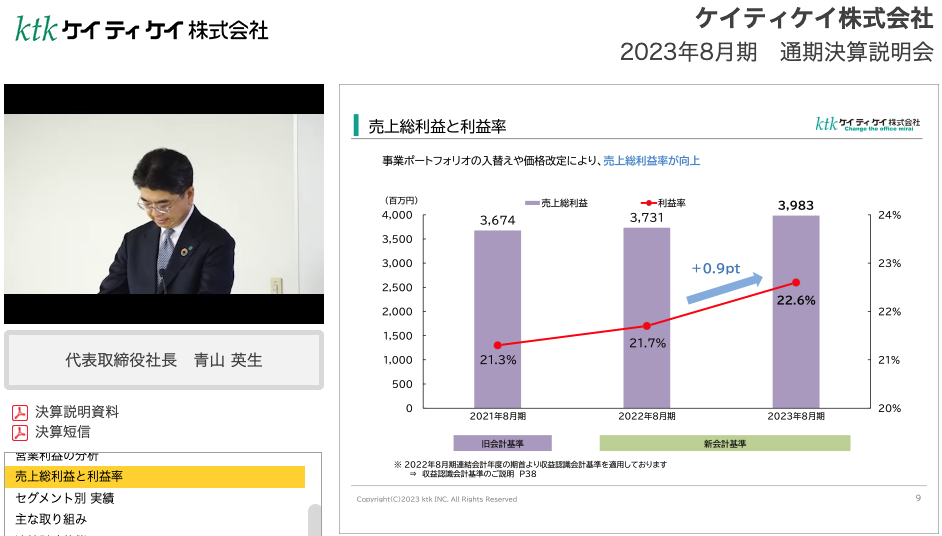

売上総利益率については、2019年8月期が20.5%、2020年8月期が20.9%で、5期連続上昇しています。今後も事業ポートフォリオ、特にIT系に注力し、利益率の向上に努めていきます。

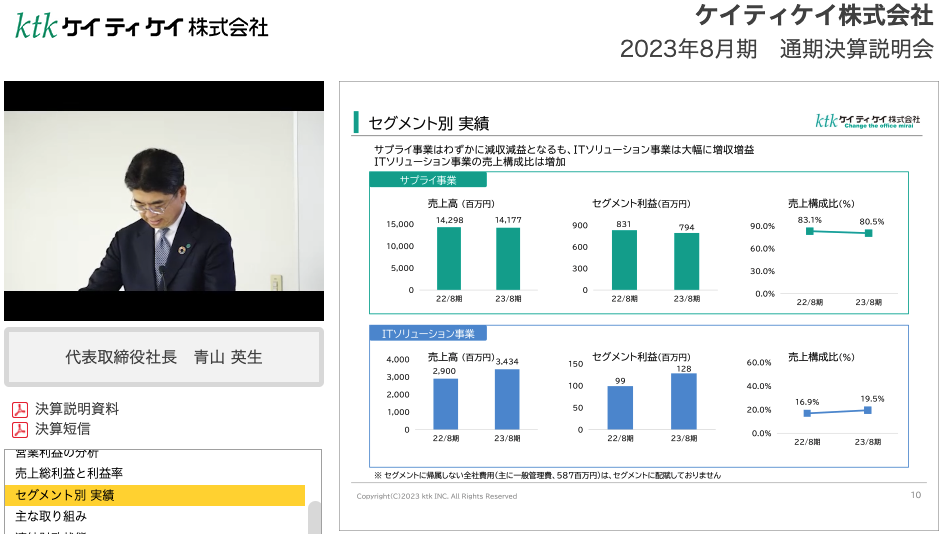

当社はサプライ事業とITソリューション事業の2つの事業に分かれています。 セグメント別の実績では、サプライ事業はわずかに減収減益となりました。ITソリューション事業は増収増益と伸長しましたが、まだ全体に占める売上の比率としては少なく、売上構成比は現段階では約8割がサプライ事業となっております。

しかしながら、ITソリューション事業の売上高は前期比118%、セグメント利益は前期比129%と伸びており、こちらを今後の成長事業と位置づけています。

(※)詳しくは決算動画を御覧ください。

2024年8月期業績予想

2024年8月期の予想については、売上高は180億と前期比102.2%の微増ではありますが着実に伸ばしていき、営業利益、経常利益についても、前年を上回る数字を目指します。

EBITDAについては、IT投資により償却費用等が増えているため、6億2,400万円と昨年よりさらに上回る数値を計上しています。

上半期の売上高・利益ともにマイナスと予想しているのは、経費科目にはなりますが、販売管理費の増加(広義の投資)によるものです。

当社は、グループビジョンである-Change the office mirai-のもと、オフィスの未来に向かって顧客にさまざまな提案していく中で、会社自体、あるいは会社のインフラを変えながら、 お客様に提案できる機会を作ろうと考えています。

その費用計上により上半期は利益面で厳しい数字になっていますが、投資効果を活かし、通期では増収増益を計画しています。

配当については、2023年8月期は中間・期末ともに7円50銭でしたが、2024年8月期は8円とさらに増配し、配当性向を27.6%まで水準を引き上げ、株主の皆様に還元したいと考えています。

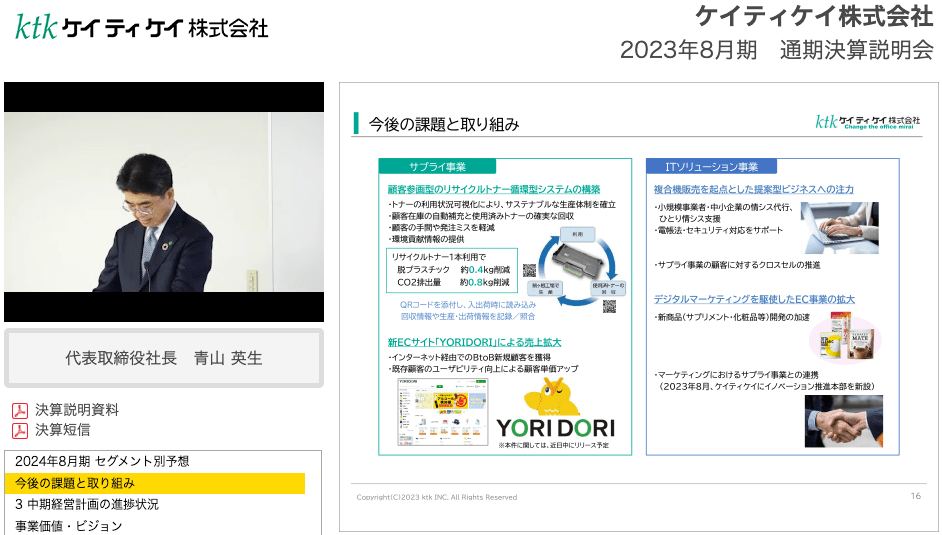

今後の課題と取り組みとしては、「顧客参加型のリサイクルトナー循環型システムの構築」ということで、具体的にはお客様に製品を供給させていただくとともに、使用済みカートリッジの返却で当社のビジネスモデルに参画していただくことにより、脱プラスチック・CO2排出量の削減を提案していきたいと考えております。

また、新ECサイト「YORIDORI」による売上拡大を目指します。まだ一次開発の段階ですが、今後も投資を続け、利便性をさらに高めながら、顧客へのアプローチ方法やリーチの仕方などを工夫してEC型のビジネスを進めていきたいと考えています。

さらに、複合機販売を起点とした提案やデジタル―マーケティング技術の活用にも注力いたします。コピーを取る以外にもデータをPDF化したりサーバへ保存したりといったゲートウェイ的な役割のある複合機を起点とした提案や、イコリスのデジタルマーケティングを駆使したEC事業やサプリメント等の開発を推進しながら、ITソリューション事業を伸ばしていこうと考えています。

(※)詳しくは決算動画を御覧ください。

今後の重点戦略と数値目標

今後の重点戦略には、サプライ事業の堅守、ITソリューション事業の拡大、さらに人材等リスキリングも含めた経営基盤の強化を据えています。

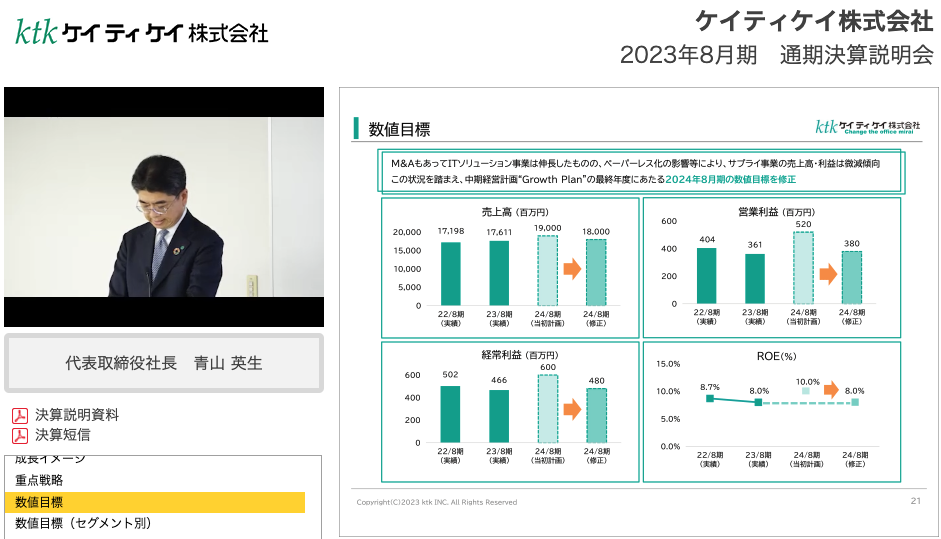

数値目標については、3年前に中期経営計画”Growth Plan”を発表し、その際に売上高の目標を190億円に設定しました。しかし今回は、当初計画から10億円減の180億円に修正しています。

同じく営業利益・経常利益についても、当初計画ではそれぞれ5億2,000万円、6億円としていましたが、今回は3億8,000万円と4億8,000万円に修正しています。

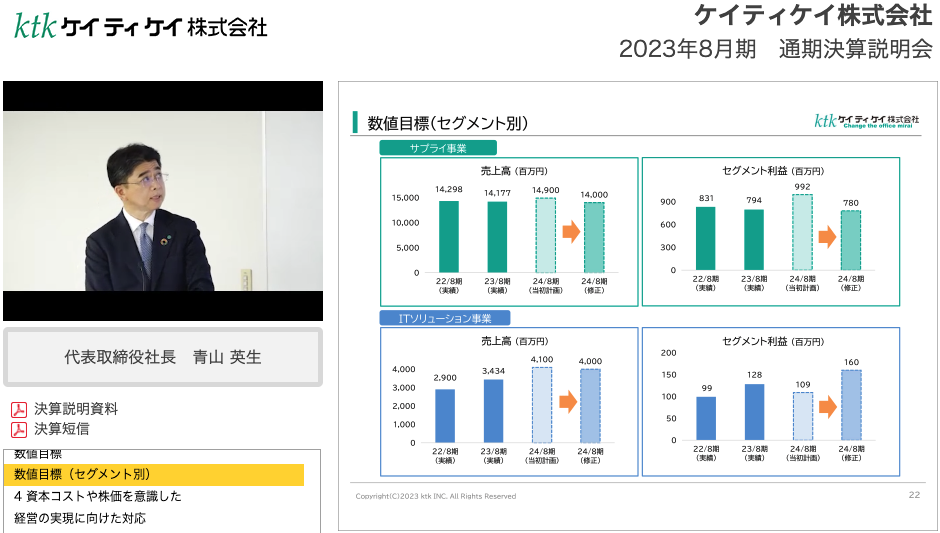

セグメント別の数値目標で見ると、サプライ事業の売上高については、3年前に149億円と設定しました。設定時点では145億円で、3年間で145億円を149億円と4億円増を計画しましたが、今回は140億円に設定しています。3年間で約4パーセントにあたる約5億円が減っており、これが現在のサプライ事業の実態です。

一方で、ITソリューション事業の売上高は、2021年8月期が27億円、2022年8月期は29億円でした。27億円から41億円にするためには、1.5倍の売上を目指して進める必要がありましたが、現実的には40億円と見込んでいます。

誤算としては、サプライ事業がペーパーレス化等の影響を受け、一部で売上が減少していることです。利益率に関してはITソリューション事業が当初よりも利益が上がると考えていますので、今後はこちらを伸ばしていきたいと考えています。

当社は、東名阪を中心に北海道から九州まで全国19カ所に営業拠点があり、2カ所の工場と物流センターもございます。サプライ事業としては1万5,000社の顧客基盤があるため、今後はその顧客に対して1社でも多くIT関連の提案をしていきたいと考えております。

数字が大きく伸ばせていないという自覚はありますが、ITソリューション事業に関しては一定の手応えをつかんでいます。サプライ事業を堅守しつつ、ITソリューション事業を着実に成長させ、投資家の皆様にも還元できるような会社になりたいと考えています。

決算説明会動画ページリンク:https://www.net-presentations.com/3035/20231011/fjaid8fk/

IRページリンク:https://www.ktk.gr.jp/ir