2020年以降、コロナ禍による巣ごもり生活や給付金をきっかけに、証券投資を始める人が増えている。その流れを表すように、楽天証券の2021年の業績を見ると、前年比で口座数が4割増、預かり資産も54%増と、破竹の勢いだ。そこで、楽天証券の楠雄治社長に、この躍進のワケと今後の展望について、話を聞いた。

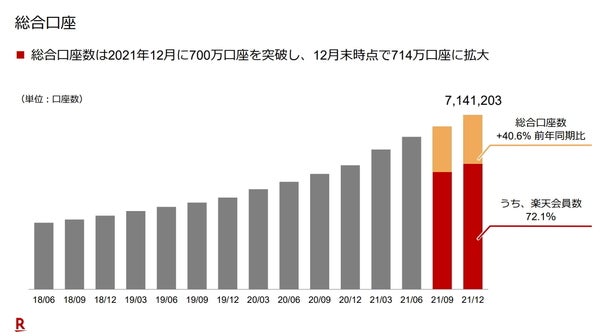

2021年、口座数が4割増の714万口座に

――2021年の業績を拝見すると、口座数や預かり残高がかなり増えていますね。

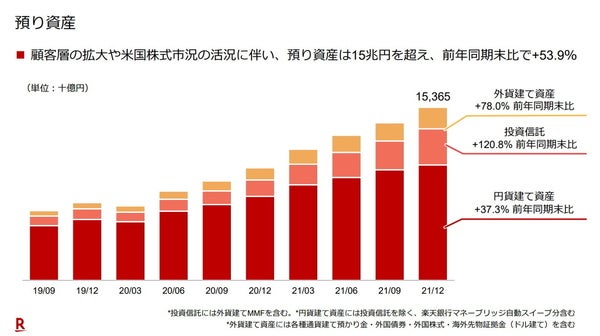

おかげさまで前の年に続いて新規口座の獲得が順調で、口座数は2021年12月末時点で前年比約4割増の714万口座となりました。預かり残高も54%増えて、過去最高の15.3兆円に達しています。個人の売買代金シェアも2.1ポイント増えて業界第2位の29%と、いずれも予想以上の伸びでしたね。

――この躍進の要因をどう見ていますか?

やはり、コロナ禍をきっかけに投資を始める方が増えたことが大きいでしょう。巣ごもり生活で自分の暮らしや今後について考える時間ができ、そこに給付金という資金が入ってきて、実際にやってみようかな、と。せっかく入ったまとまったお金なので、その一部を将来のための貯蓄や投資に回そうと思う方が多かったのではないでしょうか。

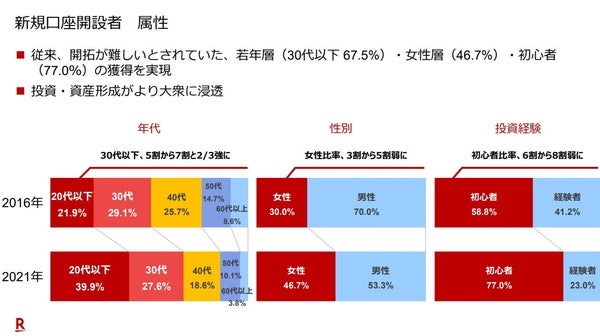

――新規口座開設者の内訳を見ると、初心者、とりわけ30代以下の若年層や女性の比率が多いですね。

そうなんです。初心者は実に77%にも上り、その大半が20~30代で、女性の割合も5割弱に上っています。これはおそらく、3年前の「老後2000万円問題」をきっかけに、将来に向けた資産形成に対する関心が高まってきたことが背景にあるのでしょう。

資産形成といっても預貯金だけではなかなか増えないことから、「投資」に対する関心が芽生え、「機会があればやってみたい」「やらなければ」という機運が高まってきました。そこからだんだん「つみたてNISA(少額投資非課税制度)」や「iDeCo(個人型確定拠出年金)」のメリットが認知され、「まずは積み立てから」という流れができたわけです。

そこへクレジットカードや楽天ポイントを利用して手軽に積み立てができる方法が注目され、さらにポイント還元などのキャンペーン効果も重なって、口座開設という行動に結びついたのだと思います。

投信積み立てが好調で、米国株も人気

――投資初心者は、具体的に何に投資しているのでしょうか?

メインは投資信託です。投信の販売額は前年比で120%も増えました。しかも、投信保有者の77%が積み立てを利用しており、つみたてNISAやiDeCoの利用がいずれも伸びています。積立額についても、つみたてNISAの上限である3万円程度を毎月積立されている方が多くいらっしゃいます。やはり投資初心者にとって、クレジットカードによる投信の積み立てというのも非常に入りやすく、投資のハードルがグンと下がったのだと思います。投資対象は日本株の指数に連動するインデックス投信やETFもありますが、実は予想以上に米国株のインデックス投信が人気なんです。

――いきなり米国株ですか?

米国株が好調だと知って、「それなら米国株も」という感じで始める方が多いようです。投信だけでなく、米国株の個別銘柄を購入する初心者も意外と多いですね。実際、昨年、当社で米国株をお取引きされたお客様は前年に比べ約2倍に増えています。当社では早い段階から米国株に力を入れ、日本株と変わらない感覚で取引していただける態勢を整えてきたので、こうしたニーズに十分対応できています。

アップルとかコカ・コーラとか、おなじみの有名企業が並んでいるので、身近に感じられるのかもしれません。それに、日本株も値がさ株だと数十万円以上ないと手が届きませんが、米国株の場合、1株単位で数万円程度から買える銘柄がたくさんあります。そのあたりも、米国株人気につながっているのではないでしょうか。今後、日本株も売買単位を100株から1株に引き下げるなど、最低購入代金のハードルを下げる工夫が必要かもしれませんね。

20~30代の口座開設者は堅実で、自分で調べて選択

――若い世代の投資マインドに何か特徴はありますか?

20~30代の方たちは、「投資」に対する捉え方がこれまでとは明らかに異なる印象です。高度成長期やバブル時代を知らない世代のせいか、お金についてもかなり堅実で、「株で一発当ててやろう」とか「一気に増やそう」というよりも、「将来のために地道に資産を増やしていこう」というスタンスの方が多いようです。

かつては証券会社の担当者や評論家に勧められるがままに……といった時代もありましたが、今の若い世代はインターネットを使って自分で調べ、納得したうえで選ぶという傾向が強いんです。ネット証券はまさにそうしたニーズにマッチしていますから、それぞれ使い勝手やメリットなどを比較して、自分に合ったところを探して選ばれているようです。

――証券会社もシビアな目で選定されるわけですね。

数ある中から選んでいただくためには、商品ラインアップや手数料はもちろんですが、やはりユーザビリティを追求し、向上していくことが必要です。当社では以前から「MARKETSPEED®」や「iSPEED®」といった投資情報ツールに定評があり、また、ホームページや取引画面などの使い勝手についてもご評価いただいています。これらが決め手となって選ばれるケースも多いので、ずっと愛用してもらえるよう、操作性の改善やバージョンアップ、お客様目線での使いやすさを重視した改善を続けています。

――新しい顧客には、どのように対応していきますか?

積立ては、いってみれば「投資の入り口」です。以前なら「どうやって獲得しようか」と頭を悩ませるはずの若年層や初心者層が、積立てやポイント還元をきっかけに、これだけ多く口座開設をいただいているのですから、本当にありがたい話ですが、問題は「その先」です。投資は「はじめる」だけでなく、「つづける」ことが大切です。特に若い方たちには、「時間が味方してくれる」というメリットがあるので、目先の増減にとらわれることなく、長期投資を続けてほしいと思います。

ただ、積立てを始めたからといって、「じゃ、次は日本株の個別銘柄へ」とはいかないわけで、そこにはまだ大きな壁があるように感じます。その壁をいかにして低くしていくか、そしてニーズに応じた商品やサービスを提供できるかが大きな課題です。納得して次の段階に進んでいただくためには、魅力的なメニューづくりはもちろん、長期を見据えたマネーリテラシーの向上が必須で、そこに向けた投資教育も重要だと考えています。

――海外に比べ、日本人のマネーリテラシーは低いといわれていますが……。

それほど大きな差があるとは思いません。ただ、米国では401k(確定拠出型年金)があるので、社会人になるとイヤでも投資と直面することになり、必要に迫られて磨かれてきたという面が大きいと思います。日本ではそういう機会がなかっただけで、NISAやiDeCoの利用が広がり、投資が大衆化していくなかで、徐々に変わってくるのではないでしょうか。

当社でも幅広いマネー関連情報を収集し、わかりやすく発信するオウンドメディア「トウシル」を展開し、1月からはスマホアプリもスタートしました。今後もこれを積極的に活用し、長期投資の重要性や投資先選択のポイントなどについて、丁寧に情報発信していきたいと考えています。

「はじめる」から「つづける」へシフトした取り組みも

――特に力を入れていきたい分野はありますか?

これまでの動きから、米国株には引き続き注力するつもりです。当社では昨年末から米国株の積立てやポイント投資を開始しており、今年7月からは米国株の信用取引も始まるので、より利用者が増えると期待しています。

一方、大手証券出身者が中心の独立系アドバイザーによる「IFA」のサービスは、前年に比べ口座数が4割増、預かり資産が3割増と順調に増え、手ごたえを感じています。ネット証券として、ネットをベースにしつつも、そこに「人」の知見や経験をプラスしたアドバイザリーサービスは、セミ富裕層などに向けた資産運用の新たな選択肢として、収益性確保の点でも伸ばしていきたい分野です。

――今後、どのような証券会社を目指しますか?

資産形成は長いライフプランの中でずっと続けていくもので、当社はそれを持続的にサポートする存在でありたいと思っています。そこで、末永く付き合っていただけるよう、より「続ける」ことにシフトした取り組みを始めます。たとえば、ご家族の口座を登録することで、楽天グループ内の各種特典が得られる「家族プログラム」を5月に導入する予定です。

私どもにはもともと「資産形成を特別なものではなく、生活の一部にしたい」という想いがあります。普段の買い物やレジャーなどと同じような感覚で、投資に向き合っていただける環境をつくるのが当社の役目です。その意味では、「楽天市場」という、まさに生活の中心的なサービスを核とするグループの一員であるというのは、ほかのネット証券にはない大きなアドバンテージだと思います。

――そのグループ力をどう生かしていきますか?

これまで2011年の楽天銀行との口座連携「マネーブリッジ」をはじめ、2017年のポイント投資、2018年の楽天カードによる投信積み立てなど、グループ内での連携を常に模索し、それが口座獲得増加につながってきました。今年6月には国内で初めて有価証券の購入に電子マネーを利用できるようにし、投信積立の決済手段に「楽天キャッシュ」を追加します。楽天カードからのチャージによる「楽天キャッシュ」決済でもポイント還元を予定しています。今後もこうした動きを加速させ、楽天ポイントやグループ内サービスを媒介とした「楽天エコシステム(経済圏)」の優位性や強みを最大限に生かした展開を進めていきたいと考えています。

(取材・構成=三枝裕介 文=塩田真美)