親族居住用の住宅ローンは、自分や配偶者の両親、祖父母、子や孫などが住む家を購入・新築する際に利用できるローンです。

収入合算ができるため借入額を増やしやすいメリットがある一方、住宅ローン控除の対象外になる場合があるなど注意点もあります。

本記事では各金融機関の金利やサービスを比較し、上手な選び方を解説します。

「金利を少しでも抑えたい」「自分に合うローンがわからない」 そんな方におすすめなのが、住宅ローン専門サービス『モゲチェック 』です。

モゲチェックでは、全国の銀行の最新金利を一括比較でき、住宅ローンのプロから無料でアドバイスを受けられます。 ただ比較するだけでなく、審査通過率や条件もふまえて最適なプランを提案。 「もっとこうすれば通りやすくなります」といった改善アドバイスももらえるので、初めての方も安心です。

親族居住用の住宅ローンとは

親族居住用の住宅ローンは、自身や配偶者の親族が住む住宅を購入・新築する際に利用できるローンを指します。

一般的な住宅ローンは、自ら居住する物件でなければ利用できませんが、親族居住用であれば申込者は配偶者の両親や祖父母、子どもや孫などが住む住居にも対応しています。

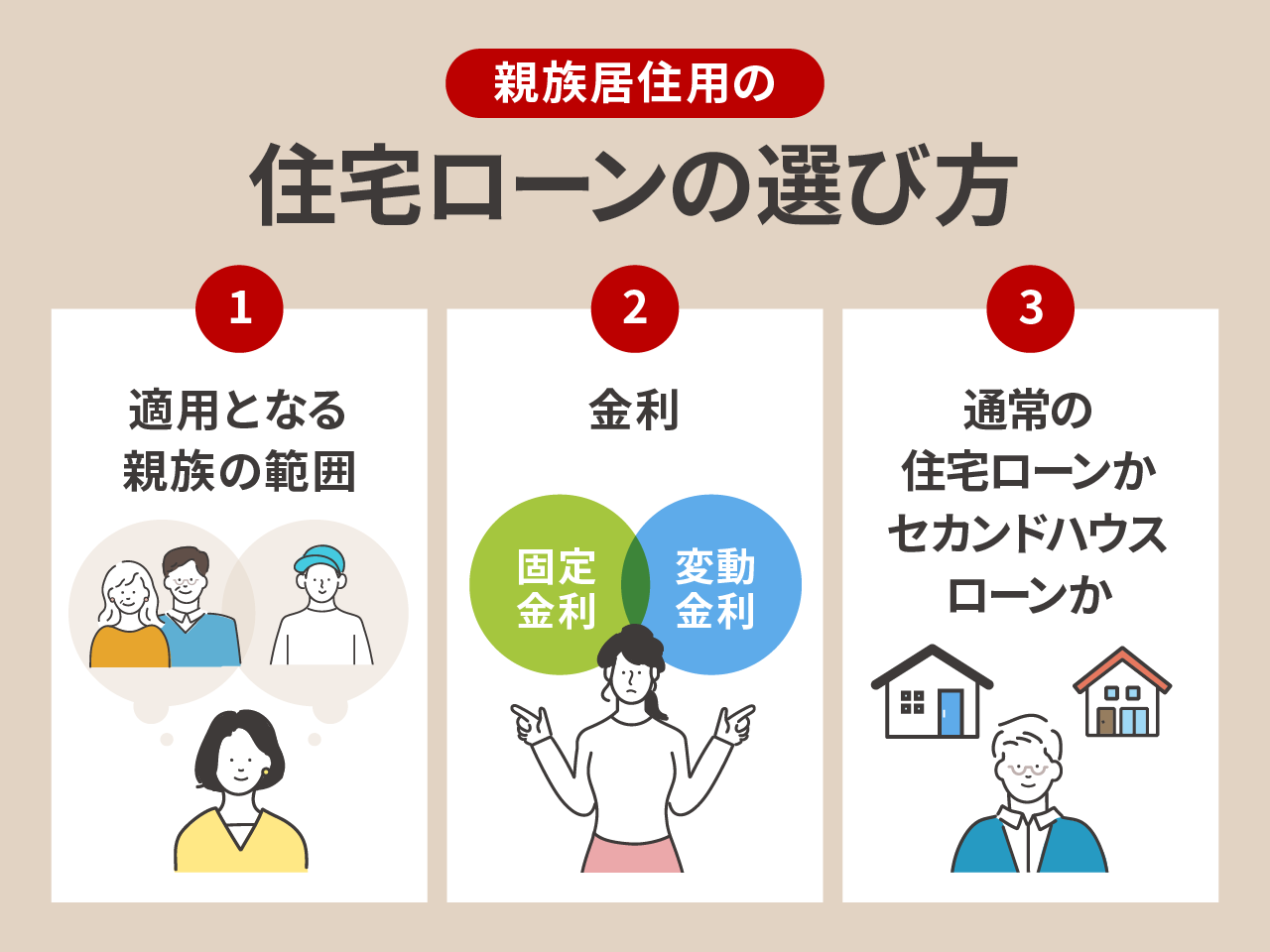

親族居住用の住宅ローンの選び方

親族居住用の住宅ローンの選ぶ際のポイントは、主に以下の3つです。

各ポイントについて、詳しく解説します。

適用となる親族の範囲

一般的な親族居住用の住宅ローンは、申込者や配偶者の両親や祖父母、子ども、孫などが住む住居にも対応しています。

ただし、適用となる親族の範囲は金融機関によって異なる場合があるため、事前に必ず確認しておきましょう。

金利

住宅ローンの金利は、大きく固定金利と変動金利に分かれます。

変動金利は、期間中に金利が変動するリスクがあるものの、低めに金利が設定される傾向があります。

しかし、近年は住宅ローンの金利は上昇傾向にあるため、変動金利を選択する場合は金利上昇の対策として、借り換えや繰り上げ返済なども視野に入れておきましょう。

一方、返済期間中の金利上昇リスクを避けたい方は、固定金利がおすすめです。

通常の住宅ローンかセカンドハウスローンか

親族の住居を購入・新築する際には、セカンドハウスローンという選択肢もあります。ただし、セカンドハウスローンはすでに自宅を所有している方が利用できるローンです。

そのため、自宅を所有していない方が親族用の住居を購入する場合、セカンドハウスローンは利用できない場合があるので注意しましょう。また、すべてのセカンドハウスローンが親族の住居に対応しているわけではない点にも留意が必要です。

親族居住用の住宅ローンおすすめ銀行ランキングTOP10【家族・親が住む人必見!】

親族が居住する住宅に利用できるローンを扱っている銀行を10社(住宅ローン8社、セカンドハウスローン2社)紹介します。

1位:SBI新生銀行【パワースマート住宅ローン】

| 金利タイプ | 変動金利 固定金利 |

|---|---|

| 金利 | ・変動金利:年0.410%~ ・固定金利10年:年1.530%~ |

| 繰り上げ返済手数料 | 無料 |

| 融資金額 | 500万円以上3億円以内 |

- 家具・家電購入費用や引っ越し費用も借り入れ可能

- 繰り上げ返済手数料が無料

- 多様な相談窓口を用意している

パワースマート住宅ローンは、家具や家電の購入費用や引っ越し費用も住宅ローンに含めて借り入れられるため、初期費用を抑えたい方におすすめです。

また、一部繰上返済、全額繰上返済のいずれも手数料がかかりません。

さらに、ビデオ通話や電話、店頭など、さまざまな相談窓口を用意しているので、自身に合った方法で相談できます。

2位:ARUHI【フラット35】

| 金利タイプ | 固定金利 |

|---|---|

| 金利 | ・融資率9割以下:年1.940% ・融資率9割超:年2.050% 当初5年間年1.00%金利引き下げ |

| 繰り上げ返済手数料 | 不要 |

| 融資金額 | 100万円以上8,000万円以下 |

- 固定金利で返済金額が変わらない

- 当初5年は1.00%金利が引き下げ

- 団体信用生命保険への加入が任意

フラット35は全期間固定金利の住宅ローンであり、返済期間中に市中金利が上昇しても返済額が増えることはありません。また、当初5年間は1.00%金利が引き下げられます。

さらに、団体信用生命保険(以降、団信)への加入が不要なため、健康状態に問題があっても融資が受けられます。

3位:住信SBIネット銀行

| 金利タイプ | 変動金利・固定金利 |

|---|---|

| 金利 | ・変動金利:年0.448%~ ・固定金利10年:年1.553%~ |

| 繰り上げ返済手数料 | 不要 |

| 融資金額 | 500万円以上3億円以下 |

- ネット銀行ならではの低金利

- すべての病気・ケガにも備えられる団信がある

- 返済期間が最長50年

住信SBIネット銀行の住宅ローンは、対面店舗を最小限にし、自前のATMもほとんど保有していないため、店舗運営費や人件費を抑えることで低金利を実現しています。

また、がんだけでなく3大疾病やすべての病気・ケガに備える「スゴ団信」が利用できるため、返済期間中に万が一のことが起きても安心です。

さらに、最長50年まで返済期間を選べるため、毎月の返済期間を抑えやすく、自分に合った返済計画を立てられます。

4位:三菱UFJ銀行【セカンド住宅ローン】

| 金利タイプ | 変動金利 固定金利 |

|---|---|

| 金利 | ・変動金利:年0.345%~ ・固定金利10年:年1.61%~ |

| 繰り上げ返済手数料 | ・一部繰上返済:無料~1万6,500円 ・期限前完済:1万6,500円~3万3,000円 その他、保証会社事務手数料1万1,000円がかかる場合あり |

| 融資金額 | 500万円以上1億円以内 |

- 変動金利・固定金利を選択できる

- 団信保険料は金融機関が負担

- ネット手続きなら一部繰上返済や金利タイプ変更の手数料が0円

三菱UFJ銀行のセカンド住宅ローンは、親族の住宅建築や購入、増改築資金をサポートするローンです。

変動金利と固定金利が選べるため、金利情勢や返済プランに合わせた柔軟な借入ができます。また、団信が自動付帯され、保険料は三菱UFJ銀行が負担するため、もしものときも安心です。

さらにインターネットを利用した手続きなら、一部繰上返済や金利タイプ変更の手数料が無料になります。

5位:auじぶん銀行

| 金利タイプ | 変動金利 固定金利 |

|---|---|

| 金利 | ・変動金利:年0.344%~ ・固定金利10年:年1.640%~ |

| 繰り上げ返済手数料 | ・一部繰上返済:無料 ・期日前完済:変動金利適用中は無料、固定金利適用中は3万3,000円 |

| 融資金額 | 500万円以上2億円以下 |

- ネット銀行ならではの低金利

- 他のauグループのサービス利用で優遇金利が適用される

- 上乗せ金利なしでも充実した保障が受けられる団信

auじぶん銀行はネット銀行の仕組みから、低金利を提供しています。

さらに「モバイル」「でんき」「ネット」「テレビ」などでauのサービスを利用すると、利用状況に応じて金利が優遇される仕組みです。

また上乗せ金利なしで、がんやその他の重大疾病、すべての病気やケガもサポートするなど、さまざまなタイプの団信に加入できます。金利に上乗せすることでさらに充実したプランに加入することも可能です。

6位:中央ろうきん

| 金利タイプ | 変動金利 固定金利 |

|---|---|

| 金利※ | ・変動金利(手数料定率型):年0.475%~ ・全期間固定:年2.050%~ |

| 繰り上げ返済手数料 | ・一部繰上返済:無料 ・全額繰上返済:借入後の経過期間や金利タイプなどに応じて3,300円~3万3,000円 |

| 融資金額 | 30万円以上1億円以内 |

- 手数料タイプが選べる

- 2つの金利を組み合わせると金利が0.05%優遇される

- 給与振込口座に指定・カードローンの契約で金利が優遇

ろうきんとは、働く方たちがお互いを助け合うため、資金を出し合って作った福祉金融機関です。営利を目的としない組織であるため、低金利での融資を行える点が特徴です。

全国には13のろうきんが存在し、それぞれ住宅ローンの金利や融資条件が異なります。ここでは、関東1都7県を営業エリアとする「中央ろうきん」について紹介します。

中央ろうきんは、融資手数料と保証料の支払方法に応じて次の3つのパターンが用意されています。

| 保証料 | 融資手数料 | 向いている人 | 金利の特徴 | |

|---|---|---|---|---|

| 手数料定率型 | 金利に上乗せして毎月支払い | 融資金額×2.2% | 毎月の返済額を抑えたい | 他の手数料タイプに比べ低い |

| 手数料定額型(保証料一括前払い方式) | 融資時に一括で支払い | 不要 | 繰上げ返済をして早く完済したい | 金利は手数料定率型より高いが、手数料定額型(保証料月次後払い方式)よりは低い |

| 手数料定額型(保証料月次後払い方式) | 金利に上乗せして毎月支払い | 不要 | 初期費用を抑えたい | 他の手数料タイプに比べて高い |

さらに、変動金利と所定の固定金利タイプと組みあわせ利用し、一定の要件を満たすと、変動金利の金利が0.05%優遇される仕組みもあります。また、中央ろうきんを給与振込口座に指定し、カードローン(マイプラン)の契約をすると、住宅ローン金利が優遇される制度も用意されています。

7位:イオン銀行【セカンドハウスローン】

| 金利タイプ | 変動金利 固定金利 |

|---|---|

| 金利 | ・変動金利:年1.12%~ ・固定金利10年:年2.25%~ |

| 繰り上げ返済手数料 | ・一部繰上返済:無料 ・全額繰上返済:5万5,000円 |

| 融資金額 | 200万円以上2億円以内 |

- イオングループでの買い物が5.0%オフ

- 全疾病団信の上乗せ金利なし

- 自宅で手続きを完結できる

イオングループでの買い物は、セレクトクラブカードのクレジットカード払いを利用すると、住宅ローン完済まで毎日5.0%オフになります。

また、病気やケガで就業不能になった場合に備える団信に上乗せ金利なしで加入できます。

必要書類はWebで提出できるため、自宅で手続を完結でき、忙しくて店舗に行けない方にもおすすめです。

8位:東京スター銀行【スター住宅ローン】

| 金利タイプ | 変動金利 固定金利 |

|---|---|

| 金利※ | ・変動金利:年1.65%~ ・固定金利10年:年2.95%~ |

| 繰り上げ返済手数料 | 無料 |

| 融資金額 | 500万円以上1億円以内 |

- 給与振込口座に指定すると年1.1%金利優遇

- 一般的な団信の保険料は銀行負担

- 持病があっても加入できる「ワイド団信」がある

東京スター銀行を給与振込口座に指定すると、年1.1%の金利優遇が受けられます。

死亡、高度障害状態になったときに残債がゼロになる一般的な団信については、銀行が負担するため保険料がかかりません。

また、健康状態によって通常の団信に加入できない方向けに、持病があっても0.3%の金利上乗せで加入できるワイド団信を用意しています。

9位:りそな銀行【りそな住宅ローン】

| 金利タイプ | 変動金利 固定金利 |

|---|---|

| 金利※ | ・変動金利:年0.390%~ ・固定金利10年:年2.085%~ |

| 繰り上げ返済手数料 | 一部繰上返済:無料~3万3,000円 全額繰上返済:1万1,000円~3万3,000円 |

| 融資金額 | 50万円以上3億円以内 |

- 10%割引される火災保険が利用可能

- 自然災害サポートオプションが利用できる

- インターネット返済なら一部繰上返済手数料が無料

りそな住宅ローンを利用すると、大手損害保険会社の火災保険が10%割引で利用できる場合があります。

また、上乗せ金利はかかりますが、地震や津波、噴火、風・雹(ひょう)・雪などの自然災害で建物が損害を受けた場合に返済額の一部が返還または免除される「自然災害サポートオプション」も利用可能です。

さらに、インターネット返済を利用すれば、一部繰上返済手数料が無料になる点もメリットと言えるでしょう。

10位:三井住友信託銀行【住まいのアシスト】

| 金利タイプ | 変動金利 固定金利 |

|---|---|

| 金利 | ・変動金利:年0.480%~ ・固定金利10年:年1.775%~ |

| 繰り上げ返済手数料 | 一部繰上返済:無料~1万6,500円 全額繰上返済:2万2,000円 |

| 融資金額 | 100万円以上3億円以内 |

- 住宅ローン利用者向け限定の特別金利の定期預金がある

- 家電製品や引っ越し代金の割引クーポンがある

- 火災保険は団体割引が適用される

住まいのアシストを利用中に、所定の定期預金に1契約100万円以上預けると、優遇金利が適用されます(適用期間や預入額には上限があります)。

また、借入金額1,500万円以上で、借入期間20年で新たに利用する場合は、家電製品や引っ越し代金の割引クーポンが受け取れます。

団体割引が適用される火災保険のプランを用意している点も、メリットと言えるでしょう。

親族居住用の住宅ローンのメリット

親族居住用の住宅ローンのメリットは、主に、以下の3つです。

各メリットについて、詳しく見ていきましょう。

収入を合算して申し込める

購入する親族の収入を合算して申し込みが可能な点は、親族居住用の住宅ローンの大きなメリットです。

住宅ローンの借入額は金融機関の審査によって決まり、基本的に申込者の年収が基準になります。しかし、親族の収入を合算して申し込むことで、審査に通りやすくなる、またはより大きな金額を借りられる可能性があります。

ただし、以下の要件をすべて満たす親族でなければ、収入合算はできません。

- 申込時に年齢が70歳未満であること

- 連帯債務者になれるだけの経済力があること

- 申込者の親族で、申込者と同居している方、または購入した家に住む方

申込者に住宅ローンの残債があっても利用できる

申込者に住宅ローンの残債が残っている場合でも、親族居住用の住宅ローンは利用可能です。

一般的な住宅ローンは、マイホームを購入するためのローンであり、一世帯につき基本的には1本しか利用できません。

しかし、親族居住用の住宅ローンは、親族の住宅を購入・新築するためのローンであることが前提となっているため、申込者に残債があっても利用できます。

同居・別居を問わずに利用できる

親族居住用の住宅ローンは、親族の住居を購入・新築するための融資を受けられるローンです。申込者が同居する場合だけでなく、別居のままでも利用できます。

このローンには「親入居型」と「子入居型」の2つのタイプがあります。

- 親入居型:父母や祖父母など直系尊属と同居するときに利用できるタイプ。直系尊属がいないときはおじ・おば、兄姉も対象。

- 子入居型:子や孫など直系卑属が対象。直系卑属がいない場合は、甥・姪・弟妹も対象。

親族居住用の住宅ローンのデメリット

親族居住用の住宅ローンには次のようなデメリットもあります。

デメリットについても詳しく解説します。

住宅ローン控除が利用できない

住宅ローンは、自身が住む「マイホーム」のための資金を借り入れる際に利用できるローンです。そのため、親族が住む家のためのローンには、住宅ローン控除を利用できません。

ただし、収入合算した親族が連帯債務者となり、その家に実際に居住する場合は、住宅ローン控除を受けられる可能性があります。

財形住宅融資は併用できない

親族居住用住宅ローンは、財形住宅融資と併用できません。

財形住宅融資とは、財形貯蓄制度を利用している方が一定の要件を満たした場合に、低金利で融資を受けられる制度です。

この制度は、マイホームの取得や改修を目的としているため、親族が住む家のためのローンとしては利用できないことになっています。

扱っている金融機関が限られている

親族居住用の住宅ローンは、取り扱う金融機関が限られているため、選択肢が多くありません。一般的な住宅ローンより商品数が少ないことから、金利面などの条件が合わない場合、他のローンを検討する必要があります。

また、自身の希望する条件にあった金融機関を見つけるには時間と手間がかかる可能性が高い点も、デメリットと言えるでしょう。

まとめ:親族居住用の住宅ローンは特徴を理解したうえで選びましょう

親族居住用の住宅ローンは、自身や配偶者の親族が住む家を購入・新築する際に利用でき、収入合算や既存住宅ローン残債の有無にかかわらず借りられる点が特徴です。

一方で住宅ローン控除が適用されない場合が多く、取り扱っている金融機関も限られます。そのため、セカンドハウスローンなどを含め、親族の家を購入する目的に合った商品を慎重に選ぶことが大切です。

また金融機関ごとに適用条件が異なる場合もあるため、必ず比較検討しましょう。