収入や雇用形態に不安があってどこに審査を申し込んだらいいのか分からない……。でも、お得に安心して住宅ローンを組みたい……。そんなふうに思ったことはありませんか?

住宅ローンは種類がありすぎて、実際、どの銀行が自分に合っているのか分からないことだらけ。さらに、審査に一度落ちてしまった経験がある人は、なおさら次の銀行探しに頭を抱えてしまいますよね。

でも大丈夫!この記事を読めば、自分にとって審査が通りやすい銀行がどこなのかすぐに分かります。さらに、それぞれのサービスの特徴を紹介しますので、自分にとって最適な住宅ローンを提供している銀行を見つけられるでしょう。

また、住宅ローンの審査で重視される条件も解説!チェックされる事柄を事前に確認して十分に備えることで、安心して審査を受けられますよ。

「金利を少しでも抑えたい」「自分に合うローンがわからない」 そんな方におすすめなのが、住宅ローン専門サービス『モゲチェック 』です。

モゲチェックでは、全国の銀行の最新金利を一括比較でき、住宅ローンのプロから無料でアドバイスを受けられます。 ただ比較するだけでなく、審査通過率や条件もふまえて最適なプランを提案。 「もっとこうすれば通りやすくなります」といった改善アドバイスももらえるので、初めての方も安心です。

審査が甘い・通りやすい住宅ローンの特徴

住宅ローンの審査を通過するためは、年収や勤務年数、健康状態など各金融機関が定めた基準を満たす必要があります。

一概に誰にとっても審査が通りやすいと言える住宅ローンは存在しません。ただ、これらの基準が低いところはその条件を満たせる人の幅が広がるので、比較的審査が通りやすいと言い換えられるでしょう。

では、どのような住宅ローンが当てはまるのでしょうか。その特徴を3つ紹介しますね。

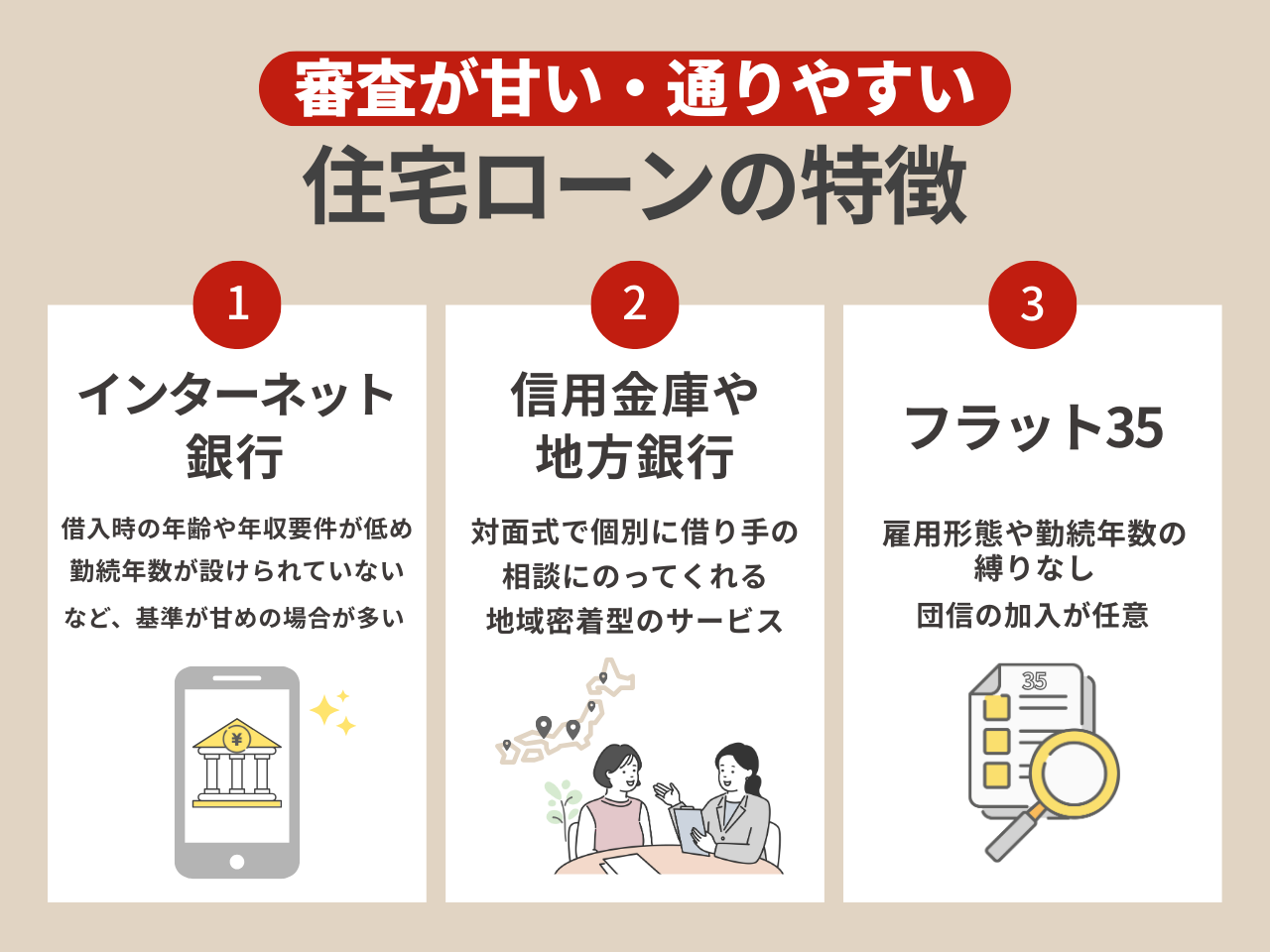

インターネット銀行

インターネット銀行は借入時の年齢や年収要件が低めで、勤続年数が設けられていないなど、基準が甘めの場合が多いです。手続きもweb上で簡単に済み、即日仮審査の結果が通知される銀行もあります。

さらに、メガバンクに比べて金利も比較的低めという嬉しいメリットも。

こうした背景には、ネット銀行は設立してまだ日が浅く、利用者の拡大を狙っていきたいという意図があります。 加えて、店舗の維持費や接客等の人件費がかからないので、その分高い金利を設定してまで利益を獲得する必要がないのです。

web手続きに慣れている人であれば積極的にインターネット銀行を検討するとよいかもしれませんね。

信用金庫や地方銀行

信用金庫や地方銀行は対面式で個別に借り手の相談にのってくれるのが特徴。年収や勤続年数だけでなく、過去の取引実績など個人の状況を総合的に踏まえて審査が行われます。

最大のポイントは地域密着型のサービス。

地元で長年利用し続けてきた場合は、より有利な条件でローンで組んでもらえることも。さらに、地域に根ざした勤務先であればその情報をよく知っているため、数値的な基準よりも個別の事情を加味してくれる可能性がありますよ。

信用金庫や地方銀行は地域社会への貢献を重視しているので、地域ごとの年収差なども踏まえ、地元住民がローンを組みやすいように柔軟な対応をとってくれる場合が多いですね。

自営業の人でメガバンクで審査が通らなかったとしても、その地域である程度の年数事業を行っているなら審査が通るかもしれません。

長い間利用してきた地域の金融機関がある人や、ある程度地元でサービスを提供してきた自営業の人は、ぜひ信用金庫や地方銀行の窓口に問い合わせてみましょう。

フラット35

フラット35は、民間の金融機関と住宅金融支援機構が提携した、固定金利型の住宅ローン。

雇用形態や勤続年数の縛りがなく、団信(団体信用保険)の加入が任意など、ほかの住宅ローンで条件を満たすのが難しい人でも利用しやすいのが特徴です。

正社員でない人や転職したばかりの人、自営業の人でも利用しやすいのは、多くの人にとって嬉しいポイントですね。

フラット35の条件は次の通り。

- 申込時の年齢が満70歳未満

- 年収400万円未満の人は総返済負担率(年収に占める年間合計返済額の割合)30%以下

- 年収400万円以上の人は総返済負担率35%以下

- 借入期間は15年以上35年以下

ただし、ほかの住宅ローンに比べて金利が高めなので気をつけましょう。2025年3月現在の金利は1.55%~3.69%です*。

※【フラット35】ご利用条件:長期固定金利住宅ローン 【フラット35】

また、団信に加入しない場合、契約者が死亡または高度障害状態になり住宅ローンを払えなくなっても、返済義務が発生し続けます。この点も注意してくださいね。

審査が甘い・通りやすい住宅ローンおすすめランキング!

審査の通りやすい、おすすめの住宅ローンをランキング形式で紹介します。

それぞれのメリットを説明しますので、住宅ローンを選ぶ際にぜひ参考にしてみましょう。自分の欲しい条件にぴったりなところが見つかるはずです。

今回は、全国どこでも利用可能な金融機関を対象にしますので、地方銀行や信用金庫を除きます。

先ほど述べた通り、人によっては地方銀行や信用金庫のほうが審査が通りやすい場合もあります。お近くの金融機関にも問い合わせてみましょうね。

1位:PayPay銀行

| 金利タイプ | 固定金利 or 変動金利 |

|---|---|

| 金利 | 0.420%*~ |

| 繰り上げ返済手数料 | 0円(電話手続きは5,500円) |

| 融資金額 | 500万円以上2億円以下(10万円単位) |

| 収入要件 | 前年度年収が200万円以上 |

| 雇用形態 | 公表なし |

*変動金利全期間引下型キャンペーン適用金利 2025年3月6日現在

- 低金利かつ収入要件低め

- モゲチェックの2024下半期住宅ローンランキング4部門で1位

- ペアローンで連生団信適用可

PayPay銀行の金利は一般的に低いとされるネット銀行の中でもさらに低めの0.420%。しかも、収入要件が年収200万円以上と、これも低めの設定。

収入が低くても利用でき、かつ低金利といえばPayPay銀行一択でしょう。

住宅ローン比較診断サービスを提供するモゲチェックが行った、2024下半期住宅ローンランキングでは、「金利満足度」「団信満足度」「手続き満足度」「顧客対応満足度」の4部門で1位を獲得*。サービス面においても、多くのユーザーから選ばれ続けている実績があります。

*住宅ローン比較診断サービス「モゲチェック」、ユーザーが選ぶ本当にいい住宅ローンランキング2024下期を発表! | モゲチェック

また、銀行初のペアローンでの夫婦連生団信「ペア型超サポ団信」の取り扱いが開始。

ペアローンを組んだ際に夫婦どちらかが死亡等で支払えなくなった場合、ローン返済が二人とも全額免除になります。がん保証付団信も選択可能で、どちらかががんと診断された場合も二人とも全額免除扱いに。

従来、夫婦連生団信は連帯債務型でしか使えませんでした。連帯債務とは、1本の住宅ローンを2人で借りる方法です。ペアローン最大のリスクであった、どちらかが返済できなくなっても片方に返済義務が発生し続ける問題をPayPay銀行なら回避できます。

PayPay銀行はペアローンを利用したい人にとっても、メリットの大きい銀行と言えますね。

2位:SBI新生銀行

| 金利タイプ | 固定金利 or 変動金利 |

|---|---|

| 金利 | 0.410%*~ |

| 繰り上げ返済手数料 | 0円 |

| 融資金額 | 500万円以上3億円以下(10万円単位) |

| 収入要件 | 前年度収入が300万円以上 |

| 雇用形態 | 正社員または契約社員 |

*変動金利 2025年3月6日現在

- 業界トップクラスの低金利

- 一般団信+安心保障団信が無料で利用可能

- 諸費用の借入が住宅ローンと同じ金利

SBI新生銀行は金利0.41%で金利の安さが光っています。とにかく安い金利で借りたい人はぜひ検討しましょう。

おすすめポイントは、金利の上乗せなしで一般団信と安心保障付団信が利用可能なこと。死亡時、高度障害時、所定の要介護状態時には、住宅ローン残高の100%が保障されます。

長い将来にわたって返済しなくてはならない住宅ローンだからこそ、安心して組めるのはとても魅力的ですね。

また、住宅関連諸費用を住宅ローンと同じ金利で借入できるサービスも提供中。例えば、不動産会社への仲介手数料や各種税金、火災・地震保険料、修繕積立基金・管理準備金・住宅ローン事務手数料などです。

住宅購入時は、想像以上に住宅本体以外の諸費用が高くなりがち。貯蓄があまりない人にとって、住宅ローンと同時に諸費用の借入ができるのは助かりますね。

3位:auじぶん銀行

| 金利タイプ | 固定金利 or 変動金利 |

|---|---|

| 金利 | 0.434%*~ |

| 繰り上げ返済手数料 | 0円 |

| 融資金額 | 500万円以上2億円以下(10万円単位) |

| 収入要件 | 前年度収入が200万円以上 |

| 雇用形態 | 要件なし* |

*変動金利全期間引き下げプラン 2025年3月6日現在

*auじぶん銀行公式サイト:"将来に亘り、安定的かつ継続的な収入の見込みがある場合は、お申込みいただけます。"【住宅ローン】派遣社員ですが、住宅ローンの申込みはできますか。

- モバイル・でんき・ネット・TVの利用で金利引下げ

- いろいろおトクな0円

- がん診断保障・全疾病長期入院保障・4疾病保障のトリプル保障

auじぶん銀行最大のメリットは、auモバイル回線、じぶんでんき、J:COM NET・TV、コミュファ光など関連会社の利用で金利優遇割が適用されること。

これらすべてを利用すると、なんと最大年0.15%金利引下げ効果があります。au関連のサービスを普段から使っている人にはとても嬉しいサービスですね。

また、様々な諸費用が無料になるサービスを提供中。

がん50%保障団信保険料、一般団信保険料、保証料、収入印紙代、一部繰上返済手数料、返済口座への資金移動、これらすべての諸費用が0円になるのもポイントです。

さらにネット銀行初の、がん診断保障・全疾病長期入院保障(精神障害を除く)・4疾病保障」のトリプル保障付き。 保障範囲が広いので、もしものことがあっても充実した保障が受けられますね。

4位:りそな銀行

| 金利タイプ | 変動金利 or 固定金利 |

|---|---|

| 金利 | 0.390%*~ |

| 繰り上げ返済手数料 | 0円(web上での手続き) |

| 融資金額 | 50万円以上3億円以下(1万円単位) |

| 収入要件 | 前年の収入が100万円以上 |

| 雇用形態 | 勤続年数1年以上個人事業主は事業開始から3年以上 |

*変動金利全期間型、web簡潔金利優遇キャンペーン適用。2025年3月6日現在

- 収入要件が100万円から

- ユニークな商品ラインナップ

- キャンペーン適用でトップクラスの低金利を実現

りそな銀行は収入要件100万円以上、勤続年数1年以上と、どちらも基準が低めに設定されています。そのため、ほかのところで審査が落ちてしまった…という人は、まずはりそな銀行に問い合わせてみましょう。

りそな銀行のイチオシは、次のような金利を引下げオプションを幅広く展開している点です。

- りそななの各種ローン併用時:最大年2.9%引下げ

例:マイカーローン・教育ローン・リフォームローン・カードローン・フリーローン - SX住宅ローン:環境配慮型住宅なら年0.01%の引下げ

- 女性向け住宅ローン凛next:3大疾病保障特約で年0.005%引下げ

利用者に合わせた多様なサービスを提供しているので、自分にあったプランを見つけられますよ。

さらに、キャンペーンの適用により金利0.39%。他と比べて頭一つ抜きんでた金利の低さとなっています。この安さは2025年3月31日までの期間限定。ぜひ、りそな銀行に審査を申し込んでみましょう。

5位:ARUHI スーパーフラット

| 金利タイプ | 固定金利 |

|---|---|

| 金利 | 0.500%*~ |

| 繰り上げ返済手数料 | インターネット:0円 電話・郵送:期間短縮型:11,000円 返済額軽減型:33,000円 |

| 融資金額 | 100万円以上8,000万円以下(1万円単位) |

| 収入要件 | 要件なし |

| 雇用形態 | 要件なし |

*スーパーフラット5、住宅購入価格の5割手持金、団信府加入の場合。2025年3月6日現在

- 収入・雇用形態の要件なし

- 全国に店舗を展開

- 固定金利でありながら変動金利と同じ水準

ARUHIスーパーフラットはARUHI独自の全期間固定型の住宅ローンで、収入や雇用形態の制限が設けられていないのが大きな魅力。

転職したばかりの人でも一回以上の給与受給があれば住宅ローンを組めます。個人事業主でも一回確定申告が済んでいれば申し込み可能です。多くの人にとって審査が通りやすい住宅ローンと言えます。

全国に店舗があるので、対面でローンのサポートをしてもらえるメリットも。住宅ローンは仕組みや商品の選び方など初心者にとっては非常に複雑なので、一緒に確認しながら手助けしてもらえるのはありがたいですね。

最後に、なんといってもARUHIは固定金利でありながら、変動金利と変わらない金利で借入できるのがポイント。

もちろんある程度の自己資金を投入する必要がありますが、低金利なので長期間の住宅ローンでも安心して契約できますね。

6位:住信SBIネット銀行

| 金利タイプ | 固定金利 or 変動金利 |

|---|---|

| 金利 | 0.448%*~ |

| 繰り上げ返済手数料 | 0円 |

| 融資金額 | 500万円以上3億円以下(10万円単位) |

| 収入要件 | 安定かつ継続した収入 |

| 雇用形態 | 公表なし |

*変動金利通期引下げプラン、物件価格80%以下の借入。2025年3月6日現在

- 低金利での借入可能

- 金利上乗せなしで充実の基本保障つき

- LINE上で手続き可能

住信SBIネット銀行の特徴は、低金利でありながら保障内容が充実している点。

「スゴ団信」では通常の団信の保障内容に加え、三大疾病50%保障、全疾病就業不能状態の保障付き。三大疾病50%保障は50歳以下なら金利の上乗せはありません。

低金利かつ追加費用なしのまま、あらゆる病気やケガのリスクに備えられるのは住信SBIネット銀行ならではです。

また、持病を持っていても安心。「ワイド団信」なら年0.3%の金利上乗せで団信に加入できます。

住信SBIネット銀行ではLINE上での手続きが開始。最短即日(営業日)に仮審査が完了し、LINEから通知またはメールで結果が届きます。どなたでも簡単に審査が行える手軽さが嬉しいポイントですね。

7位:ソニー銀行

| 金利タイプ | 変動金利 or 固定金利 |

|---|---|

| 金利 | 0.547%*~ |

| 繰り上げ返済手数料 | 0円 |

| 融資金額 | 500万円以上2億円以下(10万円単位) |

| 収入要件 | 前年度収入が400万円以上 |

| 雇用形態 | 公表なし |

*変動金利、環境配慮型住宅。2025年3月6日現在

- オリコン顧客満足度Ⓡ調査住宅ローン2年連続総合1位

- 専任ローンアドバイザーによる手厚いサポート

- 7つの0円で低コスト

ソニー銀行はオリコン顧客満足度調査住宅ローン2年連続総合1位*。たくさんの人にとって満足度の高いサービスを提供し続けている実績がありますので、安心して利用できること間違いなしでしょう。

*【最新】おすすめ住宅ローンランキング|123社を比較| オリコン顧客満足度調査

その秘密は専門ローンアドバイザーにあります。住宅ローンの契約や相談を電話・メールで最後まで対応。リモートでの相談も行っており、顧客一人ひとりに合わせた手厚い対応が魅力的です。顧客満足度1位なのも納得の結果ですね。

住宅ローン借入への不安が強い人は、まずはソニー銀行に問い合わせてみることをおすすめします。

また、手続きに関わる様々な諸費用が0円。例えば、次のものが無料になります。

保証料、団信保険証、繰り上げ返済手数料、ATM手数料、金利タイプ変更(変動→固定)、電子契約による契約書印紙代、返済口座への資金移動

住宅購入時はとにかく出費がかさみがち。ローン契約に必要な様々なコストを0円にすることで、他のものに資金を回せるのはとってもありがたいですね。

8位:イオン銀行

| 金利タイプ | 変動金利 |

|---|---|

| 金利 | 0.780%*~ |

| 繰り上げ返済手数料 | 0円 |

| 融資金額 | 200万円以上2億円以下(10万円単位) |

| 収入要件 | 前年度収入が100万円以上 |

| 雇用形態 | 6か月以上の勤務個人事業主は事業開始から3年経過後 |

*変動金利全期間優遇金利プラン、物件価格80%以内の借入。2025年3月6日現在

- 収入100万円から利用可能

- 非正規雇用でも借入可

- イオングループでの買い物が5%オフ

イオン銀行のメリットは収入要件が100万円から。メガバングでありながら、業界の中でもかなり低めの基準です。

雇用形態の制限もなく、6か月以上勤務していれば非正規雇用の人でも借入可。個人事業主なら事業開始から3年経過していれば利用できます。そのため、ほかの銀行で審査が通らなかった人でもイオン銀行なら通る可能性大。

収入や雇用要件で住宅ローン審査がなかなか通らない……という人はぜひイオン銀行を検討してみましょう。

他と比べると金利はやや高めですが、3月中に申し込めば当初固定金利プラン3年固定(低率型)年0.66%になるキャンペーン中。

さらに、イオン銀行で住宅ローンを組むと、イオングループでの買い物にも嬉しい割引特典があります。セレクトクラブカードのクレジット払いで買い物をすると、なんと、住宅ローン完済まで5%オフに。

イオングループでよく買い物をする人にとっては、家計に大助かりのサービスですね。

9位:三菱UFJ銀行

| 金利タイプ | 変動金利 or 固定金利 |

|---|---|

| 金利 | 0.345%*~ |

| 繰り上げ返済手数料 | web:0円テレビ窓口:5,500円 窓口:16,500円 |

| 融資金額 | 500万円以上2億円以下(10万円単位) |

| 収入要件 | 公表なし |

| 雇用形態 | 公表なし |

*変動金利 2025年3月6日現在

- メガバンクでありながら低金利

- 様々な疾病保障付住宅ローンを提供

- 女性向け金利引下げ特典

金融機関最大手とも言える三菱UFJ銀行。長期契約だからこそとにかく安心して住宅ローンを借りたいという人は、三菱UFJ銀行を選ぶとよいでしょう。

メガバンクでありながら低金利で借入できるのがとても魅力的ですね。

三菱UFJ銀行では、保障内容の異なる4つのプランを展開。上乗せする金利は変わりますが、3大疾病50%、7大疾病100%、全疾病100%、保険料支払型、の充実した保障サービスがあります。

自分に合ったプランを選んで、もしものときに住宅ローンの支払い義務が50%、あるいは100%免除されるのはありがたいですね。「ワイド団信」もありますので、持病のある人でも安心の保障を受けられますよ。

三菱UFJ銀行独自の珍しいサービスが、女性向け金利引下げ特典。住宅ローン借入中に出産前後6か月以内にこの特典を申し込めば、なんと申し込みした日から1年間金利が0.2%の引下げに。

契約後も使えるおトクな特典があるのは嬉しいですね。

10位:みずほ銀行

| 金利タイプ | 変動金利 or 固定金利 |

|---|---|

| 金利 | 0.375%*~ |

| 繰り上げ返済手数料 | みずほダイレクト:0円 店舗:33,000円 |

| 融資金額 | 50万円以上3億円以下(10万円単位) |

| 収入要件 | 安定した収入 |

| 雇用形態 | 公表なし |

*ネット住宅ローン変動金利。2025年3月6日現在

- メガバンクでありながら低金利

- 平日夜間・休日も近くの店舗で相談可能

- 上乗せ金利年0.1%でがん団信付き

みずほ銀行の金利は0.375%。三菱UFJ銀行よりは少し高いものの、こちらもメガバンクでありながら低金利の商品を提供しています。

対面で相談にのってもらいたいなら、みずほ銀行がおすすめ。平日夜間、休日でも窓口で対応してもらえます。平日日中は仕事でなかなか時間が取れない…という人でも気軽に住宅ローンの相談ができますよ。

どの地域に住んでいても駅近の行きやすい場所に店舗があって利用しやすいのも、大手ならではです。

保障内容も充実かつ低コスト。みずほ銀行のがん団信は上乗せ金利がたった年0.1%。さらに、通常がん保障の適用条件とされる就業不能30日以上がみずほ銀行にはありません。

がんの診断を受けるだけで住宅ローンの借入残高が0円になるのは、とてもありがたいサービスですね。

日本のがん患者は年々増加しており、いつ自分がなるか分かりません。万一に備えて、手厚いがん保障を低コストで受けられるのは大きなメリットと言えるでしょう。

ペアローン利用者のいずれか一方に万が一のことがあった場合に、二人とも住宅ローンの返済が不要になる「ペアローン団信」、8年以内の住宅ローン完済で初期費用がお得になる「借入時負担ゼロ型」も利用できます。

住宅ローンにおける審査は何が重要?

住宅ローン審査ではいくつか気を付けるべきポイントがあります。

いずれも各金融機関が重視している条件ですので、これらをできる限り満たしてから審査を受けると、通る可能性が高くなります。審査の前にぜひチェックしておきましょうね。

気を付けるべきポイントは次の6つです。

1. 年収・勤続年数・雇用形態

多くの金融機関では、収入の最低額や勤続年数、雇用形態の要件が定められています。正社員で収入が安定しており、勤続年数が長いほど返済能力が高いと判断され、審査が通りやすくなります。

これらの要件の中に不安要素がある人は、自分の強みを生かせる審査基準をもつ金融機関を選ぶのが大切です。ネット銀行の中では収入要件が低めのところや、勤続年数・雇用形態の基準が設けられていないところがありますよ。

また、住宅ローンの借入を予定している人はできれば審査付近での転職を避けましょう。

2. 借入時・完済時の年齢

借入時の年齢が低いほど審査が通りやすく、高いほど審査が通りにくくなります。40歳以上で借入を検討すると、完済時が高齢になりますので、高額なローンを組むのが難しい場合もあります。

また、完済時の年齢を80歳までと定めている金融機関が多いです。

3. 返済負担率

返済負担率とは、収入に占める年間返済負担額の割合を指します。一般的には25~35%程度が理想。

これ以上の高額の住宅ローンを組むと家計が圧迫されてしまいます。そのため、滞納リスクが高いと判断され審査が通らない可能性も。

もちろん、他の要素も重視されますので、収入が高く安定している、勤続年数が長い等の条件があれば借入できることもあります。 もし返済負担率が一般的な数値を超えそうなら、ペアローンを組む、頭金を増やし借入額を減らすなどして返済負担率を減らす方法を検討しましょう。

4. 頭金の割合

頭金の割合が高いほど審査は通りやすくなります。一般的には住宅購入資金の20%程度。頭金が高いほど借入額を抑えて返済負担率を下げられるので、借り手にも大きなメリットがありますよ。

他の条件を満たすことが難しくても頭金は一定額入れられるという人は、ぜひ金額の見直しをしてみましょう。今まで審査に通らなかった場合でも、条件が変われば通るかもしれません。

5. 物件の担保価格

住宅ローン融資額が該当物件の価値に合っているかも大事なポイント。

なぜなら、返済できなくなったときに金融機関はその物件を差し押さえて資金を回収する、つまり、担保にとるからです。

特に築年数が古い物件や旧耐震物件*でローンを組む際は注意が必要です。現在の新耐震基準を満たしていないため担保価値なしと判断され、期待した融資額で組めない、あるいはローン自体が組めない可能性があります。

* 1981年5月31日以前に建築された、当時の耐震基準に基づいて建設された物件。現代の耐震基準と比べて耐震基準が低いため、地震時の倒壊・損壊リスクがある。

ただし、対象物件が耐震補強工事等を行っており、新耐震基準を満たしている物件はローンを組めるでしょう。

筆者も旧耐震基準で建てられたマンションの安さに惹かれてローンを検討。結果、相談窓口で厳しいと言われてしまいました。 一概に物件価格が安ければそれだけローンを組みやすい!というわけではありませんね……。

6. 住宅ローン以外の借入・延滞履歴

住宅ローン以外に大きな借り入れがある人は注意が必要です。自動車ローンや教育ローン、カードローンなど多くの借金を抱えていると返済能力が低いと見なされてしまいます。

また、クレジットカード等の支払い履歴、延滞履歴も審査対象。過去に延滞したことがあると通りにくくなってしまいます。 審査を受ける前に借入を整理し、できるだけ借入のない状態で審査に臨むことをおすすめします。

住宅ローンは非常に高額な融資です。金融機関としても返済能力がない人とは安易な契約をせず、貸倒れを防ぎたいところ。個人の信用情報は大事な審査対象となることを覚えておきましょう。

まとめ:自分の強みを生かせる金融機関を探そう

まとめると、審査に通りやすい金融機関・住宅ローンの種類は次の3つ!

- インターネット銀行

- 信用金庫や地方銀行

- フラット35

住宅ローン審査で重視されるのは次の6つ!

- 年収・勤続年数・雇用形態

- 借入時・完済時の年齢

- 返済負担率

- 頭金の割合

- 物件の担保価格

- 住宅ローン以外の借入・延滞履歴

住宅ローンの審査基準は各金融機関がそれぞれ独自に定めています。

審査を通りやすくコツは、自分の強い条件を生かせる金融機関を選ぶこと。条件に合った金融機関を選ぶことで、今までほかの金融機関で落ちてしまったという人でも通る確率が上がりますよ。

この記事を読んで、この金融機関なら借りられそうだ!と思ったらまずは事前審査を申し込む、窓口で相談するなどしてみましょう。

住宅購入時の手続きはスピード感が大事。金融機関によっては審査や手続きに意外と時間がかかります。そのため、よさそうな金融機関が見つかったら早めに相談・審査・手続きをしましょうね。

今回は日本全国で利用可能な金融機関を紹介しましたが、長い間同じ地域に住んでいる人は、地方銀行や信用金庫も視野に入れましょう。ぜひ窓口に行って相談してみてくださいね。

実際に、筆者も正社員で収入が安定していたことが評価され、想像よりも高い融資額で審査が通りました。あくまで返済負担率は一つの目安に過ぎませんが、将来を考えると無理な借入は禁物です。