通貨リスクの分散や為替変動による利益、高い金利収入の獲得などを目的に、外国通貨への投資を検討している方も多いと思います。そのなかでも、日常的に情報を見聞きする機会も多い米ドルを、外貨建て取引の最初の通貨として選ぶ方も多いのではないでしょうか。

この記事では、米ドルを買ういくつかの取引方法のうち、外貨預金と外国為替証拠金取引(FX)について、それぞれのメリットやデメリット、口座選びのポイントや、はじめ方を解説します。

詳細はこちら

1992年宮崎県生まれ、兵庫県在住。関西学院大学アカウンティングスクールを修了後、NTTビジネスアソシエ西日本で、NTT西日本グループの決算や内部統制、DX等の業務に従事。マレーシアでの留学経験(管理会計研究)を経て、2022年10月ファイナンシャルプランナーとして独立。独立系ファイナンシャルプランナーとして、日々お金や暮らしに関する悩みに向き合っている。NISAやiDeCo、企業型確定拠出年金を活用した資産形成、クレジットカード、預金口座といった金融系はもちろん、会計税務に関する記事などオンラインメディアでも多数執筆。趣味は野球観戦と海外旅行。■保有資格

・1級DCプランナー

・AFP

・2級ファイナンシャル・プランニング技能士

・ジェネラルCFO

■SNS・HP等リンク

ドルの買い方は主に2種類!外貨預金とFXの違い

まずは、外貨預金とFXの違いについて見ていきます。

| 外貨預金 | FX | |

|---|---|---|

| 目的 | 資産の保全と運用 (円安に対応できるが、円高には対応できない) | 為替変動による利益獲得 (円安でも円高でも利益を獲得できるチャンス) |

| 形態 | 預金口座に外貨を預金 | 通貨ペアでの売買 |

| 投資期間 | 預金口座の種類によって短・中・長期に対応可能 | 比較的短期間(積み立て型のFXなどで中長期的な運用も可能) |

| 取引コスト (米ドル / 日本円) | 預け入れ25銭 / 払戻25銭 ※楽天銀行の外貨預金 | 0.3銭 ※楽天銀行FXにおける通常スプレッド |

| レバレッジ | 1倍 | 最大25倍 |

| 金利 | 原則、満期時に受け取り | 毎日受け取り(支払う場合も) |

| 注文の種類 | 原則、成行注文 (金融機関によっては、指値・逆指値注文などにも対応) | 成行注文や指値注文、逆指値注文など多様 |

| 資産保全 | 金融機関が破綻しても、預金保険制度の対象外 | FX業者が破綻した場合、取引資産は保護、返還(信託保全) |

外貨預金を利用する場合は、FXとは違い実際に外貨を保有するので、海外旅行やビジネスなどの取引で使うことができます。実際に外貨を旅行やビジネスで用いる方には、両替の手間やコストを軽減することができることもメリットになりえます。

金利収入の獲得という面でも、現在の政策金利下では外貨預金の方が比較的高い金利を期待できます。

| ■主要各国の政策金利(2025年12月現在) | ||

|---|---|---|

| 国名 | 政策金利(%) | 備考 |

| 日本 | 0.75 | - |

| アメリカ | 3.5~3.75 | - |

| ユーロ | 2.40 | - |

| 英国 | 3.75 | - |

| カナダ | 2.25 | - |

| スイス | 0.00 | - |

| オーストラリア | 3.60 | - |

| ニュージーランド | 2.25 | - |

預入時に比べて円安になっている場合には為替差益を得ることができる一方で、円高になった場合には為替差損が発生します。外貨預金は、外貨建てで預入時の元本が保証されていますが、円建てで元本は保証されていない点に注意が必要です。

また、預金保険制度(ペイオフ制度)の対象外であることも注意が必要です。金融機関が破綻した場合、個人が貯金目的に利用する預金口座は通常、一般預金等に該当し、金融機関ごとに預金者1人当たり、元本1,000万円までと破綻日までの利息等が保護されます。しかし、外貨預金はこの預金保険制度で保護されません。

FXの場合、取引において元本保証はありませんが、取引している資産(証拠金など)はFX業者の資産とは区分して管理(信託銀行等への金銭信託)されています。信託保全がされているため、FX業者が破綻した場合にも、取引資産は保護、返還されます。

FXは手数料が安いことも特徴です。FXの取引コストであるスプレッドと、外貨預金の為替手数料を比較すると、一般的にはFXの方が安いとされています。

また、FXはショート(売り)から入れるため、円高になった場合でも利益のチャンスがあることもメリットです。利息の面でも、原則として満期にならないと受け取れない外貨預金に対して、FXではスワップポイントを毎日受け取ることができます。

FXのデメリットとして、外貨預金はその資金の範囲内でしか取引ができませんが(レバレッジ1倍)、FXは最大25倍のレバレッジをかけて取引を行うことができるため、レバレッジを利用するとハイリターン・ハイリターンの取引になることが挙げられます。ハイリスクの取引を避けたい人は、レバレッジを1倍に設定できるFX会社を選ぶとよいでしょう。

FXで米ドルを売買する方法

FXをするためには、FX業者での口座開設が必要となります。ここではFX業者を選ぶ際のポイントに加え、はじめるまでの流れを説明します。FXをはじめるまでの流れは、基本的にどこのFX業者でも同じです。

FX口座を開設する

FXの取引口座は、スマートフォンでの本人確認で、開設までの時間を大幅に短縮できます。口座開設後、マイページへログインして取引開始です。

FXは金融商品取引法の登録を受けた業者の口座で始めましょう。

※FX取引は、金融商品取引法の登録を受けた業者でなければ行うことができません。無登録業者からの勧誘など、FX取引における注意点を金融庁のWebサイトで公表しておりますのでご注意ください。

参照:金融庁| 外国為替証拠金取引について

一般的には、1,000通貨を最小の取引単位としている業者が多いですが、一部の業者ではそれよりも少ない単位での取引をすることができます。少ない資金でも取引ができるうえ、レバレッジを低く抑えることができるため、初心者や資金が限られている方でも比較的安心です。SBI FXトレードではデモ取引ができる環境は用意されていませんが、1通貨単位からはじめてみる価値は十分にあると言えるでしょう。

1,000通貨未満で取引できるFX業者最小取引単位一覧(2025年12月現在)

|

|

|

|---|---|---|

| 会社名 | SBI FXトレード | 松井証券 |

| サービス名 | SBI FXトレード | MATSUI FX |

| 最低取引単位 | 1通貨 | 1通貨 |

取引コストで選ぶならスプレッドが狭い(取引コストが安い)業者を選ぶようにしましょう。国内FX業者では、取引手数料が一般的に無料で、実質的な取引コストはスプレッド(売買価格の差)に集約されています。なお、取引の時間帯によってスプレッドが変わる場合があります。下の表では、原則固定スプレッドの提供時間のものを記載しています。一般的には、「USD/JPY」の場合には0.2銭が一般的と言えるでしょう。

「USD/JPY」のスプレッド(注文数量10万通貨以下)が狭いFX会社

|

|

|

|---|---|---|

| 会社名 | GMOクリック証券 | SBI FXトレード |

| サービス名 | FXネオ | SBI FXトレード |

| 「USD/JPY」のスプレッド | 0.2銭 原則固定(例外あり) ※注文数量100万通貨以下 |

0.18銭 ※注文数量100万通貨以下 |

一部のFX業者が提供しているFX積立サービスを利用して、FXで積み立てを行うことも可能です。値動きや感情に左右されず投資ができる点は積み立て投資のメリットです。既に紹介したとおり、取引コストの安さやレバレッジがかけられる点、金利を毎日受け取れる点など、外貨預金よりも魅力的な点がいくつかあります。これらの点を生かして、長期運用を前提とする積み立てFXも検討してみるのもよいでしょう。国内FXでは最大25倍のレバレッジがかけられますが、積み立てFXでは一般的に、低いレバレッジしかかけられない点も、初心者にとって安心できる点の1つです。

初心者におすすめの積立FX(2025年12月現在)

|

|

|

|---|---|---|

| 会社名 | SBI FXトレード | 外為どっとコム |

| サービス名 | つみたて外貨 | らくらくFX積立 |

| 最低取引単位 | 1通貨単位(米ドル円の場合1ドル以上) | 1通貨単位 |

| 購入頻度 | 調整可能 | 調整可能 |

| 取り扱い通貨 | 10通貨ペア 米ドル円、英ポンド円、豪ドル円、ニュージーランドドル円、カナダドル円、南アフリカランド円、トルコリラ円、中国人民元円(CNH)、香港ドル円、メキシコペソ円 |

10通貨ペア 米ドル円、英ポンド円、豪ドル円、ニュージーランドドル円、カナダドル円、南アフリカランド円、トルコリラ円、オフショア人民元円(CNH)、メキシコペソ円、露ルーブル円(新規注文受付停止中) |

| レバレッジ | 1倍、2倍、3倍 (3倍まで選択は出来ない通貨もあります) | 1倍、2倍、3倍(個人の場合) |

FX口座へ入金する

取引を行うためには、FX口座に保証金を入金する必要があります。入金する方法には主に、インターネットバンキングを利用して即時に入金の反映が行われる方法と、各社が指定する振込口座へ入金する方法があります。銀行振込の場合には一般的に、手数料をご自身で負担する必要があるほか、口座への反映までタイムラグが発生する点に注意が必要です。

|

|

|

|

|

|

|

|

|---|---|---|---|---|---|---|---|

| 会社名 | GMOクリック証券 | SBI FXトレード | 松井証券 | 外為どっとコム | DMM.com証券 | ヒロセ通商 | トレイダーズ証券 |

| サービス名 | FXネオ | SBI FXトレード | MATSUI FX | 外貨ネクストネオ | DMM FX | LION FX | みんなのFX |

| 口座開設までの最低日数 | 最短即日 (GMOクリック証券の証券取引口座を開設する場合は2営業日) | 10日程度 | 最短即日 | 最短即日 | 最短1時間 | 最短即日 | 最短1時間 |

| 口座への入金方法 | 即時入金サービス、振込入金 | クイック入金、振込入金 | ネットリンク入金、らくらく振替入金、定期入金、銀行振込入金 ※証券口座からの振替 |

クイック入金、銀行振込 | クイック入金、銀行振込 | クイック入金、ATMでのクイック入金、振込入金 | ダイレクト入金、振込入金 |

ドル円を買いで発注する

入金完了後、取引をする通貨ペアが決まったら、注文を行います。下の図は、GMOクリック証券のスピード注文画面(スマートフォンアプリ上)です。「BID(売)」もしくは「ASK(買)」をタップすると即時に成行注文が発注されます。なお、BidとAskの間にある数字0.2がスプレッドを表しています。ドル円を選択して、買いで発注すればドルを買って円を売ることが可能です。

外貨預金で米ドルを買う方法

- 米ドルを預金する口座を選ぶ

- 外貨預金のはじめ方

外貨預金をするためには、銀行での口座開設が必要となります。ここでは銀行を選ぶ際のポイントに加え、はじめるまでの流れを、わかりやすく説明します。

米ドルを預金する口座を選ぶ

世界の基軸通貨として日本人にとってもなじみのある米ドルは、ほとんどの銀行でも取り扱っていますので、その中から比較するうえで重要なポイントに絞って見ていきましょう。もし米ドル以外の通貨も検討している方は、各銀行の取り扱い通貨から確認する必要があります。

【金利で選ぶ場合】金利が高いほど、多くの利息を受け取ることができます。日本以外の国や地域では、日本に比べて高い政策金利が設定されていることは既に紹介したとおりですが、実際には銀行、口座の種類(預入期間)によって適用される金利が異なる点に注意が必要です。また、銀行が新規顧客の獲得を目的としたキャンペーンとして、一定期間高い金利を適用している場合も多くあります。そのタイミングで口座開設をすることも1つの選択肢と言えるでしょう。

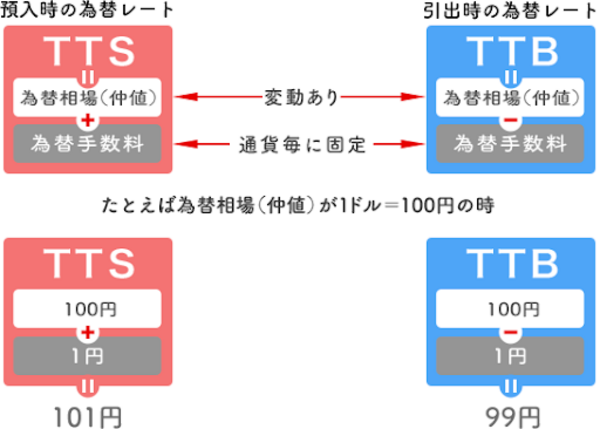

【為替手数料で選ぶ場合】預入時(円から米ドル)と引き出し時(米ドルから円)に為替手数料が発生します。為替手数料は銀行によって異なるため、なるべく為替手数料が安い銀行を選ぶことが重要です。一般的には、ネット銀行の方が安いとされており、預入時の手数料が無料(0銭)の場合もあります。金利同様、為替手数料を引き下げるキャンペーンを実施している銀行もあります。

米ドルの外貨預金におすすめのネット系銀行7選

適用金利の高さと為替手数料の安さを重視した選び方がわかったところで、実際に米ドル建ての預金をするのにおすすめのネット系銀行を比較します。なお、ここでは各銀行が短期間実施しているキャンペーンの内容は考慮しておりませんので、ご注意ください。

| ■ネット系銀行の比較まとめ(2025年12月現在) | ||||||

|---|---|---|---|---|---|---|

| 銀行名 | 普通預金金利(米ドル) | 積立預金金利(米ドル) | 定期預金金利(米ドル1年) | 為替手数料 (米ドル) | 指値注文への対応 | 米ドル以外の取り扱い通貨 |

| SBI新生銀行 | 0.01% | 3.400% (1年もの) | 3.400% | 往復30預け入れ15銭 / 払戻15銭 (スタンダードステージ) | × | EUR(ユーロ)、GBP(英ポンド)、AUD(豪ドル)、NZD(ニュージーランドドル)、CAD(カナダドル)、HKD(香港ドル)、SGD(シンガポールドル)、ZAR(南アフリカランド)、BRL(ブラジルレアル)、CNY(中国人民元)、TRY(トルコリラ)、NOK(ノルウェークローネ) |

| ソニー銀行 | 0.100% | 外貨普通預金金利が適用 | 3.3% | 往復30銭 預け入れ15銭 / 払戻15銭 | ○ | EUR、GBP、AUD、NZD、CAD、CHF(スイスフラン)、HKD、ZAR、BRL、CNH、SEK(スウェーデンクローナ) |

| 楽天銀行 | 0.01% | 1.20% | 1.21% | 往復50銭 預け入れ25銭 / 払戻25銭 | × | EUR、GBP、AUD、NZD、ZAR、CNY |

| auじぶん銀行 | 0.100% | 外貨普通預金金利が適用 | 3.50% | 往復24銭 預け入れ12銭 / 払戻12銭 | × | EUR、AUD、NZD、ZAR、BRL、CNY、KRW(韓国ウォン) |

| PayPay銀行 | 0.050% | 「外貨普通預金 積立」コースと「外貨定期預金 積立」あり | 2.20% | 往復10銭 預け入れ5銭 / 払戻5銭 | ○ | EUR、GBP、AUD、NZD、CAD、CHF、HKD、ZAR |

| GMOあおぞらネット銀行 | 0.160% | 外貨普通預金金利が適用 | なし | 往復8銭 預け入れ4銭 / 払戻4銭 | × | EUR、GBP、AUD、NZD、CAD、CHF、ZAR |

| 住信SBIネット銀行 | 0.100% | 外貨普通預金金利が適用 | 3.30% | 往復12銭 預け入れ6銭 / 払戻3銭 | ○ | EUR、GBP、AUD、NZD、CAD、CHF、HKD、ZAR |

- 普通預金よりも定期預金での運用を考えている方

- 将来的に米ドル以外にもさまざまな通貨で預金をすることを考えている方

- 10万円以上、円普通預金からの預け入れで、金利が年10.00%(税引前)になる高金利の1ヵ月もの外貨定期預金を使って、短期で運用したい方

- 外貨積立預金を、普通預金ではなく、定期預金的な位置付けで利用したい方

- Tポイント、dポイント、nanacoポイントを貯めている方

- 店舗での取引(サポート)が必要な方

- 旅行などで利用する予定のある方(外貨宅配サービス)

- 普通預金も定期預金も高金利な銀行を選びたい方

- すぐに預金をする準備ができている方(口座開設日から開設日の属する月の翌々月末日までの期間、外貨購入時の為替コストが無料)

- 将来的に米ドル以外にもさまざまな通貨で預金をすることを考えている方

- 指値注文(指値・逆指値)で取引がしたい方

- 積み立て頻度をなるべく細かく指定したい方(毎月、毎週、毎日から選択)

- 少額積み立てが行いたい方(500円から設定可能)

- 外貨預金をそのまま現地ATMで引き出したい方(Sony Bank WALLET)

- 楽天ポイントを貯めている方(50ポイント=50円から利用可能)

- 500米ドル以上、円普通預金からの預け入れで、金利が年8.00%(税引前)になる高金利の7日もの外貨定期預金を使って、超短期で運用したい方

- 普通預金も定期預金も高金利な銀行を選びたい方

- 1万円以上、円普通預金からの預け入れで、金利が年10.00%(税引前)になる高金利の1ヵ月もの外貨定期預金を使って、短期で運用したい方

- Pontaポイントを貯めている方(1ポイント=1円相当から利用可能)

- 少額積み立てが行いたい方(100円から設定可能)

- 積み立て頻度をなるべく細かく指定したい方(毎月、毎週、毎日から選択)

- 積み立てのタイミングに自信がない方(AI外貨自動積立)

- 今後KRW(韓国ウォン)での普通預金を考えている方

- 少額の預金ではじめたい方(普通預金は100円程度、定期預金は1,000円程度)

- 低コストで利用したい方

- 定期預金中心で運用したい方

- 普通預金で指値注文(指値・逆指値)で取引がしたい方

- 少額積み立てが行いたい方(外貨普通預金は300円から積立設定可能

- 積み立て頻度をなるべく細かく指定したい方(毎月、毎週、毎日から選べるほか、時刻も指定可能)

- 低コストで外貨預金を行いたい方

- 定期預金で取引する予定はない方(定期預金がないかわりに普通預金が高金利)

- 積み立て頻度をなるべく細かく指定したい方(毎月、毎週、毎日から選べます)

- 少額積み立てが行いたい方(500円から設定可能)

- 普通預金も定期預金も高金利な銀行を選びたい方

- 円普通預金からの預け入れで、金利が年5.00%(税引前)になる高金利の1ヵ月もの外貨定期預金を使って、短期で運用したい方

- 普通預金で指値注文(指値・逆指値)で取引がしたい方

- 積み立て頻度をなるべく細かく指定したい方(毎月、毎週、毎日から選べます)

- 少額積み立てが行いたい方(500円から設定可能)

- 外貨預金を海外でも使いたい方(米ドルのみ)

外貨預金口座を開設する銀行が決まったところで、実際に預金ができるまでの流れを解説します。

普通預金口座の開設

外貨預金をはじめるためにはまず、各銀行の円普通預金口座を開設する必要があります。口座開設までの時間は銀行によりますが、最短当日から1.2週間程度かかります。

外貨預金口座の開設

普通預金口座の開設が完了した方や、既に口座を保有している場合には、すぐに各銀行のマイページ(個人画面)から外貨預金口座の開設ができます。

預け入れ

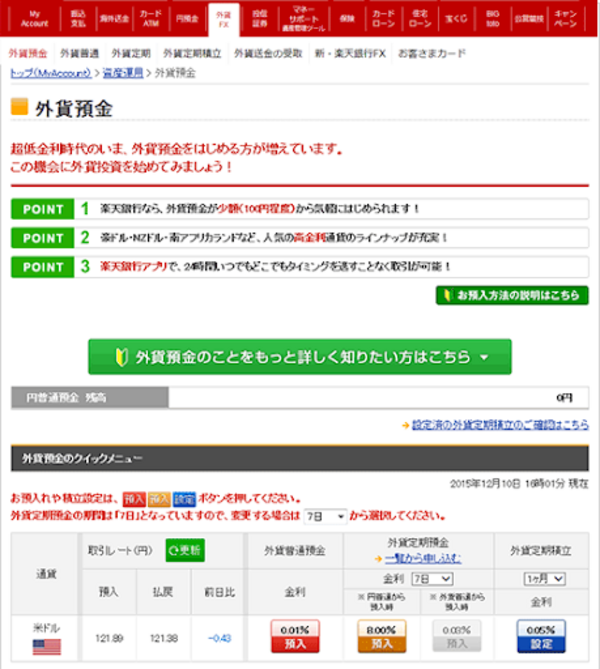

楽天銀行の外貨預金を事例に、預け入れ方法について説明します。

【外貨普通預金の預け入れ】外貨普通預金は、円普通預金から預け入れ(振替)という形です。円貨か外貨を指定して、預入金額を入金することになります。なお、住信SBIネット銀行など、指値注文ができる銀行では、注文方法の選択ができます。

外貨定期預金は、円普通預金からの預け入れ(振替)もしくは外貨普通預金からの預け入れ(振替)、2つの方法があります。一般的には、円普通預金からの預け入れの方が高金利です。

- 通貨

- 毎月の積立金額

- 外貨定期預金の期間

- 自動継続時の利息の取り扱い方法

- 積立日

- 増額の積立設定

外貨預金とFXの違い

- 外貨預金とは

- FXとは

- 税金上の取り扱い

外貨預金とは

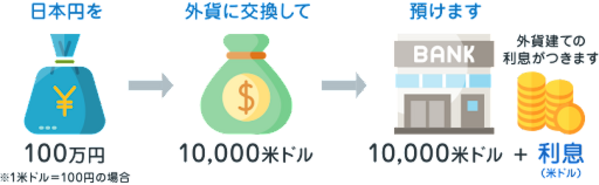

外貨預金とは、円を外国通貨に両替して預金をする商品です。通貨リスクの分散や為替差益、金利収入を狙う投資手段として利用されます。

外貨預金では預けたい通貨を選びます。金融機関や預金商品(形態)によって選べる通貨は異なりますが、世界の基軸通貨として取引量が多い米ドルが選べないことはないでしょう。

円を外貨に両替する際、および外貨を円に戻す際、それぞれの時点での為替レートが適用されます。また、それぞれの場面で為替手数料がかかります。手数料は通貨や金融機関、手続き方法によって異なりますが、米ドルのメリットの1つとして、この手数料が他の通貨よりも比較的安い点が挙げられます。

外貨預金も、円預金同様に普通預金、定期預金、積立預金があります。それぞれの特徴は次の表のとおりです。なお、外貨定期預金で満期日を迎えた場合、①解約して円にする、②外貨定期預金を継続もしくは外貨普通預金に入金して運用する、③外貨として使う、といった選択肢があります。

| 各預金商品の比較 | |||

|---|---|---|---|

| 外貨普通預金 | 外貨積立預金 | 外貨定期預金 | |

| 概要 | いつでも入出金が可能な預金形態。 | 定期的に一定額を預金する形態。 | 一定期間預け入れる預金形態であり、期間中の出金に制限あり。 |

| 為替変動の影響 | 変動に柔軟に対応できる。 | 投資タイミングを分散できるため、為替変動の不確実性を補える。 | 変動するリスクに対して、長期的な管理が必要。 |

| 金利 | いつでも入出金が可能なため、金利が低く設定されることが一般的。 | 銀行によって、普通預金的位置付けか、定期預金的位置付けかが異なる。 | 一定期間の預け入れが前提となるため、外貨普通預金や外貨積立預金に比べて高く設定されることが一般的。 |

自国通貨に偏っている場合、通貨リスクによって資産価値が変動する恐れがありますが、外貨預金でそのリスクを分散させることができます。また、預入時から円の価値が下落し、「円安ドル高」になっていた場合、「為替差益」を得ることができます。一方、為替差益を得ることができない円預金では、円安に伴うインフレへの対応が難しいとされています。

FXとは

FX(外国為替証拠金取引)は、異なる通貨を売買することによって利益を得ることを目的とした、金融商品取引法上のデリバティブ取引です。一定の証拠金を担保にして、証拠金よりも何十倍もの取引単位(金額)で取引が可能になる点は魅力的ですが、それだけリスクの高い取引となります。したがって、あらかじめその基本的な仕組みやリスクを十分に認識しておく必要があります。

FXの基本的な仕組み

ほぼ24時間リアルタイムで行われるFX取引では、取引を行いたい通貨ペアを選び、為替レートの変動を予想し、適切なタイミングで売買を行います。

FX会社は、顧客に対して取引レートを提示しますが、このことを「クォート」と呼びます。FXでは、為替レートが上昇すると予想する場合は買い(ロング)、下落すると予想する場合は売り(ショート)のポジションを取ることができるため、買値(Ask)と売値(Bid)を両方同時に提示します(ツーウェイ・クォート)。

例えば、「USD/JPY」では、左側のUSD(米ドル)が売買対象の通貨、JPY(日本円)は決済で損益が発生する通貨を表しており、AskとBidの差額を「スプレッド」と呼びます。差額が小さい(スプレッドが狭い)ほど低コストで取引ができるため、スプレッドが狭い通貨ペアや取引業者を選ぶとよいでしょう。なお、スプレッドは、市場の流動性や経済イベントなどによっても変動する場合がありますので、注意が必要です。

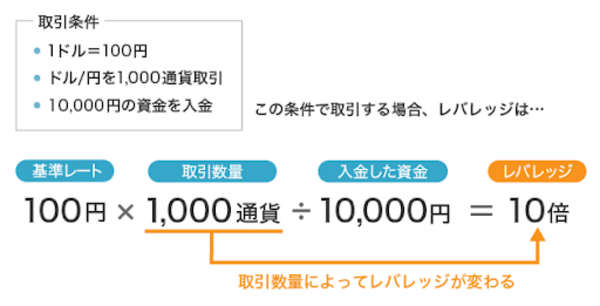

FX取引では、証拠金(FX会社に担保として預け入れた資金)に対して、最大25倍の取引をすることができます。レバレッジは、下の図のように取引数量によって調整されます。レバレッジを利用することで、少額の資金で大きな利益が期待できる一方で、為替レートが想定と異なる方向に動いた場合には、証拠金を上回る損失を出してしまうリスクと隣り合わせです。ロスカットは、損失が膨らみすぎる前に、強制的に決済(精算)して損失を確定させる仕組みとして設けられています。

スワップポイントは、いわゆる利息です。例えば、金利が高い通貨を買い、金利が低い通貨を売る場合、金利差がプラスになるため、スワップポイントが受け取れます。逆に、金利が低い通貨を買い、金利が高い通貨を売る取引の場合、スワップポイントを支払わなければなりません。高金利な新興国通貨を(レバレッジを下げて)長期的に運用する方は、スワップポイントの高さに注目した口座選びをするとよいでしょう。

FXには主に、現在の市場価格で即座に取引を行う「成行注文」と現在の市場価格よりも有利なレートを指定して取引を行う「指値注文」があります。損失を膨らませたくないときにはさらに、不利なレートを指定する「逆指値注文(ストップ注文)」も可能です。ほかにもさまざまな注文方法がありますが、まずはこの3つの注文方法を覚えておくとよいでしょう。

買いと売りどちらのポジションからもはじめられるFXでは、そのポジションを反対の注文によって決済します。決済をすることで取引が終了し、利益や損失を確定します。ここで「約定力」という言葉を覚えておくとよいでしょう。約定力とは、注文が業者によって迅速に約定(取引成立)される能力のことです。約定力が高い業者は、注文が成立するまでの価格変動(スリッページ)が少ないため、希望価格で取引ができる可能性が高まります。つまり、市場の変動に素早く対応することができるほか、リクォート(再度の価格提示)の回数が減ります。

外貨預金とFXは税金上の取り扱いも異なる

外貨預金とFXでは特に、税金上の取り扱いが異なる点に注意が必要です。なお、個別具体的な内容については、税務署もしくは税理士にご相談のうえ、対応されることをおすすめします。

外貨預金の税金上の取り扱い

外貨預金の利息部分については、円預金と同じように源泉分離課税が適用されます。受け取る際に、20.315%(所得税15%、復興特別所得税0.315%、住民税5%)が源泉徴収されて、課税関係は終了します。

一方、為替差益については、雑所得(その他)として総合課税の対象です。総合課税の対象となる所得には、配当所得(原則)、不動産所得、事業所得、給与所得、譲渡所得(土地、建物、株式の譲渡所得以外)、一時所得、雑所得が含まれます。総合課税では、これらの所得を合算した総所得金額から所得控除を行い、その残額(課税所得金額)に対して税率をかけて税額が算出されます。税率は、課税所得金額が高いほどアップしますが、最大で55.945%となります。なお、為替差損が出た場合、損益通算は雑所得(その他)内のみで可能ですが、控除しきれない損失があった場合でも、損失の繰越控除はできません。

FXの税金上の取り扱い

為替差益(または差損)およびスワップポイントによる利益(または損失)から諸経費を引いたものがFXの損益となります。FXの損益は、「先物取引に係る雑所得等」として申告分離課税が適用されて、利益が出ている場合には、利益に対して20.315%(所得税15%、復興特別所得税0.315%、住民税5%)が課税されます。なお、FXにかかる損益は、他の「先物取引に係る雑所得等」との損益通算が可能です。また、損益通算をして損失が生じている場合には、確定申告をすることで、翌年以降3年間にわたって損失を繰り越すことが可能です(繰越控除)。

本記事で参考にしたサイト一覧