「ファクタリングの手数料はどれくらいかかる?」

「ファクタリングの手数料を抑えるにはどうしたらいいのか」

ファクタリングで気になる手数料について、もっと知りたいとお考えではないでしょうか?

ファクタリングの手数料相場は5~30%が相場です。

これだけ手数料相場が幅広い理由は、ファクタリング会社が利用者や売掛先の支払い力や信用力をもとに個別に手数料を決めるためです。

この記事では、ファクタリング会社が手数料を決める際に、どのような点をチェックするのかについても解説していきますが、逆にこの点をしっかりと押さえてファクタリングを利用すれば、できる限り手数料を押さえながらファクタリングを活用することもできます。

また、手数料の安さだけでファクタリング会社を選んでしまうと、取引先からの信用をなくしたり、悪徳業者と取引をしてしまったりする恐れもあります。

本記事では、自社にとってより良いファクタリング会社を選べるように、手数料について詳しく解説したあとに、良い会社の選び方まで具体的に解説していきます。

この記事を読むことで、ファクタリングの手数料はどれくらいが相場なのかがわかり、手数料を下げるにはどうすべきかが理解できます。ファクタリングの手数料を抑えて、資金繰りの改善に役立つ売掛債権売買ができるようになるでしょう。

また、手数料が安く審査が通りやすいおすすめのファクタリング会社も紹介していますので、ぜひ最後までお読みください。

1.ファクタリングの手数料は5~30%が相場

ファクタリングの手数料は、「5~30%」が相場です。相場には幅がありますが、10~20%ほどが手数料としてかかるケースが多いです。

詳しくは後述しますが、ファクタリングには2社間ファクタリングと3社間ファクタリングの2種類があります。種類ごとの手数料相場は、以下の通りです。

| 2社間ファクタリング | 5~9% |

|---|---|

| 3社間ファクタリング | 10~30% |

冒頭でも解説したように、ファクタリング会社が個々に設定している手数料は異なります。そのため、手数料の細かな平均をご紹介することはむずかしいですが、以下のようなファクタリング会社の種類によっても、手数料が高くなりやすい・低くなりやすいといった傾向の違いがあります。

| ファクタ リング 会社の種類 |

特徴 | 手数料の 傾向 |

|---|---|---|

| 銀行系 | ・メガバンクや銀行のグループ会社、地域の金融機関が運営するファクタリング会社 ・信用性は高く、手数料が安い ・審査は通りにくく時間がかかる |

安い |

| 独立系 | ・ファクタリング専門会社 ・審査に通りやすく、入金スピードが速い ・即日入金などもあるが、手数料は高い |

高い |

| ノン バンク系 |

・消費者金融、クレジットカード会社、リース会社などの大手企業が運営するファクタリング会社 ・手数料、審査の通りやすさ、入金スピードは銀行系と独立系の中間程度であり、バランスがいい |

やや 安い |

このように、銀行系のファクタリング会社の場合は審査が通りにくく入金まで時間がかかる反面、手数料は安くなります。時間をかけてでも手数料を抑えたい場合は、銀行系のファクタリング会社から申し込みをしてみるといいでしょう。

対して、独立系のファクタリング会社の場合、手数料は高い反面、審査が通りやすく入金スピードは早くなります。手数料が高めでも入金スピードや審査の通りやすさを重視したい場合は、独立系のファクタリング会社がおすすめです。

ファクタリング会社の種類や審査については、以下の記事でより詳しく解説しています。

2.ファクタリングの手数料が決まる要素

ファクタリング会社の手数料は、以下のような要素によって上下します。

これらは、手数料を抑えたいのであれば把握しておくべき要素です。

では、1つずつ確認していきましょう。

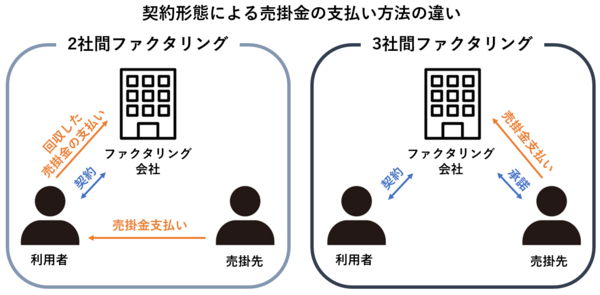

2-1.取引形態

ファクタリング会社とどのように取引するのかによって、手数料は大幅に変わります。

前述したように、ファクタリングを利用する際の取引形態には、以下の2種類があります。

| 取引形態 | 特徴 |

|---|---|

| 2社間 ファクタリング |

・ファクタリングの利用者とファクタリング会社の2社間で契約を結ぶ ・売掛先に売掛債権をファクタリング会社に譲渡することを知られることがない ・最短即日入金される ・3社間ファクタリングに比べて手数料が高め |

| 3社間 ファクタリング |

・ファクタリング利用者、ファクタリング会社、売掛先の3社間で契約を結ぶ ・売掛先にファクタリング利用の承諾を得る必要がある ・2社間ファクタリングよりも現金化までに時間がかかる ・2社間ファクタリングよりも手数料を抑えられる |

2社間ファクタリングは、売掛債権の期日に売掛金が支払われたら、利用者がそのままファクタリング会社に支払います。

対して、3社間ファクタリングの場合は売掛先からファクタリング会社に直接売掛金が支払われるため、未払いのリスクを減らせる分、手数料も安くなるのです。

2-2.利用者の信用度

ファクタリング利用者の信用度によっても手数料は異なります。一般的にファクタリング利用者の信用度が高いほど、手数料は下がりやすくなります。しかしこの利用者の信用度の重要性は、契約形態によって異なる点に注意が必要です。

2社間ファクタリングの場合、売掛先から売掛金が利用者に支払われ、それを利用者がファクタリング会社に支払うというのが基本的な流れです。利用者の経営が苦しければ入金された売掛金を使ってしまう可能性があるため、利用者の信用が重視されます。

例え、売掛先の信用度が高く経営状況が安定していても、利用者自身の信用度があまりにも低ければ、ファクタリング自体を断られる可能性もあるでしょう。

2-3.売掛先の信用度

売掛先の信用度もファクタリングの手数料を決める要素となります。

なぜなら、ファクタリングの回収先は売掛先企業の支払いであるため、問題なく支払える企業かどうかが重要な要素となるからです。

大手企業や、利用者が何の問題もなく取引してきた企業なら、ファクタリング会社が売掛金を回収できる可能性が高まるため、手数料は下がりやすくなるでしょう。

対して、小規模事業者で、さらに利用者自身も初めての取引だった場合や、経営状況が悪そうな売掛先だった場合はどうでしょうか。本当に回収できるのかを判断できない高リスクな契約とみなされ、手数料が高くなる可能性があります。

売掛先は回収リスクが高くない企業であることを、いかに示せるかが重要です。

2-4.売掛債権額

売掛債権の金額がいくらなのかによっても、手数料は変化します。基本的には金額が高いほど、手数料が安く抑えられる可能性が高いでしょう。

ファクタリング会社としても、売掛債権額が大きいものの方が利益となりやすいため、手数料率が低くなる傾向があります。

また、売掛債権の金額が高くても安くても、ファクタリング会社が行う業務にあまり差はありません。そのため、少額の債権よりも手数料を引き下げやすくなるのです。

2-5.支払期日までの日数

売掛債権の支払期日まで、どれだけの日数があるかも、ファクタリングの手数料に影響します。一般的には、支払い期日までの日数が長いほど、手数料も高くなる傾向があります。

売掛債権は売掛先が倒産してしまうと回収できません。そのため、売掛金の支払い期日までの日数が長くなればそれだけ回収リスクが高まり、手数料も高くなるのです。

例えば、支払い期日まで1ヵ月の売掛債権と2ヵ月の売掛債権があったとします。この場合、前者の方が手数料を抑えられる可能性が高いでしょう。

2-6.利用実績

利用するファクタリング会社で、これまでに利用実績があるかも手数料に関係します。

同じファクタリング会社の利用実績は、利用者の信用度に繋がります。ファクタリング会社としては、問題なく取引ができている利用者なら安心して債権の売買ができると感じるからです。

そのため、同じファクタリング会社を利用することも手数料の金額に大きく関わることを覚えておきましょう。

3.ファクタリングの手数料を抑える6つの方法

ファクタリングの手数料が決まる要因を踏まえて、手数料を抑える方法を見ていきましょう。

では、これらの方法をひとつずつ解説していきます。

3-1.3社以上を比較する

ファクタリング会社の相見積もりは少なくとも3社以上はとりましょう。

なぜなら、最初に解説したように、どこのファクタリング会社に売掛債権を売却するかによって、手数料は大きく異なるからです。

ファクタリング会社を探す際に、一社からしか見積もりを取っていないと、手数料が高いところに依頼してしまい、損をしてしまうかもしれません。

また、複数社に見積もりを取っていることを伝えて交渉することで、手数料を引き下げてもらえる可能性もあります。

ただし、見積もりを取り過ぎてもファクタリング会社とのやり取りが煩雑になってしまうため、3~5社を目安にしましょう。

3-2.可能であれば3社間ファクタリングを利用する

売掛先にファクタリングの事実を知られても問題ない場合は、3社間ファクタリングを利用しましょう。

前述したように、2社間ファクタリングよりも3社間ファクタリングの方が手数料を抑えられるからです。

2社間ファクタリングは手数料が20~30%になることもありますが、3社間ファクタリングであれば10%未満に抑えられます。

例として、500万円の売掛債権でファクタリングを利用した場合の手数料を、パーセンテージ別で見てみましょう。

| 手数料のパーセンテージ | 手数料 |

|---|---|

| 5% | 25万円 |

| 20% | 100万円 |

| 30% | 150万円 |

3社間ファクタリングで手数料が5%だった場合は25万円ですが、2社間ファクタリングで30%だった場合は、150万円もの手数料が必要になります。そのため、可能であれば3社間ファクタリングを利用した方が大きく手数料を下げられるのです。

しかし、3社間ファクタリングは売掛先から承諾を得る必要があるため、「ファクタリングを利用する」ことが売掛先に知られます。

すると、ファクタリングを利用しなければならないほど、資金繰りに困っている企業とみなされる可能性があるでしょう。

場合によっては、取引自体がなくなる可能性もあるため、3社間ファクタリングを行う際は、慎重に判断しましょう。

3-3.売掛先との取引実績を提示する

売掛先の信用度を高めるためには、こちらから取引実績を提示するのが効果的です。

基本的に、ファクタリング会社は売掛先の信用度をJICC・CICなどの「信用情報機関」や、帝国データバンクなどの「信用情報調査会社」の情報を参考に判断します。

しかし、こちらからも売掛先の信用度を上げることは可能です。

何度も取引したことがある売掛先であれば、全取引の証拠となる請求書や入金履歴がわかるものを提示することで、問題なく支払いできる売掛先であることを示せます。

売掛先の信用度を高めるためにも、ファクタリングを利用する際は必要な書類を用意しておきましょう。

3-4.同じファクタリング会社で利用実績を積む

ファクタリングを複数回利用する場合は、2回目以降も同じファクタリング会社に申し込むことで、手数料を下げてもらえる可能性があります。

利用実績があれば、問題なく取引できることをファクタリング会社に示せるため、信用度が高まるからです。

信用度が上がることで手数料が抑えられるだけでなく、審査にかかる時間が短くなったり、債権買取の上限額が上がったりします。

ただし、元から手数料が高いファクタリング会社の場合は、利用実績を積むよりも他社に乗り換えた方が費用を抑えられる可能性があります。

そのため、前回の利用時に手数料が高いと感じた場合は、他社との比較からやり直すのがおすすめです。

手数料に問題がなかったと感じる場合は、同じファクタリング会社を継続利用しましょう。

3-5.支払い期日までの日数が短い売掛債権を売却する

支払い期日までの日数が長ければ手数料が高くなるため、期日までの日数が短い売掛債権でファクタリングを利用しましょう。

目安としては、期日まで2ヵ月以内の売掛債権です。ファクタリング会社によっては、2ヵ月以上の売掛債権でファクタリングを利用しようとしても、審査を通らない可能性があります。

長くても、期日まで2ヵ月以内の売掛債権で、ファクタリングを利用してください。

3-6.ファクタリング会社の閑散期に交渉する

ここまで解説した方法で、効果的に手数料を値下げしてもらうためには、値下げされやすいタイミングに合わせて交渉を行いましょう。

交渉のタイミングとしておすすめなのが、毎月10~20日ごろのファクタリング会社の閑散期です。月末や月初はファクタリングの需要が高まりやすく、申し込みが増えるため交渉しにくくなるからです。

閑散期であれば、ファクタリング会社も申し込んでもらおうと、交渉に応じてくれる可能性が高まります。

ただ、「手数料を引いて欲しい」とこちらの要望を突きつけるのではなく、これまで解説したような、

- 売掛先の信用度の証明

- 自社の信用度の証明

- 低リスクな売掛債権であることの証明

などを提示し、安心して取引できることをアピールしましょう。

4.手数料だけでファクタリング会社を選ぶと失敗する可能性がある

手数料だけを見てファクタリング会社を選ぶと、

- 売掛先にファクタリングを利用したことが知られる

- 売掛先が倒産した場合に利用者に弁済責任が生じる

といったリスクを負う可能性があります。

そのようなリスクを負わないようにするには、以下のことに気をつけてファクタリング会社を選びましょう。

では、ファクタリング会社を選ぶ際に、手数料以外で見るべきポイントについて解説します。

4-1.債権譲渡登記が必須ではない

2社間ファクタリングを利用する場合、債権譲渡登記を行う必要がないファクタリング会社に依頼しましょう。

債権譲渡登記とは、法人の債権の譲渡を公的に証明する記録です。2社間ファクタリングでは売掛先が契約に関わらないため、ファクタリング会社によっては債権譲渡登記が求められることがあります。

なぜ、債権譲渡登記が必須ではないファクタリング会社を選ぶべきなのかというと、誰でも閲覧できる登記情報として記録されるため、売掛先や取引銀行に知られるリスクが高まるからです。

そのようなリスクを避けたい場合は、未登記で対応してくれるファクタリング会社を選びましょう。

4-2.償還請求権(リコース)なしで契約できる

償還請求権(リコース)なしで契約できるファクタリング会社を選びましょう。

3社間ファクタリングでは、ファクタリング会社が売掛金を回収します。しかし、売掛先が倒産してしまうと、売掛金が回収できません。

償還請求権がある契約を結んでいた場合、売掛先の倒産によって回収不能となった際に、利用者が弁済責任を負います。

反対に、償還請求権なしであれば、万が一売掛先が倒産したとしても、利用者は弁済責任を負う必要はありません。ファクタリング会社によっては、2社間ファクタリングであっても償還請求権なしで契約できるところもあります。

せっかく資金調達できたのに、弁済責任を負うようなことがあれば、資金繰りが悪化してしまう可能性があります。償還請求権の有無は必ず確認しましょう。

5.初心者におすすめの手数料バランスがいいファクタリング会社3選

最後に、はじめてファクタリングを利用する人におすすめの、手数料バランスがいいファクタリング会社をご紹介します。

では、それぞれの特徴について解説します。

5-1.アクセルファクター

アクセルファクターは、「全ての企業のセーフティネットでありたい」という理念を掲げており、30万円からファクタリングを受け付けています。そのため、売掛債権の金額が低くて他社から断られた場合も、アクセルファクターなら受け付けてくれる可能性があるでしょう。

また、売掛債権の支払い期日が最長180日のものまで対応しているため、入金サイクルが長い場合でも買取可能です。

【手数料】

| 売掛債権額 | 手数料 |

|---|---|

| ~100万円 | 10%~ |

| 101万円~500万円 | 5%~ |

| 501万円~1,000万円 | 2%~ |

| 1,001万円~ | 要問い合わせ |

5-2.ベストファクター

ベストファクターは、2社間ファクタリング専門のファクタリング会社です。

2社間は手数料が高くなりやすい傾向がありますが、ベストファクターでは手数料の下限が2%とされています。

さらに審査通過率は92.25%と高いため、他社に断られた売掛債権も、ベストファクターでは買取してくれる可能性があるでしょう。

2~20%

5-3.QuQuMo

QuQuMoは、申し込みから最速2時間で入金まで完結できる、スピード重視のファクタリング会社です。

2社間ファクタリングに特化したファクタリング会社ですが、「償還請求権なし」での契約が可能なため、万が一売掛先が倒産しても、利用者は返済義務を負いません。

また、2社間ファクタリングに特化しているにも関わらず、手数料の下限が1%からであり、手数料の安さも特徴です。

1%~

6.まとめ

本記事では、ファクタリングにかかる手数料について解説してきました。

最後にまとめを見てみましょう。

- 5~30%

- 利用者の信用度

- 売掛先の信用度

- 売掛債権額

- 支払期日までの日数

- 利用実績

- 複数社を比較する

- 可能であれば3社間ファクタリングを利用する

- 売掛先との取引実績を提示する

- 同じファクタリング会社で利用実績を積む

- 支払い期日までの日数が短い売掛債権を売却する

- ファクタリングの閑散期に交渉する

- 債権譲渡登記が必須ではない

- 償還請求権なしで契約できる

資金繰りを安定させるためにも、手数料を抑える工夫をして、納得できるファクタリング会社を選びましょう。