借用書は、お金の貸し借りにおいて「言った・言わない」のトラブルを防ぐための最も確実な証拠です。

しかし、実際には 「家族や友人だから」「少額だから」といった理由で、借用書を交わさないまま金銭のやり取りをしてしまう人 が少なくありません。

その結果、取り返しのつかない事態に発展することもあります。

本記事では、法的に有効な借用書の書き方を9つの必須項目に分けて図解付きで詳しく解説。借用書と金銭消費貸借契約書の違いや、公正証書にするメリット、借金に関わる「時効」の基礎知識まで、トラブル予防に必要なポイントを網羅しています。

さらに、今すぐ使えるWord/PDFテンプレートも無料でダウンロード可能。正しい書き方を知り、いざという時に自分を守れる「効力ある借用書」を作成しましょう。

なぜ借用書は絶対に作るべき?個人間の貸し借りこそトラブルの元!

「家族や友人との間でお金の話はしにくい」「借用書を要求するのは、相手を信用していないようで気が引ける」――そう感じる方は少なくないでしょう。

その考えは非常に危険です。

個人間、特に親しい間柄での金銭の貸し借りは、その関係性ゆえに口約束で済まされがちです。しかし、後になって深刻なトラブルに発展し、お金だけでなく大切な人間関係まで失ってしまうケースは後を絶ちません。

親しい仲だからこそ、お互いの関係を守るために、客観的な記録である「借用書」が絶対に必要です。

口約束は「言った・言わない」のトラブルの温床です。

口約束には、主に以下のようなリスクが潜んでいます。

- ● 貸した・もらったの認識のズレ

貸した側は「返してもらうつもり」でも、借りた側は「もらったものだと思っていた」と主張するケースです。借用書がなければ、貸し借りであったことを証明するのは非常に困難になります。 - ● 返済条件の曖昧さ

「いつまでに返すか」「利息はつけるのか」といった重要な条件を口約束で決めると、後になって「そんな話は聞いていない」「無利息だと思った」といった水掛け論に発展しがちです。 - ● 貸し借りの事実自体の否定

最も深刻なのが、「そもそもお金を借りた覚えはない」と、貸し借りの事実そのものを否定されるケースです。こうなると、貸した側は裁判で貸付の事実をゼロから立証する必要があり、精神的にも金銭的にも大きな負担を強いられます。

適切に作成された借用書は、こうしたトラブルを防ぐための法的に有効な「証拠」となります。万が一、返済が滞り裁判になった場合でも、借用書があれば「誰が、いつ、いくら借り、いつまでに返す約束だったか」を明確に証明できます。

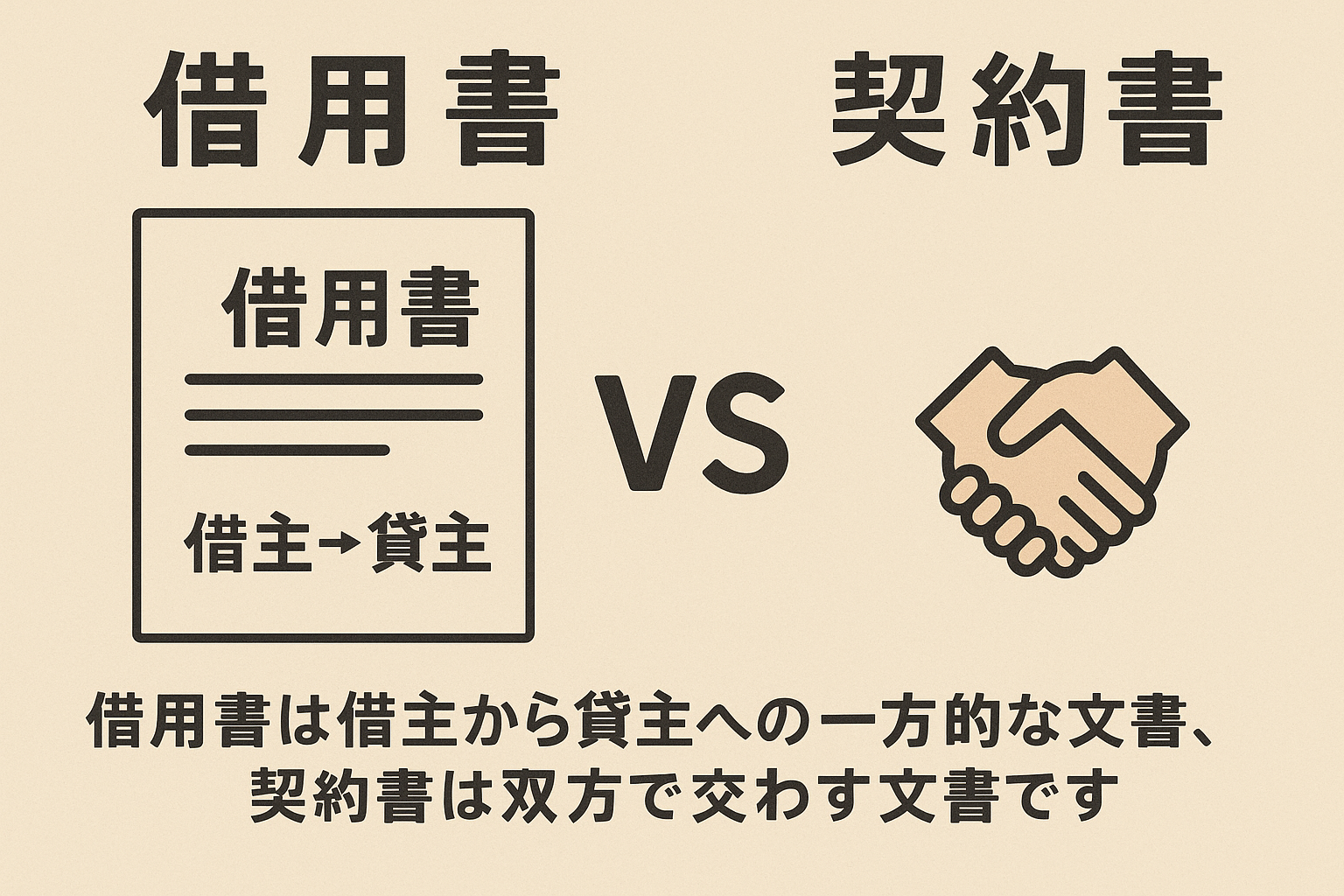

借用書と「金銭消費貸借契約書」の違いとは?どちらを作るべき?

借用書と似た書類に「金銭消費貸借契約書(きんせんしょうひたいしゃくけいやくしょ)」があります。どちらも金銭の貸し借りにおいて法的な効力を持つ重要な書類ですが、その性質と作成方法に違いがあります。

| 比較項目 | 借用書 | 金銭消費貸借契約書 |

|---|---|---|

| 作成者 | 借主(お金を借りる側)が作成する | 貸主と借主の双方が共同で作成する |

| 性質 | 借主が貸主に対して「お金を借りました」と約束する一方的な文書 | 貸主と借主が「貸します」「借ります」と合意する双務的な契約書 |

| 署名・捺印 | 原則として借主のみ | 貸主と借主の双方 |

| 原本の保管 | 貸主が1通を保管する | 双方が署名・捺印したものを各1通ずつ保管する |

では、どちらを作成すべきでしょうか。それぞれの特徴から、以下のような判断基準が考えられます。

- ✓ 比較的少額の貸し借り

- ✓ 急な申し出で、契約書を準備する時間がない場合

- ✓ 貸主として、まずは「借りた事実」を証明する簡単な書類が欲しい場合

- ✓ 高額な貸し借り

- ✓ 分割返済や利息、遅延損害金など、返済条件が複雑な場合

- ✓ 貸主・借主の双方が、契約内容を明確に記した原本を手元に保管しておきたい場合

どちらを作成するにせよ、金銭の貸し借りがあった事実と、その条件を明確に書面で残すことが何よりも重要です。

次の章では、より一般的に使われる「借用書」を中心に、法的に有効な書き方を詳しく解説していきます。

法的に有効な借用書の書き方|必須9項目を図解付きステップガイドで解説

法的に有効で、いざという時にあなたを守ってくれる借用書を作成するには、記載すべき必須項目を漏れなく盛り込むことが重要です。

このセクションでは、借用書のサンプルを見ながら、誰でも間違いなく有効な借用書を作成できるよう、以下9つの必須項目をステップ・バイ・ステップで詳しく解説していきます。

① 表題:「借用書」と明確に記載する

まず、文書の一番上に「借用書」または「借用証書」と大きく記載します。

これは、この書類が「金銭の貸し借りに関する文書」であることを誰の目にも明らかにし、後から「領収書だと思った」「預かり証のつもりだった」といった言い逃れを防ぐために非常に重要です。

② 貸主・借主:誰が誰に貸したかを特定する

次に、契約の当事者を明確にするため、「誰が(貸主)」と「誰に(借主)」を正確に記載します。

●貸主(お金を貸す人)

借用書の冒頭、本文の前に「貸主 〇〇 〇〇 様(殿)」のように、お金を貸す人の氏名をフルネームで記載します。貸主が法人の場合は「〇〇株式会社 御中」とします。

●借主(お金を借りる人)

文書の最後に、借主の住所・氏名を記載し、捺印する欄を設けます。この部分は、借主本人が自筆で署名することが極めて重要です(詳細は後述します)。

③ 借入金額:改ざん防止に必須の「大字」一覧と書き方のルール

借入金額は、借用書の中核をなす最も重要な情報です。後から金額を不正に書き換えられるリスクをなくすため、以下のルールを徹底してください。

●算用数字(1, 2, 3)は使わない

アラビア数字は、「1」を「7」に書き換えたり、末尾に「0」を付け足して10倍の金額にしたりと、改ざんが容易です。

●「大字(だいじ)」を使用する

改ざんを防ぐため、契約書などの重要書類では、古くから画数が多く複雑な「大字」が用いられてきました。実際に、戸籍法や商業登記の規則でも一部の大字の使用が定められており、その信頼性の高さがうかがえます。借用書でも必ず大字を使用しましょう。

| 算用数字 | 簡単な漢字 | 大字(借用書で使用) |

|---|---|---|

| 1 | 一 | 壱 |

| 2 | 二 | 弐 |

| 3 | 三 | 参 |

| 10 | 十 | 拾 |

| 100 | 百 | 佰 |

| 1,000 | 千 | 阡 |

| 10,000 | 万 | 萬 |

●金額の前後に文字を入れる

さらに安全性を高めるため、金額の冒頭に「金」、末尾に「也」を付け加えます。これにより、前後に数字を書き足す余地をなくします。

【記載例】

良い例:金 壱百萬円也

悪い例:1,000,000円

④ 日付:借用書の「作成日」と金銭授受の「借入日」の両方を書く

借用書には、2種類の重要な日付を記載する必要があります。

●借入日(お金を受け取った日)

実際に借主が貸主からお金を受け取った日付です。この日は、法的に返済義務が発生し、利息を計算する際の開始日(起算点)となるため、極めて重要です。本文中に「私は貴殿より、〇年〇月〇日に下記金額を確かに借り受けました」のように明記します。

●作成日(借用書を作成した日)

この借用書という書類を作成した日付です。通常は文書の最後に、借主の署名欄の近くに記載します。

多くの場合、「借入日」と「作成日」は同じ日になりますが、お金を後日渡す場合など、日付が異なるケースもあります。

両方の日付を正確に記載することで、いつ契約が成立し(参照:e-Gov「民法第522条」)、いつ金銭の授受が行われたかを明確に記録できます。

⑤ 返済期日:「いつまでに」を曖昧にしない

貸したお金をいつまでに返してもらうのか、その最終期限を明確に定めることは、トラブルを避けるうえで極めて重要です。

返済期日は、「〇年〇月〇日」というように、誰が見ても特定できる日付を記載してください。

「〇か月後」や「来年の春頃」といった曖昧な表現は、解釈のズレを生み、「まだ期限は来ていないと思った」という言い訳の余地を与えてしまいます。必ず具体的な年月日を定めましょう。

【記載例】

良い例:返済期日:令和8年3月31日

悪い例:返済期日:契約から1年後

民法では、返済期日を定めなかった場合、貸主は「相当の期間を定めて」返済を催告できるとされていますが(参照:民法第591条)、この「相当の期間」が何日なのかは明確でなく、不要な争いの原因となります。必ず具体的な日付を記載しましょう。

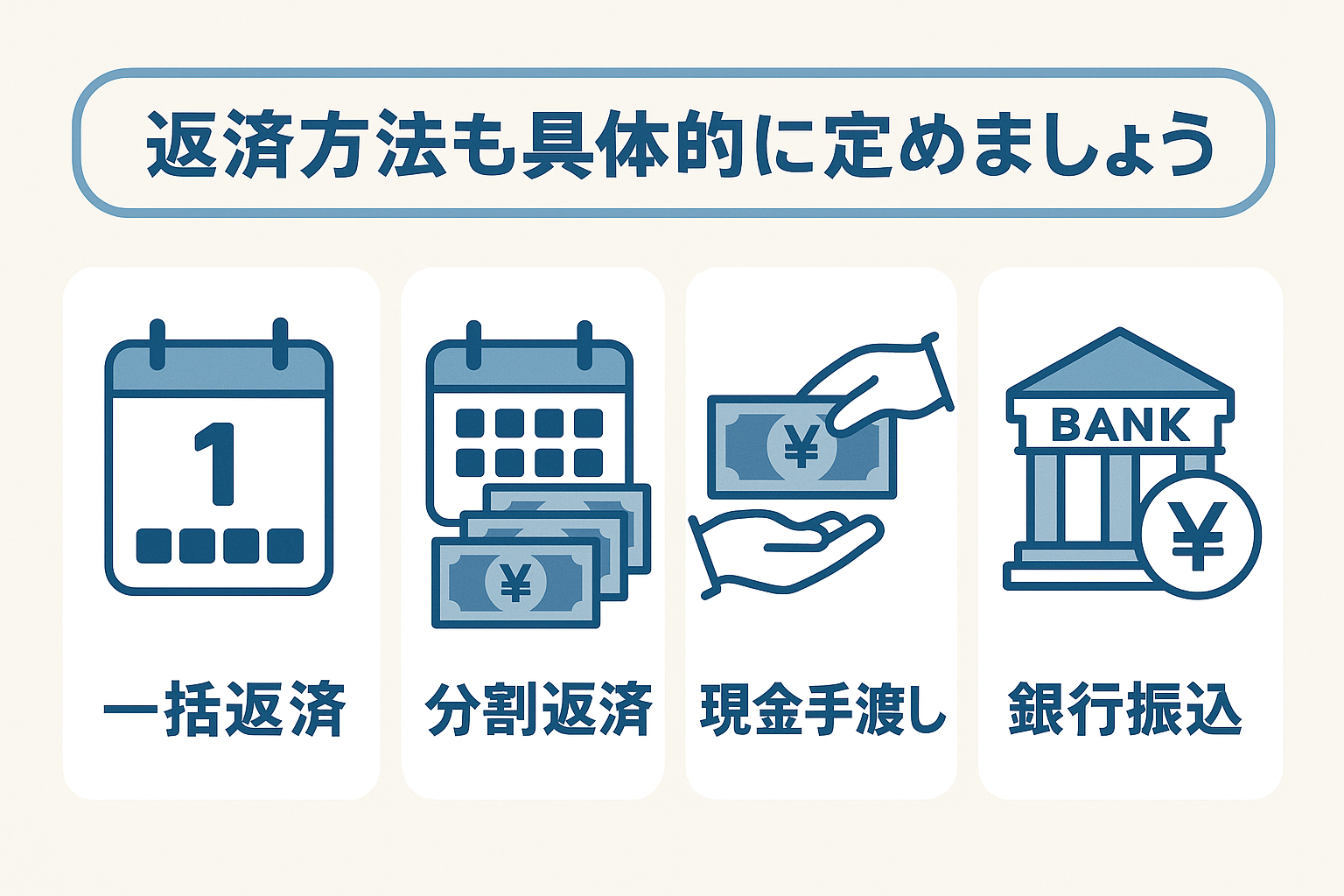

⑥ 返済方法:「どうやって」を具体的に決める

返済期日と合わせて、「どのように返済するのか」という返済方法も具体的に定めておきましょう。これにより、返済の証拠が残り、後日のトラブルを防ぎます。

✓ 一括返済か、分割返済か

✓ 現金手渡しか、銀行振込か

✓ 銀行振込の場合、振込先口座情報(金融機関名、支店名、口座種別、口座番号、口座名義)

✓ 振込手数料をどちらが負担するか(通常は借主負担とします)

【記載例:一括返済の場合】

返済方法:上記返済期日までに、貸主指定の下記銀行口座へ元金及び利息の全額を振り込む方法により支払う。なお、振込手数料は借主の負担とする。

【記載例:分割返済の場合】

返済方法:令和〇年〇月から毎月末日限り、金〇〇円を貸主指定の下記銀行口座へ振り込む方法により支払う。なお、振込手数料は借主の負担とする。

参照:相続税のチェスター「家族間で借金する際の借用書の書き方」

現金手渡しでの返済は、記録が残りにくく「返した」「受け取っていない」というトラブルになりやすいため、できる限り銀行振込とし、通帳に記録が残る形にすることをおすすめします。

⑦ 利息:年率の定め方と無利息の場合の「贈与税」リスク

個人間の貸し借りでも、当事者の合意があれば利息を設定することができます。借用書には、以下のように記載しましょう。

【記載例】

利息:年10%とする

ただし、利息を設定する場合は、法律で定められた上限金利を守る必要があります。

利息制限法では、貸付額に応じて以下のように上限金利が定められています。これを超える部分の利息契約は無効となります。

| 元本の額 | 上限金利(年率) |

|---|---|

| 10万円未満 | 20% |

| 10万円以上100万円未満 | 18% |

| 100万円以上 | 15% |

ただし、利息を設定しない場合でも油断は禁物です。無利息での貸し借りには、別のリスクが潜んでいます。

【重要】無利息の貸し借りに潜む「贈与税」のリスク

家族や友人間の貸し借りで「利息は取らない」というケースは多いですが、注意が必要です。税法上、利息を取らないことで借主が得る「利息相当額の経済的利益」が、贈与とみなされる可能性があるからです。

国税庁の見解では、その利益が年間110万円の基礎控除額を超える場合、贈与税の課税対象となることがあります。また、返済能力に見合わない高額な貸し借りや、「出世払い」のような返済期限が曖昧な契約も、借入金そのものが贈与と認定されるリスクがあります。

「家族だから」と安易に考えるのではなく、贈与とみなされないためにも、契約書を作成し、実際に返済を行うことが重要ですよね。

⑧ 署名・捺印:必ず自署で!実印が望ましい理由

借用書の署名欄は「自署(本人の手書き)」が基本ルールです。パソコンで本文を作成しても、署名だけは借主本人が手書きで記入することで、「本人が書いた証拠」として法的な証明力が高まります。

また、署名に押印する印鑑については、認印でも有効とされていますが、トラブル時の証明力を重視するなら実印+印鑑登録証明書の添付が最も安全です。

【記載例】

良い例: 自署+実印+印鑑登録証明書を添付

最低限の例: 自署+認印(ただしトラブル時に弱くなる可能性あり)

実印登録がない場合は、銀行印や普段使いの印鑑で代用しても問題ありませんが、なるべく印鑑登録を済ませておくと安心です。

私自身、過去に金融記事を多数執筆する中で、「署名は印字でもいいのか?」という質問を何度も見かけてきました。しかし、少しでもトラブルの芽を摘むには、署名は必ず手書きで行うべきだと感じています。

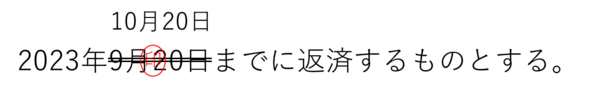

⑨ 用紙と筆記用具:消えるペンはNG!訂正方法も解説

借用書の記入には必ず「消えない筆記具」を使いましょう。鉛筆や消せるボールペン(フリクションなど)は改ざんのリスクがあるため、法律文書としては不適切です。

黒の油性ボールペンまたは万年筆が望ましく、署名や金額欄には特に注意が必要です。

書き間違えた場合は、二重線で訂正し、その横に正しい内容を記入し、訂正印を押すという方法が正式な訂正手順となります(画像下)。

修正テープや修正液の使用は避けてください。

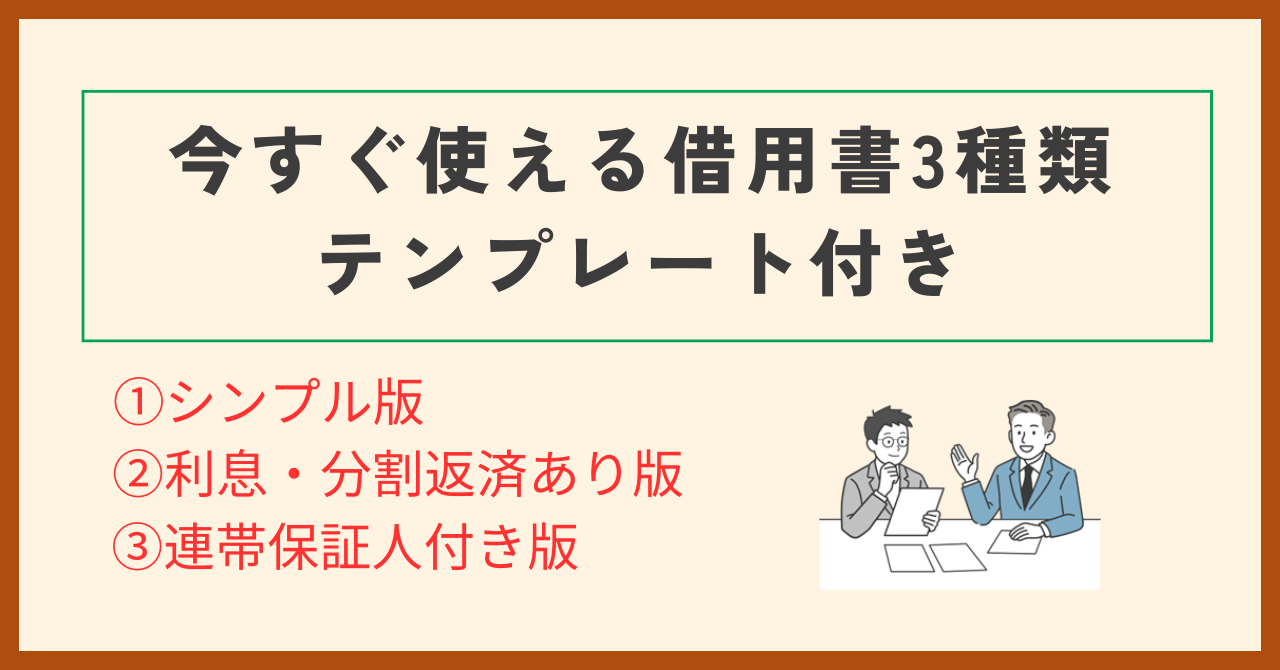

選べる3種の借用書テンプレート|今すぐ使えるWord・PDF付き(無料ダウンロード)

法的に有効な借用書の書き方を理解しても、ゼロから作成するのは大変な作業です。そこで、このセクションではあなたの状況に合わせて選べる3種類の借用書テンプレートを用意しました。

Word形式(.docx)とPDF形式の両方に対応しており、印刷して手書きでも、パソコン上での編集でもすぐに使えるのが特徴です。

いずれのテンプレートも、民法上の要件(当事者・金額・返済期限など)を満たした実用的なフォーマットです。ただし、利用時は自分の取引条件に合わせて内容を調整し、必ず貸主・借主双方で確認・署名・捺印を行ってください。

シンプル版(個人間・無利息)

家族や友人との間での、比較的少額で、利息を設定しない一括返済の貸し借りに最適な、最もシンプルなテンプレートです。貸し借りの事実と返済期日を明確に記録することに主眼を置いています。

● 利用シーン

友人・親族との小規模な貸し借り

● 特徴

無利息・一括返済に対応した最も簡潔な形式

● 書式内容

借入金額/返済期限/署名・捺印 など

▼ダウンロードはこちら

利息・分割返済あり版

利息を設定する場合や、毎月決まった額を返済する分割払いの契約に対応した、より詳細なテンプレートです。返済トラブルを未然に防ぐためのひな形です。

● 利用シーン

計画的な返済が必要な貸し借り(例:数十万円単位)

● 特徴

利息を設定し分割で返済する契約内容を詳細に記載可能

● 書式内容

借入日/年利/月々の返済額/返済回数/最終返済日 など

▼ダウンロードはこちら

連帯保証人付き版

借主の返済能力に不安がある場合や、高額な貸し借りを行う際に、貸し倒れのリスクを軽減するために連帯保証人を立てる場合のテンプレートです。借主の署名欄に加え、連帯保証人がその重い責任を理解したうえで署名・捺印するための専用欄が設けられています。

● 利用シーン

高額貸付や返済に不安がある相手への貸し付け

● 特徴

借主に加えて連帯保証人が署名・捺印する欄を追加

● 書式内容

借用金額/返済期限/借主・保証人の署名欄 など

▼ダウンロードはこちら

1万円以上の貸借は必須!収入印紙の金額・貼り方・注意点

1万円以上の金銭消費貸借契約書(いわゆる借用書)には、印紙税法に基づく「収入印紙」の貼付が義務付けられています。

これは、国が契約書に課す「文書税」であり、金額に応じた印紙を貼り、所定の方法で消印する必要があります。

このセクションでは、借入金額ごとの印紙税額の早見表とあわせて、正しい貼り方・注意点・罰則、そして印紙不要で契約できる「電子契約」のメリットまで、わかりやすく解説します。

借入金額ごとの印紙税額一覧

1万円以上の契約金額を記載した場合に印紙税が発生しますが、契約金額に応じて貼付する収入印紙の金額は異なります。以下の表で確認しておきましょう。

| 記載された契約金額 | 税額 |

|---|---|

| 1万円未満 | 非課税 |

| 1万円以上 10万円以下 | 200円 |

| 10万円超 50万円以下 | 400円 |

| 50万円超 100万円以下 | 1,000円 |

参照:国税庁「印紙税額」

100万円超の場合は、契約の種類や記載内容に応じて印紙税額がさらに変動します。詳細は国税庁サイトを確認するか、税理士などに相談しましょう。

収入印紙の貼り方・消印のルールと罰則

収入印紙は、ただ貼るだけでは不十分です。貼る位置・消印の方法に決まりがあり、違反すると過怠税が課される可能性があります。正しく処理することで、余計な出費やトラブルを防ぎましょう。

【貼り方・消印の基本ルール】

- ● 貼る場所

契約書の左上余白など、文面を邪魔しない位置が一般的 - ● 消印の方法

印紙と契約書の両方にまたがるように、認印または署名で消印する

【誤った処理への罰則】

- ● 貼り忘れ

本来の印紙税額の3倍の過怠税 - ● 消印漏れ

印紙税額と同額の過怠税

200円分の印紙を貼るべき契約書に何も貼らなかった場合、600円の過怠税が課される可能性があります。ちょっとしたミスが数千円~数万円の負担になるケースもあるため、慎重に対応しましょう。

参照:国税局「印紙税法」

電子契約なら印紙税は不要|コスト削減と効率化に有効

電子契約で作成した金銭消費貸借契約書(借用書)は、印紙税の課税対象になりません。これは、印紙税法上の「課税文書」が紙の文書に限定されているためです。

印紙代がかからず、手続きもスムーズ。信頼関係が前提となる個人間だからこそ、手間をかけずにしっかりと記録を残す手段として注目されています。

【電子契約の3つのメリット】

- ● 印紙代がゼロ

たとえば10万円以上の借用書も、印紙代(200円~1,000円)がかからず節約に - ● 郵送や対面が不要

LINEやメールでリンクを共有すれば、遠方の親戚や友人とも契約可能 - ● スピーディーに締結できる

その日のうちに内容を確認し、双方の合意で契約成立

「口約束になりがちなやり取り」こそ、電子契約でしっかり残すことがトラブル防止につながります。家族間での貸し借りや、知人への一時的な立て替えなどに活用しましょう。

貸したお金を確実に回収するための法的知識【上級編】

適切に作成された借用書は、それ自体が法的な証拠となります。しかし、「貸したお金が本当に返ってくるか不安だ」「万が一、相手が支払わなかったらどうしよう」という貸主の不安を完全に解消するものではありません。

そこで本セクションでは、一歩進んで、貸したお金をより確実に回収するための3つの強力な法的手段を【上級編】として解説します。

遅延損害金:返済遅延へのペナルティを課す

借用書に「遅延損害金」をあらかじめ明記しておくことは、貸したお金を確実に回収するための有効な手段です。

なぜなら、返済が遅れた場合の金銭的な負担が明確に示されることで、借主に返済期日を守らせる抑止力が働くからです。 また、実際に返済トラブルが起きた際には、法的に有利な立場から債権回収を進められる根拠にもなります。

参照:民法 | e-Gov法令検索

これを借用書に明記しておけば、借主は「遅れると損をする」と自覚し、期日どおりに返す意識が高まるため、貸主にとっても安心材料になります。

ただし、遅延損害金の利率は自由に設定できるわけではなく、利息制限法によって上限が定められています。 個人間の貸し借りでは、通常の利息の上限金利の1.46倍が上限となります。

| 元本の額 | 通常の利息の上限金利 | 遅延損害金の上限金利(利息の1.46倍) |

|---|---|---|

| 10万円未満 | 年20% | 年29.2% |

| 10万円以上100万円未満 | 年18% | 年26.28% |

| 100万円以上 | 年15% | 年21.9% |

【借用書の記載例:遅延損害金】

第〇条(遅延損害金)

借主が本契約に基づく金銭債務の履行を怠ったときは、支払期日の翌日から支払済みに至るまで、当該債務の元本に対し年〇〇%(※上限利率の範囲内)の割合による遅延損害金を、元本に加えて貸主に支払うものとする。

このように、「遅延損害金」を借用書に明記しておくことで、返済が滞った際のダメージを最小限に抑え、借主に対して期日通りの返済を強く促すことができます。

期限の利益喪失条項:分割払いを一括請求に切り替える

「期限の利益喪失条項」は、分割払いの返済が滞った際に、残りの借金全額を一括で請求できるようにするための、貸主にとって非常に重要な条項です。

まず理解しておきたいのが、「期限の利益」という概念です。これは、借主が契約で定められた返済期日までは支払いを猶予される権利のことで、民法第136条で明記されています。

民法第136条(期限の利益)

債務者は、履行の期日が到来しない間は、その履行を拒むことができる。

たとえば「毎月5万円ずつ分割で返済する」という契約であれば、借主は毎月5万円を返せばよく、最終期日まで残額を一括返済する必要はありません。

しかし、借用書に期限の利益喪失条項を明記しておくことで、たとえ1回でも支払いが滞った場合には、借主の「期限の利益」を失わせ、残りの債務全額を一括で請求できる法的根拠を持つことができます。

この条項は、トラブル時に貸主が即座に債権回収に移るための「スイッチ」として機能し、個人間の契約でも有効に活用できます。

【借用書の記載例:期限の利益の喪失】

第〇条(期限の利益の喪失)

借主が次のいずれかに該当した場合は、貸主の通知や催告がなくとも、借主は当然に本契約に基づくすべての債務について期限の利益を失い、直ちに元本・利息・遅延損害金の全額を貸主に支払わなければならない。

- 1. 分割金の支払いを一回でも怠ったとき

- 2. 他の債務について差押え、仮差押え、仮処分、または競売の申立てを受けたとき

- 3. 破産手続開始、民事再生手続開始、またはこれらに類する申立てがあったとき

※「通知や催告がなくとも」とは、貸主が特別な請求をしなくても、該当事由が生じた時点で自動的に一括請求が可能となることを意味します。

とくに分割返済の契約において、この「期限の利益喪失条項」は一度の不履行で契約全体を整理できるため、貸主にとって実用的な条項といえるでしょう。

連帯保証人:借主本人と同等の回収ルートを確保する

借主の返済能力に少しでも不安がある場合、「連帯保証人」を立ててもらうことは、貸し倒れリスクを大きく軽減できる非常に有効な手段です。

連帯保証人とは、借主とまったく同じレベルの返済義務を負う存在であり、貸主にとって極めて強力な回収ルートとなります。

「保証人」と言葉は似ていますが、両者の法的責任には決定的な違いがあります。連帯保証人には、通常の保証人に認められている3つの“盾”(抗弁権)が一切ないため、貸主は借主を飛ばして、連帯保証人に対して即座に全額請求することが可能です。

| 権利(保証人の盾) | 通常の保証人 | 連帯保証人 |

|---|---|---|

| 催告の抗弁権(まず本人に請求して) | あり | なし |

| 検索の抗弁権(本人の財産から先に差し押さえて) | あり | なし |

| 分別の利益(複数保証人で分割負担) | あり | なし |

この違いにより、連帯保証人は「借主本人とまったく同じ責任を負う」存在であることが、法律上も明確にされています。

私はこれまで記事の中で金銭トラブル事例にも触れてきましたが、「安易に連帯保証人になって後悔した」という声を本当によく耳にします。連帯保証人は法的に借主と同じ責任を負うため、その重さを理解したうえで引き受けてもらうことが、人間関係を守るうえでも重要だと感じています。

公正証書:裁判なしで強制執行できる文書

お金を確実に回収するための最強の方法が、「公正証書」を使った契約です。とくに、公正証書に「強制執行認諾文言(=差し押さえに同意する一文)」を付けておけば、相手が返済を怠ったときでも、裁判なしで給与や預金を差し押さえることが可能になります。

通常の借用書(私文書)だけでは、相手が返済に応じなかった場合、まず裁判を起こして勝訴判決(債務名義)を得なければ強制執行できません。この裁判には時間・費用・手間がかかります。

しかし、公証役場で作成された「公正証書」に「強制執行認諾文言」を入れておけば、その文書自体が確定判決と同じ効力を持つため、訴訟をスキップしていきなり差し押さえが可能です。

公正証書を作成する際は、以下の一文を必ず入れてもらいましょう。

【記載例:強制執行認諾文言】

第〇条(強制執行認諾)

借主は、本証書記載の金銭債務を履行しないときは、直ちに強制執行に服する旨陳述した。

参照:法務省「公正証書によって強制執行をするには」

公正証書の作成には、公証役場での手続きや手数料が必要ですが、「貸したお金を必ず取り返す」という強い保険になります。

とくに以下のようなケースでは、公正証書の利用を強くおすすめします。

- ● 高額な貸し借り(数十万円~数百万円)

- ● 相手に返済能力や誠実さへの不安がある場合

- ● 家族・知人間など、口約束になりがちな貸付

借用書があっても借金には時効がある!無効になる民法改正のポイント

結論から言うと、借用書に基づく貸金の時効は原則「5年」です。

しかし、民法改正により「10年」に延びるケースもあり、内容を知らないまま放置していると、債権が消滅=返してもらえなくなるリスクがあるため注意が必要です。

借用書を交わしていても、「貸し手が請求をせず」「借り手も返済をしない」状態が続くと、一定期間で債権が時効消滅してしまいます。これを「消滅時効」と呼びます。

改正民法(2020年4月施行)における時効ルール

| タイプ | 時効の起算点 | 時効年数 | 適用ケース |

|---|---|---|---|

| 債権者が「権利を知った時」から起算 | 知った時点 | 5年 | 借用書を交わしている一般的なケース |

| 権利を知らなくても「行使可能な時」から起算 | 借入日など | 10年 | 例:返済期日が不明確な場合など |

ポイントは、借用書を交わすことで債権の存在を「知っている」とみなされるため、通常は「5年」で時効が成立するという点です。

ただし、以下のいずれかに該当すると時効のカウントはリセット(中断)されます。

● 借り手が返済の一部を行った

● 借り手が支払う意思を示した(承認)

これらの行為があると、時効の起算点がゼロから再スタートします。

「借用書がある=安心」ではありません。5年という時効期間を過ぎてしまえば、法的に返済を求められなくなるおそれがあります。貸し借りがある場合は、定期的な返済確認と記録、もしくは裁判などの法的対応も検討しましょう。

借用書の書き方に関するよくある質問(Q&A)

お金の貸し借りや借用書の記載には法的な知識が必要です。人によっては借用書の作成に関してさまざまな疑問が出てくることもあるでしょう。

「借用書を書かずにメールや録音データだけが残っているが法的効力はある?」など、わからないことも多々あります。

借用書に関わるいくつかの質問についてもお答えしていきたいと思います。

-

連帯保証人はつけるべき?

- 借り手の返済能力が乏しい場合には、連帯保証人をつけてもらったほうが安心です。連帯保証人は借り手と同じ責任を負い、万一借り手が返済できないときは、代わりに返済しなければいけません。

連帯保証人をつけてもらう場合は、金額にもよりますが連帯保証人の与信調査も必要でしょう。連帯保証人の責任

引用:徳島県消費者情報センター「保証人・連帯保証人の責任」

連帯保証人は保証人よりも責任は重く、自分が借主になったことと同じです。

なお、連帯保証人をつけて融資をする場合、貸し手は連帯保証人と面談したうえで借用書にサインしてもらうのが理想です。なぜなら、借り手が連帯保証人に「書類にサインしてもらうだけだから」など、嘘をついて保証人になるように説明している場合があるからです。

貸し手は、連帯保証人と直接会って「返済義務を負う覚悟はあるか?」などを確認してから、お金を貸すようにしましょう。

-

借用書に金額が書いていない場合はどうなる?

- 借用書に金額が書かれていないと、借用書としての効力は無効となります。なぜなら、借用書では「貸し手と借り手の個人情報」「借用額」「返済期限」の要素が必要だからです。金額欄が空欄だと、後々貸し手や借り手により勝手に加筆される可能性もあります。借用書を書くときは、かならず金額を記入するようにしましょう。

-

メールの文面や音声データは証拠になる?

- 借用書を交わしていなくても、金銭の貸し借りに関する記録がメールや音声データに残っていれば、法的には有効です。LINEでお金の貸し借りに関するやり取りをした場合でも「〇日までに返済してください」「わかりました必ず返済します」などのやり取りが残っているなら、明らかに金銭の貸借があったことを証明できます。

万一「借用書を交わしていない」または「紛失してしまった」などの事態になったら、メールやLINEなどに金銭貸借に関する会話が残っていないか確認しておくようにしましょう。

-

債務不履行に備える方法はある?

- 債務不履行とは、貸したお金が戻ってこない状態のことを指します。

債務不履行に備えるには、次の3つの方法が有効です。

①借り手の返済能力を確認してから融資をする

②借り手が言い逃れできない方法で督促する

③返済されない状態が続くようであれば裁判も検討する

まず、お金を貸すときには「返済能力に応じた金額」を超えた融資は控えるようにしましょう。いくら「困っているから」「かならず返すから」と言われても、身分不相応な金額を貸すと結局は自分が困ることになります。

返済されない状態が続くなら、内容証明郵便で督促するようにしましょう。内容証明郵便なら郵便局にも督促した内容が記録されるため「催促は受けていない」などの言い逃れも防げます。

内容証明郵便による督促でも返済されないなら、裁判所を通じて催告状を送付したり少額訴訟などをしたりする方法もあります。

-

差し押さえをするためにはどうすれば良い?

- 債務不履行が続いて長期間にわたり返済されないなら、借り手の財産差し押さえも可能です。裁判所などへの手続きを踏めば、借り手の預貯金や不動産などの差し押さえができ、返済に充てられます。

差し押さえの具体的な流れは次の通りです。

STEP①……少額訴訟など裁判をおこし判決をもらう

STEP②……財産調査(弁護士などに依頼)

STEP③……裁判所への申立て(申立書や差押債権目録の提出)

STEP④……債権差押命令の発送

STEP⑤……差し押さえ実行と配当(回収できたお金を配当してもらう)

ただ、訴訟などをしている間に借り手が財産を処分してしまうと、差し押さえができなくなってしまいます。借り手が財産を第三者に移したり処分したりするリスクがある場合は、「仮差し押さえ手続き」をするといいでしょう。

「仮差し押さえ手続き」とは、借り手の財産処分を禁止し保全しておくための制度です。「仮差し押さえ手続き」は裁判所でおこないますが、手続きが認められると、裁判所は借り手の財産が処分できないよう外部に公示します。仮差押えは、金銭債権について将来の強制執行を保全するために債務者の財産を処分できないようにすることを目的とする手続です。

引用:裁判所「民事保全手続きについて」

「仮差し押さえ」が執行されると、借り手は不動産や預貯金も動かせなくなります。そのため「お金は返すので仮差し押さえを解いて欲しい」と返済意思を伝えてくるケースがほとんどです。

ただ、差し押さえには財産調査や裁判所での手続きなど法的な知識が必要となります。

個人でも手続きは可能ですが、できれば弁護士など法律の専門家に相談するのがいいでしょう。