子供の将来のための資金源として、学資保険や定期預金以外の第3の選択肢として考えている家庭も多いジュニアNISA。2016年から2023年までの8年間限定で利用できる非課税投資口座のことで、口座を開設できるのは、日本在住の0歳から19歳までの子供たちである。

ジュニアNISAは、預けたらそれきりの学資保険や定期預金と異なりリスクが伴うが、インフレなどの経済状況に伴う通貨価値の目減りを避けることができる。

目次

口座開設可能なのは19歳までの日本在住者 海外移住するなら口座は廃止

| ジュニアNISAの概要 | |

|---|---|

| 利用できる方 | 日本にお住まいの未成年の方(口座を開設する年の1月1日現在) |

| 非課税対象 | 株式・投資信託等への投資から得られる配当金・分配金や譲渡益 |

| 口座開設可能数 | 1人1口座 |

| 非課税投資枠 | 新規投資額で毎年80万円が上限(※1) |

| 非課税期間 | 最長5年間(※2) |

| 投資可能期間 | 2016~2023年(※3) |

| 運用管理者 | 口座開設者本人(未成年者)の二親等以内の親族(両親・祖父母等)(※4) |

| 払出し | 18歳までは払出し制限あり。(※5) |

※2. 期間終了後、新たな非課税投資枠への移管(ロールオーバー)による継続保有が可能です。

※3. 2023年12月末以降、当初の非課税期間(5年間)の満了を迎えても、一定の金額までは20歳になるまで引き続き非課税で保有できます。

※4. 金融機関によって異なる場合がありますので、口座を開設される金融機関にお問い合わせください。

※5. 3月31日時点で18歳である年の前年12月31日までの間は、原則として払出しができません。ただし、災害等やむを得ない場合には、非課税での払出しが可能です。

出典:金融庁 | ジュニアNISAの概要

ジュニアNISAの口座開設が可能なのは、0歳から19歳までの日本在住者だ。日本在住者に限られるので、海外在住者はジュニアNISA口座を開設することはできず、ジュニアNISA口座を持っている状態で海外に居住することになった場合は、口座廃止手続きが必要になる。

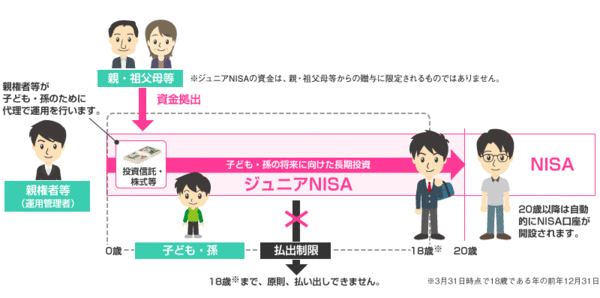

ジュニアNISAの口座名義人は未成年者なので、実際の運用者は口座名義人の2親等以内の親族だ。2親等以内の親族とは、口座名義人の父母・祖父母・父母の兄弟(叔父・叔母)である。ジュニアNISAは、投資によって資産運用をしていくので、資産運用者が未成年の代わりに運用を行うことになる。もちろん、未成年者がある程度の年齢になった段階で運用に関する意見を聞くことは差し支えない。

ジュニアNISAの運用資金は、開設者本人の資金で行うことになっている。しかし、子供への投資として運用者の資金で運用する場合が大半だろう。贈与税が気にかかるところだが、贈与税は贈与される側が1年間にもらった財産が110万円以下であるならばかからず、申告も不要だ。ジュニアNISAの非課税投資枠は1年間に80万円なので、心配する必要はないだろう。

ジュニアNISAの非課税投資枠は80万円/年

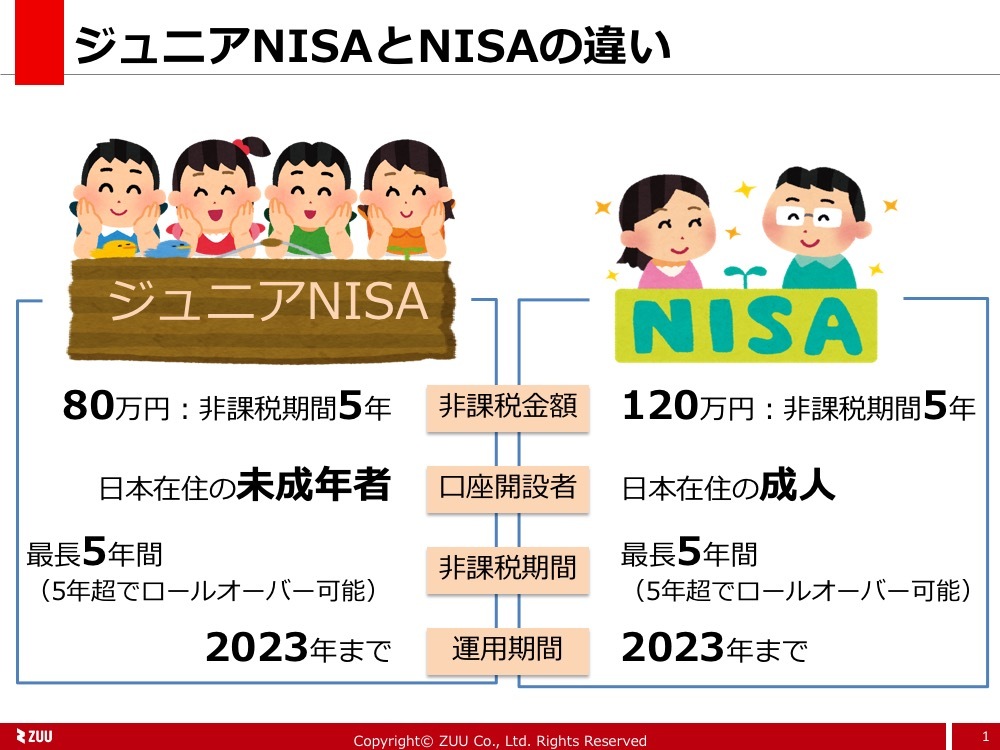

次に、ジュニアNISAの非課税投資枠だ。ジュニアNISAもNISAと同じように、非課税投資枠内に収まる金額であれば、利益が非課税になる。この金額は1年あたり80万円だ。

注意しておきたいのは、ジュニアNISA口座内の分配金を使用し、再投資を行う場合も80万円の枠が消費されることだ。つまり、1年あたりの投資可能額は、非課税枠の80万円からジュニアNISA口座預かりでの買い付け金額を引き、さらに未約定注文の取引金額を差し引いたものになる。

具体的に例をあげると、ジュニアNISA口座預かりの買い付け金額が10万円、未約定注文の取引金額が15万円あるとすれば「80万円-10万円-15万円=55万円」だ。

口座開設1年目は気にする必要はないかもしれないが、2年目以降は注意しておきたい。

ちなみに、ジュニアNISA口座内で購入した株式を年度途中で売却した場合も、売却して空いた部分を非課税枠として再利用することはできない。

非課税枠の未使用分は次年度へ持ち越しできない

ジュニアNISAの非課税枠は使い切りであり、次年度への持ち越しはできない。初年度に非課税枠が20万円分残っていたとしても、次年度には繰越が効かないので、年度ごとに使い切ってしまったほうがお得だろう。

ジュニアNISAの非課税期間は最長5年間

ジュニアNISAの非課税期間は、最長5年間である。毎年の非課税枠が80万円なので、5年間で最大400万円の非課税投資をできることになる。

非課税期間終了後は、ジュニアNISA口座内で取得していた銘柄を課税対象口座に移すか、新規に開設されるジュニアNISAの80万円枠に持ち越す(ロールオーバー)を選択することができる。例えば、0歳のときに解説したジュニアNISA口座内にある株式が、6歳の時点で開設するジュニアNISA口座の初年度非課税投資枠(80万円)よりも上回っている場合、上回った分はジュニアNISA口座に移すことができないということだ。

非課税枠の80万円より上回る部分に関しては、ジュニアNISA口座開設時に同時開設する課税対象口座に移すことになるのだ。当然だが、課税投資枠に移した分の配当に関しては、通常通り課税される。

非課税対象になるのは配当金・分配金・譲渡金

ジュニアNISAの非課税対象になるのは、配当金・分配金・譲渡金の3つ。これはNISAやつみたてNISAと同様だ。

口座をつくったら金融機関は変更できない

ジュニアNISA口座開設は、特に開設する金融機関を吟味する必要がある。というのも口座開設後の金融機関変更ができないからだ。

金融機関を変更するためには、今持っているジュニアNISA口座を廃止し、変更先の金融機関で作り直す必要がある。

手続きが面倒というだけでなく、廃止したジュニアNISA口座は途中払い出し扱いになってしまう。途中払い出し扱いになるとは、廃止以前の利益について課税されることを意味する(途中払い出しに関する課税については後述)。これではせっかく非課税投資枠を利用して節税していた意味がない。後悔を避けるためにも金融機関選びは慎重に行うべきだろう。

口座開設時には株式数比例分配方式を選ぶ

金融機関を決定し、口座を開設するときにも注意点がある。開設時に金融機関から注意があるとは思うが、これを忘れてしまうとジュニアNISA口座で運用をしているにも関わらず、運用益に課税されてしまう。それは何かというと、口座開設時に運用益の受け取り方法を、株式数比例分配方式にすることだ。

実は、ジュニアNISAの運用益を非課税にするためには、口座を開設した金融機関経由で配当を受け取る必要がある。株式数比例分配方式は、証券口座を開設している人が所有するすべての株式で発生した配当を、取引で使用している口座で受け取る方法のことである。口座開設時に株式数比例分配方式を選択すれば、ジュニアNISA口座内で発生したすべての配当を間違いなく、ジュニアNISA口座で受け取ることができる。

万が一、株式比例分配方式の設定を忘れるなどして配当金が課税対象になってしまった場合は、確定申告をすることで課税口座の他の売買損益と損益通算できる。非課税になるわけではないが、少しでも節税を目指すなら覚えておきたい。

18歳までの払い出しは課税対象

ジュニアNISA運用にあたって覚えておくべきことは、18歳以前の払い出しが課税対象になることだ。口座開設後の金融機関変更を解説する際に触れたが、ジュニアNISAの途中払い出しは特別な事情がある場合を除き課税対象だ。

これは、ジュニアNISAが子供の教育資金のための投資という意味合いが濃いことに由来している。短期間で利益を出す投機的な運用よりも、長期間の運用によってリスクを少なく、ゆっくり教育資金を増やしてほしいということである。

いつから払い出しが可能になるのかというと、払い出しをしようとする年の3月31日時点で18歳である年の1月1日からになる。少しわかりづらいので解説をすると、2017年2月に払い出しをしたい場合、2017年の3月31日までに18歳の誕生日を迎えるなら過去の利益に課税されず払い出しをすることができるが、3月31日までに18歳にならないなら課税対象ということである。

払い出し可能期間が近付くと、ジュニアNISA口座を開設している証券会社から通知が来る可能性が高い。途中払い出しの必要性がないなら神経質になる必要はないだろう。

途中払い出しでも非課税になる例外事項は、災害時などの緊急時の払い出しがこれにあたる。ただし、緊急時であるかどうかの判断は税務署が行う。例外事項に該当する場合は、税務署で所定の書面を交付してもらい、提出する必要があるのだ。

非課税期間が18歳以降まで続く場合はNISA口座が開設される

ジュニアNISAをこれから始める人で、5年間の非課税期間中に20歳以上になってしまう人もいるだろう。その場合はどうなるのだろうか。

ジュニアNISAの非課税期間中に口座開設者が20歳以上になった場合は、自動的に口座開設者名義のNISA口座が開設される。ジュニアNISA口座も5年の非課税可能期間であれば口座が廃止されることはないので、口座開設者は、ジュニアNISAで購入した運用商品について、3つの選択肢の中から自分にあったものを選択することになる。

1つは、ジュニアNISAでそのまま管理を続けること、2つ目は運用商品をNISA口座に移して運用を続けること、3つ目は運用商品を売却して利益を確定することである。

非課税期間が2023年以後にかかる場合は売却のみ可能

5年の非課税期間が、ジュニアNISA制度の運用期限である2023年以後までかかる場合は、口座開設者が20歳になるまで非課税のまま運用商品を保持することができる。口座開設者が20歳になれば、1年間で120万円までの非課税枠があるNISA口座を開設することができるためである。

20歳になるまで非課税のまま保持し、20歳以後はNISA口座にて運用を再開できるというシステムになっているわけだが、1つだけ注意点がある。それは「20歳になるまでジュニアNISA口座では新規の買い付けができない」ことだ。

非課税期間が2023年以後にかかる場合の救済措置があるとはいえ、ジュニアNISAを利用可能期間が限られていることに違いはない。証券会社に口座開設を申し込んでから、取引可能になるまでの期間を考えると、利用の決断はできるだけ早いほうがいいだろう。(ZUU online編集部)

個人投資家 Q.利用している証券会社と選んだ理由、評価しているポイントについて教えてください。

もっぱら利用しているのは楽天証券です。その理由は、貸株サービスが便利だから。貸株サービスとは、保有中の株式を証券会社へ貸し出し、その見返りに貸株金利を得られるというものです。 ほかのネット証券にも同様のサービスがありますが、100株単位で自分が貸したい株数を選択できるというのは楽天証券だけですね。それに、確定申告の際に必要な貸株で得た利益の証明書も作成してもらえるのも助かります。いろいろな証券会社の口座を試してみたうえで、現在は楽天証券がメインの証券会社になっていますね。