「頑張って稼いでも、多くが税金で消えていく...」。年収1,000万円を超えると、多くの会社員がこの見えない壁に直面します。

その壁に真正面から立ち向かい、「サラリーマンの味方」として厚い支持を集めているのがトランス税理士法人です。代表の中山慎吾氏は証券・不動産業界出身の異色の税理士。単なる節税テクニックではなく、「サラリーマンの生活を守る」という揺るぎない理念を軸に、重加算税ゼロ・リピート率90%以上という確かな実績を築き上げてきました。

なぜトランス税理士法人はここまで支持されるのか。本記事では、その強さの源泉に迫ります。

トランス税理士法人 代表税理士

なぜ「サラリーマン専門」なのか?異色のキャリアが見出した活路

――中山代表は証券、不動産業界を経て税理士になられたというユニークなご経歴をお持ちです。なぜ「サラリーマン専門」という税理士業界では珍しい領域に特化されたのでしょうか。

中山 慎吾氏(以下、中山氏): 私のキャリアの原点は日興証券です。日本橋支店に配属され、セールスとしてキャリアを積んできました。

その後、不動産業界に10年以上身を置きましたが、不動産を売る仕事に没頭する中で痛感したのは、お客様が本当に悩み、不安を抱えるのは、高額な物件を契約した瞬間ではなく、その物件を「買った後」だという事実でした。

――具体的におっしゃいますと?

中山氏:例えば、住宅ローン控除や投資物件の経費計算など、お客様の不安は尽きません。特に確定申告の時期になると、「税金がよく分からない」と不安な顔でご相談いただくのですが、当時の私には税務相談を行う資格がありません。商品を売った後の最も切実な悩みに寄り添えない、この「売りっぱなし」の構造に強いジレンマを感じていました。

そこで「金融も不動産も分かる自分が税理士になれば、お客様を最後までサポートできる」と一念発起しました。

そして資格取得後に業界を見渡すと、ほとんどの税理士が法人相手で、税務署に列をなすような一般のサラリーマンを専門にする事務所が全くない。「ここにこそ我々が貢献できる場所がある」と確信したのが、当社の原点です。

画像引用:トランス税理士法人(経営理念)

転機となったGAFAの「RSU納税」問題

――ご自身のキャリアで感じた課題意識が、そのまま事業の核になっているのですね。

中山氏:はい。特に、法人設立時に事務所を恵比寿に移転したことが大きな転機となりました。周辺に勤めるAmazonやGoogleといった、いわゆる「GAFA」の社員の方々からの相談が殺到したのです。彼らが抱える特有の問題として、年収は数千万円と非常に高いのですが、その大半がRSU(譲渡制限付株式)などの「株式」で支払われる点に問題の根深さがあります。

RSUは、権利が確定した瞬間の株価でその年の「所得」として扱われます。しかし、これはあくまで評価額上の所得であり、現金が振り込まれるわけではありません。

――所得として計上されるのに、手元の現金は増えない、と。

中山氏:おっしゃる通りです。例えば年収4,000万円の方で、現金給与が1,500万円だった場合、残りの2,500万円は自社株というケースです。しかし、税金は4,000万円の所得に対して課税されます。手元の現金1,500万円から、数千万円の所得に対する莫大な税金を支払うことは不可能です。

結果として、将来の値上がりが期待できる大切な自社株を、納税資金を作るためだけに売却せざるを得ない。こうした矛盾した状況を解決することが、我々の最初の大きなミッションでした。

年収1,000万円の壁。税金で手取りが伸び悩む「税率」の正体

――高所得サラリーマンが抱える税金の悩みについて、もう少し詳しく教えていただけますか?

中山氏:「年収が上がっても、思ったより手取りが増えない」と感じる方が多いのですが、その原因は所得税の「累進課税」にあります。税金は年収から各種控除を引いた後の「課税所得」にかかりますが、この所得が一定のラインを越えると、税率が階段のように一気に跳ね上がります。

多くの方がその重さを痛感し始めるのが、課税所得900万円の「壁」です。ここを1円でも超えると、所得税率が23%から33%へと、10%も急上昇します。

――所得が増えただけで、税率が10%も上がるのですね。

中山氏:その通りです。年収で言うと、扶養家族の有無などにもよりますが、おおよそ1,100万円~1,200万円くらいからこのゾーンに入ってきます。頑張って年収を100万円上げても、その半分近くが税金と社会保険料で消えてしまい、手取りはほとんど増えません。

「働いても半分近く税金で持っていかれる」という感覚に陥り、節税への意識が急激に高まるのがこの層の方々なのです。

彼らのモチベーションを維持し、正当な権利として認められている節税の知識を提供し、資産形成をサポートすること。それが「サラリーマンの味方」としての私たちの使命だと考えています。

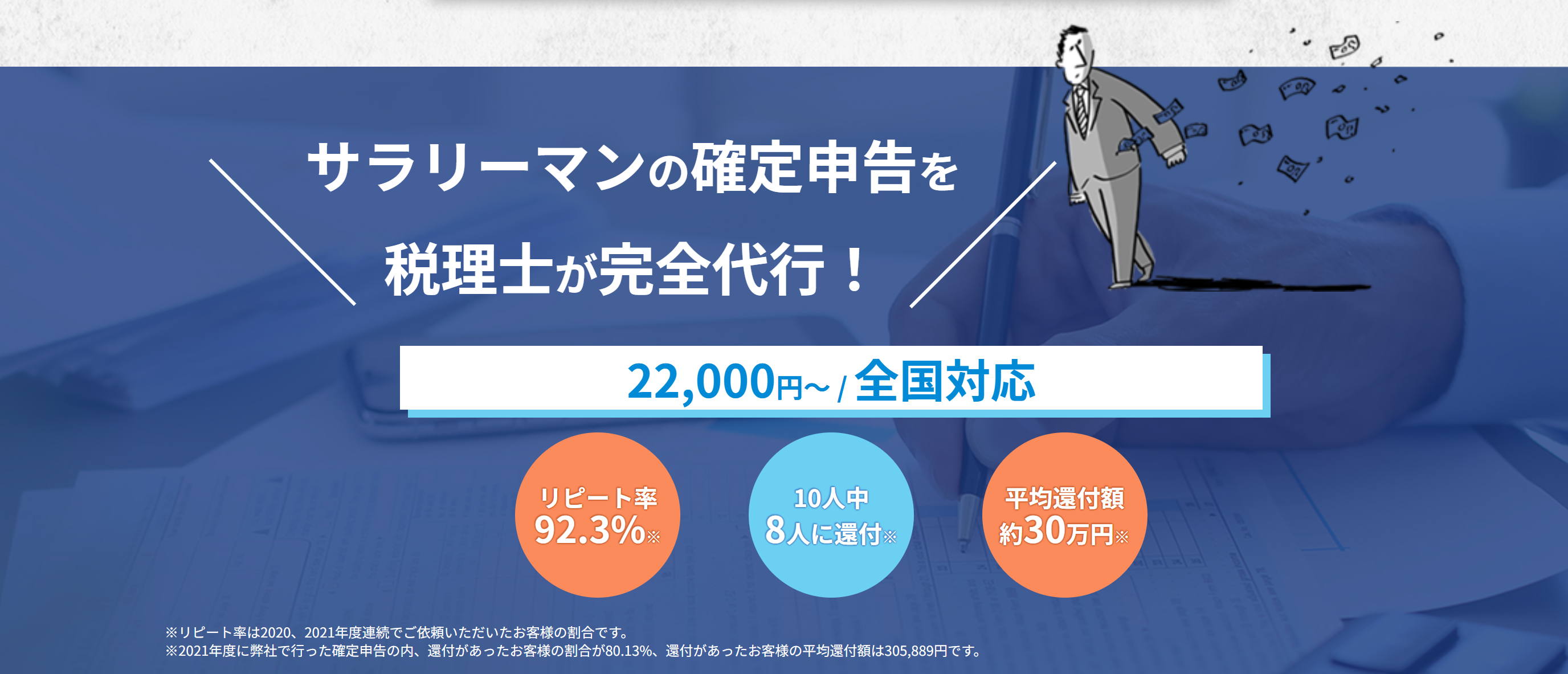

画像引用:トランス税理士法人

キャッシュアウトしない最強の節税術!

――税負担を軽減するために、具体的にどのような手法がありますか。

中山氏: 私は「節税のためにお金を使う」ことは本質的ではないと考えています。そこで我々が武器の一つと捉えているのが、不動産投資における「減価償却」の活用です。

これは、実際には現金が出ていかないのに、帳簿上の経費(減価償却費)を計上できるという、不動産ならではのルールです。この「見えない経費」で所得を圧縮することで、手元の現金を減らさずに税金を抑えることが可能になります。

――なるほど。では、減価償却費を最大化するには、どのような物件を選べばよいのでしょうか。

中山氏:まず、土地の割合が低く、建物の割合が高いマンションを選ぶのが基本です。土地は減価償却の対象にならず、節税のエンジンは「建物」だからです。

そして、専門家の腕の見せ所ですが、その建物をさらに「躯体(くたい)」と「設備」に分けて計算します。骨格である「躯体」は長期間かけて経費にしますが、上下水道や電気設備などの「設備」は短期間で経費にできます。

――短い期間で経費にできる「設備」が鍵になるわけですね。

中山氏:その通りです。しかし、これは業界の盲点とも言える部分で、驚くべきことに、税理士でもこの分離計算を知らないか、手間を惜しんで行いません。その結果、納税者が本来得られるはずのメリットを逃しているケースが非常に多いと思います。

例えば、建物の価格が3,000万円(躯体2,100万円、設備900万円)のマンションの場合、この計算を行うかどうかで、年間の経費計上額に約40万円もの差が生まれます。

――計算方法一つで、それほど大きな差が...。

中山氏:はい。だからこそ専門知識が不可欠です。もちろん、節税効果ばかりを追求し、入居者がつかず赤字になるようでは本末転倒です。我々は税務的メリットと不動産本来の価値、その両方を見極めたうえで最適な提案を行っています。

保育園問題から資産形成までタックスプランニング

――顧客の状況に合わせて、様々なプランを提案されているのですね。

中山氏:もちろんです。タックスプランニングは、単なる節税が目的ではありません。お客様の人生における課題を解決するためのツールです。いくつか具体的な事例をご紹介しましょう。

まず一つ目は、先ほどお話ししたGAFA社員のケースです。株式報酬によって所得と手元の現金に大きなズレが生じる問題に対し、不動産の減価償却で所得を圧縮するプランをご提案しました。

――もっと一般的な、例えばご家庭を持つ方からの相談ではいかがですか?

中山氏:最近非常に多いのが、都心のタワーマンションなどを購入された「パワーカップル」の保育園問題です。お子さんが生まれた後の「保育園の壁」に直面するご夫婦は少なくありません。そこで、奥様の職場復帰のタイミングに合わせ減価償却を利用し、数年間だけ世帯所得を合法的に引き下げる提案をしています。

――ライフステージが変わると、また違う悩みが出てきそうですね。

中山氏: おっしゃる通りです。例えば、退職金を受け取る予定の50代の会社員の方から、老後資金に関するご相談をいただくこともあります。そこで、退職金を頭金に収益不動産を購入し、年金にプラスアルファの家賃収入を確保しつつ、減価償却でご自身の税金も圧縮するというプランを提案しました。

――まさに、税務の知識を駆使してお客様の人生設計そのものをサポートされているのですね。

中山氏:お客様の年齢、職業、家族構成、そして将来の夢によって、打つべき手は全く異なります。だからこそ、税務という法律で守られた領域を扱える税理士が担ってこそ、本当の意味でのファイナンシャルプランニングは完成すると確信しています。

画像引用:トランス税理士法人

重加算税ゼロ!専門家が語る「正しい備え」

――納税者にとって最も気になることの一つが「税務調査」です。先生は、税務調査とどう向き合っていますか?

中山氏:税務調査は、申告内容が正しいかどうかを確認するプロセスですが、我々が重視するのは、納税者にとって最大のリスクである「重加算税」を絶対に避けることです。

重加算税は、意図的な所得隠しなど、悪質な不正行為に対して課される非常に重いペナルティです。この一点を回避することこそが、お客様を守るうえで最も重要な使命だと考えています。

――そのために、どのような「備え」をされていますか。

中山氏:実は、税理士試験の科目に税務調査に関する法律は含まれていません。資格があるからといって、調査に詳しいとは限らないのです。だからこそ私は、資格取得後も「税務調査対策研究会」などに所属し、常に最新の事例を研究し続けています。

そのうえで我々が徹底しているのが、日々の業務から「疑義の余地がない、クリーンな申告書」を作成し続けることです。仮に調査官が見たとしても、そこに不正をしようという意図が全くないことが明確に伝わる。それが我々の目指す申告書の姿です。

――なるほど。日々の業務における誠実な対応こそが、最大の防御策になるのですね。

中山氏:はい。もし万が一調査の連絡が来た場合でも、お客様が一人で対応する必要は一切ありません。我々が専門家として、お客様の「盾」となります。事実、これまで私の顧問先で重加算税を課されたことは一件もありません。

正しい申告をしている納税者が、不当な指摘や不利益を被ることがないよう、最後まで全力でお守りします。

画像引用:トランス税理士法人

リピート率90%超の秘密は「顧客との健全な関係」

――公式サイトによると、リピート率が90%超と驚異的ですが、なぜそれほど多くのお客様が継続されるのでしょうか?

中山氏: それは、我々が単発の申告書作成だけでなく、1年間の税務顧問として「いつでも相談できる安心感」を提供しているからです。ふるさと納税の上限額から住宅ローンのご相談まで、お客様の人生に寄り添うパートナーでありたい。その姿勢が、信頼に繋がっているのだと思います。

――信頼関係を維持するために、何か特別に意識されていることはありますか?

中山氏: はい。意外に思われるかもしれませんが、時にお客様をお断りすることです。我々税理士は税法を遵守する義務があり、法律を逸脱したご要望には応えられません。また、理不尽な要求から従業員を守ることは、他の誠実なお客様へのサービスの質を維持するために不可欠です。

我々のサービスを本当に必要としてくださる、健全な関係を築けるお客様に全リソースを集中させたい。それが我々の士業としての矜持です。

――サラリーマンが相談しやすい「22,000円から」という価格設定も印象的です。

中山氏:ありがとうございます。その価格には、会社員にとって最も身近な専門家でありたい、という我々の強い想いが込められています。私自身も長く会社員でしたから、「税理士は高そう」という不安が一番の障壁になると知っています。

だからこそ、誰もが安心して第一歩を踏み出せる「入り口」を作りたかったのです。

画像引用:トランス税理士法人

「税を知る」ことがあなたの未来と社会を変える

――お金の相談というと、FP(ファイナンシャルプランナー)を思い浮かべる人も多いと思います。あえて税理士に相談する優位性はどこにあるのでしょうか。

中山氏: FPは幅広い分野を学びますが、その中でも「税金」と「相続」は、税理士がその中核を担う専門領域です。特に、税務相談は法律で税理士にしか許されていません。お金の悩みの根幹には、必ず税金の問題が絡んできます。その核心部分を扱えるのが、税理士の最大の強みです。

――最近ではAIに仕事が奪われるという話も聞きますが...。

中山氏:それは単純な入力作業などのことでしょう。我々はAIやRPAといったテクノロジーを積極的に活用し、単純作業は徹底的に自動化しています。そうして生まれた時間とリソースを、AIには決してできない、お客様一人ひとりの人生の悩みに寄り添い、未来を一緒にプランニングするという、人間にしかできない仕事に集中させています。

――そんな中山代表から見て、サラリーマンの方々が自らの未来をより良くするために「今すぐできる第一歩」とは何でしょうか?

中山氏:「税を知る」ということです。その第一歩として、まずはお手元の源泉徴収票をじっくり見てください。「支払金額(年収)」と、実際に天引きされた「源泉徴収税額」の間にどれだけ差があるのか。その差額を生んでいる各種控除の内訳はどうなっているのか。その数字の背景を調べてみるだけで、ご自身の税金に対する意識は格段に上がるはずです。

そして、なぜこれほど税金を払っているのか、疑問を持ってほしいのです。国税庁のデータによると、年収800万円超の会社員は全体の約12%ですが、彼らが所得税全体の7割以上を負担しています。懸命に働く人ほど重い負担を強いられる。この構造に疑問を持つことこそが、変化の始まりです。

私も事務所で中学生の社会科見学を受け入れるなど、微力ながら税教育の重要性を伝えています。子供たちが社会に出る前に、お金と税金の正しい知識を身につけられる社会になれば、日本はもっと良くなるはずです。

――中山代表が、そこまで「税教育」の重要性を訴える背景には、何か特別な想いがあるのでしょうか?

中山氏:実は、私の息子は「父さんの仕事は大変そうだから継ぎたくない」と言うんです。確定申告時期の1月~3月に私が疲れ果てている姿を見ているからでしょう。これは一個人の課題ですが、同時に、この仕事がいかに社会的価値のあるものかを、私自身がもっと伝えていかなければならない、という宿題だと思っています。

税を知ることは、自らの資産を守るだけでなく、社会の仕組みを理解し、より良い未来を考えるきっかけになります。私たちはいつでも、働くあなたの味方です。

――未来を変える第一歩は、自らの源泉徴収票を眺めることから始まる...。我々自身が学ばなければいけない課題ですね。大変勉強になりました。

- 所在地:東京都港区新橋3丁目4-5 新橋フロンティアビルディング6F

- 連絡先:03-6456-4911

- 公式サイト:https://zeikinherasu.jp/about//